дает ли кредит под залог авто с плохой кредитной историей совкомбанк

Как взять автокредит с плохой кредитной историей

В статье мы расскажем, что банки предлагают заемщику с плохой кредитной историей, на какие условия может рассчитывать такой клиент и как восстановить кредитную репутацию.

Антон Васильев работал в крупной строительной компании. Из-за пандемии он попал под сокращение и сейчас находится в поиске работы. В этом месяце он вовремя не внес платеж по ипотеке, и у него накопилась задолженность.

Испортит ли он кредитную историю и какое есть решение проблемы? Давайте разбираться.

Как узнать свою кредитную историю

Кредитная история (КИ) – это вся информация о заемщике, то есть его кредитный опыт, сведения о задолженностях.

Узнать, если ли у вас какие-либо долги, можно, обратившись в БКИ – бюро кредитных историй. В России действуют несколько БКИ, и данные о вас могут храниться как в каждом из них, так и только в одном. Финансовые организации сами определяют, какому бюро передавать информацию.

Если вы захотели ознакомиться с кредитной историей – напишите заявление в БКИ. Но самый простой и быстрый способ – посмотреть на сайте НБКИ.

Что может испортить кредитную историю

Чем лучше КИ, тем выше вероятность одобрения кредита. Ведь заемщик должен внушать банку уверенность, что располагает всеми возможностями выплачивать нужную сумму по графику.

Особое подозрение вызывает факт уже имеющейся задолженности по другому займу или регулярные задержки по выплатам. Достаточно всего один раз вовремя не внести сумму или вовсе отказаться от займа. Это подпортит репутацию и уменьшит шанс на получение кредита.

Банки имеют право не сообщать причину отказа. Клиенту не одобрят заем, если кредит был продан коллекторам или заемщик был замешан в судебных разбирательствах. Непогашение задолженности по ипотеке или автокредиту с дальнейшей конфискацией имущества является веским основанием для отказа.

Иногда виной просрочки становится элементарная забывчивость заемщика, если он в нужное число месяца не выплатил по договору. Если клиент погасит долг и внесет всю оставшуюся сумму, претензию могут аннулировать.

Можно ли улучшить кредитную историю

Хотите взять кредит? В первую очередь оцените возможности и распланируйте бюджет так, чтобы хватало и на повседневные расходы, и на регулярные выплаты. Единожды просрочив, вы, сами того не подозревая, легко испортите КИ. Тем более если вы собираетесь оформлять ипотеку на длительный период, заручитесь доверием у банка и поддерживайте репутацию чистой.

Вспомним Антона Васильева, который работал в строительной фирме и зарабатывал около 100 тысяч рублей. Он был официально трудоустроен, проблем в компании не было, и Антон с уверенностью оформил ипотеку на 25 лет. Но из-за пандемии Антона сократили. Сейчас он ищет новую работу. Денег осталось только на выплату в этом месяце.

В этом случае на историю выплат повлияла объективная причина. Поэтому Антону нужно как можно скорее предоставить в банк документы, которые подтверждают факт увольнения, и оставить заявку.

Другой пример: у Дарьи Кузнецовой авторассрочка KIA на 18 месяцев. Внезапно у нее случился аппендицит, и две недели она вынуждена провести в больнице из-за осложнений. В этом месяце она просрочит платеж на несколько недель, потому что зарплата будет меньше.

В этом случае Дарье нужно предоставить справку из больницы, чтобы подтвердить наличие заболевания и временную нетрудоспособность. Какое решение? Согласно п. 1 ст. 6 закона № 106-ФЗ, Совкомбанк предложит оптимальную программу реструктуризации: снижение платежей или увеличение срока кредита. Условия зависят от договора.

Если кредитное досье все-таки испорчено, можно взять небольшой заем на краткосрочный период. Такие выплаты легче осуществить. Другой вариант – быстрый кредит, которые выдают без запроса в БКИ. Возьмите небольшую сумму в той же финансовой организации, где планируете оформить автокредит. Закроете задолженность вовремя – есть шанс попрощаться с плохой кредитной репутацией.

Другой способ улучшить КИ – обратиться к специалистам за помощью. «Кредитный доктор» от Совкомбанка восстановит репутацию заемщика благодаря нескольким этапам программы.

Что значит хорошая история выплат

Как получить автокредит, если кредитная история не идеальна

Чаще всего финансовые организации отказывают заемщику с плохой КИ, с маленьким и нестабильным доходом. Поэтому чтобы купить машину, важно доказать хорошую платежеспособность, отсутствие долгов. Выше шанс получить одобрение от банка, в котором оформлена зарплатная карточка.

Как взять автокредит с плохой кредитной историей? Рассмотрим несколько причин, от которых зависит, одобрят ли заявку.

Если же вы однажды просрочили выплату, например, на четыре дня, то это никак не отразится на кредитной репутации.

Кого уже уличили в задолженностях и кто не осуществлял выплаты вовремя – к тем доверия мало. На какие условия придется согласиться недобросовестным заемщикам? Дадут ли им деньги на авто или они навсегда в черном списке?

Во-первых, безответственных плательщиков ожидают предложения по высокой процентной ставке – от 20 до 28,9% годовых. Также необходимо будет внести как минимум 50% от стоимости авто.

Улучшение кредитной истории

Мы поможем вам улучшить кредитную историю!

Ваша кредитная история будет восстановлена после успешного прохождения всех 3 этапов программы. Вы сможете подать заявку на кредит наличными в Совкомбанке суммой до 300 000 руб.

Шаг 1. Кредитный Доктор

Вариант 1

Вариант 2

Стоимость 4999 руб.

Вы получаете в кредит защиту от несчастных случаев на сумму 50 000 руб. При успешном внесении платежей по кредиту в течение 3 месяцев вы переходите на 2-й этап программы.

Стоимость 9999 руб.

Вы получаете в кредит защиту имущества с суммой покрытия до 550 000 руб. При успешном внесении платежей по кредиту в течение 3 или 6 месяцев (на выбор) вы переходите на 2-й этап программы.

Шаг 2. Деньги на карту

Вариант 1

Вариант 2

Шаг 3. Кредит наличными

Вариант 1

Вариант 2

Вы можете получить кредит наличными — до 40 000 руб. на срок от 6 до 18 месяцев! Эти деньги вы можете расходовать любым способом по Вашему усмотрению. Последний платёж по графику кредита завершает 3-й этап.

Поздравляем! Ваша кредитная история восстановлена. Вы можете подать заявку на кредит наличными в Совкомбанке на сумму до 100 000 руб.

Вы можете получить кредит наличными — до 60 000 руб. на срок от 6 до 18 месяцев! Эти деньги вы можете расходовать любым способом по Вашему усмотрению. Последний платёж по графику кредита завершает 3-й этап.

Поздравляем! Ваша кредитная история восстановлена. Вы можете подать заявку на кредит наличными в Совкомбанке на сумму до 300 000 руб.

При прохождении программы соблюдайте её правила

Верните себе стоимость подключения к первому этапу программы!

* При оформлении выдаётся карта «Халва» с лимитом рассрочки 0,1 руб.

** Для карт «Социальная Халва» – от 5000 руб.

Как обманывают автовладельцев при получении кредита под залог автомобиля

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

Минусы автокредита:

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

Но если вы приняли это решение:

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

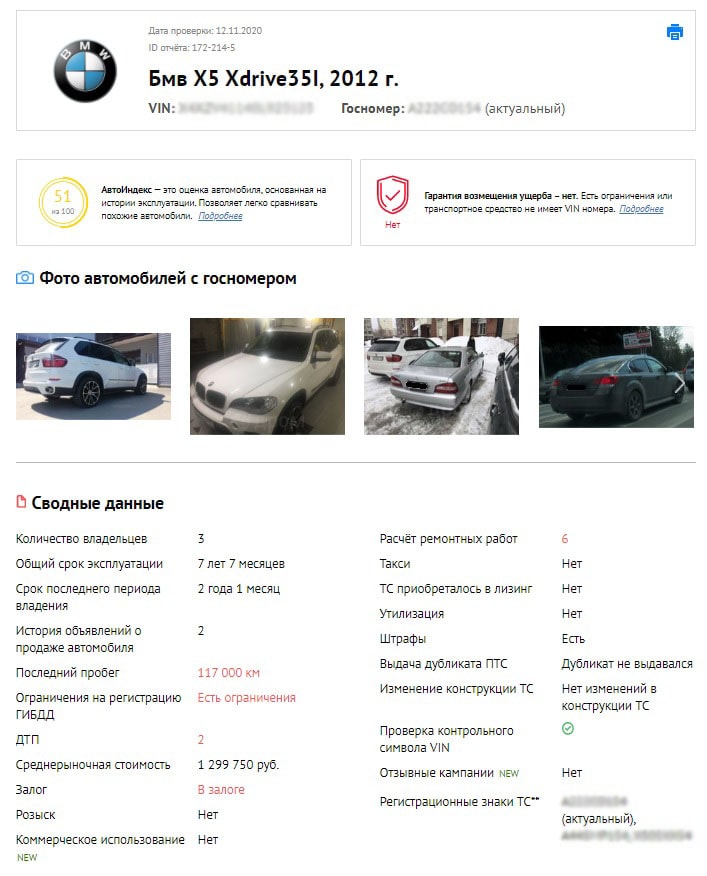

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Кредит «Под залог авто» Совкомбанка

Параметры кредита

Не менее 4 месяцев

Банк вправе запросить поручительство физического(-их) лица (лиц).

Требования к транспортному средству:

• Не старше 19 лет включительно

• Технически исправное

• Не должно:

— находиться в залоге,

— участвовать в программе автокредитования.

| Досрочное погашение возможно целиком или частями без дополнительных комиссий и штрафов |

В случае нарушения срока возврата кредита (части кредита) по договору о потребительском кредитовании заемщик уплачивает Банку неустойку в виде пени: 20% (двадцать процентов) годовых от суммы остатка задолженности по основному долгу за каждый календарный день просрочки.

Cтавки по кредиту в рублях

200 000 ₽ на 18 месяцев

200 000 ₽ на 2 года

200 000 ₽ на 30 месяцев

200 000 ₽ на 3 года

200 000 ₽ на 4 года

400 000 ₽ на 18 месяцев

400 000 ₽ на 2 года

400 000 ₽ на 30 месяцев

400 000 ₽ на 3 года

400 000 ₽ на 4 года

Готовые решения по кредитам в Совкомбанке

Отзывы о кредите «Под залог авто»

Обратилась в офис за кредитом к специалисту Серегиной Екатерине Анатольевне спасибо ей все подробно обьяснила. Очень приятно обращаться к Вам в офис.

Отзыв полезен? 3 6 Комментарии 1 Пожаловаться на отзыв Ссылка на отзыв

Являясь работающим пенсионером обратилась в Совкомбанк за кредитом, заявку рассматривали не три дня, как обещали, а восемь. В итоге позвонила специалист Татьяна сказала, что одобрили меньшую сумму, что я должна подьехать в удобное время, и в течение 10 минут мы изменим заявку, которая 100% будет одобрена, предварительно уведомив ее по телефону, так как она находится на больничном. Договорившись о времени, из-за возникших форс-мажорных обстоятельств, я задержалась, в связи с чем выслушала шквал недовольств, виделите, она находясь на больничном должна меня ждать.Заяку мы изменили в течение 1,5 часов, потом банк потребовал справку, что машина не в залоге, привезли справку, так как машина не на мне попросили свидетельство о рождении дочери, являющейся владелицей ТС, привезли свидетельство, запросили справку, что в Новосибирской области на данную машину нет обременения, причём тут другой регион так и не поняла. Очень не хороший осадок от обращения в данный банк. Рассказывая знакомым, все говорят, нашла куда идти(((

Отзыв полезен? 104 5 Комментарии 1 Пожаловаться на отзыв Ссылка на отзыв

Отзыв полезен? 98 9 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Кредит под залог авто

Кредит под залог автомобиля в коммерческом банке ПАО «Совкомбанк» — это потребительский кредит на любые нужды и цели, где в качестве обеспечения выступает ваше собственное транспортное средство. Общая сумма выдачи должна укладываться в лимит от 150 тысяч рублей до максимальной суммы в 1 миллион российских рублей.

Необходимые документы для денежного кредита

Денежные кредиты владельцам авто выдаются при наличии следующих документов:

Заемщик должен

Соискатель должен соответствовать таким условиям:

Банк оставляет за собой право требовать дополнительные документы, в некоторых случаях – поручительство одного или двух лиц.

Автомобиль

Автомобиль на момент обращения за кредитом должен пребывать в исправном состоянии, не находиться в залоге или участвовать в автокредите.

Итак, транспортное средство должно быть:

Условия и процент по кредиту

Время для возвращения задолженности выбирается клиентом исходя из уровня дохода: 1, 1,5, 2, 3, 4 или 5 лет. Процентная ставка, по условиям банка, составляет 17%. Если заемщик воспользуется не всей предоставленной ему суммой денежных средств (менее 80%), ставка повышается до 19%.

Данные проценты указаны в Совкомбанк для новых залоговых автомобилей, с пробегом до 1000 км. Для подержанных авто тарифы рассчитываются индивидуально.

Заявление на предоставление кредита под залог Авто

Скачать:

Общие условия

Договора потребительского кредита под залог транспортного средства

Банк, Залогодержатель — Публичное акционерное общество «Совкомбанк» (включая филиалы и внутренние структурные подразделения (дополнительные офисы, операционные офисы, кредитно-кассовые офисы и т.п.)); Генеральная лицензия Банка России

№ 963 от 05.12.2014г., местонахождение: 156000, г. Кострома, пр-т Текстильщиков, д.46, ОГРН 1144400000425, ИНН 4401116480.

Банковский счет — банковский счет, который открывается Банком Заемщику на основании заключаемого с Заемщиком Договора банковского счета. Режим Банковского счета Заемщика определяется в разделе 7 настоящих Общих условий.

Банковская карта – вид электронного средства платежа, которое предназначено для проведения операций по погашению кредитов, выданных Банком.

График оплаты — график осуществления Заемщиком платежей по Договору потребительского кредита. Является неотъемлемой частью Договора потребительского кредита.

«Держатель карты» — физическое лицо, на имя которого Банк выпустил Банковскую карту (Заемщик и/или Держатель дополнительной карты).

Договор банковского счета — договор, который заключается между Банком и Заемщиком на основании Заявления Заемщика о предоставлении потребительского кредита на условиях, установленных настоящими Общими условиями. Договор банковского счета считается заключенным и вступает в силу с момента открытия Банковского счета. Договор банковского счета состоит из Заявления о предоставлении потребительского кредита и настоящих Общих условий.

Договор добровольного страхования — договор добровольного группового страхования, заключенный между Банком и страховой компанией. Участие Заемщика в Программе добровольной финансовой и страховой защиты осуществляется по желанию Заемщика на основании Заявления.

Договор потребительского кредита — совокупность договоров, заключенных между Банком и Заемщиком, согласно которым Банк обязуется предоставить Заемщику кредит на потребительские цели, а Заемщик обязуется возвратить полученную денежную

сумму, а также уплатить проценты за пользование кредитом, плату за Программу добровольной финансовой и страховой защиты заемщиков (по желанию Заемщика), а так же иные услуги, предусмотренные Договором потребительского кредита. Договор потребительского кредита состоит из Заявления на получение потребительского кредита, Индивидуальных условий

Договора потребительского кредита и Общих условий Договора потребительского кредита которые одновременно, согласно заявления (оферты) Заемщика является договором залога.

Заемщик, Залогодатель — физическое лицо, получившее в Банке кредит в соответствии с Договором потребительского кредита.

Скачать полный Договор:

При возникновении сложностей и вопросов, связанных с оформлением кредита под залог автомобиля в Совкомбанке, заявитель может позвонить по бесплатному номеру колл-центра 8 (800) 200-66-96.

Услуга Гарантированная ставка

Банк предлагает подключить услугу Гарантия минимальной ставки. С услугой «Гарантия минимальной ставки» возможен пересчет процентов от 11,9% годовых.

Подключение услуги возможно в момент оформления договора с плановым сроком кредита не менее 12 месяцев с программой финансовой защиты.

Чтобы подключить услугу, требуется оплатить 3,9% от размера кредита. Чтобы перерасчет процентов был произведен, необходимо не допускать просрочек в последние 12 месяцев.

Страховка подразумевает защиту от невыплат по кредиту при наступлении нетрудоспособности, смерти, опасного заболевания или при утрате рабочего места.

Стоимость страховки весьма значительная, зависит от суммы кредита:

С учетом страховки и стоимости услуги ГС, обращаться за понижением процентов и вовсе не выгодно. Но, как свидетельствуют отзывы, в Совкомбанк настоятельно рекомендуют оформлять полис, иногда даже отказывают в выдаче кредита под залог автомобиля без обеспечения. Нужно помнить, что принуждение к покупке ненужной услуги – это не законно.

Отзывы

Те люди, что получали данный вид кредита выделяют такие плюсы и минусы:

Плюсы:

Минусы:

В отзывах отмечают, что взять кредит наличными в Совкомбанк с плохой кредитной историей затруднительно. Совкомбанк всегда проверяет исполнительность клиента и, при необходимости, предлагает для начала исправить плохую кредитную историю, для чего существует специальная программа в Совкомбанк. Но в отзывах о ней отзываются весьма не лестно.

Вот подборка еще негативных отзывов, возможно вам они будут полезны:

Но вместе с тем, нужно понимать, что отдельные негативные отзывы не описывают всю картину объективно, есть много и положительных отзывов. Пока сами не попробуете, не узнаете.

Где можно погасить

Как и другие виды кредитования в Совкомбанке, кредит под залог автомобиля предусматривает несколько удобных способов погашения:

Также при необходимости можно вносить платежи в сторонних банковских организациях, однако в данном случае будет взиматься дополнительная комиссия.

Самым быстрым и удобным способом признан метод внесения средств через терминалы, расположенные в отделении Совкомбанка. Переводы из других банков, а также через Почту России могут быть зачислены в течение нескольких рабочих дней. Стоит это помнить, чтобы не просрочить дату внесения очередного платежа.