дарение недвижимости супругу в браке налог

Дарение недвижимости супругу в браке налог

Заключение договора дарения между супругами возможно, если имущество не является их совместной собственностью. В остальном договор дарения между супругами заключается в общем порядке.

По договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом.

Договор дарения имущества между супругами подлежит заключению в общем порядке. Однако при заключении договора дарения между указанными лицами можно выделить следующие особенности.

Так, заключение договора дарения имущества между супругами возможно, если оно находится в долевой собственности супругов или является личным имуществом одного из них.

К личному имуществу каждого из супругов, не являющемуся совместной собственностью, относится:

— имущество, принадлежавшее каждому из супругов до вступления в брак;

— имущество, полученное одним из супругов во время брака в дар, в порядке наследования или по иным безвозмездным сделкам;

— имущество, приобретенное в период брака, но на личные средства одного из супругов, например на средства, принадлежавшие супругу до вступления в брак или полученные им в период брака в дар;

— вещи индивидуального пользования (одежда, обувь и др.), в том числе приобретенные в период брака за счет общих средств супругов, за исключением драгоценностей и других предметов роскоши. Указанные вещи признаются собственностью того супруга, который ими пользовался;

— исключительное право на результат интеллектуальной деятельности, созданный одним из супругов, которое принадлежит автору такого результата.

Если имущество находится в совместной собственности супругов, для заключения договора дарения в отношении такого имущества в зависимости от его вида потребуется установить режим долевой или раздельной собственности. Для этого супруги вправе заключить брачный договор или соглашение о разделе имущества (соглашение об определении долей супругов в общей собственности супругов), которые подлежат нотариальному удостоверению. Имущество, полученное одним супругом от другого по договору дарения, становится его личной собственностью.

Налог при дарении между супругами

Если имущество передается между супругами по договору дарения, нужно ли платить налог? Важно ли для налогообложения, какое имущество дарится жене или мужу (квартира, автомобиль, деньги)? Облагается ли налогом договор дарения между бывшими супругами?

Дарение супругу: налог

Супруг, который дарит имущество другому супругу, не получает дохода. Но супруг, принимающий в дар квартиру (долю квартиры), другую недвижимость, автомобиль, денежные средства, получает доход в натуральной/денежной форме. Должен ли одаряемый супруг заплатить подоходный налог (НДФЛ)?

Облагается ли налогом договор дарения между супругами

Ответ на данный вопрос дается в пункте 18.1 статьи 217 НК РФ, согласно которому освобождаются от налогообложения «доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено настоящим пунктом». Далее указывается, что доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации.

Муж и жена признаются членами семьи, поэтому, как и в случае дарения между близкими родственниками, которыми являются родители и дети, братья/сестры, дедушки/бабушки и внуки, налог при дарении платить не нужно.

Налог при дарении супругу квартиры, дома, земельного участка

Дарственная на квартиру жене от мужа также не облагается налогом, т.е. жена с дохода в виде подаренной квартиры не должна платить НДФЛ. Данное правило действует при дарении между супругами любой недвижимости.

Налогообложение при дарении мужем жене автомобиля

Если муж передает жене по договору дарения автомобиль, то жене, принявшей подарок, платить подоходный налог не нужно.

Нужно ли подавать декларацию при дарении недвижимости, автомобиля супругу

Жена, получившая в подарок недвижимость, машину от мужа, вправе не подавать налоговую декларацию (Письмо ФНС России от 05.06.2012 № ЕД-3-3/1975@).

Есть ли налог при дарении между супругами денег?

Доходы в виде денежного подарка в случае дарения между физическими лицами не подлежат налогообложению независимо от того являются ли даритель и одаряемый членами семьи и (или) близкими родственниками (Письмо ФНС России от 10.07.2012 № ЕД-4-3/11325@). То есть жена, получившая даже крупную сумму денег от мужа в подарок, освобождена от обязанности платить налог.

Налог на дарение бывшему супругу

Норма пункта 18.1 статьи 217 НК РФ об освобождении от налогообложения при дарении касается супругов, состоящих в браке. Облагается ли налогом дарение бывшей жене или бывшему мужу, например, квартиры? Если брак официально расторгнут на момент заключения дарственной, то жене в разводе придется подать декларацию 3-НДФЛ и заплатить налог при дарении квартиры бывшим супругом. Отметим, при дарении денег между бывшими супругами обязанности уплаты налога не возникает.

Налог при дарении недвижимости супругу — ИП

Если один супруг, являющийся ИП, получил в подарок недвижимость от другого супруга, то обязанности уплатить 13 процентов также не возникает. Указанные доходы не учитываются индивидуальными предпринимателями при применении упрощенной системы налогообложения (Письмо Минфина РФ от 24.11.2016 N 03-11-11/69455).

Таким образом, при дарении между супругами налог платить не нужно. Однако если договор дарения на квартиру (автомобиль или другое имущество) заключается между бывшими супругами, у одаряемого появится обязанность уплатить НДФЛ. Доходы в виде денег, передаваемых между физическими лицами (супругами в браке или разведенными) не облагаются налогом в любом случае.

Как оформить дарственную на долю

Сколько стоит и в каких случаях не понадобится нотариус

Дарственная — это бытовое название договора дарения. С юридической точки зрения это пример одностороннего договора. Но термин «односторонний» вовсе не означает, что у этого договора только одна сторона, — в договоре всегда не меньше двух сторон, которые его подписывают. В данном случае это значит, что у одной стороны договора есть только права, а у другой — только обязанности.

Что вы узнаете

Требования к доле в квартире

То, что мы обычно называем долей, — это доля в праве собственности на квартиру. Доля в праве — это не часть квартиры, не отдельная комната или две. Доля в праве означает, что вам принадлежит вся квартира, но только в пределах размера доли.

На практике это не очень удобно, особенно если собственники — чужие друг другу люди. Поэтому такие собственники долей часто договариваются о том, кто в какой комнате будет жить и какой частью квартиры будет пользоваться. В особенно сложных случаях сособственники могут выделить свою долю в натуре — поделить квартиру через суд.

Доля обязательно должна быть выделена и оформлена, то есть зарегистрирована в едином государственном реестре недвижимости — ЕГРН. Например, один из супругов решил подарить свою долю в праве на квартиру. Если до этого доли не выделялись, разделение будет существовать только на словах. Чтобы подарить или продать такую долю, нужно договориться о разделе прав на квартиру письменно и зарегистрировать доли в Росреестре.

Кому можно подарить долю в квартире

Подарить квартиру или долю в праве на нее можно почти кому угодно: и постороннему человеку, и члену семьи. Но некоторые ограничения все же есть. Они касаются любых дорогих подарков, а не только долей в праве на квартиру.

Вот кому нельзя дарить ни долю в праве на недвижимость, ни другие подарки дороже трех тысяч рублей:

По характеру запретов понятно, что все они касаются борьбы с коррупцией.

Любому другому человеку долю можно дарить свободно. Для этого не нужно получать согласие ни собственников остальных долей, ни несовершеннолетних, зарегистрированных в квартире. Правила преимущественной покупки на эти случаи тоже не распространяются — они действуют только для возмездных сделок.

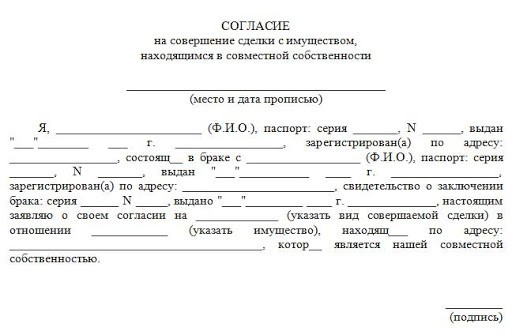

Согласие потребуется только от супруга, если доля появилась во время брака и при этом не досталась вам в наследство или в качестве подарка.

Порядок дарения не зависит от того, кому именно вы решили сделать подарок, — правила одинаковы и для дарения родственнику, и для дарения постороннему человеку. Это скажется только на налогах, которые придется заплатить новому собственнику. Об этом расскажу отдельно.

Как оформить дарственную на долю

Какие документы понадобятся. До того как будете подписывать договор дарения, стоит собрать тот же пакет документов, который обычно получают перед продажей квартиры:

Если оформляете через нотариуса, он может попросить дополнительные документы. Например, справку из психоневрологического диспансера, чтобы проверить дееспособность сторон. Это особенно актуально в ситуации, когда долю дарит пожилой человек.

Как правильно составить договор дарения доли. Договор нужно составить в письменной форме и подать на государственную регистрацию, чтобы зарегистрировать переход права собственности. В большинстве случаев дарственную придется удостоверить у нотариуса.

Если заверять договор не требуется, вы можете составить его сами, найти шаблон в интернете или заказать у юристов. Мы уже тоже писали, как оформить договор дарения самостоятельно.

Проверьте, чтобы в договоре обязательно были:

Составить договор у юриста будет стоить от 2 до 10 тысяч рублей в зависимости от сложности договора и скорости его подготовки. Если будете делать договор через нотариуса, он возьмет оплату за услуги технического и правового характера — в каждом регионе и нотариальной палате это разные суммы.

Например, Московская нотариальная палата установила предельный размер оплаты на 2019 год: договоры дарения, обязательные для удостоверения, обойдутся не больше, чем в 6 тысяч рублей, а необязательные — не дороже 8 тысяч рублей.

Регистрация дарственной на долю

Сроки регистрации. Если договор дарения заверяет нотариус, он отправляет документы в Росреестр в тот же день, а регистрация в этом случае занимает от 1 до 3 рабочих дней. Если дело отправлено электронно, переход права на долю должны зарегистрировать в течение 1 рабочего дня. Бумажные документы регистрируют чуть дольше — 3 рабочих дня.

Если подаете документы самостоятельно в МФЦ, регистрация займет 9 рабочих дней.

Стоимость регистрации. За регистрацию потребуется оплатить только госпошлину — не больше 2000 рублей.

Когда не нужен нотариус при регистрации дарения доли. Нотариус не понадобится в двух случаях:

Во всех остальных ситуациях придется удостоверять договор. Хотя в этом есть и свои плюсы: нотариус может предложить проверенную форму договора и бесплатно отправит документы на регистрацию. Раньше эти услуги были платными, но с 1 февраля 2019 года нотариусам запретили брать деньги за услуги по отправке документов в Росреестр.

Если договор заверять не нужно, но очень хочется, это можно сделать. Это будет стоить чуть меньше — для договоров, не обязательных для удостоверения, установлен другой тариф.

Сколько стоит заверить договор у нотариуса. За удостоверение сделки придется заплатить тариф, который установлен законом: 0,5% от стоимости имущества. В любом случае эта сумма не может быть меньше 300 рублей и больше 20 тысяч рублей. За стоимость имущества в договоре дарения доли принимается кадастровая стоимость квартиры, рассчитанная пропорционально доле. Кадастровую стоимость можно узнать, заказав выписку о кадастровой стоимости в МФЦ или на сайте Росреестра — такая выписка выдается бесплатно. Можно посмотреть ее и на публичной кадастровой карте.

Например, если отец дарит сыну долю ⅓ в праве на квартиру с кадастровой стоимостью 6 миллионов рублей, придется заплатить 10 тысяч рублей:

6 000 000 Р × 0,5% × ⅓ = 10 000 Р

Если вы решили заверить договор по собственному желанию, тариф будет зависеть от суммы сделки и степени родства. За сумму сделки снова принимается кадастровая стоимость доли.

Дарение имущества мужу или жене

Дарение имущества мужу или жене в 2021 году по-прежнему считается одним из самых распространённых способов отчуждения имущества. Сегодня мы расскажем обо всех плюсах такой оформления такой дарственной на квартиру, дом, автомобиль и другие типы имущественных благ, перечислив наиболее частые ошибки и неочевидные нюансы, которые могут возникнуть при подготовке и совершении такой сделки.

Также, напоминаем всем посетителям сайта «Юридическая помощь», что наши юристы готовы предоставить бесплатную квалифицированную консультацию, рассмотрев большинство вопросов, касающихся правовой сферы.

Не упустите свой шанс сэкономить там, где остальные готовы платить двойную цену!

Общая вводная информация

Согласно действующему законодательству Российской Федерации, муж и жена относятся законодателем к категории близких родственников. Кроме того, всё имущество, нажитое супругами в браке (после официальной регистрации брачного союза в органах ЗАГС), без разницы от того, на кого из них оно было оформлено – является совместно нажитым.

А потому, в случае, когда муж или жена принимает решение продать или подарить другому лицу часть такого общего имущества – они должны получить соответствующее согласие на проведение сделки от супруга/супруги.

Конечно же, говоря о дарении в пользу мужа или жены, стоит отметить и тот факт, что в 2021 году такие сделки, как и ранее – не облагаются налогом. Проще говоря, одаряемый супруг или супруга, получив какие-либо имущественные блага освобождаются от обязательного уплаты налога на прибыль (НДФЛ), размер которого составляет 13% от рыночной общей стоимости принятого подарка.

Особенности и нюансы дарения имущества, которое находится в совместной собственности

Под дарением законодатель подразумевает всякую сделку по отчуждению определённого имущества или прав от дарителя к одаряемому (согласно 572 статье Гражданского кодекса Российской Федерации). К основному отличительному признаку данного типа соглашения относят безвозмездность, а если данное условие будет нарушено то, исходя из информации, установленной в 170 статье ГК РФ – сделка будет признана притворной или мнимой, то есть – фактически будет лишена юридической силы.

Кроме этого, очень важен в дарении субъективный состав. В качестве наиболее подходящего примера можно привести совершение сделки между близкими родственниками, которые полностью доверяют друг другу. Так, согласно действующему законодательству Российской Федерации, в категорию близких родственников сегодня входят:

Также, исходя из норм, установленных в 14 статье Семейного кодекса Российской Федерации – к близким родственникам закон приравнивает и супругов.

Любое из перечисленных выше лиц имеет законное право выступать в совершении гражданско-правовых сделок, являясь собственником предмета совершаемой сделки. Однако, напоминаем, что в 2021 году по-прежнему существует запрет на осуществление дарения имущества от лица недееспособных и малолетних лиц (575 статья Гражданского кодекса РФ).

В большинстве случаев лица, перечисленные в списке, владеют имуществом вместе с другими владельцами, то есть – на правах общей собственности (1 пункт 244 статьи ГК РФ). вместе с этим, общая собственность делится на совместную и долевую. Последняя – предполагает обязательного определения доли каждого из собственников, а первая – существует без определения долей.

Данный режим собственности, в первую очередь, характерен для супругов и формируется лишь после регистрации в органах ЗАГС брачного союза (34 и 35 статьи Семейного кодекса Российской Федерации, а также 256 статья Гражданского кодекса РФ). однако, этот режим может быть применён и в отношении других родственников.

Родители (отец и мать), а также их дети (дочь и сын) имеют частный дом в общей собственности.

Согласно 253 статье Гражданского кодекса Российской Федерации, владение и пользование имуществом, которое находится в совместной собственности – должно осуществляться сообща всеми собственниками. При этом, распоряжаться данным имуществом может каждый из владельцев, если он получил на это согласие остальных собственников.

Также, стоит отметить и то, что в режиме совместной собственности каждый участник имеет право распоряжаться самостоятельно имуществом, но только в том случае, если другое не было установлено соглашением между владельцами.

Режим совместной собственности регламентирован 256 статьёй Гражданского кодекса и положениями 34 статьи Семейного кодекса. При этом, важно отметить, что 2 пунктом 35 статьи СК РФ обозначена так называемая презумпция согласия мужа или жены (то есть, второго супруга) по всем вопросам, относящимся к распоряжению совместно нажитым имуществом.

Однако, для всех соглашений, которые связаны с объектами недвижимости, сделки с которыми, согласно действующему законодательству, требуют обязательной государственной регистрации или нотариального заверения – получение согласия второго супруга считается обязательным!

Налог при дарении между супругами в 2021 году – уплачиваем или нет

Задумавшись о совершении сделки безвозмездного дарения, большинство наших соотечественников задаются вопросом, кто из сторон должен будет в этом случае уплатить установленные налоги?

В случае оформления дарственной, налоговое законодательство Российской Федерации предусматривает обязательную уплату НДФЛ или же налога на доходы физических лиц, ведь сам законодатель приравнивает получение подарка к получению прибыли (что вполне логично, ведь на приобретение полученного имущества одаряемый не тратит личные средства).

Вот некоторые из важных положений, с которыми опытные юристы нашего сайта рекомендуют ознакомиться перед проведением сделки дарения:

Также, стоит отметить, что налоговая ставка НДФЛ в 2021 году (224 статья НК РФ) может варьироваться в зависимости от того, является ли налогоплательщик резидентом России или нет – от 13% (для резидентов) до 30%(для нерезидентов), согласно положениям, установленным в 207 статье Налогового кодекса Российской Федерации.

При этом, не стоит забывать и о следующих не менее важных моментах:

Таким образом, сделки дарения, совершённые между мужем и женой, состоящими в официальном браке – не подлежат налогообложению!

Дарение квартиры мужу или жене в 2021 году

Передача квартиры или её доли в пользу супруга/супруги по дарственной в 2021 году – довольно распространённое явление на рынке недвижимости.

При этом, совершение такой сделки имеет массу неочевидных нюансов, игнорирование которых может стать причиной появления проблем уже на этапе оформления дарения.

Напоминаем, что существует 2 вида:

Как Вы уже могли догадаться, сложности в проведении сделки, чаще всего, возникают при дарении совместно нажитого имущества, ведь в этом случае при совершении дарения формируется коллизия норм, где одаряемый выступает также и в роли дарителя. Согласно 413 статье Гражданского кодекса Российской Федерации, лицо не может заключать юридические сделки само с собой и дарить имущество себе же.

В данной ситуации можно решить проблему одним из 2 способов:

При этом, составляя договор стороны дарения должны также учитывать:

Ещё одним не обязательным, но крайне рекомендательным пунктом — является составление сторонами сделки дарения квартиры так называемого акта приёма-передачи, который подтверждает исполнение сделки и может существенно упростить отстаивание своих прав в суде одаряемого, в случае возникновения конфликтов между сторонами в будущем.

А вот, что отталкивает многих наших соотечественников в, безусловно, простой и выгодной сделке дарения жилплощади, так это необходимость проведения государственной регистрации права собственности нового владельца, которая установлена в качестве обязательной части совершения дарения Федеральным законом под номером 122, принятым 21 июля 1997 года. Однако, процедура эта – не сложнее составления самой дарственной!

Всё, что сторонам понадобится для её проведения – предоставить сотрудникам регистрирующего органа следующие документы:

Также, в том случае, если в даримой квартире проживают недееспособные или несовершеннолетние граждане, права которых могут быть затронуты проводимой сделкой – стороны должны получить соответствующее согласие на её совершение, подав запрос в органы опеки и попечительства.

Дарение дома супругу в 2021 году

Частный дом, как и рассмотренная нами выше квартира, относится законодателем к категории недвижимого имущества, которые являются жилыми помещениями (15 и 16 статьи Жилищного кодекса Российской Федерации).

А потому, дарение дома в пользу супруга – не слишком отличается от аналогичного типа отчуждения имущества, приведённого нами выше. При этом, есть в такой сделке и несколько уникальных только для неё нюансов, с которыми мы бы и хотели ознакомить наших читателей.

Так, в самом содержании дарственной на дом даритель должен описать все особенности, передаваемого в дар здания и его характеристики. Стоит отметить тот факт, что частные дома должны передаваться новому владельцу вместе с земельным участком, на котором, собственно, было возведено данное здание, а также с различными хозяйственными постройками, наличие которых необходимо также зафиксировать в соглашении.

К индивидуальным характеристикам домов, которые стоит отразить в договоре дарения, в 2021 году — стоит отнести:

Ещё раз напомним, что, как и в случае дарения квартиры – переход права собственности от дарителя к одаряемому (от мужа/жены ко второму супругу) требует обязательной государственной регистрации!

Дарение земельного участка мужу или жене в 2021 году

Земельные участки в 2021 году также относятся законодателем к объектам недвижимости, а потому процедура дарения данного имущества похожа на дарение квартиры и дома, которые мы рассмотрели в прошлых параграфах статьи. Разница совершения дарения земельного участка заключается в следующем:

Возможно ли дарение без согласия супруга в 2021 году

В нашей практике была масса случаев, когда дарственная совершалась одним из супругов без получения обязательного согласия второй половинки. При этом, сделка совершалась в рамках закона. Причиной тому было наличие одного из следующих условий:

Касаемо первого из приведённых случаев – тут всё максимально просто. Ведь, по сути, являясь законным полноправным собственником имущества, даритель, согласно 209 статье Гражданского кодекса РФ – имеет право распоряжаться данным имуществом по своему усмотрению.

Однако, отсутствие согласия на осуществление дарения, второго супруга во втором случае – в 95% случаев ведёт к признанию сделки недействительной, ведь подобные соглашения относятся законодателем к оспоримым. Стоит отметить, что срок исковой давности для подобных сделок составляет 1 год.

Защита прав одаряемого: тонкости

Муж хочет оставить в наследство жене недвижимость, его дети 30 и 56 лет хотят получить деньги за эту квартиру. Защитит ли договор дарения жену от притязаний детей мужа?

Если квартира была приобретена до брака либо получена супругом во время брака в дар, в порядке наследования или по иным безвозмездным сделкам (например, в порядке приватизации), то на основании п. 1 ст. 36 Семейного кодекса РФ она является личной собственностью мужа. Соответственно, в случае его смерти и отсутствия завещания каждый из наследников первой очереди: супруга, дети, родители, унаследует равную долю в праве собственности на эту квартиру.

Если супруг хочет исключить какого-либо наследника по закону из наследования, есть два варианта.

1. Составить завещание в пользу определенного наследника. Однако вне зависимости от наличия завещания в силу п. 1 ст. 1149 Гражданского кодекса РФ несовершеннолетние или нетрудоспособные дети наследодателя, его нетрудоспособные супруг и родители, а также нетрудоспособные иждивенцы наследодателя, подлежащие призванию к наследованию на основании п. 1 и 2 ст. 1148 ГК РФ, наследуют независимо от содержания завещания не менее половины доли, которая причиталась бы каждому из них при наследовании по закону (обязательная доля).

2. При жизни распорядиться своим имуществом, в частности, передать его по договору дарения. Такой способ представляется наиболее рациональным, так как ко дню смерти наследодателя имущество уже не будет являться его собственностью и, соответственно, не войдет в наследственную массу.

При этом необходимо иметь в виду, что любая сделка, будь то договор дарения или завещание, может быть оспорена в судебном порядке. В том случае, если в момент совершения сделки собственник имущества находился в здравом уме, отдавал отчет своим действиям и мог руководить ими, не состоял на учете в психоневрологическом или наркологическом диспансере, собственноручно подписал документы, шансы оспорить такую сделку крайне малы.

Если же квартира была приобретена супругами во время брака, пусть и зарегистрирована только на имя мужа, она является совместно нажитым имуществом супругов. Данное правило закреплено п. 1-2 ст. 34 СК РФ. Соответственно, супруге в данный момент принадлежит половина квартиры. Для того чтобы перевести в личную собственность супруги всю квартиру, необходимо составить соглашение о разделе имущества либо брачный договор. В силу п. 2 ст. 38, п. 2 ст. 41 СК РФ оба вида соглашений подлежат обязательному нотариальному удостоверению. Таким образом, в случае смерти супруга квартира также уже не будет являться его собственностью и не будет подлежать включению в наследственную массу.