дата принятия к учету перевод

Дата принятия к учету перевод

Дата публикации 22.05.2020

Достаточно часто документы поставщиков, исполнителей (особенно по коммунальным услугам, услугам связи) поступают в учреждение намного позже даты их составления. В этом случае принятие услуг в учете без первичных документов может быть расценено как нарушение правил учета.

В то же время при ведении бухгалтерского учета применяется допущение временной определенности фактов хозяйственной жизни (п. 16 СГС «Концептуальные основы»). Объекты бухгалтерского учета признаются в том отчетном периоде, в котором имели место факты хозяйственной жизни, приведшие к возникновению и (или) изменению активов, обязательств, доходов и (или) расходов, иных объектов учета (вне зависимости от поступления или выбытия денежных средств при расчетах).

Нсвоевременное поступление после отчетной даты первичных учетных документов, оформляющих факты хозяйственной жизни, которые произошли в отчетном периоде, не является событием после отчетной даты (п. 1.7 Методических рекомендаций). Они должны отражаться той датой, которая стоит в документах. Если документы поступают за год, за который отчетность уже принята, то отражается исправление ошибки прошлых лет.

Первичный документ, поступивший после сдачи годовой отчетности, следует отражать в порядке исправления ошибок прошлых лет. Первичный документ, поступивший после сдачи квартальной отчетности, отражается текущей датой путем исправления ошибки текущего года. В иных ситуациях первичный документ, поступивший с опозданием, целесообразно отражать датой его составления. Следовательно, счета по коммунальным платежам и иным услугам должны быть учтены как операции за 30.04.2020.

Дата составления первичного учетного документа: про новый ФСБУ

Не так давно появилась новость о том, что утвержден Федеральный стандарт бухгалтерского учета ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете».

Этот стандарт определяет требования к документам бухгалтерского учета и документообороту в бухгалтерском учете.

Общая информация о новом стандарте и дате составления первичного документа

ФСБУ 27/2021 вступает в силу с 1.01.2022, однако организация имеет право принять решение о его применении до указанного срока (п. 2 Приказа № 62н).

В частности, в стандарте дано определение термину «дата составления первичного учетного документа» (подп. «а» п. 8 ФСБУ 27/2021). До этого ни в одном законодательном или нормативно-правовом акте определения этого термина не приводилось.

Теперь же под датой составления первичного учетного документа предложено понимать дату его подписания лицом (лицами), совершившим (совершившими) сделку, операцию и ответственным (ответственными) за ее оформление, либо лицом (лицами), ответственным (ответственными) за оформление совершившегося события.

Таким образом, при оформлении, например, ТОРГ-12, накладной по форме М-11 или другого акта приема-передачи товаров, дата его передачи продавцом покупателю будет определяться по датам подписей лица, отпустившего этот товар (продавца) и лица, его принявшего (покупателя или перевозчика). В подавляющем большинстве случаев даты эти будут совпадать.

Весьма трудно представить себе реальную ситуацию, в которой товар был принят позже, чем отгружен. Хотя не исключено, что наши коллеги-юристы смогут привести такие примеры, или, хотя бы, дать отсылку к судебным решениям, согласно которым, по их мнению, таковое возможно.

Однако (подп. «б» того же п. 8 ФСБУ 27/2021) дата составления первичного учетного документа может отличаться от даты совершения факта хозяйственной жизни, им оформляемого. В этом случае в составленном первичном документе в обязательном порядке должна быть указана информация о дате совершения факта хозяйственной жизни.

Так, например, акт приема-передачи оказанных услуг за отчетный период (месяц) может быть составлен и в первые рабочие дни следующего месяца. Но если в документе, подписанном исполнителем и заказчиком, к примеру, 2, или там 7 июля, будет однозначно отмечено, что услуги были оказаны в июне, то исполнитель не то, что имеет право, а обязан отразить у себя выручку (как в регистрах бухгалтерского учета, так и для целей налогообложения) в I полугодии. Заказчик точно также должен показать у себя эти затраты в том же отчетном периоде.

Имеет ли он право принять эти затраты к учету позже — это уже другой вопрос.

Когда первичный документ является внутренним, то есть составляется и подписывается только сотрудником (сотрудниками) организации, то никаких проблем по дате его составления возникать не должно. Но если этот первичный документ касается деятельности двух организаций, то даты подписей могут и не совпадать.

Практический пример

Рассмотрим ситуацию, которая недавно довольно бурно осуждалась на одном из профессиональных форумов.

Исполнитель передал Заказчику созданный по его техническому заданию комплекс программного обеспечения.

При этом ПО, согласно приемопередаточному акту Исполнитель передал Заказчику в последних числах декабря прошлого года, а тот подписал акт только в середине января года текущего.

Претензий у Заказчика нет, все расчеты он в этом году произвел.

Внимание, вопрос. В каком периоде Исполнитель должен показать у себя реализацию, в 2020 году, или уже в 2021?

Обсуждение (оно длилось дней пять, не меньше), как всегда, было бурным. Затронули и сопутствующие темы, и пообвиняли, как водится, коллег в некомпетентности, в нарушении профессиональной этики, неумении себя вести, чересчур вызывающем тоне, и т. д., и т. п., и пр. Всё, как обычно. Ну и к единому мнению тоже, как обычно, не пришли.

Лично мои выводы были следующими (хотя с ними не все согласились).

Разработка программного обеспечения для целей налогообложения прибыли вроде бы является услугой, так как результат этот деятельности не имеет материального выражения (см. п. 5 ст. 39 НК РФ). Однако там же сказано, что услуга потребляется заказчиком непосредственно в процессе её оказания.

Но заказчик не может принять себе и использовать сам процесс разработки ПО. До тех пор, пока исполнитель не получит устраивающий заказчика результат, передавать последнему и нечего. То есть заказчик может использовать разработанное ПО только после того, как исполнитель закончит его разработку, а полученный результат полностью устроит заказчика.

Здесь разработка ПО, получается, ближе к работе.

Наше действующее законодательство не успевает за столь бурным развитием цифровой экономики, поэтому напрямую ссылаться на него, это самое законодательство, не получается. Вот и приходиться прибегать к логике, здравому смыслу и прочим вещам, которыми не могут (а точнее, не хотят) руководствоваться ни законодатели, ни чиновники финансовых ведомств.

И когда результат, то есть разработанное ПО заказчику передан, то последний имеет полное на то право не поверить на слово исполнителю: — да все отлично работает, сам вчера проверял, подпиши.

Точно также он вправе запустить свой процесс проверки, например, загрузив это ПО на свои компы, погонять их в тестовом режиме какое-то время. Вот тут ключевое слово «какое-то». Это может быть и несколько часов, и несколько дней, и несколько недель.

И только после этого, когда заказчик не обнаружит косяков, и убедится, что ПО нормально работает, техника не виснет каждые полтора-два часа, требуя перезагрузки, а получаемые результаты соответствуют ожиданию, он примет предъявленный исполнителем результат и подпишет сей злополучный акт, который исполнитель подписал в прошлом году.

То, что и торопыга надеялся получить подпись раньше — ну, это, в принципе, его проблемы.

На наш взгляд, в этой ситуации исполнитель должен ориентироваться не на свою дату передачи — декабрь 2020 года, а на дату приемки заказчиком — январь 2021 года.

Да, у него полетел план, финансовый результат, обещанные персоналу премии. Но он должен был предполагать (если давно работает с этим заказчиком), что тот товарищ недоверчивый, и за красивые глазки и обещания, что если что и вылезет, так мы в сей же миг, не успеете и глазом моргнуть. акт не подпишет.

Следовательно, реализации у исполнителя следует отразить уже январем 2021 года. Но если уж очень надо, и без этого никуда, то можно и декабрем 2020.

Что за это будет, тем более, что в январе есть в наличии подписанный (пусть и январем) акт, спустя неделю там, ну, пусть и месяц, деньги полностью получены, и претензий нет?

Да, по большому счету, ничего. Раньше — не позже.

Только отвлекли свои оборотные средства.

Могли бы соответствующие суммы налога на прибыль и НДС заплатить в апреле-июне, а пришлось — в январе-марте.

Хотя это может быть компенсировано чем-то другим: — более красивыми показателями баланса, выполнением в срок поставленных вышестоящим руководством задач, получением премии (или похвальной грамоты, или поощрительным похлопыванием тем же самым вышестоящим по плечу).

Но все эти вопросы, повторю и буду неоднократно повторять, должна решать не бухгалтерия, а руководство организации.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Покупка импортного оборудования: дата принятия объекта к учету

Мамонова Наталья, налоговый консультант

КГ «Что делать Консалт»

Организация заключила внешнеторговый контракт с иностранным продавцом на поставку оборудования. Контрактом определены условия поставки ( DDU ) и перехода права собственности (дата таможенного оформления). Какая дата является датой принятия объекта к учету (датой признания актива)?

Нормами Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2006 и Приложения к нему определено, что датой совершения операций по вложениям организации в иностранной валюте во внеоборотные активы (основные средства, нематериальные активы, др.) является дата признания затрат, формирующих их стоимость.

Иными словами, датой совершения операции в иностранной валюте по импорту оборудования является момент возникновения у организации права по законодательству РФ или договору принять к бухгалтерскому учету активы и обязательства, которые являются результатом этой операции.

Следовательно, в момент перехода права собственности на приобретенное по внешнеторговому контракту оборудование у Вашей организации возникает обязанность отразить это имущество в бухгалтерском учете.

Международные правила толкования торговых терминов «Инкотермс-2000» регулируют момент перехода рисков утраты и повреждения имущества, объем и момент исполнения сторонами договора своих обязательств по поставке товара. Момент перехода права собственности правилами «Инкотермс» не определяется.

Во введении к «Инкотермс-2000» прямо указывается: «для реализации договора купли-продажи, значительное число проблем, возникающих в таком договоре, в них вообще не регулируются, например переход права собственности и иных вещных прав, неисполнение договора и последствия неисполнения, а также освобождение от ответственности в определенных ситуациях. Следует подчеркнуть, что Инкотермс не предназначены заменить необходимые для полного договора купли-продажи условия, определяемые путем включения стандартных или индивидуально согласованных условий».

Определение момента перехода права собственности на передаваемую вещь относится к сфере гражданско-правовых отношений.

Пунктом 1 ст. 223 ГК РФ предусмотрено, что право собственности у приобретателя вещи по договору возникает с момента ее передачи, если иное не предусмотрено законом или договором. Таким образом, ГК РФ предусмотрен момент перехода права собственности к приобретателю отчуждаемой ему вещи.

В основном право собственности у приобретателя возникает с момента передачи товара.

В то же время продавец и покупатель могут оговорить в контракте любой момент перехода права собственности на имущество, например отгрузка товаров перевозчику, оплата импортных товаров, оформление таможенной декларации, и указанный момент может не совпадать с моментом перехода риска случайной гибели товара.

На основании вышеизложенного датой признания актива в учете организации является:

В соответствии со ст. 8 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете» имущество, являющееся собственностью организации, учитывается обособленно от имущества других юридических лиц, находящегося у данной организации.

Таким образом, если право собственности к организации-импортеру еще не перешло, но оборудование уже поступило на его склад, то оно должны учитываться на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Утв. Приказом Минфина России от 27.11.2006 № 154н.

принимать к учету

1 принимать к учету

2 принимать к учету

3 принимать к учету

4 принимать к учету

5 принимать вексель к учету

6 принимать вексель к учету

См. также в других словарях:

Документ Бухгалтерский — документ, фиксирующий право и факт совершения хозяйственной, финансовой операции. Д.б. составляется по установленным формам на бланках, отпечатанных типографским способом. Кассовые документы оформляются в соответствии с Положением о ведении… … Словарь бизнес-терминов

ДОКУМЕНТ, БУХГАЛТЕРСКИЙ — письменное свидетельство (доказательство) факта совершения хозяйственной операции или право на ее совершение. Б.д., как правило, составляются по установленным формам на бланках, отпечатанных типографским способом. В отдельных случаях, когда для… … Большой бухгалтерский словарь

ДОКУМЕНТ, БУХГАЛТЕРСКИЙ — письменное свидетельство (доказательство) факта совершения хозяйственной операции или права на ее совершение. Б.д., как правило, составляется по установленным формам на бланках, отпечатанных типографским способом. В отдельных случаях, когда для… … Большой экономический словарь

документ бухгалтерский — Письменное свидетельство (доказательство) факта совершения хозяйственной операции или право на ее совершение. Б.д., как правило, составляются по установленным формам на бланках, отпечатанных типографским способом. В отдельных случаях, когда для… … Справочник технического переводчика

Банки — I в современном экономическом строе Б. являются высшей формой кредитного посредничества и важнейшими органами вексельного и денежного обращения. Цель банковой деятельности: во первых, создать систему кредита (см. это сл.), которая обеспечивала бы … Энциклопедический словарь Ф.А. Брокгауза и И.А. Ефрона

Россия. Экономический отдел: Промышленность — I а) Исторический очерк. В эпоху, предшествующую преобразованиям Петра I, промышленно торговая жизнь Р. вследствие редкого населения, отсутствия правильных путей сообщения и прикрепленности к земле массы народа имела вполне патриархальный… … Энциклопедический словарь Ф.А. Брокгауза и И.А. Ефрона

Заработная плата — (Wages) Важнейшее средство повышения заинтересованности работников Участие трудящихся в доле вновь созданных материальных и духовных благ Содержание Содержание. > заработная плата – это важнейшее средство повышения заинтересованности… … Энциклопедия инвестора

Казначейство — (Treasury) Определение казначейства, структура, задачи и функции казначейства Информация об определении казначейства, структура, задачи и функции казначейства Содержание Содержание Обозначение казначейской системы исполнения по Необходимость… … Энциклопедия инвестора

Перевод на баланс прав пользования НМА, учтенных за балансом

Учет прав пользования нематериальными активами

С 01.01.2021 вступил в силу федеральный стандарт бухгалтерского учета государственных финансов «Нематериальные активы», утв. приказом Минфина России от 15.11.2019 № 181н.

Действие Стандарта «Нематериальные активы» распространяется в том числе на права в соответствии с лицензионными договорами либо иными документами, подтверждающими существование права на такой актив.

В Едином плане счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н (в ред. от 14.09.2020 № 198н), права в соответствии с лицензионными договорами (права пользования на РИД в соответствии с лицензионными договорами) либо иными документами, подтверждающими существование права на такой актив, учитываются на соответствующих счетах аналитического учета счета 0 111 60 000 «Права пользования нематериальными активами»:

0 111 6N 000 «Права пользования научными исследованиями (научно-исследовательскими разработками)»;

0 111 6R 000 «Права пользования опытно-конструкторскими и технологическими разработками»;

0 111 6I 000 «Права пользования программным обеспечением и базами данных»;

0 111 6D 000 «Права пользования иными объектами интеллектуальной собственности».

В целях отражения прав пользования нематериальными активами (неисключительных прав на РИД) применяются следующие подстатьи Классификации операций сектора государственного управления (КОСГУ):

352 «Увеличение стоимости неисключительных прав на результаты интеллектуальной деятельности с определенным сроком полезного использования»;

452 «Уменьшение стоимости неисключительных прав на результаты интеллектуальной деятельности с определенным сроком полезного использования».

353 «Увеличение стоимости неисключительных прав на результаты интеллектуальной деятельности с неопределенным сроком полезного использования»;

453 «Уменьшение стоимости неисключительных прав на результаты интеллектуальной деятельности с неопределенным сроком полезного использования».

Отметим, что кассовые расходы на приобретение неисключительных прав пользования на РИД в соответствии с лицензионными договорами либо иными документами, подтверждающими существование права пользования на РИД, как прежде подлежат отражению по подстатье 226 «Прочие работы, услуги» КОСГУ (п. 10.2.6 Порядка № 209н).

Аналитический учет прав пользования НМА

Согласно пункту 9 Стандарта НМА единицей бухгалтерского учета объекта нематериальных активов является инвентарный объект.

Инвентарным объектом нематериальных активов признается совокупность прав на результаты интеллектуальной деятельности (средства индивидуализации) согласно патенту, свидетельству и (или) возникающих из договора (государственного (муниципального) контракта), иного правоустанавливающего документа, подтверждающего создание, приобретение (отчуждение) в пользу РФ, субъекта РФ, муниципального образования, государственного (муниципального) учреждения прав на результаты интеллектуальной деятельности (на средства индивидуализации).

В качестве одного инвентарного объекта НМА признаются объекты, включающие несколько охраняемых результатов интеллектуальной деятельности (кинофильм, иное аудиовизуальное произведение, театрально-зрелищное представление, мультимедийный продукт, единая технология, иные аналогичные объекты).

Каждому инвентарному объекту НМА присваивается уникальный инвентарный номер. Указанный номер, присвоенный объекту НМА, сохраняется за ним на весь период его учета. Инвентарные номера выбывших (списанных) инвентарных объектов НМА вновь принятым к бухгалтерскому учету объектам нефинансовых активов не присваиваются. Стандарт не содержит исключений для прав пользования нематериальными активами.

Формирование первоначальной стоимости прав пользования НМА

Для учета операций по вложениям в объекты учета прав пользования нематериальными активами применяются следующие аналитические счета счета 0 106 60 000 «Вложения в права пользования нематериальными активами»:

0 106 6N 000 «Вложения в права пользования научными исследованиями (научно-исследовательскими разработками)»;

0 106 6R 000 «Вложения в права пользования опытно-конструкторскими и технологическими разработками»;

0 106 6I 000 «Вложения в права пользования программным обеспечением и базами данных»;

0 106 6D 000 «Вложения в права пользования иными объектами интеллектуальной собственности».

Амортизация прав пользования нематериальными активами

В соответствии с пунктом 26 Стандарта НМА амортизация начисляется только по объектам нематериальных активов с определенным сроком полезного использования, в том числе по правам пользования НМА.

Согласно пункту 27 Стандарта НМА при определении срока полезного использования объекта нематериальных активов учитываются следующие факторы:

1) ожидаемый срок получения экономических выгод и (или) полезного потенциала, заключенных в активе, признаваемом объектом нематериальных активов;

2) срок действия прав субъекта учета на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над объектом нематериального актива;

3) срок действия патента, свидетельства и других ограничений сроков использования объектов интеллектуальной собственности.

Начисление амортизации объекта нематериальных активов производится в соответствии с учетной политикой субъекта учета одним из следующих методов:

методом уменьшаемого остатка;

пропорционально объему продукции.

Согласно пунктам 28, 29 Стандарта НМА, амортизация объекта НМА начинается с 1-го числа месяца, следующего за месяцем принятия его к бухгалтерскому учету, и прекращается с 1-го числа месяца, следующего за месяцем прекращения признания объекта НМА (выбытия его из бухгалтерского учета), или с 1-го числа месяца, следующего за месяцем, в котором остаточная стоимость объекта нематериальных активов стала равна нулю.

В соответствии с пунктом 33 Стандарта НМА амортизация объектов нематериальных активов начисляется с учетом следующих положений. На объекты нематериальных активов стоимостью:

свыше 100 000 руб. амортизация начисляется в соответствии с нормами амортизации согласно применяемому методу амортизации;

до 100 000 руб. включительно амортизация начисляется в размере 100 % первоначальной стоимости при признании объекта в составе группы нематериальных активов.

При этом в Стандарте не приведены особенности начисления амортизации по правам пользования НМА, амортизация начисляется в том же порядке, как и по НМА.

В соответствии с пунктом 85 Инструкции, утв. приказом Минфина России от 01.12.2010 № 157н расчет годовой суммы амортизации производится учреждением, осуществляющим учет используемого права пользования активами, объекта нематериальных активов линейным способом, исходя из его балансовой стоимости и нормы амортизации, исчисленной исходя из срока его полезного использования. В течение финансового года начисление амортизации линейным способом осуществляется ежемесячно в размере 1/12 годовой суммы.

Суммы начисленной амортизации на объекты учета права пользования нематериальными активами (неисключительными правами) учитываются на соответствующих аналитических счетах счета 0 104 60 000 «Амортизация прав пользования нематериальными активами».

Согласно пункту 20 Инструкции по применению плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н (п. 26 Инструкции по применению плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н), начисление амортизации на объекты учета права пользования НМА (неисключительными правами) отражается по дебету счетов 0 401 20 226 «Расходы по прочим работам, услугам», 0 109 00 000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» и кредиту соответствующих счетов аналитического учета счета 0 104 60 000 «Амортизация прав пользования нематериальными активами».

Порядок перевода на баланс неисключительных прав пользования на РИД

Согласно Инструкции № 157н, в редакции, действовавшей до 01.01.2021, неисключительные права пользования на результаты интеллектуальной деятельности, в том числе лицензии на неисключительные права пользования программными продуктами, учитывались на забалансовом счете 01 «Имущество, полученное в пользование» (п. 333 Инструкции № 157н). При этом расходы, связанные с приобретением неисключительного права пользования нематериальными активами в течение нескольких отчетных периодов, учитывались на счете 401 50 «Расходы будущих периодов» (п. 302 Инструкции № 157н).

В соответствии с приказом Минфина России от 14.09.2020 № 198н с 01.01.2021 такие объекты, учитываемые за балансом на счете 01, должны учитываться на балансе в составе соответствующего аналитического счета 111 60 «Права пользования нематериальными активами».

Письмом Минфина России от 30.11.2020 № 02-07-07/104384 доведены Методические рекомендации по применению Стандарта «Нематериальные активы».

В части 11 Методических рекомендаций содержатся положения по первому применению Стандарта НМА и переходные положения. В отличие от переходных положений внедренных ранее стандартов (приказ Минфина России от 28.02.2018 № 34н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Непроизведенные активы»», приказ Минфина России от 07.12.2018 № 256н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Запасы»», приказ Минфина России от 31.12.2016 № 257н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства»» и др.), согласно которым перевод на баланс объектов, соответствующих критериям актива, которые учитывались за балансом, отражался в межотчетный период в корреспонденции со счетом 401 30 «Финансовый результат прошлых отчетных периодов», «поднятие» на баланс прав пользования нематериальными активами осуществляется в 2021 году следующим образом:

Выдержка из документа: «Признание объектов бухгалтерского учета, ранее не признававшихся в составе нематериальных активов и (или) отраженных на забалансовом учете, в составе группы нефинансовых активов «Нематериальные активы» (согласно СГС «Нематериальные активы») осуществляется операциями 2021 года по результатам инвентаризации, проводимой в целях выявления таких объектов бухгалтерского учета.

ч. 11 Методических рекомендаций

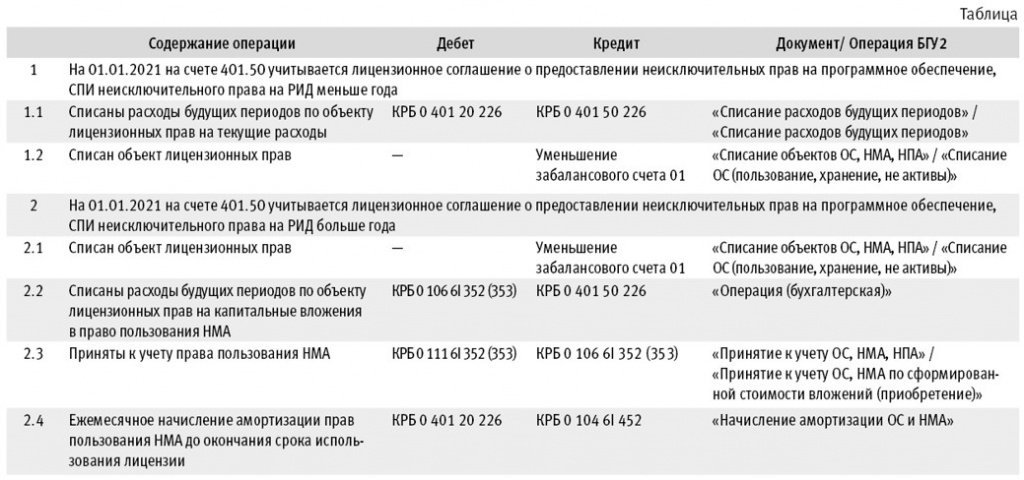

Таким образом, если на 01.01.2021 на счете 401.50 учитываются расходы, связанные с приобретением лицензионного права на РИД, и срок его полезного использования меньше года, соответствующий остаток по счету 401.50 следует списать на финансовый результат операциями 2021 года:

Дебет 0 401 20 226 Кредит 0 401 50 226.

Сумма списания и необходимость списания определяются по результатам инвентаризации и закрепляются в Решении Комиссии по поступлению и выбытию активов.

Дебет 0 106 60 352 (353) Кредитт 0 401 50 226

— формирование фактической стоимости прав пользования НМА;

Дебет 0 111 60 352 (353) Кредит 0 106 60 352 (353)

— принятие к учету права пользования НМА в той же сумме.

Одновременно соответствующий объект списывается с забалансового счета 01.

Записи оформляются в 2021 году по результатам инвентаризации на основании Решения. Далее амортизацию следует начислять исходя из оставшегося СПИ.

На бессрочные лицензии амортизация не начисляется. Согласно пункту 26 Стандарта «Нематериальные активы» по объектам нематериальных активов с неопределенным сроком полезного использования амортизация не начисляется до момента их реклассификации в подгруппу объектов нематериальных активов с определенным сроком полезного использования.

Примеры бухгалтерских записей, оформляемых в учете и в редакции 2 «1С:Бухгалтерии государственного учреждения 8», в 2021 году по результатам инвентаризации неисключительных лицензий на программные продукты на основании Решения комиссии по поступлению и выбытию активов, приведены в Таблице.

Оформление операций в «1С:Бухгалтерии государственного учреждения» (ред. 2)

В редакции 2 программы «1С:Бухгалтерия государственного учреждения» в соответствии с Таблицей операции 1.1, 1.2, 2.1 оформляются в обычном порядке.

Формирование капитальных вложений в право пользования НМА (операция 2.2) оформляется документом Операция (бухгалтерская).

В карточке права пользования НМА (элементе справочника Основные средства) на этом этапе достаточно указать краткое и полное наименование объекта и Вид НФА «Нематериальные активы».

Если при учете на счете 01 у объекта не было инвентарного номера, то его можно принять к учету на существующий элемент справочника Основные средства и присвоить инвентарный номер в соответствии с шаблоном учреждения.

Если на счете 01 объект учитывался с инвентарным номером, то для принятия к учету в состав прав пользования НМА в справочник Основные средства следует ввести новую позицию и присвоить новый инвентарный номер.

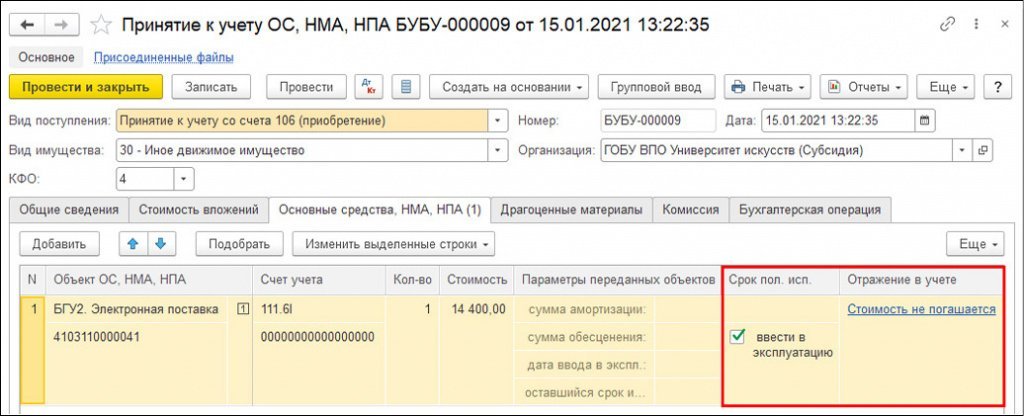

Принятие к учету права пользования НМА (операция 2.3) оформляется документом Принятие к учету ОС, НМА, НПА с видом поступления Принятие к учету со счета 106 (приобретение), см. рис. 1.

На закладке Общие сведения следует указать Ответственное лицо и Место хранения.

На закладке Основные средства, НМА, НПА указывается объект, принимаемый к учету, его инвентарный номер, счет учета и стоимость права пользования НМА.

Если на счете 01 велся групповой учет лицензий на одном элементе справочника Основные средства, на счет 111.6I и соответственно на счет 106.6I следует принять каждую лицензию отдельно с присвоением инвентарного номера.

При оформлении документа по правам пользования НМА с неопределенным сроком полезного использования (например, лицензии на программные продукты 1С являются бессрочными) графа Срок полезного использования не заполняется, в графе Отражение в учете следует указать Стоимость не погашается (рис. 1).

При оформлении документа по правам пользования НМА с определенным сроком полезного использования стоимостью до 100 000 руб. в графе Срок полезного использования следует указать оставшийся на 01.01.2021 СПИ, в графе Отражение в учете следует указать порядок погашения стоимости Начисление амортизации, способ начисления амортизации 100 % при вводе в эксплуатацию.

При оформлении документа по правам пользования НМА с определенным сроком полезного использования стоимостью более 100 000 руб. в графе Срок полезного использования следует указать оставшийся на дату оформления документа СПИ (срок действия лицензии), в графе Отражение в учете следует указать Начисление амортизации линейным методом.

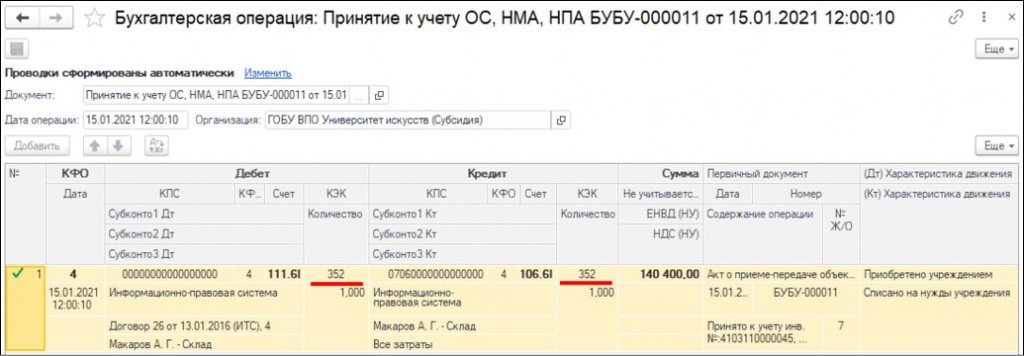

На закладке Бухгалтерская операция для вида поступления Принятие к учету со счета 106 (приобретение) по умолчанию установлена типовая операция Принятие к учету ОС, НМА по сформированной стоимости вложений (приобретение).

При проведении документа формируются бухгалтерские записи в зависимости от стоимости объекта и СПИ (рис. 2).

Далее амортизация прав пользования НМА начисляется ежемесячно регламентным документом Начисление амортизации ОС и НМА до окончания СПИ (действия лицензии).