дду и эскроу счета разница

Квартира в новостройке: когда можно платить напрямую застройщику

С 1 июля 2019 года большинство застройщиков не могут принимать деньги от дольщиков напрямую. Финансирование строительства многоквартирных домов по договорам долевого участия теперь не прямое, а проектное. И деньги нужно платить не на счет застройщика, а в банк на счет эскроу. Для покупателей это снижает вероятность, что застройщик выведет деньги и уедет в Мексику. А для застройщика означает — помимо Мексики, — что деньги на строительство дома нужно брать где-то еще.

Это касалось почти всех несданных домов, но теперь решили сделать послабления. Некоторые застройщики даже после 1 июля могут получать деньги напрямую. И сразу ими распоряжаться. Правительство установило критерии, кто и в каких случаях может работать без счета эскроу. Если собираетесь покупать квартиру в новостройке, для вас это важно — чтобы не попасть на мутную схему.

Если застройщик предлагает оплачивать квартиру напрямую

С 1 июля для оплаты новостроек нужно использовать счета эскроу. Но иногда можно без них:

Что такое счета эскроу и зачем они нужны

Счета эскроу — это отдельный вид счетов в банках. На эти счета дольщики переводят деньги за квартиру в новостройке по договору участия в долевом строительстве. Вся сумма хранится на счете эскроу в банке до тех пор, пока застройщик не начнет сдавать квартиры. Пока дом не готов, получить доступ к этим деньгам нельзя — придется строить за свои или брать кредиты.

Этот способ финансирования должен защитить дольщиков. Застройщик уже не может получить деньги, бросить стройку и оставить людей без квартир. Даже если стройка прекратится, свои деньги можно забрать или получить компенсацию из специального фонда. А если что-то случится с банком, деньги на счетах эскроу застрахованы на сумму до 10 млн рублей — больше, чем по обычным счетам и вкладам.

С 1 июля 2018 года застройщики могли переходить на оплату через счета эскроу добровольно, а с 1 июля 2019 года это стало не правом, а требованием к застройщикам: хотите продавать квартиры до сдачи дома — используйте эскроу.

Кто сможет принимать деньги за новостройки напрямую

Со счетами эскроу была проблема: банки часто отказывали застройщикам и не открывали им такие счета. И до сих пор отказывают. А застройщики не могли продолжать строительство, хотя в доме уже была продана часть квартир и построено несколько этажей. В итоге хороший замысел мог превратиться в проблему.

Тогда правительство придумало, как облегчить застройщикам жизнь. Некоторым из них разрешили принимать деньги напрямую, даже если ДДУ регистрируются после 1 июля, — на свои счета в банках. Это значит, что застройщик имеет доступ к деньгам еще до того, как сдаст дом. Ему не придется брать кредит или замораживать стройку.

Чтобы работать без счетов эскроу, застройщику нужно подтвердить определенную степень готовности объекта. На этапе котлована принимать деньги напрямую точно никто не сможет. А вот если треть дома достроена и в нем продали, например, 15 из 100 квартир, два офиса и пять машино-мест — эскроу не понадобится.

Есть два основных критерия оценки для расчетов напрямую:

Со степенью готовности ситуация такая.

Если проект крутой или важный, то степень готовности может быть 6%. Крутой — это когда на участке строятся социальные объекты, застройщик системообразующий и строит как минимум 4 млн квадратных метров как минимум в четырех регионах России. Или если застройщик доделывает чужой проблемный объект.

Чуть строже с проектами средней крутости: когда идет комплексное освоение территории, строят детские сады, школы и поликлиники, сносят ветхое жилье. Тогда степень готовности для прямого финансирования — 15%.

Для всех остальных проектов степень готовности должна быть 30%. То есть если застройщик строит один дом по обычному проекту, то ему достаточно достроить объект на 30%, продать там 10% площадей — и можно работать без эскроу.

должен быть готов дом, чтобы принимать деньги напрямую

Как узнать степень готовности конкретного объекта

Если застройщик говорит, что он может принимать деньги напрямую, и выставляет счет, это не значит, что он на самом деле имеет право работать без счетов эскроу. Требования для прямого финансирования нужно подтвердить официальным документом — заключением о степени готовности. Его выдает тот орган, что отвечает за долевое строительство в регионе. А информацию размещают в единой системе жилищного строительства.

Чтобы получить заключение, застройщик должен провести экспертизу и подтвердить расчеты документами. Если вам показывают сомнительную бумагу с расчетами или дом, который вроде бы готов примерно на 15%, — это ни о чем не говорит. Для оценки готовности есть сложная методика, и это не количество этажей.

Требуйте заключение и проверяйте на сайте наш.дом.рф — это единая система под контролем Минстроя. Сайты застройщиков тоже проверяют, но к ним нужно относиться с прищуром.

сайт для проверки домов и застройщиков

Заявление на выдачу заключения нельзя будет подавать когда захочется. Еще один закон внес ограничения по срокам — их скоро установит правительство.

Кто проверит долю проданных площадей

Долю проданных площадей должны проверить в Росреестре. Там сопоставляют зарегистрированные договоры и проектную декларацию. Если выяснится, что продано меньше 10%, договор без упоминания счета эскроу не зарегистрируют. Оплатить квартиру по ДДУ можно только после регистрации.

Но лучше не надеяться только на Росреестр и заранее проверять объект и застройщика всеми доступными способами.

При оплате напрямую должна быть страховка

На днях заработали поправки по поводу фонда защиты дольщиков. Это такой общий котел под контролем государства, куда все застройщики обязаны платить взносы. Если какой-то дом окажется проблемным, дольщикам выплатят компенсацию или будут достраивать объект за счет фонда.

Если застройщику разрешили принимать деньги без счета эскроу, значит, он обязан платить взносы в компенсационный фонд. Не хочет платить страховку — пусть использует эскроу. Продать одну квартиру со страховкой, а другую — со счетом эскроу в одном и том же доме нельзя.

страховой взнос в фонд защиты дольщиков

О том, как по задумке будет работать фонд защиты дольщиков, еще расскажем.

Что проверить, если застройщик просит оплатить новостройку напрямую?

Государство как может контролирует долевое строительство, но в случае чего за компенсацией или квартирой придется побегать. Поэтому лучше проверять все самостоятельно:

Покупка квартиры в новостройке — это может быть выгодно, но всегда рискованно. Не спешите принимать ответственные решения по статьям и советам из интернета. Там уже много информации о способах проверки застройщиков, которые на самом деле не сработают. Консультируйтесь с юристами до того, как отдать деньги или взять ипотеку.

Счета эскроу: что нужно знать покупателю квартиры в новостройке

Летом 2019-го российские девелоперы перешли от долевого строительства к проектному финансированию с использованием счетов эскроу. Нововведение направлено на обеспечение безопасности и надежности вложений средств граждан и сделало невозможным появление новых обманутых дольщиков.

Что такое счет эскроу

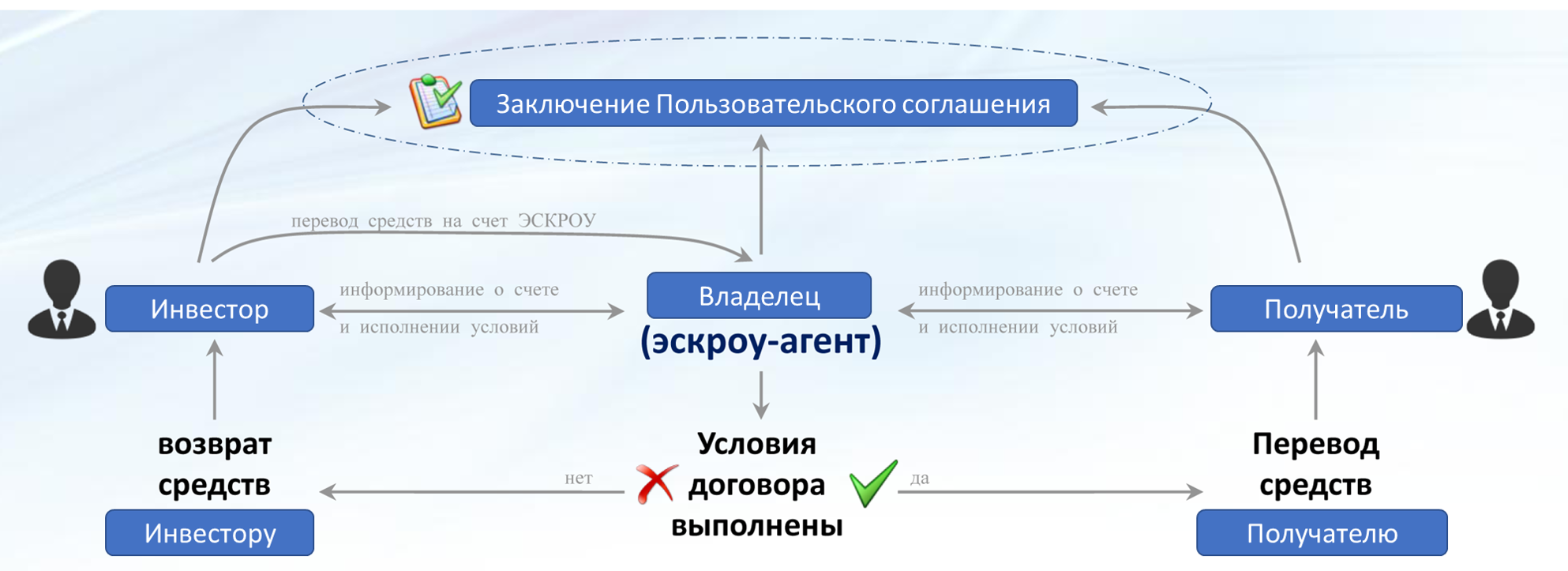

Счет эскроу — это специальный счет в банке, на котором деньги хранятся до выполнения определенных обстоятельств.

Покупатель квартиры кладет деньги на эскроу-счет, а продавец (в нашем случае застройщик) может их забрать, когда выполнит условия, заранее прописанные в договоре. Услуги по открытию таких счетов оказывают банки, которые называют эскроу-агентами — они выполняют роль независимых посредников и следят за выполнением условий договора.

Новый механизм расчетов выстроен таким образом, что средства за купленную квартиру вносятся на счет после регистрации договора участия в долевом строительстве и замораживаются на нем до момента регистрации права собственности на первую квартиру в достроенном доме. В случае возникновения у застройщика проблем с завершением строительства дома покупатель всегда может рассчитывать на возврат уплаченной суммы. Новый вариант расчетов сделал невозможными ситуации, когда дольщик, заплатив девелоперу полную стоимость квартиры, в случае замораживания строительства остается и без денег, и без квартиры.

Застройщикам проектное финансирование на строительство жилых домов выдают банки. Счета эскроу открываются в том же банке, который кредитует проект. Поэтому средства на эскроу являются источником дешевого фондирования по кредитам девелоперам, а успешные продажи квартир на этапе строительства позволят девелоперу снизить процент по кредиту.

Покупка. Как купить квартиру через эскроу

Вся модель финансирования строительства жилья с использованием счетов эскроу заключается в десяти шагах:

Дольщик может открыть эскроу-счет в любом банке из перечня, опубликованного на официальном сайте Центробанка. «В этот список попадают банки, соответствующие критериям, установленным правительством. Чтобы открыть счет эскроу, покупателю жилья нужно предоставить в банк подписанный договор участия в долевом строительстве и учредительные документы компании-застройщика. В тексте ДДУ должно быть указано, что рассчитываться с девелопером дольщик будет через счет эскроу, который обслуживает выбранный им банк», — прокомментировала управляющий партнер компании «Метриум» Мария Литинецкая.

Ипотека. Как оформить ипотеку при использовании счета

Ипотека с использованием эскроу-счета также позволяет максимально защитить интересы всех сторон сделки. Покупатель может оформить жилищный кредит как в том же банке, где девелопер получил проектное финансирование, так и в другом, предложившем более выгодные условия (и тогда эскроу-агентом и кредитором будут выступать разные кредитные организации).

И в том и в другом случае у заемщика равные условия обслуживания счета эскроу — комиссии за открытие и ведение счета, согласно требованиям закона 214-ФЗ, не взимаются. Однако во втором случае заемщику, вероятно, придется оплатить комиссию за перевод суммы ипотечного кредита в другой банк.

В целом схема выдачи ипотеки проста: согласно требованиям закона 214-ФЗ, сумма первоначального взноса заемщика может быть зачислена на счет эскроу только после регистрации договора участия в долевом строительстве — то есть в тот момент, когда и заемщик, и кредитор уверены в том, что сделка состоялась.

После выдачи кредита и зачисления всей суммы на эскроу-счет заемщик начинает погашать ипотеку и ожидать завершения строительства дома. При желании заемщик на данном этапе может даже рефинансировать свой кредит в другом банке, ведь за время строительства многоэтажного дома (в среднем это полтора-два года) условия кредитования на рынке могут поменяться в лучшую сторону, а на размещенные на счете деньги смена кредитора никоим образом не повлияет.

Что лучше: эскроу, банковская ячейка или аккредитив

Эскроу-счет — это специальный счет в банке, на который покупатель вносит деньги при покупке квартиры в строящемся доме.

«Средства вносятся после регистрации договора участия в долевом строительстве. Данная сумма резервируется на счету и перечисляется застройщику лишь после того, как он завершит строительство дома и зарегистрирует право собственности на первую квартиру в данном ЖК. Подобная схема покупки защищает средства покупателя на сумму до 10 млн руб., поскольку они не перечисляются продавцу, соответственно, при неисполнении им обязательств по передаче квартиры (при заморозке проекта или банкротстве) он может вернуть всю уплаченную сумму обратно», — разъяснила председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова.

При аккредитиве посредником между покупателем и продавцом также выступает банк. Деньги покупателя списываются с его счета на аккредитивный счет, где резервируются на установленный по договору срок. Получить эти средства продавец, либо покупатель, либо агент, в зависимости от того, что прописано в агентском договоре, сможет после предъявления в банк договора купли-продажи квартиры, ДДУ, ДУП, на котором есть отметка о регистрации перехода права собственности на имя покупателя.

«В отличие от эскроу-счетов аккредитив можно использовать как при покупке квартиры в строящемся доме (договору долевого участия, договору уступки права требования), так и уже готового жилья на вторичном рынке по договору купли-продажи. Преимуществом подобного вида расчетов по сравнению с банковской ячейкой является то, что покупателю не нужно обналичивать и возить большие суммы наличных, а для покупателя — сверять их подлинности при получении денег. Среди минусов — дорогое обналичивание денег со счета получателя, если в этом есть необходимость, а также риск отзыва лицензии у банка, так как страховка АСВ на аккредитивы не распространяется», — объяснила Доброхотова.

Банковская ячейка используется чаще всего при покупке квартиры на вторичном рынке. Особенностью такого вида расчетов является то, что положить сумму в ячейку необходимо наличными, пояснила председатель совета директоров компании «Бест-Новострой».

«Многие опасаются перемещаться по городу с наличными деньгами. Выходом бывает аренда ячейки в том же банке, в котором у физлица открыт счет (это зависит от условий реализации застройщика), чтобы снятые средства сразу переложить в ячейку. Хотя снятие больших сумм в банке надо заказывать заранее. Также банк может запросить подтверждение источника денег», — резюмировала эксперт.

Плюсы и минусы. Подводные камни покупки через эскроу

У схемы покупки жилья через эскроу-счета есть свои нюансы. Бывают ситуации, когда уже после регистрации сделки покупатель решил отказаться от приобретения оплаченной квартиры и просит вернуть ему все деньги. В данном случае в установленном законом порядке происходит расторжение договора участия в долевом строительстве, а средства с эскроу-счета за вычетом суммы первоначального взноса должны быть возвращены банку, предоставившему кредит. Первоначальный взнос возвращается покупателю.

В случаях, когда расторжение сделки происходит по вине застройщика (например, невыполнение условий договора в рамках проектного финансирования, затягивание сроков строительства сверх допустимых законом, банкротство застройщика), деньги со счета эскроу подлежат возврату покупателю.

Раньше участник долевого строительства терял свой первоначальный взнос и еще оставался должен банку по кредиту. Теперь при возникновении проблем у застройщика покупатель сможет получить обратно свой первоначальный взнос, а банк — сумму выданного кредита.

Если покупатель не воспользуется правом на расторжение договора участия в долевом строительстве, а решит дождаться решения о назначении иного застройщика для завершения строительства проблемного объекта, уплаченная сумма останется на счете эскроу до момента завершения строительства.

Если у банка, выступающего эскроу-агентом, будет отозвана лицензия, застройщик и участник долевого строительства обязаны заключить договор счета эскроу с другим уполномоченным банком. Государство и в этой части предусмотрело подушку безопасности для граждан — участников долевого строительства: их средства на счетах эскроу застрахованы Агентством страхования вкладов на сумму до 10 млн руб.

Преимущества эскроу

Недостатки эскроу

Комментарии экспертов

«До 10 млн руб. распространяется действие системы страхования вкладов»

Данила Литвинов, заместитель председателя правления банка «Дом.РФ»:

— Использование механизма эскроу минимизирует риски дольщиков при покупке квартир в строящихся домах. Раньше люди оказывались один на один со своей проблемой, когда застройщики по каким-либо причинам не завершали строительство, зачастую и с действующим кредитом.

Теперь на рынке появляется механизм защиты дольщиков: застройщик не сможет воспользоваться деньгами покупателя квартиры до момента сдачи дома в эксплуатацию, деньги покупателя будут находиться на специальном счете эскроу в банке. Счет открывается бесплатно, а на сумму до 10 млн руб. распространяется действие системы страхования вкладов. Риски недостроя переносятся с покупателей жилья на профессиональных участников рынка — застройщиков и банки. Это позволит закрыть проблему обманутых дольщиков.

«Банку невыгодно держать на своем балансе недостроенный объект»

Николай Алексеенко, генеральный директор Рейтингового агентства строительного комплекса (РАСК):

— Запуск механизма приобретения жилья на стадии строительства через эскроу-счета в первую очередь позволяет убрать с рынка ситуацию, когда с одной стороны сделки на еще не построенный объект находится дольщик (физическое лицо), а с другой стороны — застройщик (юридическое лицо). Это накладывало правовую и информационную асимметрию: на практике рядовому гражданину невозможно релевантно оценить надежность того или иного застройщика, а в случае его банкротства дольщикам приходилось каким-либо образом кооперироваться, чтобы защитить свои интересы. В свою очередь, с запуском проектного финансирования интересы всех дольщиков защищает банк, который аккредитовал застройщика.

Это выводит все взаимоотношения на принципиально иной уровень. Во-первых, банк имеет профессиональные компетенции при оценке застройщика и отдельного объекта, что уже достаточно серьезно снижает риски. Во-вторых, при банкротстве застройщика судьба объекта будет зависеть от банка: либо поиск и привлечение нового застройщика, либо выплаты дольщикам. В любом случае самому банку невыгодно держать на своем балансе недостроенный объект, таким образом, он фактически имеет те же интересы, что и дольщики.

«Новая схема финансирования привела к укрупнению рынка»

Наталья Шаталина, генеральный директор сервиса по поиску новостроек «Синица»:

— При введении новой схемы работы было много опасений, большинство из них в результате не реализовались. С точки зрения работы с покупателем введение эскроу не сильно изменило порядок работы застройщиков и риелторов, появился новый обязательный этап сделки — открытие счета эскроу и дальнейшее внесение средств именно на него, а не на расчетный счет застройщика. Покупатели и агенты легко адаптировались к новому этапу. Существенного роста расходов застройщика из-за перехода на эскроу не произошло, за 2020 год стоимость проектного финансирования снизилась. На момент принятия поправок ставки были на уровне 7–8%, далее ставки снизились до 5,5–5% в среднем по рынку, что произошло как за счет снижения ключевой ставки до уровня 4,25%, так и за счет принятия поправок о привязке ставки проектного финансирования к темпам поступления средств на счета эскроу. Таким образом, в успешных проектах эффективная ставка зачастую находится на уровне 2–3%, а иногда и ниже. Как и ожидалось, новая схема финансирования проектов привела к укрупнению рынка, крупные застройщики смогли привлечь средства для организации строительства, небольшим компаниям было намного сложнее, некоторые не справились и были вынуждены уйти.

За прошедший год произошел рост доли проектов, реализуемых с использованием эскроу-счетов. Так, по итогам декабря 2019 года с использованием эскроу предлагалось порядка 16% всех квартир и апартаментов в старых границах Москвы, в Новой Москве доля таких предложений была чуть выше — около 18%. В декабре 2020 года доля эскроу в Москве выросла до 44,1%, в Новой Москве — до 66,6%, в Московской области — до 35,4%.

Эскроу-счет – что это простыми словами, что поменялось в ДДУ

Содержание

Эскроу-счет – как открыть и когда им пользуются

При совершении крупных сделок, например, покупке квартиры, каждый опасается за свои деньги, за честность продавца или компании-застройщика. К сожалению, случаи, когда люди теряют средства и не становятся собственниками недвижимости, время от времени случаются. Для безопасности подобных сделок банк может предоставить эскроу-счета. При этом он сам становится третьей стороной и отслеживает исполнение всех договорных обязательств. Рассмотрим варианты применения эскроу-счетов при приобретении недвижимого имущества на вторичном рынке или долевом строительстве, а также их отличительные особенности в сравнении с аккредитивами.

Эскроу-счета – что это? Объясним простыми словами

Самый щепетильный момент в любой сделке с вторичным жильем – оформление документов. Денежная сумма слишком велика, чтобы носить ее с собой и в нужный момент обменять на подписанные документы. Все время, пока идет оформление, и покупатель, и продавец испытывают страх остаться ни с чем. Этого-то момента и позволяют избежать банки с открытием эскроу-счета и возложением на себя обязательств по сопровождению сделки.

Когда существует договоренность о купле-продаже недвижимого имущества, покупатель (депонент) и продавец (бенефициар) отправляются в банк, что оказывает услугу эскроу и именуется эскроу-агент. Происходит заключение трехстороннего договора. Депонент кладет на эскроу-счет необходимую сумму. При этом четко прописываются условия, при которых право пользования переходит к продавцу. Банк сохраняет сумму на эскроу-счете до завершения сделки и следит за соблюдением всех условий.

Простыми словами, эскроу-счет – это счет, куда покупатель кладет деньги, а продавец их снимает, но после выполнения всех оговоренных заранее условий. Открывается он на срок до пяти лет. При этом банк отвечает за сохранность средств и честность выполнения всех обязательств. На сегодняшний день это – самый безопасный вариант оформления сделок с недвижимым имуществом.

Подробная информация об эскроу-счетах раскрывается в статье 860.7 ГК РФ. В ней говорится об особенностях оформления договора, порядке его закрытия, особенностях перехода права управления деньгами, находящимися на счетном балансе.

Применение эскроу-счета при приобретении недвижимости

В договоре при открытии такого счета обязательно прописываются полномочия финансового учреждения. Здесь возможны два варианта:

Банк без обязательства следит за правильностью оформления документации. В этом случае его представитель только проверяет наличие полного пакета, перечисленного в эскроу договоре. Если все документы на месте, считает обязательства выполненными и передает деньги в распоряжение продавцу. При этом впоследствии может оказаться, что какие-то бумаги не были оформлены надлежащим образом. Это может принести как необходимость переоформления, так и проблемы с законностью сделки. Особенно это актуально при покупке недвижимости на вторичном рынке.

В договоре в обязанности эскроу-агента входит проверка законности и правильности оформления документов. Тогда юрист банка перед признанием сделки совершенной проверит каждый документ на подлинность, правильность оформления и соответствие действующему законодательству. В этом случае, во-первых, сводятся к минимуму риск спорных вопросов в дальнейшем, а во-вторых, если они все-таки возникнут, можно будет требовать от финансового учреждения выполнения обязательств в полном объеме. Именно из-за этой обязанности контроля над сделкой не все банки имеют право открывать эскроу-счета.

Если во время оформления сделки возникают какие-либо сложности с документами, например при выписке несовершеннолетних жильцов из квартиры во время приобретения вторичной недвижимости, доступ к финансам возможен лишь для покупателя. Продавец имеет право на снятие денег после проверки банком документов по сделке и признания ее завершенной. При необходимости внесения изменений в договор эскроу это можно сделать в заранее оговоренной форме по соглашению всех трех сторон либо по судебному решению.

Эскроу-счет открывают на строго определенный срок, после окончания сделки он закрывается. Возможно досрочное расторжение по включенным в договор причинам. Тогда деньги возвращаются к покупателю, если не предусмотрены другие варианты.

Особенности работы с эскроу-счетами при долевом строительстве

Согласно изменениям в статье 214 ФЗ с 1 июля 2019-го вложения покупателей, участвующих в долевом строительстве, застройщик может получить лишь с эскроу-счета. Это позволяет избежать ситуаций с обманутыми дольщиками. Счета застрахованы, здание возводится на средства строительного концерна либо финучреждения, если используется кредит. К застройщику финансовые вложения с эскроу-счета переходят в течение десяти дней после сдачи многоквартирного дома.

Если договор долевого строительства расторгнут, средства с эскроу-счета возвращаются участнику (покупателю), или, если он брал кредит – в кредитную организацию. Порядок возврата должен быть заранее отражен в договоре. Ситуация с обманутыми дольщиками больше не будет повторяться. Если застройщик не в состоянии достроить дом самостоятельно, то банк найдет средства и возможности. Покупатель получит свою недвижимость. Если все-таки будет принято решение о прекращении строительства, то деньги в полном объеме вернутся на счет покупателя. При смене застройщика, по желанию, покупатель сможет как вернуть свои деньги, так и дождаться назначения нового застройщика и получить, в конце концов, свою квартиру.

При наследовании или перехода права владения по судебному решению, если участник долевого строительства надумал переуступить права на недвижимость, то к новому претенденту на жилье переходят все прежние обязательства.

Следует знать, что процентов по эскроу-счету банк ПОКА не начисляет. Вознаграждение банку не выплачивается. Деньги на эскроу-счетах подлежат обязательному страхованию. Сумма страховки – 10 000 000 рублей.

В случае если во время выполнения обязательств по эскроу-договору у банка будет отозвана лицензия или он разорится, возврат средств будет произведен в порядке и объеме, описанном в статье 177 ФЗ «О страховании вкладов физических лиц в банках РФ». К сожалению, если недвижимость стоила больше, чем 10 миллионов рублей, то превышающая сумму часть пропадет. Кроме того, покупателю придется доплатить ее продавцу или застройщику в полном объеме.

Могут ли с эскроу-счета списать деньги по долгам? Может ли эскроу-счет быть арестован?

В соответствии со статьей 73.3 (введена Федеральным законом от 26.07.2017 N 212-ФЗ) имущество, ценные бумаги и деньги депонированные на эскроу-счета защищены от всех видов взысканий! В том числе и налоговой!

Деньги на эскроу-счетах нельзя списать в качестве оплаты за алименты или в счет задолженности по налогам или задолженности третиим лицам. Однако, это не значит что такие счета можно использовать от различного рода уклонений! Дело в том что суд не может постановить списание денежных средств с эскроу, однако может наложить арест! В этом случае по завершении срока действия договора деньги со счета вы уже не получите — они уйдут либо застройщику при выполнении им условий договора, либо право получить деньги перейдет к кредиторам (или приставам).

То же самое правило действует и при депонировании имущества. Депонированное имущество или денежные средства нельзя взыскать не дождавшись окончания срока действия договора!

Начисление процентов по эскроу-счетам

На данный момент думой разрабатывается законопроект № 844913-7 (о процентах по счету эскроу). Планируется утвердить следующие изменения:

Отличие эскроу-счета от аккредитива

Аккредитив – это обязательства банка, по которым он обязан перевести на счет продавца деньги после полного завершения сделки и предоставления всех документов, это подтверждающих. Эскроу-счет – это сумма, внесенная покупателем и отданная банку на хранение до полного завершения сделки.

При расторжении договора по сделке, например, при смерти продавца вторичной недвижимости, разорении застройщика или иных обстоятельствах, при которых ее исполнение становится невозможным, эскроу-счет автоматически будет закрыт, при аккредитиве оснований для этого нет. Если сделка не завершена, деньги вернутся покупателю, если обязательства уже выполнены – продавцу. Этот момент очень четко может отследить банк. Кроме того, покупатель способен отозвать аккредитив, в этом случае продавец может остаться без денег.

Эскроу-счет можно закрыть по соглашению досрочно только, если присутствуют представители всех трех сторон. Контроль сделки банком защищает не только покупателя, но и продавца, риск мошенничества практически сведен к нулю. Аккредитив покупатель может закрыть в любое время по своему усмотрению.

Аккредитив – законодательно установленная процедура, не позволяющая отступлений по собственному усмотрению. Эскроу – это договор, который позволяет вносить изменения, причем, даже в процессе совершения сделки, если все стороны согласны. Например, при долевом строительстве, пока строится дом, покупатель принимает решение о переуступке права на свою долю другому человеку. Он согласовывает это с застройщиком, регистрирует переуступку в Росреестре, права на эскроу-счет переходят к новому дольщику. При аккредитиве банк проверяет только наличие документации. Для эскроу банк – гарант правильного оформления документов, законности сделки и выполнения договорных условий.

Эскроу-агенты

Не все кредитные организации оказались готовы к повышенным обязательствам перед клиентами. Пока услуги эскроу оказывают наиболее крупные банки. Согласно мировой практике это могут быть разные финансовые организации.

Работа агентов пока осложняется отсутствием опыта в судебных разбирательствах.

Если в эскроу договоре не была прописана ответственность банка за проверку документов, то финучреждение и не отвечает за законность сделки. То есть, если подписи на каких-либо документах при покупке вторичной недвижимости были подделаны, а банк принял эти документы, то его ответственности в этом нет, даже если впоследствии сделка будет оспорена в суде. В то же время, при долевом строительстве, финансовое учреждение, как правило, кредитует застройщика, законность всех документов проверена им очень тщательно.

При заключении эскроу договора нужно особенно тщательно изучать обязанности банка и, при неясных моментах, просить их разъяснить или расписать в договоре подробнее. В случае если эскроу банк прекращает свою деятельность во время сделки, то финансы со счета возвращаются депоненту, если обязательства уже были выполнены – продавцу.

Эскроу-счета используют не только при сделках с недвижимостью, но и в любых крупных проектах, например, в контрактах на выполнение работ или разработку проектов, при покупке долей или акций компаний.

Особенности использования эскроу-счета застройщиком

Как уже говорилось, застройщики теперь не могут использовать средства дольщиков для возведения домов. В договоре принимает участие третья сторона – банк, а средства на эскроу-счете заморожены до момента сдачи здания. Те строительные компании, которые успели согласовать проекты и получить деньги до вступления закона в силу, могут использовать их для постройки дома.

Работать с эскроу-счетами имеют право лишь строительные компании с большим опытом и стажем работы на рынке:

не менее трех лет работы;

от 10 тысяч квадратных метров сданного жилья;

административные расходы во время строительства не должны превышать 10% от всей суммы, необходимой для строительства.

Авансовые платежи не должны превышать 30%. При превышении этой суммы банк блокирует счет.

Ввод объектов в эксплуатацию должен происходить в определенные договором сроки. Если будет просрочена сдача хотя бы одного объекта из крупного жилого комплекса, в дальнейшем застройщик может лишиться права работать с эскроу-счетами.

Вопрос-ответ (20)

Скажите что лучше, акредетив или эскроу счет?

Когда застройщик может списать деньги с моего эскроу счета? ( квартира приобреталась год назад, долевое строительство). На сайте застройщика информация, что дом сдан, но никаких извещений мной не получено, соответственно квартира мной не принята и не подписан акт приема-передачи недвижимости. Деньги с эскроу счета сняты без каких-либо извещений, законно ли это?

При открытии эскроу счета принимаются ли наличные деньги? Или надо открывать текущий счет и перечислять на эскроу счет?

Эти вопросы регулирует ваш Застройщик. обратитесь к нему по порядку зачисления средств на Эскроу-счет по вашему объекту застройки.

Застройщик начал строить дом летом 20 года, при этом на эскроу поступает только 35000 руб за кв.м. А остальное собственно застройщику. Законна ли такая схема, если да, то насколько это опасно?

Вы же покупаете квартиру у физлица? Вам нужно с ним расплатиться, согласно договора цессии, так? Значит кредитные средства пойдут вашему продавцу, для расчета по договору.

Здравствуйте. Подскажите пожалуйста, если по ДДУ цену за недвижимость я должна внести на эскроу-счёт в рассрочку, то возможно ли досрочное внесение всей суммы по договору. В ДДУ про досрочную оплату ничего не говорится

Обратитесь к своему застройщику, в службу сопровождения клиентов. Либо в юротдел, договорной отдел

Добрый день! Рассматриваем покупку квартиру в новостройке со сроком сдачи в 2022 году, используя первоначальный взнос и ипотеку. Я так понимаю, в случае неисполнения застройщиком своих обязательств, все деньги со счета эскроу вернутся в банк. Первоначальный взнос я смогу получить. А вот что будет с деньгами, уплаченными на тот момент по ипотечному кредиту. Получу ли я их обратно? Если да, то всю уплаченную сумму или какой-то процент? Спасибо!

Добрый вечер!

Возможно ли частями вносить на эскроу счет денежные средства при покупке квартиры?

купили квартиру в марте 2020г за наличные по договору дду теперь они требуют расторгнуть договор ссылаясь на то что они будут работать по эскору счету что нам делать

Как такое возможно? По ДДУ застройщик взял на себя обязательства передать вам квартиру. При перезаключении договора у вас есть гарантии что вы ее получите?

Вам нужно обратиться за сопровождением к опытному юристу по недвижимости, который имеет опыт и с защитой прав потребителей.

Только так.

В начале статьи сказано: «Денежная сумма слишком велика, чтобы носить ее с собой и в нужный момент обменять на подписанные документы», но ведь эту сумму всё равно надо вносить, а значит принести её с собой или как?

Покупаю Квартиру по ДДУ и открываю эскроу счёт с аккредитивом в банке, какая вероятность и что может случиться что банк не вернёт деньги при условии банкротства компании застройщика

Открыла эскроу-счёт для ДДУ в банке. По условиям договора деньги перечисляются банком с определённого счета. Но по своей ошибке я отправила на этот счёт ещё деньги. Сейчас на счету больше денег, чем предусмотрено договором ДДУ. Как это отразится на счёте. Свершится ли сделка в э то м случае

Добрый день!если застройщик строит за счет банковского кредита (проектного финансирования),то только в этом случаи средства дольщиков замораживаются на Эскроу счетах? а если застройщик работает по старой схеме, то получается что требовать страховку в виде эскроу счета я не могу? где-то можно уточнить информацию за счет собственных средств строит застройщик или за счет кредитных средств?

спасибо.

Нет, вы сможете настоять относительно эскроу.

Если ваш застройщик делает отчисления в Фонд, это значит они строят данный объект по предыдущей законной схеме. Те застройщики, у которых на момент ввода Эскроу-схемы уже был выполнен значительный объем работ (более 2/3), строят через привлечение средств дольщиков. Значит, это касается и выбранного вами дома.

Рассматриваем покупку квартиры, сдача 1 кв. 2021, первоначальный взнос+ ипотека ( все стандартно), я так понимаю ипотечные деньги будут лежать на эскроу счете- и в случае не сдачи дома уйдут обратно в банк, который дал ипотеку, а авансовый платеж который будет оплачен изначально как первый взнос застройщику- он тоже будет лежат на эскроу счете И в случае недосторя вернется? или он будет уплачен застройщику и в случае заморозки строительства я потеряю эти деньги??

Можете также предварительно ознакомиться с формой договора на открытие Эскроу-счета, который вы будете подписывать в Банке, указанном Застройщиком.

Скажите, пожалуйста, может ли государство заморозить деньги на эскроу-счетах, во всяком случае имеет ли право и насколько это вообще возможно в наше нестабильное время.Например, понадобятся средства на восстановление экономики после столь серьёзнейшего кризиса или еще что-нибудь.Примером служит кризис 90х, когда все вклады населения заморозили,а потом после разморозки и сильнейшей девальвации эти деньги уже сильно обесценились..

Здравствуйте!покупаю квартиру по ДДУ, просят открыть эсроу счёт до подписания дду.ннт в этом нарушения со стороны застройщика? Спасибо.

Обоснованно заявить возврат средств по вашему Дог консульт. услуг можно только на основе содержания подписанного вами договора, а также например, Закона о защите прав Потребителей. Он в частности, и регулирует те отношения между застройщиком и дольщиком, которые не попадают под 214-ФЗ.

Конечно, пока вами не подписан ДДУ, но имеется дог консульт. услуг, который возможно, также имеет функцию бронирования и фиксации цены, обратитесь к юристам Организации по защите прав Потребителей.

Добрый день Александр. В договоре обязательно будет указан порядок расчетов между сторонами и если используется эскроу счёт,то будет прописан. Сейчас почти все застройщики перешли на эскроу счета,но есть исключения. Вам стоит напрямую задать вопрос в отдел продажи застройщика.

Задать вопрос

Ваш вопрос принят. Мы постараемся ответить на него в ближайшее время.

Ошибка при отправке вопроса. Попробуйте отправить еще раз.