декларация по налогу на прибыль за 2020 год новая форма порядок заполнения

Новая декларация по налогу на прибыль за 2020 год – не ошибитесь

За 2020 год нужно сдавать обновленную форму декларации по налогу на прибыль. Срок сдачи декларации по налогу за прибыль 2020 года — не позднее 29 марта 2021 года.

ФНС России своим приказом от 11.09.2020 № ЕД-7-3/655@ внесла изменения в форму декларации по налогу на прибыль. Действующая сейчас форма утверждена приказом ФНС от 23.09.2019 № ММВ-7-3/475@ и применяется с отчетности за 2019 год.

Большинство поправок, внесенных в декларацию по налогу на прибыль за 2020 год, носят технический характер. Действительно важное изменение в декларации по налогу на прибыль касается небольшой группы компаний. Тех, кто включен в реестр соглашений о защите и поощрении капиталовложений в соответствии с Федеральным законом от 01.04.2020 № 69-ФЗ.

Когда вводится новая декларация по налогу на прибыль

Согласно приказу ФНС от 11.09.2020 № ЕД-7-3/655@, обновленная форма декларации по налогу на прибыль вступит в силу с 1 января 2021 года и должна применяться с отчетности за 2020 год.

Когда сдавать новую декларацию по налогу на прибыль за 2020 год

Срок сдачи налоговой декларации по прибыли за год установлен статьей 289 НК РФ.

Налоговые декларации по итогам года представляются не позднее 28 марта года, следующего за истекшим налоговым периодом. 28 марта 2021 года — воскресенье. С учетом выходного дня, последний день сдачи отчетности по прибыли за 2020 год переносится на 29 марта 2021 года.

Перечень измененных страниц в декларации по налогу на прибыль за 2020 год:

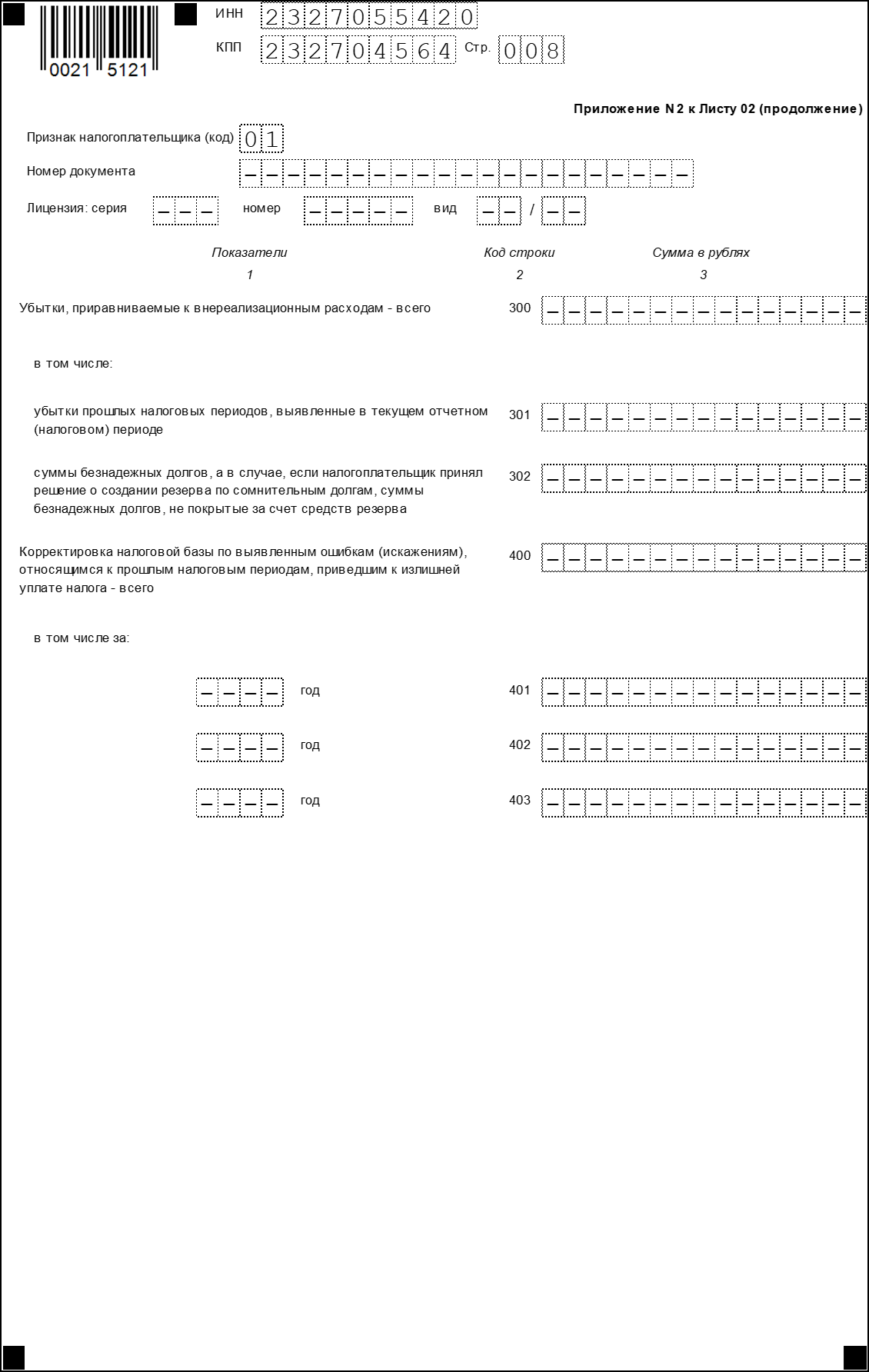

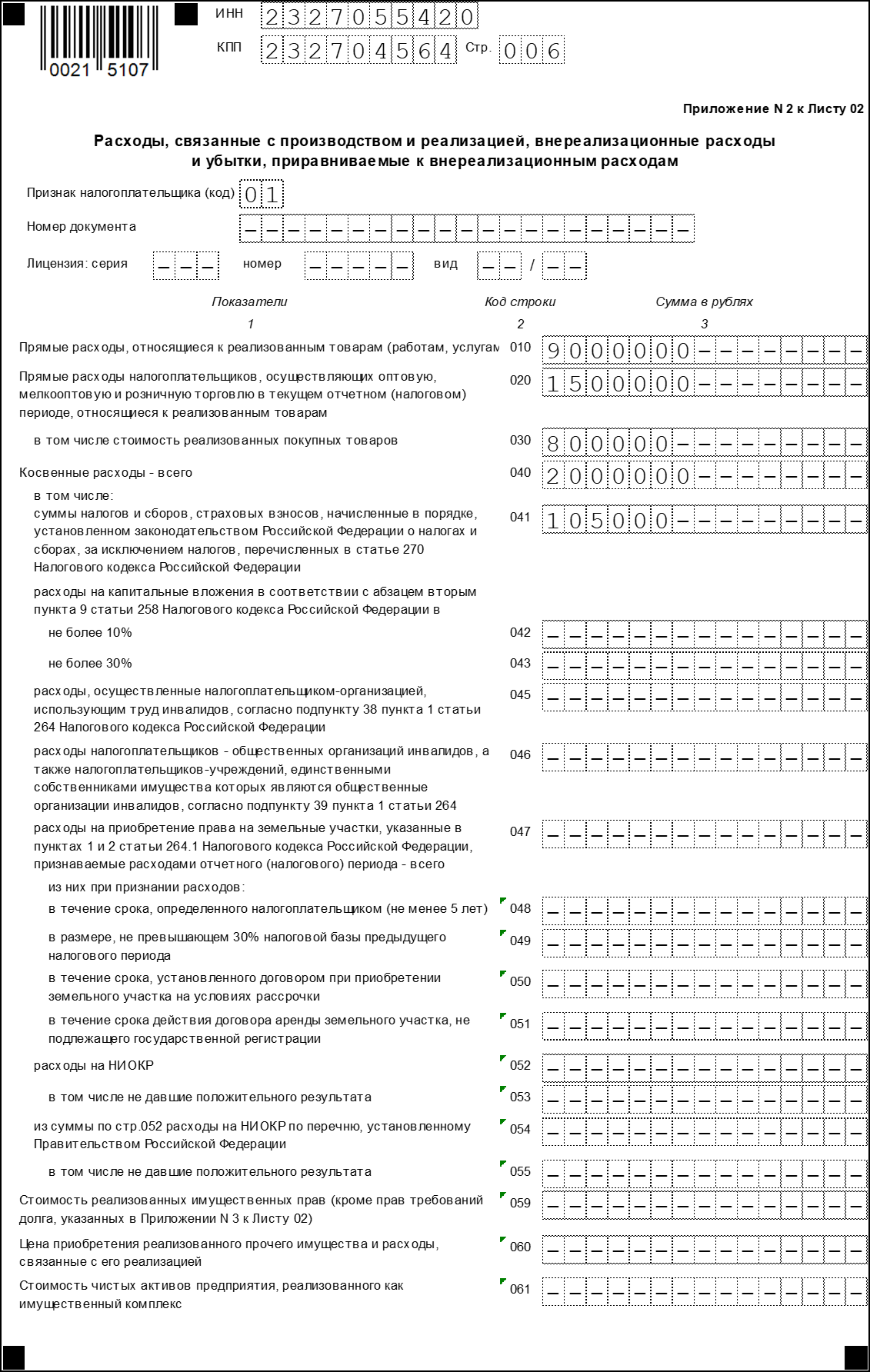

Приложение 2 декларации по налогу на прибыль для компаний за 2020 год

Компании, которые заключили соглашение о защите и поощрении капиталовложений и включены в реестр соглашений о защите и поощрении капиталовложений, по закону № 69-ФЗ в Приложении 2 к декларации по налогу на прибыль будут указывать сведения о доходах (расходах), полученных (понесенных) при исполнении указанного соглашения.

Приложение 2 в старой форме декларации по налогу на прибыль за 2019 год

Раньше в Приложении 2 декларации по налогу на прибыль, например, за 2019 год, нужно было отражались сведения о доходах физического лица, выплаченных ему организацией от операций с ценными бумагами, финансовыми инструментами и т.п.

Затем Федеральный закон от 29.09.2019 № 321-ФЗ внес в НК РФ поправки, которыми, в частности, упразднил пункт 4 статьи 230 НК РФ, обязывающий в декларации по налогу на прибыль отражать сведения о доходах физлиц от операций с ценными бумагами и выплат по ним.

Технические изменения декларации по налогу на прибыль за 2020 год, о которых нужно знать бухгалтерам

В новой форме декларации по налогу на прибыль за 2020 год из титульного листа исключено поле «Зарегистрирована за №» и изменены штрих-коды.

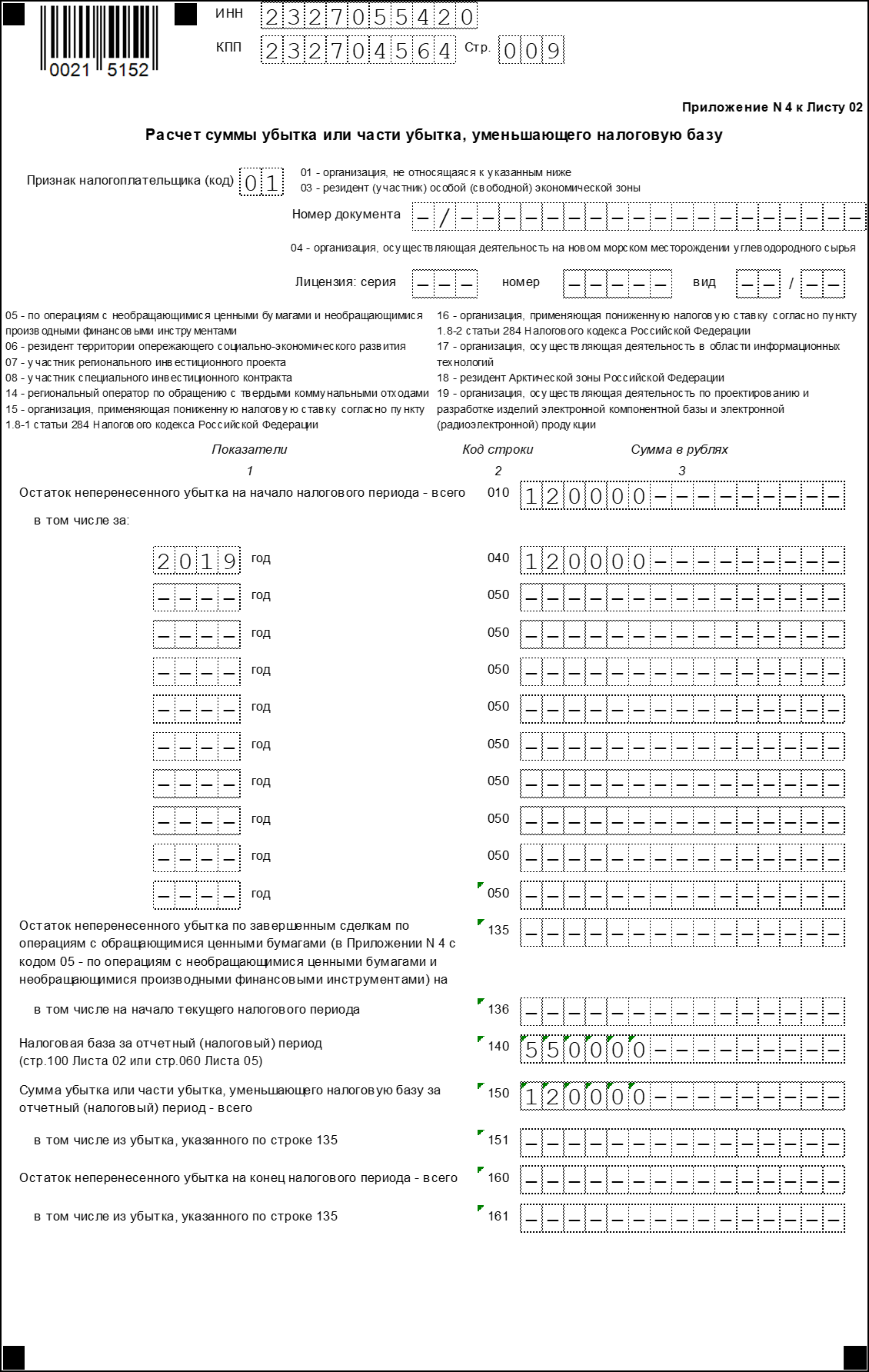

Лист 2 и Приложения 4 и 5 к листу 2 декларации по налогу на прибыль за 2020 год

Для ряда организаций установлены коды для строки «Признак налогоплательщика».

Лист 4 декларации по налогу на прибыль за 2020 год

Лист 4 декларации по налогу на прибыль теперь заполняется и в отношении доходов, полученных акционером либо участником организации или его правопреемником при распределении имущества ликвидируемой организации.

Лист 8 декларации по налогу на прибыль за 2020 год

Лист 8 декларации по налогу на прибыль должны заполнять организации, которые скорректировали доходы и расходы по результатам взаимосогласительной процедуры в соответствии с международным договором РФ по вопросам налогообложения. Этот лист используется для симметричной корректировки доходов и расходов.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Декларация по налогу на прибыль за 2020 год и отчетные периоды 2021 года составляется по новой форме, утвержденной приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ (в ред. приказа от 11.09.2020 № ЕД-7-3/655@). Скачать ее вы можете ниже по ссылке:

Какие показатели изменились в формуляре, узнайте в обзоре от КонсультантПлюс. Для этого оформите пробный демо-доступ к справочно-правовой системе К+. Это бесплатно.

Сроки сдачи декларации по налогу на прибыль при квартальной отчетности с учетом выходных переносов в 2021 году следующие:

Больше о сроках сдачи декларации по налогу на прибыль узнайте здесь.

Порядок заполнения декларации налога на прибыль за 2020 г. утвержден тем же приказом, что и сам бланк, и содержится в Приложении № 2 к соответствующему нормативному акту.

Эксперты КонсультантПлюс подготовили для вас подробное руководство по заполнению новой формы декларации по налогу на прибыль, переходите в Готовое решение. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Также в КонсультантПлюс можно посмотреть и скачать образец заполнения обновленной формы декларации. Получите пробный доступ к системе К+. Это бесплатно:

Форма декларации по налогу на прибыль для уточненок

Если возникает необходимость уточнения данных по расчету налога на прибыль за предшествующие периоды, то декларацию нужно подавать в ИФНС на бланке, действовавшем в эти периоды.

Бланк декларации, действоваший с отчетности за 2019 год по отчетность за 9 месяцев 2020 года включительно, можно скачать ниже по ссылке:

Это бланк декларации, действовавший с отчетности, составлявшейся по итогу 2016 года, по отчетность за 9 месяцев 2019 года включительно:

О заполнении этой формы декларации читайте в нашей статье.

А ниже вы можете скачать декларацию по налогу на прибыль (бланк) для уточненки за отчетные периоды по 9 месяцев 2016 года включительно:

Кроме того, необходимые отчетные формы за нужный год всегда можно на сайте ФНС в разделе «Налоговая и бухгалтерская отчетность» (http://format.nalog.ru/). Там же можно ознакомиться с правилами представления декларации как в электронном, так и в бумажном виде.

Как исправить ошибки в прибыльной декларации, разъяснили эксперты КонсультантПлюс. Изучите Готовое решение, получив пробный доступ к системе бесплатно.

Итоги

Перед составлением отчетности всегда убеждайтесь в актуальности бланка, который собираетесь оформлять. Уточненку всегда сдавайте по той форме, которая действовала именно в уточняемом периоде. Найти свежие бланки отчетности и образцы их заполнения вы всегда можете на нашем сайте.

Декларация по налогу на прибыль за 3 квартал 2021 года: подробная инструкция и особенности

Проблема правильного заполнения и представления декларации по налогу на прибыль всегда вызывает массу вопросов у бухгалтеров, ведь это одна из самых объемных и самых трудоемких форм налоговой отчетности. При этом важно надлежащим образом представить в отчете отдельные расходы. В сегодняшней статье расскажем о том, как правильно заполнить и сдать этот отчет.

Нормативная база

Сроки уплаты и подачи декларации

Плательщиками налога на прибыль выступают все юридические лица, за исключением тех, кто находится на специальных налоговых режимах или являются плательщиками налога на игровой бизнес. В соответствии со ст. 289 НК РФ срок предоставления налоговой декларации по налогу на прибыль должен быть не позже 28 марта года, следующего за налоговым периодом.

Таким образом, предоставление соответствующей декларации за 2020 год допускается до 29 марта 2021 года, поскольку 28 число выпадает на нерабочий день. Крайней датой уплаты налога на прибыль за 2020 год будет 29 марта 2021 года.

Авансовые платежи и отчетность внутри года

На протяжении года по рассматриваемому налогу уплачиваются авансовые платежи и предоставляется отчетность. Периодичность описана в следующей таблице.

Таблица 1. Сроки уплаты налога на прибыль организация и подачи деклараций

Способ уплаты

Срок уплаты аванса и подачи отчета

Примечание

По итогам I кв., полугодия и 9 мес. с авансовыми платежами помесячно в каждом квартале

за I кв. — до 28 июля;

за полугодие — до 28 июля;

за 9 мес. — до 28 октября;

Общий для организаций любого типа и вида.

По итогам I кв., полугодия и 9 мес. без уплаты авансовых платежей, осуществляемых ежемесячно

с доходами в пределах 15 млн рублей за предыдущие 4 кв. за квартал (подразумеваются доходы от реализации);

Автономные учреждения, некоммерческие организации без дохода, а также бюджетные учреждения (без доходов от реализации).

По итогам каждого месяца, на основании прибыли по факту.

Каждый месяц, до 28 числа

Потребуется сообщить в ИФНС до 31 декабря года до наступления налогового периода, с которого будет осуществлен переход на данную систему

Налогоплательщик, который сдает отчет за 9 месяцев, осуществляет выплаты авансовых платежей за октябрь, ноябрь, декабрь на протяжении каждого из этих месяцев. В расчете учитываются суммы доходов от реализации. К их числу не относятся НДС и акцизы за IV кв. прошлого года и I–III кв. настоящего налогового периода. При превышении предусмотренного лимита компания уплачивает авансы помесячно.

Узнайте о других важных сроках отчетности, которые наступят в ближайшее время.

Куда подать отчет компании с подразделениями

В соответствии с действующими правилами предоставление деклараций подразделениями организаций осуществляется в налоговую инспекцию по месту их фактического нахождения.

Существует ряд особенностей при наличии обособленных подразделений:

Форма подачи

Если за предшествующий календарный год среднесписочная численность персонала организации не превысила 100 человек, то она имеет право предоставить декларацию на бумажном носителе. В противном случае предоставление отчетности возможно только по телекоммуникационным канал связи, т.е. в электронной форме (пункт 3 ст. 80 НК РФ).

Тем же приказом утвержден и порядок заполнения декларации (Приложение № 2, далее Порядок).

Изменения в новой форме

По сравнению с ранее действующей новая редакция декларации подверглась многим изменениям.

Так, на титульном листе изменениям подвергся штрих-код, добавились новые поля в отношении обособленных подразделений, исчезла строчка для заполнения ОКВЭД.

На листе 02 декларации расширился список кодов, отвечающих за признак налогоплательщика, а также количество ячеек для указания кода, теперь их две, добавлены строчки для указания закона субъекта РФ, если такая информация будет необходима.

Прочие листы также подверглись видоизменению, подробнее с ними можно познакомится непосредственно в Приложении 1 соответствующего приказа ФНС.

Кто какие листы заполняет

Из следующей таблицы можно узнать, какие листы декларации по налогу на прибыль следует заполнять компании.

Таблица 2. Заполнение листов декларации при распространенных операциях

| Условия заполнения | Разделы и листы декларации |

| Обязательны к заполнению всеми налогоплательщиками | Титульный лист |

Подраздел 1.1 Раздела 1

Приложения № 1 и 2 к Листу 02

Оставшиеся листы декларации заполняются в случаи, если у организации имеются соответствующие данные.

Реже прочих, в виду своей узконаправленности, организациями заполняются:

Заполнение декларации

Оптимально заполнять листы декларации в такой последовательности:

| Титульный лист |

| ↓ |

| Приложения № 1 и 2 к Листу 02 |

| ↓ |

| Лист 02 |

| ↓ |

| Подраздел 1.1 Раздела 1 |

Титульный лист

В целом заполнение титульного листа этой декларации мало чем отличается от остальных, но есть одна особенность — это код налогового периода. Рассмотрим заполнение титульного листа построчно.

ИНН — 10 цифр кода, в двух последних ячейках прочерки.

КПП — код, который присвоен инспекцией, куда подается декларация.

Номер корректировки — при первичной подаче прочерки или «0—». Если это уже уточняющий отчёт, то необходимо проставлять «001», «002» и так далее в соответствии с очередностью подачи корректирующих сведений.

Налоговый отчетный период (код) — указывает шифр, соответствующий отчетному периоду. В зависимости от системы авансовых платежей, различают:

| При уплате квартальных платежей | При уплате ежемесячных платежей | ||

| 21 | I квартал | 35 | 1 месяц |

| 31 | 6 месяцев | 36 | 2 месяц |

| 33 | 9 месяцев | 37 | 3 месяц |

| 34 | Год | 38 | 4 месяц |

| 39 | 5 месяц | ||

| 40 | 6 месяц | ||

| 41 | 7 месяц | ||

| 42 | 8 месяц | ||

| 43 | 9 месяц | ||

| 44 | 10 месяц | ||

| 45 | 11 месяц | ||

| 46 | Год | ||

Отчетный год — указывается год, в котором были совершены платежи.

Представляется в налоговый орган (код). Указывается код налогового органа в формате ААВВ, где АА — номер региона, ВВ — номер налоговой инспекции.

По месту нахождения (учета) (код). Организации, не являющиеся крупнейшими налогоплательщикам, не имеющие обособленных подразделений, не являющиеся правопреемником, указывают код «214». Все прочие коды:

Организация, обособленное подразделение. Вписывается полное наименование, включая организационно-правовую форму, в остальных ячейках ставятся прочерки.

Код вида экономической деятельности — вписывается ОКВЭД основного вида деятельности.

Блок для реорганизованных/ликвидированных юридических лиц, в котором указывается:

Далее следует номер контактного телефона с кодом страны и города. Все цифры прописываются подряд без пропусков и иных символов.

Указывается количество листов декларации, а при наличии — количество листов подтверждающих документов.

В завершении заполнения необходимо указать информацию о лице, подтверждающем достоверность и полноту предоставляемых сведений:

Дата заполнения декларации и подпись.

Если декларация подписывается представителем, в соответствующем поле следует указать название и реквизиты документа, подтверждающего его полномочия.

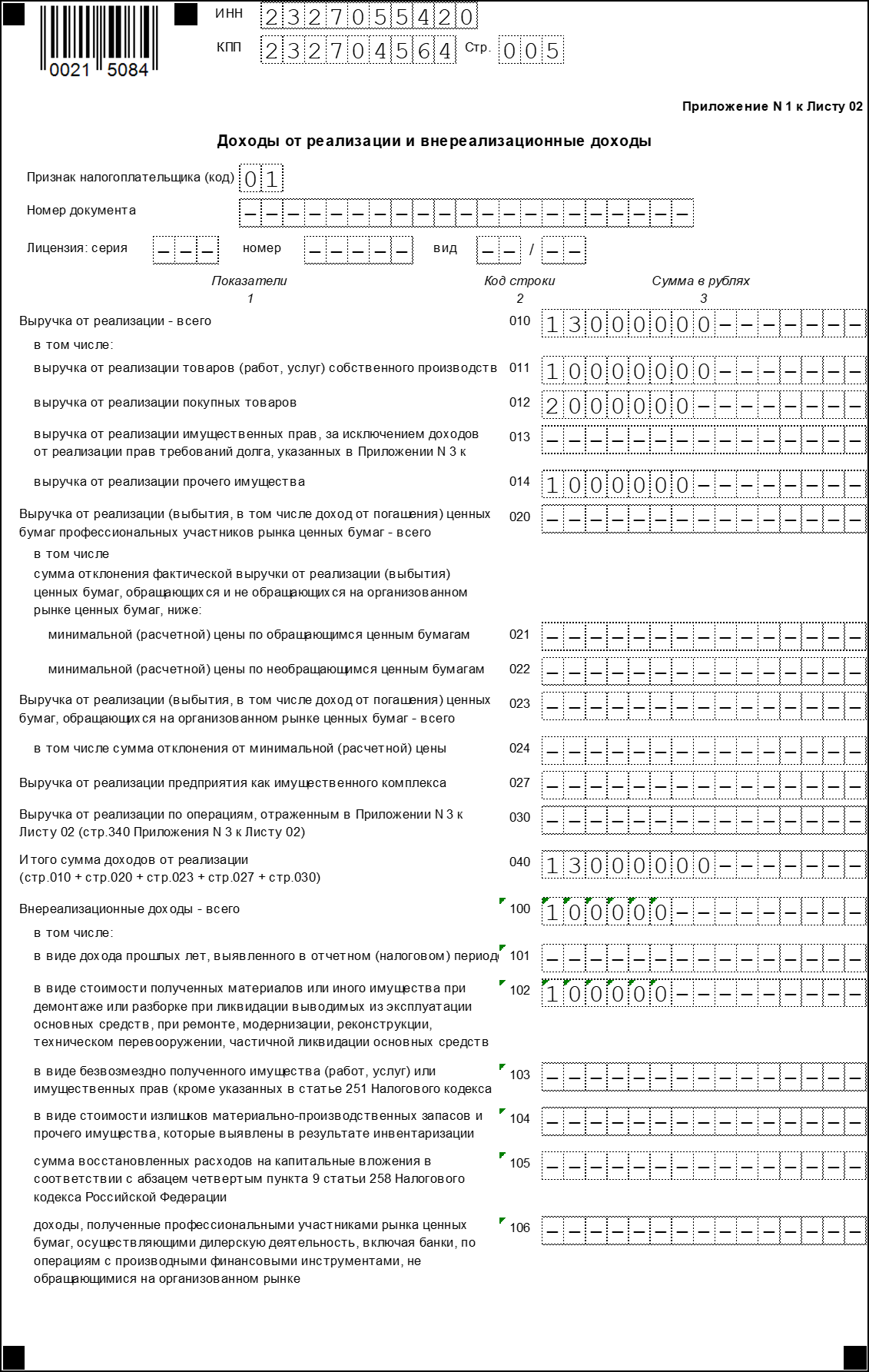

Приложение № 1 к листу 02

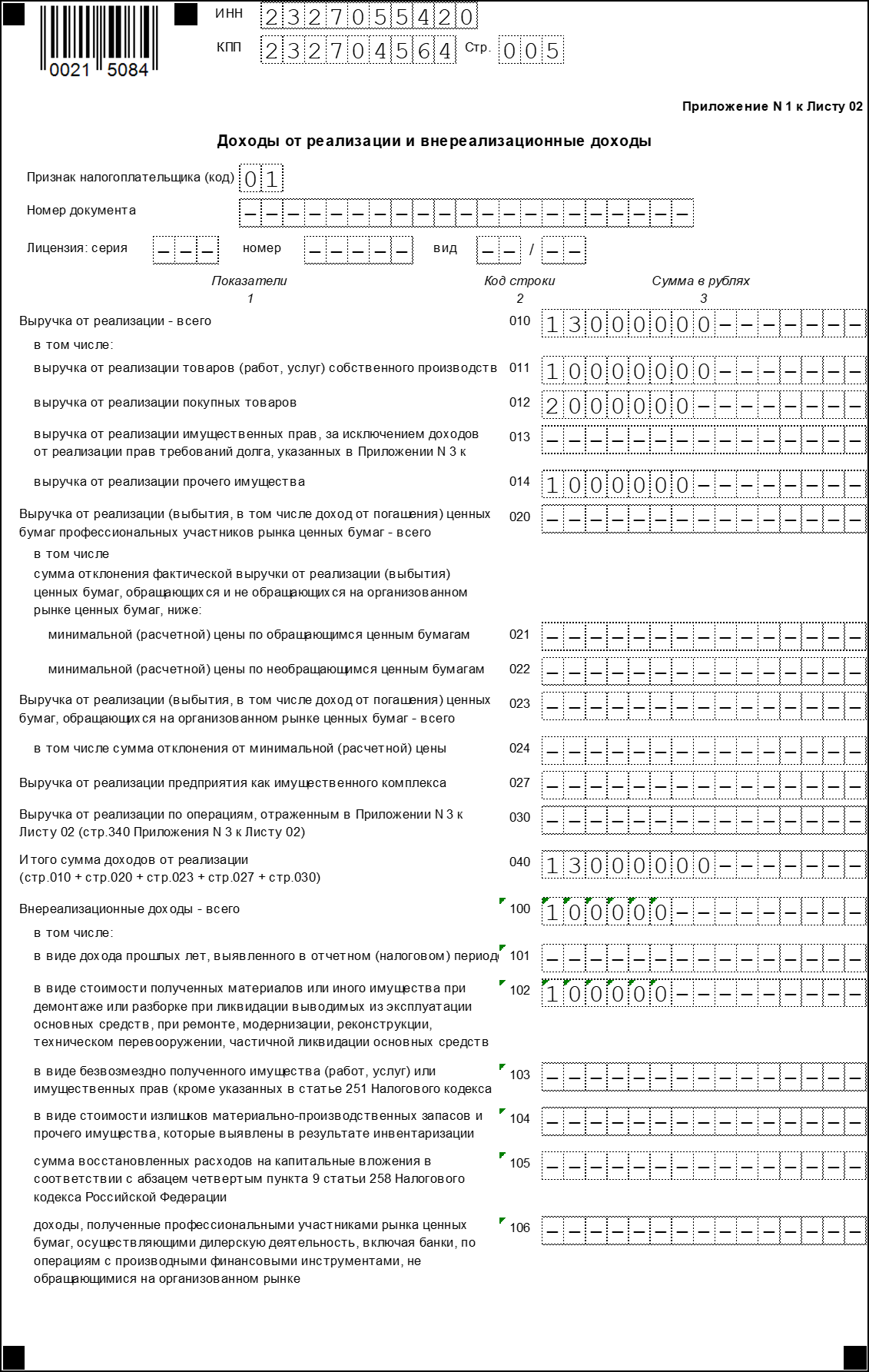

В этом разделе указывается информация о доходах, полученных в ходе реализации, а также о внереализационных доходах.

Прежде всего нужно из прилагающейся списка выбрать признак налогоплательщика. В общем случае это код «01». При наличии лицензии указываются ее реквизиты.

Далее идет блок строк, в котором указывается выручка от реализации — всего и по отдельным видам доходов:

В блоке строк 020-024 отражается выручка от операций с ценными бумагами.

В строке 027 отражается выручка, поступившая от продажи компании как имущественного комплекса.

В строке 030 отражается выручка по отдельным операциям из Приложения № 3 к Листу 02.

Строка 040 показывает итоговую сумму выручки от реализации.

При наличии за год выручки, не связанной с реализацией, необходимо заполнить блок строк 100-106:

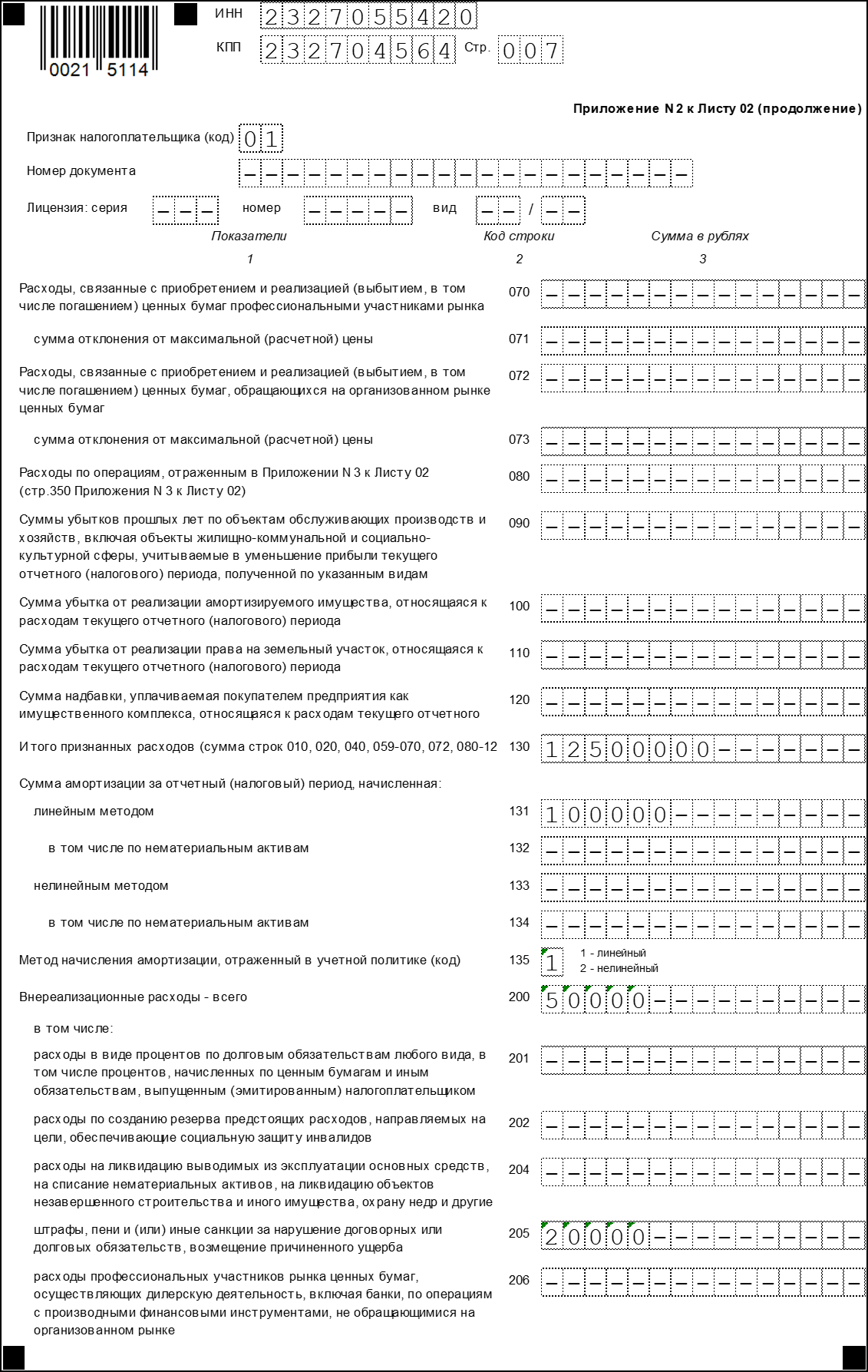

Приложение № 2 к листу 02

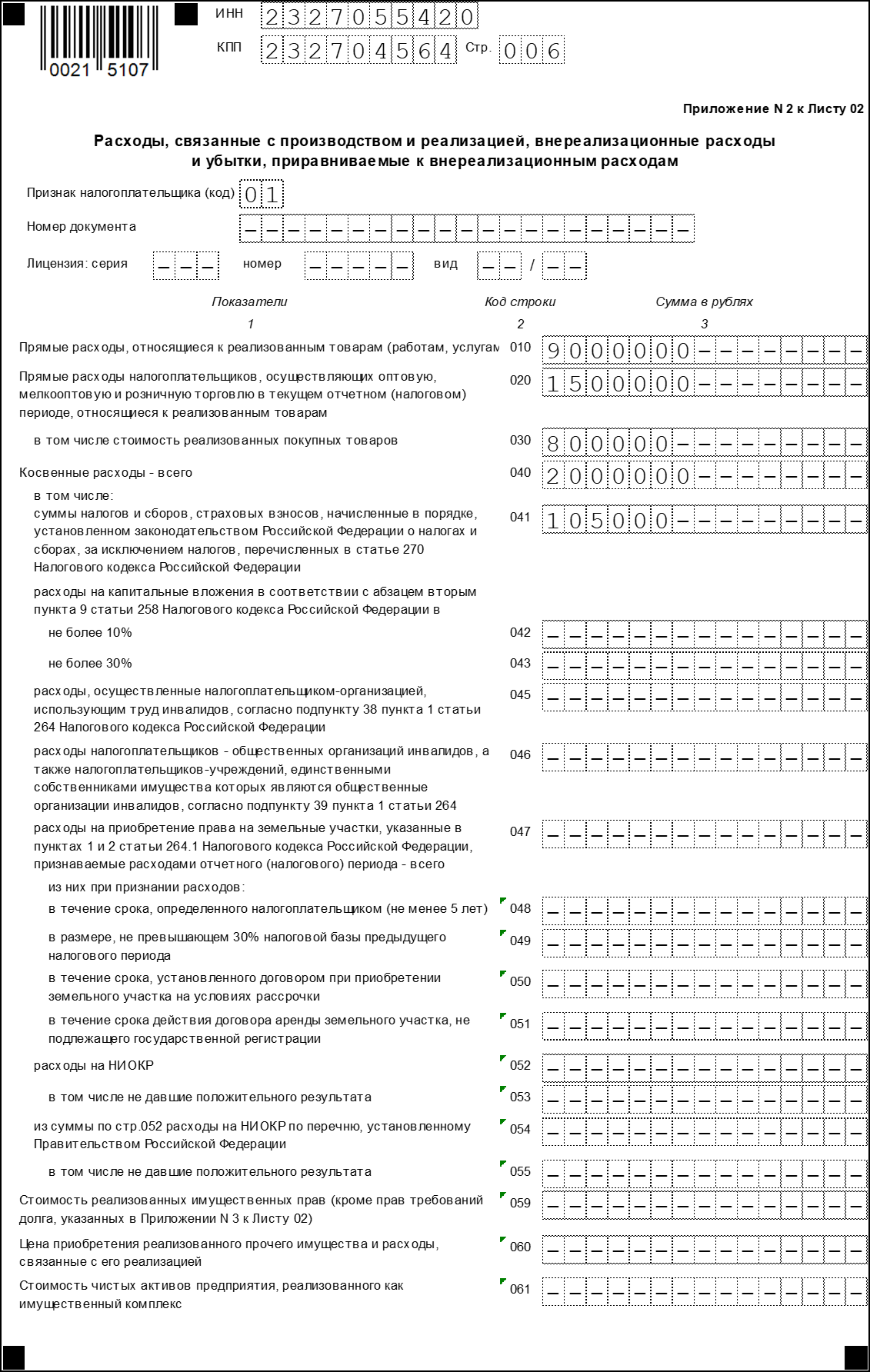

В этом разделе указываются расходы, связанные с реализацией, а также внереализационные, в том числе и приравненные к ним убытки.

В строке 010 отражается общая сумма прямых расходов по реализованным товарам и услугам.

В строке 020 отражаются расходы по операциям, связанным с торговлей.

В строке 030 указывается стоимость покупных товаров в составе расходов, отраженных в строке 020.

В блоке строк 040-055 указываются косвенные расходы:

В строке 060 отражается стоимость прочего имущества, которое было реализовано, а также расходов, связанных с его продажей.

Если предприятие было реализовано как имущественный комплекс, в строке 061 указывается стоимость его чистых активов.

Строки 070 и 071 предназначены для профессиональных участников рынка ценных бумаг.

Строки 072 и 073 заполняются, если компания несла расходы в связи с инвестициями в ценные бумаги и паи.

В строках 090-110 отражаются убытки, связанные с объектами обслуживающих производств, продажей имущества и земельных участков.

По строке 130 отражаются общей суммой признанные расходы.

В соответствующих строках блока 131-134 указывается сумма амортизации, в том числе (отдельной строкой) по НМА. В строке 135 нужно указать код, соответствующий закрепленному в учетной политике методу начисления амортизации («1» — линейный, «2» — нелинейный).

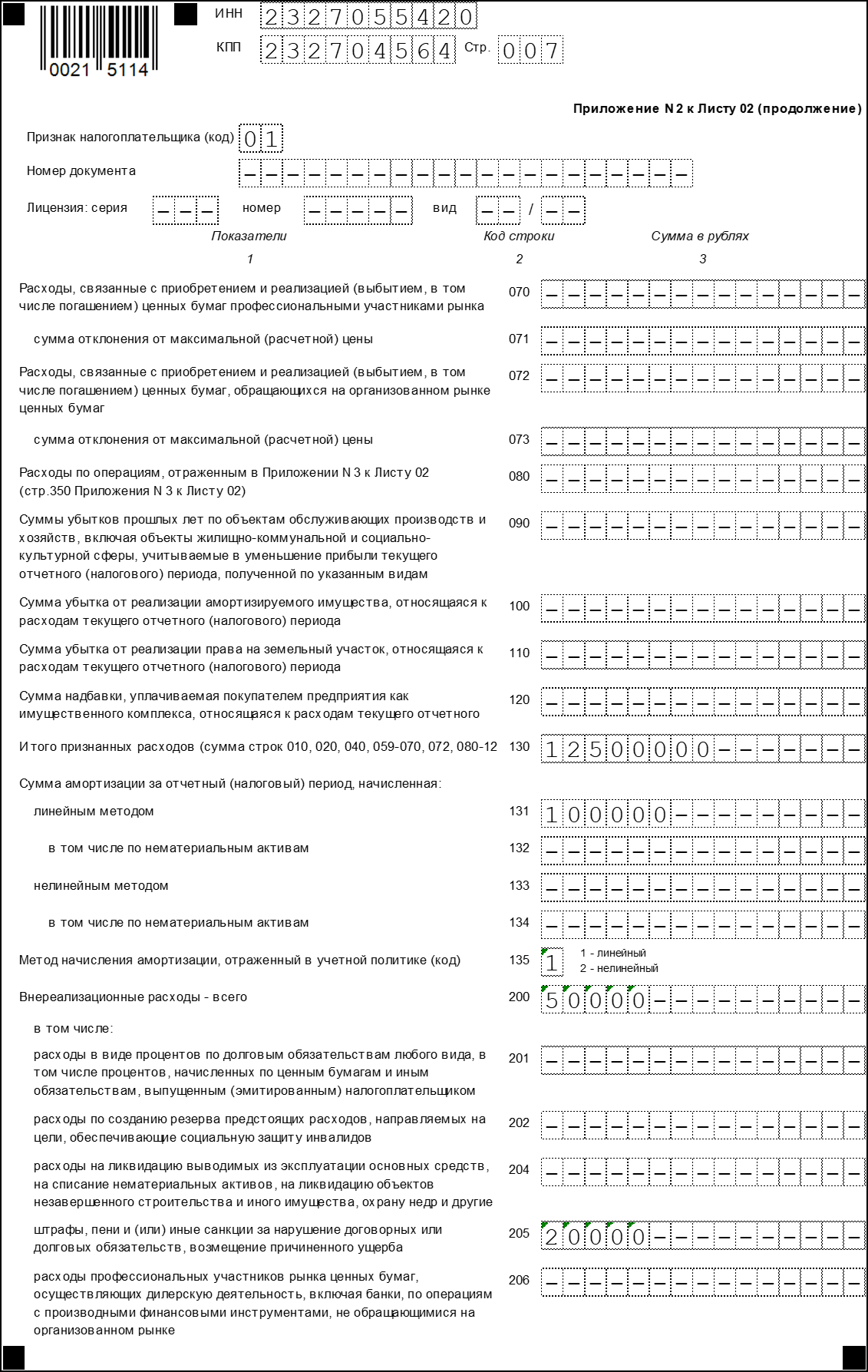

В блоке строк 200-206 указывается сумма внереализационных расходов с детализацией.

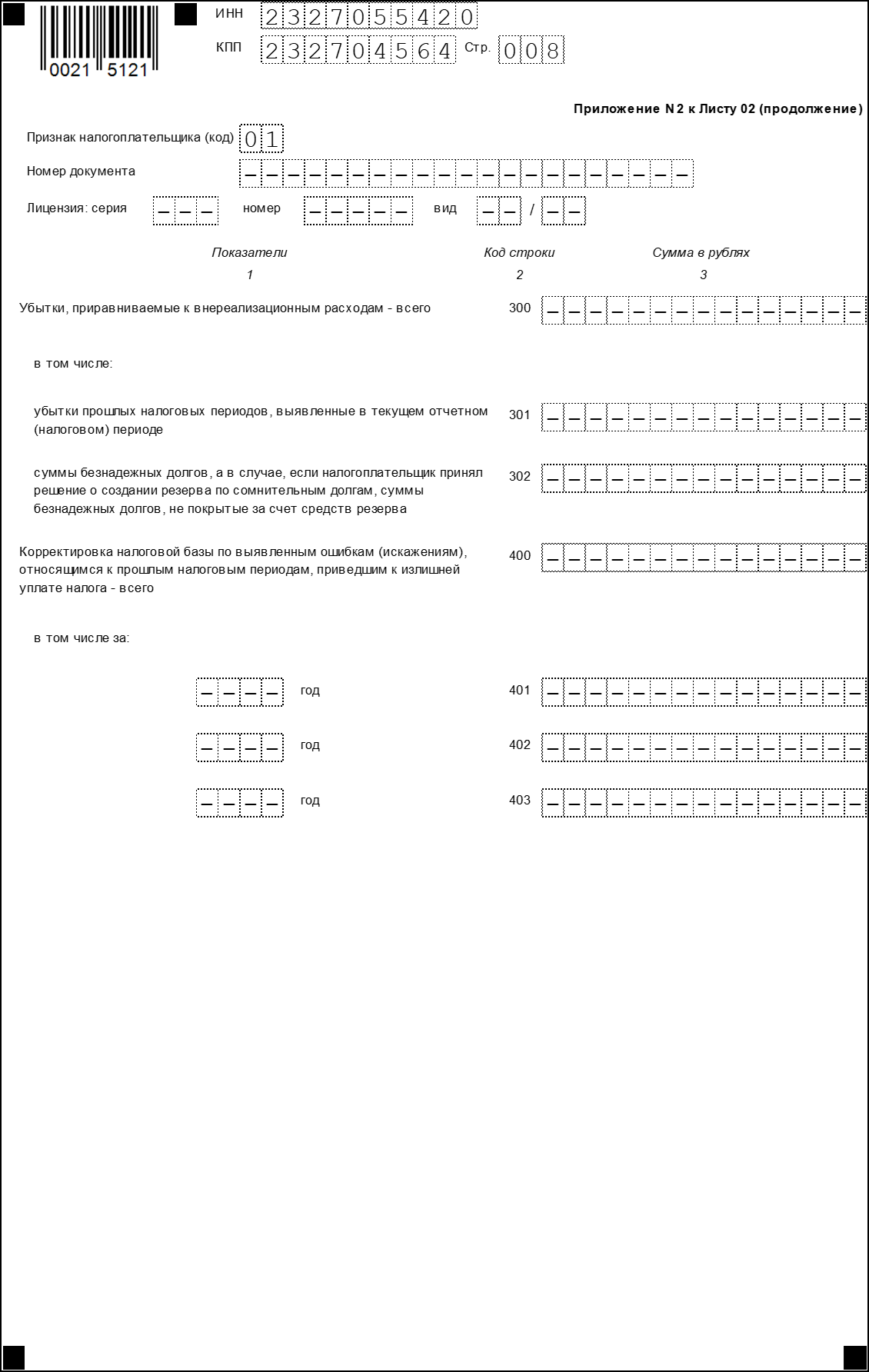

В блоке строк 300-302 указываются приравненные к расходам убытки, а именно:

Блок строк 400-403 предназначен для отражения корректировки налоговой базы прошлых периодов в связи с ошибками.

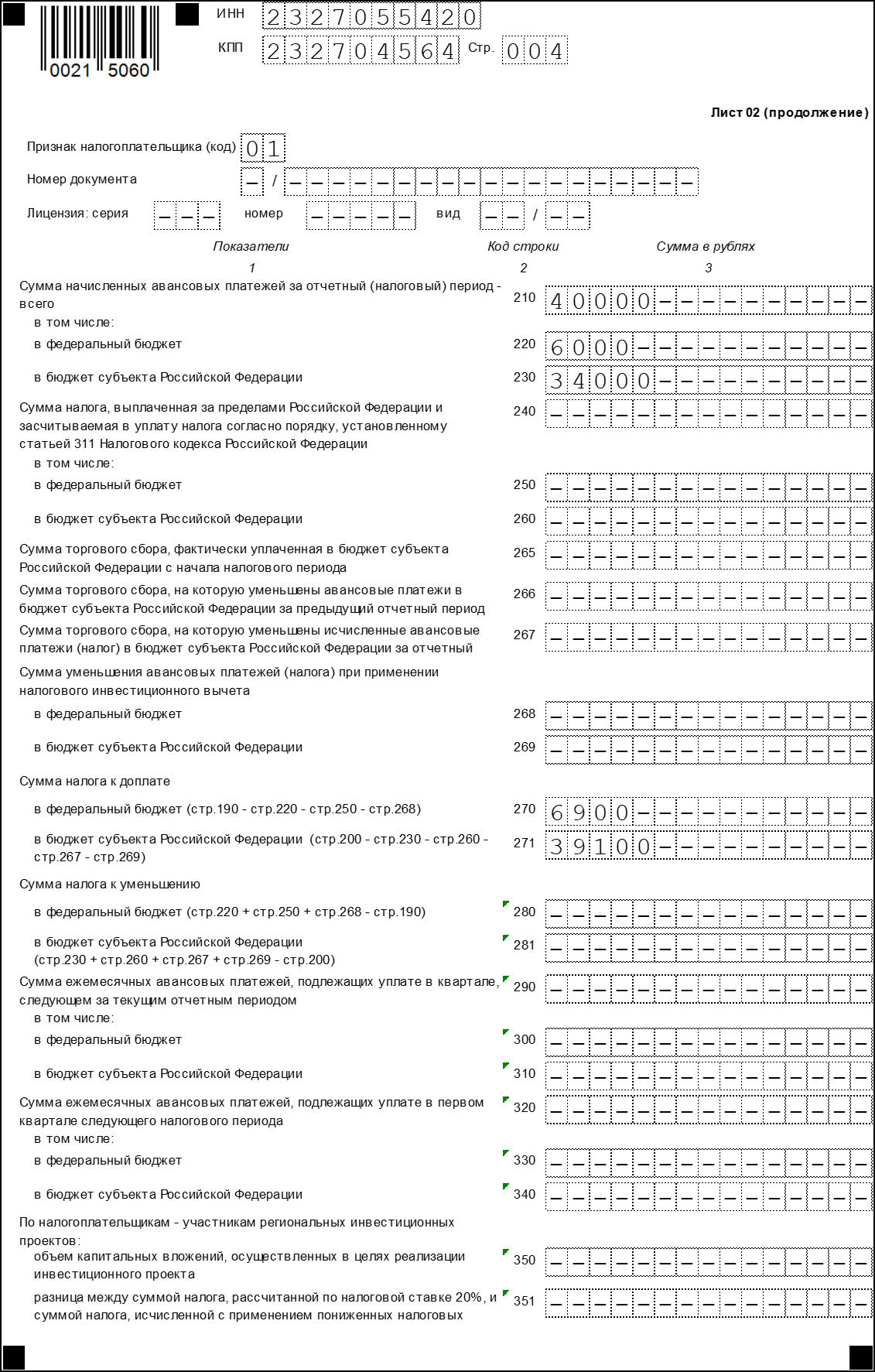

Лист 02

Лист 02 — это раздел, в котором производится расчет суммы налога. Состоит из двух частей.

Строки с 010 по 050 содержат информацию о полученных доходах и понесенных расходах. Данные заполняются в соответствии с ранее заполненными приложениями № 1 и 2 к Листу 02. В самом бланке даны подсказки по заполнению строк, приведены формулы, которые нужно выполнить.

По строке 060 отражается финансовый результат деятельности предприятия, т.е. прибыль либо убыток.

В строке 070 отражаются доходы, которые могут быть исключены из прибыли, например, от участия в иностранных организациях и другие.

В строке 100 происходит подсчет налоговой базы.

Если происходит списание за счет прибыли убытка прошлых периодов или его части, эту сумму отражают в строке 110.

В строке 120 подсчитывается налогооблагаемая прибыль с учетом строки 110.

В строках 140-170 указывается налоговые ставки, по которым будет рассчитан налог на прибыль организации.

Сумма исчисленного налога по строке 180 определяется как сумма строк 190 и 200, где налог рассчитан пропорционально налоговым ставкам в строках 140-170.

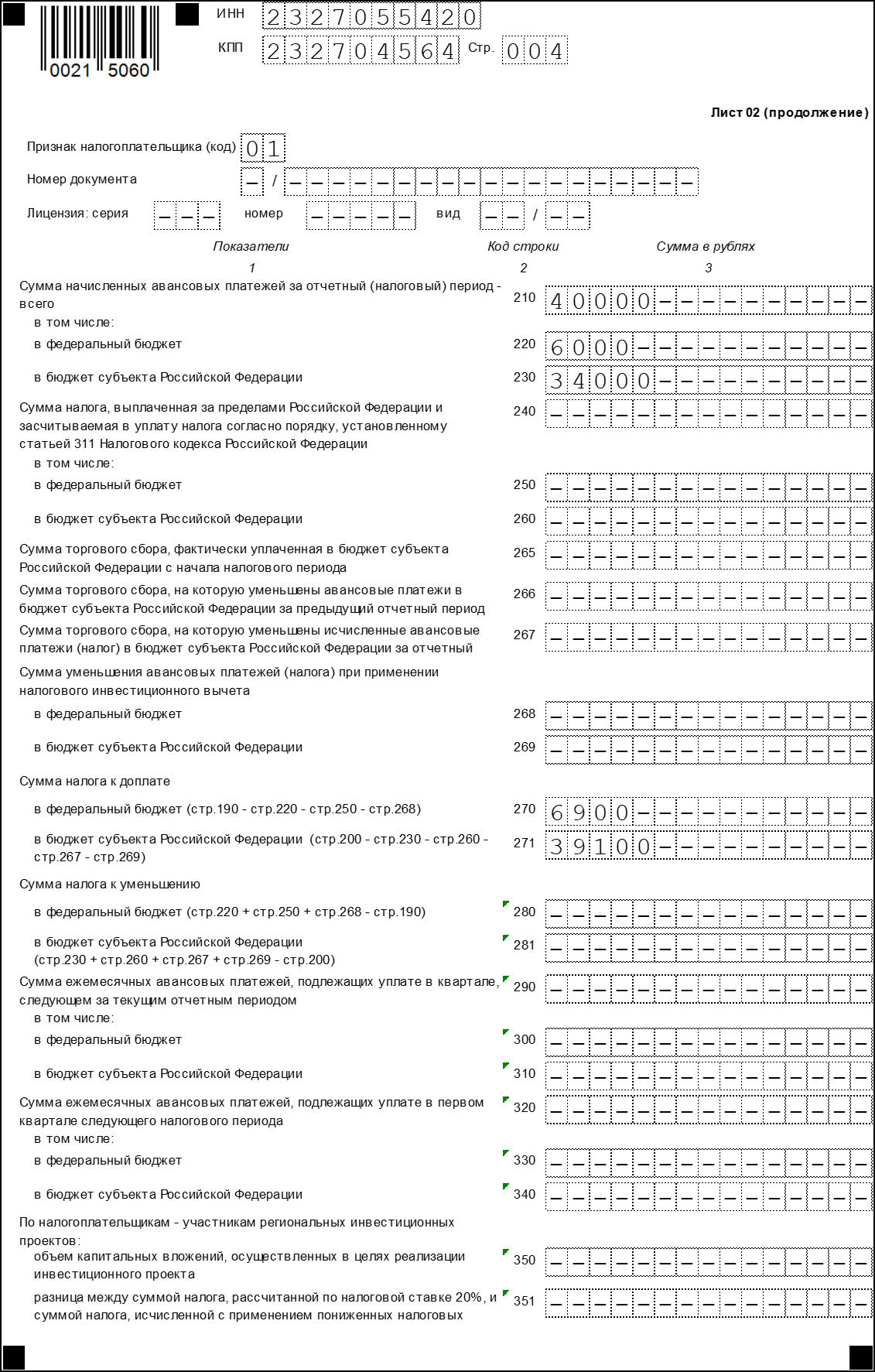

Строка 210 предназначена для отражения общей суммы уплаченных внутри года авансовых платежей. В строках 220 и 230 эта сумма детализирована по уровням бюджета.

Если компания уплачивала налог за границей на основании статьи 311 НК РФ, она должна заполнить строки 240-260.

Плательщики торгового сбора указывают показатели в строках 265-267.

Строки 270-281 являются результирующими. В них отражается налог:

Если компания участвует в региональных инвестиционных проектах, следует также заполнить строки 350 и 351.

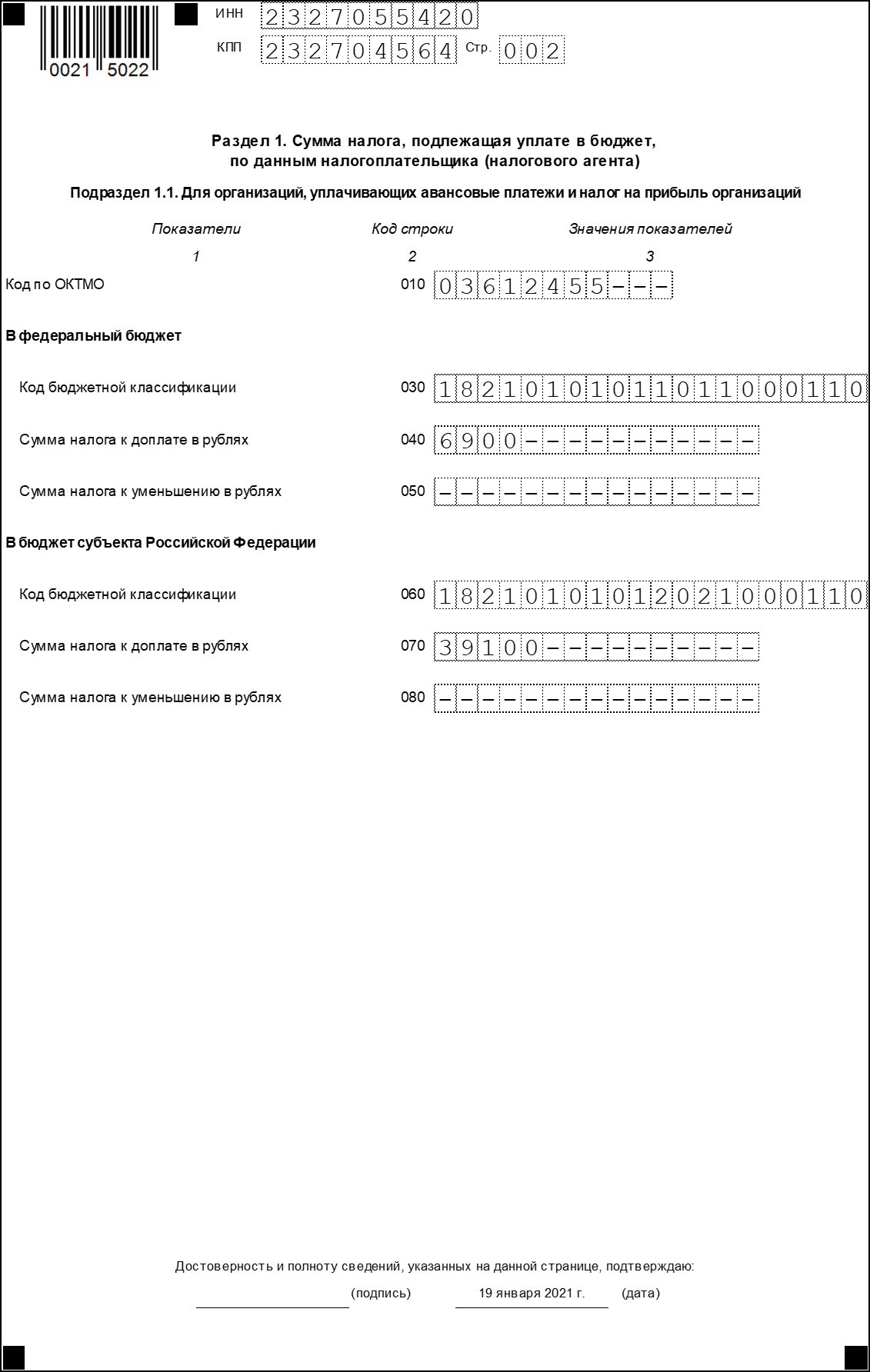

Подраздел 1.1 Раздела 1

В разделе 1 отражаются итоги расчета, то есть суммы налога к уплате в бюджет. Подраздел 1.1 предназначен для тех налогоплательщиков, кто уплачивает авансовые платежи.

В этом подразделе заполняются:

Санкции

За несдачу декларации по налогу на прибыли или подачу ее с опозданием существуют разнообразные санкции.

Опоздавшие с годовой отчетностью фирмы заплатят штраф 5% от неоплаченной в обозначенный срок суммы налога за каждый полный или неполный месяцы просрочки. Сумма штрафа при этом будет:

Опоздавшие с декларацией по отчетному периоду в виде 1 месяца, 2 месяцев, квартала, полугодия, 9 месяцев и т.д. заплатят штраф 200 рублей за каждую декларацию, поданную несвоевременно.

Должностные лица компании могут быть оштрафованы на сумму 300–500 рублей согласно ст. 15.5 КоАП РФ. Должностным лицом может быть не только руководитель, но и любой сотрудник. Например, главный бухгалтер, если за ним закреплена обязанность своевременно подавать отчетность.

Опоздания с годовыми декларациями на 10 дней чреваты блокировкой счета компании.

За несвоевременную уплату налога начисляются пени. При неуплате налога, вызванной ошибкой, которая привела к занижению налоговой базы, организации грозит штраф размером 20% от величины недоимки на основе пункта 1 статьи 122 НК РФ.

Во избежание штрафа подается «уточнёнка» с предварительной уплатой недоимок и пеней.

Уточненная декларация

Для подачи уточненной декларации предусмотрены следующие случаи:

Ошибку, вызвавшую переплату налога, поправляют в декларации в данном налоговом периоде.

«Уточнёнка» заполняется в том же составе, что и первоначальная декларация. Заполняются все без исключения листы, разделы и приложения, что и в первичной декларации (даже при отсутствии в них ошибок).

Уточненную декларацию по требованию инспекции представляют в течение 5 рабочих дней с момента, как получено требование. Если не успеть и не подать пояснения, последует штраф 5 тыс. рублей на основании пункта 1 статьи 129.1 НК РФ.

При самостоятельном выявлении ошибки сроков, чтобы подать «уточненку» в ИФНС, не установлено, но лучше проявить оперативность. Поскольку занижение налога к уплате будет обнаружено инспекцией, а это приведет к штрафу.

Особенности заполнения декларации

Заполнение строки 290 Листа 02

Эта строка заполняется фирмами, вносящими авансовые платежи 1 раз в квартал, а внутри каждого квартала — ежемесячные авансы. Предназначение строки — указание общей суммы авансов для уплаты каждый месяц в следующем квартале. Что указывать в этой строке, видно из следующей таблицы.

Таблица 2. Строка 290 Листа 2

Период

Что отражать

Показатель из строки 180 листа 02 того же отчета

Положительная разница строк 180 листа 02 за полгода и I квартал, превышающая «0»*

Положительная разница строк 180 листа 02 за 9 месяцев и полгода*

Прочерк

* Примечание. Если получился «0» или отрицательное значение, ставится прочерк.

Правильность заполнения строки 290 проверяется следующим образом:

Строка 290 = строки 120 + 130 +140 + 220 + 230 + 240 Подраздела 1.2 Раздела 1.

Если равенство будет выполнено, то срока заполнена верно.

Внереализационные расходы

Для отражения внереализационных расходов предусмотрена строка 200 в приложении 2 к Листу 02. Отдельной расшифровке подлежат расходы:

В строке 300 приложения 2 листа 02 отражаются убытки, которые считаются внереализационными расходами, например, обнаруженные в отчетном году убытки прошлых лет, потери, вызванные простоями на производстве и стихийными бедствиями.

Убыток фиксируется в декларациях этого года в строке 060 на Листе 02 и в строке 160 приложения № 4 к листу 02.

Изменения правил переноса убытков прошлых лет

Отдельно следует сказать об изменении порядка по снижению налоговой базы, связанной с убытками за прошлые годы. Законом № 325-ФЗ от 29 сентября 2019 года было решено продлить срок действия ограничения, которое не позволяют уменьшать налогооблагаемую базу по прибыли за счет убытков прошлых лет более чем на 50%. Ранее эти ограничения устанавливались до 31 декабря 2020 года.

Уменьшение прибыли может быть совершено только за счет убытков, полученных от деятельности, облагаемой 20 % ставкой налога на прибыль (абз. 1 п. 1 ст. 283 НК РФ).

В декларации информация отражается следующим образом:

Отражение симметричных корректировок

Если симметричные корректировки отражены в Листе 08 декларации с указанием кодов «2» или «3», в реквизите под названием «Вид корректировки» ставится:

В графе 3 «Признак» и строке 050 Листа 08 не требует проставлять «0» или «1». Здесь отражается сумма корректировки без учета знака.

О страховых взносах, прямых и косвенных расходах

Налогоплательщики самостоятельно закрепляют перечень прямых расходов, определяя его в учетной политике. Приложение № 2 к листу 02 налоговой декларации на прибыль содержит следующие показатели:

Косвенными следует считать затраты по производству и дальнейшей реализации товаров, учитываемые в расходах периода. Затраты, не обозначенные в учетной политике как прямые расходы, не принадлежат к ним. Поскольку это расходы внереализационного типа, их следует обозначить как косвенные расходы.

Декларация по налогу на прибыль содержит указание суммы косвенных расходов в строке 040 приложения № 2 к листу 02. Расходы частично расшифрованы в строках 041–055.

Строка 041 подразумевает налоги и авансовые платежи в отношении сборов и страховых взносов, которые относятся к расходам прочего характера:

В процессе заполнения строки 041 в рамках отчетного периода налогоплательщиком фиксируется сумма налоговых начислений, перевод авансовых платежей и сборов, взносов по страхованию нарастающим итогом. При этом дата выплаты в бюджет не играет никакой роли.

В строке 041 приложения 2 к листу 02 не отражаются:

Прямые расходы представляют собой затраты на производство. Они указаны в перечне, закрепленном организацией в учетной политике.

К прямым производственным расходам относятся:

Сумма прямых расходов для обложения налогом на прибыль отражается в декларации по строке 010 приложения № 2 к листу 02. Здесь фиксируется сумма нарастающим итогом с начала года.

Расходы в строке 010 расходы должны быть подтверждены документально.

Значения в строках 010, 020 и 040 входят в сумму строки 130 того же листа. Это значение, в свою очередь, переносится в строку 030 листа 02 налоговой декларации.

Таблица 3. Отражение некоторых типов затрат при исчислении налога на прибыль

| Тип расходов | Учет в целях расчета налога на прибыль |

| Зарплата | Расходы по оплате представляют собой список, который ничем не ограничен. К таким расходам относятся все начисления, предусмотренные законом или договором. |

Таким образом, любые расходы на ЗП могут быть признаны, если они:

Существуют ограничения, приведенные в ст. 270 НК РФ. Вознаграждение, которое выплачивается работникам или руководству, не указанное в трудовых договорах, не относится на расходы по ЗП. То же самое справедливо и в отношении премий, которые оплачиваются за счет чистой прибыли компании.

Выплата премии к праздничным датам не относится к разряду расходов, поскольку не связана с достижениями работников на производстве

Образец заполнения декларации