для чего новому работодателю нужна справка 2 ндфл с прежнего места работы

Справка 182н о сумме заработной платы за два календарных года

Справка по форме 182н входит в пакет обязательных документов, которые работодатель обязан выдать увольняющемуся работнику. Данный унифицированный бланк был утвержден в 2013 году – он пришел на смену ранее действовавшему шаблону 4н, в разделах которого невозможно было указать причины нетрудоспособности работника (обновленный вариант справки сдержит более подробную информацию по этой части).

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

ВНИМАНИЕ! Минтруд приказом от 9 января 2017 г. № 1н внёс изменения в справку 182н. Исправлены пункты 3 и 4 справки и сноска «3». Поставлено разграничение о внесении страховых взносов в период до 31 декабря 2016 года и с 1 января 2017 года. Изменения произведены в связи с переходом соц. выплат под контроль ФНС.

Документы при увольнении

Увольнение любого работника происходит только после подписания руководителем предприятия соответствующего приказа. На основании него специалист бухгалтерии высчитывает расчетные выплаты, а сотрудник отдела кадров готовит пакет необходимых документов. В число последних входит оригинал трудовой книжки (в том числе и вкладыш) и подготовленные бухгалтером справка 2-НДФЛ и справка по форме 182н.

Период выдачи справки

Работодатель может выдать работнику справку либо в последний день его работы на предприятии (без предварительного заявления со стороны подчиненного), либо, при наличии заявления, не позже, чем через три дня с того момента, как письменная просьба работника будет зарегистрирована во внутренних документах компании.

При этом то, когда именно человек ушел из организации, роли не играет – работодатель обязан выдать справку, даже если с момента увольнения прошел не один год.

Может ли работодатель отказать в выдаче справки

Работодатель не имеет права отказывать увольняющемуся работнику в получении справки 182н, если от него поступило соответствующее заявление. В случае нарушения этой нормы закона, бывший сотрудник предприятия вправе обратиться за установлением справедливости в трудовую инспекцию или суд.

Зачем нужна справка 182н

Справка дает информацию о том доходе, который получил работник за последние два года работы (или меньше, если он проработал на предприятии меньший период). Эти данные нужны для дальнейшего начисления человеку различных социальных льгот и пособий, гарантированных государством, таких как:

Кто выписывает справку 182н

Данный документ обычно формирует специалист отдела бухгалтерии предприятия-работодателя, т.е. тот сотрудник, у которого имеется доступ к информации о заработной плате увольняющегося работника. Бланк формируется на основании бухгалтерских данных и отчетности страхователя.

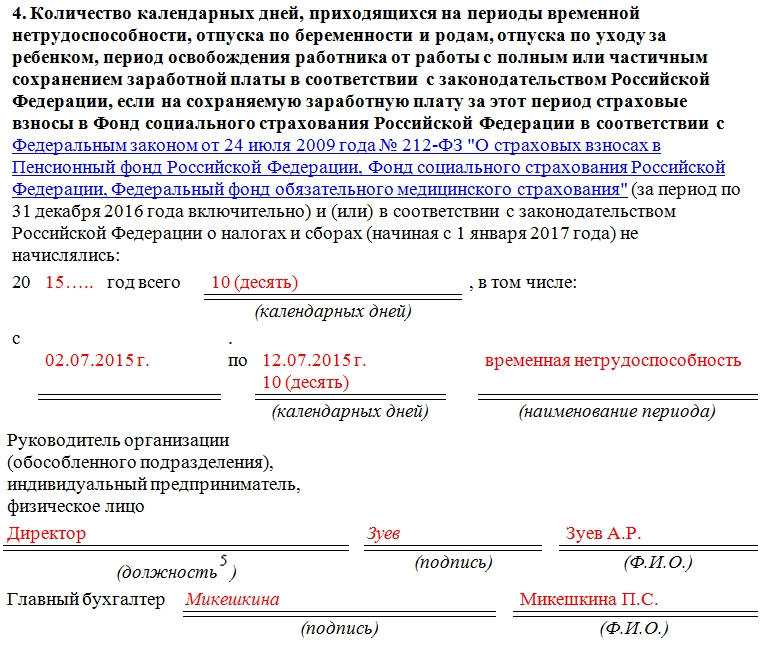

После составления справку в обязательном порядке должны подписать директор организации и главный бухгалтер.

Их подписи будут свидетельствовать о том, что все внесенные в документ данные актуальны и достоверны.

Как делаются компенсационные выплаты на основе справки

Для расчета вышеупомянутых видов компенсаций берется средний заработок работника за один день, что позволяет верно рассчитать пособие по временной нетрудоспособности (при наличии к ней, конечно, уважительной причины, т.к. любое отсутствие на рабочем месте должно быть подтверждено необходимыми документами).

Формула расчета среднедневной з/п с 2013 года такая:

где: СДЗ – среднедневная зарплата,

ОЗ – общая зарплата (за два года);

КОД – количество отработанных дней по календарю (за два года);

ДИП – дни отпусков по беременности и родам, уходу за ребенком и больничных.

Небольшие пояснения к формуле:

Как оформлять документ

Несмотря на наличие стандартной унифицированной формы, оформление бланка 182н отдается на откуп составителю. Сведения в него можно вносить от руки (шариковой ручкой любого темного цвета, но не карандашом) или заполнять на компьютере, на фирменном бланке (удобно, документ содержит все необходимые реквизиты компании-работодателя) или на обыкновенном листке формата А4.

Проштамповывать справку при помощи печати не обязательно, поскольку с 2016 года юридические лица, как ранее и индивидуальные предприниматели освобождены от требования закона удостоверять свою документацию при помощи штемпельных изделий (если только эта норма не прописана во внутренних локальных актах фирмы).

Единственное условие, которое должно соблюдаться неукоснительно: наличие «живых» автографов руководителя предприятия (или лица, уполномоченного действовать от его имени), а также главного бухгалтера (при этом использование факсимильных подписей, т.е. отпечатанных каким-либо способом, исключено).

Справка обычно делается в одном экземпляре, но при необходимости работодатель может выдать ее заверенные копии в нужном количестве.

Можно ли допускать исправления

Ошибки, неточности и помарки в документе недопустимы. При наличии таковых, не стоит заниматься их исправлением, лучше заполнить, завизировать и выдать работнику новый документ, в котором всё будет написано верно и без ошибок.

Структура документа

Бланк формы 182н состоит из нескольких разделов.

Образец оформления справки по форме 182н

Заполнение данных о страхователе

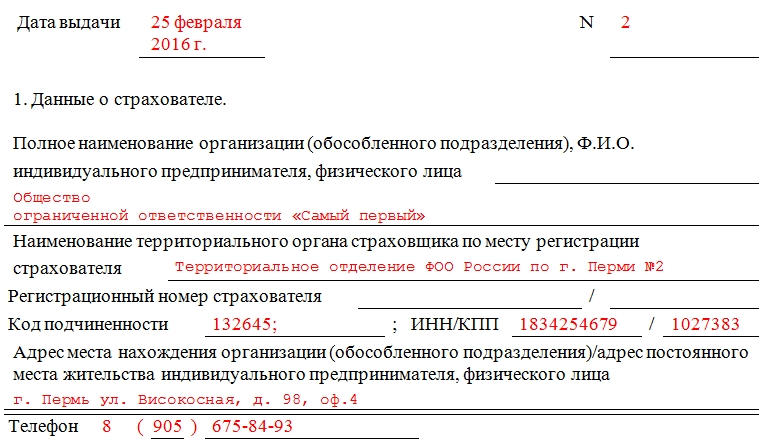

В самом начале документа указывается дата выдачи справки, а также ее номер по внутреннему документообороту работодателя. Далее пишется полное название предприятия (с расшифрованной организационно-правовой формой), а также наименование местного территориального фонда соцстраха, в котором оно обслуживается. Затем в бланке следует указать код подчиненности организации (его можно найти в уведомлении, присланном ФСС или на сайте данной структуры), ее ИНН и КПП, адрес и действующий телефон для связи.

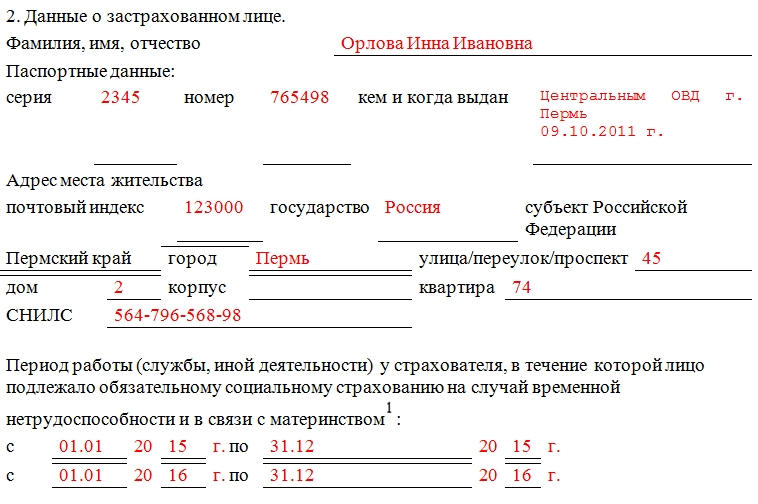

Заполнение данных о застрахованном лице

После того, как вся необходимая информация о предприятии будет указана, в бланк нужно внести сведения о работнике: его ФИО, данные из паспорта (серия, номер, где и когда выдан), адрес регистрации по месту жительства (здесь в графе «субъект» нужно указать край, область или республику РФ) и номер пенсионного страхового свидетельства (СНИЛС).

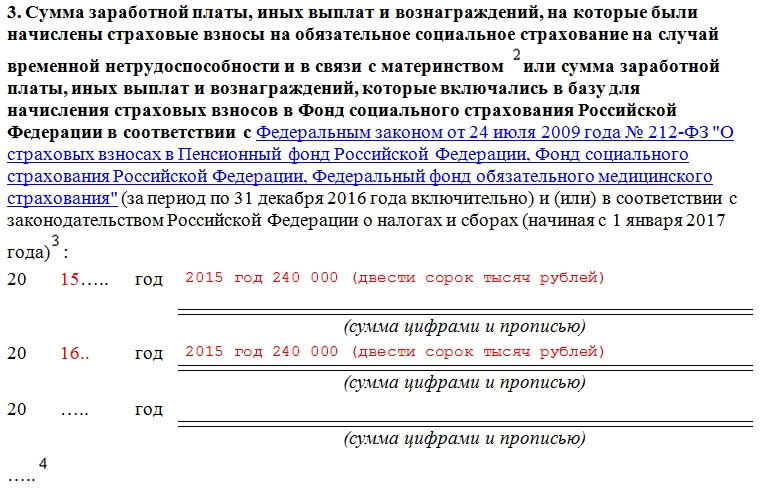

Заполнение данных о заработной плате

В третью часть бланка по порядку (начиная с того года, когда работник устроился в организацию) вписываются периоды и суммы (цифрами и прописью) выданной заработной платы. Как уже говорилось выше, здесь учитывается только та величина дохода сотрудника предприятия, на которую производились начисления в ФСС и ПФР.

Следует отметить, что существует определенный лимит для каждого года.

К примеру,

за 2016 год сумма, сюда вписываемая, не должна превышать 796 тыс.руб. – отчисления в ПФР, 718 тыс.руб. – отчисления в ФСС.

За 2017 год: 876 тыс.руб. – отчисления в ПФР, 755 тыс.руб. – отчисления в ФСС.

Если работник отработал не полный календарный год, в справку нужно внести сведения только за те месяцы, которые он числился на предприятии.

Заполнение данных о днях временной нетрудоспособности

В четвертом разделе следует также по порядку указать временные отрезки, когда работник был нетрудоспособен (с указанием конкретных дат (цифрами и прописью) начала и конца каждого периода и их продолжительности). Здесь же надо вписать наименование периода (т.е. официально подтвержденную причину, по которой он отсутствовал на рабочем месте). В завершение на документе ставится подпись директора и главного бухгалтера фирмы.

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.

Справка 2-НДФЛ на новую работу в 2021: где брать, если уволился давно

В процессе перехода на новое место работы любому работнику потребуется предоставить сведения о предыдущих доходах. В данной статье вы найдете ответы на вопросы: чем подтвердить свой доход и уплаченные налоги, право на законные вычеты, а также порядок затребования и предоставления справки 2-НДФЛ на прежнем месте в 2021 году, в каких случаях не нужны подобные справки.

Зачем на новой работе справка 2-НДФЛ

По общему правилу работник передает в кадровую службу трудовую книжку, подписывает договор и считает, что этого достаточно. На поверку все немного сложнее. Сведения о предыдущем заработке; объемах вычетов; днях, которые работник пропустил по болезни, могут потребоваться бухгалтеру. И не важно, поступает ли работник на службу в середине года или в любое другое время. Говоря о справке 2-НДФЛ, на новом месте работы бухгалтер получит сведения:

Новый работодатель принимает на себя полномочия налогового агента своего персонала, удерживает налоги с получаемых доходов, применяет для отдельных граждан полагающиеся им налоговые преференции.

В большей степени доходы, а точнее их объем требуется для тех, кто имеет одного или нескольких малолетних детей, иждивенцев до 18 (в отдельных случаях до 24) лет. Пока доход работника не превысил установленный лимит в 350 000 рублей, ему предоставляется вычет на детей.

Что представляет собой справка (образец)

Единая стандартная форма справки 2-НДФЛ утверждена приказом от 30.10.2015 № ММВ-7-11/485@ ФНС России. Используется всеми работодателями для составления сведений о доходах наемного персонала. В ней не должны содержаться ошибки в реквизитах, личных данных, доходах и налогах.

В вышеупомянутом приказе содержатся требования к заполнению формы, способы формирования и передачи для информирования в ФНС. В шапке формы содержатся сведения и реквизиты работодателя. Перечислим некоторые обязательные реквизиты, на которые обращают внимание бухгалтеры при составлении:

Все сведения о доходах и налогах в справке 2-НДФЛ кодируются. Сотруднику полагается выдать на руки оригинал, заверенный подписью ответственного лица и печатью компании.

Чем можно заменить 2-НДФЛ на новой работе

Когда сотруднику потребуется подтвердить доход в компании могут сформировать справку на фирменном бланке, в свободном изложении. Однако, такой способ практически изжил себя. Если требуется подтвердить наличие заработка:

то перечисленные структуры также требуют законодательно утвержденную форму справки 2-НДФЛ. Допускается отступление от правила лишь, когда банк принимает сведения на бланке, который утвержден им самим.

При необходимости, предоставить справку в соцзащиту по форме 2-НДФЛ для начисления целевых пособий, можно взять у работодателя за 3 или 6 месяцев, когда получен доход.

Если получатель дохода подает декларацию на налоговый вычет (имущественный или социальный), то к декларации 3-НДФЛ также требуется вышеуказанная форма справки. Для налоговиков составляется годовая справка с полученными доходами за год, в котором планируется заявить вычет.

Если работник уже получает вычет, то сведения об этом содержатся только в форме 2-НДФЛ. И на новом месте работы заменить ее какой-либо другой формой не удастся.

Всегда ли нужно приносить на новую работу справку 2-НДФЛ

Итак, мы выяснили, для каких нужд требуют справку 2-НДФЛ бухгалтера на новой работе. Если работник заявляет право на законные льготные вычеты по налогам, то требуются сведения о его размере, сколько получено вычетов сначала года, а также доход нарастающим итогом, чтобы контролировать суммовой лимит (как в случае со стандартными вычетами на детей в сумме 350 000 рублей).

Если общий лимит заработка не превышен, и работник вправе получать вычеты, то это будет содержаться в справке о доходах. Налоговый вычет предоставляется в течение всего года. И если до его окончания общий заработок превысит утвержденную величину, то вычет будет возобновлен только со следующего года.

Также, распространенный случай при трудоустройстве работницы после декретного отпуска. Если за текущий год заработок не начислялся, то нулевая форма 2-НДФЛ ей не предоставляется. И на новую работу можно ее не приносить. В такой ситуации сотруднице при увольнении выдается справка о среднем заработке, в которой отражены сведения для расчетов социальных пособий в случае материнства и временной нетрудоспособности.

Справка не потребуется если:

В подобных случаях сумма налога будет исчисляться со всей суммы начисленного заработка.

Периодичность выдачи 2-НДФЛ для новой работы

В законодательстве нет строгой нормы, которая указывает, сколько раз имеет право работник обратиться за данной справкой. Уволившийся сотрудник также может обратиться на прежнее место своей работы за подтверждением доходов.

В остальных случаях, а именно в целях информирования фискальной службы о доходах граждан законом установлено два периода, когда работодатель выполняет обязанности налогового агента:

Для получения справки по месту работы (новой или старой) работнику потребуется обратиться лично в бухгалтерию предприятия, или по телефону оставить заявку на формирование 2-НДФЛ. Бухгалтер в срок не дольше чем 3 рабочих дня обязан подготовить справку работнику. Для тех, кто увольняется, справка о доходах вручается одновременно с прочими трудовыми документами (трудовой книжкой, соглашением о расторжении договора), а также справок прочего назначения.

Важно! Сроки действия таких справок ограничиваются одним месяцем. Если вы не воспользовались ею в этот период, то потребуется запросить 2-НДФЛ заново.

Распространенные вопросы

Вопрос 1: Если сотрудник трудился в филиале. Но справки о доходах обязана выдавать головная организация, находящаяся в другом регионе. Каким способом ему получить справку 2-НДФЛ?

Обязанность бухгалтерии головного офиса в такой ситуации будет сформировать и через 3 дня отправить документы почтой России на домашний адрес работника. При этом срок действия справки не меняется, также она действительна 30 дней. По новому месту работы можно будет попросить получить копию по электронной почте или факсимильной связи.

Вопрос 2: Какие вычеты полагаются сотруднику по месту работы?

Работник располагает правом на несколько видов вычетов:

Название вычета

Величина вычета

Кто может получать

На детей (ограничен предельным доходом 350 000 рублей в год)

· 1400 рублей на 1 и 2 ребенка;

· 3000 рублей на 3 ребенка (всех последующих детей);

Родные родители, опекуны, попечители, приемные родители

Участники ВОВ, инвалиды ВОВ, герои СССР, и т.п. из перечня пп. 2 п. 1 ст. 218НК

Пострадавшие от техногенных аварий, ликвидаторы и прочие лица из перечня пп. 1 п. 1 ст. 218 НК

120 000 рублей дохода за год

Всем гражданам, нормой закона пп. 1-6 п. 1 ст. 219 НК

Определяется стоимостью имущества или сроком его владения

Детализация норм в пп.1 п. 2 ст. 220 НК

Можно сделать вывод, что для работника, у которого имеются право на льготы в части доходов, выгодно принести справку с прошлой работы.

Справка 2-НДФЛ на новую работу

При устройстве на новую работу среди документов, предоставляемых в бухгалтерию, значится справка 2-НДФЛ. Нередко у работников возникают вопросы в необходимости предоставлять ее новому работодателю.

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

+7 (812) 467-32-77 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Так нужна ли при трудоустройстве 2-НДФЛ, и можно ли ее чем-то заменить?

Нормативная база

Как самостоятельный вид отчетности о доходах физического лица форма 2-НДФЛ, а также указания по ее заполнению впервые были введены Приказом ФНС России от 30.10.2015 N ММВ-7-11/485@.

2-НДФЛ — это отчет формата А4, составленный на основании данных бухгалтерского учета о доходах сотрудника, облагаемых подоходным налогом по ставке 13% с указанием источника выплаты.

Она содержит следующие сведения:

Что из себя представляет?

Доходы указываются с разбивкой по каждому месяцу и по видам начислений. Чаще всего это ежемесячная заработная плата, отпускные, материальная помощь, полагающаяся работнику, например, раз в квартал.

Эти выплаты отражаются в справке под разными кодами. Также подробно расписываются и вычеты, уменьшающие налогооблагаемую массу.

Из совокупного дохода вычитается определенная законом сумма, а потом оставшаяся часть облагается НДФЛ. Этот налог рассчитывается и перечисляется в бюджет предприятием, являющимся в данном случае налоговым агентом.

На какие вычеты можно рассчитывать?

Вычеты, предоставляемые труженикам, можно сгруппировать по видам:

Особенность расчета НДФЛ заключается в том, что доход работника учитывается накопительным итогом с начала календарного года.

Это продиктовано рядом причин. Совокупный доход сотрудника должен быть меньше определенной по закону суммы.

В 2016 и 2020 годах это 350 000 рублей.

С момента достижения вышеуказанного предела налоговые послабления на детей прекращаются.

За какой период?

Применение метода расчета НДФЛ накопительно за целый календарный год позволяет работнику в течение года корректировать начисление подоходного налога в том случае, если возникли дополнительные основания для его изменения. Например, появление в семье ребенка или затраты на лечение.

Бухгалтер предприятия сможет это учесть в текущем году, то есть в рамках одного налогового периода с января по декабрь включительно.

Снижения подоходного налога можно добиться за счет узаконенных налоговых льгот — вычетов.

Применение стандартного вычета подробно изложено в ст.218 НК РФ.

Важно! Очередные изменения по «НК РФ (часть вторая)» от 05.08.2000 N 117-ФЗ в редакции от 28.12.2017 легализованы с 01.01.2018.

Законодателем выделено несколько категорий работников, получивших право на стандартные вычеты:

Наиболее распространенным представляется стандартный вычет на детей, предоставляемый родителям или опекунам:

| № п/п | Порядок рождения ребенка | Стандартный вычет на ребенка, рублей |

| 1 | Первенец или единственный ребенок | 1400 |

| 2 | Второй ребенок | 1400 |

| 3 | Третий и последующие дети | 3000 |

Дополнительно 12 000 рублей исключаются из налогообложения у родителей несовершеннолетних детей-инвалидов или студентов-очников с инвалидностью I или II группы до 24 лет. Для опекунов стандартный вычет в данном случае составляет 6000 рублей.

Важно! Шанс воспользоваться стандартным вычетом сохраняется до достижении ребенком 18 лет, для обучающихся очно в ВУЗах, аспирантурах срок продлен до 24 лет.

В каких случаях нужна справка 2-НДФЛ? Подробная информация по вопросу представлена в этом материале.

«Нестандартные» тонкости «детского» вычета

Сложности может вызвать ситуация с применением льготы по НДФЛ родителем, имеющим на иждивении ребенка-инвалида.

Согласно позиции Минфина в Письме от 20 марта 2020 г. № 03-04-06/15803, родители особенного ребенка должны рассчитывать сразу на два вида вычетов: на обычный «детский» и на дополнительный по инвалидности ребенка.

Рассмотрим на примере.

По предоставленным в бухгалтерию документам известно, что в семье сотрудника воспитывается трое малолетних детей, младший из них имеет оформленную инвалидность. Зарплата за январь месяц составила 50000 рублей. Сотруднику полагается ежемесячно льгота в размере четырех стандартных вычетов на детей: по 1400 рублей — на двух старших детей, а на младшего дается два вычета (3000 рублей, так как это третий ребенок, и 12000 рублей, поскольку ребенок-инвалид).

При воспитании ребенка в неполной семье налоговый вычет умножается на два.

Начисляется он в двукратном объеме и при отказе второго родителя от возможности использования этой налоговой льготы.

Справка 2-НДФЛ на новое место работы

Калькуляция подоходного налога осуществляется накопительно в течение календарного года, то есть в процессе формирования налогооблагаемой базы к доходам предыдущего периода прибавляется заработок за прошедший месяц. Увеличивается ежемесячно и сумма налоговых льгот, полагающихся работнику по закону.

Для правильного расчета налогооблагаемой базы отдел кадров или бухгалтерия на новом месте работы вправе потребовать 2-НДФЛ от предыдущего работодателя.

На ее основе данные о доходе и вычетах будут введены и учтены с начала календарного года.

Зачем требуют?

В интересах самого работника донести необходимые сведения до бухгалтерии предприятия.

В ряде случаев справка 2-НДФЛ является необходимой:

Про отражение материальной помощи в справке 2-НДФЛ вы можете узнать из этой статьи.

Как заполнить реестр 2-НДФЛ? Подробности тут.

Где и кто выдает?

Справку 2-НДФЛ при увольнении сотрудника подготавливает бухгалтерия. Обычно она входит в набор документов, выдаваемых сотрудникам при окончательном расчете.

Работник может и самостоятельно обратиться к сотрудникам бухгалтерии за оформлением 2-НДФЛ. Срок её составления — три дня.

Когда не нужна?

В ряде случаев предоставлять справку 2-НДФЛ не требуется:

Является ли аналогом справки о заработке?

Формуляр 2-НДФЛ является налоговым документом, в котором, прежде всего, отражается начисление подоходного налога. В разделе о доходах указываются только те суммы, с которых удерживается НДФЛ.

Однако сотрудник может получать также выплаты, не облагаемые подоходным налогом, — в частности, пособия на ребенка.

Вся доходная часть сотрудника фиксируется в справке о заработке, которая регламентируется Приказом Минтруда России от 30.04.2013 N 182н.

Ее можно получить за любой период.

В органах соцзащиты обычно требуется справка о доходах за последние три месяца.

Таким образом, справка 2-НФДЛ является самостоятельным документом, отражающим расчеты по подоходному налогу по конкретному сотруднику в рамках календарного года.

Для достоверности информации о доходах и вычетах работникам, за редким исключением, требуется предоставить 2-НФДЛ на новую работу при трудоустройстве.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

+7 (812) 467-32-77 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Справка 2 НДФЛ – что это и для чего нужна, как выглядит и сколько действительна + инструкция как сделать справку самостоятельно

Что такое справка 2 НДФЛ и для чего нужна? Как она выглядит (образец), сколько действует и где её взять? Сколько делается справка 2НДФЛ на работе и за какой период выдается? Как ИП сделать справку 2-ндфл себе, где получить справку неработающему…ответим на эти и десятки других вопросов в нашем материале.

Справка 2-НДФЛ: что это такое и как она выглядит

Справка 2 НДФЛ – это отчет, составленный по каждому конкретному работнику предприятия, и содержащий следующие сведения:

- сумму выплаченных сотруднику налогооблагаемых доходов: заработной платы, премиальных выплат, оплаты листков нетрудоспособности, иных вознаграждений; размер начисленного, удержанного и перечисленного в бюджет налога на доходы физического лица; предоставленные работнику налоговые вычеты.

С 2019 года введен обновленный формат подачи справки, который утвержден приказом ФНС от 02.10.2018 № ММВ-7-11/566@. Нововведением служит то, что раньше применялся единый бланк 2 НДФЛ, а теперь используется две разные формы: первая предназначена для организаций, отправляющих данные в ФНС (содержит два листа: основной и приложение), вторая – выдается работнику по его требованию (состоит из одностраничного бланка).

Приведем пример: торгово-сервисная компания «Ритм» занимается заправкой картриджей и продажей канцелярской и офисной продукции. За 2018 год бухгалтер заполнил справки по форме 2 НДФЛ на каждого сотрудника, с помесячной разбивкой в приложении. Готовые сведения за истекший год были поданы в налоговую инспекцию в марте 2019 года. Затем, в августе, продавец Якимова подала заявление на увольнение. При окончательном расчете по зарплате ей была предоставлена справка 2 НДФЛ за период с января по август 2019 года.

Обратите внимание! Если работник запрашивает подтверждение доходов за несколько предыдущих лет, например, за 2 года, то справки выдаются в той форме, которая применялась в эти периоды. То есть за 2017 год нужно подготовить отчет по старой, а за 2018 – по новой форме.

Преобразования справки 2 НДФЛ, по сравнению с предыдущей версией, состоят в следующем:

| Старая форма | Новая форма |

| Содержит 5 разделов. | Состоит из 3 разделов и приложения. |

| Шапка документа и раздел 1. | Заменены титульным листом. В шапку добавлены ИНН и КПП работодателя. |

| Раздел 2 «Данные о физлице». | Данные включены в раздел 1. Отменен реквизит «ИНН в стране гражданства». |

| Раздел 3 «Доходы, облагаемые по ставке 13%». | Выплаченные доходы и предоставленные вычеты с разбивкой по месяцам заносят в приложение. |

| Раздел 4 «Стандартные, социальные и имущественные налоговые вычеты». | Заменен разделом 3 с тем же названием. Описания вида уведомления на вычет заменены кодами на вычеты, добавлена запись о подтверждении достоверности и полноте сведений, указанных в справке. |

| Раздел 5 «Общие суммы дохода и налога». | Заменен разделом 2 с тем же названием, добавлено указание «по итогам налогового периода». |

Таблица 1. Различия между старым и новым образцом формы 2 НДФЛ

Новая форма, предназначенная для отправки в ФНС, разработана машиночитаемой. Это позволит облегчить и ускорить процесс проверки отчетности налоговой службой.

Основной лист справки для налоговой выглядит следующим образом:

Форма 2 НДФЛ (1 лист бланка)

Дополнительный лист – приложение к справке, отражает полученные за каждый месяц доходы сотрудника и предоставленные ему вычеты, также указываются соответствующие коды.

Форма 2 НДФЛ (приложение)

Справка, предназначенная для работников, имеет такой вид:

Форма 2 НДФЛ (для работников)

В новом формате справки для работников поменялось наименование. Теперь документ называется «Справка о доходах и суммах налога физического лица».

Значительных изменений эта форма не претерпела, из нее исключили реквизиты, не требующиеся физическим лицам.

Кому и для чего нужна справка 2-НДФЛ, где ее могут потребовать

Существуют несколько категорий физических и юридических лиц, которые имеют дело со справкой:

- налоговые агенты; индивидуальные предприниматели (ИП); работающие граждане; неработающие физические лица.

Рассмотрим подробнее особенности в обращении с формой 2 НДФЛ.

Налоговые агенты

Процесс подачи справки в налоговую юридическим лицом

Чаще всего данные для справки формируются в программе бухгалтерского учета «1С: Зарплата и управление персоналом». Готовые документы выгружаются и отправляются в налоговую инспекцию в электронном виде (например, при помощи бесплатного программного обеспечения ИФНС «Налогоплательщик ЮЛ»), или распечатываются и подаются на бумажном носителе. При подаче в распечатанном виде к справкам прилагается специальный перечень – реестр, в котором указываются сведения о работодателе, количество поданных справок, данные о сотрудниках. Один из экземпляров реестра сдается в ИФНС вместе со справками, второй – возвращается в организацию.

Важное дополнение! Отменена возможность подачи документов в ИФНС на электронных носителях информации (дисках, флешках, дискетах). Доступно только три варианта сдачи отчетности:

- лично посетить инспекцию; воспользоваться почтой; отправить справки при помощи системы электронного документооборота.

Продолжим пример: в марте 2019 года бухгалтер торгово-сервисной компании «Ритм» сдала отчетность за 2018 год по форме 2 НДФЛ в бумажном варианте, это сделать позволила численность сотрудников – 22 человека. По новым правилам, так как в компании в 2020 году числится более 10 работников, у бухгалтера возникает обязанность подавать справки о налоге на доходы физлиц за 2019 год через электронные каналы связи.

Ответственность за нарушения при сдаче отчета 2 НДФЛ

Если обнаружится, что работодатель не выполнил свою обязанность, или не успел сделать это в установленные сроки, он несет ответственность в виде штрафа, согласно пункту 1 статьи 126 НК РФ. За каждый не поданный или не вовремя сданный документ придется уплатить в казну 200 рублей. В случае подачи справки с ошибочными сведениями, штраф составляет 500 рублей за каждый неверный отчет. Об этом говорится в статье 126.1 Налогового кодекса. Можно исправить ситуацию и избежать штрафа, если ошибка будет самостоятельно обнаружена налоговым агентом и он успеет подать корректировку до того, как завершится камеральная проверка.

Например, бухгалтер средней школы № 9, при подаче формы 2 НДФЛ забыл внести сведения об уволенном сотруднике. После отправки отчета ошибка всплыла. Бухгалтер оперативно составил и передал в ИФНС корректирующую справку, за счет чего штрафов от налоговой в адрес школы не последовало.

Также предусмотрено административное наказание руководителей, главных бухгалтеров, других должностных лиц за нарушения при подаче данных. Статья 15.6 Кодекса административных правонарушений РФ гласит, что взыскания предусмотрены, если:

- Сведения переданы в ФНС позже допустимого срока. Налоговый агент отказывается от подачи информации. Данные заведомо искажены или отражены не полностью.

Размер административного штрафа в общем случае составляет 300 – 500 рублей, для нарушителей – представителей государственных органов или нотариусов сумма взыскания колеблется от 500 до 1000 рублей.

Сроки подачи справки 2 НДФЛ, установленные для работодателей

Установлены конечные сроки, в которые юридические лица и индивидуальные предприниматели обязаны подать сведения о доходах своих работников за отчетный период:

- Не позднее 1 апреля года, следующего за отчетным – в отношении физических лиц, получивших налогооблагаемый доход. В этом случае в справке проставляется признак «1». Не позднее 1 марта года, следующего за отчетным – если работник получил доход, но НДФЛ с него удержан не был. Подается документ с признаком «2».

С 2020 года сокращен срок подачи формы 2 НДФЛ. Все справки, независимо от признака, нужно будет подать до 1 марта.

Численность работников мебельной фабрики «Заря» за прошлый год составила 323 человека. 21 марта текущего года недавно принятый на работу бухгалтер передала в налоговую службу отчетность по форме 2 НДФЛ в количестве 323 справок. Три из них были с признаком «2», то есть налог удержать не удалось. Остальные справки поданы с признаком «1». По результатам проверки на мебельную фабрику наложен штраф в размере 600 рублей (3 справки * 200 руб.), за несвоевременную сдачу отчетности.

Если произошла реорганизация компании, например, ее расширение или, наоборот, разделение, правопреемник ликвидированного юридического лица, заполняя справки и соблюдая положенные для сдачи сроки, должен выставить признаки «3» либо «4».

Индивидуальные предприниматели

Если ИП использует наемных сотрудников – он является работодателем и обязан выполнять все функции налогового агента.

А вот если справка понадобилась самому предпринимателю, например, для расчета алиментов или для обращения в банк за кредитом, может ли он написать ее себе самолично? Нет, по отношению к себе или иным ИП быть налоговым агентом не получится, поэтому форма 2 НДФЛ в этом случае не применяется.

Предприниматель может получить такую справку только в том случае, если помимо своей предпринимательской деятельности он работает по найму. Тогда, как сотрудник предприятия, он может запросить 2 НДФЛ в бухгалтерии, но в документе будут показаны только те доходы, которые заработаны в данной компании, а не результаты его собственного бизнеса.

Если индивидуальному предпринимателю нужно подтвердить свой доход в банке, в суде, либо в других инстанциях, он может предоставить по месту требования налоговую декларацию, книгу доходов и расходов, и справку о доходах, составленную в свободной форме.

Наглядный пример: ИП Княжев занимается электромонтажом систем освещения, работает в одиночку, без сотрудников. В апреле в семье Княжевых родился третий ребенок, и для оформления статуса многодетной семьи в отдел соцзащиты потребовалось подтвердить доходы. Предприниматель предоставил книгу доходов и расходов за текущий год, а также следующую справку в свободной форме:

Справка о доходах индивидуального предпринимателя

Работники предприятий

Справка 2 НДФЛ может потребоваться в разных ситуациях:

Как получить справку на работе

Для этого нужно подойти в бухгалтерию своего предприятия и написать заявление в свободной форме. Иногда достаточно и личной договоренности с бухгалтером, но чтобы специалист не забыл про вашу просьбу, лучше подать прошение в письменном виде. И, хотя налоговое законодательство не устанавливает сроков, в статье 62 Трудового Кодекса РФ сказано, что документ должны выдать в течении трех дней с момента подачи заявления.

В некоторых компаниях заранее подготовлены бланки, где нужно только вписать личные данные и указать период, за который нужна справка.

Образец заявления на выдачу справки

В заявлении не надо указывать, куда будет предоставлена справка, также не важна и причина, по которой она берется. Нет никаких ограничений на количество справок, запрашиваемых работником. Если истек срок справки, можно снова требовать ее в бухгалтерии и делать это столько раз, сколько нужно.

Как быть, если отказали в выдаче справки 2НДФЛ

Если работодатель тянет время или вовсе отказывает выдать бланк, это может означать, что у него не все в порядке с оформлением бухгалтерской отчетности и перечислением налога в бюджет. Иногда «серая» зарплата не позволяет получить справку о доходах.

В любом случае, работник имеет право защищать свои права в суде, согласно статьи 22 НК РФ. Но не каждый захочет судиться с работодателем. Чаще действует второй вариант: при нарушении срока выдачи документов по письменному заявлению, можно обратиться в трудовую инспекцию и, если при проверке выявят нарушения, к самой компании и к ее руководству будут применены административные взыскания. Статья 5.27 КоАП РФ предусматривает штрафы в размере:

Получение справки военнослужащим

Если предприятие ликвидировано

Проблемная ситуация возникает, если человек работал в компании, которая затем была ликвидирована или обанкротилась. Чтобы подтвердить доходы и уплату подоходного налога за время деятельности на таком предприятии, следует обратиться в службу ФНС по месту регистрации компании. Данные, полученные за период функционирования предприятия, сохраняются в налоговой инспекции, поэтому при обращении справка будет выдана.

Неработающие граждане

Домохозяйки, безработные, студенты, пенсионеры, то есть все те люди, которые официально не трудоустроены, также могут столкнуться с ситуацией, когда им может потребоваться справка 2 НДФЛ. Например, для подтверждения платежеспособности при взятии кредита, при оформлении процедуры усыновления или опекунства, в процессе судебных тяжб. Как быть в этом случае?

Если гражданин не работает – у него нет официальных доходов, а значит и налог брать не с чего. Таким физическим лицам форму 2 НДФЛ получить невозможно, ведь отсутствуют доход, налог и работодатель.

Так, жена индивидуального предпринимателя Андрея Княжева – домохозяйка, пять лет назад уволилась с работы. После рождения третьего ребенка, подавая в соцзащиту документы на признание семьи многодетной, Княжева не смогла предоставить справку о доходах из-за их отсутствия. Женщина принесла в отдел защиты населения копию трудовой книжки и в заявлении указала, что она не работает и источников денежных поступлений не имеет.

Та же история и с пенсионерами. Пенсионные выплаты в общем случае не облагаются налогом на доходы, поэтому для людей, получающих пенсию, справка не предназначена. При этом важно понимать, что если пенсионер работает, то по месту своей деятельности он всегда может запросить отчет о доходах и взимаемом налоге.

Другое дело, когда безработный человек состоит на учете в Центре занятости населения, в этом случае он может сделать запрос в ЦЗН и получить документ там.

Неработающим студентам нужную справку предоставят в деканате учебного учреждения.

Когда представление справки 2НДФЛ не обязательно

Работодатель, будучи налоговым агентом, может не подавать в ФНС справки только в том случае, если в отчетный период сотруднику не выплачивался налогооблагаемый доход.

Работодатель должен понимать, что при отсутствии доходов у работника, отсутствует и обязанность подачи на него формы 2-НДФЛ.

Не нужно отправлять сведения в налоговую в следующих ситуациях:

- Если работникам выплачивались доходы, которые по закону не подлежат налогообложению. Эти выплаты оговорены в статье 217 НК РФ. К ним относятся, например, пособия по беременности и рождению ребенка, алиментные платежи, материальная помощь в сумме до 4000 рублей. Когда предприятие сотрудничает с ИП (оплачивает его услуги или покупает у него продукцию). В данному случае предприниматель обязан сам задекларировать свой доход и уплатить налог. При заключении торговых сделок с гражданами (в том числе собственными работниками). Например, автомастерская «Ваша машина» приобрела у автомеханика Спицына, работающего здесь же, автомобиль «Ниссан» за 100 тысяч рублей. За получение этого дохода должен отчитаться сам сотрудник, заполнив форму 3-НДФЛ, на основании статьи 228 НК РФ. Автосервис, при подаче справки в налоговую, не должен включать эту сумму в доходы автомеханика. При вручении подарков гражданам в натуральной форме, например, в рекламных целях. Так, компания на презентации нового товара раздает случайным покупателям мелкие сувениры. В этом случае невозможно установить получателей дохода, удержать с них налог тоже не получится. Если предприятие по договору комиссии продает имущество комитента. Здесь доход получает владелец имущества, поэтому обязанность отчитаться по налогу возлагается на него, а не на компанию – комиссионера.

Сколько действует справка 2 НДФЛ

Период, в который полученный документ будет являться действительным, законодательно не установлен. Поэтому его срок может быть различным, и зачастую оговаривается той организацией, куда нужно предоставить справку.

К примеру, для получения кредита разные банки выдвигают неодинаковые требования к сроку действия формы – от 7 до 30 дней. Период, за который должна быть отражена зарплата, также может разниться. В некоторых кредитных компаниях он составляет 1 год, в других – 3 или 6 месяцев.

При подаче документов в ИФНС для возврата суммы уже уплаченного налога на доходы физлиц, справка действительна 3 года. То есть в 2019 году можно вернуть часть средств, потраченных на покупку недвижимости, лечение или обучение, за 3 предыдущих года: 2018, 2017 и 2016 годы.

При обращении в визовый центр, как правило, документ требуется за полгода, действителен он в течение 1 месяца.

При постановке на учет в Центр занятости, справка с предыдущего места работы с данными о заработной плате за 3 последних месяца также будет годна в течение 30 дней.

Отдел опеки и попечительства для установления опекунства или усыновления принимают форму 2 НДФЛ, выданную не раньше месяца назад. При этом требуется отразить доходы за 12 месяцев.

Если срок действия справки истек, работник может попросить еще один экземпляр в бухгалтерии по месту службы.

Как сделать справку 2 ндфл самостоятельно (инструкция)

Шаг 1. Зайти в личный кабинет налогоплательщика:

Шаг 2. Выбрать вкладку «Мои налоги»:

Шаг 3. Нажать на ярлык «Сведения о доходах»:

На экране отобразится история справок о доходах:

Шаг 4. Сохранить документ на компьютер. Доступны для скачивания 2 вида справки: обычная и с усиленной электронной подписью налоговой службы, которая выглядит так:

Документ с такой подписью имеет юридическую силу, его можно отправить по электронной почте в банк, юристам или в другие инстанции.

Важно! Справки 2-НДФЛ на сайте ФНС показывают доходы и уплату налогов за предыдущий год. А для получения кредита или других целей обычно требуют сведения о зарплате за последние 3-6 месяцев, поэтому, вероятнее всего, все равно придется обращаться к работодателю.

Чем грозит подделка справки 2 НДФЛ

У некоторых людей возникает соблазн собственноручно заполнить чистый бланк, подделав подпись работодателя. Нужно понимать, что это уголовно наказуемое преступление. Основное большинство подделок совершаются с целью получить кредит.

Банки перед выдачей кредита проверяют справки на подлинность. Если возникли сомнения, кредитный инспектор может позвонить в бухгалтерию фирмы, узнать, выдавался ли работнику документ, верны ли сведения.

Если поддельная справка поступит в банк, это чревато негативными последствиями:

- при обнаружении подлога до заключения сделки – она прекращается, а нарушитель заносится в «черный список», единый для всех кредитных учреждений. Попадание туда гарантирует отказ от сотрудничества при обращении в любой банк страны; банк может инициировать подачу жалобы в отделение полиции или в прокуратуру, в результате чего последует возбуждение уголовного дела по статье 327 УК РФ, за подделку документов. если займ уже выдан, кредитный договор может быть расторгнут. Иногда, при своевременном погашении платежей, банк может «закрыть глаза» на этот проступок, но гарантии никто не даст; в случае, когда действия квалифицируются как мошенничество в кредитной сфере, вступает в силу статья 159.1 УК РФ. Наказанием в этом случае будет крупный штраф, исправительные работы либо лишение свободы.

Ответы на вопросы читателей

Где взять справку 2 ндфл индивидуальному предпринимателю?

Нигде. Если ИП осуществляет только предпринимательскую деятельность, он не платит налог на доходы физических лиц, поэтому получить документ не представляется возможным. В случае, когда ИП дополнительно работает по найму, он может запросить у работодателя справку в отношении этих доходов.

2 ндфл и 3 ндфл в чем разница?

3 НДФЛ – это налоговая декларация, подаваемая в ИФНС с целью отчитаться по налогу на доходы физических лиц. Ее подают не организации, а граждане, если они получили доход не от основной деятельности и обязаны уплатить налог с этого дохода. Также 3 НДФЛ заполняют, чтобы вернуть часть уже уплаченного в казну налога на доходы физлиц. А форма 2 НДФЛ служит основой для составления декларации 3 НДФЛ.

Кто подписывает справку 2 ндфл и нужна ли печать?

Бланк подписывается руководителем и главным бухгалтером компании. Печать ставится, если это требование выдвигает организация, в которую предъявляется справка. Но и без печати документ имеет юридическую силу. К тому же, некоторые работодатели, например, многие ИП, ведут деятельность без использования печати. То есть, если печать имеется, то лучше ее поставить, но можно предъявить справку и без печати – это не является нарушением.

Что такое налоговая база в справке 2 ндфл?

Это то значение, от которого рассчитывается НДФЛ. Налоговая база представляет собой разницу между общей суммой дохода и всеми вычетами, положенными работнику. Если сумма вычетов больше, чем сумма доходов, налоговая база равна 0.

Сколько стоит сделать справку 2 ндфл?

В среднем такая услуга стоит 2 – 3 тысячи рублей. Но последствия ее покупки могут обойтись гораздо дороже.

Как оформить справку через Госуслуги?

Учетная запись на сайте «Госуслуги» позволит авторизоваться и зайти на сайт ФНС, где можно скачать документ. Порядок получения справки описан выше.

Как запросить справку 2 ндфл на работе?

Подайте работодателю заявление в письменном виде, составленное в свободной форме. Лучше, чтобы его зарегистрировали, это обяжет сотрудников бухгалтерии выдать вам справку в течение 3 дней.

Справка 2 ндфл и справка о доходах – это одно и тоже?

Нет. 2 НДФЛ – это урегулированная законодательством форма, которая имеет специальный бланк. Помимо нее, может выдаваться справка о доходах, разработанная в самой компании, она не строго регламентирована. Также применяется справка для расчета больничного листа, составленная по форме 182н. Это все разные виды справок.

Я нахожусь в отпуске по уходу за ребенком до 1,5 лет. Могу ли я взять справку 2 ндфл?

Если, находясь в отпуске по уходу за ребенком, вы не получали облагаемый доход, то справка на вас в налоговую не подается, так как при отсутствии дохода налог не взимается. Можно получить справку в свободной форме, подтверждающую ваш статус и отражающую нулевой доход. В случае выплаты вам в этот период облагаемого дохода, выдается стандартная справка 2 НДФЛ.