для кредита справка 2 ндфл за какой период нужна в россельхозбанке

Что такое справка 2-НДФЛ для ипотеки, за какой период нужна и как её правильно заполнить

Нередко при оформлении кредитного договора банковская организация просит предоставить справку 2-НДФЛ. И если некоторые кредитные предложения допускают оформление долгового договора без нее, то для получения ипотеки такой документ является обязательным. В период сбора пакета документов, для потенциальных заемщиков становится актуальным вопрос, зачем банку эта справку, в какой срок это надо сделать и какую информацию она должна содержать.

Зачем справка 2-НДФЛ для ипотеки

Получив от заявителя, желающего оформить ипотеку, справку 2-НДФЛ, кредитор сможет ознакомиться со следующей информацией:

1. Фиксированный размер заработной платы клиента, желающего оформить ипотеку, которая начисляется ежемесячно (или через другой определенный срок).

2. О месте официального трудоустройства, что уменьшает риск потери платежеспособности до момента погашения задолженности по ипотечному договору.

Справка выступает гарантией того, что все налоги на получение средств оплачиваются, а также производятся обязательные выплаты и взносы в государственный бюджет со стороны работодателя.

Именно на основании данных, которые банк получает из предоставленной справки, проводится оценка платежеспособности потенциального заемщика. Это оказывает прямое влияние на условия кредитования, максимальную сумму займа, дополнительные условия, которые может установить банк, и самое главное – на возможность одобрения заявки.

Содержание справки 2-НДФЛ

Чтобы справка о доходах считалась официальной и была принята в отделении банковской организации при подаче заявки на оформление ипотеки, в ней в обязательном порядке должны быть следующие данные:

1. Срок, за который работодатель предоставил справку потенциальному заемщику.

2. Основные данные о месте работы, которые могут потребоваться банку для уточнения уже имеющейся информации или получения новой. Так, должны быть прописаны: наименование рабочей организации, ИНН, КПП, фактический адрес нахождения отделения, где работает получатель, а также контактная информация. Как правило, работодатель точно знает, какие данные необходимо указать.

3. Сведения о потенциальном заемщике (работнике данной организации): полное ФИО без сокращений, дата рождения, наличие гражданства, паспортные данные (серия, номер, код подразделения, дата и место выдачи документа).

4. Налоговая ставка, уплачиваемая работодателем (НДФЛ).

5. Информация о фиксированной сумме заработной платы, вычеты, налоги, комиссии. Чаще всего в справке прописывается начисляемая сумма до вычетов с их указанием. Данные предоставляют по месяцам.

6. Информация о доходах и вычетах за нужный период работы в данной организации.

Документ должен иметь официальную подпись и печать главного бухгалтера и руководителя организации. Без них он не будет принят в банковской организации

За какой период нужна справка 2-НДФЛ

Банк вправе сам установить период, данные о котором должны быть в отражены в запрашиваемом документе. В большинстве случаев просят все расчеты доходов и вычетов за последние 6-12 месяцев. Если потенциальный заемщик работает менее этого срока на последнем месте, данные предоставляются за весь период со дня начала работы. Лучше уточнить требования у сотрудника банковской организации, чтобы не пришлось переделывать документ.

Срок действия справки

Законодателем не установлены временные рамки получения и предоставления рассматриваемого документа. Их устанавливает банк. Большинство кредиторов принимают ее в рассмотрение только в том случае, если она была получена не ранее чем за 30 дней до момента обращения за ипотекой. Однако некоторые банки все же просят максимально свежую справку.

Потому не стоит заказывать ее заранее или хранить длительное время, ведь на ее получение уходит не более 5 рабочих дней.

Документы для заявки на кредит

В статье приведен полный список документов, которые банк может попросить для оформления кредита. Это не значит, что каждый из перечисленных документов пригодится. Советуем уточнить список требуемых документов в том банке, где вы планируете брать кредит.

Копия или выписка из трудовой книжки. Действительна в течение 30 календарных дней. В копии должны содержаться сведения о трудовой деятельности за последние 5 лет.

Если заемщик работает менее 5 лет — обо всех местах работы с того момента, как он приступил к работе. Каждую страницу нужно заверить, а на последней указать количество листов, дату, должность заверителя и поставить печать организации.

Если заемщик перешел на электронную трудовую книжку, то его стаж подтвердят сведения о трудовой деятельности по форме СТД-Р или СТД-ПФР.

Если работа заемщика допускает отсутствие трудовой книжки, потребуется справка с последнего места работы со сведениями о должности и стаже работы либо копия договора.

Справка о доходах и суммах налога физического лица (КНД 1175018). Так с 2021 года называется справка 2-НДФЛ. Это справка с последнего места работы, а если стаж менее трех месяцев — с текущего и предыдущего места работы. Срок действия — 30 дней.

Справку за прошлый год можно получить самостоятельно через личный кабинет налоговой службы. Это официальный документ с подписью, который имеет юридическую силу.

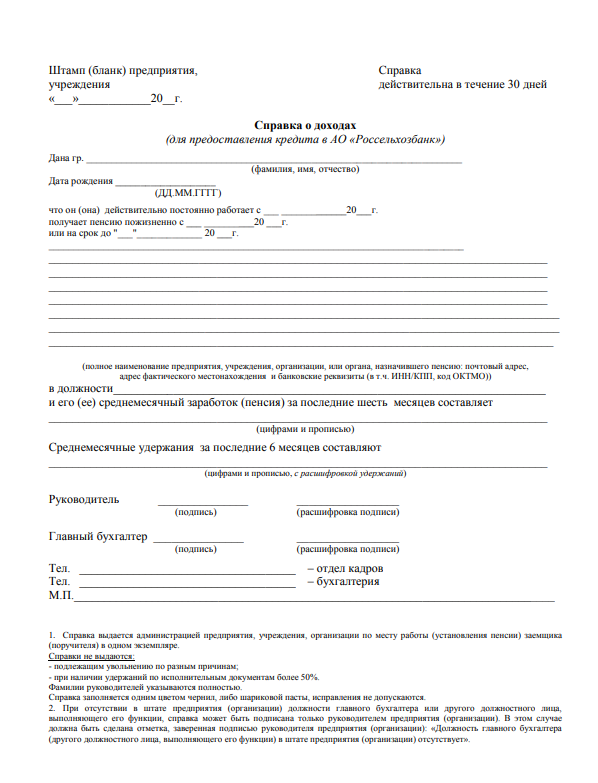

Справка о доходах по форме банка. Если вы берете кредит в каком-то определенном банке, используйте форму этого банка. Чаще всего образец формы есть на сайте или в личном кабинете.

В справке должны быть юридический и фактический адрес организации, телефон, реквизиты, сведения о доходах за последние 6 месяцев (срок зависит от требований банка), подпись, должность и ФИО бухгалтера или руководителя организации.

Сведения об иных доходах. Если кроме основной работы у вас есть дополнительный доход, предоставьте сведения о нем в банк — это поможет увеличить сумму кредита и подтвердить платежеспособность. Таким документом может быть:

Страховой номер индивидуального лицевого счета — СНИЛС. Срок действия не имеет значения. Главное требование — соответствие личных данных и целостность.

Индивидуальный идентификационный номер — ИНН. Данные ИНН должны совпадать с паспортными данными. Меняется, если место постоянной регистрации изменилось.

Справка по форме банка в Россельхозбанке

Бробанк.ру не является официальным сайтом Россельхозбанка

Ряд российских банков позволяют потенциальным заемщикам, созаемщикам и поручителям подтвердить свою платежеспособность с помощью справки по форме банка. Россельхозбанк в том числе. Форму документа каждая кредитная организация разрабатывает по своим критериям, но в целом в нем содержатся сведения о доходах клиента, поручителя и его работодателе.

Кому нужна справка по форме банка Россельхозбанк, кто ее заполняет, заверяет и где скачать образец, подскажет Бробанк.

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 22,9% |

| Без процентов | До 55 дней |

| Стоимость | 300 р./год |

| Кэшбек | До 1,5% |

| Решение | 1 час |

На основании каких документов Россельхозбанк выдает кредиты

Россельхозбанк в зависимости от вида кредита запрашивает у клиентов разные подтверждающие документы. Обязательный пакет включает анкету потенциального заемщика, удостоверение личности и справки, из которых виден доход. Ими могут быть:

Наиболее предпочтительный вариант для банка 2-НДФЛ, но не все клиенты могут ее принести. Так происходит по разным причинам, например:

Таким клиентам выгоднее принести в РСХБ справку по форме банка и получить одобрение на более крупную сумму. Кредитная организация не передает полученные сведения от клиентов в налоговую службу или сторонним лицам, потому что такие действия считаются противоправными.

Справка по форме Россельхозбанка нужна при подаче заявки на:

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 21% |

| Без процентов | До 55 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 10% |

| Решение | 1 час |

Справку не предоставляют при оформлении кредитов пенсионеры, которые закончили трудовую деятельность, а также зарплатные клиенты Россельхозбанка, которым регулярно поступает расчет.

Зачем подтверждать платежеспособность

Если потенциальный заемщик не может подтвердить постоянный доход, то это весомый повод для банка отказать в выдаче кредита. Когда кредитор знает финансовые возможности клиента, он начинает анализировать другую информацию. Например, кредитную историю будущего заемщика и текущую финансовую нагрузку. Каждый потенциальный заемщик самостоятельно дает разрешение банку на запрос своей кредитной истории.

Для дисциплинированных клиентов с высокими доходами банки предлагают более выгодные условия обслуживания. Например, более крупную сумму займа или пониженную процентную ставку, чем в стандартном предложении. Поэтому клиенты сами заинтересованы показать, что у них достаточно регулярных поступлений для исполнения взятых на себя обязательств.

В наиболее выгодном положении находятся клиенты Россельхозбанка, которые получают заработную плату на карту внутри банка. Им не надо приносить справку о доходах. Сотрудники РСХБ видят по выписке по счету все поступления от работодателя. При этом условия по одному и тому же потребительскому кредиту без обеспечения для стороннего клиента и зарплатного отличается по ставке на 0,5%. Такая же разница и по всем остальным кредитным продуктам.

Какие данные отражены в справке по форме РСХБ

Пустой бланк справки по форме Россельхозбанка потенциальный заемщик дает работодателю, который заполняет такие сведения:

Такую же справку может предоставить и работающий пенсионер. Для этой категории заемщиков предусмотрены дополнительные строки. Под полем с указанием даты приема на работу размещены еще два – получает пенсию «пожизненно» или на «срок до» с указанием дат. Здесь вписывают актуальную для работника информацию.

Образец справки о доходах от РСХБ можно скопировать с официального сайта или взять распечатанный бланк в офисе компании.

Правила заполнения справки по форме Россельхозбанка

Справку о подтверждении доходов по форме Россельхозбанка для получения кредита заполняют с соблюдением определенных правил:

При несоблюдении правил в Россельхозбанке не примут справку и ее придется переделать. Если срок действия справки истек, то сотрудник банка попросят заменить документ.

Требования к заемщикам в РСХБ

В большинстве случаев одной только справки по форме РСХБ будет недостаточно для одобрения займа. К каждому кредитному продукту свой перечень документов, которые запрашивает и рассматривает кредитный комитет для утверждения заявки. Кроме того требования выдвигают и к заемщику:

Для увеличения суммы кредита потенциальный заемщик может привлекать созаемщиков, которые также приносят справку по форме банка РСХБ. Для этой же цели можно предоставить подтверждение и других поступлений:

Более подробную информацию о любом из видов подтверждений можно узнать по горячей линии или в офисе Россельхозбанка.

Достоверность данных

Иногда недобросовестные граждане пытаются целенаправленно ввести банк в заблуждение. Они вступают в сговор с работодателем или компанией, в которой вообще никогда не работали и просят указать в справке недостоверную информацию. Например, показать более длительный стаж работы, чем в реальности, или более высокую заработную плату. В других ситуациях они просто «покупают» справку для банка у мошенников, чем еще сильнее усугубляют положение.

Рассчитывать на то, что банк выдаст деньги без проверок бессмысленно. Все подтверждения платежеспособности анализируют в кредитном комитете и отделе безопасности. Банк отдает деньги не просто так, он хочет на этом заработать. Поэтому любой подлог будет выявлен. С работодателем, который выдал и подписал справку о доходах по форме Россельхозбанка, свяжутся по указанным номерам телефонам. Также проверят наличие указанной организации по базам данных.

Дополнительный способ анализа – кредитная история заемщика. Чем она лучше, тем более высока вероятность одобрения. Если справка по форме банка вызовет сомнение, кредитная история будет нулевой, а других подтверждений потенциальный клиент не принесет, то заявку отклонят.

Если отдел безопасности выявит, что справка поддельная, то это грозит серьезными последствиями:

Второй вариант чаще используют, когда заем все же был выдан по поддельным документам. В этом случае заемщика привлекают к уголовной ответственности за мошенничество.

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Как подтвердить и отразить в справке банка о доходах работу по граждонско — правовому договору домработницей у частного лица в течении нескольких лет по настоящее время. Ежемесячная оплата переводится на мою карту сбербанка этим частным лицом.

Лидия, добрый день. Вы можете предоставить в банк подписанный гражданско-правовой договор и распечатку поступлений на картсчет Сбербанка, в которой видны суммы ежемесячных поступлений и отображаются данные отправителя. Подробности можно уточнить в службе поддержки РСХБ по номеру 7787 (для абонентов МТС, Мегафон, Билайн, Tele2) или 8800 100-0-100.

Требования к заемщику и необходимые документы

Требования к заемщику

Подтверждение финансового состояния и трудовой занятости

| 1. Для участников зарплатного проекта |

| 4. Для лиц, работающих не по трудовому договору (индивидуальные предприниматели/занимающихся частной практикой, либо имеющих иной источник доходов, разрешенный законодательством). |