договор аренды оборудования у физического лица юридическим лицом налоги

Аренда оборудования у физического лица: оформление, налогообложение, страховые взносы

В ходе ведения деятельности организация вправе использоваться как собственное оборудование, так и арендованное имущество. В статье разберем, каковы основания для получения в аренду имущества физлица, а также выясним, облагается ли аренда оборудования у физического лица НДФЛ и страховыми взносами.

Основания для получения в аренду имущества физлица

Субъект хозяйствования, будь то организация или ИП, получает имущество арендодателя-физлица в платное пользование на основании заключенного договора аренды.

В соответствие с арендным соглашением, организация может получить в пользование производственное оборудование, транспорт, мебель, а также прочее движимое имущество. Целевое назначение арендуемого имущества значения не имеет, таким образом предприятие может арендовать как производственное оборудование, так и технику, мебель, т.п., не задействованную в производственном процессе.

Договор аренды оборудования с физлицом оформляется в общем порядке, с учетом требований ГК РФ. Текст документа должен содержать следующую информацию:

Наименование организации (ФИО ИП), должность, ФИО подписанта со стороны арендатора, банковские реквизиты, юридический адрес.

Полное наименование, характеристика арендуемого оборудования, технические данные.

Штрафы, пени, неустойки, применяемые при нарушении сторонами условий договора.

Дата начала действия договора (на основании даты передачи оборудования в аренду), дата окончания договора, условия пролонгации и досрочного расторжения.

Образец договора аренды имущества с физлицом можно скачать здесь ⇒ Договор аренды оборудования у физлица.

Передача имущества в аренду осуществляется на основании акта приема-передачи. По окончании договора аренды имущество возвращается арендодателю на основании акта возврата.

Аренда оборудования у физического лица: НДФЛ и страховые взносы

На основании ст. 226 НК РФ, организация/ИП, выплачивающая доход физлицу, выступает по отношению к такому физлицу налоговым агентом, в связи с чем принимает обязательства по исчислению и уплате НДФЛ от суммы дохода.

Базой для расчета НДФЛ является сумма арендных платежей, указанная в договоре. Расчет суммы налога производится по ставке 13% в случае если арендодателем выступает резидент РФ, по ставке 30% – при выплате дохода арендодателю-нерезиденту.

Арендатор выплачивает физлицу сумму арендной платы за вычетом НДФЛ, после чего перечисляется налог в бюджет в срок не позже дня, следующего за днем выплаты дохода.

Информация о доходах, выплаченных физлицу по договору аренды оборудования, отражается работодателем в ежеквартальном отчете 6-НДФЛ и годовом 2-НДФЛ.

Рассмотрим пример. На основании договора, заключенного между ООО «Фаза» и гражданином Кулаковым, «Фаза» получает от Кулакова производственный станок на условиях аренды с ежемесячной оплатой 3.520 руб.

Согласно договору, срок оплаты за оборудования – ежемесячно до 10-го числа текущего месяца.

08.11.2021 года бухгалтер ООО «Фаза» перечислил на счет Кулакову сумму арендного платежа за вычетом НДФЛ:

3.520 руб. – 3.520 руб. * 13% = 3.062,40 руб.

09.11.2021 года НДФЛ в сумме 457,60 руб. перечислен в бюджет.

Выплата физлицу в рамках договора аренды оборудования страховыми взносами не облагается. Согласно п.4 ст. 420 НК РФ, при перечислении арендных платежей в пользу физлица, арендатору не нужно начислять и выплачивать взносы в ФСС, ФОМС, ПФР.

Налогообложение прочих расходов по договору аренды оборудования у физлица

В случае если договором аренды оборудования, помимо арендных платежей за пользование имуществом, предусмотрена выплата физлицу прочих компенсаций, связанных с эксплуатацией оборудования, то такие выплаты перечисляются в «чистом» виде, без удержания НДФЛ. Кроме того, компенсационные выплаты по договору аренды не являются объектом налогообложения страховыми взносами.

Для отнесения дополнительных выплат по договору аренды оборудования к категории компенсаций, данные выплаты должны быть подтверждены документально, а их возмещение утверждено в договоре аренды.

Аренда имущества у физического лица – учет в программах 1С

Если компании нужно арендовать помещение, не всегда получается отыскать арендодателя – юридическое лицо. В таких ситуациях возможна аренда у физического лица, но отражение вознаграждения этому лицу осуществляется по несколько другим правилам. Далее будут рассмотрены особенности, присущие отражению аренды у физического лица в учёте на примере программ 1С: Бухгалтерия и 1С: ЗУП.

Договор аренды должен оформляться в соответствии с 34 главой ГК. Арендодатель должен предоставить подтверждение, что у него есть право собственности на сдаваемое помещение – если это будет сделано, у арендатора впоследствии точно не возникнет связанных с ним сложностей.

При отражении операции по аренде у физического лица бухгалтеры часто допускают одну и ту же ошибку: не отражают взятое в аренду имущество на забалансном счёте 001. Для этой проводки требуется указать стоимость имущества – она берётся из договора аренды. Если в документе этой цифры нет, в нём всегда отражена по крайней мере стоимость самой аренды за месяц. Тогда последняя умножается на весь срок, на который рассчитан договор, и в графу «Сумма» вписывается результат.

Что до налогообложения, как гласит пункт 1 статьи 226 НК, фирма-арендатор, заключившая договор с физическим лицом, будет выступать его налоговым агентом. Это означает, что именно она должна заняться удержанием НДФЛ и его последующим перечислением. Страховые взносы при этом не удерживаются, поскольку доходы от аренды к трудовым не относятся. Расходы, которые компания несёт из-за того, что снимает помещение, целиком относят к числу уменьшающих расходы на прибыль – при условии, что они считаются экономически обоснованными.

Отражение оплаты по договору в 1С: ЗУП

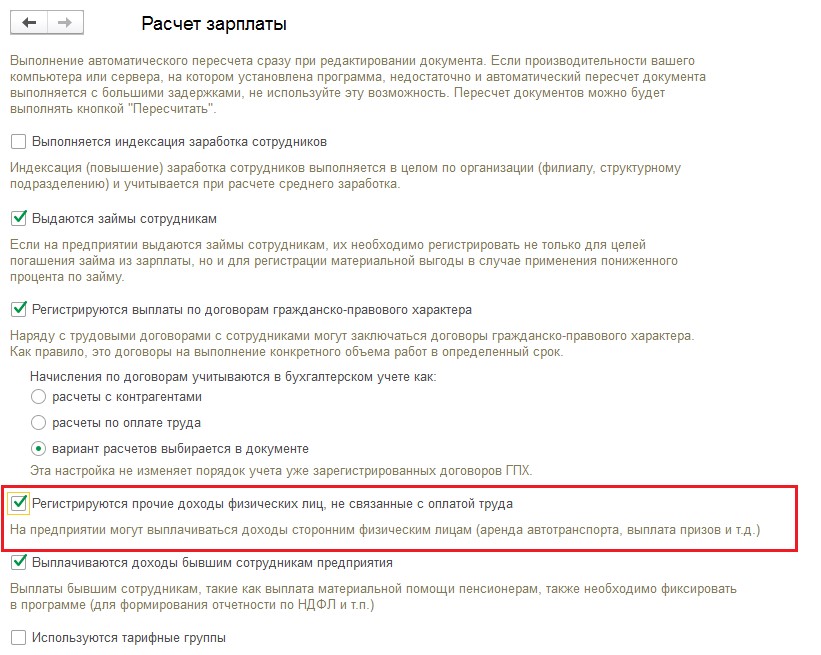

В этой программе реализован автоматизированный учёт начислений. Но в первую очередь её нужно настроить: откройте раздел «Настройки», перейдите в «Расчёт зарплаты» и поставьте галочку как отмечено на скриншоте ниже.

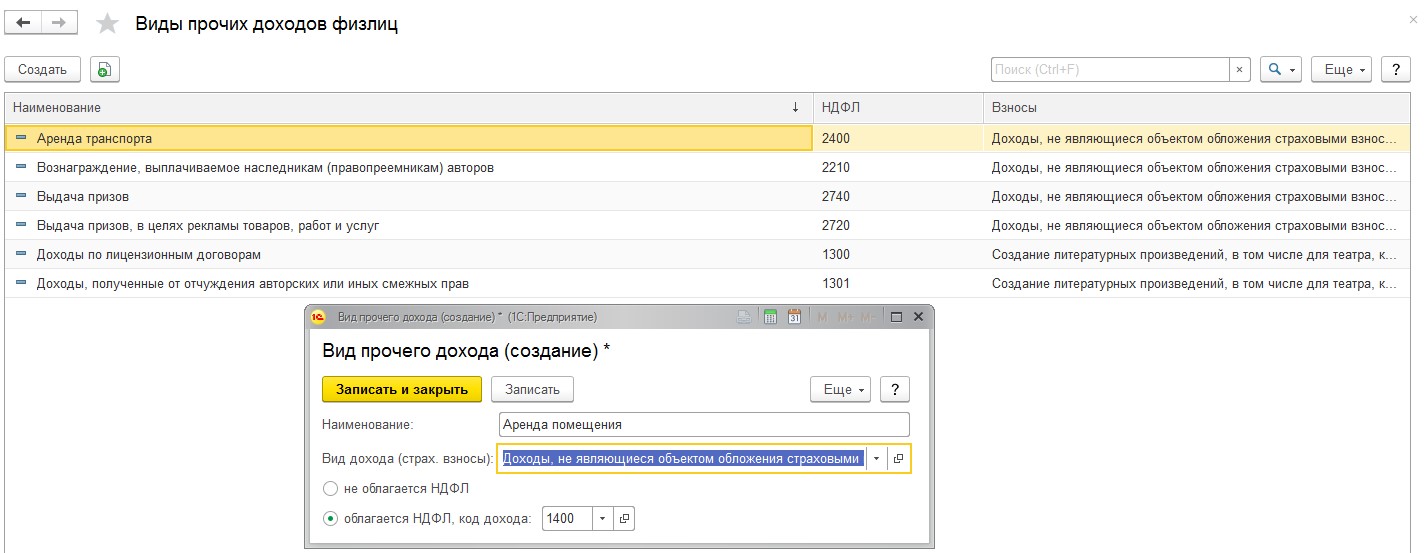

Когда это будет выполнено, в разделе «Зарплата» возникнет документ «Начисление прочих доходов», а вкладка «Выплаты» пополнится справочником «Виды прочих доходов физических лиц».

Чтобы заполнить последний, создайте вид прочего дохода «Аренда помещения» и заполните его так, как показано на скриншоте.

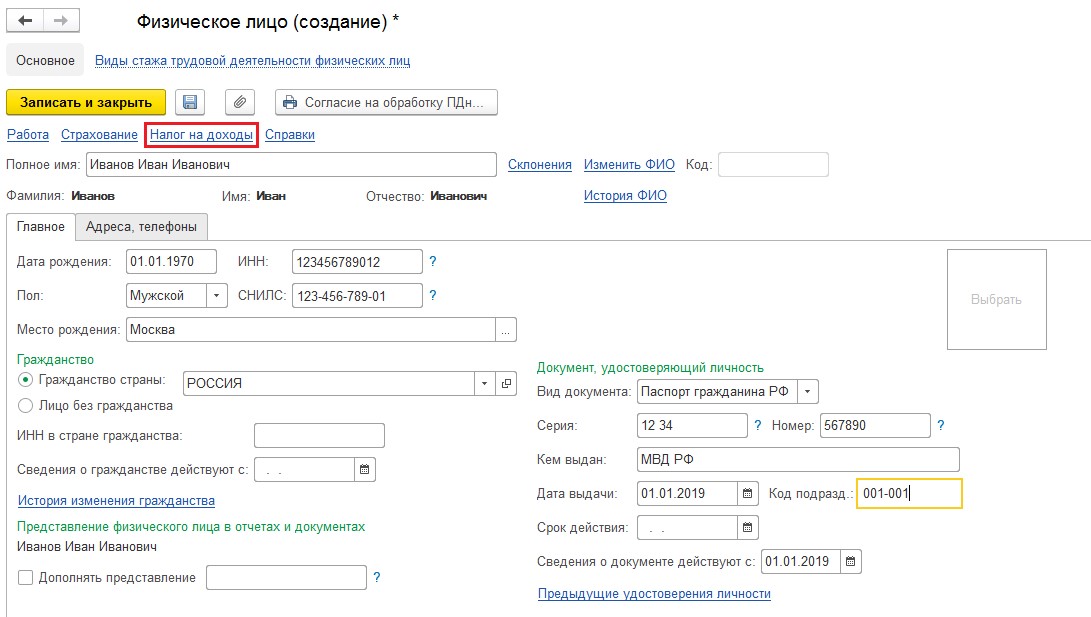

Теперь нужно зайти в справочник «Физические лица», находящийся в разделе «Кадры», чтобы добавить в него арендодателя. Заполните данные, в том числе выберите его налоговый статус. От того, относится ли он к резидентам, зависит ставка НДФЛ: для резидентов она равняется 13%, для нерезидентов 30%.

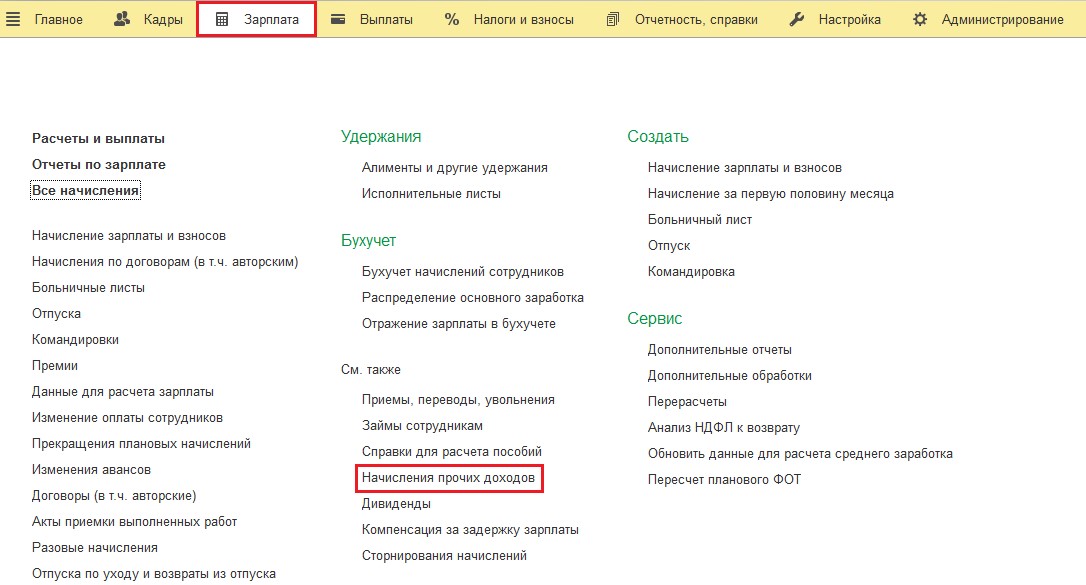

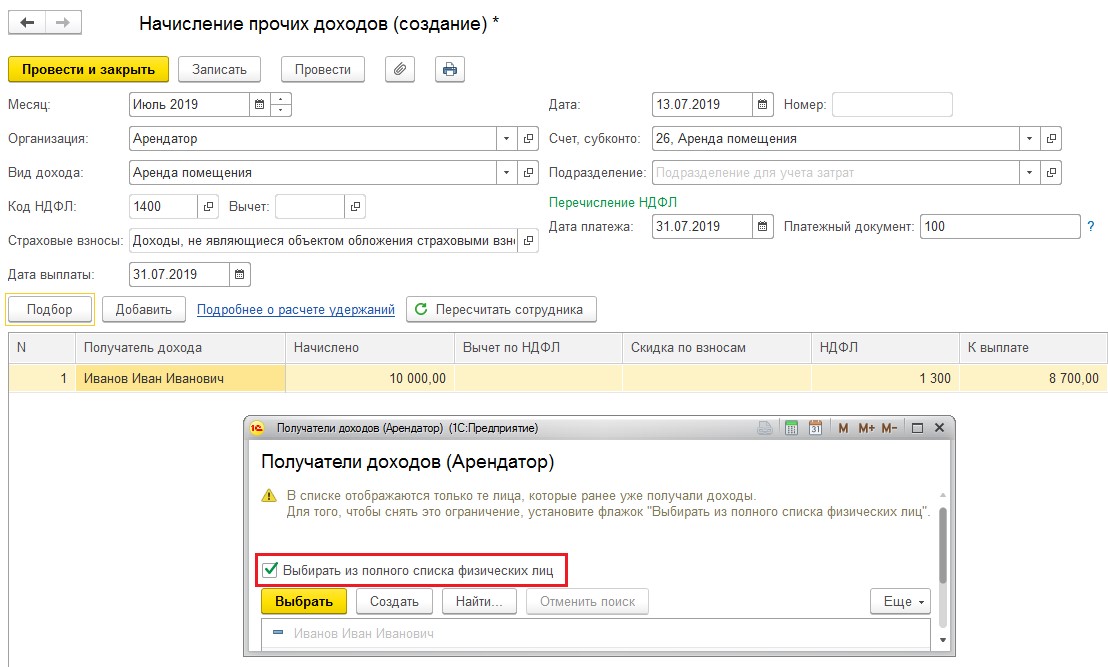

Чтобы оформить начисление средств за аренду, откройте раздел «Зарплата», а там «Начисление прочих доходов».

Появится форма: в ней нужно указать вид дохода и месяц, за который он начисляется, даты перечисления платы за аренду и платежа по НДФЛ, номер платёжного поручения. Нажмите на кнопку «Подбор» и добавьте арендодателя в таблицу снизу. Если доход этого физического лица отражается в первый раз, следует поставить галочку как показано на следующем скриншоте. В графе «Начислено» в таблице укажите сумму платы за аренду, заполните также графу «НДФЛ». Расчёт суммы к выплате произойдёт автоматически, так что останется только провести документ.

Стоит отметить ещё одну деталь: в графе «Счёт, субконто» доступен выбор счёт учёта затрат – это позволит правильно отразить операцию в бухгалтерском учёте.

После выполнения всех этих операций арендная плата будет отражена в бухгалтерском учёте, и во всех необходимых отчётах эта операция далее будет учитываться верно.

Учёт аренды имущества у физического лица в 1С: Бухгалтерии

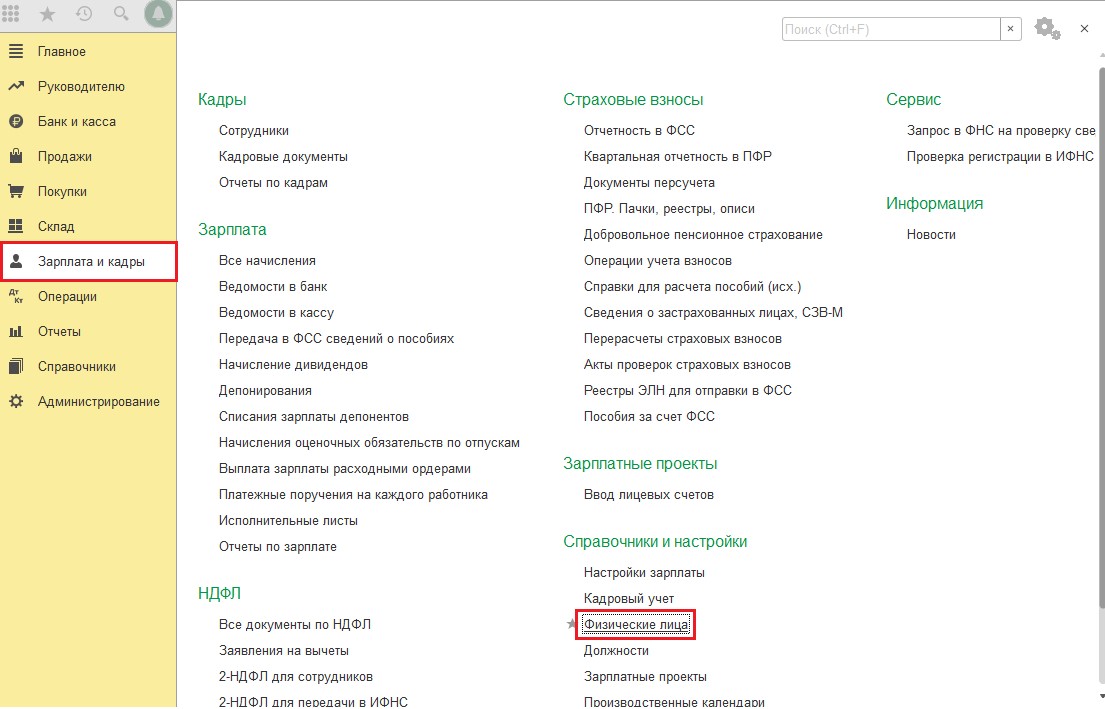

В этой программе нет возможности вести автоматизированный учёт такой операции, потому процесс будет немного длительнее. В первую очередь следует перейти в раздел «Зарплата и кадры» и заполнить справочник «Физические лица».

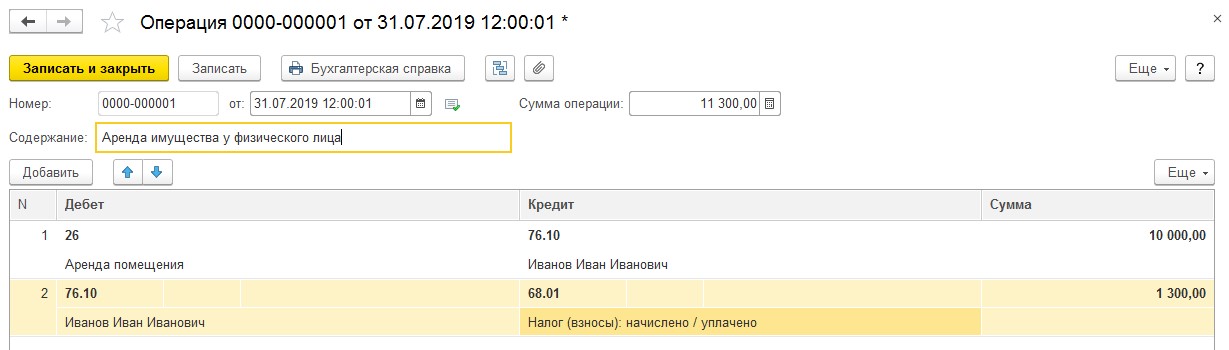

Сведения о физическом лице вносятся так же, как и в 1С: ЗУП. После этого оформляется начисление арендной платы: для этого перейдите в раздел «Операции» и откройте документ «Операции, введённые вручную».

На сумму арендной платы по договору – Дт 26 Кт 76.10.

На сумму удержанного НДФЛ – Дт 76.10 Кт 68.01.

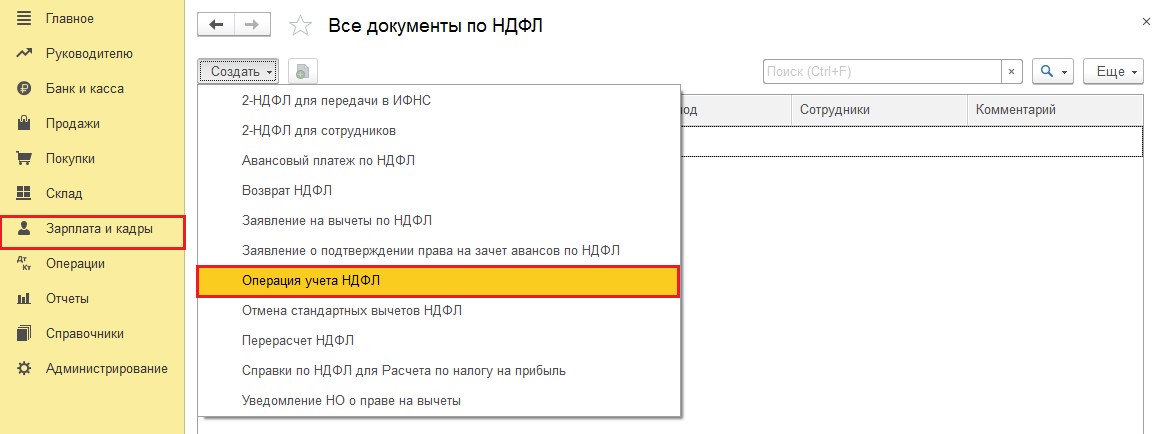

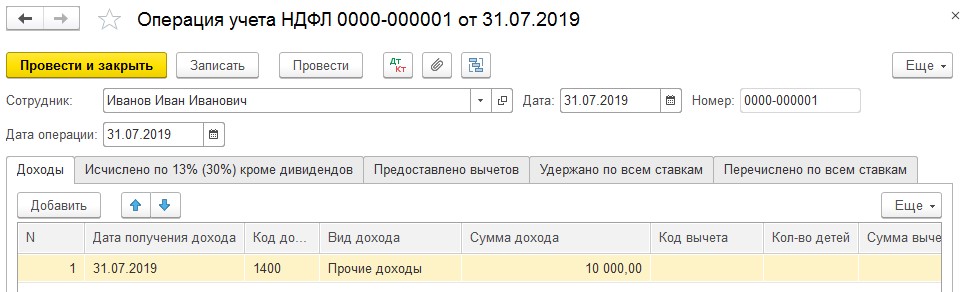

Оформление проводок ещё не означает, что операции будут отражены в налоговых регистрах. Чтобы это обеспечить, перейдите в раздел «Зарплата и кадры», далее «НДФЛ» и «Все документы по НДФЛ», создайте документ «Операция учёта НДФЛ».

В первой вкладке, «Доход», укажите дату, когда он был получен, код, вид и сумму.

Во второй вкладке укажите дату получения и вид дохода, а также сумму налога к удержанию.

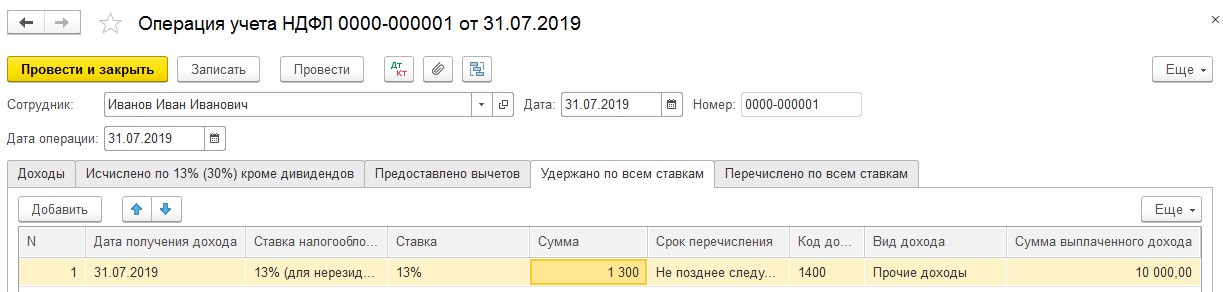

Третью вкладку пропустите, а на следующей, «Удержано по всем ставкам», выберите ставку налогообложения, укажите суммы выплаты за аренду и налога, код дохода – 1400.

Последняя закладка нужна для реквизитов платёжного документа для перечисления НДФЛ. После её оформления можно делать проводку документа.

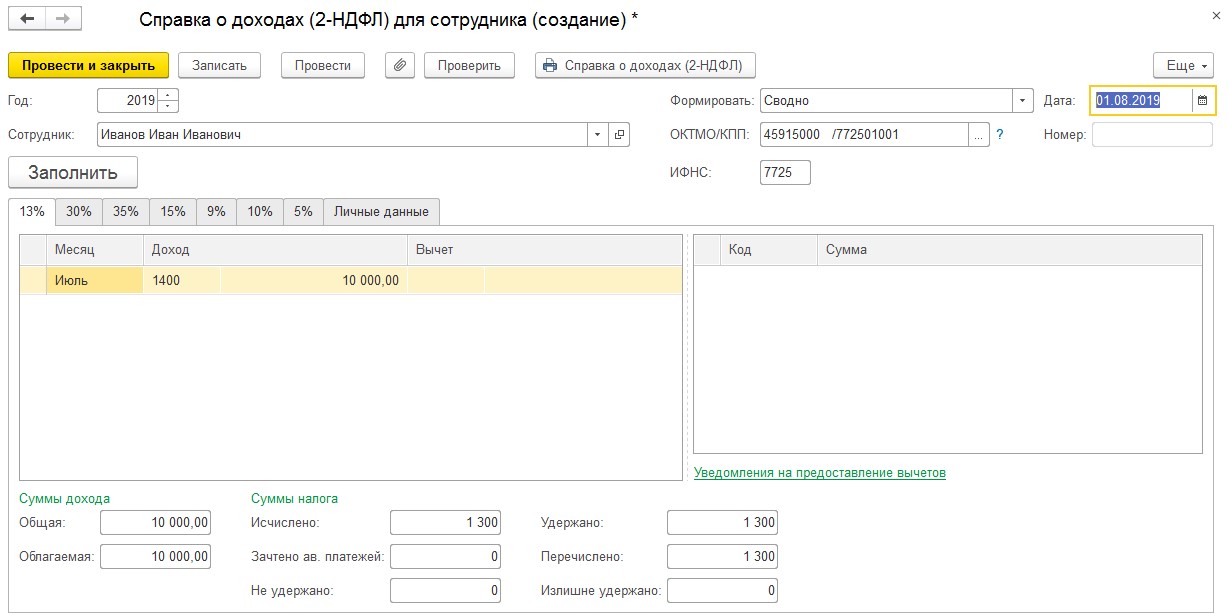

Чтобы проверить, правильно ли отражена операция, сформируйте справку 2-НДФЛ по арендодателю. Для этого в разделе «Зарплата и кадры» выберите «2-НДФЛ для сотрудников». По следующему скриншоту можно проверить, верно ли было проведено заполнение:

НДФЛ должен быть перечислен не позже следующего дня после перевода средств арендодателю.

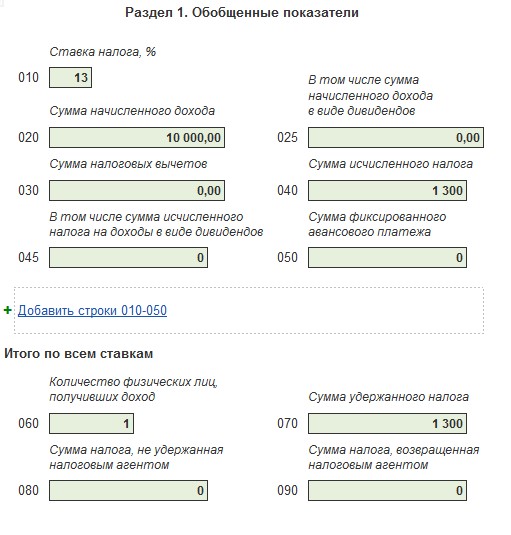

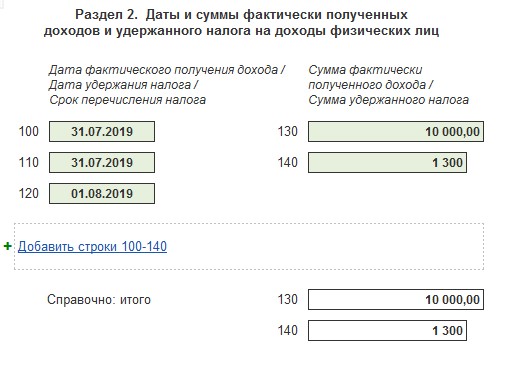

Рассмотрим, как должен заполняться отчёт 6-НДФЛ в этом примере. В первом разделе указываются: сумма начисленного дохода, исчисленного и удержанного налога.

В разделе 2 отмечаются даты: получения, удержания, крайний срок перечисления НДФЛ.

Поскольку к трудовым доходам выплата за арендную плату не относится, начисления по ней не нужно отражать в расчётах РСВ, СЗВ-М и СЗВ-СТАЖ.

Стоит ли ООО арендовать имущество у самозанятого учредителя: анализируем риски, ищем аргументы

Нередко организации арендуют имущество (чаще всего автомобили) у своих учредителей-физлиц. С полученных доходов учредители должны заплатить налог. Многие из них получают статус самозанятого и применяют налог на профессиональный доход со ставкой 6%. В последнее время такие сделки привлекают повышенное внимание налоговиков. В такой «аренде» они видят уход от НДФЛ и страховых взносов. Может ли налогоплательщик доказать свою добросовестность, и какие доводы ему помогут? Читайте в нашей статье.

Что заподозрят налоговики

Вправе ли ООО арендовать имущество (например, автомобиль) у своего учредителя, если тот получил статус самозанятого? Формально — вправе. Такая сделка не противоречит действующему законодательству.

Но на практике у компании, скорее всего, возникнут конфликты с налоговиками. Инспекторы заподозрят искусственное снижение облагаемой базы:

Сразу скажем: доказать обратное будет очень непросто. У проверяющих есть несколько веских причин, чтобы начислить НДФЛ и взносы. Поэтому самое лучшее — заранее отказаться от подобной сделки. Но если она уже заключена, можно попробовать доказать свою добросовестность.

Рассмотрим каждую из причин доначисления платежей в бюджет, и возможные контраргументы налогоплательщика.

Первая причина: самозанятый не может оказывать услуги для своего работодателя

В Федеральном законе от 27.11.18 № 422-ФЗ (далее — Закон № 422-ФЗ) закреплено такое правило. Нельзя платить НПД в отношении выручки от оказания услуг (выполнения работ), полученной физлицом по договору гражданско-правового характера, если заказчиком является работодатель данного физлица. Запрет действует и в случае, когда заказчик был работодателем менее двух лет назад (п. 8 ч. 2 ст. 6 Закона № 422-ФЗ).

Корректно ли считать ООО-арендатора работодателем для учредителя-арендодателя? Это мы обсудим позже. Сейчас рассмотрим другой не менее важный вопрос. Можно ли утверждать, что передача имущества в аренду — это услуга?

Специалисты ФНС полагают, что можно. В письме от 03.08.21 № СД-4-3/10980@ чиновники ссылаются на пункт 5 статьи 38 НК РФ. В нем сказано: услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. Отсюда авторы письма делают вывод, будто аренда — это услуга. Следовательно, самозанятый работник не вправе сдавать имущество в аренду своему работодателю (см. « Работник-самозанятый сдает имущество работодателю: в ФНС сообщили, какой налог платить с дохода »).

Какие контраргументы привести в свою защиту

В пункте 1 статьи 2 ГК РФ сказано: предпринимательской является деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг. Таким образом, в гражданском законодательстве разграничены понятия «пользование имуществом», «выполнение работ» и «оказание услуг».

То же относится и к Закону № 422-ФЗ. В перечне видов дохода, не подпадающих под уплату НПД, аренда (наем) жилых помещений и оказание (выполнение) услуг (работ) значатся в разных пунктах (п. 3 и п. 8 ч. 2 ст. 6 Закона № 422-ФЗ соответственно).

В арбитражной практике есть примеры, когда судьи признавали: передача имущества в аренду не является услугой, в том числе и для целей налогообложения (постановление Президиума ВАС РФ от 22.07.03 № 3089/03).

Как следствие, рассмотренный запрет на применение НПД не распространяется на договор аренды. Этот довод можно использовать, чтобы доказать право самозанятого учредителя заключить договор аренды с собственной компанией.

Вторая причина: ООО и учредитель состоят в трудовых отношениях

Как уже упоминалось, подрядчик не может платить НПД по работам и услугам, если выполнено хотя бы одно из двух условий (п. 8 ч. 2 ст. 6 Закона № 422-ФЗ):

Возникает вопрос: если в ООО один учредитель, и он выполняет функции директора, можно ли расценивать это как трудовые отношения? Все зависит от того, заключен ли с ним трудовой договор.

При наличии трудового договора ответ очевиден — компания-арендатор является работодателем. Значит, арендодатель (он же работник) не вправе платить налог на профдоход с полученной выручки.

Инспекторы тоже расценивают директора — единственного учредителя ООО как работника. И отказывают ему в праве платить НПД с арендной платы, полученной от своей организации, даже при отсутствии трудового договора.

Какие контраргументы привести в свою защиту

Согласно статье 16 ТК РФ, трудовые отношения между работодателем и работником возникают на основании трудового договора. Никакие другие документы, в частности приказ или распоряжение, в указанной статье не упомянуты. Отсюда можно сделать вывод: учредитель, не заключавший со своим ООО трудового договора, не является работником учрежденного им ООО. Поэтому он может оказывать своей организации услуги, выполнять работы и передавать ей в пользование имущество, выступая при этом в роли самозанятого.

Третья причина: у арендодателя-учредителя нет договоров с другими арендаторами

Налоговики лояльно относятся к ситуации, когда у плательщика НПД есть несколько клиентов. С точки зрения проверяющих это доказывает, что человек действительно занимается бизнесом, а не использует режим самозанятости для ухода от налогов.

Другое дело — наличие единственного заказчика. Сотрудники ИФНС расценивают это как признак схемы налоговой оптимизации (см. « Налоговики будут доначислять взносы и НДФЛ на выплаты тем самозанятым, которые оказывают услуги только одной компании »).

По этой причине передача имущества самозанятого во временное пользование только одному арендатору вызовет недоверие инспекторов. Тем более, если данный арендатор —это компания, учрежденная арендодателем.

Какие контраргументы привести в свою защиту

Единственное, что можно противопоставить подозрениям налоговиков — это отсутствие у самозанятого другого имущества, которое можно было бы сдать в аренду. Ведь если человек владеет, например, одним грузовиком, то он в состоянии передать во временное пользование только этот грузовик. При подобных обстоятельствах заключить договоры с разными клиентами не получится. Но покупка новых машин и заключение новых договоров — в планах на ближайшее будущее.

Дополнительным плюсом будет наличие других видов бизнеса, подпадающих под НПД. Если учредитель получает деньги не только от сдачи в аренду своего имущества, статус самозанятого выглядит оправданным.

Четвертая причина: существуют другие способы передачи имущества от учредителя к ООО

В статье 54.1 НК РФ названы условия, позволяющие налогоплательщикам уменьшать облагаемую базу. Одно из условий сформулировано примерно так: у каждой сделки (операции) должна быть основная цель, отличная от неуплаты (не полной уплаты, возврата) налогов.

Сотрудники ИФНС используют следующий метод. Они оценивают, стала бы компания совершать операцию, если бы это не привело к уменьшению облагаемой базы. Причем анализу подвергают не всю сделку целиком, а каждую ее часть в отдельности. Ведь даже если сделка привела к решению бизнес-задачи, отдельные шаги могли быть предприняты с иной целью — сократить налоги (см. « Какая «налоговая оптимизация» считается недопустимой: читаем программное письмо ФНС »).

В ситуации, когда компания арендует имущество у своего самозанятого учредителя, инспекторы спросят: почему операция оформлена именно так? Ведь есть и другие способы, в частности:

Какие контраргументы привести в свою защиту

Нужно рассмотреть каждый альтернативный вариант действий и наглядно показать, почему он менее предпочтителен для организации. При этом подчеркнуть, что компания не ставила задачей уменьшение облагаемой базы.

Что конкретно написать, зависит от особенностей бизнеса.

Кому-то подойдет довод, что приобретение собственного имущества пока не по карману для фирмы. Поэтому было решено обойтись в первые месяцы арендованными объектами.

Кто-то сошлется на неполную оплату уставного капитала, которая является препятствием для его увеличения (п. 1 ст. 17 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»).

Кто-то скажет, что платить компенсацию за пользование личном имуществом невозможно, так как с учредителем-арендодателем не заключен трудовой договор.

В любом случае необходимо показать, что в течение срока действия договора аренды самозанятый не пользовался переданным имуществом в внерабочее время. Если речь идет об автомобиле, то отсутствие поездок по выходным и праздникам может стать аргументом в пользу налогоплательщика. Подобными доказательствами могут стать, среди прочего, грамотно оформленные путевые листы.

Риски аренды имущества у первых лиц организации

А должен ли физик при сдаче имущества в аренду быть ИП?

В этой ситуации важно понимать, когда действия собственника объекта недвижимости признаются предпринимательской деятельностью, а когда нет.

Чёткого перечня критериев предпринимательской деятельности законодательством не установлено

В Гражданском кодексе РФ в ст. 2 даются лишь общие характеристики, в которых делается акцент на то, что предпринимательской является самостоятельная деятельность, которая осуществляется на свой риск и направлена на систематическое получение прибыли.

Так, ещё в 2013 году налоговые органы (письмо ФНС РФ от 25.02.2013 № ЕД-2-3/125@) рекомендовали обратить внимание на следующее. Если физическое лицо специально купило имущество для того, чтобы получать прибыль, и (или) у него несколько объектов недвижимости, которые сдаются в аренду, то оно обязательно должно быть зарегистрировано, как индивидуальный предприниматель. Однако, вы понимаете, что доказать на практике для каких именно целей было приобретено имущество изначально бывает весьма сложно. И в каждом конкретном случае ситуацию необходимо анализировать по существу.

Хоть какую-то ясность в этом вопросе внесла судебная практика

Например, суды пришли к выводу, что если гражданин приобрел одно или несколько жилых помещений для личных нужд или получил их по наследству, но у него нет необходимости их использовать, то он может сдать такое имущество в аренду. И это не будет являться предпринимательством и собственнику объектов недвижимости регистрироваться в качестве предпринимателя не нужно ( см. п. 2 Постановления Пленума ВС РФ от 18.11.2004 № 23 и Постановление Верховного суда Республики Татарстан от 27.04.2015 № 4а-378м). Важно, что не будет относиться к коммерческой деятельности и сдача внаем повременно таких жилых помещений (Постановление Верховного суда РФ от 10.01.2012 № 51-АД11-7). Аналогично обстоят дела и с ситуацией, когда физлицо в аренду сдает несколько легковых автомобилей или иное имущество, приобретенное изначально для личных нужд.

Очевидно, когда в аренду будут представлены достаточно большие площади нежилых помещений, подстанции, линии электропередач, спецтехника и т. д., то обосновать, что это имущество изначально приобреталось для личного использования практически невозможно.

Признаки предпринимательской деятельности по мнению налоговой

О наличии в действиях гражданина признаков предпринимательской деятельности, по мнению налоговых органов (письмо ФНС РФ от 25.02.2013 № ЕД-2-3/125@, Информация ФНС РФ от 04.10.2018 №) могут так же свидетельствовать следующие факты:

— изготовление или приобретение имущества с целью последующего извлечения прибыли от его использования или реализации;

— учет хозяйственных операций, связанных с осуществлением сделок;

— взаимосвязанность всех совершенных гражданином в определенный период времени сделок;

— устойчивые связи с продавцами, покупателями, прочими контрагентами.

Вывод и последствия

Таким образом, если гражданин сдает в аренду имущество, приобретенное изначально для личных целей, то регистрироваться, как индивидуальный предприниматель совершенно не нужно. Однако гражданину выгоднее быть предпринимателем. Ведь это позволит применять упрощенную систему налогообложения и с полученного дохода от сдачи имущества в аренду платить уже не НДФЛ в размере 13% (ст. 224 НК РФ), а единый налог по ставке 6 % (ст. 346.20 НК РФ). Кстати, её субъект имеет право снизить.

Если контролирующие органы все же расценят сдачу имущества в аренду, как предпринимательскую деятельность, то составят протокол об административном нарушении (п. 2 ст. 28.3 КоАП РФ). Решение о взыскании штрафа по протоколу будет принимать суд (п. 1 ст. 23.1 КоАП РФ). Не исключается и уголовное преследование за незаконное предпринимательство (ст. 171 УК РФ).

Если суд признает деятельность гражданина предпринимательской – ему необходимо будет заплатить налоги по сдаче имущества в аренду, как если бы он был предпринимателем (апелляционные определения Ульяновского областного суда от 29.04.2014 № 33-1278/2014 и Архангельского областного суда от 22.07.2013 № 33-3671).

Ситуация усложняется тем, что задним числом налогоплательщик не сможет заявить право применения специального режима налогообложения, например, УСН, и заплатить налоги придется по общей системе налогообложения: НДФЛ (гл. 23 НК РФ), иные. Причем НДС из арендной платы налоговые органы будут выделять расчетным путем (постановление Пленума ВАС РФ от 30.05.2014 № 33). Такой совершенно законный маневр уменьшит сумму дохода, подпадающую под НДФЛ, но переплата по НДФЛ не перекроет задолженности по НДС. Следовательно, на суммы недоимки придется заплатить штрафные санкции (ст.122 НК РФ) и пени (ст. 75 НК РФ).

Как видите, последствия незаконного предпринимательства могут быть весьма плачевные. Кстати, если в аренду будет сдаваться только один склад или одна подстанция и так далее, то зарегистрироваться, как ИП необходимо будет даже в таких случаях (апелляционные определения Архангельского областного суда от 29.08.2013 № 33-4388 и Волгоградского областного суда от 30.10.2013 № 33-11798/2013).

Кто подпишет договор

Немало вопросов возникает и по поводу подписания документов, когда организация выступает арендатором имущества своего руководителя, который выступает, как в роли арендодателя, так и как руководитель арендатора.

Судебная практика свидетельствует о том, что руководитель может подписать договор аренды как со стороны арендодателя, так и со стороны арендатора (определения ВАС от 19.12.2007 № 14573/07, от 18.01.2007 № 16517/06, постановления Президиума ВАС от 11.04.2006 № 10327/05 и от 01.11.2005 № 9467/05, постановления ФАС Московского округа от 01.02.2008 № КГ-А40/14593-07 и от 10.07.2007 № КГ-А40/4605-07, Поволжского округа от 05.07.2007 № А65-13887/2006).

Не забудьте и про рыночную цену

Не забудьте проконтролировать ваши арендные отношения и на предмет соблюдения рыночных цен. Суды изначально поддерживают контролирующие органы (письмо Минфина от 18.10.2012 № 03-01-18/8-145, Письмо ФНС РФ от 02.11.2012 №ЕД-4-3/18615) на предмет правомерности контроля в рамках камеральных и (или) выездных проверок цены сделок, которые не относящихся к контролируемым (Решение ВС РФ от 01.02.16 №АКПИ15-1383). Но корректировать цену в таких сделках инспекция вправе, только если докажет, что участник получил необоснованную налоговую выгоду.

Сделки с первыми лицами компании достаточно часто классифицируются, как сделки со взаимозависимыми лицами, что несколько усугубляет положение сторон. Организации обязаны самостоятельно информировать налоговые инспекции о контролируемых сделках. Правильность ценообразования в таких сделках представители ФНС устанавливают в ходе специальных проверок. Если же инспекторы обнаружат неконтролируемые сделки со взаимозависимыми лицами, то сверят цену сделки с рыночной (письма Минфина от 08.07.2016 № 03-07-11/40217, от 18.10.2012 № 03-01-18/8-145 и ФНС от 27.11.2017 № ЕД-4-13/23938, от 02.11.2012 № ЕД-4-3/18615, постановление Президиума Верховного суда 16.02.2017). Важно помнить, что корректировать цены таких сделок проверяющие вправе, только если докажут, что участник получил необоснованную налоговую выгоду и отклонение цены сделки многократно отличается от рыночной(определения Верховного суда от 11.04.2016 № 308-КГ15-16651, от 29.03.2018 № 303-КГ17-19327). Сама по себе взаимозависимость сторон сделки не может быть основанием для доначисления налогов и взыскания пеней и штрафов.

Рыночность цен налогоплательщик вправе подтвердить методами ценообразования для контролируемых сделок или отчетом независимого оценщика (письма Минфина от 28.11.2018 № 03-12-12/1/85982, от 11.04.2014 № 03-01-РЗ/16738, ФНС от 11.04.2018 № СА-4-7/6940 (п. 8), от 27.11.2017 № ЕД-4-13/23938, определений ВАС от 29.03.2018 № 303-КГ17-19327, от 11.04.2016 № 308-КГ15-16651).

На практике встречаются случаи, когда имущество передается не в аренду, а в безвозмездное пользование. Не забудьте про риски с безвозмездностью (Информационное письмо ВАС РФ от 22.12.05 №98). Передающим в безвозмездное пользование имущество, находящимся на общей системе налогообложения, придется начислить и заплатить НДС, так как передача имущества в безвозмездное пользование признается услугой, облагаемой НДС (Определение Верховного Суда РФ от 26 августа 2019 г. N 303-ЭС19-14515). Получающая же это имущество сторона должен признавать доход (п.8 ст. 250 НК РФ, ст. 346.15 НК РФ). Кроме этого, имейте в виду, что для целей налогового учета по основным средствам, переданным в безвозмездное пользование, необходимо начислять амортизацию, но учитывать эти суммы в расходах с 1 января 2020 года запрещено (п. 29 ст. 2 Закона от 29.09.2019 № 325-ФЗ). Из выше сказанного следует, что наиболее оптимально имущество все же сдавать в аренду. Конечно, оспорить арендную плату тоже возможно, но это сделать намного сложнее, чем сделать доначисления или оспорить суммы налогов, начисленные самим налогоплательщиком по договорам безвозмездного пользования.