договор долевого участия в строительстве ндс

Об НДС при передаче нежилых помещений в многоквартирном доме

Передача участнику ДДУ нежилых помещений в многоквартирном доме не подлежит налогообложению НДС.

На основании подпункта 23.1 пункта 3 статьи 149 НК РФ от налогообложения НДС освобождены услуги застройщика, оказываемые на основании договора участия в долевом строительстве (ДДУ), за исключением услуг при строительстве объектов производственного назначения (это объекты, предназначенные для использования в производстве товаров (выполнении работ, оказании услуг)).

К объектам производственного назначения относятся именно объекты в вышеуказанном смысле, а многоквартирный дом (как здание в целом) является объектом непроизводственного (жилого) назначения независимо от наличия в нем нежилых помещений.

В этой связи услуги застройщика, оказываемые по ДДУ, предусматривающим передачу участнику ДДУ объекта по договору в виде нежилых помещений в многоквартирном доме, не подлежат налогообложению НДС.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 18 ноября 2020 г. N СД-4-3/18980@

О НАПРАВЛЕНИИ ПИСЬМА МИНФИНА РОССИИ

Федеральная налоговая служба направляет для сведения и использования в работе письмо Министерства финансов Российской Федерации от 12.11.2020 N 03-07-15/98846 о порядке применения налога на добавленную стоимость организацией-застройщиком при передаче нежилых помещений, входящих в состав жилого дома.

Доведите данное письмо до нижестоящих налоговых органов и налогоплательщиков.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 12 ноября 2020 г. N 03-07-15/98846

В связи с письмом по вопросу применения налога на добавленную стоимость организацией-застройщиком при передаче нежилых помещений, входящих в состав жилого дома, Департамент налоговой политики сообщает следующее.

Согласно правовой позиции судов понятия «объект» и «объект долевого строительства» имеют различное значение.

Данные выводы поддержаны Определениями Верховного Суда Российской Федерации от 21.09.2016 N 302-КГ16-11410, от 22.07.2016 N 306-КГ16-4710, а также от 06.04.2017 N 308-КГ17-2206.

Учитывая вышеуказанную позицию судов, услуги застройщика, оказываемые по договорам участия в долевом строительстве, предусматривающим передачу застройщиком участнику долевого строительства объекта по договору участия в долевом строительстве в виде нежилых помещений в многоквартирном доме, не подлежат налогообложению налогом на добавленную стоимость на основании подпункта 23.1 пункта 3 статьи 149 Кодекса.

Про ДДУ, прибыль и НДС: что нового сказал Минфин

В июне прошлого года на сайте был опубликован мой опус о проблемах застройщика многоквартирного жилого дома, возникающих у него в связи со вступившими изменениями в Закон № 214-ФЗ.

если при осуществлении указанной строительной деятельности налогоплательщик не аккумулирует средства дольщиков на своих счетах, то он не вправе применять норму абзаца тринадцатого подп. 14 п. 1 ст. 251 НК РФ.

Доход он получит, когда подпишет с дольщиком акт приема-передачи на возведенный согласно договору участия в долевом строительстве объект. При этом суммой дохода должна быть признана цена договора.

Финансовое ведомство в своем чуть более раннем письме (от 08.10.2019 № 03-11-06/2/77017) это подтвердило.

В указанном документе сказано, что доходом организации-застройщика является вся сумма выручки от реализации* объектов долевого строительства.

*И получается, что чиновники наконец-то согласились, что передача объекта долевого строительства дольщику — это его реализация.

* Как это может быть на практике, я с трудом представляю, но в теории, видимо, возможно.

В этом случае доход застройщика по переданной дольщику квартире (или нежилому помещению) считается кассовым методом. И датой получения дохода организации-застройщика в части выручки от реализации (реализации — Карл!) объектов долевого строительства, направленной на погашение обязательств застройщика по кредитному договору с уполномоченным банком, будет являться дата подписания сторонами акта взаимозачета встречных требований.

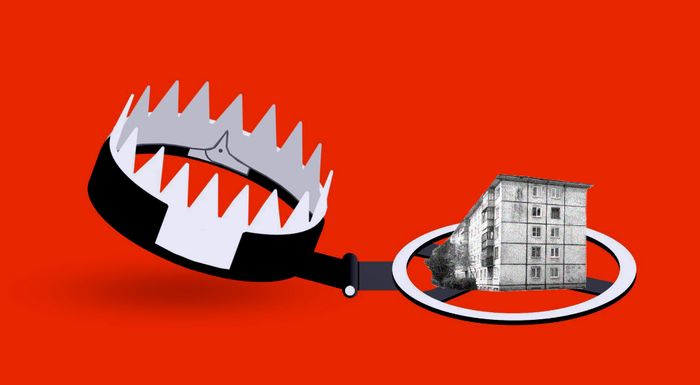

А вот с НДС — полная засада.

Одно из последних писем по этому вопросу — от 22.01.2020 № 03-07-07/3382.

Вначале, как всегда, старая песня о главном:

услуги застройщика, оказываемые по договорам участия в долевом строительстве, заключенным в соответствии с Законом № 214-ФЗ, согласно которому объектами долевого строительства являются жилые и нежилые помещения непроизводственного назначения, освобождаются от налогообложения НДС.

одновременно сообщаем, что вопрос определения стоимости вышеуказанных услуг, плата за которые поступает со счетов эскроу, НК РФ не регулируется.

То есть наше доблестное финансовое ведомство, с чьей легкой руки (или их предшественников в этих должностях) как раз и сложилась вся эта схема учета с целевым финансированием, услугами застройщика и пр., фактически призналось, что понятия не имеет, как поступать застройщику сегодня. Типа: — делайте, как хотите, всё равно потом можно будет признать ваши действия не соответствующими действующему законодательству.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Договор долевого участия в строительстве ндс

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Департамента налоговой политики Минфина России от 3 августа 2021 г. N 03-07-07/62228 О применении застройщиком НДС при строительстве жилых домов

В связи с письмом о применении застройщиком налога на добавленную стоимость при строительстве жилых домов Департамент налоговой политики сообщает.

Согласно пункту 1 статьи 2 Федерального закона N 214-ФЗ под застройщиком понимается хозяйственное общество в том числе которое имеет в собственности или на праве аренды, на праве субаренды либо в предусмотренных Федеральным законом от 24 июля 2008 г. N 161-ФЗ «О содействии развитию жилищного строительства», подпунктом 15 пункта 2 статьи 39.10 Земельного кодекса Российской Федерации случаях на праве безвозмездного пользования земельный участок и привлекает денежные средства участников долевого строительства в соответствии с Федеральным законом N 214-ФЗ для строительства (создания) на этом земельном участке многоквартирных домов и (или) иных объектов недвижимости, за исключением объектов производственного назначения, на основании полученного разрешения на строительство.

На основании пункта 1 статьи 4 Федерального закона N 214-ФЗ по договору участия в долевом строительстве одна сторона (застройщик) обязуется в предусмотренный договором срок своими силами и (или) с привлечением других лиц построить (создать) многоквартирный дом и (или) иной объект недвижимости, а другая сторона (участник долевого строительства) обязуется уплатить обусловленную договором цену.

Пунктом 1 статьи 5 Федерального закона N 214-ФЗ установлено, что в договоре участия в долевом строительстве указывается цена договора, то есть размер денежных средств, подлежащих уплате участником долевого строительства для строительства (создания) объекта долевого строительства.

Таким образом, освобождение от налогообложения налогом на добавленную стоимость работ по строительству (созданию) объекта долевого строительства, выполняемых застройщиком при строительстве жилых домов, Кодексом не предусмотрено.

Учитывая изложенное, а также принимая во внимание пункт 1 статьи 39 Кодекса, на основании которого реализацией работ признается передача результатов выполненных работ одним лицом для другого лица, указанные работы, выполняемые застройщиком при строительстве жилого дома, подлежат налогообложению налогом на добавленную стоимость в общеустановленном порядке. При этом денежные средства, полученные застройщиком от участников долевого строительства в порядке возмещения затрат на строительство (создание) объекта долевого строительства, включаются в налоговую базу по налогу на добавленную стоимость у застройщика как оплата (частичная оплата), полученная в счет предстоящего выполнения работ.

Дополнительно необходимо отметить, что в постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 23 ноября 2010 г. N 3309/10 указано, что согласно подпункту 3 пункта 1 статьи 146 Кодекса в качестве выполняемых для собственного потребления строительно-монтажных работ подлежат квалификации те работы, в результате которых организацией создаются объекты, подлежащие использованию в ее собственной деятельности. При строительстве объектов с целью их последующей продажи строительные работы не могут быть квалифицированы как выполняемые для собственного потребления, а объект обложения налогом на добавленную стоимость возникает при реализации построенного объекта. Если указанная цель строительства доказана, то не имеет правового значения, осуществлялось ли в период строительства его финансирование третьими лицами и были ли заключены соответствующие договоры, предполагающие отчуждение построенных объектов.

В соответствии с подпунктом 22 пункта 3 статьи 149 Кодекса операции по реализации жилых домов, жилых помещений, а также долей в них не подлежат налогообложению (освобождаются от налогообложения) налогом на добавленную стоимость. При этом согласно подпункту 1 пункта 2 статьи 170 Кодекса суммы налога на добавленную стоимость, предъявленные при приобретении товаров (работ, услуг), используемых для операций, не подлежащих налогообложению (освобождаемых от налогообложения) данным налогом, к вычету не принимаются, а учитываются в стоимости таких товаров (работ, услуг).

Учитывая изложенное, а также принимая во внимание позицию, изложенную в постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 23 ноября 2010 г. N 3309/10, суммы налога на добавленную стоимость по товарам (работам, услугам), приобретаемым для осуществления строительства жилых домов, операции по реализации которых освобождаются от налогообложения НДС, вычетам не подлежат.

Настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г. N 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | Н.А. Кузьмина |

Обзор документа

Минфин разъяснил особенности применения застройщиком НДС при строительстве жилых домов.

Что изменилось в налогообложении застройщиков по ДДУ

Застройщик, работающий по договору долевого строительства (ДДУ), по закону освобождался от налогообложения, так как покупатели жилья — дольщики выступали инвесторами. Но после введения счетов эскроу средства дольщиков уже не могут рассматриваться как инвестиции, следовательно, меняется и налоговый учет. Какие налоги теперь должен платить застройщик, если проектом предусмотрено строительство апартаментов, машино-мест и индивидуальных кладовых?

В соответствии с подп. 23.1 п. 3 ст. 149 НК РФ не подлежат налогообложению (освобождаются от налогообложения) на территории Российской Федерации следующие операции: услуги застройщика на основании ДДУ, заключенного в соответствии с Федеральным законом от 30 декабря 2004 года № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (за исключением услуг застройщика, оказываемых при строительстве объектов производственного назначения). К объектам производственного назначения в целях настоящего подпункта относятся объекты, предназначенные для использования в производстве товаров (выполнении работ, оказании услуг).

На основании этого отношения сторон по договору долевого строительства рассматривались как инвестиционные отношения, а поступающие от дольщиков деньги по ДДУ не включались в облагаемый НДС оборот. В налоговую базу по НДС (впрочем, как и по налогу на прибыль) попадала только экономия по результатам строительства в виде разницы между суммой поступивших застройщику средств дольщиков и затратами на строительство помещений, передаваемых этим дольщикам.

В нашем случае проектом предусмотрено строительство апартаментов, машино-мест и индивидуальных кладовых, что является нежилыми помещениями непроизводственного назначения. Следовательно, услуги застройщикам при их реализации по ДДУ освобождаются от уплаты НДС. Однако средства участников долевого строительства, размещенные на счетах эскроу, являются собственностью дольщика, а не застройщика. Распоряжаться находящимися на эскроу-счетах средствами для целей строительства застройщик не может, поэтому в данной трактовке он не рассматривается как посредник.

Отношения между застройщиком и дольщиком уже не могут носить инвестиционный характер, поскольку при аккумулировании денежных средств на счетах эскроу до момента ввода дома в эксплуатацию исчезает сама суть инвестиций в долевое строительство. Тем самым ставится под сомнение возможность определения финансового результата в виде экономии.

В Письме Минфина РФ от 22 января 2020 года № 03-07-07/3382 по данному вопросу разъясняется лишь следующее:

«Сообщаем, что вопрос определения стоимости вышеуказанных услуг, плата за которые поступает со счетов эскроу, кодексом не регулируется».

В связи с этим остается неясным подход налоговых органов к определению налогооблагаемой базы застройщика при реализации посредством ДДУ апартаментов, машино-мест и кладовых (нежилые помещения непроизводственного назначения для личного пользования граждан) при условии расчетов через счета эскроу. В данном случае речь идет об увеличении налоговой нагрузки по НДС в размере порядка 146 млн руб., что является существенным для проекта.

В целях налогообложения прибыли и бухгалтерского учета выручка застройщика определяется исходя из стоимости объекта долевого строительства, указанной в договоре. В целях исчисления НДС по нежилым объектам налоговая база также определяется исходя из стоимости объекта. При этом в целях налогообложения прибыли расходы на строительство уменьшают налоговую базу по налогу на прибыль.

Налог на прибыль

В целях налогообложения прибыли не учитывается имущество, полученное налогоплательщиком в рамках целевого финансирования (подп. 14 п. 1 ст. 251 НК РФ). Так, в частности, к средствам целевого финансирования относится имущество в виде аккумулированных на счетах организации-застройщика средств дольщиков и (или) инвесторов (абзац тринадцатый подп. 14 п. 1 ст. 251 НК РФ).

При использовании в долевом строительстве счетов эскроу денежные средства дольщиков аккумулируются на специальных счетах дольщиков в банке (ч. 1, 2 ст. 15.5 Федерального закона от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации», далее — Закон № 214-ФЗ, ст. 860.7 ГК РФ). В связи с этим, исходя из прямого прочтения абзаца тринадцатого подп. 14 п. 1 ст. 251 НК РФ, полагаем, что денежные средства дольщиков, находящиеся в уполномоченном банке на счетах эскроу (не на счетах организации-застройщика), не могут признаваться в целях налогообложения прибыли средствами целевого финансирования. По нашему мнению, этот довод подтверждается и тем, что при привлечении средств дольщиков с использованием счетов эскроу требования, предусмотренные ст. 18–18.2 Закона № 214-ФЗ, не применяются (ч. 4 ст. 15.4 Закона № 214-ФЗ).

Иных норм, позволяющих не включать в доходы денежные средства, поступающие в оплату стоимости построенных объектов по договору долевого строительства, положения ст. 251 НК РФ не содержат. Поскольку специальных норм по учету доходов и расходов для застройщиков гл. 25 НК РФ не установлено, то доходы и расходы застройщику необходимо учитывать в общеустановленном порядке.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах (п. 2 ст. 249 НК РФ). Согласно ч. 1 ст. 5 Закона № 214-ФЗ стоимость услуг застройщика в цене договора с 30 июля 2017 года не выделяется. В связи с этим полагаем, что доход застройщика должен определяться исходя из стоимости объекта строительства, определенной в договоре (без учета НДС), на дату передачи готового объекта строительства дольщику по акту приемки-передачи (п. 1 ст. 248, п. 3 ст. 271 НК РФ). Одновременно в расходах учитывается налоговая себестоимость объекта строительства, сформированная из прямых расходов застройщика (ст. 318, 319 НК РФ). Положения п. 17 ст. 270 НК РФ в данном случае не применяются.

Объектом налогообложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ, а также передача имущественных прав (подп. 1 п. 1 ст. 146 НК РФ). Реализацией товаров, работ или услуг признается, соответственно, передача права собственности на товары, результаты выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу (п. 1 ст. 39 НК РФ).

При определении налоговой базы выручка от реализации товаров (работ, услуг), передачи имущественных прав определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами (п. 2 ст. 153 НК РФ). Налоговая база при реализации налогоплательщиком товаров (работ, услуг) в общем случае определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со ст. 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога (п. 1 ст. 154 НК РФ).

Каких-либо особенностей для застройщиков положения ст. 153, 154 НК РФ не устанавливают. Так как в цене ДДУ вознаграждение застройщика не выделяется и вся стоимость объекта формирует доход застройщика, то, полагаем, налоговая база по НДС должна определяться застройщиком на дату подписания акта приемки-передачи построенного объекта (п. 16 ст. 167 НК РФ) как стоимость объекта, указанная в договоре.

При этом реализация жилых домов, жилых помещений, а также долей в них не облагается НДС (подп. 22 п. 3 ст. 149 НК РФ). В Письме от 11.09.2018 № 03-07-07/64777 (исходя из совокупности положений НК РФ и ЖК РФ) представители Минфина России сделали вывод, что освобождение от налогообложения НДС, предусмотренное подп. 22 п. 3 ст. 149 НК РФ, применяется при осуществлении операций по реализации указанных в ЖК РФ жилых помещений, пригодных для постоянного проживания граждан.

В случае реализации жилых помещений (апартаментов), предназначенных для временного проживания (без права на постоянную регистрацию), вышеуказанное освобождение от налогообложения НДС не применяется и, соответственно, операции по реализации таких жилых помещений (апартаментов) подлежат налогообложению НДС в общем порядке. Из приведенной позиции финансового ведомства можно заключить, что в случае если апартаменты предназначены для постоянного проживания граждан (где имеется право на постоянную регистрацию по месту жительства), то их реализация не облагается НДС. Если же апартаменты являются гостиницей, то освобождение от НДС не применяется.

В случае если налогоплательщиком осуществляются операции, подлежащие налогообложению, и операции, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии с положениями ст. 149 НК РФ, налогоплательщик обязан вести раздельный учет таких операций (п. 4 ст. 149 НК РФ). Каких-то иных разъяснений уполномоченных органов о порядке определения налоговых обязательств застройщиками при привлечении средств дольщиков с использованием счетов эскроу нет.

Бухгалтерский учет

Поскольку денежные средства дольщиков на расчетный счет застройщика до окончания строительства не поступают и не находятся под его контролем, то активом они не являются. Поэтому учет денежных средств, поступивших на счета эскроу, необходимо вести за балансом по каждому ДДУ (например, на счете 008 «Обеспечения обязательств и платежей полученные»). Выручка определяется исходя из цены, установленной договором между организацией и дольщиком (п. 6, 6.1 ПБУ 9/99).

Поэтому в данном случае выручка будет определяться на дату подписания акта приемки-передачи объекта строительства в размере стоимости переданного объекта, установленной в договоре (п. 12 ПБУ 9/99). Расходы на строительство собираются в общем случае на счете счета 08 «Вложения во внеоборотные активы» (п. 2.3 Письма Минфина России от 30.12.1993 № 160, Письмо Минфина РФ от 18.05.2006 № 07-05-03/02).

Согласно подп. 23.1 п. 3 ст. 149 НК РФ не подлежат обложению НДС (освобождаются от обложения НДС) на территории РФ услуги застройщика на основании договора участия в долевом строительстве, заключенного в соответствии с Федеральным законом от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации».

Исключение составляют услуги застройщика, оказываемые при строительстве объектов производственного назначения. К объектам производственного назначения в целях указанного подпункта относятся объекты, предназначенные для использования в производстве товаров (выполнении работ, оказании услуг).

Согласно позиции Минфина России и ФНС России если договором долевого участия в строительстве предусмотрена передача нежилых помещений, не входящих в общее имущество многоквартирного дома и предназначенных для производства товаров (выполнения работ, оказания услуг), то услуги застройщика не освобождаются от НДС. Также есть разъяснения Минфина России, согласно которым если объектами долевого строительства являются нежилые помещения в составе многоквартирного дома, то услуги застройщика освобождаются от НДС при условии, что эти помещения не признаются объектами производственного назначения.

В то же время есть судебные акты, в том числе Определение Верховного суда РФ (приведено в п. 10 Обзора правовых позиций, направленного Письмом ФНС России от 23.12.2016 № СА-4-7/24825@ нижестоящим налоговым органам для использования в работе), с выводом о том, что застройщики многоквартирных жилых домов вправе воспользоваться освобождением от НДС независимо от наличия в них нежилых помещений.

Наше мнение совпадает с судебной практикой: многоквартирный дом (как здание в целом) является объектом непроизводственного (жилого) назначения независимо от наличия в нем нежилых помещений. Данные выводы содержатся в Определении Верховного суда Российской Федерации от 21.09.2016 № 302-КГ16-11410 по делу № А78-10467/2015 (ООО «Тантал» против Межрайонной инспекции Федеральной налоговой службы № 2 по г. Чите).

Таким образом, услуги застройщика по ДДУ при реализации апартаментов, машино-мест и индивидуальных кладовых освобождены от уплаты НДС. При условии, что речь идет о построении многоквартирного жилого дома. Использование счетов эскроу на налоговую нагрузку не влияет.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Договор долевого участия в строительстве ндс

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Застройщик осуществляет строительство многоэтажного жилого дома с парковками и кладовками. Застройщик не отказался от применения установленного статьей 149 НК РФ освобождения, ведет пообъектный раздельный учет. Строительство осуществляется как собственными силами, так и с привлечением подрядных организаций. Дом строится только для передачи или продажи. С покупателями заключается договор долевого участия. Деньги от дольщиков поступают на счета эскроу в банк. Этот же банк осуществляет проектное финансирование на строительство этого дома. После окончания строительства квартиры, парковки и кладовки передаются дольщикам по акту приема-передачи. Банк после погашения кредита и процентов возвращает остаток денег застройщику.

Каким образом в бухгалтерском и налоговом учете следует отразить доход от передачи квартир и нежилых помещений? Облагаются ли НДС данные доходы?

По данному вопросу мы придерживаемся следующей позиции:

В бухгалтерском учете и в целях налогообложения прибыли застройщик определит прибыль после передачи объекта дольщикам как разницу между ценой договора и произведенными затратами.

Существуют предпосылки считать, что у застройщика не возникает объект налогообложения НДС по сумме экономии средств в случае строительства жилого дома смешанным способом с привлечением средств дольщиков. Но такая позиция, вероятнее всего, будет критически оценена контролирующим органом. Имеются также суды с противоположным мнением.

Налог на прибыль

Исходя из буквального прочтения абзаца 13 пп. 14 п. 1 ст. 251 НК РФ, денежные средства участников ДДУ, хранящиеся на счетах эскроу, не являются в целях налогообложения прибыли средствами целевого финансирования (письма Минфина России от 16.03.2020 N 03-03-06/1/19527, от 12.02.2020 N 03-03-07/9465, от 13.12.2019 N 03-11-06/2/97886, от 27.08.2019 N 03-03-06/1/65573). Эта норма, напомним, относит к таковым аккумулированные на счетах организации-застройщика средства дольщиков и (или) инвесторов.

Регулятор сообщает, что указанная норма ст. 251 НК РФ применяется именно в отношении средств, полученных от дольщиков и (или) инвесторов, за счет которых застройщиком осуществляется соответствующая строительная деятельность (письма Минфина России от 02.03.2020 N 03-03-06/1/15099, от 21.11.2019 N 03-03-06/1/90018).

Очевидно, что застройщик не имеет доступа к средствам на счетах эскроу в период строительства, и потому при неотнесении данных средств к поименованным в ст. 251 НК РФ доходам и в отсутствие специальных правил налогообложения деятельности застройщика, с позиции чиновников, налоговую базу ему необходимо исчислять в общеустановленном порядке, то есть с признанием выручки, которая может быть уменьшена на понесенные расходы (письмо Минфина России от 27.04.2020 N 03-03-06/1/34378).

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах (п. 2 ст. 249 НК РФ). Согласно ч. 1 ст. 5 Закона N 214-ФЗ стоимость услуг застройщика в цене договора с 30.07.2017 не выделяется. В связи с этим доход застройщика должен определяться исходя из стоимости объекта строительства, определенной в договоре (без учета НДС), на дату передачи готового объекта строительства дольщику по акту приемки-передачи (п. 1 ст. 248, п. 3 ст. 271 НК РФ, смотрите также письмо Минфина России от 21.03.2011 N 03-03-06/1/163).

Одновременно в расходах учитывается налоговая себестоимость реализованного объекта строительства, сформированная из прямых расходов застройщика (пп. 1 п. 3 ст. 315, ст.ст. 318, 319 НК РФ). Косвенные расходы в полном объеме относятся к расходам текущего отчетного (налогового) периода (письма Минфина России от 31.08.2018 N 03-03-06/1/62238, от 10.08.2018 N 03-03-06/1/56584, от 28.01.2011 N 03-03-06/1/31, от 07.08.2007 N 03-03-06/1/544).

Положения п. 17 ст. 270 НК РФ в данном случае не применяются.

Примеров судебной практики по оспариванию официального подхода к средствам дольщиков на счетах эскроу нами в ходе подготовки ответа не обнаружено. Поэтому если спор с налоговой не входит в планы налогоплательщика, ему целесообразно ориентироваться на предложенный чиновниками вариант формирования налоговой базы.

Вместе с тем есть вероятность, что такой подход просуществует ограниченное время и (или) изменится. Так, в упомянутом выше письме Минфина России от 27.04.2020 N 03-03-06/1/34378 сообщено, что Минфином России в Правительство РФ внесен проект Федерального закона «О внесении изменений в статью 251 части второй Налогового Кодекса Российской Федерации» (подготовлен Минфином России 14.01.2020). В проекте предусматривается абзац тринадцатый пп. 14 п. 1 ст. 251 НК РФ изложить в следующей редакции: «в виде аккумулированных на счетах организации-застройщика либо на счетах эскроу средств дольщиков и (или) инвесторов. В случае если средства дольщиков аккумулируются на счетах эскроу, то расходы организации-застройщика, которые должны быть в дальнейшем возмещены за счет указанных средств, учитываются раздельно как произведенные в рамках целевого финансирования».

Получается, что в случае принятия соответствующего закона в налоговой базе застройщика поступления дольщиков на эскроу-счета не будут учитываются в качестве доходов, так же как и расходы, понесенные за счет таких поступлений.

Бухгалтерский учет

Рекомендуем также ознакомиться со следующими материалами:

— Минфин определился с налогообложением у застройщиков, использующих счета эскроу (А.И. Серова, журнал «Строительство: бухгалтерский учет и налогообложение», N 5, май 2020 г.);

— Переход на счета эскроу и расчеты с бюджетом по НДС (А.А. Соловьева, журнал «НДС: проблемы и решения», N 5, май 2020 г.);

— Вопрос: Какой забалансовый счет застройщик должен использовать для отражения денежных средств участников долевого строительства, размещенных в банке на счетах эскроу? На основании каких документов и в какой момент делать записи в забалансовом учете? (журнал «Строительство: бухгалтерский учет и налогообложение», N 1, январь 2020 г.)

— Вопрос: Организация является застройщиком в соответствии с Федеральным законом от 30.12.2004 N 214-ФЗ. Основная часть строительно-монтажных работ выполняется собственными силами застройщика, на некоторые виды работ привлекаются сторонние подрядчики. Каков порядок обложения НДС сумм, поступающих от дольщиков (инвесторов), у застройщика (после введения льготы, установленной пп. 23.1 п. 3 ст. 149 НК РФ), самостоятельно выполняющего основную часть строительно-монтажных работ? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2017 г.)

— Вопрос: Организация-застройщик заключает договоры долевого участия в строительстве на основании Федерального закона от 30.12.2004 N 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» с физическими лицами на участие в строительстве нежилых помещений (кладовых) в подвале многоквартирного жилого дома. Застройщик осуществляет строительство собственными силами и с привлечением подрядных организаций. Облагаются ли эти операции НДС? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2015 г.)

— Вопрос: ООО является застройщиком и привлекает денежные средства участников долевого строительства для возведения на земельном участке многоквартирного дома с встроенными помещениями общественного назначения и подземной автостоянкой. Застройщик самостоятельно строительные работы не осуществляет. В договоре долевого участия стоимость услуг застройщика не выделена. Условиями договора предусмотрено, что экономия, выраженная в разнице между средствами, внесенными дольщиками, и фактическими затратами по нежилым помещениям, не возвращается дольщикам. Будут ли облагаться НДС суммы, поступившие по договорам долевого участия на нежилые помещения, парковочные места? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2012 г.)

— Комментарий к письму Минфина России от 07.07.2009 N 03-07-10/10 («Строительство: акты и комментарии для бухгалтера», N 8, август 2009 г.);

— Вопрос: Организация (общая система налогообложения) является застройщиком-инвестором, работающим в секторе строительства апартаментов по договору долевого участия. Будет ли формироваться вознаграждение застройщика при переходе его на эскроу-счета? Где в бухгалтерском учете будут отражаться денежные средства дольщиков на эскроу-счетах? Каков порядок налогообложения у застройщика при привлечении средств дольщиков с использованием счетов эскроу? (ответ службы Правового консалтинга ГАРАНТ, июль 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации «Содружество» Мельникова Елена

24 сентября 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Судьи указали следующее. Участники долевого строительства, вступая в отношения с застройщиком, не заключают договор на реализацию строительных работ, следовательно, не являются стороной договора строительного подряда, которой реализуются строительные работы, а совместно участвуют в долевом строительстве путем вложения инвестиций, результатом которого становится объект недвижимости (жилое или нежилое помещение). В данном случае заказчик-застройщик и подрядчик совпадают в одном лице. Организация, совмещающая функции заказчика-застройщика и подрядчика, не может реализовывать строительные работы ни самому себе, ни другим лицам (дольщикам). Денежные средства, направляемые дольщиками на финансирование строительства, носят характер инвестиционных, не признаются в качестве оплаты в счет будущего выполнения работ и в соответствии со статьями 39, 146 НК РФ не подлежат обложению НДС.

С учетом приведенных норм передача объекта долевого строительства участнику не может быть признана реализацией, тем более что целью заключения договоров для участника долевого строительства является получение права на жилое (нежилое) помещение, а не работы, выполненные силами только ООО. (кирпичная кладка стен), поскольку в таком случае цель строительства для дольщика, инвестирующего в объект недвижимости, достигнута не будет.

Таким образом, налоговые органы не представили достаточных доказательств того, что в рамках заключенных обществом с физическими (юридическими) лицами инвестиционных договоров на финансирование строительства произошла передача третьим лицам результата выполненных работ, или общество получило дополнительное вознаграждение за какие-либо услуги возмездного характера, которое могло бы быть включено в налогооблагаемую базу по налогу на добавленную стоимость, то есть не доказали обязанность застройщика произвести начисление и уплату соответствующих сумм налога по основанию пп. 1 п. 1 ст. 146 НК РФ.

*(2) Суд установил, что ООО получало денежные средства от дольщиков на основании договоров о долевом участии в строительстве жилых домов. Общество в рассматриваемом случае выступало в роли заказчика-застройщика и обязалось построить жилые дома с качеством, предусмотренным типовым проектом и с представлением инвесторам всех необходимых документов. Собственниками денежных средств являлись инвесторы, а Общество осуществляло лишь строительство объектов за счет инвестиционного имущества. Суд пришел к выводу, что по своей природе полученные Обществом денежные средства являлись инвестиционными. Статус денег, как вклада в долевое строительство, в результате того, что Общество являлось заказчиком и выполняло некоторые работы своими силами, не изменился, поэтому в силу положений пп. 4 п. 3 ст. 39 НК РФ и п. 2 ст. 146 НК РФ данные суммы не являются полученными от реализации товаров (работ, услуг), то есть выручкой, и не могут учитываться при исчислении, в частности, НДС.