договор финансирования под уступку денежного требования является

Статья 824. Договор финансирования под уступку денежного требования

Информация об изменениях:

Статья 824. Договор финансирования под уступку денежного требования

ГАРАНТ:

См. Энциклопедии, позиции высших судов и другие комментарии к статье 824 ГК РФ

1) передавать клиенту денежные средства в счет денежных требований, в том числе в виде займа или предварительного платежа (аванса);

2) осуществлять учет денежных требований клиента к третьим лицам (должникам);

3) осуществлять права по денежным требованиям клиента, в том числе предъявлять должникам денежные требования к оплате, получать платежи от должников и производить расчеты, связанные с денежными требованиями;

4) осуществлять права по договорам об обеспечении исполнения обязательств должников.

2. Обязательства финансового агента (фактора) по договору факторинга могут включать ведение для клиента бухгалтерского учета, а также предоставление клиенту иных услуг, связанных с денежными требованиями, являющимися предметом уступки.

3. В части, не урегулированной настоящей главой, к отношениям, связанным с уступкой права требования по договору факторинга, применяются правила главы 24 настоящего Кодекса.

5. Если в силу договора факторинга финансовый агент (фактор) несет обязанности по оплате цены приобретенных им денежных требований, по предоставлению клиенту займа (кредита) или по оказанию клиенту услуг, к отношениям сторон по договору факторинга применяются правила соответственно о купле-продаже, займе (кредите), возмездном оказании услуг постольку, поскольку это не противоречит положениям настоящей главы и существу отношений по договору факторинга.

Договор факторинга — что это простыми словами

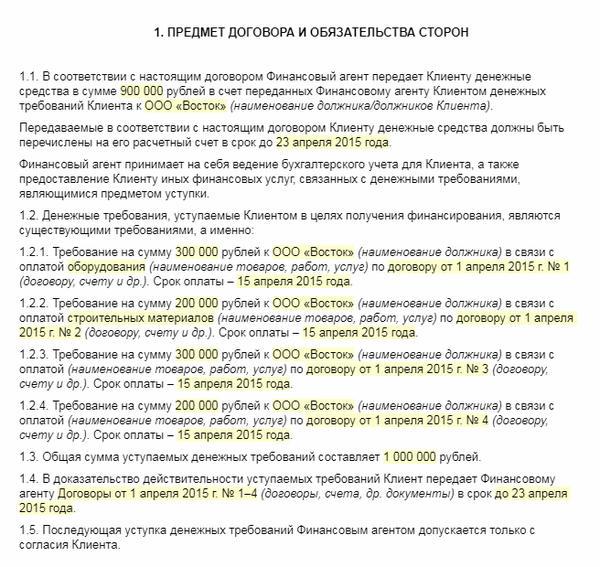

Предмет договора факторинга

Предметом договора факторинга является предоставляемое клиенту финансирование. В некоторых случаях такой договор помимо финансирования предполагает также предоставление кредитору дополнительных услуг, в частности, ведения его бухгалтерии, которую может взять на себя финансовый агент (фактор).

Стороны договора факторинга

Сторонами являются: компания, предоставляющая клиенту товары или услуги с правом отсрочки платежа, а также банк или другая финансовая организация, предоставляющая кредит с правом уступки денежного требования. Также в некоторых ситуациях в качестве стороны договора будет выступать как раз лицо с дебиторской задолженностью (вторым же останется фактор). Это справедливо для договоров по реверсивному факторингу.

Структура договор факторинга

Суть договора факторинга очень хорошо раскрывается через его структуру. В ее состав входят:

Для того чтобы разобраться детальнее в структуре такого документа, предлагаем вашему вниманию договор факторинга, заполненный по основным моментам. Обращаем ваше особое внимание также на ту важную особенность, что ваш договор факторинга (образец заполненный) может отличаться от приведенного образца в зависимости от того, какой именно тип факторинга был вами выбран при заключении контракта на сотрудничество с юридическим лицом, также, какие дополнительные условия такого сотрудничества выдвинула факторинговая компания вашему предприятию.

Статья 824 ГК РФ. Договор финансирования под уступку денежного требования (действующая редакция)

1) передавать клиенту денежные средства в счет денежных требований, в том числе в виде займа или предварительного платежа (аванса);

2) осуществлять учет денежных требований клиента к третьим лицам (должникам);

3) осуществлять права по денежным требованиям клиента, в том числе предъявлять должникам денежные требования к оплате, получать платежи от должников и производить расчеты, связанные с денежными требованиями;

4) осуществлять права по договорам об обеспечении исполнения обязательств должников.

2. Обязательства финансового агента (фактора) по договору факторинга могут включать ведение для клиента бухгалтерского учета, а также предоставление клиенту иных услуг, связанных с денежными требованиями, являющимися предметом уступки.

3. В части, не урегулированной настоящей главой, к отношениям, связанным с уступкой права требования по договору факторинга, применяются правила главы 24 настоящего Кодекса.

5. Если в силу договора факторинга финансовый агент (фактор) несет обязанности по оплате цены приобретенных им денежных требований, по предоставлению клиенту займа (кредита) или по оказанию клиенту услуг, к отношениям сторон по договору факторинга применяются правила соответственно о купле-продаже, займе (кредите), возмездном оказании услуг постольку, поскольку это не противоречит положениям настоящей главы и существу отношений по договору факторинга.

Факторинг

Факторинг – договор финансирования под уступку денежного требования согласно статье 824 ГК РФ.

Виды факторинга

Условно выделено 4 вида факторинга:

с регрессом или без;

Стандартный

Выделяется 3 вида стандартного факторинга:

Традиционный. Финансовый агент выкупает денежное требование (п. 1 ст. 831 ГК РФ). Все полученные деньги от должника финансовые агент забирает себе. Сумма может быть получена как в полном объеме, так и частично.

Обеспечительный. Финансовый агент выкупает денежное требование с обеспечением (п. 2 ст. 831 ГК РФ). То есть должнику выставляется требование на большую сумму. При получении денег от должника финансовый агент перечисляет клиенту разницу между полученной суммой и величиной денежного требования. Если должник выплатил не всю сумму, то клиент должен будет перечислить финансовому агенту недоплату.

По модели инкассо-цессии. Финансовый агент выступает в роли доверенного лица клиента. Все полученные деньги от должника переводятся на счет клиента (п. 3 ст. 831 ГК РФ).

С регрессом или без

Основным отличием является наличие или отсутствие ответственности клиента финансового агента за действия должника.

Договор факторинга, заключенный с регрессом, подразумевает возможность предъявления требования к клиенту в случае неуплаты или частичной уплаты денежного требования. То есть клиент возмещает финансовому агенту недоплаченную должником сумму.

При заключении договора факторинга без регресса финансовый агент самостоятельно несет убытки при неполной оплате денежного требования. Клиент не должен будет возмещать агенту полученный убыток.

Открыты/закрытый

Если денежное требование было передано финансовому агенту без оповещения должника, то такой договор факторинга признается закрытым. В этом случае должник может продолжать оплачивать требование клиенту, а не финансовому агенту, а клиент будет перечислять полученные суммы агенту самостоятельно.

При открытом факторинге клиент должен заранее оповестить должника об уступке денежного требования финансовому агенту. Однако обязанность оповещения должника может быть передана финансовому агенту в соответствии с условиями договора.

Прямой/реверсивный

При прямом факторинге кредитор инициирует уступку денежного требования. То есть клиентом в данном виде выступает кредитор, так как он самостоятельно не может получить деньги от должника.

В регрессивном факторинге клиентом выступает сам должник. Например, должник не может своевременно расплатиться с кредитором, поэтому обращается к финансовому агенту с целью разовой оплаты долга по денежному требованию. Выгодой для должника является возможность частичного погашения денег финансовому агенту, то есть в рассрочку.

Бухгалтерский учет факторинга у клиента

Факторинг с регрессом

При уступке требования с регрессом делаются следующие проводки:

уступка требования: Д 91.02 – К 62.01

доход от уступки: Д 76.13 – К 91.01

комиссия финансовому агенту: Д 91.02 – К 76.13

При полной оплате долга:

НДС: Д 19.03 – К 76.13

получение финансирования от агента: Д 51 – К 76.13

При неоплате долга:

возврат финансовому агенту полученного убытка: Д 76.13 – К 51

отнесение требования финансового агента в части убытка на расчеты с покупателями: Д 76.02 – К 76.13

Факторинг без регресса

При уступке требования без регресса клиент делает следующие проводки:

уступка требования: Д 91.02 – К 62.01

доход от уступки: Д 76.13 – К 91.01

комиссия финансовому агенту: Д 91.02 – К 76.13

НДС: Д 19.03 – К 76.13

получение финансирования от агента: Д 51 – К 76.13

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

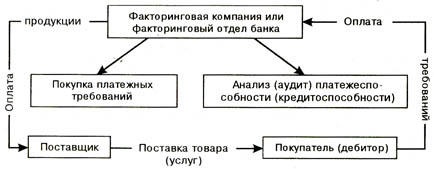

Финансирование под уступку денежного требования

Под договором финансирования под уступку денежного требования (факторинга) понимается передача одной стороной (финансовым агентом) другой стороне (клиенту) денежных средств в счет денежных требований клиента к третьему лицу, образовавшегося при предоставлении товаров (работ, услуг) клиентом третьему лицу. Дополнительно по договору факторинга финансовый агент может оказывать и другие услуги, к примеру, ведение бухгалтерского учета.

Предметом уступки может быть не только денежное требование, по которому наступил срок платежа, но и права на денежное требование в будущем.

Как правило, финансовыми агентами выступают банки, инвестиционные компании или прочие кредитные организации. Финансовые агенты после заключения договора выплачивают клиенту 80-90% денежных средств в счет долга третьего лица. Остальные денежные клиент получает после перечисления денежных средств агенту от третьего лица за вычетом вознаграждения. По сути, смыслом заключения договора факторинга является перекладывание риска неполучения денежных средств от третьего лица на финансового агента и компенсация этого риска определенным вознаграждением агенту.

При заключении договора факторинга важное значение имеет письменное уведомление третьему лицу об уступке денежного требования. Только после его получения должник обязан произвести платеж финансовому агенту, и освобождается от обязательств перед клиентом. При отсутствии письменного уведомления он вправе перечислить денежные средства непосредственно клиенту.

Бухгалтерский учет договора факторинга

В учете клиента расчеты по договору факторинга отражаются по 76 счету «Расчеты с дебиторами и кредиторами» на отдельном субсчете. Вознаграждение финансовому агенту учитывается клиентом в прочих расходах. Доходы от уступки прав требования относятся к доходам от реализации.

При факторинге учет у дебитора (покупателя товаров, работ, услуг) практически не меняется, так как он просто учитывает смену лица в обязательствах.

Налоговый учет договора факторинга

Использование факторинга в деятельности не влечет для клиента изменений в моменте определения налоговой базы по НДС, кроме того он получает средства, необходимые для уплаты в бюджет налога по отгруженным, но еще не оплаченным покупателями товарам. Сумма НДС с вознаграждения подлежит вычету у клиента на основании документов, представленных финансовым агентом.

У финансового агента сумма полученного вознаграждения по договору факторинга включается в доходы при исчислении налога на прибыль, и облагается НДС.

В соответствии со статьей 279 НК при уступке прав требования:

— до наступления срока платежа отрицательная разница между доходом от реализации и стоимостью реализованного товара признается убытком налогоплательщика;

— после наступления срока платежа отрицательная разница признается убытком в целях налогообложения 50% на дату уступки права требования, а 50% по истечении 45 календарных дней с даты уступки права требования.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.