договор комиссии код вида операции

Выставление комитентом «сводных» счетов-фактур в 1С

Нормативное регулирование реализации товаров комитентом

Реализация товаров на территории РФ признается объектом обложения налогом на добавленную стоимость (пп. 1 п. 1 ст. 146 НК РФ).

Налоговая база по НДС у комитента определяется исходя из фактической цены реализации товаров (п. 1 ст. 154 НК РФ) без уменьшения на причитающиеся комиссионеру вознаграждение и часть дополнительной выгоды.

Моментом определения налоговой базы у комитента является наиболее ранняя из дат:

При этом у комитента датой отгрузки товаров признается дата первого по времени составления первичного документа, оформленного комиссионером на их покупателя, перевозчика (организацию связи) (письмо ФНС России от 17.01.2007 № 03-1-03/58). А предоплату по договору комиссии, поступающую от покупателя, комитент включает в налоговую базу независимо от того, на чей счет она перечислена,- самого комитента или комиссионера (письмо ФНС России от 28.02.2006 № ММ-6-03/202@).

Согласно пункту 3 статьи 169 НК РФ налогоплательщики НДС обязаны составлять счета-фактуры, вести книги покупок и книги продаж.

При этом обязанность ведения журнала учета полученных и выставленных счетов-фактур с 01.01.2015 установлена только для плательщиков НДС, в том числе освобожденных от исполнения обязанностей налогоплательщика, и лиц, не являющихся налогоплательщиками, которые выставляют и (или) получают счета-фактуры при осуществлении деятельности на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг, имущественных прав) от имени комиссионера (агента), договоров транспортной экспедиции и при выполнении функций застройщика (п. 3.1 ст. 169 НК РФ).

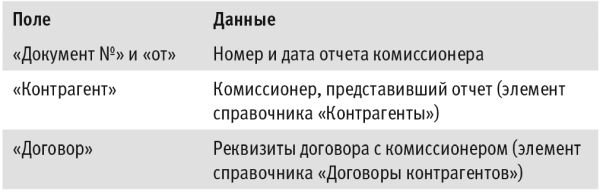

Комитенты (принципалы) выдают комиссионеру (агенту) счета-фактуры, в которых отражены показатели счетов-фактур, выставленных комиссионером (агентом) покупателю. При этом обязанность по предоставлению комиссионером комитенту заверенных копий счетов-фактур, выставленных комиссионером в адрес покупателя, законодательством не установлена (письмо Минфина России от 15.05.2012 № 03-07-09/51).

В соответствии с Постановлением № 1137, в случае если комиссионер при реализации товаров (работ, услуг), имущественных прав выставил двум и более покупателям счета-фактуры от одной даты, комитент вправе перевыставить комиссионеру один «сводный» счет-фактуру.

В таком «сводном» счете-фактуре комитент указывает:

Обратите внимание, что указание наименования комиссионера (агента) в строке 6 Правилами заполнения счета-фактуры не предусмотрено. В то же время отражение дополнительной информации в счете-фактуре не противоречит законодательству РФ о налогах и сборах (письма ФНС России от 05.08.2013 № ЕД-4-3/14103@, Минфина России от 23.11.2012 № 03-07-09/153).

Комитенты регистрируют в книге продаж выданные комиссионеру (агенту) счета-фактуры, в том числе «сводные», в которых отражены показатели счетов-фактур, выставленных комиссионером (агентом) покупателю, а также счета-фактуры, выданные комиссионеру (агенту) при получении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, в которых отражены показатели счетов-фактур, выставленных комиссионером (агентом) покупателю.

При регистрации в книге продаж «сводных» счетов-фактур комитент не заполняет графу 7 «Наименование покупателя» и графу 8 «ИНН/КПП покупателя» (пп. пп. «к» и «л» п. 7 Правил ведения книги продаж).

НДС по вознаграждению комиссионера и его части дополнительной выгоды комитент вправе принять к вычету после утверждения отчета комиссионера и получения от него счета-фактуры на эти суммы (п. 1 ст. 156, п. 1 ст. 172 НК РФ).

1С:ИТС

Порядок выставления комитентом «сводных» счетов-фактур в «1С:Бухгалтерии 8»

Порядок выставления комитентом «сводных» счетов-фактур при реализации комиссионных товаров в программе «1С:Бухгалтерия 8» редакции 3.0 рассмотрим на следующем примере.

Пример

Организация ООО «Торговый дом» (комитент) заключила с ООО «Дельта» (комиссионер) договор комиссии, по которому комиссионер за вознаграждение реализует покупателям товары комитента. По условиям договора комиссионер реализует товары по ценам не ниже цен, указанных в накладной на передачу товаров, и участвует в расчетах. Вознаграждение комиссионера составляет 10 % от выручки за реализованные товары и удерживается из денежных средств, полученных от покупателей. Дополнительная выгода принадлежит комитенту. Последовательность операций:

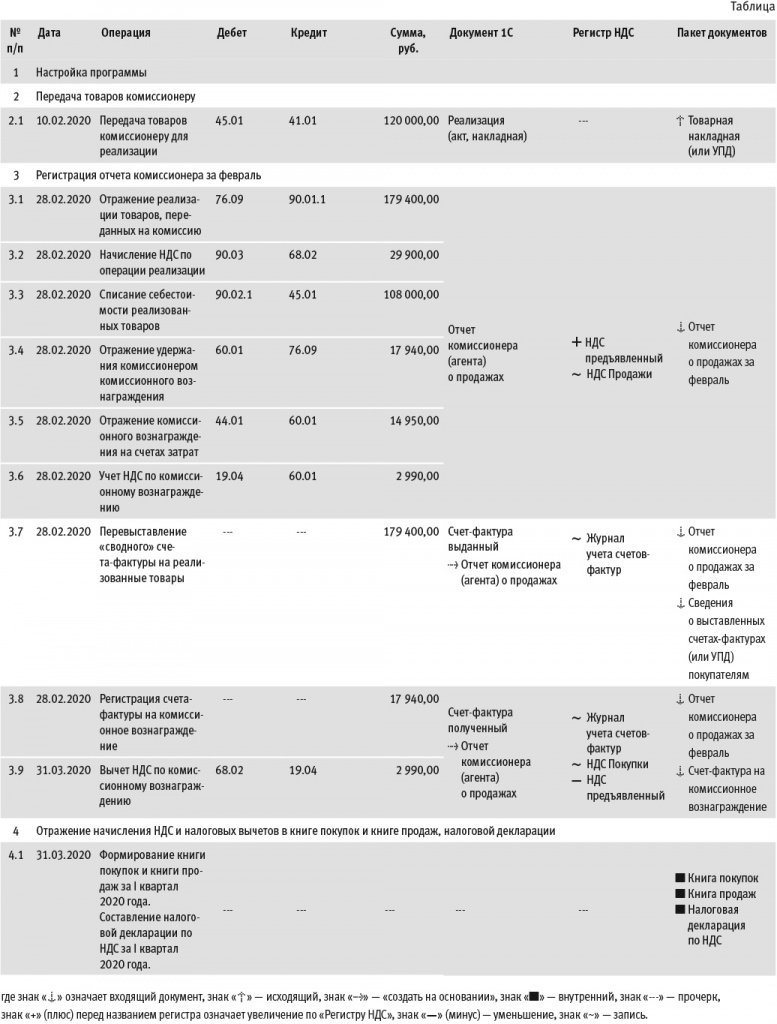

Последовательность операций приведена в таблице.

Настройка программы

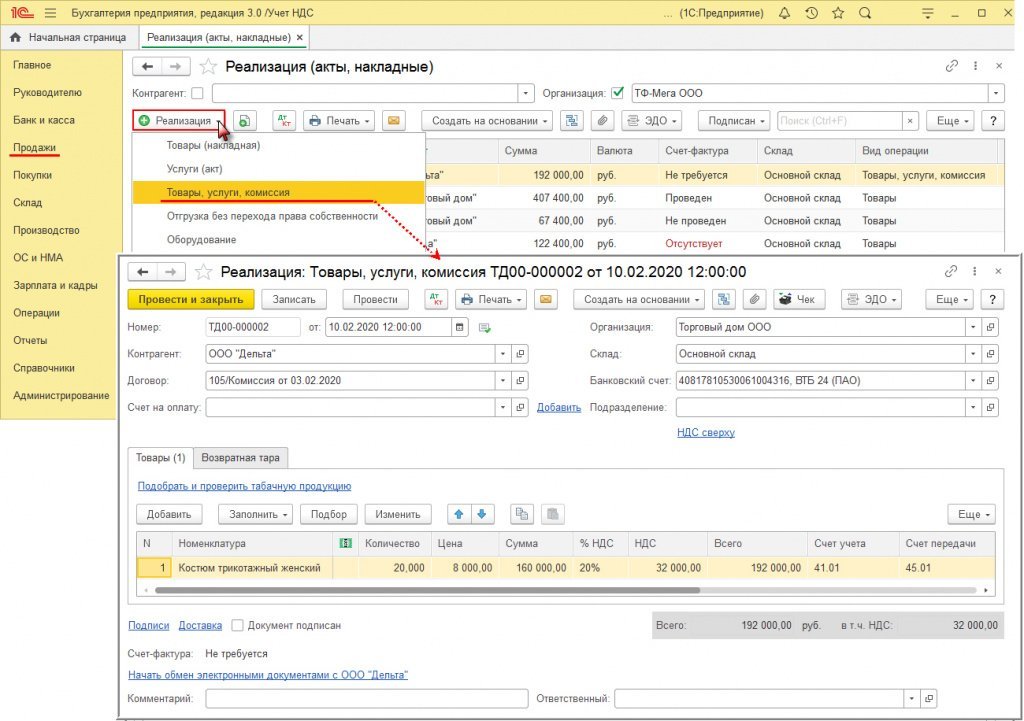

Передача товаров комиссионеру

Рис. 1. Передача товаров комиссионеру на реализацию

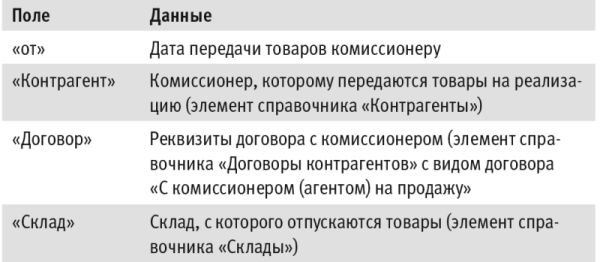

В шапке документа указываются:

Информация о переданных на реализацию товарах (наименование, количество, цена, ставка НДС) и данные для отражения операции в учете вводятся в табличной части на закладке Товары.

Поскольку счет-фактура при передаче товаров комитентом комиссионеру не составляется, в строке Счет-фактура документа Реализация (акт, накладная) отражается информация Не требуется.

При необходимости, пройдя по гиперссылкам Подписи и (или) Доставка (рис. 1), можно указать информацию об операции передачи для оформления расходной накладной (или УПД). После проведения документа в регистр бухгалтерии вводится запись:

Дебет 45.01 Кредит 41.01

— на стоимость переданных на реализацию товаров.

Регистрация отчета комиссионера за февраль

Создать документ Отчет комиссионера (агента) о продажах можно на основании документа Реализация (акт, накладная) по кнопке Создать на основании (рис. 1).

На закладке Главное в шапке документа указываются:

Сведения для определения размера вознаграждения комиссионера заполняются автоматически данными, указанными в договоре из справочника Договоры контрагентов.

Если комитент перевыставляет комиссионеру «сводный» счет-фактуру на основании счетов-фактур, составленных комиссионером на одну дату при реализации товаров двум и более покупателям, то в документе Отчет комиссионера (агента) о продажах необходимо проверить наличие флага для значения Выписывать счета-фактуры сводно (не поддерживается ЭДО), который проставляется по умолчанию.

Фактические покупатели и количество реализованных товаров проставляются вручную на закладке Реализация в соответствии с отчетом комиссионера.

Если регистрируется отчет на реализацию товаров, передача которой комиссионеру отражена документом Реализация (акт, накладная), то документ Отчет комиссионера (агента) о продажах рекомендуется вводить на основании документа отгрузки (рис. 1) или с помощью кнопки Заполнить. В этом случае реквизиты шапки и табличная часть на закладке Реализация будут заполнены данными из документа-основания.

Для заполнения информации о реальных покупателях и о фактической реализации товаров на основании отчета комиссионера необходимо внести изменения в верхнюю и нижнюю части таблицы.

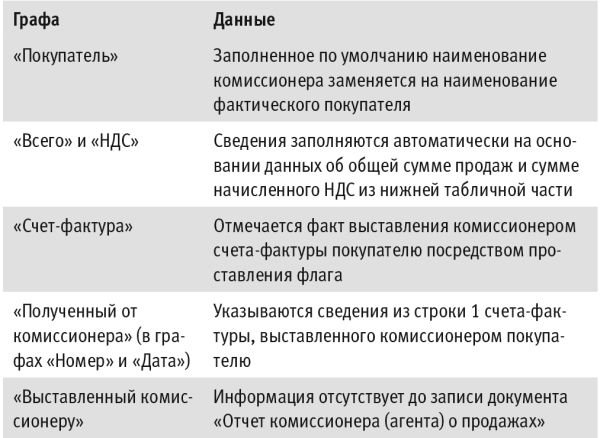

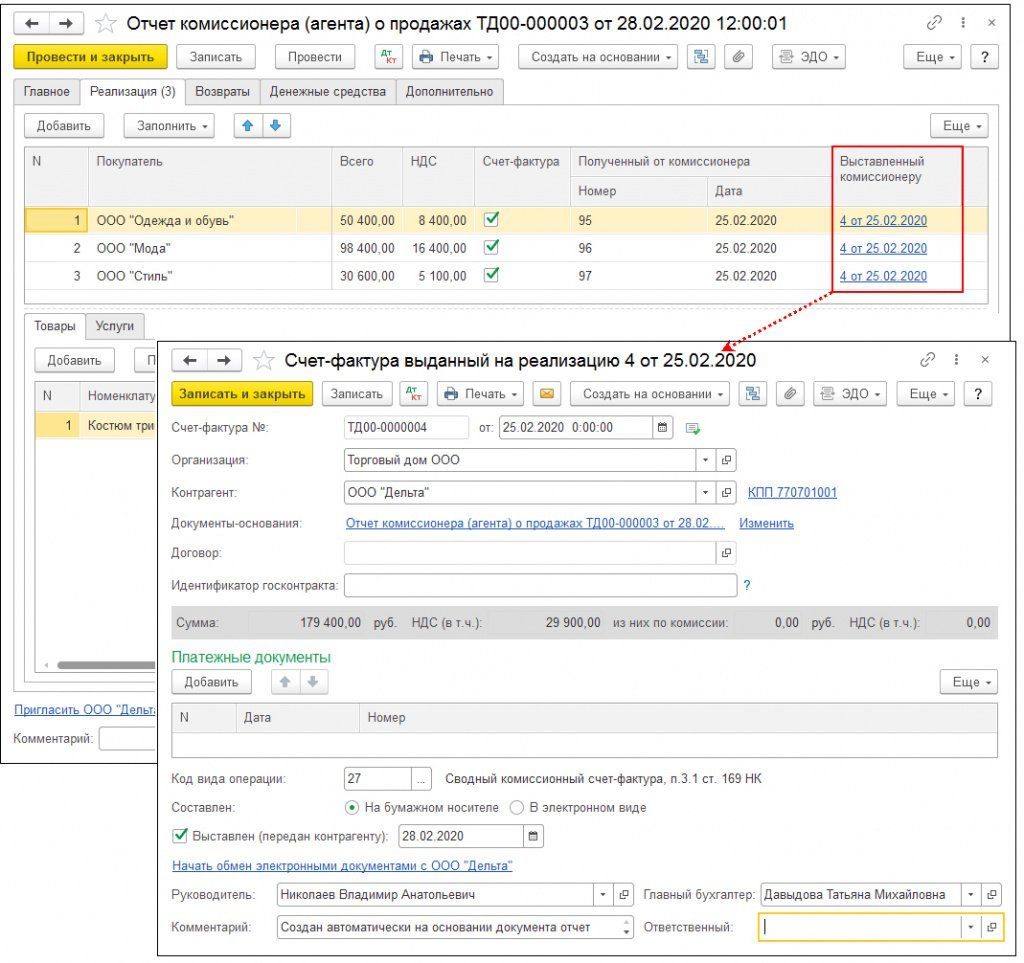

В верхней части таблицы указываются следующие сведения (рис. 2):

Рис. 2. Отчет комиссионера о продажах

Для каждой строки верхней табличной части в нижней части указываются сведения (рис. 2):

Таким образом, каждой строке в верхней таблице соответствует отдельная нижняя таблица. Переход между нижними таблицами осуществляется посредством перехода по строкам верхней таблицы. Для рассматриваемого примера в верхней таблице создано три строки, для каждой их которых заполнена отдельная нижняя таблица (рис. 2).

После проведения документа Отчет комиссионера (агента) о продажах в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 90.02.1 Кредит 45.01

— на себестоимость реализованных товаров, по каждой строке нижней табличной части;

Дебет 60.01 Кредит 76.09

— на общую сумму удержанного комиссионного вознаграждения;

Дебет 76.09 Кредит 90.01.1

— на продажную стоимость товаров с НДС, по каждой строке нижней табличной части;

Дебет 44.01 Кредит 60.01

— на стоимость посреднических услуг без НДС;

Дебет 90.03 Кредит 68.02

— на общую сумму начисленного НДС по операции реализации;

Дебет 19.04 Кредит 60.01

— на общую сумму НДС, предъявленную посредником по комиссионному вознаграждению.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма Дт и Сумма Кт для счетов с признаком НУ.

В регистр НДС Продажи вводятся записи для книги продаж по каждому покупателю, отражающие начисление НДС к уплате в бюджет.

В регистр НДС предъявленный вводится запись с видом движения Приход и с событием Предъявлен НДС Поставщиком на сумму НДС, предъявленную комиссионером по комиссионному вознаграждению.

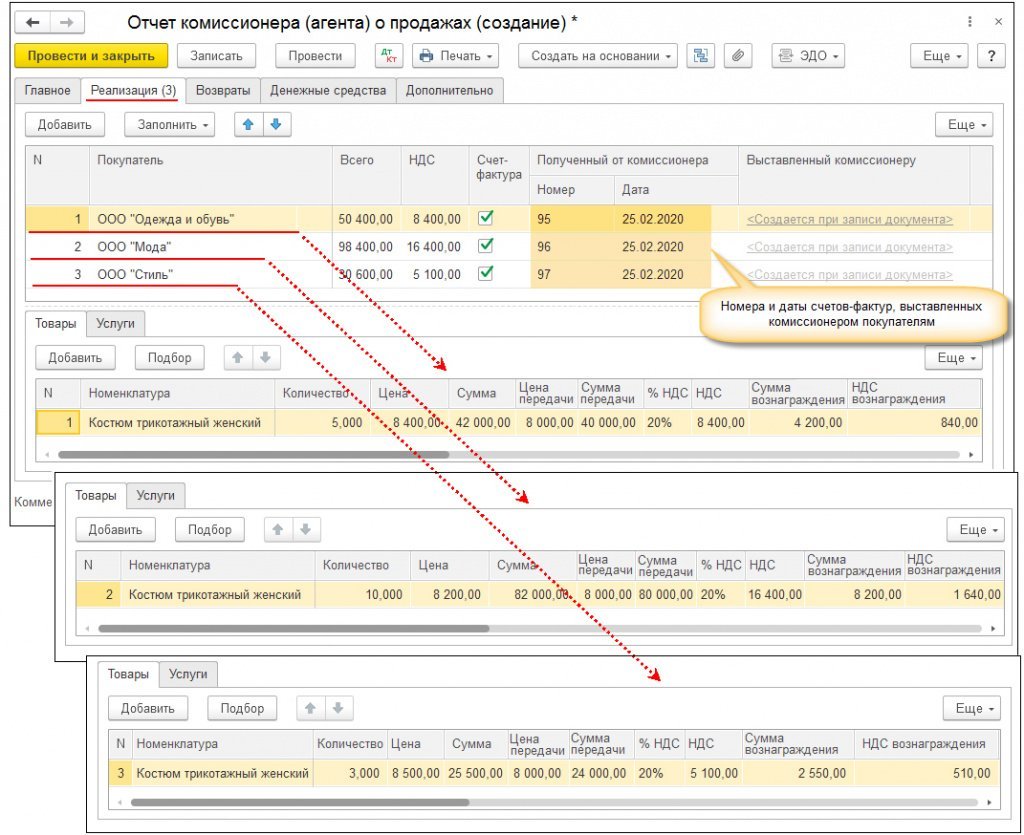

Также при проведении документа Отчет комиссионера (агента) о продажах, как уже было сказано выше, автоматически формируется документ Счет-фактура выданный (операция 3.7 «Перевыставление сводного счета-фактуры на реализованные товары»). Поскольку формируется «сводный» счет-фактура, то в каждой строке верхней части таблицы в графе Выставленный комиссионеру появляется ссылка на один и тот же счет-фактуру (рис. 3). Созданный проведенный документ Счет-фактура выданный представляет собой перевыставленный комитентом в адрес комиссионера «сводный» счет-фактуру с показателями, аналогичными показателям счетов-фактур, выставленных комиссионером покупателю при отгрузке товаров на эту дату (п. 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

Рис. 3. Формирование сводного счета-фактуры

Из любой строки верхней части таблицы документа Отчет комиссионера (агента) о продажах можно перейти в этот перевыставленный «сводный» счет-фактуру.

В новом проведенном документе Счет-фактура выданный все поля будут заполнены автоматически на основании данных документа Отчет комиссионера (агента) о продажах. При этом в поле Код вида операции будет указано значение 27, которое соответствует cоставлению счета-фактуры на основании двух и более счетов-фактур при реализации товаров (работ, услуг), имущественных прав в случае, предусмотренном пунктом 3.1 статьи 169 НК РФ (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

По кнопке Печать в документе Счет-фактура выданный (рис. 3) можно просмотреть форму счета-фактуры и выполнить его печать в двух экземплярах (п. 6 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

В перевыставленном в адрес комиссионера «сводном» счете-фактуре в соответствии с Правилами заполнения счета-фактуры, утв. Постановлением № 1137, будут указаны:

После проведения документа Счет-фактура выданный вносятся записи в регистр Журнал учета счетов-фактур в отношении каждого покупателя товаров.

Несмотря на то, что с 01.01.2015 комитенты (принципалы) не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выданном счете-фактуре.

Для регистрации полученного от комиссионера счета-фактуры на вознаграждение (операция 3.8 «Регистрация счета-фактуры на комиссионное вознаграждение») необходимо в полях Счет-фактура на вознаграждение номер и от на закладке Главное документа Отчет комиссионера (агента) о продажах ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на счет-фактуру.

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Отчет комиссионера (агента) о продажах.

Кроме того, в документе Счет-фактура полученный:

Регистрация в книге покупок полученного от комиссионера счета-фактуры на комиссионные услуги (операция 3.9 «Заявление к вычету входного НДС по комиссионному вознаграждению») может быть произведена посредством проставления флага в строке Отразить вычет НДС в книге покупок датой получения документа Счет-фактура полученный, если комитент:

После проведения документа формируется бухгалтерская проводка:

Дебет 68.02 Кредит 19.04

— на сумму НДС, предъявленную к налоговому вычету по комиссионному вознаграждению за февраль 2020 года.

В регистр сведений Журнал учета счетов-фактур вносится запись для хранения необходимой информации о полученном счете-фактуре. В регистр накопления НДС Покупки вносится запись о сумме налога, предъявленной комиссионером по посреднической услуге, для формирования записи книги покупок за I квартал 2020 года.

В регистр НДС предъявленный на сумму НДС, принятую к вычету, вводится запись с видом движения Расход.

Отражение НДС и налоговых вычетов в книгах покупок и продаж, налоговой декларации

Операция 4.1 «Формирование книги покупок и книги продаж за I квартал 2020 года. Составление налоговой декларации по НДС за I квартал 2020 года» в программе производится с помощью соответствующих команд панели навигации (раздел Отчеты).

Согласно Правилам ведения книги продаж при регистрации «сводного» счета-фактуры указываются:

Рис. 4. Отражение реализации товаров в книге продаж комитента

Кроме того, поскольку реализация товаров производилась в рамках договора комиссии, в книге продаж дополнительно указываются:

Согласно Порядку заполнения декларации по НДС (Приложение № 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@) налоговая декларация комитента, составляемая в электронной форме, будет включать: Титульный лист, Раздел 1, Раздел 3, Раздел 8 и Раздел 9.

Поскольку порядок визуализации Разделов 8 и 9 электронной декларации приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ не регламентирован, их воспроизведение на экране осуществляется в привычном, удобном для восприятия виде, аналогичном форме книги покупок и книги продаж, утв. Постановлением № 1137.

1С:ИТС

Еще больше полезных статей о НДС по операциям с участием посредников можно найти в справочнике «Учет по налогу на добавленную стоимость» раздела «Инструкции по учету в программах 1С».

Код вида операции в книге продаж

Зачем кодировать вид операции?

Чтобы найти полный список кодов видов операций по НДС, нужно изучить:

Коды универсальны и предназначены для использования не только в книге продаж (включая дополнительные листы к ней), но и:

Кому обязательно заполнять журнал учета счетов-фактур, узнайте из этого материала.

В приказе ММВ-7-3/136@ расшифровано 24 кода (от 01 до 32), каждый из которых обозначает конкретную операцию, связанную с исчислением НДС. Отгрузке соответствуют коды 01 или 10 (в зависимости от того, товар реализован за деньги или передан безвозмездно), для корректировки реализации применяется код 18. При отражении авансирования используется код 02, а при возврате предоплаты — 22. Предусмотрены также отдельные коды для налоговых агентов, комиссионеров, застройщиков и т. д. Часть промежуточных кодов (03–05, 07–09, 11–12) не используется.

В письме СД-4-3/480@ указаны коды 33-34 и 41-44, которые предназначены для налоговых агентов, указанных в п. 8 ст. 161 НК РФ (при покупке сырых шкур, металлолома). А в письме № СД-4-3/532@ — коды 37-40, рекомендованные к использованию экспортерам, отказавшимся от ставки 0%.

Применение кодов в учетных регистрах и отчетности позволяет представлять информацию о содержании операций в форме, удобной:

Как в книге продаж указывать код вида товара, если таких кодов по партии несколько, см. здесь.

Какие коды видов операций указывать в книге продаж при экспорте, узнайте в КонсультантПлюс. Если у вас нет доступа, получите пробный онлайн-доступ к системе бесплатно.

В последующих разделах подробнее расскажем о наиболее часто используемых кодах в книге продаж в 2021 году.

Что объединяет связанный с НДС код 21 книги продаж с кодом 02 книги покупок?

С 01.07.2021 книга продаж ведется по новой форме. Обновления связаны с введением системы прослеживаемости.

Код операции 21 в книге продаж применяется для отражения операций:

Код 21 используется только для записей в книге продаж и предполагает корреспондирующие записи кодов 01, 02, 13, 25 в книге покупок.

ООО «ТЦ “Лион”» закупает у ПАО «Анаконда» чайную посуду для реализации через свои торговые точки. По условиям договора с поставщиком отгрузка товаров производится только при 5-процентной предоплате.

По каждому полученному авансу ПАО «Анаконда» выставляет в адрес ООО «ТЦ “Лион”» счет-фактуру, которую покупатель регистрирует в своей книге покупок с кодом вида операции 02 (п. 12 ст. 171, п. 9 ст. 172 НК РФ).

Код 21 в книге продаж ООО «ТЦ “Лион”» проставляется при поступлении чайной посуды на его склад — в этот момент отражается операция по восстановлению НДС, ранее принятого к вычету по авансовому счету-фактуре.

Как оформить счет-фактуру при получении предоплаты, расскажет статья «Правила выставления счета-фактуры на аванс».

Нюансы применения кода 26 в 2021 году

Записать код 26 в книге продаж потребуется в том случае, если фирма реализовывала в течение отчетного периода работы и (или) услуги:

Код 26 применяется и в тех случаях, когда от указанных выше лиц получена предоплата в счет последующих отгрузок (выполнения работ, оказания услуг).

Записи в книге продаж по коду 26 могут производиться на основании сводных документов (счетов-фактур, отчета по онлайн-кассе).

Что в онлайн-кассах заменяет Z-отчет, см. в статье «Нужен ли z-отчет при использовании онлайн-кассы?».

При наличных расчетах в книге регистрируются сводные данные по ККТ за вычетом сумм, на которые выставлялись счета-фактуры.

Периодичность регистрации сводных документов по онлайн-кассе в книге продаж нормативно не определена. Допускается их регистрировать:

Нужно исходить из объема и периодичности операций.

ООО «ТЦ “Лион”» торгует оптом и в розницу. В апреле оно реализовало чайную посуду своим покупателям — физическим лицам.

Так как фирма торгует в розницу за наличный расчет, она вправе не оформлять счета-фактуры по каждой реализации (п. 7 ст. 168 НК РФ).

Запись в книге продаж по коду 26 ООО «ТЦ» производится на основании данных по ККТ. При этом в графе 7 «Наименование покупателя» отражается обобщенная группа покупателей — физические лица, а в графе 8 «ИНН/КПП покупателя» проставляется прочерк.

Если покупатели-физлица расплачиваются банковскими картами, продавцу (ООО «ТЦ “Лион”») необходимо оформлять счет-фактуру, так как такая форма оплаты признается безналичной (п. 3 ст. 168 НК РФ).

В этой ситуации запись в книге продаж тоже будет производиться по коду 26, и основанием для нее тоже станет сводный счет-фактура — его можно оформить в одном экземпляре по итогам налогового периода (письмо Минфина России от 01.04.2014 № 03-07-09/14382).

Корректировка реализации (код 18)

Основанием для отражения в книге продаж записи с кодом вида операции 18 является корректировочный счет-фактура, выставляемый продавцом покупателю при уменьшении стоимости отгруженных товаров (работ, услуг).

Стоимость реализации может снизиться, к примеру, если уменьшились:

Все случаи и условия выставления корректировочного счета-фактуры — в нашем материале «Что такое корректировочный счет-фактура и когда он нужен?».

ПАО «Анаконда» выставило в июне своему покупателю ООО «ТЦ “Лион”» корректировочный счет-фактуру (КСФ) по отгрузке прошлого месяца. Уменьшение стоимости продаж по нему составило 289 000 руб. (в том числе НДС 48 166,67 руб.).

Оба контрагента по этой операции будут применять код вида операции 18 в следующем порядке:

Что означает код 03?

Код 03 с 2016 года отменен — в приказе ММВ-7-3/136@ такой код вида операции отсутствует. До 01.07.2016 этот код использовали для отражения:

О нюансах оформления документов и учета НДС в ситуации возврата товаров см. в материале «Какой порядок учета НДС при возврате товара поставщику?».

Вместо исключенного кода 03 в настоящее время используются 3 других кода:

Если в книге продаж указать недействующий код 03, это будет считаться ошибкой. Кроме того, могут возникнуть сложности и у налоговиков, и у налогоплательщика (об этом далее).

Какие коды видов операций указывать в книге покупок? Ответ на этот вопрос узнайте в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Какие последствия могут наступить, если код вида операции отсутствует в книге продаж?

Декларация по НДС предоставляется налоговикам только в электронном виде, а информация из книги продаж включается в нее отдельным разделом. Поэтому ошибка в книге продаж автоматически означает ошибку в отчетности по НДС.

Отсутствие кодов или неверное их указание в графе «Код вида операции» книги продаж:

Ошибочные коды могут привести к расхождению с данными контрагентов и потребуют дополнительных пояснений по запросам контролеров.

Для корректного указания кодов в книге продаж необходимо не только правильно классифицировать операцию и проконтролировать верное заполнение графы 2 в книге продаж, но и регулярно отслеживать изменения законодательства по этому вопросу.

Итоги

Для отражения кода вида операции в книге продаж используются шифры из ряда документов ФНС. Отгрузка шифруется кодом 01, а для корректировки реализации применяется код 18. Вместо отмененного кода 03 применяются коды 01 (если товар возвратил плательщик НДС), 16 или 17 (при возврате товара неплательщиками НДС или физлицами соответственно). Ошибочно указанные в книге продаж коды могут привести к расхождению с данными контрагентов и потребуют дополнительных пояснений по запросам контролеров.

Комиссионная торговля у комиссионера в «1С:Бухгалтерии 8» (ред. 3.0)

Учет реализации и НДС у комиссионера

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента (пункт 1 ст. 990 ГК РФ). Комитент обязан уплатить комиссионеру вознаграждение в порядке и размере, установленных в договоре комиссии (пункт 1 ст. 991 ГК РФ). В случае, когда комиссионер совершил сделку на условиях более выгодных, чем те, которые были указаны комитентом, дополнительная выгода делится между комитентом и комиссионером поровну, если иное не предусмотрено соглашением сторон (статья 992 ГК РФ).

Вещи, поступившие к комиссионеру от комитента, являются собственностью последнего (пункт 1 ст. 996 ГК РФ). По исполнении поручения комиссионер обязан представить комитенту отчет и передать ему все полученное по договору комиссии (статья 999 ГК РФ). На основании статьи 997 ГК РФ комиссионер вправе удержать причитающееся ему по договору комиссии вознаграждение из сумм, полученных от покупателя.

В бухгалтерском учете комиссионер учитывает полученные от комитента товары на забалансовом счете 004 «Товары, принятые на комиссию». При реализации товара покупателю его стоимость списывается с забалансового учета.

Договор комиссии может предусматривать непосредственное участие комиссионера в расчетах с покупателем. Комитент при этом рассчитывается только с комиссионером. Выручкой, отражаемой в бухгалтерском учете комиссионера на дату утверждения комитентом отчета, будет только сумма вознаграждения и причитающаяся сумма дополнительной выгоды.

Что касается НДС, то, согласно пункту 1 статьи 156 НК РФ, налогоплательщики при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии определяют налоговую базу как сумму дохода, полученную ими в виде вознаграждений (любых иных доходов) при исполнении указанных договоров.

При этом, в соответствии с пунктом 1 статьи 167 НК РФ, моментом определения налоговой базы по НДС у комиссионера является наиболее ранняя из следующих дат:

Из содержания указанных норм следует, что у комиссионера, получившего от заказчика аванс в счет предстоящего оказания услуги, возникает обязанность исчислить НДС в части своего вознаграждения (письмо УФНС России по г. Москве от 05.12.2007 № 19-11/115925).

Если комитент и комиссионер предусмотрят в договоре возможность удержания комиссионером вознаграждения из средств, поступивших ему в качестве предоплаты от покупателя товаров комитента, то в этом случае удержанные суммы являются для комиссионера авансом и подлежат налогообложению НДС в соответствии с подпунктом 2 пункта 1 статьи 167 НК РФ.

В случае получения предоплаты от комитента комиссионер составляет счет-фактуру на аванс и отражает в нем полученную (удержанную) сумму комиссионного вознаграждения.

При совершении сделки комиссионера с покупателем первичные документы и счет-фактуру (в том числе на сумму предоплаты от покупателя), должен оформить посредник (в том числе, не являющийся плательщиком НДС), указав себя в качестве продавца. Счет-фактура, выданный комиссионером покупателю, регистрируется у комиссионера в Части 1 Журнала. В книге продаж такой счет-фактура не отражается, поскольку у комиссионера не возникает налогооблагаемой базы по НДС.

Далее комиссионер передает комитенту сведения, указанные в счете-фактуре для покупателя. На основании сведений, полученных от комиссионера, комитент составляет счет-фактуру на реализованные товары и передает его комиссионеру.

При получении счета-фактуры от комитента комиссионер должен зарегистрировать его в Части 2 Журнала. При этом в книге покупок данный документ не отражается, так как у комиссионера не возникает права на вычет НДС.

После утверждения комитентом отчета комиссионера, комиссионер выставляет комитенту счет-фактуру на сумму комиссионного вознаграждения, регистрирует его в книге продаж и в части 1 Журнала. Исчисленную сумму налога с комиссионного вознаграждения комиссионер отражает в налоговой декларации по НДС в налоговом периоде утверждения отчета.

Кроме этого, у комиссионера возникает право на вычет НДС с зачтенной предоплаты в части комиссионного вознаграждения.

Счет-фактуру на зачтенную сумму предоплаты в части комиссионного вознаграждения комиссионер регистрирует в книге покупок и отражает в налоговой декларации по НДС.

Отражение позиции комиссионера в программе «1С:Бухгалтерия 8» (ред. 3.0) при реализации товаров по договору комиссии рассмотрим на следующем примере.

Пример

Организация ЗАО «ТФ Мега» (комитент) заключило с ЗАО «Торговый дом Комплексный» (комиссионер) договор комиссии, по которому комиссионер за вознаграждение реализует оптовым покупателям товары комитента. Обе компании применяют общую систему налогообложения (ОСНО) и являются плательщиками НДС. По условиям договора комиссионер реализует товары по ценам, не ниже цен, указанных в накладной на передачу товаров, участвует в расчетах. Дополнительная выгода принадлежит комитенту. Вознаграждение комиссионера составляет 10 процентов от выручки за реализованные товары. Вознаграждение удерживается комиссионером из денежных средств, полученных от покупателя, в том числе поступивших в качестве предоплаты. Согласно условиям договора комиссионер обязан отчитываться перед комитентом ежемесячно.

30 июня 2014 года комиссионер представил комитенту отчет за июнь, где отразил поступление денежных средств от покупателя, а также сведения, указанные в счете-фактуре для покупателя.

1 июля 2014 года комиссионер получил перевыставленный авансовый счет-фактуру от комитента.

Денежные средства за вырученный товар в сумме 27 450,00 руб. комиссионер перечислил комитенту 28 июля 2014 года.

К отчету комиссионер приложил комплект документов на комиссионное вознаграждение (счет, акт, счет-фактуру), сведения, указанные в счете-фактуре для покупателя и сведения о поступивших денежных средствах от ООО «Плотник+».

1 августа 2014 года комиссионер получил перевыставленные «отгрузочные» счета-фактуры от комитента.

Настройка учетной политики и счетов учета

Напоминаем, что для правильной организации учета операций в рамках комиссионной торговли в программе «1С:Бухгалтерия 8» редакции 3.0 необходимо выполнить соответствующие настройки параметров учета, о которых мы писали в № 8 (август) «БУХ.1С» за 2014 год (стр. 16).

Также напоминаем, что счета расчетов устанавливаются по умолчанию в соответствии со счетами, указанными в настройке Счета расчетов с контрагентами по одноименной гиперссылке в справочнике Контрагенты (раздел Справочники).

Регистрация счетов-фактур на предоплату от покупателя

И поступление денежных средств от покупателя и регистрация счетов-фактур на аванс осуществляется из раздела программы Банк и касса.

Предоплата в сумме 19 500,00 рублей от покупателя НПО «Монолит» 19 июня 2014 года регистрируется документом Поступление на расчетный счет с видом операции Оплата от покупателя. Документ можно создать на основанииСчета на оплату покупателю.

Для автоматического формирования счетов-фактур на авансы, полученных от покупателей, необходимо воспользоваться обработкой Регистрация счетов-фактур на аванс, доступ к которой осуществляется по гиперссылке на панели навигации Счета-фактуры на аванс.

Список счетов-фактур на авансы с отбором за указанный период можно просмотреть по гиперссылке Открыть список счетов-фактур на аванс.

По условиям нашего примера в результате автоматической обработки регистрируется счет-фактура на аванс, полученный от покупателя НПО «Монолит» (рис. 1). Для того, чтобы счет-фактура не отражалась в книге продаж, в поле Вид счета фактуры необходимо установить значение На аванс комитента, а в ставшем активным поле Комитент указать наименование комитента ЗАО «ТФ Мега».

Рис. 1. Счет-фактура выданный покупателю на аванс комитента

В этом случае при проведении документа Счет-фактура выданный на аванс комитента не будут формироваться бухгалтерские проводки и движения по регистру накопления НДС продажи, а будет лишь внесена запись в регистр сведенийЖурнал учета счетов-фактур.

Регистрация авансового счета-фактуры на комиссионное вознаграждение

Поскольку комиссионное вознаграждение комитентом фактически перечислено не было, а было удержано комиссионером из средств, поступивших ему в качестве предоплаты от покупателя товаров комитента, обработка Регистрация счетов-фактур на аванс не сформирует авансовый счет-фактуру на комиссионное вознаграждение в автоматическом режиме.

В форме обработки Регистрация счетов-фактур на аванс необходимо нажать на кнопку Добавить и заполнить строку вручную следующим образом (рис. 2):

Рис. 2. Регистрация счета-фактуры на предоплату комиссионного вознаграждения

По кнопке Выполнить на основании сделанной вручную записи будет зарегистрирован счет-фактура на предоплату комиссионного вознаграждения.

Обратите внимание: поскольку у продавца (комиссионера) отсутствует платежный документ на перечисление предоплаты покупателем (комитентом), поля Платежный документ №: и от: не заполняются.

После проведения документа будет занесена запись в регистр бухгалтерии, отражающая начисление налога на доабвленную стоимость:

В регистр накопления НДС Продажи будет внесена запись с событием Получен аванс для регистрации выставленного счета-фактуры в книге продаж, а в регистр сведений Журнал учета счетов-фактур будет внесена соответствующая запись для отражения выставленного счета-фактуры в части 1 Журнала.

Регистрация перевыставленного авансового счета-фактуры от комитента

Для того, чтобы зарегистрировать перевыставленный комитентом от своего имени авансовый счет-фактуру, необходимо прежде оформить документ Отчет комитенту с видом операции Отчет о продажах (документ доступен по гиперссылке Отчеты комитентам на панели навигации из раздела Покупки).

Форма документа состоит из нескольких закладок. На закладке Главное необходимо указать основные реквизиты отчета комитенту: номер и дата отчета, наименование комитента и номер договора с ним, способ расчета комиссионного вознаграждения, ставка налога на добавленную стоимость комиссионного вознаграждения, порядок учета вознаграждения, а также регистрируется дата и номер счета-фактуры на вознаграждение.

Напоминаем, что поля Способ расчета и % вознаграждения заполняются по умолчанию, если эти реквизиты заполнены в форме элемента справочника договора с комитентом.

Суммы в полях Всего и НДС (в т.ч.) как в отношении проданных товаров комитента, так и в отношении комиссионного вознаграждения рассчитываются автоматически согласно данным, заполненным на закладке формы документа Товары и услуги. Поскольку в июне 2014 года комиссионером не осуществлялись продажи товаров, то закладка Товары и услуги не заполняется.

На закладке Денежные средства указывается информация о средствах, полученных от покупателей (рис. 3):

Рис. 3. Регистрация аванса от покупателя в отчете комитенту.

Так как в июне 2014 года комиссионный товар не продавался, и вознаграждение комиссионеру не начислялось, при проведении документа Отчет комитенту от 30 июня 2014 года не происходит никаких движений в регистрах бухгалтерии и в регистрах накопления. Тем не менее, созданный документ необходим для того, чтобы его указать в качестве документа-основания при регистрации перевыставленного счета-фактуры от комитента (раздел Покупки, гиперссылка Счета-фактуры полученные, кнопка Создать).

В развернувшемся выпадающем меню надо выбрать вид Cчет-фактура на аванс. В открывшемся документе необходимо проверить заполнение его полей и отредактировать их следующим образом (рис. 4):

Рис. 4. Регистрация перевыставленного авансового счета-фактуры от комитента

При проведении документа Счет-фактура полученный на аванс не будут формироваться бухгалтерские проводки и движения по регистру накопления НДС покупки, а будет лишь внесена запись в регистр сведений Журнал учета счетов-фактур.

Таким образом, перевыставленный авансовый счет-фактура от комитента в книге покупок не регистрируется, а отражается в Части 2 Журнала.

Учет товаров, принятых на комиссию

Для регистрации поступления товаров, принятых на комиссию, необходимо из раздела Покупки создать документ Поступление товаров и услуг с видом операции Товары, услуги, комиссия.

Документ заполняется согласно товаросопроводительным документам (накладной) комитента. Обращаем ваше внимание, что в окне выбора договора с комитентом отображаются только те договоры, которые имеют вид договора:

В справочнике Договоры контрагентов в форме используемого договора желательно заполнить область реквизитов Комиссионное вознаграждение, для того, чтобы в документе Отчет комитенту комиссионное вознаграждение рассчитывалось автоматически.

В нашем примере Способ расчета устанавливается как Процент от суммы продажи, а Размер установлен как 10 %.

В графе Счет учета указывается забалансовый счет 004.1 «Товары, принятые на комиссию». После проведения документа в регистр бухгалтерского учета будет введена запись только по дебету указанного счета на общую сумму принятых товаров от комитента. Напоминаем, что для того, чтобы в документе Поступление товаров и услуг значение Счета учета заполнялось автоматически, нужно воспользоваться настройкой регистра сведений Счета учета номенклатуры, который доступен по одноименной гиперссылке из справочника Номенклатура, размещенного в разделе Справочники.

Продажа товаров, принятых на комиссию

Операция по продаже комиссионного товара покупателю НПО «Монолит» регистрируется документом Реализация товаров и услуг с видом операции документа Товары. Документ можно создать и на основании выставленного ранее Счета на оплату покупателю (доступ к этим документам осуществляется из раздела Продажи).

В результате проведения документа Реализация товаров и услуг формируются следующие проводки:

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт.

Кроме этого, вводится запись в регистр накопления Реализованные товары и услуги комитентов (принципалов) с видом движения Приход на стоимость реализованных комиссионных товаров.

Для регистрации счета-фактуры на отгрузку комиссионных товаров необходимо создать документ Счет-фактура выданный на основании документа Реализация товаров и услуг.

При проведении документа Счет-фактура выданный на реализацию не будут формироваться бухгалтерские проводки и движения по регистру накопления НДС продажи, а будет лишь внесена запись в регистр сведений Журнал учета счетов-фактур.

Аналогичным образом оформляются операции по продаже комиссионного товара 25 июля 2014 года покупателю ООО «Плотник+».

Отчет комитенту о проданных товарах

Для начисления комиссионного вознаграждения за июль и удержания его из выручки комитента необходимо создать последним числом месяца очередной документ Отчет комитенту с видом операции документа Отчет о продажах.

Указанный документ можно создать на основании документа Поступление товаров и услуг от комитента, а табличную часть на закладке Товары и услуги можно заполнить автоматически, нажав на кнопку Заполнить и выбрав вариантЗаполнить реализованным по договору (табличная часть документа заполняется товарами комитента, которые реализованы, но еще не были отражены в других отчетах).

Рис. 5. Отчет комитенту за июль, закладка «Товары и услуги»

Для того, чтобы комиссионное вознаграждение сразу же удерживалось из выручки комитента, на закладке Расчеты необходимо установить флаг Удержать комиссионное вознаграждение из выручки комитента.

Рис. 6. Отчет комитенту за июль, закладка «Главное»

На закладке Денежные средства указывается справочная информация о средствах, полученных от покупателей:

В результате проведения документа Отчет комитенту формируются следующие проводки:

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы в программе «1С:Бухгалтерия 8» редакции 3.0 фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт.

Кроме этого, вводятся записи в следующие регистры накопления:

Проведенный документ Счет-фактура выданный на реализацию, созданный на основании документа Отчет комитенту, не формирует бухгалтерские проводки и движения по регистрам накопления, а вносит только запись в регистр сведений Журнал учета счетов-фактур.

Регистрация перевыставленных счетов-фактур от комитента

Регистрация перевыставленных счетов-фактур от комитента осуществляется на основании документа Отчет комитенту от 31 июля 2014 года. Нажав на кнопку Создать на основании, в развернувшемся вертикальном меню надо выбрать вариант Счет-фактура полученный c видом Cчет-фактура на поступление. В открывшемся документе необходимо проверить заполнение его полей и отредактировать их следующим образом (рис. 7):

Рис. 7. Регистрация перевыставленного счета-фактуры от комитента

Аналогичным образом регистрируется и второй перевыставленный счет-фактура от комитента на сумму 30 500,00 рублей от 25 июля 2014 года.

При проведении документа Счет-фактура полученный на поступление не будут формироваться бухгалтерские проводки и движения по регистрам накопления, а будет лишь внесена запись в регистр сведений Журнал учета счетов-фактур.

Таким образом, перевыставленные счета-фактуры от комитента в книге покупок не регистрируются, а только отражаются в Части 2 Журнала учета полученных и выставленных счетов-фактур.

Вычет НДС с полученного аванса

Поскольку комиссионное вознаграждение авансом фактически не перечислялось, то из-за отсутствия зарегистрированного документа аванса в учетной системе НДС регламентная операция Формирование записей книги покупокавтоматически запись книги покупок на закладке Полученные авансы не сформирует.

Для того, чтобы отразить вычет НДС с удержанного в качестве предоплаты комиссионного вознаграждения, проще всего воспользоваться документом Отражение НДС к вычету, создав его на основании авансового счета-фактуры на комиссионное вознаграждение.

В открывшемся документе на закладке Главное (рис. 8) необходимо указать дату вычета (31 июля 2014 года), а также проставить флаги: Использовать как запись книги покупок; Формировать проводки; Использовать документ расчетов как счет-фактуру.

Рис. 8. Документ «Отражение НДС к вычету»

Закладка Товары и услуги будет заполнена автоматически данными счета-фактуры, выданного на предоплату комиссионного вознаграждения.

В результате проведения документа Отражение НДС к вычету формируется следующая проводка:

Кроме этого, на сумму зачтенного НДС вводится запись в регистр накопления НДС Покупки.