договор на оказание бух услуг с самозанятым

Договор оказания услуг с самозанятым

Какие особенности нужно учитывать и что включить в текст договора

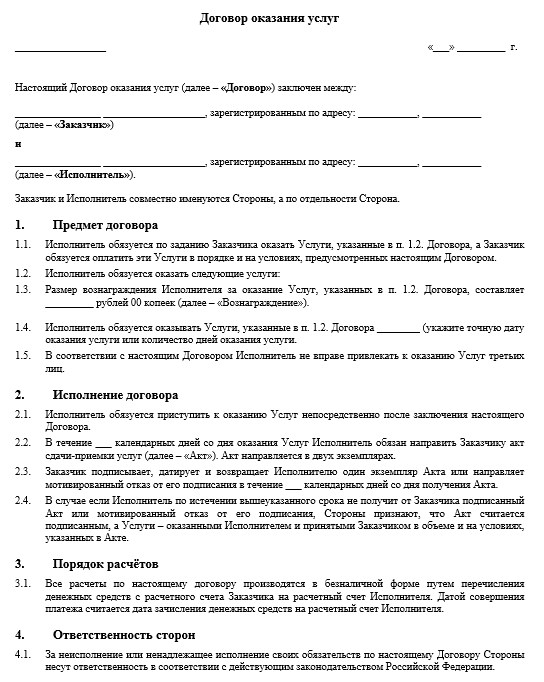

Договор оказания услуг с самозанятым

Образец договора, подготовленный специалистами сервиса.

Самозанятым называют физическое лицо или индивидуального предпринимателя (ИП), который использует особый налоговый режим — налог на профессиональный доход (НПД). Деятельность самозанятого регулируется Федеральным законом от 27.11.2018 № 422-ФЗ.

Чтобы получить статус самозанятого, надо пройти регистрацию на сайте ФНС или в приложении «Мой налог». Вести отчётность и применять кассовый аппарат не требуется, а налог к уплате рассчитывается автоматически.

Самозанятый не обязан платить страховые взносы, а доход, на который уже уплачен налог на профессиональный доход (НПД), не облагается НДФЛ.

Особенности договора услуг с самозанятым

Договор с самозанятым заключается между юридическим или физическим лицом с одной стороны, и гражданином (физическим лицом или ИП), применяющим налог на профессиональный доход, с другой стороны.

Такое соглашение должно содержать как общие правила, установленные для гражданско правовых договоров, так и специфические нормы, необходимые для работы с самозанятым.

В договор оказания услуги с самозанятым нужно включить следующие условия:

Также помимо стандартных условий в договоре нужно прописать специфические положения, а именно:

Что необходимо учесть при заключении договора с самозанятым

1. Перед заключением договора, советуем убедиться, что лицо действительно имеет статус самозанятого. Для этого можно:

Если окажется, что статусом самозанятого контрагент не обладает, заказчику нужно будет выплатить за него страховые взносы и НДФЛ. Это также будет означать, что сформированные им чеки в налоговую не попадут и организации не смогут учесть суммы по договору в качестве своих расходов.

2. Также нужно помнить о том, что у самозанятых установлен предел годового дохода в 2, 4 млн. рублей. Убедитесь, что после заключения с вами договора у исполнителя этот доход превышен не будет.

Если у вас есть опасения, что во время действия договора у контрагента может быть утрачен статус самозанятого, установите в соглашении обязанность плательщика НПД сообщать, если он прекратит работу по данному налоговому режиму. А если он это положение нарушит, то в договоре можно прописать ответственность исполнителя за убытки, понесённые в этом случае (например, обязанность возместить страховые взносы, пени и штрафы, которые взыщет с заказчика ФНС).

3. Если договор с самозанятым заключает организация или индивидуальный предприниматель, то он не должен иметь признаки трудовых отношений. Например,

Также законом прямо запрещено привлечение в качестве самозанятого бывшего работника заказчика, если трудовые отношения между ними закончились менее двух лет назад.

Если налоговая решит, что под видом договора оказания услуг с самозанятым стороны скрывают трудовые отношения, то организации будет доначислены НДФЛ и взносы, а также наложен административный штраф.

Образец договора оказания услуг размещён в начале статьи. Также вы можете скачать полностью готовый договор именно с вашими данными в сервисе «Документовед» после заполнения небольшой анкеты.

«Самозанятый бухгалтер: можно ли применять НПД»

Бухгалтеры все чаще отказываются от штатных должностей в пользу предпринимательской деятельности: размеренная работа сменяется фриланс-сотрудничеством с организациями, график становится свободное и появляется возможность самостоятельно выбирать клиентов.

Сегодня узнаем, могут ли такие специалисты оказывать бухгалтерские услуги на НПД. В этой статье мы ответим на популярные вопросы и дадим несколько рекомендаций по заключению договоров с контрагентами.

Может ли бухгалтер быть самозанятым

Вопрос « можно ли оказывать бухгалтерские услуги как самозанятый » не теряет актуальности. Специалисты задумываются о выходе из тени, а специальный режим рассматривают из-за маленьких налогов.

Поэтому для начала определим, кто такие самозанятые. Это специалисты, получающие профессиональный доход — доход от продажи продукции собственного производства, оказания услуг или выполнения работ без наемных работников ( пункт 7 ).

Бухгалтер без наемных работников не попадает под ограничения, установленные законодательством. Поэтому ответ на вопрос положительный. Если хотите заниматься любимым делом официально, регистрируйтесь в качестве самозанятого через приложение «Мой налог».

А когда бухгалтер не может быть самозанятым?

Бухгалтер не может быть самозанятым, если сотрудничество с компанией похоже на трудовые отношения: ежедневная работа с 09:00 до 17:00, премирование и ответственность за нарушение корпоративных правил. За это налоговая инициирует проверку, переквалифицирует ГПХ-соглашение в трудовой договор, обяжет уплатить за исполнителя НДФЛ, страховые взносы, штрафы и пени.

Если решите совмещать профессиональную деятельность с трудовой, не оказывайте услуги текущему работодателю в рамках НПД. Не делайте это и после увольнения, так как ограничение сохранится в течение двух лет с момента расторжения трудового контракта ( подпункт 8 пункта 2 ).

Как бухгалтеру стать самозанятым?

Одно из главных преимуществ самозанятости — автоматизированность. Чтобы работать «в белую», не нужно посещать налоговую службу или иные органы, готовить и подавать пакет бумажных документов.

Регистрация занимает не больше 5-15 минут и сводится к заполнению анкеты и подтверждению личности в приложении «Мой налог» (адаптировано для Android и iOS). В программе есть встроенные подсказки и ответы на популярные вопросы, которые помогут решить возникшие проблемы.

Если вы индивидуальный предприниматель, для применения «Налога на профессиональный доход» не придется отказываться от статуса (пункт 1). Но после регистрации не забудьте подать в ИФНС по месту регистрации заявление о прекращении применения текущей системы налогообложения.

Договор с самозанятым бухгалтером: образец 2021

Сотрудничество сторон — самозанятого бухгалтера и индивидуального предпринимателя или юридического лица — фиксируется гражданско-правовым договором. Договор на бухгалтерские услуги с самозанятым составляют по стандартным шаблонам, но с дополнениями:

Если самозанятый зарегистрирован как индивидуальный предприниматель, первый и второй пункты из соглашения исключают. ИП самостоятельно уплачивают налоги вне зависимости от применяемой системы налогообложения.

Самозанятый бухгалтер: как с ним работать

Первый этап — составление и подписание договора — мы обсудили. На втором стороны готовят закрывающие документы, чтобы заказчик (ИП или ООО) мог подтвердить расходы.

Не подтвердив расходы, организации пересчитывают сумму налога и уплачивают недоимку в бюджет. ФНС считает это просрочкой, поэтому дополнительно выписывает штраф и начисляет пени. Ответственно подходите к подготовке закрывающих документов, чтобы стоимость услуг спецрежимников не увеличилась на 20-30% из-за санкций ведомства.

Нужно ли возмещать расходы?

Индивидуальные предприниматели и юридические лица обязаны возмещать расходы только официально трудоустроенным работникам. На самозанятых эта норма не распространяется.

Заранее спланируйте выполнение заказа и включите дополнительные расходы в конечную стоимость для компенсации.

Самозанятый бухгалтер — плюсы и минусы

У «Налога на профессиональный доход» масса преимуществ, поэтому выделим несколько основных:

Но есть и недостатки:

«Налог на профессиональный доход» — возможность попробовать силы в предпринимательстве. 3

Договор с самозанятым физлицом: образец

Договор с самозанятым в 2019 году — нужно ли его заключать и как он выглядит? На эти вопросы мы ответим в данной статье. Здесь вы найдете все нюансы заключения договора с самозанятым гражданином: условия, образец, налоги, риски.

Чтобы узнать, как грамотно оформлять договоры с самозанятыми в 2021-2022 году, посмотрите видеозапись вебинара «Как работать с самозанятыми и избежать проблем с налоговой»

Нюансы договора с самозанятым лицом

Режим совсем новый, и вполне естественно, что у организаций (или предпринимателей), собирающихся пользоваться услугами самозанятых, возникает много вопросов. В том числе — как оформлять договорные отношения, да и нужно ли вообще это делать?

Универсального рецепта здесь нет, поскольку налог на профессиональный доход имеет несколько нюансов:

Можно ли вообще обойтись без заключения договора? Можно: соглашение между сторонами может быть и устным, если это их обеих устраивает, и для данной сделки не предусмотрена обязательная письменная форма договора (ст. 159 ГК РФ). Однако всегда нужно помнить, что договоренности, не закрепленные на бумаге, — это большие риски.

Заключаем договор с самозанятым ИП

Таким образом, в данном случае договор не будет иметь каких-либо особенностей по сравнению с тем договором, который вы заключаете с ИП, применяющим другой налоговый режим.

И еще нюанс — ГПХ-договор с ИП при определенных обстоятельствах могут признать трудовым. Последствия: доначисление НДФЛ, взносов во все фонды, а также административный штраф (п. 4, 5 ст. 5.27 КоАП).

Заключаем договор с самозанятым гражданином, не имеющим статуса ИП

Однако, помня о рисках, советуем включить в него положения:

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Особенности заключения договора с самозанятым

Договор с самозанятым — это договор гражданско-правового характера, заключаемый с гражданином, применяющим профессиональный налог. Такой договор отличается от обычного только субъектом, но в связи с этим рекомендуется включить в него дополнительные условия.

В связи с введением профналога в РФ нередко и у юридических, и у физических лиц возникает вопрос, как заключить договор с самозанятым. Работать самозанятый вправе и с теми, и с другими, но есть особенности применения этого режима, которые стоит предусмотреть при заключении контракта. Не стоит подходить к вопросу шаблонно, условия и налоги в договоре с самозанятым лицом необходимо периодически проверять на актуальность, так как нормы применения этого типа правоотношений еще не устоялись.

Особенности работы самозанятого с юридическим лицом

На основании 422-ФЗ от 27.11.2018, юридические лица, организации и компании вправе работать с гражданами, применяющими специальный налоговый режим — на профессиональный доход (в просторечье — самозанятыми). О том, кто вправе получить этот статус и как это сделать, читайте в статье «Как стать самозанятым».

Если заключается договор между юридическим лицом и самозанятым, используют форму соглашения гражданско-правового характера.

Преимущества работы с самозанятым:

Поэтому на практике вопрос, как работать юр лицам с самозанятыми, разрешается достаточно просто: оформляется контракт, осуществляется приемка работ и услуг и оплата по актам выполненных работ — все, как с обычными контрагентами.

Но в договоре стоит упомянуть несколько моментов. Прежде всего необходимо убедиться, имеет ли человек нужный статус, проверьте его на сервисе официального сайта ФНС РФ. Обязательно укажите, что заключаете контракт с самозанятым (рекомендуется даже приложить распечатку с сайта), чтобы не возникало лишних вопросов. Кроме того, в тексте отметьте, что физическое лицо самостоятельно учитывает полученные доходы и перечисляет профналог.

Структура, обязательные реквизиты

Включите в договор на оказание услуг с самозанятым лицом все обычные реквизиты:

Особенно четко стоит описать обязанности исполнителя (можно техзадание оформить приложением), порядок приемки работ.

Правила оплаты услуг и налогообложение

Оплата производится в порядке и сроки, предусмотренные в контракте, а не по правилам трудового права: два раза в месяц. Обычно оплата по контрактам на оказание услуг, выполнение работ (наиболее распространенные для юрлиц с физлицами) заключаются с условием частичной предоплаты. Налоги (часть из них, по заверениям руководства ФНС, идет и на взносы в Фонд медстрахования) физлицо на профналоге оплачивает самостоятельно, заказчику выдается чек. Рекомендуется предусмотреть в договоре пункт о полной ответственности физлица перед налоговой за неуплату, несвоевременную уплату положенных сборов.

Самозанятый или наемный работник: опасность подмены понятий

Работа такого гражданина на условиях трудового соглашения возможна — в этом случае все налоги за него платит работодатель, как за работника без особого статуса. Одновременно с работой по найму гражданин вправе зарегистрироваться в качестве плательщика профналога и в свободное от работы время оказывать услуги. В этом случае он сам платит за себя профессиональный налог с полученного дохода.

НО если работодатель пытается подменить трудовой договор ГПХ с самозанятым, есть риск, что такой контракт госорганы переквалифицируют в трудовой. Чтобы этого избежать, не указывайте в нем следующие пункты:

Не стоит маскировать трудовой контракт под взаимоотношения с самозанятым, налоговая и трудовая инспекции осуществляет за такими правоотношениями особенно жесткий контроль.

Итак, отвечая на вопрос, как самозанятому работать с юридическими лицами, необходимо обязательно отметить, что только в качестве самостоятельного субъекта, оплачивающего за себя налоги. Заключить трудовой контракт разрешается только в качестве наемного работника, не применяя новый режим по 422-ФЗ.

Договоры юрлиц с самозанятыми: правила, проблемы, отражение 1С

Четыре правила и три неприятности. Рассказываем об особенностях сотрудничества юрлиц с самозанятыми.

Заключение договоров ГПХ с самозанятыми — это новая реальность. То, что раньше было в диковинку, сейчас уже становится обыденностью и переходит в разряд массового явления.

Безусловно, компаниям сотрудничество с самозанятыми гораздо выгоднее, чем привлечение к выполнению работ обычных физлиц.

За самозанятых не надо платить взносы и отчитываться в налоговую и ПФР.

В этом материале разберем, какие нюансы нужно учесть при заключении договоров ГПХ с физлицами на НПД, какие подводные камни могут встретиться в процессе сотрудничества и как это взаимодействие юрлиц с самозанятыми отражать в 1С.

Особенности заключения договора ГПХ с самозанятыми

Заключая договоры с самозанятыми исполнителями, надо быть начеку и взять за правило учитывать все нюансы. Мы сформулировали 4 основных правила безопасности при сотрудничестве юрлиц с самозанятыми.

Правило № 1. Самозанятый не должен быть бывшим работником

Это одно из самых важных правил при сотрудничестве с самозанятыми. Федеральный закон № 422-ФЗ от 27.11.2018 запрещает применять НПД самозанятым, заказчик которых — это их бывший работодатель. Запрет действует в течение 2 лет после увольнения.

Поэтому если нашлась подходящая самозанятая кандидатура для выполнения какой-то разовой работы, убедитесь, что в последние 2 года этот человек не работал в вашей компании по трудовому договору.

Бухгалтер может и не помнить всех бывших сотрудников пофамильно. Кроме того, если бухгалтер новенький, то он в принципе не знает людей, когда-то работавших в фирме.

Если вы работаете в 1С, не поленитесь — загляните в справочник сотрудников, убедитесь, что данный гражданин в последние 2 года не числился в штате компании.

Кстати, запрет на сотрудничество с бывшими сотрудниками не распространяется на бывших исполнителей по договорам ГПХ.

Даже если совсем недавно у компании был договор с физлицом, по которому платились взносы и сдавались отчеты, то с этим же физлицом, ставшим самозанятым, можно заключать новый договор ГПХ, по которому уже не будет взносов.

Правило № 2. Доверяй, но проверяй

Если планируется заключить договор с физлицом, позиционирующим себя в качестве самозанятого, убедитесь, что это именно так и есть.

Аналогичную проверку рекомендуем проводить перед каждым перечислением денег самозанятому. Ведь если на момент оплаты исполнитель ушел с НПД (добровольно или вынужденно), придется удержать НДФЛ из договорной суммы, а сверху начислить взносы.

О том, что исполнитель по договору ГПХ является самозанятым, рекомендуем прописать в тексте договоре.

Так прямо и напишите: «Исполнитель является налогоплательщиком налога на профессиональный доход».

Правило № 3. Не допускайте в договоре ГПХ признаков трудового

Это тоже очень важное правило. Самозанятый может не быть вашим бывшим сотрудником, но его могут признать по факту вашим новым сотрудником.

В последнее время ведутся разговоры о некотором ужесточении регулирования деятельности самозанятых, чтобы компании не хитрили и не использовали плательщиков НПД в качестве завуалированных штатных сотрудников.

Правило № 4. Требуйте чек

Главным документом, подтверждающим произведенные организацией-заказчиком затраты на оплату услуг по сделке, является чек, выданный плательщиком НПД.

Если фирма платит самозанятому наличными, то чек он должен сформировать сразу.

Если расчет безналом, то самозанятый может не торопиться с чеком. У него есть время — до 9-го числа месяца, следующего за месяцем, в котором произведены расчеты.

ФНС в письме № АБ-3-20/3616@ от 13.05.2020 напомнила об этих нюансах.

Не забудьте сохранить у себя этот чек, чтобы потом не было проблем с учетом расходов.

Проблемы

Кроме вышеуказанной проблемы по риску переквалификации договора ГПХ с самозанятым в трудовой договор с обычным «физиком», есть и другие опасные моменты.

Неприятность № 1. Превышение лимита дохода

Дело в том, что у плательщиков НПД есть лимит годового дохода — 2,4 млн. рублей. Если этот лимит будет превышен, статус НПД утрачивается.

Чтобы как-то снизить свои риски, заказчики иногда просят самозанятого предоставить справку о доходах из приложения «Мой налог», чтобы убедиться, что о превышении лимита речь пока не идет.

Неприятность № 2. Комиссия банка

Это лишние расходы. Сейчас, к сожалению, очень редко какие банки проводят такие операции без комиссии.

Неприятность № 3. Претензии налоговой

Уже сейчас некоторые компании стали получать требования из ИФНС, в которых сообщается, что был зафиксирован факт расчетов с самозанятым, менее 2 лет назад работавшем в фирме. Налоговики просят доначислить налоги и пересдать отчеты.

Такие требования получают те, кто привлекает самозанятых, ранее уже оказывающих услуги по договору ГПХ. Налоговики видят, что эти люди были отражены в расчете по страховым взносам и делают поспешный вывод о возможном наличии трудового договора в прошлых периодах.

Подозрения придется развеивать — пояснить налоговикам, что отношения с данным гражданином ранее не носили трудового характера.

Расчеты с самозанятыми в 1С

По сути самозанятый для целей отражения расчетов с ним в 1С — это обычный контрагент.

Но вернемся к самозанятым. Ставшего плательщиком НПД бывшего договорника отражать в 1С: ЗУП уже не нужно, ведь никаких налогов и взносов по расчетам с ним не возникает. В зарплатных отчетах он, к счастью, тоже уже не фигурирует.

И вообще, теперь уже это не обычный «рядовой физик», а официально зарегистрированный представитель малого бизнеса, уплачивающий налоги сам за себя.

Поэтому расчеты с самозанятыми (как с обычными физлицами, так и с ИП) проводят в 1С: Бухгалтерии :