договор о безвозмездной передаче груза или документ его заменяющий

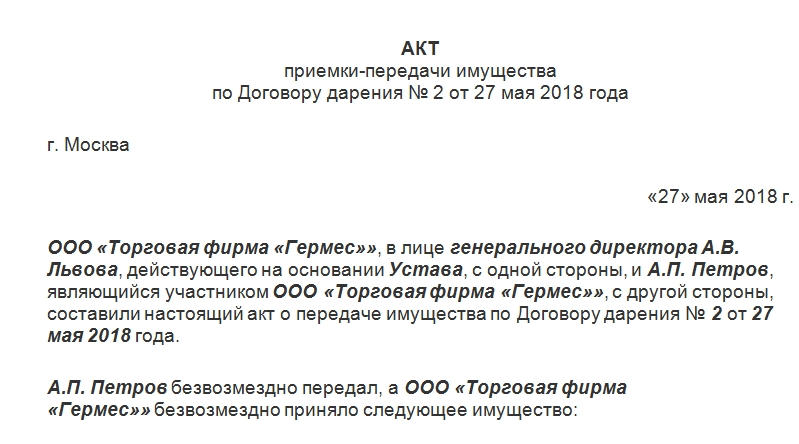

Акт безвозмездной передачи материальных ценностей

Акт безвозмездной передачи материальных ценностей, образец которого доступен для скачивания ниже, юридически закрепляет факт перехода каких-либо материальных ценностей от одной стороны к другой. Причем этими сторонами могут являться как физические, так и юридические лица. Главное – верно заполнить графы.

Основания

Если речь идет о принятии пожертвования бюджетным учреждением, то здесь понадобится предварительно заключать договор дарения либо пожертвования. Последний документ является одной из разновидностей договора дарения, но имеет свои нюансы.

О договоре дарения подробно прописано в первом пункте 572 статьи ГК РФ.

Дарение может совершаться и в устной форме (об этом ясно сказано в первом пункте 574 статьи ГК РФ), но только если:

Если же объектом дарения выступает недвижимое имущество, то такой договор дополнительно подлежит государственной регистрации. Во всех остальных случаях между сторонами оформляется соответствующий договор. А акт безвозмездной передачи материальных ценностей является просто приложением к нему. Причем главный функционал этого документа – в конкретном перечне передаваемых товаров.

Форма

К оформлению договоров дарения и пожертвования предъявляются особые требования. Без них подобная документация не будет иметь юридической силы. Все нормативы изложены в 574 статье ГК РФ. Обязательно должны быть указаны реквизиты всех участвующих сторон, город оформления, дата подписания. Не обойтись также без ФИО представителей всех сторон.

Важный нюанс: даритель в договоре может указать конкретное назначение материальных ценностей, а одаряемый в этом случае обязуется предоставлять отчет о проделанной работе.

Кому могут безвозмездно передаваться материальные ценности

В качестве принимающих пожертвования могут выступать как частные, так и юридические лица, а также различные учреждения, том числе:

Подробнее эти моменты прописаны в 124 статье ГК РФ.

Важный момент: на то, чтобы принять пожертвование, у таких организаций не требуется чьего-либо разрешения. Об этом ясно сказано во втором пункте 582 статьи ГК РФ.

Таким образом, даже государственное учреждение вправе принимать пожертвования в виде материальных ценностей. Важно, чтобы этот факт был верно юридически оформлен. Иначе у бухгалтерии учреждения возникнет много нерешаемых проблем.

Заполнение акта безвозмездной передачи

Как и все документы подобного рода, акт состоит из нескольких частей. Сверху вниз должна быть указана следующая информация:

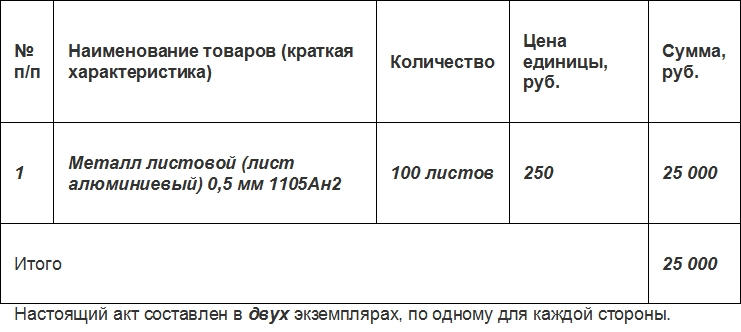

Таблица

Перечень ТМЦ, обязательный для акта безвозмездной передачи материальных ценностей, может быть оформлен в виде таблицы. В доступном для скачивании образце эта таблица содержит несколько граф:

В официальных бумагах также принято подводить итоги таблиц. Эта бумага не исключение. В конце таблицы должна быть указана общая сумма передаваемых ценностей. Если точная цифра не известна, можно воспользоваться среднерыночной стоимостью на конкретную вещь.

Налоги

Стоимость передаваемого безвозмездно имущества, согласно 270 статье НК РФ, не учитывается при расчете налога на прибыль. То есть от безвозмездной передачи налоговая база не уменьшается. Это правило действует вне зависимости от выбранной организацией формы налогообложения.

Стоимость материальных ценностей

При заполнении документации много вопросов обычно вызывает момент указания цены передаваемого имущества. Ответ здесь прост: следует указывать ту цену, которая существовала на товар при последней реализации. Если же передаваемое оценивалось слишком давно, то берут среднюю рыночную цену.

Нюансы договора

Гражданский кодекс (конкретно пункт третий 582-й его статьи) подразумевает любопытный момент. Даритель может описать предназначение передаваемых материальных ценностей, использование их по определенному назначения. В договоре дарения также могут быть указаны формы отчета, который одаряемый предоставляет дарителю. Если эти условия четко прописаны, то организация, которая приняла пожертвование, должна вести отдельный учет для пожертвованного имущества.

Обычно акт безвозмездной передачи материальных ценностей заполняется в двух экземплярах. Один остается у дарителя, второй – у принимающего дар. Важно наличие подписей и перечня.

Акты в виде приложений хранятся столько же, сколько договор дарения. А он может вообще не иметь срока давности.

Возможна ли безвозмездная передача товаров другой организации?

Вопрос от читательницы Клерк.Ру Екатерины (г. Казань)

Можно ли передать товары другой организации безвозмездно? И как это оформить документами в учетной системе 1С? Необходимо переместить товары со склада одной организации на склад другой. Это не основные фонды. Безвозмездная передача- это дарение, а дарение между коммерческими организациями невозможно. Подскажите, как быть в этом случае. И подлежит ли выплате НДС, если такая операция возможна?

Как справедливо отмечено в вопросе, пп.4 п. 1 ст.575 Гражданского кодекса РФ запрещает дарение в отношениях между коммерческими организациями. Признаком договора дарения служит отсутствие какого бы то ни было встречного удовлетворения.

Сделка, совершенная коммерческими организациями вопреки указанному запрету, с точки зрения гражданского права, является ничтожной как не соответствующая требованиям закона (ст.168 ГК РФ).

В то же время нужно учитывать, что если речь идет о передаче имущества учредителю (и о других случаях, указанных в пп.11 п.1 ст.251 НК РФ), то такая сделка не противоречит положениям статьи 575 ГК РФ. Данный вывод следует из арбитражной практики (см., н-р, Постановления ФАС Северо-Западного округа от 23.12.2005 N А56-4986/2005, ФАС Поволжского округа от 06.12.2007 N А65-5602/2007-СА1-7).

В частности, в Постановлении ФАС Северо-Западного округа от 23.12.2005 N А56-4986/2005 суд указал, что НК РФ допускает получение российской организацией безвозмездно имущества от организации, если уставный капитал получающей стороны более чем на 50 процентов состоит из вклада (доли) передающей стороны. Поэтому ст. 575 ГК РФ в данном случае не подлежит.

Теперь, что касается налоговых последствий при заключении договора дарения между российскими коммерческими организациями, не соответствующими критериям, установленным в пп.11 п.1 ст.251 НК.

Налоговое законодательство является самостоятельной отраслью, имеющей специфический, свойственный только ей предмет регулирования: властные отношения по установлению, введению и взиманию налогов в РФ (ст.2 НК РФ).

При этом НК РФ не соотносит порядок исчисления и уплаты налога с требованиями других отраслей законодательства, в том числе гражданского. Налоги исчисляются и уплачиваются исключительно на основании и в соответствии с теми правовыми нормами, которые содержатся в законодательстве, регулирующем налогообложение. В свою очередь, нормы ГК РФ к налоговым отношениям по общему правилу не применяются (п.3 ст.2 ГК РФ).

В силу п. 1 ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Пунктом 8 Постановления Высшего Арбитражного Суда Российской Федерации и Верховного Суда Российской Федерации от 11.06.1999 N 41/9 «О некоторых вопросах, связанных с введением в действие части первой НК РФ» разъяснено, что при уяснении для целей налогообложения института, понятия или термина гражданского, семейного или другой отрасли законодательства, суд при рассмотрении спора не применяет положения соответствующей отрасли законодательства в том случае, когда в законодательстве о налогах и сборах содержится специальное определение данного института, понятия или термина для целей налогообложения.

Согласно п. 2 ст. 248 НК РФ для целей главы 25 «Налог на прибыль организаций» имущество (работы, услуги) или имущественные права считаются полученными безвозмездно, если получение этого имущества (работ, услуг) или имущественных прав не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги).

В силу абз.2 пп.1 п. 1 ст. 146 НК РФ в целях главы 21 «Налог на добавленную стоимость» передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг).

Поэтому у принимающей стороны возникнет внереализационный доход, учитываемый для целей налогообложения прибыли на основании п. 8 ст. 250 НК РФ, независимо от того, будет или нет соответствующая сделка с точки зрения ГК РФ признаваться ничтожной.

Передающая же сторона обязана исчислить НДС при безвозмездной передаче товара как при его реализации. При этом, при реализации товаров на безвозмездной основе налоговая база определяется как стоимость указанных товаров, исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ (исходя из рыночных цен), с учетом акцизов (для подакцизных товаров) и без включения в них налога (п. 2 ст. 154 НК РФ).

Документально оформить безвозмездную передачу товара можно актом произвольной формы с соблюдением требований, предъявляемых к оформлению первичных документов п. 2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете», поскольку унифицированной формы такого документа не существует. Поскольку в книге продаж регистрируются выписанные и (или) выставленные счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС, то придется также выписать и счет-фактуру.

Однако принимающая сторона полученную от Вашей организации счет-фактуру в книге покупок зарегистрировать не сможет (п.11 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 02.12.2000 N 914).

Рекомендую Вам также рассмотреть вопрос о возможности заключения с принимающей на свой склад товар стороной безвозмездного договора хранения. ВАС РФ в Определении от 17.11.2009 N ВАС-14838/09 отметил, что безвозмездное хранение не противоречит закону и не является дарением, поскольку хранение вещи без выплаты вознаграждения не является ни безвозмездной передачей вещи или имущественного права, ни договорным освобождением от имущественной обязанности, так как такая обязанность (уплатить вознаграждение за хранение) не установлена нормами гл. 47 ГК РФ, ни договором.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Какими бывают безвозмездные договоры между юридическими лицами?

Вправе ли юрлица заключать безвозмездные гражданско-правовые договоры?

Любой гражданско-правовой договор по умолчанию считается возмездным, если в нем прямо не указано иное (п. 3 ст. 423 ГК РФ). По безвозмездному договору одна сторона, предоставив что-либо другой (товары, услуги), не получает никакого встречного предоставления. Если по договору предусмотрено хотя бы самое незначительное встречное предоставление, в стоимостном выражении не сопоставимое со стоимостью полученных товаров и услуг, то такой договор считается возмездным.

Заключение безвозмездных договоров между юридическими лицами в общем случае не запрещено законом, однако на практике может быть затруднено или вовсе невозможно.

Так, предметом договора между юридическими лицами не должно быть дарение вещей стоимостью более 3 000 рублей (подп. 4 п. 1 ст. 575 ГК РФ).

Две коммерческие фирмы, из которых одна — учредитель другой, не могут заключить договор безвозмездной передачи имущества в пользование (п. 2 ст. 690 ГК РФ).

Проблематично заключить безвозмездный договор по сделке, которая по существу предполагает получение выгоды какой-либо из сторон — например, при заключении договора на агентские услуги.

В свою очередь, если говорить о распространенных разновидностях безвозмездных договоров, то к таковым можно отнести:

Эксперты КонсультантПлюс разъяснили, когда юридические лица могут заключить безвозмездную сделку (договор). Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Заключение договоров дарения и безвозмездного пользования: нюансы

В силу указанного выше ограничения договор дарения между юрлицами в практике деловых отношений имеет крайне малое распространение. Предприятия при безвозмездных имущественных сделках в общем случае ориентируются на передачу такого имущества в безвозмездное пользование.

При этом если договор на такое пользование по существу заключен в целях отчуждения имущества, то он может быть квалифицирован как договор дарения между юрлицами. И если сумма по нему превышает установленный законом лимит, то соглашение может быть признано ничтожным (постановление ФАС Поволжского округа от 27.02.2009 по делу № А72-12590/04).

Однако если имущество не отчуждено, а передано в пользование одним юрлицом другому, то рассматриваемое соглашение заключать правомерно (определение ВАС РФ от 10.08.2007 № 9985/07). Одним из критериев установления того факта, что имущество передается в пользование, а не дарится, может быть наличие выгоды в такой передаче для владельца имущества (информационное письмо Президиума ВАС РФ от 21.12.2005 № 104). Как вариант — его интерес будет заключаться в том, что сторона, безвозмездно получившая товар в пользование, впоследствии предложит выкупить его, решив, что он ей будет полезен в бизнесе.

Безвозмездное оказание услуг по сохранению имущества

В общем случае договор на хранение вещи, передаваемой от одного лица к другому, предполагает возмездность (п. 1 ст. 896 ГК РФ). Однако стороны вправе включить в такой договор положения, по которым сторона, принимавшая вещь на хранение, не получит оплату за оказанные услуги (п. 5 ст. 896 ГК РФ).

Кроме того, сама возможность безвозмездного хранения предусмотрена п. 2 ст. 897 ГК РФ. В ней же сказано, что поклажедержатель должен возместить хранителю расходы, связанные с обеспечением сохранности вещи, но опять же если договором не предусмотрено иного.

На практике заключенный между юридическими лицами безвозмездный договор оказания услуг по сохранению имущества может быть частью правоотношений, при которых поклажедержатель, в свою очередь, безвозмездно оказывает какие-либо услуги по своему виду деятельности хранителю. Например, связанные с представительством.

Безвозмездный договор представительства (с поверенным)

Договор представительства предполагает делегирование полномочий одного юрлица другому в целях совершения от имени первого (и за счет первого) определенных юридических действий (п. 1 ст. 971 ГК РФ).

По умолчанию такой договор предполагается составить на возмездной основе, если его положениями (или законом) не предусмотрено иное (п. 1 ст. 972 ГК РФ). Но если положения закона предписывают доверителю в определенных случаях выплачивать поверенному вознаграждение, то стороны не смогут заключить безвозмездный договор (п. 4 ст. 421, п. 1 ст. 422 ГК РФ).

Если же условие о вознаграждении либо о непредоставлении вознаграждения в принципе не отражено в договоре (и не регламентировано законом), то работа поверенного в любом случае должна быть оплачена по рыночной цене аналогичной работы (п. 2 ст. 972, п. 3 ст. 424 ГК РФ).

Безвозмездный договор займа

Под безвозмездностью в части кредитных правоотношений между юрлицами можно понимать:

1. Предоставление одним юрлицом другому кредита без процентов (либо при условии последующего прощения процентов).

2. Предоставление одним юрлицом другому кредита с последующим его полным списанием.

Важно, чтобы оба вида правоотношений не включали договоры, которые могут быть квалифицированы при налоговой проверке как договоры дарения. В этом смысле у ФНС меньше всего появится вопросов по договору займа, который изначально заключен без процентов.

Но вопросов будет заметно больше, если проценты или долг в целом прощены займодавцем (посредством заключения отдельного договора). Если стороны не смогут доказать, что дарение не имело места, то такой договор может быть признан недействительным (п. 3 информационного письма № 104).

Аргументировать отсутствие намерения одарить контрагента при списании долга можно, отразив в договоре о прощении займа (процентов) желание простить долг соображениями выгоды. Заключаться она может в сохранении доверительных отношений с контрагентом и возможности продолжить с ним сотрудничество впоследствии.

Таковы основные разновидности безвозмездных соглашений между юрлицами. Несмотря на их различия, правомерно будет выделить ряд обобщенных признаков, характеризующих все рассмотренные типы соглашений.

Каковы обобщенные признаки безвозмездного договора?

Речь может идти о таких признаках, как:

1. Отсутствие (в ряде случаев) в договоре положений, предусматривающих строгую ответственность сторон за невыполнение своих обязанностей.

Собственно, такие положения могут и не включаться в договор, если стороны их не считают существенными (п. 1 ст. 432 ГК РФ).

Либо, наоборот, обязательно включаться, если в положениях договора нужно показать, что сторона, выполняющая обязанности безвозмездно, делает это в целях извлечения выгоды. И если другая сторона нарушит свои обязанности, то первая применит в отношении нее строгие санкции — как инструмент компенсации возникших издержек. Такие издержки могут выражаться, например, в совершении транспортных расходов на перевозку безвозмездно передаваемого имущества, которое другая сторона вдруг отказалась принимать.

2. Поверхностная регламентация обеспечения обязательств (использования залога, предоплаты, финансовых гарантий).

Но в ряде случаев без такой регламентации не обойтись, например, если составляется договор безвозмездного кредита.

Примечательно, что безвозмездный гражданско-правовой договор может быть составлен и вне юрисдикции ГК РФ. Изучим данный нюанс подробнее.

Возможен ли безвозмездный договор вне юрисдикции ГК РФ?

Действительно, безвозмездный (равно как и возмездный) договор между юрлицами может заключаться в форме, не предусмотренной ГК РФ либо иными законами (п. 2 ст. 421 ГК РФ). При этом к отдельным событиям в рамках правоотношений сторон могут применяться нормы ГК РФ и иных законов по принципу аналогии права.

Кроме того, юрлица вправе вступать в безвозмездные правоотношения не только по договору (как двусторонней сделке), но и на других основаниях, возможно, не предусмотренных законом, но при условии, что они не противоречат ему (подп. 1 п. 1 ст. 8 ГК РФ).

Примеры безвозмездных договоров, составление которых не регламентируется ГК РФ (но может регулироваться его положениями исходя из принципа аналогии права):

Безусловно, возможно заключение различных безвозмездных договоров между российскими и зарубежными фирмами. При этом если такие договоры заключены в юрисдикции международных соглашений, подписанных Россией, то при рассмотрении правовых последствий данных договоров применяются, в первую очередь, международные нормы (п. 2 ст. 7 ГК РФ).

Итоги

Безвозмездные и возмездные договоры могут заключаться российскими юридическими лицами как при условии нахождения таких договоров в юрисдикции ГК РФ, так и при заключении не названных в кодексе соглашений. Если договор всё же поименован в ГК РФ, то безвозмездным для юрлиц он может быть при условии отсутствия на то ограничений — предусмотренных законом (как в случае с договором дарения), продиктованных содержанием правоотношений по существу (как в случае с договором комиссии). Заключение договора вне юрисдикции ГК РФ не исключает применение к нему положений кодекса по принципу правовой аналогии.

Узнать больше о применении гражданского законодательства в корпоративных правоотношениях вы можете в статьях:

Безвозмездная передача товара: бухгалтерский и налоговый учет

Особенностью безвозмездной передачи товаров является признание ее реализацией, поэтому в большинстве случаев эта операция облагается НДС в общеустановленном порядке. О том, как учитывать, какими документами оформить и какие налоги платить при безвозмездной передаче товара, читайте в статье.

Как оформить передачу товара безвозмездно

Каждая операция в хозяйственной деятельности, как известно, подтверждается первичными учетными документами, в которых должны быть натуральные и денежные измерители — это требование ст. 9 Закона от 06.12.2011 № 402-ФЗ «О бухучете». И безвозмездная передача товаров — не исключение. Начиная с 1 января 2013 года упомянутый закон отменил применение унифицированных форм «первички». Формы таких документов разрабатывают и утверждают руководители организаций.

При этом, в силу п. 2 ст. 9 закона № 402-ФЗ, в первичных документах должны быть обязательные реквизиты, одним из которых является дата составления. Дело в том, что именно этот реквизит, по п. 1 ст. 167 НК РФ, определит момент возникновения налоговой базы по НДС у стороны, осуществляющей безвозмездную передачу товара.

Поскольку речь идет о товарах, первичным документом, подтверждающим факт их передачи, может быть накладная (например, по форме № ТОРГ-12).

Согласно ч. 4 ст. 9 закона № 402-ФЗ и п. 4 ПБУ 1/2008, факт применения той или иной формы в качестве «первички» нужно отразить в учетной политике организации.

Так как безвозмездная передача товаров признается реализацией, передающая сторона должна выписать счет-фактуру в порядке, определенном п. 3 ст. 168 НК РФ. Специальных правил заполнения счета-фактуры при безвозмездной передаче товаров не существует, поэтому его можно составить в общем порядке (форма и порядок составления счетов-фактур установлены Постановлением Правительства РФ от 26.12.2011 № 1137).

В счете-фактуре нужно указать рыночную стоимость переданных товаров и сумму НДС, исчисленную к уплате в бюджет. Этот счет-фактура регистрируется в книге продаж в том периоде, когда была осуществлена отгрузка товаров. Выставить счет-фактуру нужно в течение 5 дней с момента отгрузки.

Счет-фактуру можно заполнить в одном экземпляре. Дело в том, что получатель товара на безвозмездной основе НДС к вычету принять не может (письма Минфина РФ от 13.12.2016 № 03-03-05/74496, от 30.11.2016 № 03-07-11/70848). Поэтому и счет-фактура ему не нужен.

Передача товаров в рамках благотворительной деятельности, согласно пп. 12 п. 3 ст. 149 НК РФ, от обложения НДС освобождается. Это положение не распространяется на передачу подакцизных товаров.

Понятие благотворительности приведено в ст. 1 закона № 135-ФЗ: это добровольная деятельность граждан и юрлиц по безвозмездной (или на льготных условиях) передаче гражданам или юрлицам имущества. Для освобождения от НДС необходимо иметь:

Налогообложение безвозмездной передачи товара

Безвозмездная передача товаров признается реализацией и поэтому облагается НДС — пп. 1 п. 1 ст. 146 НК РФ.

НДС при передаче товаров начисляется на рыночную стоимость переданных ТМЦ. Согласно статье 105.3 НК РФ, рыночная стоимость — это стоимость, рассчитанная из цен сделок между невзаимозависимыми лицами. Подтвердить ее можно справкой, составленной на основе информации о ценах из интернета и других доступных источников.

В целях налога на прибыль ни стоимость переданных товаров, ни НДС в расходах учесть нельзя (письма Минфина РФ от 12.02.2020 № 03-03-06/1/9419, от 12.11.2018 № 03-07-11/81021).

НДС при безвозмездной передаче товара

Порядок расчета НДС при безвозмездной передаче товаров зависит от того, как учтен НДС при приобретении этих товаров: в их стоимости или нет.

Если передаваемый товар был принят к учету без НДС, сумма налога рассчитывается как произведение рыночной цены товаров без НДС (с учетом акцизов для подакцизных товаров) на ставку налога (п. 2 ст. 154, пп. 1-3 ст. 164, п. 1 ст. 166 НК РФ). Используется та же ставка, которая предусмотрена для данного вида товаров в соответствии со ст. 164 НК РФ.

Если передаются товары, поставленные на учет с НДС, то сумма налога рассчитывается как разница между рыночной ценой товаров с учетом НДС (с учетом акцизов для подакцизных товаров) и стоимостью реализуемых товаров (остаточной стоимостью товаров с учетом переоценок) по данным бухучета, умноженная на ставку 20/120 или 10/110 (п. 3 ст. 154, п. 4 ст. 164, п. 1 ст. 166 НК РФ).

В качестве рыночной цены применяется стоимость, указанная в договоре, если стороны невзаимозависимы. Предполагается, что эта цена соответствует рыночной (п. 1 ст. 105.3, п. 2 ст. 154 НК РФ).

То есть для расчета налога используется цена, по которой аналогичные товары продавались другим невзаимозависимым лицам. Если подобных сделок не происходило, можно применять цены на аналогичные товары из любых открытых источников.

НДС к уплате в бюджет начисляется на день передачи имущества (пп. 1 п. 1 ст. 167 НК РФ). Дата передачи берется из первичных документов.

Например, это дата выписки накладной по форме № ТОРГ-12.

НДС перечисляется из собственных средств.

НДС с этой операции уплачивается в сумме налога, рассчитанного за квартал в общем порядке, а именно равными долями в течение трех месяцев, следующих за истекшим кварталом, не позднее 25-го числа каждого месяца (ст. 163, п. 1 ст. 174 НК РФ).

Поскольку безвозмездная передача товаров облагается НДС, по ст. 171 НК РФ, суммы «входного» налога по приобретенным товарам принимаются налогоплательщиком к вычету в обычном порядке. Исходя из ст. 172 НК РФ, право на применение вычета по суммам «входного» НДС возникает при одновременном выполнении следующих условий:

Проводки у передающей стороны

| Содержание операции | Дебет | Кредит | Первичный документ | Основание |

| Списывается стоимость безвозмездно переданных товаров | 91.02 | 41 | Накладная | |

| Начислен НДС при безвозмездной передаче товаров | 91.02 | 68 | Счет-фактура | Пп. 4, 11 ПБУ 10/99 |

Безвозмездная передача товара между юридическими лицами

Безвозмездная передача товаров некоммерческим организациям п. 1 ст. 572, п. 2 ст. 423 ГК РФ трактуется как дарение. Согласно подпункту 4 п. 1 ст. 575 ГК РФ дарение между коммерческой организацией и некоммерческой организацией не запрещено.

Бесплатная передача товаров стоимостью свыше 3 тыс. рублей в отношениях между коммерческими организациями пп. 4 п. 1 ст. 575 ГК РФ не допускается.

Согласно пункту 1 ст. 582 ГК РФ, дарение вещи признается пожертвованием. Если передающая сторона является юрлицом и стоимость дара превышает 3 тыс. рублей, договор пожертвования должен оформляться в письменной форме (абз. 2 п. 2 ст. 574 ГК РФ). Если не превышает, договор можно заключить устно.

Если коммерческая организация передает товары в рамках благотворительности, то есть в соответствии с положениями ст. 1, п. 1 ст. 2 Закона от 11.08.1995 № 135-ФЗ, никаких ограничений не будет.

Таким образом, безвозмездная передача товаров некоммерческой организации квалифицируется как благотворительное пожертвование (абз. 2 ч. 2 ст. 5 закона № 135-ФЗ, абз. 3 п. 1 ст. 26 Закона от 12.01.1996 № 7-ФЗ).

Образец договора о безвозмездной передаче товара

Договор № 7 о безвозмездной передаче товара

г. Москва 07 апреля 2021 г.

Общество с ограниченной ответственностью «Альфа», именуемое в дальнейшем «Передающая сторона», в лице генерального директора Иванова Степана Ивановича, действующего на основании устава, с одной стороны и муниципальное бюджетное дошкольное образовательное учреждение — детский сад № 1280, именуемое в дальнейшем «Принимающая сторона», с другой стороны, совместно именуемые «Стороны», заключили настоящий договор о нижеследующем.

1.1. По настоящему договору «Передающая сторона» обязуется до 08 апреля 2021 года безвозмездно передать в собственность получателя товары, а именно: многофункциональное устройство Hewlett-Packard 1020 в количестве 2 (двух) штук.

1.2. Общая стоимость товаров, подлежащих передаче, составляет 20 тыс. (двадцать тысяч) рублей.

1.3. Товары передаются «Принимающей стороне» для использования их по назначению — в целях распечатывания материалов для детей, посещающих детский сад № 1280.

1.4. Передача товаров «Принимающей стороне» оформляется актом приема-передачи (приложение № 1), который подписывается представителями обеих сторон.

1.5. Права на товары, подлежащие передаче по настоящему договору, переходят к «Принимающей стороне» после подписания акта приема-передачи (приложение № 1).

2. Права и обязанности сторон

2.1. Принимающая сторона вправе в любое время до передачи ему товаров от них отказаться. В этом случае договор считается расторгнутым. Отказ от товаров должен быть совершен в письменной форме.

2.2. «Передающая сторона» вправе потребовать возмещения реального ущерба, причиненного отказом «Принимающей стороны» принять товар в дар.

2.3. «Принимающая сторона» обязана использовать переданный ей товар исключительно по назначению, определенному в п. 1.3 настоящего договора.

2.4. В случае невозможности исполнения обязанности к использованию переданных товаров, в соответствии с указанием «Передающей стороны» вследствие изменившихся обстоятельств, переданные товары могут использоваться по иному назначению с письменного согласия «Передающей стороны».

2.5. «Принимающая сторона» обязана по требованию «Передающей стороны» предоставлять последней всю необходимую информацию о целевом использовании товаров, переданных по настоящему договору, в виде отчета в произвольной форме.

2.6. «Передающая сторона» вправе проверять целевое назначение товаров, переданных получателю по настоящему договору.

2.7. Использование переданных товаров не в соответствии с указанным «Передающей стороной» назначением или изменение этого назначения с нарушением п. 1.3 настоящего договора дает право «Передающей стороне», его наследникам или иному правопреемнику требовать отмены передачи.

2.8. Стороны обязаны надлежащим образом исполнить свои обязательства по настоящему договору.

3. Ответственность сторон и форс-мажорные обстоятельства

3.1. За неисполнение или ненадлежащее исполнение обязательств по настоящему договору стороны несут ответственность, предусмотренную действующим законодательством Российской Федерации.

3.2. Стороны освобождаются от ответственности за частичное или полное неисполнение обязательств по настоящему договору, если это неисполнение явилось следствием обстоятельств непреодолимой силы, возникших после заключения настоящего договора в результате обстоятельств чрезвычайного характера, которые стороны не могли предвидеть или предотвратить.

3.3. При наступлении обстоятельств, указанных в п. 3.2 настоящего договора, каждая сторона должна без промедления известить о них в письменном виде другую сторону.

3.4. Извещение должно содержать данные о характере обстоятельств, а также официальные документы, удостоверяющие наличие этих обстоятельств и по возможности дающие оценку их влияния на возможность исполнения стороной своих обязательств по настоящему договору.

3.5. В случае наступления обстоятельств, предусмотренных в п. 3.2 настоящего договора, срок выполнения стороной обязательств по настоящему договору отодвигается соразмерно времени, в течение которого действуют эти обстоятельства и их последствия.

3.6. Если наступившие обстоятельства, перечисленные в п. 3.2 настоящего договора, и их последствия продолжают действовать более двух месяцев, стороны проводят дополнительные переговоры для выявления приемлемых альтернативных способов исполнения настоящего договора.

4. Заключительные положения

4.1. Настоящий договор вступает в силу с момента его подписания и действует до полного исполнения сторонами своих обязательств.

4.2. Изменения и дополнения к настоящему договору совершаются в письменной форме и подписываются сторонами.

4.3. Стороны обязуются письменно извещать друг друга об изменении реквизитов и адресов.

4.4. Настоящий договор составлен в двух экземплярах, имеющих равную юридическую силу, по одному для каждой из сторон.

4.5. Ни одна из сторон не вправе передавать свои права и обязанности по настоящему договору третьим лицам без письменного согласия другой стороны.

4.6. Во всем остальном, что не урегулировано настоящим договором, стороны руководствуются действующим законодательством Российской Федерации.

4.7. Приложение:

4.7.1. Акт приема-передачи (приложение № 1).

5. Реквизиты и подписи сторон

Общество с ограниченной

ответственностью «Альфа»

Юридический (почтовый) адрес:

115581, г. Москва ул. Генерала Белова, д. 45, оф. 3

ИНН (КПП) 7724234000/770101001

ОГРН 1124234567890

Расчетный счет 40802810100000000113

в АБВ-банке

к/с 30101810500000000333

БИК 044525533

Телефон: электронной почты:

alfa@mail.ru

Муниципальное бюджетное дошкольное

образовательное учреждение — детский сад № 1280

Юридический (почтовый) адрес:

117246, г. Москва, ул. Херсонская, д. 33

ИНН/КПП 7727235033/770101001

ОГРН 1120574567990

Расчетный счет 40802350100000000058

в ПАО Сбербанк

к/с 30101810400000000225

БИК 044525225

Телефон: электронной почты:

detsad-1280@mail.ru

Смирнова / Смирнова Л. С.

Образец акта о безвозмездной передаче товара

Унифицированной формы для оформления безвозмездной передачи товаров законом не предусмотрено. Бланк можно составить произвольно, взяв за основу акт приема-передачи, накладной по форме ТОРГ-12 или УПД. Главное, что нужно учесть при формировании бланка — это наличие обязательных реквизитов, указанных в п. 2 ст. 9 Закона от 06.12.2011 № 402-ФЗ.

Предлагаемый образец составлен на основе акта о приеме-передаче товара.

Акт

приема-передачи товара

г. _Москва_ «07«__апреля__ _2021_ г.

Общество с ограниченной ответственностью «Альфа» (наименование или Ф.И.О.), именуемое в дальнейшем «Передающая сторона», в лице генерального директора Иванова Степана Ивановича (должность, Ф.И.О.), действующего на основании ___________устава__________ (устава, доверенности), с одной стороны и муниципальное бюджетное дошкольное образовательное учреждение — детский сад № 1280_ (наименование или Ф.И.О.), именуемое_ далее «Принимающая сторона», в лице заведующей Смирновой Людмилы Сергеевны (должность, Ф.И.О.), действующей___ на основании _____устава______________ (устава, доверенности, паспорта), с другой стороны, совместно именуемые «Стороны», составили настоящий акт о нижеследующем:

| N п/п | Наименование товара | Единица измерения | Количество товара | Цена за единицу товара (руб.) | Стоимость товара (руб.) |

| 1 | Многофункциональное устройство Hewlett-Packard 1020 | Шт. | 2 | 10 тыс. | 20 тыс. |

| 2 | |||||

| 3 | |||||

| Итого: | 2 | 20 тыс. |

2. На товар выписана накладная от «_07__»_апреля_ 2021_ г. № 32.

3. Товар передан в соответствующем количестве.

4. Стороны взаимных претензий не имеют.

Вариант. 4. При приемке товара обнаружены недостатки:

4.1. По количеству: _____________________________________________.

4.2. __________________________________________________________.

5. Настоящий акт составлен в 2 (двух) экземплярах, имеющих равную юридическую силу, по одному для каждой стороны.

Передающая сторона:

_Иванов_/_Иванов С. И.__ (подпись / Ф.И.О.)

Принимающая сторона:

Смирнова _/_Смирнова Л. С.__ (подпись / Ф.И.О.)

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.