договор подряда в 4 фсс указывается

О заполнении строк 1 и 2 таблицы 1 4-ФСС

Автор: Тяпухин С. В., эксперт журнала

В редакцию журнала поступил вопрос о том, следует ли отражать в строке 2 «Суммы, не подлежащие обложению страховыми взносами в соответствии со ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ» таблицы 1 формы 4-ФСС:

суммы вознаграждений по договорам гражданско-правового характера, если в договоре указано, что данные суммы не облагаются страховыми взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее – страховые взносы по травматизму);

стоимость подарков работникам организации;

суммы компенсации морального вреда;

расходы на представителя, оплаченные работнику по решению суда.

Порядок заполнения формы 4-ФСС утвержден Приказом ФСС РФ от 26.09.2016 № 381. В силу п. 7.1, 7.2, 7.3 названного порядка:

в строке 1 таблицы 1 в соответствующих графах отражаются суммы выплат и иных вознаграждений, начисленных в пользу физических лиц согласно ст. 20.1 Федерального закона № 125-ФЗ нарастающим итогом с начала расчетного периода и за каждый из последних трех месяцев отчетного периода;

в строке 2 таблицы 1 в соответствующих графах отражаются суммы, не подлежащие обложению страховыми взносами на основании ст. 20.2 Федерального закона № 125-ФЗ;

Рассуждая логически, делаем вывод, что, поскольку показатель строки 3 таблицы 1 представляет собой разность показателей строк 1 и 2 данной таблицы, суммы, не подлежащие обложению страховыми взносами, должны:

либо отражаться и в строке 1, и в строке 2 таблицы 1;

либо не отражаться в них вовсе.

Обратимся к Федеральному закону № 125-ФЗ. В статье 20.1 раскрываются понятия:

1) объекта обложения страховыми взносами по травматизму. Это выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ и (или) оказание услуг, договоров авторского заказа, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы;

2) базы для начисления страховых взносов. Это сумма выплат и иных вознаграждений, предусмотренных выше, начисленных страхователями в пользу застрахованных, за исключением сумм, указанных в ст. 20.2 названного закона.

В статье 20.2 Федерального закона № 125-ФЗ перечислены суммы, не подлежащие обложению страховыми взносами.

Ответ на вопрос 1.

Для ответа на вопрос важно знать определение понятия «застрахованное лицо». В соответствии со ст. 5 Федерального закона № 125-ФЗ обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний подлежат физические лица, выполняющие работу на основании трудового договора, заключенного со страхователем (работодателем).

Физические лица, выполняющие работу на основании гражданско-правового договора, предметом которого являются выполнение работ и (или) оказание услуг, договора авторского заказа, подлежат обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы.

Поскольку в рассматриваемом случае в договоре гражданско-правового характера указано, что выплачиваемое физическому лицу вознаграждение не облагается страховыми взносами по травматизму, это физическое лицо не является застрахованным. Следовательно, суммы вознаграждений, выплачиваемые по договорам подряда (договорам гражданско-правового характера), не должны отражаться ни в строке 1, ни в строке 2 таблицы 1 формы 4-ФСС, поскольку они не являются объектом обложения страховыми взносами.

Ответ на вопрос 2.

Вопрос о том, облагается ли стоимость подарков страховыми взносами по травматизму, сам по себе является спорным. Арбитражная практика на стороне работодателей. По мнению судей, выплаты, производимые работодателем в пользу или в интересах работника не за результаты труда, а по иным основаниям, не могут быть отнесены к выплатам, подлежащим включению в базу для исчисления страховых взносов в порядке, установленном ст. 20.1 Федерального закона № 125-ФЗ, так как это противоречит правовой природе понятия «оплата труда», сформулированного в ТК РФ (примеры судебных решений см. ниже).

Реквизиты документа

Виды подарков

Определение ВС РФ от 18.12.2017 № 309-КГ17- 19424 по делу №А07-29256/2016

подарки к юбилейным датам

Постановление АС ЦО от 30.01.2019 № Ф10- 6238/2018 по делу №А83-6445/2018

денежное вознаграждение к юбилею;

единовременные выплаты в связи с бракосочетанием, лечением и др.

Постановление АС СЗО от 22.03.2017 № Ф07-1076/2017 по делу №А05-11716/2015

Денежные подарки к юбилеям и другим событиям

Однако наличие арбитражной практики само по себе говорит о том, что проверяющие часто доначисляют на стоимость подарков страховые взносы по травматизму.

Исходя из вопроса мы предположили, что учреждение, следуя рекомендациям судей, не исчисляет со стоимости подарков страховые взносы по травматизму.

Соответственно, указанные выплаты не должны отражаться ни в строке 1, ни в строке 2 таблицы 1 формы 4-ФСС, поскольку они (с точки зрения учреждения) не являются объектом обложения страховыми взносами и не поименованы в ст. 20.2 Федерального закона № 125-ФЗ.

Ответ на вопрос 3.

Вопрос об обложении взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний сумм компенсации морального вреда также спорный. В частности, ФСС в разделе «Вопросы, ответы, объявления» / «Страховые тарифы, взносы, резервы» на своем официальном сайте проинформировал, что освобождению от обложения страховыми взносами подлежит компенсация морального вреда, исчисленная и выплаченная работнику в размере, определяемом соглашением сторон трудового договора либо судебным решением. Однако такое освобождение применяется только при наличии подтвержденного в установленном порядке причинения увечья или иного повреждения здоровья работника вследствие неправомерных действий или бездействия работодателя, выявленных в ходе расследования несчастного случая, произошедшего с работником, а также профессионального заболевания или иного повреждения здоровья (ст. 20.2 Федерального закона № 125-ФЗ). Сумма компенсации морального вреда, выплаченная работнику по указанному основанию, по нашему мнению, должна отражаться и в строке 1, и в строке 2 таблицы 1 формы 4-ФСС.

Что касается выплаты компенсации морального вреда по другим основаниям, по мнению чиновников, эти суммы должны облагаться страховыми взносами в общеустановленном порядке (Письмо ФНС РФ от 12.05.2017 № БС-4-11/8974@). И хотя в этом письме речь идет о страховых взносах, уплачиваемых в соответствии с НК РФ, данные выводы можно распространить и на страховые взносы по травматизму. В случае начисления страховых взносов на суммы компенсации морального вреда указанные начисления должны отражаться по строке 1 таблицы 1 формы 4-ФСС.

Ответ на вопрос 4.

Что касается компенсации расходов на оплату физическими лицами юридических услуг, поскольку они возмещаются организацией не в рамках трудовых отношений с физическими лицами, а в рамках гражданско-процессуальных отношений, указанные выплаты не являются объектом обложения страховыми взносами (Письмо ФНС РФ № БС-4-11/8974@). Соответственно, данная сумма не должна отражаться ни в строке 1, ни в строке 2 таблицы 1 формы 4-ФСС.

Как отражается договор подряда в форме расчета 4-ФСС?

Договор подряда и страховые взносы в ФСС

Договор подряда — разновидность гражданско-правового договора, сторонами которого являются заказчик и подрядчик (исполнитель). Исполнитель по заданию заказчика выполняет разовые работы, результаты которых заказчик обязуется принять и оплатить (п. 1 ст. 702 ГК РФ). При этом подрядчиком может быть как предприятие (ИП), так и физическое лицо.

Если исполнителем является физлицо, то заказчику обязательно нужно начислить страховые взносы на обязательное пенсионное и медицинское страхование и удержать НДФЛ.

При этом в ФСС в отношении взносов на случай временной нетрудоспособности и в связи с материнством такие выплаты являются необлагаемыми. А в части взносов на травматизм вознаграждения облагаются взносами только в том случае, если такая обязанность зафиксирована в договоре подряда. В связи с этим проверяющие ФСС зачастую вступают в судебные разбирательства с заказчиками-компаниями, пытаясь переквалифицировать договор подряда с физлицом в трудовые взаимоотношения с целью взимания недоимки по страховым взносам, а также пеней и штрафов.

Таким образом, выплаты по договору подряда в 4-ФСС не отражаются. Их нужно зафиксировать в отчете только в том случае, если это предусмотрено договором ГПХ.

Выплаты по каким еще гражданско-правовым договорам могут облагаться взносами на травматизм, узнайте в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Договор подряда в расчете 4-ФСС

Форма 4-ФСС, действующая в настоящее время, утверждена приказом ФСС от 26.09.2016 № 381. За отчетные периоды 2021 года сдавать нужно эту же форму, но с учетом нюансов, связаных с переходом на прямые выплаты пособий ФСС. О них мы рассказали здесь.

Образец заполнения формы 4-ФСС за 1 квартал 2021 года вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к этой правовой системе, пробный доступ можно получить бесплатно онлайн.

В расчете ФСС договор подряда с физлицом отображается в табл. 1, 2 и 5 (при условии, что взносы от несчастных случаев оплачивает заказчик).

Заполняем таблицу 1

Если договором ГПХ не предусмотрено начисление страхвзносов от несчастных случаев, выплаты по договору ГПХ не нужно включать в стр.1 (сумма выплат и вознаграждений) и стр. 2 (выплаты, не подлежащие обложению взносами).

Подавая форму 4-ФСС бухгалтер, изучив нашу статью, пришел к выводу, что сведения о доходах Артеменко в таблицу 1 включать не нужно.

В табл. 1 подрядные вознаграждения необходимо прибавить к начислениям по оплате труда и зафиксировать итог в стр. 1 гр. 3, а также в гр. 4–6 в разбивке трех отчетных месяцев. Сумма фиксируется в том месяце, когда работы были приняты заказчиком по акту приемки.

Заполняем таблицу 2

Как уже отмечалось, взносы на травматизм начисляются заказчиком только при условии, что это зафиксировано договором (п. 1 ст. 20.1, п. 1 ст. 5 закона «Об обязательном соцстраховании от несчастных случаев на производстве и профзаболеваний» от 24.07.1998 № 125-ФЗ).

Если такой обязанности нет, то и отражать в 2-й табл. ничего не нужно.

Если же обязанность по уплате таких взносов вменена заказчику, вознаграждение подрядчика записывается в стр. 2 табл. 2 в соответствующих графах.

Итоги

Суммы вознаграждений и взносов в Соцстрах по договору подряда в расчете 4-ФСС не отображаются. Взносы на травматизм начисляются только в том случае, если данное условие зафиксировано в договоре подряда. Если же такая оговорка есть, отчет заполнятся в общем порядке. Сведения о вознаграждениях физлица, работающего по договору ГПХ, включаются в таблицы 1,2 и 5

Форма 4-ФСС за 3 квартал 2021 года

4-ФСС — обязательный ежеквартальный отчет для всех юридических лиц и индивидуальных предпринимателей, которые начисляют взносы на травматизм за своих сотрудников по трудовому или гражданско-правовому договору.

В 2021 году необходимо сдать отчет 4-ФСС четыре раза: в январе — за 2020 год, в апреле — за I квартал 2021-го, в июле — за полугодие, а в октябре — за 9 месяцев 2021 года. Отчет за весь 2021 год сдаётся в январе 2022 году.

Все страхователи — организации, а также ИП, имеющие работников — подают по ним отчет 4-ФСС. Также его сдают и физические лица, которые нанимают по трудовому договору официальных помощников, например, личного повара или водителя.

Расскажем, что такое отчет 4-ФСС, как его заполнять, какими способами и когда сдавать.

Кто, когда и куда сдаёт 4-ФСС в 2021 году

Отчет нужно направить в территориальное отделение ФСС:

Отчет 4-ФСС подается 4 раза в год: по окончании первого квартала, полугодия, девятимесячного периода и года. Срок сдачи формы зависит от вида, в котором она подается. Он же, в свою очередь, зависит от количества застрахованных лиц:

Крайняя дата представления формы в электронном виде — 25 число месяца, следующего за отчетным кварталом, в бумажном виде — 20 число.

То есть налоговая ненавязчиво, в виде бОльших сроков, предлагает сдавать именно в электронном виде.

Сроки подачи отчета за периоды 2021 года представлены в таблице:

| Период | На бумажном носителе | В электронной форме |

| I квартал | 20 апреля 2021 | 26 апреля 2021 (перенос с 25 апреля) |

| Полугодие | 20 июля 2021 | 26 июля 2021 (перенос с 25 июля) |

| 9 месяцев | 20 октября 2021 | 25 октября |

| За год | 20 января 2022 | 25 января 2022 |

Если организация проходит ликвидацию, то расчет 4-ФСС нужно представить в ФСС до подачи заявления о ликвидации в налоговую инспекцию. В него нужно включить данные с начала года до дня представления отчета в фонд. Сумму взносов нужно перечислить в ФСС в течение 15 дней после сдачи отчета.

Изменения 4-ФСС в 2021 году

ФСС разработал новый бланк 4-ФСС, который планировал ввести в действие с I квартала 2021 года. Обновление связано с тем, что с 1 января 2021 года вся страна перешла на прямые выплаты — ФСС платит больничные и пособия напрямую сотрудникам, а не возмещает работодателю.

Пока доступен только проект новой формы 4-ФСС — форма должна значительно сократиться. Из нее уберут информацию о расходах на страховое обеспечение, таблицы 2 и 3. Добавят таблицу 1.1 для расшифровки сведений об облагаемой взносами базе и сумме исчисленных взносов для организаций с ОП на отдельном тарифе взносов. Есть и другие изменения.

По данным ФСС в 1 квартале 2021 года новый бланк применять не придется, и есть вероятность, что его введут только со следующего года. При этом всем, кто отчитывается по старому бланку и перешел в проект прямые выплаты с начала 2021 года, надо учитывать: не заполнять строку 15 в таблице 2 и не заполнять и не сдавать таблицу 3.

Форма 4-ФСС и ее заполнение

Отчет в бумажном виде могут сдавать только маленькие фирмы. Заполнять его нужно ручкой с синими чернилами, используя печатные буквы. Исправлять ошибки можно аккуратным зачеркиванием неверного показателя с подписью страхователя и датой исправления. Корректором пользоваться нельзя.

После заполнения 4-ФСС нужно пронумеровать заполненные страницы и завизировать отчет у руководителя компании или у его доверенного лица. Визируется каждый лист отчета.

Отчет в электронном виде нумеруется автоматически и подписывается электронной подписью.

Форма состоит из титула и 6 таблиц.

Титульный лист, Таблица 1, 2 и 5 заполняются всеми страхователями.

Остальные таблицы заполняются при необходимости:

Далее рассмотрим, как правильно заполнять форму.

Титульный лист

В верхней части титульного листа указываются такие данные:

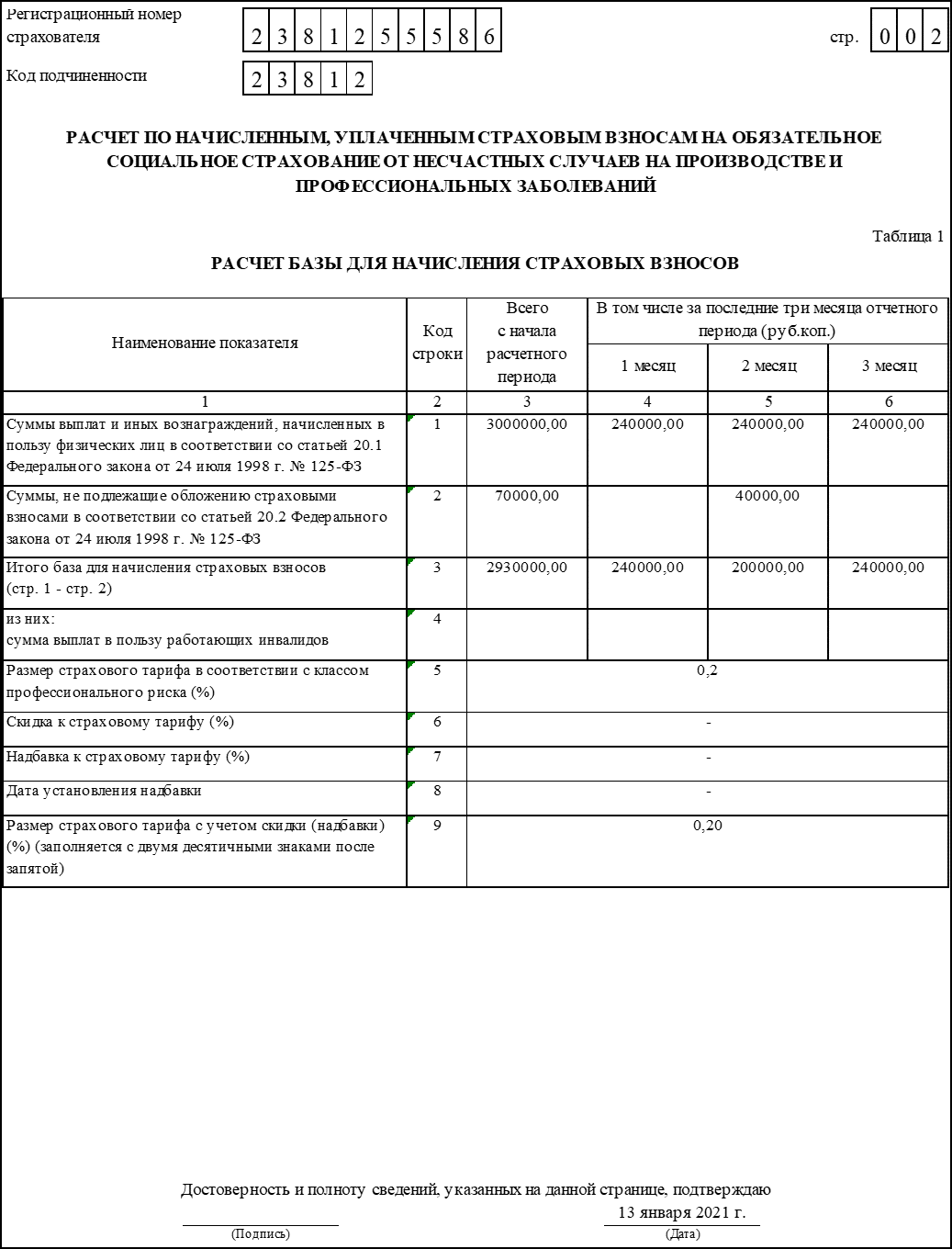

Нижняя часть титульного листа предназначена для подтверждения подписывающим лицом полноты и достоверности указанных в расчете сведений. Правила заполнения этой части таковы:

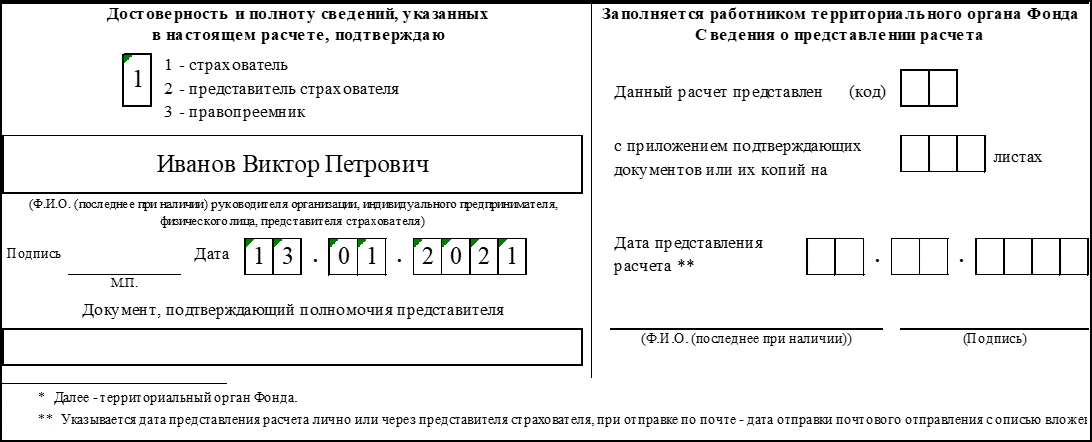

Таблица 1. Расчет базы для начисления страховых взносов

Таблица содержит сведения о суммах выплат и иных вознаграждений, начисленных физлицам за каждый месяц отчетного квартала и об общем размере начислений за год.

Таблица 1 состоит из 9 строк. Строки 1-4 заполняются в разрезе каждого из трех последних месяцев отчетного период. В графах 4 и 5 и 6 показатель из графы 1 указывается помесячно, а в графе 3 — за весь отчетный период. В этих строках отражаются такие данные;

В остальных строках отражаются такие денные:

Таблица 1.1. Временная передача своих сотрудников другим компаниям

Эта таблица заполняется, если страхователь направил своих работников временно в другие компании. Строки заполняются в отношении каждой организации или предпринимателя, куда направлены сотрудники. Соответственно, в графах таблицы отражаются данные принимающей стороны. В следующей таблице представлено, как следует заполнять графы.

| Номер графы | Что вносить |

| 2 | Регистрационный номер в ФСС |

| 3 | ИНН |

| 4 | ОКВЭД |

| 5 | Число направленных работников |

| 6 | Облагаемые взносами выплаты этим работникам за отчетный период |

| 7 | Облагаемые взносами выплаты работникам-инвалидам из числа направленных |

| 8, 10, 12 | Выплаты направленным работникам за каждый из 3-х последних месяцев отчетного периода |

| 9, 11, 13 | Выплаты инвалидам из числа направленных за каждый из 3-х последних месяцев отчетного периода |

| 14 | Размер тарифа* |

| 15 | Размер тарифа до сотых долей процента с учетом скидок / надбавок* |

* Примечание. В отношении работников, направленных на временную работу в другие компании, взносы начисляются по тарифу принимающей стороны.

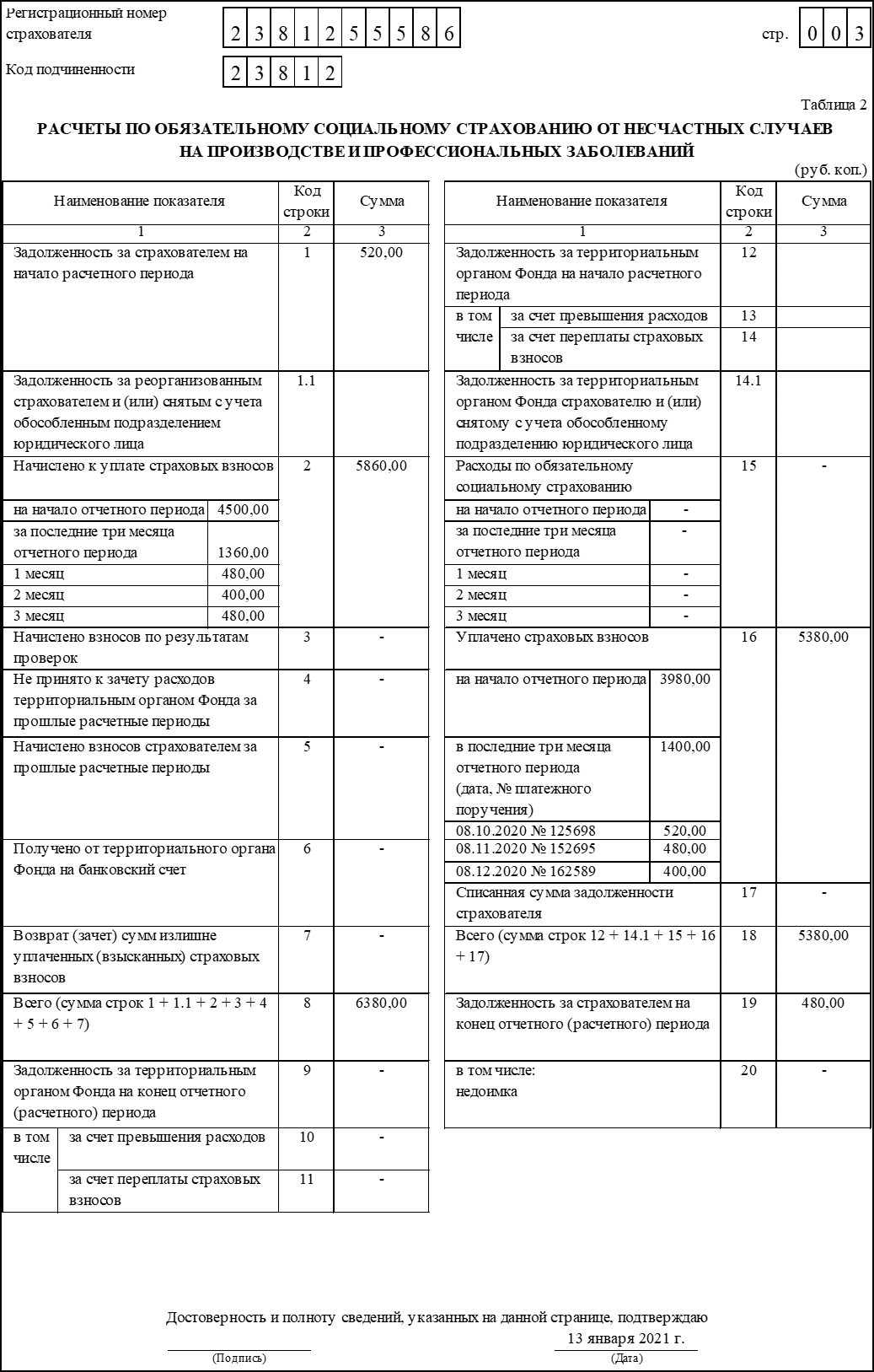

Таблица 2. Расчеты по обязательному социальному страхованию от производственного травматизма и профзаболеваний

Таблица содержит расчеты по взносам на травматизм. Источник данных для ее заполнения являются регистры бухгалтерского учета.

Таблица визуально разделена на 2 части. Левая часть заполняется следующим образом:

Строки правой части таблицы заполняются так:

Расчёт и уплата страховых взносов в 4-ФСС

Таблица 3. Расходы на выплату пособий по обязательному страхованию от несчастных случаев и профессиональных заболеваний, финансирование мероприятий по профилактике травматизма

В этой таблице указываются расходы по взносам на травматизм. По строкам 1-8 заполняются графы 3 (количество дней) и 4 (сумма). Следует указать сведения о выплатах:

Данные по этим выплатам детализируются. Указываются количество дней и сумма в отношении лиц, которые:

По остальным строка указывается такая информация:

Таблица 4. Данные по количеству застрахованных сотрудников, которые пострадали в связи со страховым случаем на рабочем месте

Здесь отражаются сведения о численности пострадавших лиц. В таблице всего 5 строк, в который указывается:

В строках 1-3 указываются страховые случаи за отчетный период по дате проведения экспертизы.

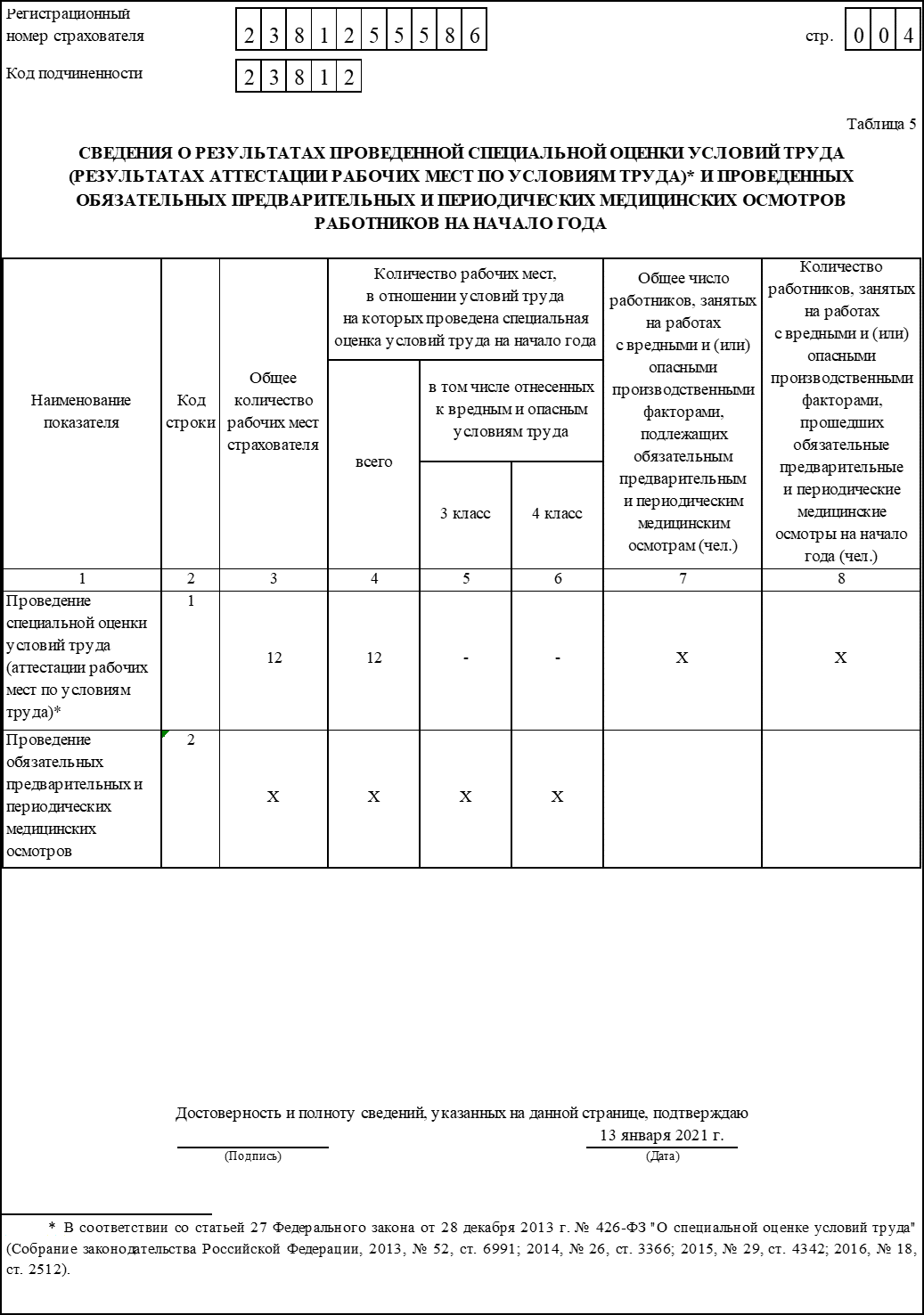

Таблица 5. Сведения о результатах проведённой спецоценки условий труда и предварительных и обязательных медосмотрах работников

В этой таблице отражаются сведения о результатах спецоценки труда и проведенных медосмотрах:

По правилам, все данные в таблице должны быть на начало года, то есть на 1 января 2021.

Нулевая форма 4-ФСС в 2021 году

Организация или предприниматель, которые не работали в отчетном периоде и не производили никаких отчислений сотрудникам, тоже должны отчитаться по форме 4-ФСС. В таком случае надо сдать нулевую форму и тем самым поставить ФСС в известность об отсутствии деятельности в отчетном периоде.

В составе нулевой формы сдают титульный лист и таблицы 1, 2 и 5, которые заполняются прочерками. Вместе с формой можно представить в ФСС пояснение о том, что вы не работали, не начисляли зарплату, и, следовательно, не делали отчислений в фонд. Но это не обязательно, при необходимости ФСС сам запросит нужные сведения.

Скачать бланк формы 4 ФСС

Штрафы

Несвоевременная сдача

Несвоевременная подача 4-ФСС последует штраф по статье 19 закона 125-ФЗ. Его размер — 5% от суммы взносов, которые подлежат уплате в бюджет за последние 3 месяца отчетного периода. Штраф увеличивается на 5% за каждый полный и неполный месяц просрочки. Границы штрафы такие:

Также предусмотрена административная ответственность для должностных лиц — 300-500 рублей.

Бумажный отчет вместо электронного

За сдачу бумажного отчета вместо электронного назначат штраф 200 рублей. Дополнительно возможны предупреждение или штраф для должностных лиц — 300-500 рублей.

РСВ и 4‑ФСС за I квартал 2021 года. Как заполнять на прямых выплатах

В 2021 году ФСС выплачивает пособия работникам напрямую. Проект прямые выплаты заработал по всей России с 1 января. Заполнять отчетность по взносам теперь будет проще. Расскажем, что учесть новеньким в проекте.

Как сдать РСВ на прямых выплатах

Расчёт по страховым взносам сдавайте по той же форме, по которой отчитались за 2020 год. Она утверждена приказом ФНС от 18.09.2019 N ММВ-7-11/470@.

Всем, кто присоединился к прямым выплатам с 1 января 2021 года, надо учесть несколько важных изменений в расчёте за I квартал. Они повлияют на порядок заполнения приложений 2, 3 и 4.

Как заполнить РСВ по новым правилам

Приложения 3 и 4 заполнять больше не нужно никому, так как в них расшифровываются расходы организаций на выплату сотрудникам пособий, которые теперь сразу выплачивает ФСС.

С приложением 2 к разделу 1 всё немного сложнее. В нём указывается сумма взносов на ВНиМ. На прямых выплатах особенности следующие:

Пример заполнения. В компании 5 сотрудников. В I квартале 2021 года начисленные взносы на ВНиМ составили 10 875 рублей. В том числе за январь, февраль и март по 3 625 рублей.

В январе ФСС возместил расходы на декабрьские больничные в сумме 1 200 рублей.

Приложение 2 будет заполнено следующим образом:

Какие пособия отражать в РСВ

С 2021 года в РСВ учитываются только те пособия, которые сотрудникам выплатил сам работодатель. Раньше в сумме выплат мы указывали все больничные, декретные, пособия по уходу за ребёнком и пр. Теперь остались только больничные за первые три дня болезни работника и дополнительные выходные по уходу за ребёнком-инвалидом.

Они включаются в сумму выплат и иных вознаграждений, начисленных в пользу работника. В РСВ это строки 030 подразделов 1.1 и 1.2, строка 020 приложения 2 и строки 140 подразделов 3.2.

Больничные за первые три дня болезни не облагаются взносами, поэтому их включают в суммы, не подлежащие обложению по ст. 422 НК РФ. Это строки 040 подразделов 1.1 и 1.2 и строка 030 приложения 2. Оплата дополнительных выходных взносами облагается, поэтому отражается в строках 050 подразделов 1.1 и 1.2 и приложения 2, а также в строках 150 подразделов 3.2.

Пособия на погребение тоже выплачивает работодатель, а ФСС их компенсирует позже. Показывать их в расчёте не нужно.

Как сдать 4-ФСС на прямых выплатах

Форму 4-ФСС планировали обновить в 2021 году, даже подготовили новый бланк отчёта. Но в I квартале его не приняли и скорее всего не примут до конца 2021 года. Поэтому отчитываемся по старой форме, утверждённой приказом ФСС от 26.09.2016 № 381.

Как заполнить 4-ФСС по новым правилам

Раньше в таблице 3 мы расписывали расходы по страхованию от несчастных случаев на производстве и профессиональных заболеваний. Теперь она не актуальна, можно не заполнять.

Ещё одно место для отражения расходов — строка 15 таблицы 2. Её теперь тоже заполнять не надо, достаточно проставить нули или прочерки.

Компенсации пособий по травматизму и прочих расходов, полученные от ФСС за периоды до 1 января 2021 года, отражаются в строке 6 таблицы 2.

Так как зачётная система не действует, в 4-ФСС мы сразу показываем взносы к уплате. В таблице 2 начисленные взносы указываются в строке 2, уплаченные — в строке 16. Задолженность по взносам на конец первого квартала указывайте в строке 19. Задолженность за ФСС на конец периода теперь может появиться, только если вы переплатили взносы.

Пример заполнения. Организация платит взносы на травматизм по минимальному тарифу — 0,2 %. За январь, февраль и март за сотрудников начислили по 400 рублей. На 1 января 2021 года у страхователя был долг — 264,30 рубля.

Таблица 2 расчёта 4-ФСС будет заполнена так:

Какие пособия отражать в 4-ФСС

Как и в РСВ, включать в 4-ФСС нужно будет только больничные за первые три дня болезни сотрудников и дополнительные выходные по уходу за детьми инвалидами. Больничные с четвёртого дня, декретные и детские пособия платит ФСС — показывать их в отчёте не нужно.

Больничные за первые три дня болезни отразите в общей сумме выплат по строке 1 таблицы 1. Так как они не облагаются взносами, то попадут и в строку 2 таблицы 1.

Оплата дополнительных выходных родителям детей инвалидов попадает в строки 1 и 3 таблицы 1, так как формирует базу для начисления взносов. Пособия на погребение в 4-ФСС не попадают.

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.