договор с ип без ндс образец 2020

Составление договора с индивидуальным предпринимателем

Договор с индивидуальным предпринимателем — это соглашение двух или более сторон, одной из которых выступает ИП, направленное на возникновение, изменение и прекращение хозяйственных отношений.

Сторонами контракта могут быть как юридические, так и физические лица. В большинстве случаев письменная форма договора с индивидуальным предпринимателем является обязательной.

Особенности составления договора с ИП

Сделка заключена, если между сторонами достигнуто согласие по всем существенным условиям.

В соответствии со статьей 161 ГК РФ, предприниматель обязан заключать соглашения в простой письменной форме:

За невыполнение обязательств предприниматель несет ответственность перед контрагентом всем своим имуществом.

Документы для правильного оформления контракта

При заключении контракта важно знать, с кем вы вступаете в договорные отношения. Перед подписанием стороны предоставляют документы, подтверждающие их договороспособность.

Перечень документов юридического лица:

Перечень документов ИП:

Виды контрактов

ИП вправе заключать такие виды сделок (список не полный, перечислены наиболее распространенные виды):

Порядок составления договора

В каждом соглашении должны присутствовать обязательные элементы. Рассмотрим пример договора с индивидуальным предпринимателем: как выглядят обязательные элементы в документе:

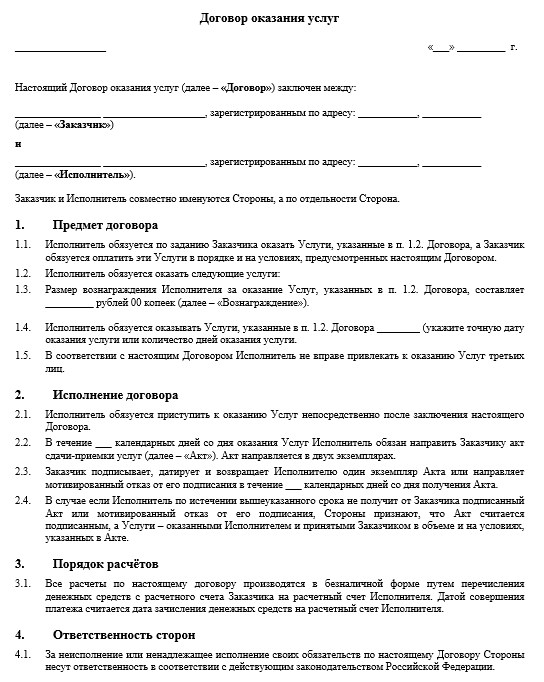

Образец договора с индивидуальным предпринимателем

Особенности составления различных типов договоров

На оказание услуг

Для начала разберем договор индивидуального предпринимателя на оказание услуг и его основные характеристики.

В соответствии с этим соглашением, исполнитель берет на себя обязательство выполнить услугу, а заказчик оплачивает ее.

В большинстве случаев форма сделки письменная.

Договор займа

Заимодавец передает заемщику ценности на определенный срок, а заемщик обязуется их вернуть.

При заключении этого соглашения следите за формулировками, так как это может расцениваться как финансовая деятельность. Индивидуальный предприниматель не вправе ею заниматься. Но взять в долг у физического лица вполне возможно.

Существенные условия такого соглашения:

Составляя контракт с индивидуальным предпринимателем, укажите порядок разрешения споров.

Купли-продажи

Это соглашение, по которому продавец передает товар за плату покупателю. Предметом и единственным существенным условием этой сделки является товар.

Цена товара является существенным условием только для некоторых видов контрактов:

Признаки этого соглашения: двустороннее, возмездное, консенсуальное, публичное, бессрочное, взаимосогласованное, взаимообязывающее.

О рекрутинге

Рассмотрим еще и такой специфический контракт, как договор о рекрутинге с индивидуальным предпринимателем, или соглашение по подбору персонала. Предметом этой сделки является обязанность исполнителя подобрать персонал по заданию заказчика в соответствии с указанными требованиями. Заказчик обязуется оплатить эти услуги.

Услуга выполнена, если заказчик принял на работу кандидата, направленного исполнителем, или в иных случаях, указанных в контракте.

Плата за услуги устанавливается в процентах от месячной зарплаты кандидата. Иногда в контракте оговаривается фиксированная сумма.

На грузоперевозки

По контракту перевозки грузов перевозчик обязуется принять от отправителя груз и доставить его получателю. Отправитель обязан оплатить стоимость перевозки. Получатель не является стороной соглашения.

Отношения отправителя и перевозчика подтверждаются товарно-транспортной накладной, выданной отправителю. Предмет сделки — перемещение груза в конкретный пункт назначения.

Срок — время, в течение которого груз должен быть доставлен. Цена контракта равняется плате за перевозку груза.

Образец типового договора поставки товаров

Договор поставки по ГК РФ

По ГК РФ договор поставки товара представляет собой документ, позволяющий письменно оформить сделку, по условиям которой один субъект (поставщик-предприниматель) обязан поставить качественную товарную продукцию определенного ассортимента в оговоренные сроки и по договоренной цене, другой (покупатель) — принять доставленную продукцию и оплатить ее не позднее согласованной даты.

Основным нормативным документом, определяющим законодательные условия договора на поставку, является Гражданский кодекс РФ. Рассматриваемому договору посвящен § 3 главы 30 кодекса, который содержит:

Также на порядок оформления указанного договора распространяются правила о сделках (гл. 9 ГК РФ) и вычислении сроков (гл. 11 ГК РФ), положения о договоре (раздел 3 ГК РФ) и другие нормы гражданского законодательства.

Гражданский кодекс РФ о существенных условиях договора на поставку

Согласно ст. 432 ГК РФ, существенными условиями называются такие положения договорного документа, без согласования которых последний не может считаться заключенным. Общим для всех договоров в этом случае является условие о предмете сделки. Кроме того, к названным положениям относятся условия, прямо указанные в законе, а также те, по которым необходимо достигнуть согласования по заявлению одного из контрагентов.

Относительно договора поставки основными условиями являются следующие:

1. Преамбула. Вводная часть договора, в которой указываются основные сведения о субъектах, заключивших сделку. В числе таких сведений:

2. Предмет договора. Как правило, это первый раздел договорного документа, являющийся к тому же основным. Как уже было сказано в предыдущем разделе статьи, в этой части важно определить наименование и количество поставляемой продукции. Также в этом же разделе могут быть согласованы условия об ассортименте, комплектности и комплекте товара. Однако отсутствие условий об ассортименте и комплектности никаких негативных последствий для заключенной сделки не несет.

3. Права и обязанности сторон. Раздел не является обязательным, но традиционно размещается вторым в договорном документе о поставке. Правомочия сторон могут быть расписаны как максимально подробно, так и кратко с указанием лишь обязанности поставщика поставить качественную товарную продукцию в согласованный срок, покупателя — принять ее и своевременно оплатить.

4. Стоимость продукции, условия и сроки поставки. Эти положения могут быть выделены в несколько разделов или скомпонованы в один. При согласовании порядка оплаты товара в договоре необходимо указать точную дату, когда будут осуществляться поэтапные платежи или должен произойти окончательный расчет за товар.

5. В последнем разделе договора указываются реквизиты сторон и проставляются необходимые подписи и печати.

Можно ли использовать заполненный ранее договор поставки как пример?

Несмотря на то что каждый договор поставки во многих случаях содержит индивидуальный набор условий сделки, типовой договор поставки товара либо просто образец такового может стать существенным подспорьем при разработке своего документа. В частности, изучение разных образцов может помочь в выборе оптимального для сторон способа оплаты товара и, что не менее важно, точно сформулировать согласованные условия.

Так, возможно включение в договор положений:

Образцов договоров (в том числе поставки товаров), сейчас в сети масса. Однако использовать без изменения любой из них вряд ли получится, поскольку каждая сделка имеет свои индивидуальные особенности, касающиеся, например, порядка поставки и оплаты товара.

Именно поэтому при использовании стороннего образца необходимо:

1. Проверить, подходят ли для конкретной ситуации указанные в образце договора условия о сроках поставки и оплаты. Несмотря на то что законодательство допускает отсутствие в договоре поставки указания сроков, целесообразно и удобно для сторон их все-таки согласовать.

2. Оценить риски возникновения конфликтных ситуаций и подробно, с учетом конкретной ситуации, указать в договоре порядок разрешения споров.

3. Изменить в образце условия о предмете договора под конкретный случай.

Образец договора поставки вы можете бесплатно скачать по ссылке ниже:

Итоги

Таким образом, единой унифицированной формы договора поставки, так же как и образца этого документа, законом не предусмотрено. Однако разработка документа под каждую конкретную сделку требует следовать положениям законодательства, о которых рассказано в статье. Типовой образец договора поставки товаров скачать вы можете на нашем сайте.

Договор без НДС: образец для ИП и ООО

Составление договора – важная часть процедуры оформления гражданско-правовых отношений между сторонами сделки. Одним из составляющих соглашения является раздел, касающийся стоимости и суммы НДС. Нередко НДС в договоре не указан. Сегодня мы поговорим о том, правомерно ли составление соглашения без НДС, как составлять договор без НДС для ИП и юрлиц, как рассчитать налог, если его сумма в соглашении отсутствует.

НДС в договоре: право или обязанность

Согласно ГК РФ, стороны при заключении договора самостоятельно прописывают его условия. Указание предмета договора, цены сделки, порядка расчетов – все это указывается в соглашении согласно договоренности и на усмотрение сторон. Возникает вопрос: насколько правомерно указание в соглашении стоимости товара без НДС? Считается ли договор действительным? Какое право на указание/неуказание НДС в договоре имеют ИП и юрлица? Подробнее об этом – ниже.

Правила и ограничения для юрлиц

ГК РФ не предусматривает каких-либо ограничений при составлении договора юрлицами – все условия соглашения организация указывает на свое усмотрение. Но при этом не стоит забывать о налоговых последствиях и перед тем, как составлять договор без НДС, ознакомиться с позицией НК по этому вопросу.

Налоговое законодательство определяет, что операции с НДС, которые осуществляет организация, должны быть подтверждены документами, в том числе договором.

К примеру, Ваша организация как юрлицо реализует товары и предъявляет НДС к оплате покупателю. При этом размер налога должен быть указан отдельно как в счете-фактуре, так и в договоре. Это же правило действует и в обратном случае: если Вы принимаете НДС к вычету, то Вам следует иметь при себе счет-фактуру и договор с выделенным НДС.

Как видим, налоговое законодательство предусматривает для юрлиц широкий перечень условий, в рамках которых отсутствует налогообложение НДС. В случае, если Ваши операции подпадают под критерии, указанные выше, в договоре Вы можете не указывать сумму НДС или указать «без НДС».

Все операции, описанные выше, не являются объектами налогообложения НДС. Но кроме этого отдельное внимание стоит уделить операциям, по отношению к которым применяются льготные условия налогообложения. Ниже в таблице приведен перечень операций, освобожденных от налогообложения НДС.

| Предмет договора | Описание |

| Займы | Если Ваша фирма предоставляет денежные займы, то в договоре на передачу средств в заем сумму НДС можете не указывать. |

| Реализация металлоотходов | Вы можете указать «без НДС» в договоре, согласно которого реализуете металлолом. |

| Услуги образовательных и культурных учреждений | Согласно ст. 149 НК, деятельность театров, концертных залов, музеев НДС не облагается. Поэтому при составлении договора на оказание услуг данными организациями сумму НДС указывать не нужно. Что касается образовательных учреждений, то их услуги льготируются в случае, если услуги оказывает некоммерческая организация. |

| Рекламные товары | Если Ваша организация в целях рекламы передает товары (материалы, услуги), то в договоре сумму НДС можно не указывать. Данное правило действует только при условии: стоимость товара – до 100 руб./ед. |

В августе 2016 АО «СтройСервис» планирует направить своих сотрудников (бухгалтеров и экономистов) на курс профессиональной подготовки. В связи с этим между АО «СтройСервис» и Национальным экономическим институтом (некоммерческая организация) заключен договор:

При оформлении соглашения Национальным экономическим институтом в графе «Стоимость услуг» указано «8.741 руб. без НДС».

Оформление документов для ИП

Если Вы зарегистрировали ИП, то указывать в договоре «без НДС» Вы можете согласно общему порядку, описанному выше. Иными словами, если Вы как ИП осуществляете операции, которые не облагаются НДС или льготируются, то при составлении договора в графе «Стоимость услуг» укажите «без НДС». Читайте также статью: → “Платит ли ИП НДС на УСН, ОСНО? Освобождение от уплаты НДС».

Как правило, ИП не платят НДС в силу того, что предприниматели применяют специальные режимы налогообложения, в рамках которых освобождаются от уплаты НДС.

В частности, Вы можете не платить НДС, если используете патентную систему, «упрощенку» или платите вмененный налог. Во всех перечисленных случаях уплата единого налога заменяет уплату НДС. То есть, если Вы зарегистрировали ИП и используете один из упрощенных режимов, то в договоре сумму НДС Вам указывать не нужно.

Образец заполнения договора

Как мы говорили выше, Вы имеете право составлять договор в той форме и с теми условиями, которые удобны Вам и второй стороне, и которые соответствуют сути сделки. Если Вы оказываете услуги, не облагаемые НДС или освобожденные от налога, то в графе «Стоимость услуг» Вы можете указать «без НДС». Образец заполнения договора представлен в примере ниже.

ИП Сидорчук оказывает услуги по пошиву и ремонту одежды, применяет УСН. 12.09.2016 между Сидорчуком и АО «Чисто Сервис» заключен договор:

Так как Сидорчук платит единый налог в рамках «упрощенки», то от уплаты НДС он освобожден. При составлении договора в графе «Стоимость услуг» Сидорчук указал: «Стоимость услуг по пошиву халатов (12 единиц) составляет 8.320 руб. (Восемь тысяч триста двадцать) рублей 00 копеек.

Данные услуги НДС не облагаются в связи с тем, что “Исполнитель” оплачивает единый налог в рамках упрощенной системы налогообложения. Основание – п. 2 ст. 346.11 глава 26.2 НК РФ. «Исполнитель» не является плательщиком НДС. Основание – письмо МНС РФ от 15.09.03 №22-1-14/2021-АЖ397.» Читайте также статью: → “Возмещение НДС при УСН. Примеры».

Расчетная сумма НДС

Допустим, Ваша фирма является плательщиком НДС и осуществляет операции, облагаемые налогом. При этом сумма НДС в договоре в силу тех или иных причин указана не была. Как рассчитать НДС по операции в данном случае? Вам следует исчислять НДС по расчетной сумме, то есть в составе цены договора:

НДС = ЦД (цена договора) * 18 / 118.

Рассчитав сумму налога, Вам необходимо выставить заказчику счет-фактуру, где размер НДС указан отдельной строкой. Для исключения разногласий с покупателем и налоговыми органами, дополните договор дополнительным соглашением, в котором уточните цену договора и размер налога.

Между АО «Сфера» и ООО «База» заключен договор на поставку бумаги. В договоре указана стоимость поставки – 18.314 руб. Информация об НДС в соглашении отсутствует. АО «Сфера» и ООО «База» – плательщики НДС, операции по договору являются налогооблагаемыми.

Бухгалтером «Сферы» определен размер НДС по расчетной ставке:

18.314 руб. *18 / 118 = 2.794 руб.

«Базе» выставлен счет-фактура:

| Наименование | Цена | НДС | Стоимость |

| Бумага А4 | 15.520 руб. | 2.794 руб. | 18.314 руб. |

| ИТОГО: | 18.314 (восемнадцать тысяч триста четырнадцать) руб. 00 коп, в т.ч. НДС 2.794 (две тысячи семьсот девяносто четыре) руб. 00 коп. | ||

НДС сверх цены договора

Возможна ситуация, когда НДС в договоре не указан, но при этом в цену договора налог не включен. К примеру, в тексте деловой переписки прямо говориться о том, что сумма, указанная в договоре, не включает НДС и налог следует дополнительно приплюсовать к стоимости, указанной в договоре. Также в тексте соглашения может быть указано следующее:

«Стоимость услуг по договору составляет ___ руб. без НДС. Сумму НДС заказчик уплачивает дополнительно».

В таком случае налог следует исчислять сверх цены, указанной в договоре:

Где ЦД – стоимость услуг (работ, товаров) по договору.

ООО «Стимул» реализует АО «Сафари» компьютерное оборудование. В разделе «Стоимость товара» в соглашении указано: «Стоимость услуг по договору составляет 802.450 руб. без НДС. Сумму НДС заказчик уплачивает дополнительно».

Бухгалтер «Стимула» рассчитал НДС таким образом:

802.450 руб. * 18% = 144.441 руб.

Общая сумма к оплате «Сафари» составила:

802.450 руб. + 144.441 руб. = 946.891 руб.

Счет-фактура оформлен бухгалтером «Стимула» так: (нажмите для раскрытия)” style=”fancy”]

| Наименование | Цена | НДС | Стоимость |

| Монитор Dell | 802.450 руб. | 144.441 руб. | 946.891 руб. |

| ИТОГО: | 946.891 (девятьсот сорок шесть тысяч восемьсот девяносто один) руб. 00 коп, в т.ч. НДС 144.441 (сто сорок четыре тысячи четыреста сорок один) руб. 00 коп. | ||

[/su_spoiler]

Частые вопросы и ответы на них

Вопрос №1. 12.08.16 между АО «Фаза» и ООО «Глобал» заключен договор, оплата по которому составляет 12.741 руб., информация об НДС отсутствует. В официальной переписке, предшествовавшей заключению договора, есть информация о том, что цена договора (12.741 руб.) НДС не учитывает и «Глобал» обязуется доплатить налог дополнительно. После подписания договора «Глобал» отказался оплачивать НДС сверх указанной в договоре цены. Имеет ли право «Фаза» предъявлять «Глобалу» дополнительно сумму налога к оплате?

«Фаза» вправе обратиться с иском в суд для взыскания суммы НДС с «Глобала». Основанием для этого станет письма или прочие документы, подтверждающие деловую переписку.

Вопрос №2. АО «Магнат» приобрел у ООО «Дельта» партию товаров. Цена партии по договору – 741.300 руб., информация об НДС отсутствует. Сумма НДС дополнительно начислена к цене договора (741.300 руб. * 18% = 133.434 руб.) и оплачена «Дельтой» за счет собственных средств. Может ли «Магнат» принять к вычету НДС?

Так как сумма НДС оплачена продавцом («Магнатом»), то «Дельта» не имеет права принимать налог к вычету. В данном случае «Дельтой» будут признаны расходы на покупку товаров (741.300 руб.).

Вопрос №3. ИП Кожухов оказывает услуги в сфере общепита и применяет ЕНВД. В апреле 2016 Кожухов нарушил условия применения «вмененки», в связи с чем автоматически переведен на ОСНО и признан плательщиком НДС. В августе 2016 Кожухов оформил договор, не указав в нем НДС. Необходимо ли Кожухову начислять НДС?

Договор заключен после того, как Кожухов потерял право на ЕНВД и признан плательщиком НДС. Поэтому Кожухов должен начислить НДС, исходя из расчетного показателя, то есть выделить налог из суммы соглашения.

Договор об оказании услуг

Образец договора в 2021 году

Бланк договора об оказании услуг

Образец договора, подготовленный специалистами сервиса.

Правила заключения договора возмездного оказания услуг

Под услугами закон понимает совершение определенных действий по поручению заказчика. Такая сделка носит возмездный характер и оформляется в виде письменного договора.

Содержание договора

Обязательными условиями являются:

Шапка договора

В шапке укажите дату и место заключения соглашения, и реквизиты сторон. Сторонами в данном случае будут являться Заказчик и Исполнитель.

Для юридического лица в шапке необходимо прописать наименование организации и лицо, которое будет действовать от имени организации. Для ИП указываем ФИО, ОГРНИП и дату регистрации. Для физического лица укажите фамилию, имя и отчество, а также паспортные данные и адрес регистрации.

Предмет договора

В его качестве могут выступать:

Также нужно согласовать объём предоставляемых услуг:

Исполнение договора и порядок расчетов

Необходимо предусмотреть порядок приема оказанных услуг. Обычно сторонами подписывается акт приема-передачи выполненных услуг. Если стороной соглашения выступает юридическое лицо или ИП, то можно оформить УПД (универсальный передаточный документ), который заменяет собой акт выполненных работ.

Укажите в договоре сроки для предоставления акта выполненных работ исполнителем и для ответа заказчика на данный акт.

Пропишите в договоре порядок оплаты оказанных услуг: в наличной или безналичной форме, предоплата или оплата по факту и т.д.

Иные положения

Укажите ответственность сторон за нарушение условий соглашения:

Определите срок действия договора — обычно он вступает в силу с момента подписания и действует либо:

Также нужно предусмотреть порядок урегулирования споров. Можно прописать обязательный претензионный порядок, а также изменить подсудность рассмотрения спора.

Счет-фактура от ИП с НДС в 2020-2021 годах: что учесть?

Нередко у предпринимателей возникает вопрос: может ли ИП выставлять счета с НДС? Ответ «да, может» будет неполным и может ввести в заблуждение. Дело в том, что в одних ситуациях счета-фактуры ИП выставлять обязан, а в других — не обязан, но может. При этом у него появляются дополнительные обязанности по уплате налога в бюджет и подаче декларации.

Наиболее часто выписывать счета-фактуры приходится применяющим ОСНО предпринимателям. Несмотря на то что для ИП в налоговом законодательстве предусмотрены некоторые послабления (например, налоговые каникулы для начинающих предпринимателей, льготы для малого бизнеса и др.), выполнять функции плательщика НДС предпринимателям на ОСНО нужно на общих основаниях. Что это означает?

К самому счету-фактуре налоговое законодательство предъявляет серьезные требования. На рисунке ниже отражена основная информация о назначении счета-фактуры и нормативных документах, устанавливающих порядок его оформления:

Об обязательных реквизитах счета-фактуры мы рассказываем здесь.

Образец заполнения счета-фактуры от ИП с НДС

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Посмотрим, как заполнить обновленную форму счета-фактуры от ИП с НДС на образце.

Применяющий ОСНО индивидуальный предприниматель Кузнецов Анатолий Викторович реализовал ООО «Лунный свет» два станка:

Образец заполнения счета-фактуры по новой форме ИП Кузнецовым А. В. смотрите ниже:

Чтобы оформленный счет-фактура от ИП Кузнецова А. В. позволил получить вычет по НДС покупателю ООО «Лунный свет», предпринимателю следует обратить особое внимание на те реквизиты счета-фактуры, ошибки в которых критичны для вычета. Налоговики могут лишить ООО «Лунный свет» налогового вычета, если не сумеют достоверно установить из счета-фактуры наименование товара, его стоимость, ставку и сумму НДС, а также не смогут идентифицировать продавца и покупателя.

О нюансах заполнения счета-фактуры индивидуальным предпринимателем детально рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Во избежание возможных ошибок необходимую информацию для счета-фактуры ИП взял из первоисточников:

В отдельных графах и строках счета-фактуры ИП поставил прочерки.

Считается ли это ошибкой, расскажем в следующем разделе.

Законные прочерки в счете-фактуре

Прочерки в счете-фактуре допускаются в отдельных случаях правилами его заполнения, утвержденными постановлением Правительства РФ № 1137.

В рассмотренном нами примере предприниматель реализовал отечественные товары на территории РФ. Поэтому ему не нужно указывать в счете-фактуре:

Прочерки допустимы и по другим строкам и графам счета-фактуры:

Проставление прочерков в других строках и графах может вызвать претензии со стороны контролеров и проблемы с вычетом у покупателя.

Претензии со стороны контролеров может вызвать и подпись предпринимателя либо доверенного лица. Кто вправе подписывать счета-фактуры от имени ИП, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Может ли выставлять счета-фактуры ИП на ПСН?

ПСН (патентная система налогообложения) — это специальный режим налогообложения. ИП на ПСН в большинстве случаев не признаются плательщиками НДС (ст. 346.43 НК РФ). Тем не менее есть две группы ситуаций, когда счет-фактура:

Когда оформление счета-фактуры с НДС для ИП на ПСН обязательно, смотрите на рисунке ниже:

Если ИП на ПСН добровольно выписывает счет-фактуру, НДС в нем может быть выделен отдельной суммой или допустима надпись «Без НДС». Это не запрещено НК РФ. Не возражают против этого и чиновники (письмо Минфина России от 24.10.2016 № 03-07-14/61770). Но есть одно условие: ИП на ПСН должен выполнить требование п. 5 ст. 173 НК РФ, а именно уплатить указанный в счете-фактуре НДС в бюджет и подать декларацию по НДС.

Применяющий ПСН предприниматель Набиуллин Т.Р. оказал услуги ООО «Трейдинг» по реставрации ковра размером. По просьбе своего заказчика он выставил счет-фактуру на сумму 64 980 руб. (в том числе НДС 10 830 руб.). Выделенную в счете-фактуре сумму налога 10 830руб. ИП Набиуллин Т. Р. обязан перечислить в бюджет.

Ниже размещен образец счета-фактуры от ИП, вы можете скачать его по ссылке:

Счет-фактура для ИП на ЕСХН

До конца 2018 года применяющие ЕСХН предприниматели не считались плательщиками НДС, кроме случаев, перечисленных в п. 3 ст. 346.1 НК РФ:

Но с 01.01.2019 ситуация изменилась — платить НДС применяющим сельхозспецрежим тоже придется. Такие поправки были внесены п. 12 ст. 9 закона «О внесении изменений в НК РФ» от 27.11.2017 № 335-ФЗ.

Компаниям и ИП на ЕСХН нужно будет выставлять своим покупателям и заказчикам счета-фактуры, вести налоговые регистры по НДС (книги продаж и книги покупок), а также ежеквартально представлять в инспекцию декларации по этому налогу.

Как ИП заполнить декларацию по НДС, описано в этом материале.

Законодатели для плательщиков ЕСХН предусмотрели льготу — с 2019 года отдельным компаниям и ИП можно сохранить статус неплательщика НДС. Что для этого нужно, расскажем в следующем разделе.

Можно ли ИП на ЕСХН не оформлять с 2019 года счета-фактуры?

Прежде чем ответить на вопрос, можно ли ИП на ЕСХН с 2019 года не оформлять счета-фактуры, уточним, как им сохранить статус неплательщика НДС.

Освобождение от обязанностей плательщика НДС с 2019 года предоставляется компаниям и ИП на ЕСХН благодаря нормам ст. 145 НК РФ. Процедура использования налогоплательщиками этой льготы приводится в письме ФНС России от 18.05.2018 № СД-4-3/9487@.

Однако освобождение от уплаты НДС и избавление от необходимости отчитываться по этому налогу предоставляется не всем плательщикам ЕСХН, а только тем, которые:

Для наглядности мы представили на схеме описанный контролерами порядок:

Получив освобождение от НДС плательщикам ЕСХН необходимо учесть, что:

Дает ли эта льгота право не оформлять счета-фактуры? Нет. При использовании льготы по ст. 145 НК РФ налогоплательщики обязаны выставлять счета-фактуры:

Такие правила установлены п. 5 ст. 168 НК РФ и разъяснены в письме ФНС России от 29.04.2013 № ЕД-4-3/7895@.

Что учесть ИП при получении счета-фактуры?

ИП может выступать не только в роли продавца или поставщика, но и в роли покупателя. Тогда у него отсутствует обязанность по выставлению счета-фактуры. Но функция получателя не менее ответственна: если с полученным счетом-фактурой что-то будет не так, у ИП могут возникнуть проблемы с вычетом.

Обращаем ваше внимание на два основных пункта, чтобы подстраховаться от возможных претензий к счету-фактуре и снизить риск потери вычета по налогу:

А вот если предприниматель получил счет-фактуру, в котором в графе «Покупатель» указана только его фамилия и отсутствует статус (ИП), волноваться не стоит. По мнению Минфина (письмо от 07.05.2018 № 03-07-14/30461), такой недочет не будет препятствовать вычету.

Счет-фактура для ИП абсолютно идентичен по составу и назначению счету-фактуре для компании любой организационно-правовой формы.

О нюансах оформления счета-фактуры в адрес ИП рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Итоги

Счет-фактура — независимо от того, составляет его ИП или компания, — является документом, позволяющим получить покупателю вычет по НДС. Если ИП является плательщиком НДС, он обязан составлять счета-фактуры по каждой реализации. Если предприниматель применяет спецрежим, он не признается плательщиком НДС и не обязан оформлять счета-фактуры (кроме определенных ситуаций). Налоговое законодательство не запрещает ему выставить счет-фактуру с НДС, но в таком случае надлежит уплатить налог в бюджет и отчитаться.

С 2019 года обязанность плательщиков НДС появилась у применяющих ЕСХН компаний и ИП. При этом есть возможность получить освобождение по ст. 145 НК РФ. Но оформлять счета-фактуры всё равно придется, хоть и без налога.