договор с самозанятым иностранным гражданином

Как нанять на работу самозанятого иностранца?

Нанять самозанятого иностранца проще, чем обычное физлицо, но документы все равно понадобятся.

Леонид Яковлев

Эльдар спрашивает: «Хочу нанять на работу на территории РФ самозанятых иностранцев. Какие документы понадобятся и куда их отправлять?»

Для работы с самозанятым иностранцем нужно отправить уведомления в ГУВМ МВД и скан договора в банк

Самозанятым может стать только гражданин стран ЕАЭС: России, Беларуси, Казахстана, Армении или Киргизии. Чтобы работать с самозанятыми из этих стран, нужны определенные документы, но их гораздо меньше, чем при найме иностранцев без статуса самозанятого.

Форма уведомления о заключении или расторжении договора с иностранцем — в ГУВМ МВД. Это документ для миграционной полиции, в котором вы информируете, что приняли на работу или уволили самозанятого иностранца.

Принесите уведомление в территориальное отделение ГУВМ МВД или отправьте с описью по почте не позже трех рабочих дней после заключения или расторжения договора. При работе с гражданами Беларуси ГУВМ МВД уведомлять не надо.

Когда вы закончите работать с самозанятым иностранцем, надо будет отправить такое же уведомление, только теперь о расторжении договора.

Если отправить позже, можно получить штраф:

Форма уведомления о постановке на миграционный учет — в ГУВМ МВД. Если предоставляете самозанятому временное место проживания, например комнату в доме или строительную бытовку, нужно поставить его на миграционный учет.

Принесите уведомление в территориальное отделение ГУВМ МВД или отправьте его с описью по почте. Сделать это нужно не позже семи рабочих дней после заселения. За опоздание у компаний и ИП будет штраф — от 400 000 до 500 000 ₽.

Скан или фотография договора, если сумма работ по нему свыше 200 000 ₽, — банку. Переводы иностранцам попадают под валютный контроль, но только если по договору сумма за оказание услуг или выполнение работ свыше 200 000 ₽. При этом неважно, платите в рублях или валюте.

Чтобы пройти валютный контроль, отправьте в банк скан или фото договора. Предоставить документы нужно при первом платеже по договору, даже если это частичная предоплата.

Компания нанимает самозанятого для работ на сумму 250 000 ₽. Самозанятый просит предоплату 100 000 ₽. Бухгалтер переводит 100 000 ₽, сразу прикладывает документы к платежу. Остаток отправляет после выполнения работ — уже без документов.

Если сумма по договору меньше 200 000 ₽, ничего предоставлять не нужно. Например, если компания нанимает самозанятого для работ на сумму 40 000 ₽, никакие документы к платежу не прикладывает.

Может ли иностранец быть самозанятым?

Иностранные граждане, прибывшие в Россию с целью заработать, обычно никак не оформляют свою трудовую деятельность. Одна из причин — необходимость платить налоги и сдавать отчетность, даже если заработок нерегулярный. Решить проблему поможет налоговый режим для самозанятых, который успел хорошо зарекомендовать себя среди россиян. В 2020 году он стал доступным и для иностранцев, позволяя им легализовать свою деятельность в РФ.

Самозанятый — это кто?

В Налоговом кодексе не встречается термин «самозанятые граждане».

Физические лица, осуществляющие предпринимательскую деятельность без регистрации ИП, официально называются плательщиками налога на профессиональный доход (НПД) — это и есть самозанятые.

Этот новый налоговый режим очень прост в понимании и реализации, а также выгоден по ставкам налогообложения для самих самозанятых и контрагентов, которые сотрудничают с плательщиками налога на профессиональный доход.

На НПД установлены самые низкие налоговые ставки: 4% от дохода, если оплата получена от клиента-физлица, и 6% при оказании услуг организациям и ИП. Обязательных платежей, таких как взносы в пенсионный и другие государственные социальные фонды, у самозанятых нет, то есть платить в бюджет надо только при получении доходов. Кроме того, плательщики НПД получают бонус для уплаты налога — 10000 рублей.

Нельзя не упомянуть об ограничениях данной системы налогообложения:

Самозанятые не могут нанимать сотрудников по трудовому договору и их доход не может превышать 2,4 млн рублей в год. Есть ограничения по видам деятельности. Кроме того, плательщики налога на профессиональный доход не могут вступать в договорные отношения со своим бывшим работодателем на протяжении 2-х лет после расторжения трудовых отношений.

Данный спецрежим большей частью предназначен для россиян, однако граждане стран ЕАЭС тоже могут использовать данную возможность. Кроме того, перечень стран в дальнейшем предполагается расширить.

Напомним, что членами Договора о ЕАЭС, помимо России, являются: Армения, Беларусь, Казахстан и Кыргызстан.

Зачем получать статус самозанятого?

Как иностранцу стать самозанятым

Итак, на вопрос, может ли иностранный гражданин зарегистрироваться самозанятым, ответ положительный. Теперь выстроим алгоритм, как это сделать.

1. Сначала иностранец оформляет РВП (разрешение на временное проживание) или ВНЖ (вид на жительство), которое подтверждает легальное пребывание иностранца в России.

3. После получения ИНН нужно пройти регистрацию в кабинете налогоплательщика «Мой налог»

4. В приложении «Мой налог» дать согласие на обработку персональных данных и ввести свой ИНН и пароль.

Иностранный гражданин из ЕАЭС сможет зарегистрироваться в банках: Сбербанке, ВТБ, Тинькофф, Совкомбанк, Альфа, Киви и других (п. 2–4 ст. 5 Закона от 27.11.2018 № 422-ФЗ).

Просто обратитесь к менеджеру и скажите, что хотите стать самозанятым. В этом случае ничего самому делать не придётся, банк подготовит ваше заявление и направит его в ФНС.

Теперь можно осуществлять деятельность в качестве самозанятого!

После регистрации плательщик НПД получает доступ в личный кабинет, где есть вся необходимая информация для работы.

По итогу месяца сервис сам рассчитает, сколько налога надо заплатить. Срок уплаты — 25 число после отчётного месяца, для удобства можно указать в личном кабинете свою карту, тогда налог спишется автоматически. Если в каком-то месяце дохода не было, то налог начисляться не будет.

Важно соблюдать установленное ограничение по годовому доходу — не более 2,4 млн рублей. Если его превысить, регистрация самозанятого будет аннулирована.

Бизнесу выгодно выстраивать сотрудничество с самозанятыми. Это и возможность получения результата выполнения работ и оказания услуг без оформления трудовых отношений, и отсутствие необходимости платить взносы с ФОТ. А также возможность уменьшать налогооблагаемую базу по налогу на прибыль.

На online-площадке Биржа аутсорсинга встречаются заказчики и самозанятые исполнители в удобном, а главное, безопасном формате. Заказчикам предлагается доступ к обширной базе исполнителей из различных сфер деятельности, а исполнители находят заказы с достойной оплатой. База исполнителей постоянно пополняется.

Самозанятые иностранцы: когда это возможно

Согласно статье 5 Федерального закона № 422-ФЗ от 27.11.2018 зарегистрироваться в качестве самозанятых помимо россиян могут граждане государств, входящих в Евразийский экономический союз (Беларусь, Казахстан, Армения, Кыргызская Республика), если они реализуют свои товары и услуги на территории РФ.

В этом материале сделал подборку разъяснений ФНС на тему применения НПД иностранцами.

Беларусь

Вышло несколько писем о применении НПД гражданами Республики Беларусь.

Так, в письме № 03-11-10/75587 от 27.08.2020 Минфин сообщает, что физлица могут применять НПД без регистрации ИП и эта норма распространяется, в том числе и на граждан Белоруссии.

При этом важно, чтобы деятельность осуществлялась на территории России. Регион в данный момент не имеет значения, так как с октября 2020 режим распространился на всю страну.

Для целей исчисления НПД не нужно представлять документ о статусе резидента Беларуси. Ставки налога одинаковы для всех: 4 % по доходам от физлиц и 6 % по доходам от юрлиц.

Аналогичные разъяснения приводятся в письме ФНС № БВ-4-17/12242@ от 30.07.2020.

Двойное налогообложение

Граждане Беларуси интересуются — а что с двойным налогообложением? Напомню, между Правительством Республики Беларусь и Правительством РФ заключено соглашение об избежании двойного налогообложения и предотвращения уклонения от уплаты налогов в отношении налогов на доходы и имущество от 21 апреля 1995 года.

ФНС в ответ на этот вопрос кивает на Минфин. Потому что именно он осуществляет функции по выработке нормативно-правового регулирования в сфере налоговой деятельности.

Минфин, в свою очередь, обещает подумать. В письме № 03-11-10/75587 от 27.08.2020 сообщается, что данный вопрос требует дополнительного рассмотрения с участием ФНС, по результатам которого будет выработана позиция Минфина.

Вместе с тем предлагается обсудить данный вопрос в ходе двусторонних консультаций между компетентными органами для целей применения указанного Соглашения.

Переход иностранцев на НПД

Если вы являетесь гражданином ЕАЭС, то регистрация возможна с использованием учетной записи от личного кабинета налогоплательщика-физлица в мобильном приложении «Мой налог» и веб-кабинете «Мой налог».

Первичный доступ в личный кабинет можно получить при обращении в любой налоговый орган.

Напомню, для регистрации иностранцу нужно иметь ИНН. Его присваивает налоговая инспекция на основании заявления.

После получения ИНН там же в инспекции можно получить логин-пароль от Личного кабинета. После чего гражданин ЕАЭС может регистрироваться в качестве самозанятого — с помощью мобильного приложения или веб-версии кабинета.

Применение НПД иностранными гражданами, не являющимся гражданами ЕАЭС, законодательством не предусмотрено.

Такое разъяснение дает ФНС.

Украина

Гражданин Украины без разрешения на временное проживание и вида на жительство хотел оформиться как самозанятый. Но осуществить это нельзя, поясняет ФНС. Как было сказано выше, применение НПД иностранными гражданами, не являющимися гражданами государств — членов Евразийского экономического союза законодательством, не предусмотрено.

Кстати, еще в прошлом году Минфин предлагал включить в эксперимент физлиц из стран, входящих в СНГ, которые не являются членами Евразийского экономического союза. Это Таджикистан, Узбекистан, Молдавия, Украина и Азербайджан.

За эту идею высказывались и в Совете Федерации. Это предложение было включено в общенациональный план восстановления экономики.

В письме № 03-11-11/54601 от 23.07.2019 Минфин сообщал, что прорабатывается вопрос о возможности применения НПД гражданами иных иностранных государств, не являющихся членами ЕАЭС, осуществляющими трудовую деятельность на территории РФ.

Но пока никаких изменений в законодательство на этот счет не вносилось.

Россияне за границей

Россиянин проживает за границей, но хочет сдавать свою квартиру в Москве в качестве самозанятого. Эту ситуацию рассмотрела ФНС на своем сайте.

Гражданин хотел зарегистрироваться в мобильном приложении «Мой налог» по иностранному номеру телефону. Но увы, такое невозможно.

ФНС пояснила, что в настоящее время регистрация в качестве налогоплательщика НПД через «Мой налог» с использованием паспорта возможна только с использованием абонентского номера с кодом страны 7 (Россия).

Особенности работы с самозанятыми иностранцами в 2021 году

Оформление отношений с самозанятыми иностранцами

Самозанятым может стать только иностранец из ЕАЭС: гражданин Белоруссии, Армении, Казахстана и Киргизии.

При этом важно, чтобы иностранный гражданин самозанятый находился в стране легально, без нарушений. Поэтому все равно дополнительно потребуется проверять и контролировать документы иностранного самозанятого.

Работа с самозанятыми иностранными гражданами расценивается, как попадающая под валютный контроль, если сумма по договору ГПХ превышает 200 000 рублей. В этом случае потребуется скан или фотография договора при оформлении первого платежа, даже если это предоплата.

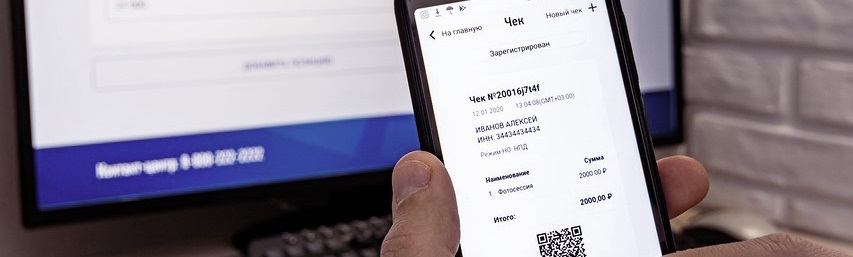

После отправки платежа самозанятый иностранец должен прислать работодателю чек-подтверждение.

Важно не забыть при работе с самозанятыми иностранцами

Самозанятый иностранец заключает с работодателем договор гражданско-правового характера. Но несмотря на свой особый налоговый статус, остается иностранным гражданином. И согласно п. 8 ст. 13 закона «О правовом положении иностранных граждан» заказчик работ (услуг), привлекающий и использующий труд иностранного гражданина, обязан подавать уведомление в МВД о заключении договора в течение 3 рабочих дней с даты заключения.

После окончания работ, заказчик работ (услуг) также должен подать уведомление о прекращении договора.

Может ли нерезидент применять спецрежим для самозанятых

Минфин РФ пояснил, вправе ли налогоплательщик применять спецрежим для самозанятых, если он не является налоговым резидентом РФ.

В письме от 20.01.2020 № 03-11-11/2644 ведомство напоминает, что применять НПД вправе физические лица, в том числе ИП, местом ведения деятельности которых является территория любого из регионов, включенных в эксперимент.

Ограничения, связанные с применением спецрежима для самозанятых установлены частью 2 статьи 4 и частью 2 статьи 6 указанного Федерального закона от 27.11.2018 № 422-ФЗ

Возможность применения налогоплательщиком специального налогового режима НПД не ставится в зависимость от наличия или отсутствия у налогоплательщика статуса налогового резидента РФ. Это значит, что если гражданин России или одной из стран ЕАЭС не является налоговым резидентом РФ, он вправе на общих основаниях применять специальный налоговый режим для самозанятых.

Иностранные граждане могут уполномочить кредитную организацию на представление в налоговый орган заявления о постановке на учет и снятии с учета. В таком случае соответствующее заявление представляется с применением усиленной квалифицированной электронной подписи кредитной организации. При этом фотография физического лица не представляется. При выявлении противоречий между сведениями физлица налоговый орган уведомляет об отказе в постановке на учет с указанием причин отказа не позднее дня направления заявления о постановке на учет.

Что касается ИП, то получив статус самозанятого, они должны отказаться от применения других применяемых налоговых спецрежимов – УСН, ЕНВД и т.д. Уведомление о переходе на НПД направляется в налоговую инспекцию в течение месяца со дня постановки на учет в качестве самозанятого. В случае направления такого уведомления с нарушением срока или его ненаправления постановка предпринимателя на учет в качестве самозанятого аннулируется.