договор займа с перечислением третьему лицу образец

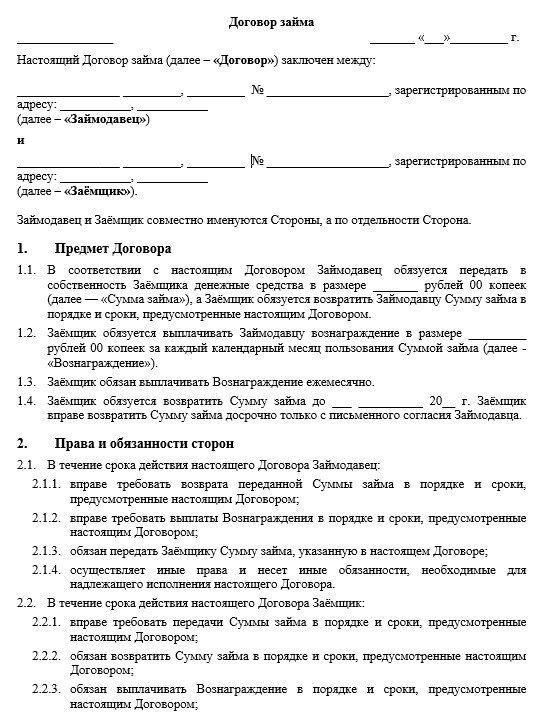

Договор займа

Скачайте бланк и заполните самостоятельно или подготовьте в сервисе онлайн

Бланк договора займа

Образец договора, подготовленный специалистами сервиса.

Рекомендации по подготовке договора займа

Под займом понимается передача денежных средств другому лицу на возмездных условиях. Субъектами такой сделки могут являться частные лица и предприятия, а максимальный предел по сумме передаваемых средств законом не ограничен. Выделим основные моменты, которые нужно учитывать физ. лицам при оформлении займа:

Условия договора

Для оформления нужно учитывать два существенных условия, предусмотренных ГК РФ:

Исходя из норм ГК РФ и положений судебной практики, в тексте соглашения указываются также следующие пункты:

Хотя для наступления правовых последствий займа достаточно передачи денег и оформления простой письменной расписки, только при составлении договора можно учесть все перечисленные нюансы. Оптимальным вариантом будет являться оформление полноценного договора, а расписку нужно составить для подтверждения факта передачи денег или имущества.

Ответственность за нарушение условий договора

Порядок и условия ответственности за нарушение пунктов соглашения стороны должны определить самостоятельно. Выделим самые распространенные варианты штрафных санкций, которые используются по данному виду сделок:

Оформление договора беспроцентного займа между физическими лицами

ГК РФ рассматривает займы между гражданами как беспроцентные сделки, если сумма передаваемых средств или стоимость имущества не превышает 100 тыс. руб. Поэтому для оформления займа без возврата процентов на сумму более 100 тыс. руб. такое правило нужно прямо указать в договоре.

Текст договора займа без процентов будет составляться по общим правилам за исключением соответствующего пункта о выплате процентов. Это касается и передачи имущественных активов. Такие сделки также по умолчанию признаются беспроцентными, если иное прямо не указано в договоре.

Как правильно составить договор займа с учетом новых требований Гражданского кодекса

Заемные средства в бизнесе используются весьма активно. Компании получают займы и от своих участников, и от других организаций. При этом зачастую документальное оформление заемных отношений сводится лишь к указанию соответствующего назначения платежа в расходном кассовом ордере или «платежке». Договор займа если и составляется, то позже, и, как правило, по первому попавшемуся в интернете образцу. Однако с 1 июня этого года вступили в силу поправки в главу 42 «Заем и кредит» Гражданского кодекса РФ, которые были внесены Федеральным законом от 26.07.17 № 212-ФЗ (далее — Закон № 212-ФЗ). В правилах оформления займов произошли существенные изменения, поэтому использование старых шаблонов договора уже не может обеспечить надлежащую защиту обеим сторонам сделки. В сегодняшней статье речь пойдет о том, как оформить заемные отношения с учетом новых требований ГК РФ.

В какой форме заключаются договоры займа с участием юрлиц и ИП

Начнем с изменения, которое касается формы договора. С 1 июня 2018 года договор займа между гражданами должен оформляться в письменной форме, если его сумма превышает 10 тыс. рублей (а не 10 МРОТ, как было ранее). При этом, как и прежде, суммовой порог не действует, если займодавцем является юридическое лицо — в этом случае договор займа даже на 1 рубль нужно составить в письменной форме. Таковы требования пункта 1 статьи 808 ГК РФ.

К сожалению, законодатель прямо не указал, нужна ли письменная форма договора, если юрлицо выступает в качестве заемщика. С одной стороны, сделки юридических лиц между собой и с гражданами должны оформляться письменно вне зависимости от суммы сделки (подп. 1 п. 1 ст. 161 ГК РФ). А с другой стороны, в пункте 2 статьи 161 ГК РФ сказано, что соблюдение простой письменной формы не требуется для сделок, которые в соответствии со статьей 159 ГК РФ могут быть совершены устно. При этом пункт 2 статьи 159 ГК РФ гласит, устно могут заключаться все сделки, исполняемые при самом их совершении, за исключением сделок, для которых установлена нотариальная форма, и сделок, несоблюдение простой письменной формы которых влечет их недействительность.

Получается, что договор займа, в котором обе стороны являются юрлица, надо заключать в письменной форме, так как этого требует пункт 1 статьи 808 ГК РФ. А если юрлицо занимает деньги у физического лица, не являющегося ИП, и при этом деньги передаются непосредственно при заключении договора, то формально допустима и устная форма сделки. Однако рекомендовать устный договор даже при небольшом заимствовании мы бы не стали, так как для налоговых целей (например, для учета доходов и расходов) все же необходимо иметь документ (ст. 252 НК РФ).

Отдельно остановимся на сделках, в которых участвуют ИП. Тут надо учитывать, что для целей ГК РФ предприниматели хотя и являются гражданами, но в силу прямого указания пункта 3 статьи 23 ГК РФ к их предпринимательской деятельности применяются правила, которые регулируют деятельность коммерческих юрлиц. Исключения могут быть установлены правовыми актами.

Применительно к форме договора займа это означает следующее. Если заем берется у ИП, то на основании пункта 1 статьи 808 ГК РФ договор обязательно заключается в письменной форме, так как ИП-займодавец приравнивается в данном случае к юрлицу. При этом не имеет значения сумма сделки и статус заемщика (другой ИП, физлицо или юрлицо) (постановление ФАС Восточно-Сибирского округа от 19.06.06 № А58-4192/05-Ф02-2826/06-С2 по делу № А58-4192/05).

Если же предприниматель получает деньги в долг от юрлица или другого ИП, то исходя из пункта 1 статьи 808 ГК РФ, договор нужно оформить письменно. А вот если займодавцем выступает «обычное» физлицо, и деньги передаются сразу при совершении сделки, то допустима и устная форма договора (но мы бы рекомендовали и в данном случае оформить отношения сторон письменно).

Письменная форма договора: можно ли ограничиться распиской?

Как видим, в большинстве случаев договоры займа, в которых участвуют юрлица и ИП, заключаются в письменной форме. При этом нарушение правила о письменной форме договора не сделает его недействительным или незаключенным (подробнее см. «Когда договор считается заключенным: переписка и счет по e-mail, аналоги электронной подписи, оформление письма с договором»). Однако в случае спора стороны не смогут ссылаться на свидетельские показания для подтверждения как самого факта заключения договора займа, так и его условий (п. 1 ст. 160 ГК РФ, п. 1 разд. I Обзора судебной практики Верховного суда РФ № 1 (2016), утв. Президиумом ВС РФ 13.04.16).

Что же означает термин «письменная форма»? Обязательно ли наличие единого документа под названием «договор», подписанного обеими сторонами? Из пункта 2 статьи 808 ГК РФ следует, что письменная форма договора займа будет соблюдена и в том случае, если имеется расписка заемщика или иной документ, удостоверяющий передачу займодавцем определенной суммы денег заемщику. При этом данная расписка (иной документ) должны подтверждать как сам факт заключения договора займа, так и его условия — это прямо следует из формулировки рассматриваемой нормы. А значит, текст расписки (иного документа) должен содержать указание на то, что деньги получены именно взаймы, то есть заемщик обязуется вернуть их займодавцу в установленный срок или по требованию займодавца (определение ВАС РФ от 31.03.11 № ВАС-1827/11 по делу № А28-3935/2010-102/25). Также в расписке (ином документе) должна быть установлена сумма займа и сделана отметка о том, что заемщик получил данную сумму. Если в расписке (ином документе) не прописать перечисленные положения, то доказать, что деньги переданы и переданы именно по договору займа, будет практически невозможно. Этот вывод подтверждается обширной судебной практикой.

Например, суды не признают в качестве подтверждения заключения договора займа бухгалтерские документы должника (в т.ч. расшифровку соответствующих строк бухгалтерского баланса). Обоснование — такие документы не содержат указания на заемный характер отношений между конкретными лицами (постановления ФАС Северо-Западного округа от 21.10.09 по делу № А13-1829/2009 и ФАС Центрального округа от 12.02.13 по делу № А35-11432/2010). Также нельзя использовать акт сверки взаиморасчетов. По мнению судов, этот документ не подтверждает наличие заемных отношений между сторонами, несмотря на то, что он содержит их подписи (постановление ФАС Московского округа от 28.12.09 № КГ-А40/13537-09 по делу № А40-43264/09-47-267, определение ВАС РФ от 02.02.12 № ВАС-214/12 по делу № А41-45367/10).

Но даже при правильном оформлении расписки (иного документа) все равно могут быть проблемы с подтверждением займа. Например, это может случиться, если сумма займа крупная и при этом нет сведений, подтверждающих фактическое наличие у займодавца этой суммы (например, сведений о том, что он снял денежные средства с банковского счета или указал сумму займа в налоговой декларации). В такой ситуации даже верно составленная расписка не будет стопроцентным подтверждением заключения договора займа (определение Верховного суда РФ от 02.10.09 № 50-В09-7). При этом заметим, что доказать возможность выдачи займа в такой сумме обязан именно займодавец, иначе он не сможет получить свои деньги обратно (постановление Арбитражного суда Дальневосточного округа от 09.06.18 № Ф03-2065/2018 по делу № А51-3905/2017). Также отметим, что критериев «крупности» суммы займа не установлено. Поэтому данный вопрос суд каждый раз решает с учетом конкретных обстоятельств дела. В частности, в приведенных выше судебных решениях крупными признавались займы в 10 млн. рублей и в 700 тыс. рублей.

Как видим, для подтверждения заемных отношений довольно опасно не заключать договор займа в виде единого документа, подписанного сторонами, а ограничиться только распиской. Причем риск возникает не только у займодавца, который может столкнуться со сложностями при возврате суммы займа. Проблемы могут возникнуть и у заемщика. Как известно, в налоговом учете полученные по договору займа суммы не включаются в доходы (подп. 10 п. 1 ст. 251 НК РФ). Однако если суд при рассмотрении возникшего спора укажет, что не имеется оснований для признания отношений между сторонами заемными, то придется включить поступившую сумму займа в доходы.

Составляем договор займа: момент заключения сделки

Итак, лучше все же не пренебрегать составлением договора займа. Но можно ли использовать для этой цели шаблон договора, найденный в интернете? На наш взгляд, это опасно, особенно сейчас, после вступления в силу поправок, внесенных Законом № 212-ФЗ в главу 42 ГК РФ. Дело в том, что этот закон, помимо прочего, изменил момент, когда договор займа считается заключенным.

По действовавшим до 1 июня 2018 года правилам договор займа юридически не существовал до тех пор, пока не произошла фактическая передача денег. То есть стороны могли составить документ под названием «Договор займа», зафиксировать в нем взаимные права и обязанности, подписать его, поставить печати, однако этот «договор» не обладал юридической силой, если не происходила передача суммы займа. Именно поэтому не имело никакого смысла оформлять «рамочный» договор займа, предусматривающий открытие некоего подобия кредитной линии для заемщика. Ведь этот документ, даже если он был подписан сторонами, не влек для них никаких взаимных прав и обязанностей. Другими словами, по такому «договору» заемщик не имел права потребовать передачи денег, а займодавец не мог обязать заемщика взять деньги и платить проценты.

Теперь же правила изменились: договор займа считается заключенным лишь с момента передачи денег только в том случае, если займодавцем является гражданин (п. 1 ст. 807 ГК РФ). В остальных случаях законодатели разрешили оформлять договоры займа, которые будут иметь юридическую силу сразу с момента проставления подписей обеих сторон. Для этого нужно правильно сформулировать условия договора.

Так, если необходимо составить документ, который будет действовать уже с момента подписания, в тексте договора необходимо зафиксировать, что займодавец обязуется передать в собственность заемщика определенную денежную сумму. Вместе с тем, включение в текст договора традиционной фразы о том, что займодавец передает в собственность заемщика определенную денежную сумму, приведет к тому, что договор будет считаться заключенным только с момента фактической передачи денег. Именно поэтому нужно с особым вниманием относиться к размещенным в интернете шаблонам договора займа. Важно, чтобы в таком шаблоне были учтены комментируемые поправки, и в частности, чтобы была возможность выбора формулировки, которая определяет момент заключения договора.

К сожалению, применительно к статье 807 ГК РФ законодатели не уточнили, относятся ли ИП к категории «граждане» или на них распространяются правила о юрлицах. Поэтому до появления судебной практики по этому вопросу мы рекомендуем исходить из того, что договоры, где ИП выступает займодавцем, вступают в силу только с момента передачи денег.

Составляем договор займа: передача и возврат денег, начисление процентов

Перейдем к рассмотрению других норм, которые необходимо учесть при составлении договора займа. В частности, к ним относятся правила, регулирующие передачу и возврат денег. И здесь тоже произошли изменения.

Так, согласно новой редакции пункта 3 статьи 810 ГК РФ, если договором не установлено иное, заем считается возвращенным в момент поступления денег в банк, в котором открыт счет займодавца, а не на сам счет займодавца, как это было до 1 июня. Соответственно, если займодавец не уверен в своем банке и хочет переложить на заемщика риски, связанные с возможным банкротством кредитной организации, то в договоре нужно указать, что заем считается возвращенным только после зачисления денег на счет займодавца. Заметим, что ГК РФ не содержит аналогичной нормы о моменте получения денег заемщиком. Поэтому соответствующее условие следует согласовать в тексте договора.

С датами передачи и возврата займа тесно связан и порядок начисления процентов. Согласно новой редакции пункта 3 статьи 809 ГК РФ, проценты уплачиваются до дня возврата займа включительно. А вот дату начала начисления процентов законодатели снова обошли стороной. Поэтому во избежание споров условие о том, начисляются ли проценты за день передачи денег (или же они начинают «капать» только со следующего дня), нужно отразить в договоре.

Остановимся и на норме, которая регулирует саму обязанность по уплате процентов. Общее правило такое: если в договоре денежного займа нет условия о процентах, это еще не значит, что он является беспроцентным. Исключение составляет ситуация, когда одновременно выполняются два условия: договор заключен между физическими лицами (в т.ч. ИП), а сумма займа не превышает 100 тыс. рублей. В этом случае договор, который не содержит условие о процентах, признается беспроцентным (новая редакция п. 4 ст. 809 ГК РФ).

Во всех остальных случаях за денежный заем нужно будет заплатить, если в договоре прямо не сказано, что он является беспроцентным. При этом если стороны не согласовали в договоре размер процентов, то они начисляются, исходя из ключевой ставки ЦБ РФ, действовавшей в период займа (новая редакция п. 1 ст. 809 ГК РФ).

Можно ли отказаться от займа?

В связи с тем, что теперь ГК РФ допускает составление договора займа, который вступает в силу еще до передачи денег, актуальным становится вопрос о возможности каждой из сторон отказаться от такого договора.

Новая редакция пункта 3 статьи 807 ГК РФ гласит: займодавец может отказаться от передачи денег, если после подписания договора появились обстоятельства, которые очевидно свидетельствуют о том, что заем не будет возвращен в срок. Однако перечень таких обстоятельств в ГК РФ не приведен. На наш взгляд, это могут быть следующие события, касающиеся заемщика: появление в ЕГРЮЛ записи о предстоящей ликвидации компании или об исключении компании из реестра как недействующей; начало процедуры банкротства; вступление в силу решения по налоговой проверке с доначислениями; проигрыш судебного дела на значительную сумму и т.п.

Обратите внимание, что в упомянутом пункте 3 статьи 807 ГК РФ говорится о невозможности возврата займа в срок (как об условии для одностороннего отказа займодавца от исполнения договора). Но при этом срок займа не является обязательным условием договора: если этот срок не установить, то сумма займа должна быть возвращена заемщиком в течение 30-ти дней со дня предъявления займодавцем требования об этом, если иное не предусмотрено договором (п. 1 ст. 810 ГК РФ). Такой же порядок действует и в случае, когда по условиям договора заем должен быть возвращен по требованию заемщика, которое он может предъявить в любое время.

Однако данные правила для «бессрочных» займов включены законодателем в ту же самую норму (п. 1 ст. 810 ГК РФ), которая регулирует возврат денежных средств по срочным договорам займа. А значит, займодавец может отказаться и от договора займа, в котором не установлен срок возврата денег, если до их передачи появились обстоятельства, свидетельствующие, что заем не будет возвращен в тридцатидневный срок после предъявления соответствующего требования. То есть, на наш взгляд, право займодавца отказаться от договора не зависит от того, установлен ли в нем срок, на который предоставлен заем. Но во избежание споров этот момент также лучше прямо согласовать в тексте договора.

Есть возможность «дать обратный ход» и у заемщика. Он может отказаться от договора и не получать заемные средства, если иное прямо не прописано в договоре. Срок на отказ также можно урегулировать договором. Если же этого не сделать, то заемщик вправе отказаться от принятых на себя обязательств в любое время до момента фактического получения денег (новая редакция п. 3 ст. 807 ГК РФ).

Перечисление суммы займа третьему лицу

И в заключение расскажем о поправках, которые полностью легализовали выдачу займа путем его перечисления не на счет заемщика, а третьим лицам, указанным заемщиком. Ранее подобные займы оказывались в зоне риска, так как из положений статьи 807 ГК РФ следовало, что по договору займа деньги необходимо передать именно заемщику. И если займодавец шел навстречу контрагенту, перечисляя деньги по его просьбе напрямую кредиторам заемщика, то у последнего появлялся шанс оспорить такой заем и не возвращать деньги (см., например, постановление Арбитражного суда Волго-Вятского округа от 26.03.18 № Ф01-547/2018 по делу № А82-746/2017).

Новые редакции статей 807 и 812 ГК РФ убирают эти риски, так как содержат нормы, приравнивающие передачу денег по просьбе заемщика третьему лицу к их передаче непосредственно заемщику. Таким образом, теперь можно не опасаться подобных взаимоотношений. Достаточно лишь иметь четкое указание заемщика о том, что сумма займа по договору должна быть перечислена на счет третьего лица. Это может быть сделано как непосредственно в тексте договора, так и в соответствующем письме заемщика. В последнем случае проследите, чтобы письмо содержало ссылку на реквизиты договора займа.

Договор займа с перечислением третьему лицу образец

Договор займа с перечислением третьему лицу образец

В законе нет запрета на перечисление суммы беспроцентного займа по поручению заемщика третьему лицу.

По договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества (п. 1 ст. 807 ГК РФ). Если иное не предусмотрено законом или договором займа, займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором (п. 1 ст. 809 ГК РФ). В рассматриваемом случае стороны воспользовались предоставленной законом возможностью определить договор займа как беспроцентный (безвозмездный). В соответствии с принципом свободы договора условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (п. 4 ст. 421 ГК РФ). А гражданское законодательство не содержит запрета на перечисление займодавцем суммы займа по указанию заемщика третьим лицам (постановления ФАС Восточно-Сибирского округа от 18.09.2013 по делу № А58-96/2013, Московского округа от 10.06.2014 по делу № А41-18820/13). Поэтому организация-займодавец вправе перечислить сумму займа третьему лицу, но для этого ей необходимо получить распоряжение заемщика. Оно может быть включено непосредственно в текст договора займа, с указанием конкретного лица, которому будет перечислена сумма займа, а если третьему лицу должна быть перечислена только часть займа, то также с указанием такой части.

Организация-займодавец и организация-заемщик заключили договор беспроцентного займа, в котором было установлено, что заем в пределах суммы займа предоставляется частями путем перечисления денежных средств на счета третьих лиц на основании заявления заемщика.

Займодавец в течение двух лет во исполнение обязательств по договору платежными поручениями перечислял денежные средства на расчетные счета третьих лиц в соответствии с достигнутой с заемщиком договоренностью.

Согласно двухстороннему акту сверки обязательства заемщика по возврату суммы займа не были исполнены, в связи с чем займодавец обратился в арбитражный суд с иском о взыскании с заемщика задолженности.

Суды первой и апелляционной инстанций пришли к выводу, что договор займа является незаключенным, поскольку не был доказан факт передачи займодавцем денежных средств во исполнение обязательств по нему (п. 1 ст. 807 ГК РФ). Согласно договору займа денежные средства должны были быть переданы непосредственно заемщику либо могли быть перечислены на счета третьих лиц на основании заявления заемщика. Однако такое заявление займодавцу от заемщика не поступало. Заемщик представил займодавцу заявление, которое являлось предложением заключить договор займа, и в нем отсутствовало указание на конкретную денежную сумму, которую заемщик просит перечислить на счета его контрагентов.

Суды оценили представленные в дело доказательства: платежные поручения, реестры платежных поручений, акты сверки задолженности, и при вынесении решения приняли во внимание буквальное толкование условий договора займа. Поскольку заявлений заемщика о перечислении денег третьим лицам не имелось, суды пришли к выводу о недоказанности исполнения договора займа займодавцем. Вывод судов поддержал ФАС Уральского округа, а впоследствии и коллегия судей ВАС РФ.

ДОГОВОР ЗАЙМА № ____

г. Тюмень 04 октября 2008 г.

Общество с ограниченной ответственностью «____________», именуемое в дальнейшем «Займодавец», в лице ____________, действующего на основании __________________ и Общество с ограниченной ответственностью «____________», именуемое далее «Заемщик», в лице ____________, действующей на основании ____________, заключили настоящий договор о нижеследующем:

1. Предмет договора

1.1.Заимодавец передает в собственность Заемщику денежные средства, а Заемщик обязуется возвратить сумму займа в срок и на условиях, установленных настоящим договором.

Сумма займа составляет 000 000 (____________тысяч)рублей 00 коп.

Проценты на сумму займа не начисляются.

2. Порядок и сроки исполнения обязательств

Сумма займа передается Заемщику в безналичной форме путем перечисления ее Заимодавцем на счет Заемщика или на расчетный счет третьих лиц по указанию Заемщика.

Сумма займа считается переданной в собственность Заемщика с момента ее поступления на расчетный счет Заемщика или иного лица, указанного Заемщиком в письменном сообщении.

Сумма займа должна быть возвращена Заемщиком в течение 30 дней со дня предъявления Заимодавцем письменного требования о возврате суммы займа.

Сумма займа может быть возвращена Заемщиком досрочно.

Возврат суммы займа производится в безналичной форме путем перечисления по платежному перечислению денежных средств с расчетного счета Заемщика на расчетный счет Заимодавца.

По денежным средствам, перечисленным в безналичной форме, Заемщик обязан в качестве доказательства возврата суммы займа предоставить Заимодавцу копию платежного поручения о перечислении на его счет денежных средств.

3. Заключительные положения

Настоящий договор считается заключенным с момента передачи денежных средств и действует до момента исполнения Сторонами своих обязательств в полном объеме.

За неисполнение или ненадлежащее исполнение обязательств по настоящему Договору, стороны несут ответственность в соответствии с действующим законодательством РФ.

3.3. Настоящий договор составлен в двух экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой из Сторон.

3.4. Адреса и реквизиты сторон:

Общество с ограниченной ответственностью «_______________________»

Адрес:____________ Тел.____________расчетный счет________________________, кор.счет____________ в____________БИК__________________, ИНН__________________, КПП__________________.

Общество с ограниченной ответственностью «_______________________»

Адрес:____________ Тел.____________расчетный счет____________________, кор.счет____________ в____________БИК__________________, ИНН___________________, КПП_________________.

________________И.О. Фамилия _________________ И.О. Фамилия

Всё про займы

займа с представительством иностранной компании

(с возможностью направления суммы займа на счет третьего лица)

г. ____________ “___”_________ ____ г.

Компания “___________________” (_________), в лице ___________

__________________ представительства в г. __________ (___________)

_________________________, действующе__ на основании Положения о

представительстве и доверенности N ____ от “__”________ ____ г.,

именуем__ в дальнейшем “Займодавец”, с одной стороны, и _________

______________________________, в лице __________________________,

(наименование организации) (должность, Ф.И.О.)

действующ___ на основании ________________, именуем__ в дальнейшем

“Заемщик”, с другой стороны, вместе именуемые “стороны”, заключили

настоящий Договор о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. По настоящему Договору Займодавец передает Заемщику в собственность деньги в сумме _______ (______________) (указать валюту), а Заемщик обязуется вернуть указанную сумму займа в обусловленный настоящим Договором срок и уплатить на нее указанные в Договоре проценты.

1.2. Сумма займа, указанная в п. 1.1 настоящего Договора, перечисляется на расчетный счет Заемщика или указанного им третьего лица в рублях по курсу ЦБ РФ на день оплаты.

2. ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Займодавец перечисляет Заемщику сумму займа на указанный Заемщиком банковский счет.

В случае непоступления указанной в п. 1.1 настоящего Договора суммы Заемщику или указанному им третьему лицу настоящий Договор займа не вступает в силу и считается незаключенным.

2.2. Сумма займа, указанная в п. 1.1 настоящего Договора, выдается сроком на __________________. Срок исчисления даты возврата займа наступает с даты поступления денежных средств на расчетный счет Заемщика или указанного им третьего лица. Документом, подтверждающим поступление денежных средств на расчетный счет Заемщика, является банковская выписка с расчетного счета Заемщика или указанного им третьего лица.

2.3. Сумма займа, указанная в п. 1.1 настоящего Договора, может быть возвращена Заемщиком досрочно.

2.4. На сумму займа начисляются проценты в размере ___% от суммы займа, указанной в п. 1.1 настоящего Договора.

Заемщик обязан выплачивать проценты на сумму займа ________ раз в _______. Срок оплаты первых процентов по настоящему Договору наступает __ числа последнего месяца текущего квартала с даты получения займа, а последующих процентов — по истечении срока выдачи займа.

2.5. Сумма займа, указанная в п. 1.1 настоящего Договора, а также начисленные на нее проценты выплачиваются Заемщиком в рублях по курсу ЦБ РФ на день оплаты путем перечисления денежных средств на расчетный счет Займодавца.

3. ОТВЕТСТВЕННОСТЬ СТОРОН

3.1. В случае неисполнения или ненадлежащего исполнения Заемщиком своих обязательств по настоящему Договору он обязан возместить Займодавцу причиненные таким неисполнением убытки.

3.2. Возмещение убытков не освобождает Заемщика от исполнения обязательств по настоящему Договору.

3.3. В случаях, не предусмотренных настоящим Договором, имущественная ответственность определяется в соответствии с действующим законодательством РФ.

4.1. Стороны освобождаются от ответственности за частичное или полное неисполнение обязательств по настоящему Договору, если это неисполнение явилось следствием обстоятельств непреодолимой силы, возникших после заключения настоящего Договора в результате обстоятельств чрезвычайного характера, которые стороны не могли предвидеть или предотвратить.

4.2. При наступлении обстоятельств, указанных в п. 4.1 настоящего Договора, каждая сторона должна без промедления известить о них в письменном виде другую сторону. Извещение должно содержать данные о характере обстоятельств, а также официальные документы, удостоверяющие наличие этих обстоятельств и, по возможности, дающие оценку их влияния на возможность исполнения стороной своих обязательств по данному Договору.

4.3. Если сторона не направит или несвоевременно направит извещение, предусмотренное в п. 4.2 настоящего Договора, то она обязана возместить второй стороне понесенные ею убытки.

4.4. В случае наступления обстоятельств, предусмотренных в п. 4.1 настоящего Договора, срок выполнения стороной обязательств по настоящему Договору отодвигается соразмерно времени, в течение которого действуют эти обстоятельства и их последствия.

4.5. Если наступившие обстоятельства, перечисленные в п. 4.1 настоящего Договора, и их последствия продолжают действовать более двух месяцев, стороны проводят дополнительные переговоры для выявления приемлемых альтернативных способов исполнения настоящего Договора.

5.1. Условия настоящего Договора и соглашений (протоколов и т.п.) к нему конфиденциальны и не подлежат разглашению.

5.2. Стороны принимают все необходимые меры для того, чтобы их сотрудники, агенты и правопреемники без предварительного согласия другой стороны не информировали третьих лиц о деталях данного Договора и приложений к нему.

6. РАЗРЕШЕНИЕ СПОРОВ

6.1. Все споры и разногласия, которые могут возникнуть между сторонами, будут разрешаться путем переговоров.

6.2. При неурегулировании в процессе переговоров спорных вопросов споры разрешаются в порядке, установленном действующим законодательством.

7. СРОК ДЕЙСТВИЯ ДОГОВОРА

7.1. Настоящий Договор вступает в силу с даты поступления денежных средств на расчетный счет Заемщика или указанного им третьего лица и действует до выполнения Заемщиком своих обязательств.

7.2. Настоящий Договор прекращается:

7.2.1. При полном возврате Заемщиком суммы займа, указанной в п. 1.1 настоящего Договора, а также суммы начисленных процентов.

7.2.2. По соглашению сторон.

7.2.3. По иным основаниям, предусмотренным действующим законодательством.

8. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

8.1. Любые изменения и дополнения к настоящему Договору действительны при условии, если они совершены в письменной форме и подписаны сторонами или их надлежаще уполномоченными на то представителями.

8.2. Все уведомления и сообщения в рамках настоящего Договора должны направляться сторонами друг другу в письменной форме.

8.3. Настоящий Договор составлен в двух экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой из сторон.

Выдача займа путем перечисления денег третьему лицу

“Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение”, 2011, N 2

Организации часто заключают договоры займа для погашения кредиторской задолженности. Как правило, заимодавец перечисляет денежные средства на расчетный счет заемщика. Однако нередко заемщики просят перечислить сумму займа третьему лицу. Законен ли такой способ выдачи займа и на что следует обратить внимание сторонам договора?

В соответствии с п. 1 ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (займа) или равное количество других полученных им вещей того же рода и качества. Важно, что договор займа считается заключенным с момента передачи денег или других вещей. Такие договоры называются реальными. Кроме того, договор займа является односторонним, так как после его заключения (после передачи денег) заемщик приобретает только обязанности, а заимодавец – только права (право требования возврата денежных средств).

Законом не установлен порядок передачи денег заемщику, поэтому его следует согласовать в договоре, который заключается в письменной форме, если в качестве заимодавца выступает юридическое лицо (п. 1 ст. 808 ГК РФ). Подчеркнем, что деньги передаются заимодавцем в собственность другой стороне. Передать деньги в собственность контрагенту можно разными путями: выплатить наличными через кассу физическому лицу, имеющему доверенность на их получение, перечислить на расчетный счет организации-заемщика. Точно так же не запрещено по указанию заемщика перечислить денежные средства третьему лицу, не участвующему в договоре.

Как показывает практика, в данной ситуации должники нередко уклоняются от возврата суммы займа, ссылаясь на незаключенность договора. Такую возможность им предоставляют п. п. 1 и 3 ст. 812 ГК РФ, согласно которым заемщик вправе оспаривать договор займа ввиду его безденежности, доказывая, что деньги в действительности не получены им от заимодавца. Если это удастся подтвердить, договор займа считается незаключенным.

В соответствии с п. 2 ст. 808 ГК РФ в подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющий передачу ему заимодавцем определенной денежной суммы или определенного количества вещей. Анализ немногочисленных постановлений арбитражных судов по данному вопросу свидетельствует о том, что взыскать с заемщика сумму займа, подтвердив передачу денежных средств третьему лицу именно как выдачу займа заемщику, можно при наличии нескольких документов.

В первую очередь требуется письменное поручение заемщика о перечислении суммы займа на расчетный счет третьего лица с указанием банковских реквизитов. Оно может быть оформлено отдельным документом (письмом) либо включено в договор займа (оформлено дополнительным соглашением к нему). Несмотря на то что такое поручение не удостоверяет сам факт передачи денег, в его отсутствие вообще невозможно установить связь между перечислением денежных средств на счет третьего лица и отношениями сторон по договору займа. Отсутствие письма стало причиной отказа в удовлетворении требования заимодавца о возврате перечисленной третьему лицу суммы в деле, рассмотренном ФАС ЦО в Постановлении от 23.03.2007 по делу N А09-5427/06-4 (суду оказалось недостаточно ссылки на данное письмо в платежном поручении).

Во-вторых, документом, удостоверяющим перечисление денежных средств заемщику, является платежное поручение. На нем должна быть проставлена отметка банка о списании денежных средств. Кроме того, суд может направить в банк запрос о зачислении денежных средств по конкретным платежным поручениям (Постановления ФАС МО от 15.10.2008 N КГ-А40/9540-08, Девятого арбитражного апелляционного суда от 23.04.2009 N 09АП-5024/2009-ГК). Добавим: при заполнении платежного поручения особое внимание следует обратить на поле “Назначение платежа”, в котором обязательно нужно указать, что оплата производится за заемщика. Именно отсутствие такой отметки стало причиной для признания судом договора займа незаключенным в Постановлении ФАС СЗО от 12.03.2009 по делу N А21-7543/2007.

Итак, при наличии письменного документа от заемщика, содержащего просьбу о перечислении суммы займа на банковский счет третьего лица, а также платежного поручения, в котором указано, что оплата производится за заемщика, заимодавец может быть уверен в том, что суд вменит недобросовестному заемщику обязанность исполнить обязательства по договору.

Тема: Договор займа и третьи лица

Опции темы

Поиск по теме

Договор займа и третьи лица

Ситуация.

1 огрганизация дает займ 2 организации. 2 орг просит перечислить деньги не на свой расчетный счет, а по счет-фактурам, выс тавленным 2 орг, на р/с 3 организации.

Вопрос. Правильно ли это. Мой гл.бух говорит, что по договору займа в соответствии с гражданским кодексом, это будет тогда не займ, а уступка права требования, со всеми вытекающими налогами и т.д.

Я не усматриваю здесь уступки требования. Сумма займа может перечисляться на счета третьих лиц по просьбе получателя займа.

Я то в принципе тоже не усматриваю, но хотелось бы защищаться аргументировано.

По ГК 1 часть. Дата получения займа, это дата получения денежных средст. В моем случае деньги организация не получает, т.к. они не проходят ни по кассе, ни по расчетному счету. Следовательно, перечисление третьей организации, за займополучателя, нужно расматривать ни как займ, а как подарок первой организайии второй. Отсюда у второй организации получается налогооблагаемый доход.

Также возможна ситуация, когда расчетный счет займополучателя арестован. И в соответствии с предложенной схемой деньги двигуются миную расчетный счет, что безусловно вызовет вопросы у налоговой.

Есть ли в законодательстве запрещающие подобное движение ден средст? (Что не запрещено, то разрешено).

А вот у меня тоже сомнения есть.

PS:

4. Почему это не уступка требования (ответ главбуху Анонима)? Да по той простой причине, что договор займа – реальный. То есть считается заключенным с момента передачи денег. Получается, что до этого момента и заемщику нечего передать третьему лицу. Вроде так. Что-то мне подсказывает, что есть и другие причины, но, по-моему, и этого уже достаточно. Да и спать уже как-то хочется

Хммм. Вопрос превратился в теоретический и ушел в совершенно неправильную сторону. Здесь нет договора в пользу третьего лица. Наоборот, здесь исполнение, предложенное кредитору третьим лицом, от каторого кредитор не вправе отказаться.

Но я сегодня без книжек, завтра отвечу подробнее и со ссылками на статьи ГК.

У нас есть ЗД (займодавец), ЗП (заемщик) и ХХ (третье лицо, которому хочется перечислить средства).

У нас есть правоотношения (договоры): между ЗД и ЗП (договор займа) и между ЗП и ХХ (природа договора неважна, например, договор купли-продажи каких-то ТМЦ, в котором ЗП является покупателем).

ЗД и ЗП договариваются о том, что ЗД перечислит сумму займа в адрес ХХ. Не принципиально, как оформлено это соглашение – в тексте основного договора займа, в виде доп.соглашения или в форме, предусмотренной п.3 ст.434 ГК (конклюдентные действия ЗД на основании письма ЗП). Отмечу, что согласие ЗД на платеж в адрес ХХ необходимо; если иное не предусмотрено в договоре явно, ЗД вправе исполнить договор перечислением займа на счет ЗП.

Если в основном договоре написано, что заём считается предоставленным с момента поступления денег на счет ЗП – в доп.соглашении надо оговаривать, как трактуется ситуация с изменением адреса перечисления.

Я не нашел в Гражданском кодексе императивой нормы, определяющей дату предоставления займа как дату поступления займа на счет ЗП.

Отмечу, что между ЗД и ХХ не возникает договорных отношений – здесь нет ни дарения, ни купли-продажи. Сделка по перечислению денежных средств, которую они совершают, совершается во исполнение других договоров: договора займа между ЗД и ЗП и договора купли-продажи между ЗП и ХХ.

ЗД платит ХХ’у постольку, поскольку он достиг соглашения о таком способе предоставления займа с ЗП.

ХХ принимает деньги постольку, поскольку он обязан принять исполнение, предложенное ему за должника (по договору купли-продажи, т.е. за ЗП) третьим лицом (в нашем случае – ЗД). Он обязан принять исполнение в силу ст. 313 ГК.

Вот. Непросто объяснять то, что привычно считать очевидным

Договор займа с перечислением третьему лицу образец

Образец договора беспроцентного займа от учредителя

Процедура погашения долго сроки, суммы и т. Прописание штрафных санкций, за нарушение графика погашения. Если дополнительное соглашение подписано обеими сторонами, то договорные отношения ранее подписанного договора претерпели изменения данным соглашением.

Условия возврата долга будут руководствоваться дополнительным соглашением. После подписания, он является основным документом кредитных отношений между юридическими и физическими лицами. Соглашение о погашении задолженности начинает действовать с момента подписания и действует до полного погашения долга заемщиком.

Если кредитор до составления соглашения шел на уступки и не применял штрафных санкций к заемщику, то сумма неустойки и проценты по кредиту не будут начисляться. В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Отказать или можно согласиться? Если все же произвести оплату за третье лицо, какие нужны документы, чтобы обезопасить компанию от возможных рисков? Ответы на эти и подобные вопросы не так сложны, как кажутся. Законодательство Никаких ограничений ни в Гражданском, ни в Налоговом кодексах нет, запрета на оплату за третьих лиц в г.

Наоборот, есть подтверждение возможности таких действий: часть 1 статьи ГК прямо указывает, что кредитор должен принять оплату от третьего лица за должника, если таковая обязанность возложена должником на третье лицо.

Исключение — если в договоре оговорено, что оплата производится лично должником ч. О том, что за третье лицо можно оплатить налоги, говорится в части 1 статьи 45 НК, а части 8 и 9 этой же статьи расширяют толкование — уплачивать разрешено не только налоги, но и пени, штрафы, сборы и страховые взносы. Произвести платежи в бюджетную систему позволяют и банковские правила.

должник должен прямо заявить кредитору, что третьим лицом перечисляются денежные средства по его должника обязательствам для дальнейшего учета расчетов между всеми участниками при этом согласие кредитора в большинстве случаев не требуется ; производящая оплату сторона для правильного заполнения платежных документов должна иметь реквизиты компании, куда отправляются денежные средства, и знать назначение платежа;

Если ничем не подтверждать оплату, то в дальнейшем любая из сторон может столкнуться с претензиями и даже судебными разбирательствами, например, по ст. Оплата товара третьим лицом за покупателя: документы Совершаемые операции надо правильно оформить. Такое письмо содержит следующие данные: наименование всех сторон кем и за кого будет производиться платеж, а также кому он предназначен ;

Эти документы будут свидетельствовать, что все расчеты между сторонами учтены верно. Важно, чтобы подписаны они были уполномоченными представителями.

При оплате за услуги третьему лицу оформление документов практически не отличается от приведенного выше порядка, единственное, что в назначении платежа указываются, за какие услуги, а не товары, перечисляются деньги.

Нужно ли подтверждение получателю Иногда контрагент-получатель требует от плательщика, с которым его не связывают договорные обязательства, письмо о зачете платежа на должника, чтобы подстраховать себя от претензий со стороны перечисляющей компании. Такое действие оправдано, если в платежном документе приведены неполные данные, не позволяющие однозначно трактовать, за что получены деньги.

Поэтому требовать такое письмо от постороннего, по сути, лица представляется излишним. Более верным будет если все же организация решит дополнительно обезопасить себя взять письмо от своего контрагента — покупателя с просьбой разрешить произвести оплату не ему самому, а третьему лицу с подробным указанием, кто и за что именно, в каком размере уплатит.

Такой порядок и уже сложившаяся деловая практика показывают, что нет ничего страшного и незаконного, когда производится оплата третьим лицом. Это может быть даже удобно для сторон договора — денежные средства поступают быстрее, минуя дополнительные обороты по счетам участников, а при правильном оформлении, претензий не возникает ни у сторон, ни у налоговых инспекций.

Но малейшее упущение в производстве такой сделки, может привести к тому, что задолженность останется и будет просрочена. В нашей статье мы рассмотрим все шаги, касающиеся как правильно оформить и учесть погашение задолженностей контрагентом. Оплата долга третьим лицом в практическом применении означает своего рода взаимозачет. Потому что, чаще всего, это третье лицо само является должником перед тем, за кого оно платит.

Погашая чужой долг, посредник частично или полностью выполняет собственные обязательства перед заказчиком. Сложность этой схемы в том, что при отсутствии доказательств, что дебитор заплатил по счетам своего кредитора, задолженность может повиснуть. Причем в накладе может оказаться любая из трех сторон участников.

Чтобы избежать неприятностей, нужно хорошо представлять себе процесс такого погашения счетов, и грамотно оформлять операции. В этом мы и будем разбираться дальше. Порядок оплаты долга третьим лицом НК и ГК РФ не дают четко отрегулированного порядка, как проводить погашение долгов посредством иных субъектов.

Алгоритм процесса сформировался сам по себе. И утвердился в течение времени. Компании-должнику следует предпринять такие шаги: Направить письмо тому, кто будет перечислять деньги.

Копию платежного поручения, где есть пометка о назначении перевода, присылает заказчику; Заказчик в свою очередь списывает долги посредника, если таковы были. Очень важно! Фирма не может контролировать процесс оплаты третьим лицом.

Поэтому просто крайне необходимо прописать все в письме, и затребовать от контрагента копию платежки. В противном случае доказать перечисление денег будет невозможно, если плательщик вдруг заявит, что перевод был ошибкой. Составляем письмо с просьбой к третьему лицу об оплате долга Для чего нужно такое письмо, и почему нельзя договориться устно, если нет официального законодательного запрета.

Дело в том, что после того, как деньги упадут в банк, одна из сторон может пойти на попятную. События могут развиваться так: Кредитор, получив деньги от посредника, может сделать вид, что платежа не было.

Наличие письма с указанием суммы и реквизитов заимодавца, а также копии платежного документа, сделает это отнекивание неактуальным; Посредник, после того как фирма—проситель спишет его долг, затребует от кредитора деньги. Мотивируя это тем, что перечисление было ошибочным; Компания-проситель откажется от своей просьбы, и затребует деньги с дебитора. Хотя последний уже все заплатил. Все эти моменты указывают на то, что письмо нужно оформлять очень тщательно.

Пишется оно в свободной форме. Но обязательно учтите в нем ключевые параграфы. Адресат должен иметь ФИО и соответствующие полномочия. Нельзя посылать документ просто на имя компании. Иначе не с кого будет спрашивать. То есть вы пишите: фирма такая-то, должностному лицу такому-то; Ясная формулировка вашей просьбы.

Иными словами, в зачет какого долга, он оплатит ваш; Попросите в письме сделать отметку в платежном поручении, что деньги предназначаются туда-то; Впишите пункт о предоставлении вам копии платежки; Подписать письмо необходимо руководителю, либо уполномоченному на то человеку, с указанием ФИО, должности.

Копия документа, по которому делался перевод в банк, должна иметь отметку оттуда. Это очень важная предосторожность. По сути — это единственное доказательство, что долг третьим лицом оплачен. Образец письма-просьбы Как учесть оплату долга третьим лицом Для того чтобы разобраться в тонкостях учета оплаты долга третьим лицом, воспользуемся примером.

НДС нет. Покупатель выполнил просьбу, и прислал своему контрагенту копию платежного поручения. При этом строка 5 будет не заполненной, так как оплата прошла взаимозачетом. В отдельных ситуациях у третьих лиц встречается определенная связь с происходящим. Это происходит в следующих случаях: если должником было просрочено выполнение финансового обязательства;

Если же третье лицо выполнило обязательства должника на добровольных началах, то в таком случае, согласно статье ГК РФ, оно получает права кредитора, а сам управомоченный участник соглашения выбывает из него.

Письмо об оплате за другую организацию: образец документа и советы по составлению

Соглашение об исполнении обязательства третьим лицом Информация о файле Как составить письмо об оплате за другую организацию 1. В письме необходимо указать полное наименование и юридический адрес компании, которой поручают исполнить обязательство за другое лицо. Компания, которая просит о перечислении платежа за нее, не может гарантированно проконтролировать, что плательщик укажет в платежном поручении, что он исполняет ее обязательство.

Но даже при отсутствии такой отметки в платежном поручении письмо с просьбой исполнить это обязательство с указанием реквизитов той компании, которая впоследствии выступила плательщиком, может помочь доказать в случае спора, что денежная сумма была перечислена не ошибочно, а во исполнение обязательства другого лица.

Налоговый и бухгалтерский учет Теперь рассмотрим, какие налоговые и бухгалтерские последствия наступают у участников рассматриваемого способа расчетов. Ситуация А Покупатель имеет задолженность перед Поставщиком по оплате поставленных ему товаров. Третье лицо имеет задолженность перед Покупателем, равную величине обязательства Покупателя перед Поставщиком. По поручению Покупателя Третье лицо уплачивает сумму, соответствующую его дебиторской задолженности, непосредственно Поставщику.

Журнал учета и выдачи инструмента Предположим, поставщик обратился к руководству организации-контрагента с просьбой перевести деньги за полученный товар не на его счет, а на счет другой фирмы. Допустима ли такая операция с точки зрения закона? Закон не запрещает подобные операции. Оплата обязательств сторонней организацией является вполне безопасной процедурой, которая не повлечет за собой негативных последствий ни для одной из сторон.

Допускается ли оплата обязательств по сделке третьему лицу?

Выручаем кредитора: оплата в адрес третьих лиц Заключен договор между двумя юридическими лицами, в котором указаны платежные реквизиты для оплаты. Юридическое лицо кредитор просит в виде письма перечислить задолженность по данному договору не по реквизитам, указанным в договоре, а своему поставщику за материалы, поступившие в адрес кредитора. Возможно ли данное перечисление задолженности лишь на основании указанного письма?

Передача займа безналичными денежными средствами Если сторонами договора денежного займа являются юридические лица и или граждане, осуществляющие предпринимательскую деятельность, основным порядком осуществления расчетов между ними, в том числе и в части передачи объекта займа, по смыслу п. Для договоров денежного займа Гражданский кодекс РФ не устанавливает форму безналичных расчетов, применяемую по умолчанию, поэтому ее необходимо определить в договоре с учетом правил ст.

— полное или сокращенное наименование организации — получателя платежа для физических лиц — Ф. Сведения, необходимые заимодавцу для правильного оформления расчетных документов при переводе денежных средств заемщику либо указанному им лицу, сторонам рекомендуется указать в договоре. Если получателем суммы займа является заемщик, его расчетные реквизиты вносятся, как правило, в специальный раздел договора.

Кто и как может уплатить налоги за организацию и ИП

Вы можете разместить ссылку на наш сайт: Все бланки и формы на filling-form. Причинами могут стать не только ошибка в реквизитах платежного поручения, но и нарушение сроков поставки товара или выполнения работ, несоответствие качества товаров или услуг, расторжение договора, переплата, выявленная по акту сверки, и прочее.

обращение можно составить на фирменном бланке; банковские реквизиты для возврата средств; имя руководителя контрагента, его должность и ФИО; тема обращения предмет претензии : укажите, на основании какого документа договора, счет-договора, универсального передаточного документа оформляется письмо; предмет обращения: опишите точно, каким образом и в следствие чего перечислены деньги на расчетный счет поставщика.

Выручаем кредитора: оплата в адрес третьих лиц

Но в договоре указаны реквизиты для перечисления денег частного лица. Правомерно ли это? Ответ Да, допускается. Гражданское законодательство допускает возможность оплаты обязательств по сделке третьему лицу ст. Для этого у плательщика должно быть письменное распоряжение контрагента перевести денежные средства третьему лицу при этом не имеет значения статус получателя средств, им может быть и организация, и предприниматель и гражданин.

Такое распоряжение контрагента может быть выражено в самом договоре, заключаемом сторонами. Важно отметить, что оплата третьему лицу, если такое исполнение возложено на должника кредитором — это именно обязанность, а не право должника п. Поэтому указанные положения договора купли-продажи однозначно обязывают Вашу организацию исполнить требование контрагента.

Выдача займа путем перечисления денег третьему лицу

“Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение”, 2011, N 2

Организации часто заключают договоры займа для погашения кредиторской задолженности. Как правило, заимодавец перечисляет денежные средства на расчетный счет заемщика. Однако нередко заемщики просят перечислить сумму займа третьему лицу. Законен ли такой способ выдачи займа и на что следует обратить внимание сторонам договора?

В соответствии с п. 1 ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (займа) или равное количество других полученных им вещей того же рода и качества. Важно, что договор займа считается заключенным с момента передачи денег или других вещей. Такие договоры называются реальными. Кроме того, договор займа является односторонним, так как после его заключения (после передачи денег) заемщик приобретает только обязанности, а заимодавец – только права (право требования возврата денежных средств).

Законом не установлен порядок передачи денег заемщику, поэтому его следует согласовать в договоре, который заключается в письменной форме, если в качестве заимодавца выступает юридическое лицо (п. 1 ст. 808 ГК РФ). Подчеркнем, что деньги передаются заимодавцем в собственность другой стороне. Передать деньги в собственность контрагенту можно разными путями: выплатить наличными через кассу физическому лицу, имеющему доверенность на их получение, перечислить на расчетный счет организации-заемщика. Точно так же не запрещено по указанию заемщика перечислить денежные средства третьему лицу, не участвующему в договоре.

Как показывает практика, в данной ситуации должники нередко уклоняются от возврата суммы займа, ссылаясь на незаключенность договора. Такую возможность им предоставляют п. п. 1 и 3 ст. 812 ГК РФ, согласно которым заемщик вправе оспаривать договор займа ввиду его безденежности, доказывая, что деньги в действительности не получены им от заимодавца. Если это удастся подтвердить, договор займа считается незаключенным.

В соответствии с п. 2 ст. 808 ГК РФ в подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющий передачу ему заимодавцем определенной денежной суммы или определенного количества вещей. Анализ немногочисленных постановлений арбитражных судов по данному вопросу свидетельствует о том, что взыскать с заемщика сумму займа, подтвердив передачу денежных средств третьему лицу именно как выдачу займа заемщику, можно при наличии нескольких документов.

В первую очередь требуется письменное поручение заемщика о перечислении суммы займа на расчетный счет третьего лица с указанием банковских реквизитов. Оно может быть оформлено отдельным документом (письмом) либо включено в договор займа (оформлено дополнительным соглашением к нему). Несмотря на то что такое поручение не удостоверяет сам факт передачи денег, в его отсутствие вообще невозможно установить связь между перечислением денежных средств на счет третьего лица и отношениями сторон по договору займа. Отсутствие письма стало причиной отказа в удовлетворении требования заимодавца о возврате перечисленной третьему лицу суммы в деле, рассмотренном ФАС ЦО в Постановлении от 23.03.2007 по делу N А09-5427/06-4 (суду оказалось недостаточно ссылки на данное письмо в платежном поручении).

Во-вторых, документом, удостоверяющим перечисление денежных средств заемщику, является платежное поручение. На нем должна быть проставлена отметка банка о списании денежных средств. Кроме того, суд может направить в банк запрос о зачислении денежных средств по конкретным платежным поручениям (Постановления ФАС МО от 15.10.2008 N КГ-А40/9540-08, Девятого арбитражного апелляционного суда от 23.04.2009 N 09АП-5024/2009-ГК). Добавим: при заполнении платежного поручения особое внимание следует обратить на поле “Назначение платежа”, в котором обязательно нужно указать, что оплата производится за заемщика. Именно отсутствие такой отметки стало причиной для признания судом договора займа незаключенным в Постановлении ФАС СЗО от 12.03.2009 по делу N А21-7543/2007.

Итак, при наличии письменного документа от заемщика, содержащего просьбу о перечислении суммы займа на банковский счет третьего лица, а также платежного поручения, в котором указано, что оплата производится за заемщика, заимодавец может быть уверен в том, что суд вменит недобросовестному заемщику обязанность исполнить обязательства по договору.

Письмо об оплате третьему лицу за поставщика образец

Договор целевого займа между физическими лицами образец