договора подряда в рсв 2021

Какие налоги и страховые взносы платят по договору ГПХ

Рассказываем, какие налоги и взносы должен платить работодатель за сотрудников, оформленных по договору ГПХ

Михаил Кратов

Исполнителей по договору ГПХ не оформляют в штат, но с их вознаграждения надо заплатить НДФЛ и страховые взносы, а также сдать по ним отчетность. Как именно это делать и есть ли отличия от отчетности за штатных сотрудников — разбираемся в статье.

Статья будет полезна бухгалтерам, ИП и руководителям компаний.

Чем договор ГПХ отличается от других договоров

Договор ГПХ означает «договор гражданско-правового характера». Его заключают с исполнителями, которые работают вне штата: официально не числятся сотрудниками компании и выполняют разовую работу.

В договоре ГПХ есть две стороны — исполнитель и заказчик. Между ними нет трудовых отношений: заказчик не обязан оплачивать исполнителю отпускные и больничные, а исполнитель — подчиняться внутренним правилам компании, приходить в офис или соблюдать дресс-код.

В журнал о путешествиях нужны авторы, которые будут писать статьи о своих поездках. Авторы могут написать только одну статью или писать, например, раз в полгода. С каждым автором журнал подписывает договор ГПХ и платит фиксированную сумму за каждый материал.

Другой пример. Строительной компании нужен новый сайт, поэтому она находит исполнителя, договаривается с ним о цене и они вместе подписывают договор ГПХ со сроком в один месяц. Через месяц исполнитель отдает готовый сайт, а компания оплачивает работу.

Использовать договор ГПХ для постоянных сотрудников — незаконно. Если нужен работник в штат, а полноценной загрузки для него не набирается, можно рассмотреть трудоустройство по совместительству или по совмещению.

По совместительству — если сотрудника нанимают в свободное от основной работы время. Например, он уже работает с 09:00 до 18:00, а трудоустраивается с 19:00 до 21:00.

По совмещению — если сотрудник в течение своего рабочего дня будет совмещать две должности одновременно. Например, администратор салона красоты записывает клиентов и убирает в салоне два раза в день.

Какие налоги и страховые взносы платят по ГПХ

По договору ГПХ можно нанимать физлиц без какого-либо статуса, самозанятых и ИП. Налоги и страховые взносы нужно платить только за людей, которые не зарегистрированы как ИП или самозанятые.

НДФЛ. Если исполнитель — налоговый резидент РФ, то ставка НДФЛ — 13% с каждой выплаты, а если выплаченные с начала года исполнителю доходы превысили 5 000 000 ₽ — 15% от суммы превышения.

Если исполнитель — налоговый нерезидент, ставка всегда 30%.

Размер НДФЛ считают так, чтобы за вычетом налога сумма вознаграждения исполнителю к выплате на руки была такой, о которой стороны договорились изначально.

Компании «Елки-Иголки» за месяц до Нового года понадобился внештатный художник для росписи игрушек. Стороны оформили договор ГПХ на месяц. Договорились, что художник оформит 250 елочных шариков и получит за работу 40 000 ₽.

Чтобы исполнитель за минусом НДФЛ получил на руки 40 000 ₽, стороны прописывают в договоре вознаграждение 40 000 ₽ × 1,14943 = 45 977,20 ₽.

При выплате компания удерживает НДФЛ по ставке 13%: 45 977,20 ₽ × 13% = 5977,20 ₽ и перечисляет в бюджет. Художник получает оговоренные 40 000 ₽: 45 977,20 ₽ − 5977,20 ₽.

Если заказчик и исполнитель договорились об авансе, с него тоже нужно удержать НДФЛ.

Перевести НДФЛ в налоговую нужно в тот же день, когда выплатили деньги исполнителю, или на следующий рабочий. Например, если работу оплатили в пятницу вечером, уплатить НДФЛ нужно не позже понедельника.

Если ранее не было сотрудников в штате и исполнителей по ГПХ, можно оплатить налоги через сайт налоговой службы. Для этого нужно заполнить платежное поручение и перевести деньги по реквизитам своей налоговой инспекции.

Страховые взносы. Заказчик должен начислять два вида взносов: на обязательное пенсионное страхование — ОПС — и на обязательное медицинское страхование — ОМС.

Стандартные тарифы по взносам на пенсионное страхование:

Это сделано для того, чтобы снизить расходы для заказчиков: чем выше зарплата исполнителя, тем меньше взносов нужно платить, и наоборот.

Для расчета ОМС всегда один тариф: 5,1% от вознаграждения.

За художника по росписи елочных игрушек заказчик должен начислить:

Общая сумма расходов заказчика: 40 000 + 5977,20 + 10 114,98 + 2344,83 = 58 437,01 ₽.

Для малого и среднего бизнеса из реестра субъектов малого и среднего предпринимательства предусмотрены пониженные тарифы страховых взносов. Если выплаты исполнителю в месяц превышают сумму МРОТ — 12 792 ₽ в 2021 году, то взносы на ОПС составят 10% от вознаграждения, на ОМС — 5%.

Перечислить взносы нужно до 15-го числа месяца, следующего за месяцем подписания акта выполненных работ или оказанных услуг. Например, если подписали акт 3 сентября, перевести взносы нужно до 15 октября включительно.

Страховые взносы переводят сразу за всех сотрудников и исполнителей. Отдельную платежку на каждого человека заполнять не нужно.

Какую отчетность сдают при договоре ГПХ

| Отчет | Куда подавать | Когда подавать |

|---|---|---|

| РСВ — расчет по страховым взносам | В налоговую | Ежеквартально: |

— до 30 апреля — за первый квартал;

— до 30 июля — за полугодие;

— до 1 ноября — за 9 месяцев;

— до 31 января следующего года — за истекший отчетный год

— до 30 апреля — за первый квартал;

— до 30 июля — за полугодие;

— до 1 ноября — за 9 месяцев;

— до 31 января следующего года — за истекший отчетный год

РСВ — отчет по страховым взносам на пенсионное, социальное и медицинское страхование, кроме взносов на травматизм.

6-НДФЛ — расчет, в котором показывают выплаченные физлицам доходы с начала года и удержанные с них НДФЛ.

В годовой расчет включают справки о доходах каждого физлица, с которым сотрудничала компания или ИП. Раньше они назывались 2-НДФЛ и сдавались отдельно, с 2021 года они стали приложениями к 6-НДФЛ за год.

Если сотрудников больше десяти, расчет подают только в электронном виде. Если меньше, то на выбор: в электронном виде или на бумаге — лично в налоговую инспекцию или по почте.

— форма отчетности в пенсионный фонд. В ней указывают информацию обо всех людях, с которыми в отчетном месяце действовали трудовые договоры или договоры ГПХ.

СЗВ-СТАЖ — годовая форма в пенсионный фонд, в которой указывают пенсионный стаж каждого исполнителя.

Отдельные формы за сотрудников по ГПХ подавать не нужно: их включают в отчеты за сотрудников, оформленных в штат.

Когда заказчику не нужно платить НДФЛ и страховые взносы

Заказчик не обязан платить НДФЛ и взносы, если исполнитель оформлен как ИП или самозанятый без такого статуса:

Если исполнитель — ИП или самозанятый, в договоре прописывают не только имя исполнителя, но и правовой статус: «Индивидуальный предприниматель» или «Плательщик налога на профессиональный доход». Для ИП дополнительно нужно указать ОГРНИП.

Правила заполнения РСВ в случае когда ГПД есть, а выплат нет

Страховыми взносами по статье 420 НК РФ облагаются выплаты в пользу физических лиц, подлежащих обязательному социальному страхованию:

Исключение из правила: вознаграждения, выплачиваемые ИП, адвокатам, нотариусам и т.п.

Выплаты работникам по гражданско-правовым договорам, облагаются взносами на обязательное пенсионное и обязательное медицинское страхование. С этих выплате не платятся только взносы на обязательное социальное страхование на случай временной нетрудоспособности.

Стало быть, в форме РСВ данные о работниках по ГПД должны быть.

Важно помнить, что законодательство не освобождает компанию от необходимости сдачи РСВ даже в том случае, если выплат работникам не было.

Действующая сейчас форма РСВ и порядок ее заполнения утверждены ФНС России от 18.09.2019 № ММВ-7-11/470@.

Данные в разделе 1: расчет сумм страховых взносов

Расчет сумм страховых взносов отражают в Приложении 1 к разделу 1, который состоит из четырех подразделов. Первые два подраздела заполняют все компании:

Общее количество застрахованных лиц указывается отдельно для ОПС и ОМП. Число застрахованных берется с начала расчетного периода, за последние три месяца расчетного периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода. Эти данные указывают:

Работники на ГПД учитываются в общей численности застрахованных, которую указывают по строкам 010 подразделов 1.1 и 1.2.

В разделе 3 РСВ «Персонифицированные сведения о застрахованных лицах» указывают персданные работников. Это раздел заполняют на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, с которым заключены трудовые договоры или гражданско-правовые договоры.

Если за последние три месяца отчетного (расчетного) периода работникам ничего не выплачивали, в строках 120-210 нужно проставить прочерки.

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Расчет страховых взносов за 2020 год и изменения с 2021 года

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

Расчет по страховым взносам сдают все организации и ИП с работниками. Мы расскажем, в какие сроки сдается расчет, куда направляется, можно ли сдавать его на бумаге и представлять ли «нулевой» расчет. А также покажем образец заполнения отчета.

Кто сдает РСВ

Расчет по страховым взносам сдают все, кто производит выплаты физлицам: организации и обособленные подразделения, индивидуальные предприниматели и физлица без статуса ИП. Обязательно сдайте расчет, если у вас есть застрахованные лица:

Если работодатель в отчетном квартале не начислял зарплату, то все равно обязан сдать отчет в нулевом формате — титульный лист и пустые разделы 1, 1.1, 1.2 и 3. Если отчет не сдать, налоговая назначит штраф 1 000 рублей.

Когда и куда сдавать расчет по страховым взносам

РСВ — квартальный отчет в налоговую инспекцию. Сдавайте расчет не позднее 30 числа месяца, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это квартал, полугодие, девять месяцев и календарный год. Расчет, который мы сдаем, включает показатели с начала года по конец отчетного квартала. То есть РСВ за второй квартал включает данные за полгода, а за третий квартал — данные за 9 месяцев 2020. Сроки сдачи расчета следующие:

В случае, когда день сдачи выпадает на выходной или праздник, срок переносится на следующий ближайший рабочий день. Это можно увидеть на примере отчета за 2020 год. Срок сдачи 30 января приходится на субботу, поэтому дата откладывается до понедельника — 1 февраля.

Днем сдачи расчета считается день, в который вы передали налоговому инспектору отчет и получили печать о приеме на втором экземпляре. При отправке почтой — день, когда почта приняла пакет и проштамповала его. При отправке средствами телекоммуникации — день, когда ваш оператор ТКС зафиксировал отправку расчета.

Индивидуальные предприниматели и прочие физлица сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Способы сдачи расчета

Расчет по страховым взносам можно сдать на бумаге «руками» в налоговой или по почте, но только если среднесписочная численность работников за отчетный период не выше 10 человек. Иначе компании грозит штраф за нарушение формата.

Если в отчетном периоде среднесписочная численность работников более 10 человек — сдайте электронный расчет через интернет с использованием усиленной квалифицированной электронной подписи.

Ранее бумажную форму могли сдавать все страхователи, у которых числилось не больше 25 сотрудников.

Надо ли сдавать нулевки

Расчет полагается сдавать даже если деятельность в отчетном периоде не велась. Отсутствие деятельности и выплат физлицам, отсутствие движений по счетам — не отменяет обязанности по сдаче расчета. Просто в такой ситуации в налоговую сдается нулевой расчет.

Штрафы за нарушения при сдаче расчета

За нарушение формата сдачи, когда организация с числом сотрудников более 10 человек сдает расчет на бумаге, налоговая назначает штраф 200 рублей.

Если допущены ошибки в расчете (неверные персональные данные или расхождение показателей) налоговая пришлет уведомление об ошибках с просьбой исправить расчет. Для отправки скорректированного расчета у страхователя есть 5 рабочих дней с даты отправки электронного уведомления или 10 рабочих дней с даты отправки бумажного уведомления. При нарушении этих сроков расчет будет считаться непредставленным, это грозит штрафом 5% от суммы взносов к уплате.

За несдачу расчета в течение 10 рабочих дней после завершения сроков его подачи операции по счетам могут быть приостановлены.

При опоздании со сдачей расчета налоговая будет штрафовать страхователя каждый полный или неполный месяц просрочки на сумму 5% от взносов к уплате. Общая сумма штрафа не может быть меньше 1 000 рублей и больше 30% от суммы взносов к уплате. За несдачу нулевого отчета штраф составит 1 000 рублей.

Штрафы распределяются в бюджеты государственных внебюджетных фондов в тех же пропорциях, что и тарифы страховых взносов 30%. Например, от 1 000 рублей в бюджет ПФР будет направлено 733,33 рубля (22 / 30 × 1 000).

Новая форма РСВ с отчета за 2020 год

Основные изменения в расчете коснулись оформления бланка. Он стал проще и сократился почти на 1/3. Разберем нововведения подробнее:

Как заполнять РСВ

Поля в расчете заполняйте слева направо, начиная с первого знакоместа. Показатели денежных сумм указывайте в рублях и копейках. Если заполняете расчет вручную, используйте чернила синего, черного или фиолетового цвета. Если заполняете расчет на компьютере, используйте заглавные печатные буквы, шрифт Courier New размер шрифта — 16-18, при отсутствии показателей ставить прочерки и нули не нужно. При отсутствии показателей ставьте в ячейках нули (для сумм) или прочерки (для текста). При заполнении на компьютере можно ничего не ставить.

Уволенные в отчете РСВ указываются в разделе 3 расчета: в нем перечисляются все лица, в пользу которых в отчетном периоде были выплаты и уволенные в предыдущем отчетном периоде сотрудники. Признак застрахованного лица по уволенным сотрудникам «1» тоже нужно указать.

После заполнения расчета пронумеруйте страницы сквозным образом, вне зависимости от отсутствия заполняемых разделов или их количества. В конце статьи приводим образец заполненного расчета для организации с двумя сотрудниками.

Как заполнить РСВ автоматически

Если вы ведете кадровый учет и начисляете зарплату в бухгалтерской программе или веб-сервисе, то отчет сформируется автоматически. Контур.Бухгалтерия — пример облачного сервиса для ведения бухучета, начисления зарплаты и отправки отчетности. Здесь вы можете отправить РСВ в налоговую прямо из сервиса. Проверка расчета перед отправкой делается автоматически.

Пример заполнения РСВ организации с двумя сотрудниками

Заполнение титульного листа за различные отчетные (расчетные) периоды практически не различается. Единственное отличие — код отчетного периода. В первом квартале это код «21», во втором квартале — «31», в третьем квартале — «33» а в четвертом квартале — «34». Для реорганизации и ликвидации предусмотрены другие коды.

В поле «Календарный год» укажите, за какой год подготовили расчет. Впишите свои ИНН и КПП, данные налоговой инспекции. В поле «Среднесписочная численность» укажите число, рассчитанное по правилам, утвержденным указаниями по заполнению формы № П-4, утвержденных приказом Росстата от 27.11.2019 № 711. Далее укажите свой номер телефона и количество страниц в отчете.

В первом разделе указывайте общие показатели по суммам взносов к уплате. В строке 010 впишите коде ОКТМО мугиципального образования, на территории которого уплачиваете взносы. Далее укажите КБК по каждому виду страховых взносов и суммы взносов по этим КБК нарастающим итогом с начала года. Дополнительно выделите суммы за три последних месяца.

В строке 110 покажите взносы на обязательное соцстрахование, а по строке 120 — превышение расходов на соцстрахование над суммой исчисленных взносов. Одно из значений в строках 110 и 120 должно быть нулевым.

В строке 001 укажите код применяемого тарифа. Код «20» для субъектов МСП, применяющих пониженные тарифы, код «21» для пострадавших отраслей с нулевым тарифом, код «22» для IT-сферы и прочие, указанные в приложении 5 к Порядку заполнения.

В подразделе 1.1 содержится расчет облагаемой базы по пенсионным взносам и сумм взносов на пенсионное страхование. По строке 010 укажите общее количество застрахованных лиц, по строке 020 укажите количество лиц, с выплат которым исчислены взносы, а в строке 021 — тех, выплаты которым превысили предельную базу.

Далее по строкам укажите начисленные выплаты, суммы, исключенные из базы, и расходы, принимаемые к вычету. Базу для расчета взносов на ОПС впишите в строку 050. По строке 051 укажите базу в размерах, которые превышают предельную величину (п. 3–6 ст. 421 НК). По строке 060 укажите исчисленные пенсионные взносы.

В подразделе 1.2 представлен расчет облагаемой базы и сумм взносов на ОМС. Порядок заполнения практически полностью аналогичен подразделу 1.1.

Третий раздел заполняйте на каждого работника, который застрахован в системе обязательного пенсионного страхования. Количество разделов 3 должно быть равно числу сотрудников. При этом неважно, были ли в отчетном периоде начисления в отношении этого сотрудника.

Строка 010 заполняется только при аннулировании ранее представленных сведений. В строках 020-110 укажите персональные данные физлица. В графе 130 проставьте код категории застрахованного лица согласно приложению 7. В графе 140 укажите сумму выплат за первый второй и третий месяцы отчетного периода. В графе 150 посчитайте базу для расчета пенсионных взносов в рамках предельной величины, в графе 160 — выплаты по договорам ГПХ, а в графе 170 — сумму страхвзносов.

Сдавайте РСВ с Контур.Бухгалтерией. Формы в сервисе обновляются своевременно, а отчеты формируются автоматически на основе данных о зарплате. Избавьтесь от рутины, легко ведите учет, начисляйте зарплату и сдавайте отчетность с Контур.Бухгалтерией. Первые 5 дней работы в сервисе бесплатны для всех новых пользователей.

ФНС России разъяснила нюансы заполнения РСВ в отношении лиц, работающих по гражданско-правовым договорам

|

| gstockstudio / Depositphotos.com |

В базу для исчисления страховых взносов на ОСС на случай временной нетрудоспособности и в связи с материнством (ВНиМ) не включаются любые вознаграждения (п. 3 ст. 422 Налогового кодекса), выплачиваемые физическим лицам по договорам гражданско-правового характера. На лиц, получающих вознаграждения в рамках ГПД, предметом которых является выполнение работ, оказание услуг, этот вид страхования не распространяется (ст. 2 Федерального закона от 29 декабря 2006 г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»). Такие лица не являются застрахованными на случай ВНиМ (письмо ФНС России от 31 июля 2018 г. № БС-4-11/14783).

В связи с этим по таким физическим лицам показатели срок 010-070 приложения № 2 к разделу 1 расчета по страховым взносам не заполняются.

При этом раздел 3 «Персонифицированные сведения о застрахованных лицах» расчета заполняется на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, в том числе в пользу которых в отчетном периоде начислены выплаты и иные вознаграждения в рамках трудовых отношений и ГПД.

Подробнее о страховых взносах с аванса по гражданско-правовому договору с физлицом – в «Энциклопедии решений» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

В строке 180 подраздела 3.1 раздела 3 расчета указывается признак застрахованного лица в системе обязательного социального страхования. Этот показатель обязателен к заполнению. По лицам, в отношении которых производились выплаты по ГПД, следует указать признак «2» – не являются застрахованными лицами (в системе ОСС).

РСВ в 2021 году: изменения в заполнении

Расчёт по страховым взносам теперь заполняется по новым стандартам: изменения коснулись титульного листа и кодов, было добавлено новое приложение. Нововведения в первую очередь актуальны для IT-компаний, в особенности — добавленное приложение 5.1.

В этой статье мы рассмотрим основные изменения, которые внёс октябрьский Приказ ФНС.

Новый РСВ с I квартала 2021 года

С чем связаны нововведения

В документ внесли изменения в связи со вступлением в силу ряда Федеральных законов: № 265-ФЗ от 31 июля 2020 г., № 102-ФЗ от 1 апреля 2020 г, № 5-ФЗ от 28 января 2020 г. Эти законы вносят поправки, в частности, в Налоговый кодекс РФ: введение среднесписочной численности в отчёт РСВ, снижение налоговой ставки IT-компаний и т.д. На основе этих законов и был издан соответствующий Приказ ФНС.

Что изменилось в декларации

Все нововведения в документ можно разделить на три группы:

Титульный лист декларации был дополнен новой строкой — «Среднесписочная численность (чел.)». Это связано с тем, что отдельный отчёт о количестве работников был отменён (п. 3 ст. 80 НК РФ).

Среднесписочная численность, которая теперь будет выставляться на титульном листе расчёта по страховым взносам, определяется по нормам, описанным в Приказе Росстата от 27.11.2019 № 711. Это означает, что сам порядок определения количества работников не изменился.

Отменённый отдельный отчёт подавался не позднее 20 января, в составе РСВ сведения нужно подавать не позднее 1 февраля. Это правило действует с начала 2021 года, а значит подавать расчёт нужно уже в составе декларации.

Новые коды были добавлены в XXI раздел Приказа ФНС № ММВ-7-11/470@, где указан порядок заполнения персонифицированных сведений о застрахованных лицах. Они были добавлены в приложения № 5 и 7.

Коды 20 и 21 уже использовались в заполнении приложений № 1 и 2 к разделу 1 за полугодие 2020 года (Письма ФНС № БС-4-11/9528@ от 09.06.2020 и БС-4-11/5850@ от 07.04.2020). Однако, изменения в форму были привнесены только со вступлением в силу нового приказа.

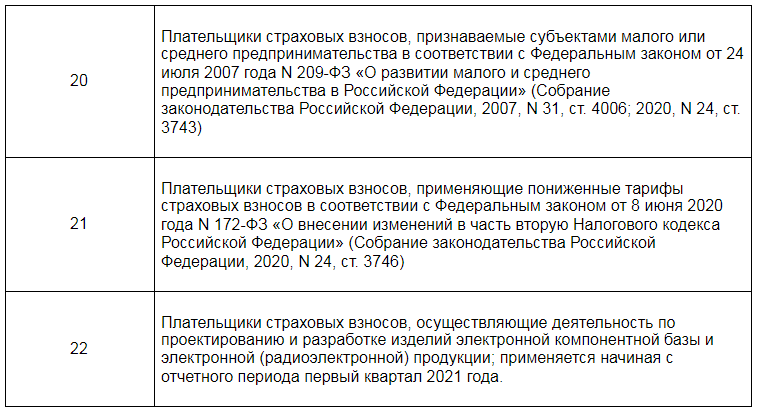

В Приложение № 5 «Коды тарифа плательщика страховых взносов» было добавлено следующее:

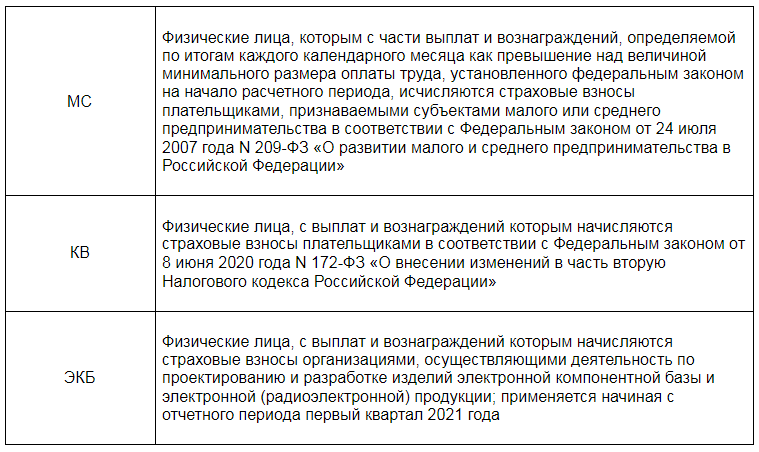

В Приложении № 7 «Коды категории застрахованного лица» было добавлено следующее:

Для иностранных граждан также были добавлены соответствующие коды, но под другими названиями:

В Приложении 6 код для обозначения свидетельства о предоставлении временного убежища на территории Российской Федерации был изменён с 18 на 19.

Приложение 5.1 было добавлено в 1 раздел расчёта. Приложение добавлено для плательщиков, указанных в пп. 3 и пп. 18 п. 1 ст. 427 НК РФ. К ним относятся IT-компании, которые разрабатывают и реализуют программы или базы данных, а также компании, которые проектируют и разрабатывают электронную продукцию или компонентную базу.

Представителям данных видов деятельности заполнять приложение 5.1 нужно для того, чтобы подтвердить своё право на использование пониженного тарифа. Чтобы получить льготы, организациям также нужно соответствовать трём условиям:

Важно : заполнять новое приложение в расчёте за 2020 год не нужно.

В приложении 5.1 в поле 001 указывается код плательщика 1 для IT-компаний, код 2 — для компаний, которые проектируют или разрабатывают электронную продукцию или компонентные базы.

Строка 060 в этом приложении заполняется только плательщиками из пп. 3 п.1 ст. 427 НК РФ. Все остальные строки нужно заполнять и тем, кто указывает код плательщика 1 и тем кто указывает код плательщика 2.

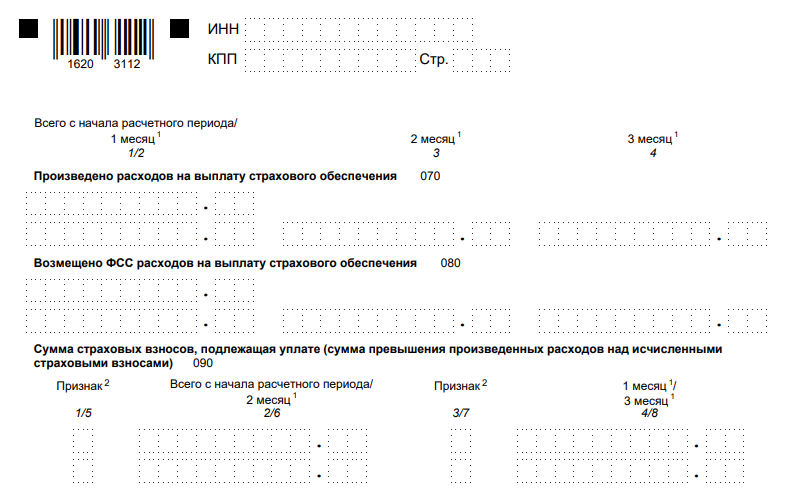

Как заполнить строку 090 в расчёте по страховым взносам

В разных частях расчёта номера строк могут повторятся. Строка 090 встречается во всех разделах — 1, 2 и 3, — и приложениях к ним.

В приложении 2 к разделу 1 в строке 090 указывается сумма страховых взносов, подлежащих к уплате. Показателем, которые нужно указывать в строке, является разница между исчисленными страховыми взносами и производственными расходами, увеличенная на сумму возмещённых расходов.

Упрощённая формула выглядит следующим образом:

Стр. 190 прил. 2 разд. 1 = (стр. 060 прил. 2 разд. 1 — стр. 070 прил. 2 разд. 1) стр. 080 прил. 2 разд. 1

Признак строки 090 может принимать значение:

Как заполнить приложение 9 к разделу 1 расчёта по страховым взносам

Приложение 9 к разделу 1 заполняется в соответствии с разъяснениями ФНС, изложенными в Письме от 13 февраля 2020 г. № БС-4-11/243. В приложении заполняются сведения, необходимые для применения пп. 1 п. 3 ст. 422 НК РФ, то есть выплат, которые не включаются в базу для исчисления страховых взносов.

Выплаты, которые получают ученики профессиональных и высших образовательных организаций за деятельность в студенческом отряде, не облагаются страховыми взносами. Студенческий отряд должен быть включён в реестр молодёжных и детских объединений, а выплаты должны осуществляться по трудовым договорам или по договорам ГПХ.

Приложение 9 разделено на четыре части:

Изменилась декларация, но не изменился срок подачи документа: расчёт по страховым взносам в 2021 году должен быть отправлен в контролирующий орган не позднее 1 февраля.

Новую декларацию можно посмотреть и скачать здесь → « Форма расчёта по страховым взносам ». Заполнить и отправить её можно в сервисе « Астрал.Отчёт 5.0 » для сдачи отчётности по актуальным формам во все контролирующие органы.