доходы в натуральной форме отражение в бухгалтерском учете

Получение и учёт доходов в натуральной форме

Доход натуральный и «ненатуральный»

Доходы людей можно представить не только в виде денег, но также в натуральной форме. Например, частные лица могут получить натуральные поступления в виде:

Вопрос: Работник филиала получил доход в виде оплаты труда в натуральной форме от головной организации. Как отразить этот доход в отчетности по формам 2-НДФЛ и 6-НДФЛ и в какой бюджет перечисляется НДФЛ? То есть доход должен включаться в отчетность по месту нахождения организации (головного офиса) или по месту нахождения филиала? Филиал и головной офис находятся в разных регионах.

Посмотреть ответ

При этом слово «натуральный» употребляется не столько в значении «природный, естественный», сколько «предназначенный не для продажи, а для собственного потребления».

ВАЖНО! С точки зрения налогообложения такие доходы наряду с денежными также подлежат учету (то есть подоходный налог платится и с них). Об этом пишется в Налоговом кодексе (статья 210). Там же (статья 226) установлено, что фирмы, предприниматели, частные адвокаты и нотариусы должны сами насчитать и уплатить НДФЛ с плательщика (чаще всего речь идет об их сотруднике, получающем часть зарплаты в натуральном виде).

Учет натурального дохода

Для бухгалтера разработаны специальные инструкции, позволяющие учесть именно натуральный доход работника. Они приведены ниже:

ВАЖНО!

В натуральном виде зарплату нельзя выплачивать следующими товарами или финансовыми обязательствами:

Схема проводок

Для правильной фиксации натуральной части дохода следует пользоваться проводками, указанными в таблице:

| Проводка | Операция |

|---|---|

| Д 20 (26, 44) — К 70 | начисление заработной платы |

| Д 70 — К 90 | выдача товаров в счет зарплаты с учетом НДС на их стоимость |

| Д 90 — К 68 | начисление НДС со стоимости переданных товаров |

| Д 90 — К 41 (43) | списание себестоимости переданных товаров |

Отражение натурального дохода в форме 6-НДФЛ

Комментарии по заполнению данной формы содержатся в письме ФНС от 01.08.2016 № БС-4-11/13984. Вкратце правила таковы:

ВАЖНО!

Федеральный закон №212 содержит перечень неденежных поступлений, с которых не начисляются страховые взносы. К ним относятся:

Натуральный доход и льготное питание сотрудников

Бывает, что организация проводит праздничное мероприятие, на котором предусмотрено и бесплатное угощение для сотрудников. Одним словом, в этих ситуациях работники получают дополнительный натуральный доход. Однако подоходный налог с него можно не оплачивать. Соответствующую позицию заявило Министерство финансов РФ в Письме от 06.03.2013г. №03-04-06/6715.

Суть рекомендации в том, что если компания не может оценить выгоду от получаемых работниками благ, а также персонифицировать ее, то НДФЛ не начисляется.

Другое дело, если речь идет об организованной системе питания для сотрудников (льготной или полностью бесплатной). В этом случае компания обязана вести учет на основе выдаваемых работникам талонов или же с помощью специального журнала, где фиксируются посещение ими столовой.

Существует и другая система – работникам могут выдавать карты, при помощи которых они оплачивают еду, а в конце месяца учет растрат осуществляется на основе фактического потребления.

Натуральный доход и проезд сотрудников

Если работа сопряжена со служебными поездками или в случае необходимости дополнительных трат при поездке на работу и домой (например, офис расположен за чертой города) компания обязана возмещать все затраты на проезд. Часто сотрудникам предоставляется проездной билет либо компенсация за фактически совершенное количество поездок. Данные средства не являются доходами, а значит – не облагаются налогом. Следовательно, и учитывать их как натуральный доход некорректно.

ВАЖНО! Расходы на проезд в командировке не относятся к этой категории. Они компенсируются работодателем в порядке, предусмотренном ст.168 ТК.

В целом учет ненатуральной части дохода не занимает много времени и усилий. Нужно лишь точно следовать инструкции и учитывать последние изменения в соответствующих законах.

Доходы в натуральной форме: НДФЛ и проводки

dohody_v_naturalnoy_forme_ndfl_i_provodki.jpg

Похожие публикации

Чаще всего выплата заработной платы в натуральной форме – вынужденная мера, когда компании не хватает денежных средств. Иногда, наоборот, выпускаемая продукция пользуется спросом даже среди работников организации, и они согласны получать ее в счет возмещения стоимости своего труда. Перечисления за товары и услуги, осуществляемые работодателем в пользу работника, также учитываются как доходы в натуральной форме. Важно не ошибиться с учетом НДФЛ с таких выплат, иначе налоговики могут доначислить налог и взыскать финансовые санкции.

К натуральной форме закон относит следующие варианты доходов физлиц (п.2 ст. 211 НК):

выдача физлицу товаров, продукции, иного имущества, или оказание физлицу услуг силами компании/ИП с частичной оплатой или безвозмездно;

оплата за физлицо товаров (работ, услуг), имущественных прав, включая перечисление денежных средств за обучение, лечение, отдых, коммунальные и прочие услуги и работы, выполненные сторонним организациям/ИП в его интересах;

полученные имущественные права при выходе физлица из компании или имущество, полученное при ее ликвидации;

право требования к компании, полученное с частичной оплатой или безвозмездно.

Иначе говоря, это получение доходов (в т.ч. оплата труда) в неденежной форме.

Ограничение размера выплат

Законодательством ограничен размер натуральной формы расчетов для оплаты труда – не более 20% (ч. 2 ст. 131 ТК РФ). Лимит применяется в отношении начисленной суммы зарплаты за один месяц. Условие о возможности такой оплаты должно быть отражено в трудовом или коллективном договоре.

Расчет в натуральной форме производится на основании написанного сотрудником заявления.

Как считаются доходы в натуральной форме

Натуральные доходы учитываются по рыночной стоимости товаров, работ, услуг (ст. 211, ст. 105.3 НК РФ). В цену должны быть включены суммы НДС и акцизов. Налогоплательщик может самостоятельно произвести корректировку и доплатить налог по итогам календарного года, если посчитает, что стоимость не соответствует рыночной и была занижена (п.6 ст. 105.3 НК РФ). При отсутствии корректировки от налогоплательщика цена считается рыночной до тех пор, пока ФНС не докажет обратное (п. 3 ст. 105.3 НК РФ).

В случаях, когда физлицо самостоятельно оплатило часть стоимости полученных товаров (услуг, имущественных прав) в учете доходов участвует только оставшаяся доля, за минусом внесенной физлицом суммы.

Налогообложение НДФЛ натуральных доходов

Налоговыми агентами выступают компании и ИП, выплачивающие доходы физлицам. Они обязаны удержать причитающийся налог и перечислить его в бюджет согласно действующему законодательству (ст. 226 НК РФ). Правило не касается ИП, получающих натуральную оплату в ходе ведения предпринимательской деятельности – они рассчитывают и платят налог сами.

Доход в натуральной форме НДФЛ облагается в общем порядке. Не надо удерживать налог с расходов, произведенных в интересах компании (например, оплата курсов повышения квалификации по направлению предприятия), а также с выплат, прямо указанных в ст. 217 НК РФ (к примеру, с материальной помощи до 50000 рублей при рождении ребенка, полученной в натуральной форме).

При выплате «натуральной» части зарплаты сотрудникам-резидентам РФ применяется ставка НДФЛ 13%, для нерезидентов действует ставка 30%.

Как удерживается и перечисляется НДФЛ с «натурального» дохода

Установлены следующие сроки по НДФЛ при натуральной форме расчетов:

начисляется налог в день фактической передачи дохода;

перечисляется в бюджет не позднее рабочего дня, следующего за днем передачи доходов в неденежном выражении.

Так как налог не может удерживаться непосредственно из «натуральной» части, для дальнейшего удержания начисленной суммы НДФЛ налоговый агент использует любые другие денежные доходы, которые он выплачивает налогоплательщику. Но удержать можно не более 50% от выплачиваемой деньгами суммы (п. 4 ст. 226 НК).

Если по итогам налогового периода (календарного года) налоговый агент не смог полностью удержать всю сумму, то не позднее 1 марта следующего года он обязан сообщить об этом налогоплательщику и в ИФНС (предоставив справку 2-НДФЛ). Тогда причитающийся налог человек внесет в бюджет самостоятельно.

Доход в натуральной форме: проводки

Для большинства случаев начисление доходов и удержание НДФЛ отражаются следующими проводками:

Д20 (25, 26, 44) / К70 (76) – начисление доходов в виде зарплаты или вознаграждения по договорам ГПХ;

Д84 / К70 (75) – начисление дивидендов;

Д70 (75, 76) / К68НДФЛ – удержание налога;

Д68НДФЛ / К51 – перечисление НДФЛ в бюджет.

Повторять эти проводки при разборе конкретных ситуаций не будем, так как они не меняются от формы расчетов – хоть денежной, хоть натуральной.

Бухгалтерские проводки по фактическому расчету натуроплатой зависят от того, как именно был выплачен доход. Приведем наиболее распространенные варианты учета по неденежным формам расчетов.

Если часть дохода выдана товарами, готовой продукцией:

Д70 (75, 76)/ К90.1 – отражена выручка от переданных товаров, продукции в счет доходов;

Д90.3 / К68НДС – начислен НДС со стоимости товаров или продукции;

Д90.2 / К41 (43) – списана себестоимость товаров, готовой продукции;

Если часть дохода выдана имуществом (ОС, материалы):

Д70 (75, 76)/ К91.1 – отражена выручка от передачи имущества физлицу в счет его доходов;

Д91.2 / К68НДС – начислен НДС со стоимости передаваемого имущества;

Д01.2 / К01.1 – переход ОС в состав выбывших;

Д02 / К01.2 – списана амортизация ОС;

Д91.2 / К01.2 (10) – списана в расходы остаточная стоимость передаваемого ОС, или стоимость материалов;

Пример

Грузчику магазина Иванову начислена за март 2019 г. заработная плата 20 000 рублей. Ставка НДФЛ 13%, стандартных вычетов нет. За месяц общая сумма налога с доходов составила 2600 рублей. В счет оплаты труда 11.04.2019 ему по заявлению отпустили обои на сумму 3600 рублей (в том числе НДС 600 рублей). Себестоимость обоев – 2800 рублей.

12.04.2019 была выдана оставшаяся часть зарплаты наличными и перечислен НДФЛ с натуральной выплаты. 13.04.2019 перечислили НДФЛ по зарплате, выданной наличными.

Особенности учета натуральной оплаты труда

Натуральная оплата труда может быть частью системы оплаты труда в аграрном секторе и некоторых других отраслях. Как учитывать такую зарплату, на что обратить внимание бухгалтеру?

Зарплата есть — денег нет

Натуральная форма оплаты труда распространена прежде всего в сельскохозяйственной отрасли. Некоторое распространение она может иметь в пищевой промышленности, в других отраслях, производящих потребительские товары.

Внимание! Не используется в качестве натуроплаты спиртное, иная потенциально опасная продукция, различного рода боны, купоны, долговые расписки.

Принято считать, что доплата продукцией свидетельствует о недостатке денежных средств, которыми фирма расплачивается с работниками. Однако работники агрофирмы зачастую сами настаивают на включении натуроплаты в систему оплаты труда. Причина здесь – наличие подсобных хозяйств жителей села, возможность использовать натуроплату в качестве корма для животных, иметь дополнительный доход. Сельскохозяйственная продукция используется и для личного потребления.

Формы натуральной оплаты, ее доля в структуре оплаты труда, другие условия применения этого вида трудовых выплат могут быть чрезвычайно разнообразными. В связи с этим натуральная оплата труда должна отражаться в локальных актах компании: в учетной политике, положении об оплате труда и других документах по труду. При заключении колдоговора условия выплаты натуроплаты составляют значительную часть данного документа. Стандартные формы документов при учете начислений и выплат натуроплаты используются редко. Самостоятельно разработанные внутрифирменные бланки отражают, как правило, возможность выдачи именно той продукции, которую производит фирма. Их необходимо зафиксировать в учетной политике.

Возможность часть заработной платы выдавать «натурой» прописана в действующих законодательных актах.

Согласно ст. 22 ТК РФ заработная плата должна выплачиваться работодателем полностью и вовремя, в сроки, установленные ЛНА, кодоговором, трудовым договором. Возникает вопрос: можно ли деньги полностью заменить натуроплатой и расплачиваться с работниками? ТК РФ не содержит такого варианта расчета с персоналом.

Натуроплата применяется в расчетах согласно ст. 131 ТК РФ. Законодатель относит ее к неденежным формам расчета.

Правовое регулирование натуроплаты содержит и Постановление Пленума ВС РФ № 2 от 17/03/04 (п. 54).

Согласно этим документам условия применения натуроплаты такие:

Бухгалтерский учет натуроплаты

В Методрекомендациях по бухгалтерскому учету затрат труда и его оплаты в сельском хозяйстве (утв. Минсельхозом РФ 22/10/08) указаны характерные особенности натуроплаты, имеющие значение при построении и ведении учета (р. 2):

На сегодняшний день тезис о том, что натуроплата не может признаваться реализацией, оспаривается налоговыми органами. Они ссылаются на ст. 154 п. 2 НК РФ, где говорится о передаче товаров (результатов выполненных работ, оказании услуг) при оплате труда в натуральной форме. Указывается, что налоговая база по НДС определяется как стоимость этих товаров (работ, услуг).

Мнения судей в данном вопросе разделились. К примеру, ФАС ПО (пост. № А65-15982/2006 от 01/03/07) сделал вывод, что продажа продукции работникам в счет заработной платы облагается НДС, со ссылкой на названную статью НК. В то же время ФАС СКО (пост. № Ф08-402/2008-127А от 18/02/08) не признал данную выплату реализацией, квалифицируя ее как оплату труда, облагаемую НДФЛ. Обложение же НДС выплаты, относящейся к трудовым отношениям, суд посчитал незаконным.

Как и любой трудовой доход, натуроплата облагается НДФЛ. Здесь применима ст. 211 НК РФ п. 1, по которой налоговая база будет определяться стоимостью натуроплаты. Стоимость рассчитывается в порядке, обозначенном ст. 105.3 НК, с ориентировкой на рыночные цены продукции.

Если налоговики обнаружат занижение стоимости, сравнению с рыночным уровнем цен, они доначислят НДФЛ на натуроплату, посчитав, что у работника образовался дополнительный доход, материальная выгода. Об этом сказано, например, в письме Минфина № 03-02-07/1-51 от 08/02/07.

Схема проводок по учету натуроплаты может быть такой:

Стандартными проводками удерживаются налоги:

Выдача части заработной платы в натуральной форме

Организация выдает готовую продукцию или товар в счет заработной платы. Выдача происходит не в плановом порядке, а по желанию работника. Необходимо отразить в ЗУП 3.1 начисление произвольной части заработной платы в виде оплаты труда в натуральной форме и, соответственно, одновременное уменьшение зарплатного дохода на ту же сумму.

Законодательство

Условия для выдачи части зарплаты в неденежной форме (ч. 2 ст. 131 ТК РФ):

Настройки в программе

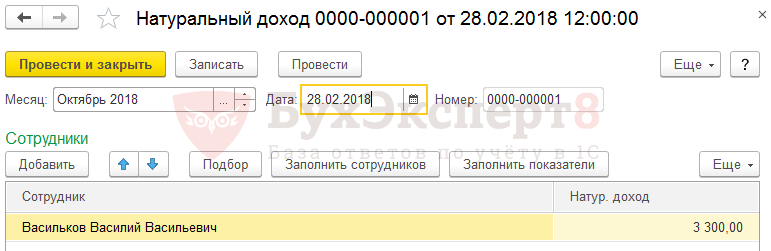

Начисление дохода в натуральной форме

Для того чтобы произвести начисление, нужно перед расчетом зарплаты ввести через Данные для расчета зарплаты сумму дохода, полученного в натуральной форме:

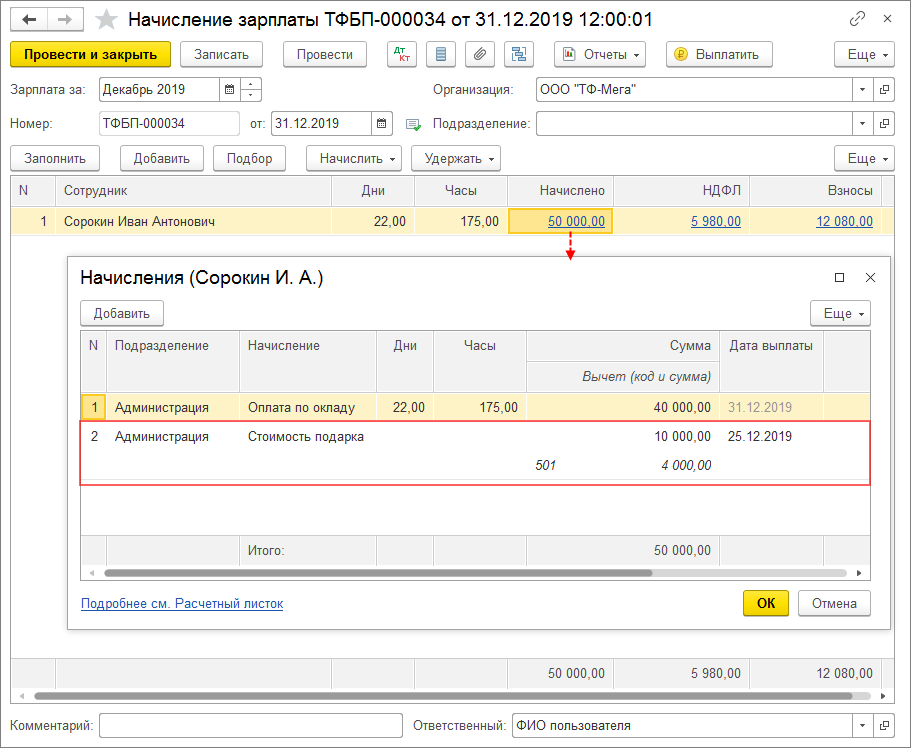

В документе Начисление зарплаты и взносов будет зарегистрирован натуральный доход и одновременное уменьшение «зарплатного» дохода:

Получите понятные самоучители 2021 по 1С бесплатно:

Отражение в бухгалтерском учете

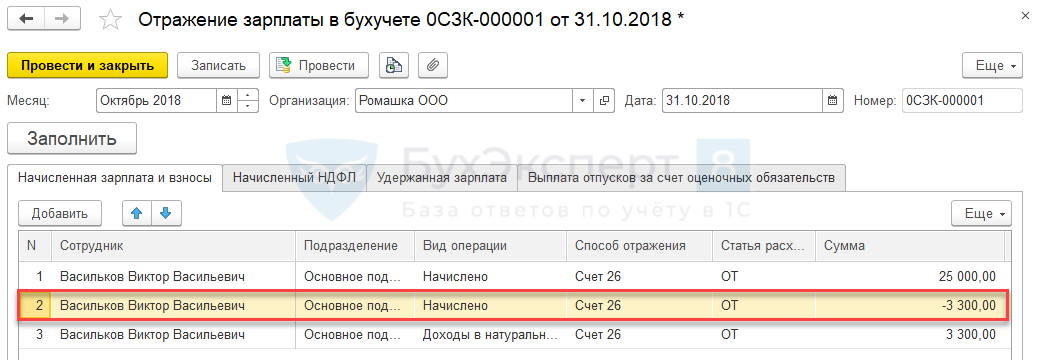

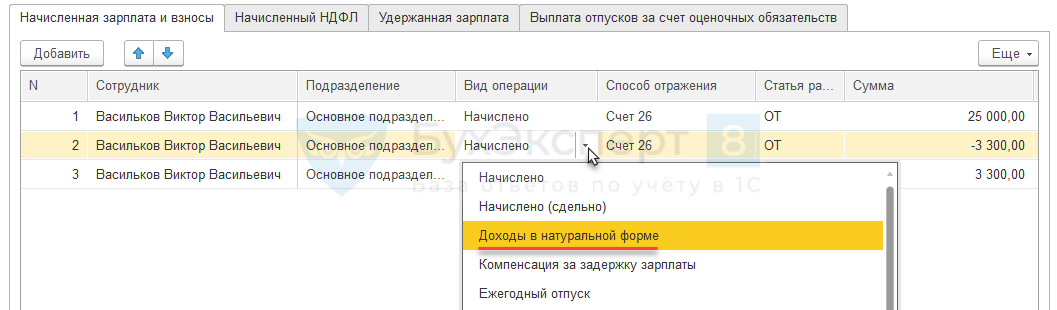

В документе Отражение зарплаты в бухучете отрицательная сумма, уменьшающая «зарплатный» доход, будет выделена отдельной строкой по Виду операции — Начислено :

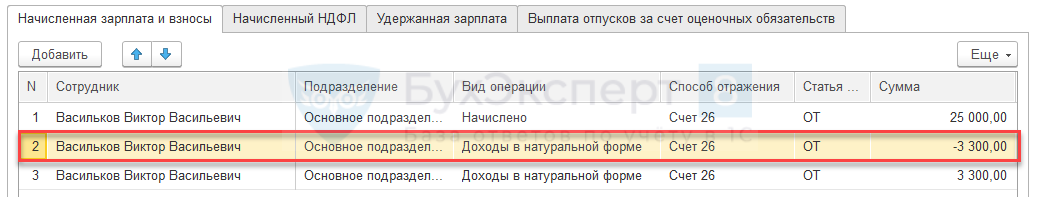

Чтобы в бухгалтерской базе после синхронизации сумма начисленная сотруднику по кредиту счета 70 не уменьшалась, нужно скорректировать Вид операции в стоке с отрицательным доходом на Доход в натуральной форме :

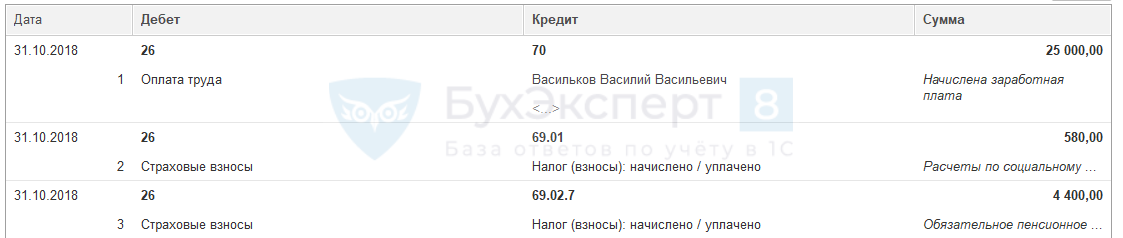

После синхронизации в бухгалтерской базе НЕ будет сформирована проводка на отрицательную сумму, что верно:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 4,00 из 5)

Все комментарии (2)

Добрый день! А если натуральный доход начислен без удержания, то проводка должны быть? Стокнулись с ситуацией когда расходится сумма по 70 счету на начисленные натуральные доходы. Т.е. проводки по натуральным доходам (начислениям) не формируются совсем. Правильно ли это и если да, то почему?

Здравствуйте!

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Благодарю Марию Демашеву за подробный полезный семинар по НДС, много полезной интересной информации, большая помощь в работе!

Учет подарков работникам в натуральной форме

Расскажем, как отразить подарки работникам компании в натуральной форме в программе «1С:Бухгалтерия 8».

По закону о главном

Мотивация персонала является одним из способов улучшения производительности труда. Одним из видов мотивации сотрудников является материальное поощрение.

ТК РФ не раскрывает значение понятия «подарок», что означает, что под презентом понимается как подарок в неденежной форме, так и в материальной.

При выдаче подарка организации нужно издать приказ о поощрении по форме № Т-11. Если цена подарка выше 3000 руб., то также нужно подписать договор дарения в бумажном виде. Также при подписании договора дарения с работником, компания освобождается от обязанности исчислить страховые взносы от цены подарка.

В п. 1 ст. 210 НК РФ указано, что подарок, подаренный работнику, является его прибылью. Цена презентов, полученных физическими лицами (в частности, сотрудниками от начальника), освобождается от обложения налогом на доходы физических лиц в размере, не превышающем 4000 руб. за налоговый период. Если на протяжении календарного года цена подарков составляла 4000 руб. и выше, то с превышения нужно исчислить НДФЛ физлицу, которое является:

Датой получения считается день передачи доходов в натуральной форме. Удержанный налог нужно перевести не позднее дня, следующего за днем выплаты сотруднику дохода, с которого можно удержать НДФЛ. Если подарены финансовые средства, то необходимо удержать НДФЛ при выплате подарка в денежной форме и перечислить его в бюджет не позднее, чем на следующий день.

Если подарок дарится на день рождения, 8 марта или другой праздник, не связанный с поощрением труда сотрудника, его стоимость не учитывается в расходах по налогу на прибыль, что указано в п. 16 ст. 270 НК РФ.

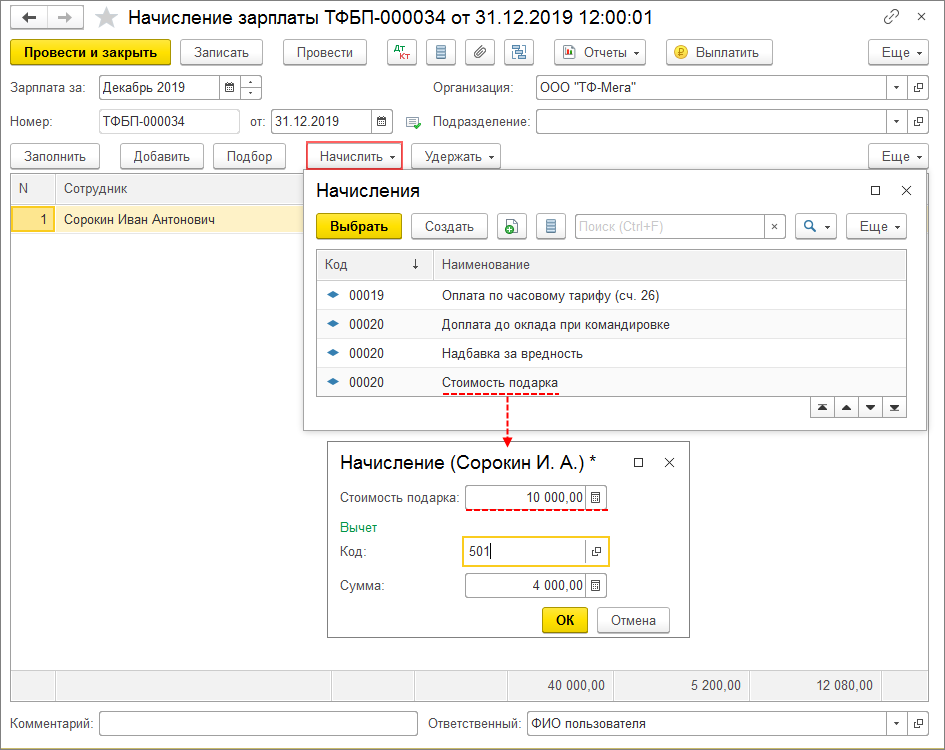

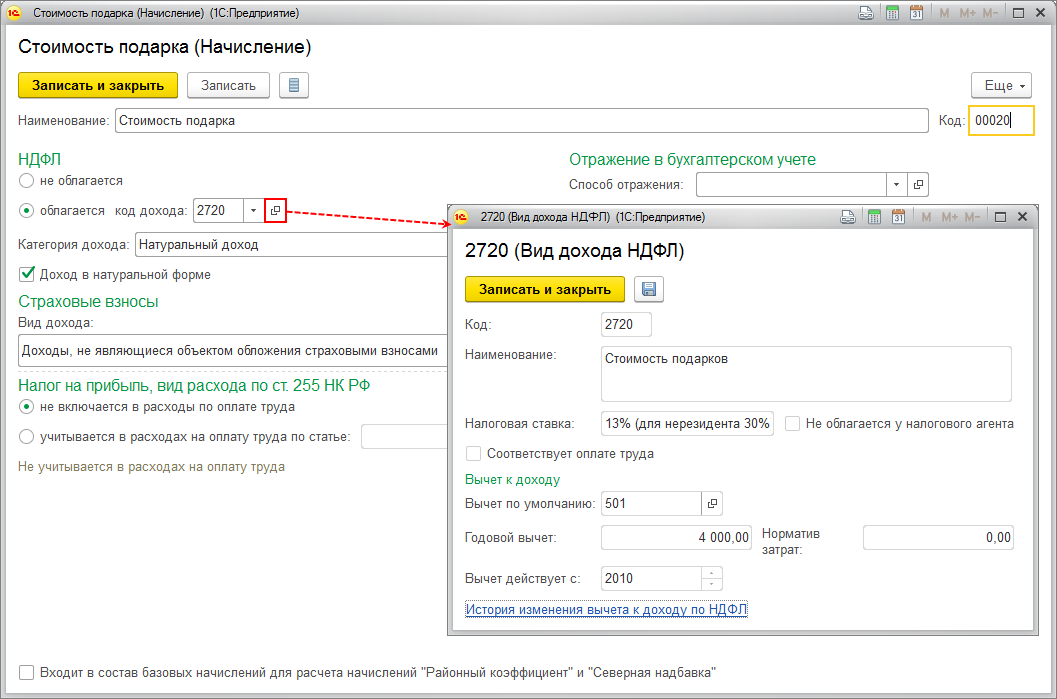

Как начислить стоимость подарка в программе «1С»

Чтобы начислить доход в сумме цены подарка, нужно создать новый вид начисления (раздел «Зарплата и кадры» — «Настройки зарплаты» — Раздел «Расчет зарплаты» — «Начисления»).

Чтобы создать начисление, заполним наименование и код дохода. После чего переходим к настройкам начисления:

Начисление дохода в сумме стоимости подарка

Начисление дохода в сумме стоимости презента производится с помощью документа «Начисление зарплаты» (раздел «Зарплата и кадры» — «Все начисления»).

В колонке «Начислено» по ссылке можно посмотреть все рассчитанные начисления и изменить их в случае необходимости. В форме «Начисления» в колонке «Дата выплаты» укажем дату вручения подарка. После чего налог будет удержан с ближайшей выплаты зарплаты.

Расчет НДФЛ со стоимости подарка производится в колонке «НДФЛ».

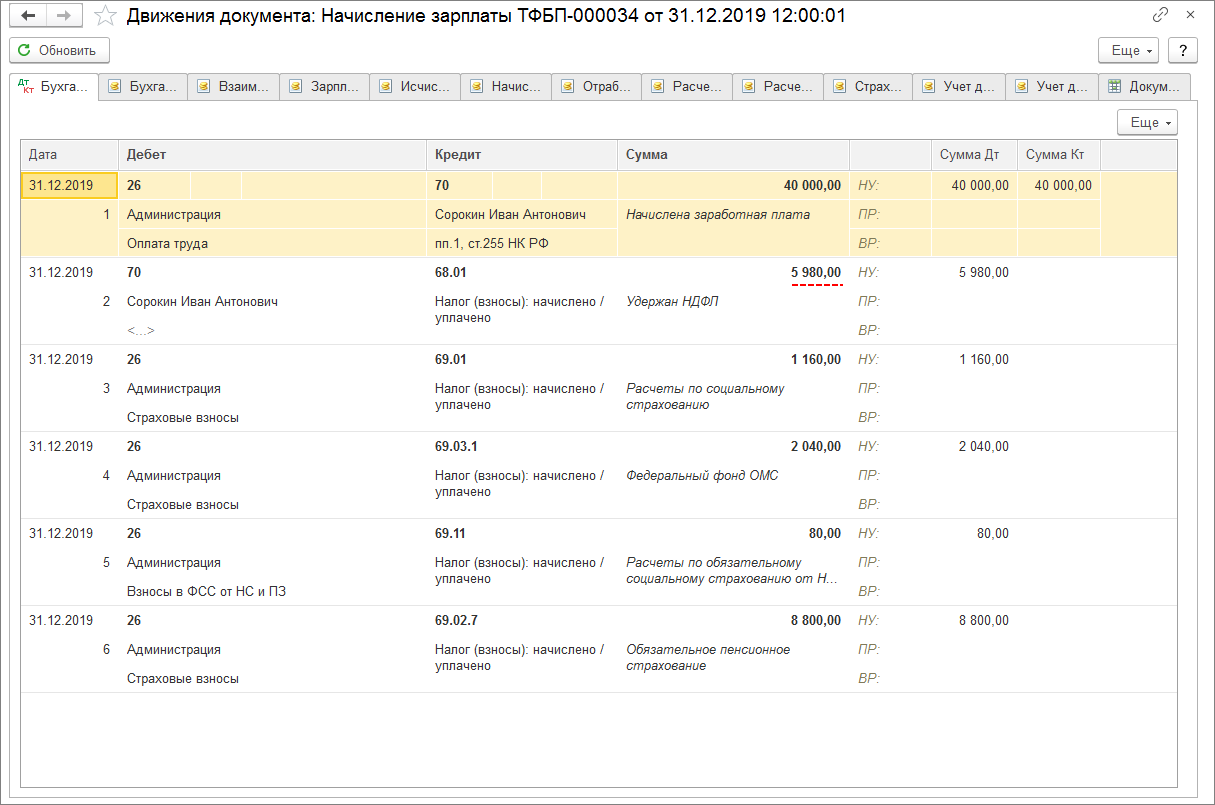

Для проведения документа нажмем на кнопку «Провести». Для просмотра результата проведения документа нажмем на кнопку «Показать проводки и другие движения документа».

Если сумму НДФЛ с подарка в натуральной форме необходимо отразить по дебету счета 73.03 «Расчеты по прочим операциям», то необходимо сделать ручную проводку Дт 73.03 Кт 70 на сумму налога с подарка с помощью документа «Операция» (раздел «Операции» — «Операции, введенные вручную»).