долгосрочное соглашение предусматривающее полную амортизацию арендуемого оборудования за счет платы

Арендатор вправе начислять амортизацию по капитальным вложениям и после автоматической пролонгации договора аренды

|

| ojoel / Shutterstock.com |

Финансисты разъяснили порядок начисления амортизации по произведенным неотделимым улучшениям арендованного имущества в том числе в случае заключения договора на неопределенный срок в порядке п. 2 ст. 610 Гражданского кодекса (письмо Департамента налоговой и таможенной политики Минфина России от 15 ноября 2017 г. № 03-03-06/1/75487).

Так, они напомнили, что капитальные вложения, произведенные арендатором с согласия арендодателя, стоимость которых не возмещается арендодателем, амортизируются в течение срока действия договора аренды (абз. 6 п. 1 ст. 258 Налогового кодекса). При этом, для целей налога на прибыль организаций расходы арендатора в виде капитальных вложений списываются через механизм амортизации в период действия договора аренды вне зависимости от суммы этих расходов. По окончании срока договора аренды арендатор прекращает начисление амортизации.

В то же время если срок полезного использования арендованного объекта больше срока договора аренды и арендатор в связи с этим не сможет признать часть расходов на произведенные неотделимые улучшения, по окончании срока договора аренды арендатор должен прекратить начисление амортизации по произведенным неотделимым улучшениям арендованного имущества.

Однако, в случае если договор аренды будет пролонгирован, арендатор сможет продолжить начисление амортизации в установленном порядке. Так, согласно п. 2 ст. 621 ГК РФ, если арендатор продолжает пользоваться имуществом после истечения срока договора при отсутствии возражений со стороны арендодателя, договор считается возобновленным на тех же условиях на неопределенный срок. Поэтому в случае если арендатор продолжает пользоваться имуществом после истечения срока договора аренды при отсутствии возражений со стороны арендодателя, договор считается заключенным на неопределенный срок, а арендатор продолжает начислять амортизацию по капитальным вложениям в арендованное имущество до тех пор, пока одна из сторон не объявит о расторжении договора аренды.

Узнать, какой срок полезного использования устанавливается для арендованных основных средств, можно в «Энциклопедии решений. Налоги и взносы» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Добавим, что амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования (п. 1 ст. 258 НК РФ). Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями ст. 258 НК РФ и с учетом классификации основных средств, утверждаемой Правительством РФ. А капитальные вложения, произведенные арендатором с согласия арендодателя, стоимость которых не возмещается арендодателем, амортизируются арендатором в течение срока действия договора аренды исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для арендованных объектов основных средств или для капитальных вложений в указанные объекты в соответствии с классификацией основных средств.

Сложные вопросы при ведении бухучета основных средств

эксперт по бухучету и налогообложению сервиса Норматив

Данная статья представляет собой шпаргалку для бухгалтеров, которым нужно быстро освежить в памяти ключевые вопросы, связанные с бухгалтерским учетом основных средств.

Разберем порядок отражения на счетах бухгалтерского учета аренды и лизинга основных средств, переоценки, ремонта, модернизации и реконструкции.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Аренда основных средств

Основные средства — это, как правило, дорогостоящее имущество. Поэтому нередко организации приобретают в собственность только часть необходимых им средств труда, а остальные берут во временное пользование за плату. И наоборот — основные средства, которые одной организацией не используются, могут быть переданы в аренду другому лицу.

При передаче объекта основных средств в аренду следует оформить следующие документы: договор аренды и акт приема-передачи арендованного имущества.

Бухгалтерский учет аренды у арендатора

Арендатор при получении объекта ОС в аренду учитывает его по инвентарному номеру, который был присвоен арендодателем.

В бухгалтерском учете арендованные объекты основных средств учитываются на забалансовом счете 001 «Арендованные основные средства» в сумме, указанной в договорах аренды (Инструкция по применению Плана счетов). Арендатору при этом рекомендуется открыть на арендованный объект инвентарную карточку и учитывать его по инвентарному номеру, присвоенному арендодателем (п. 14, абз. 4 п. 21 Методических указаний по бухгалтерскому учету основных средств).

Амортизацию по полученному в аренду основному средству арендатор не начисляет (п. 50 Методических указаний по бухгалтерскому учету основных средств).

Арендатор при получении объекта ОС в аренду делает проводку:

При списании арендатором делается обратная проводка:

Затраты организации на аренду являются расходами по обычным видам деятельности, если арендованные ОС используются в производственной деятельности.

Если арендатор заключает договор аренды с организацией или ИП, то следует сделать следующие проводки:

Дебет 20, 44. Кредит 76 — отражаются расходы по аренде (на конец каждого месяца, если за аренду платится по итогам каждого месяца)

Дебет 19 Кредит 76 — отражается НДС

Проводки по аренде в компании при УСН, если договор заключен с организацией или ИП:

Проводки по аренде, если договор заключен с физическим лицом (в том числе с работником):

В случае, когда условиями договора предусмотрена оплата аренды авансом, то на дату перечисления аванса следует составить проводки:

Каждый месяц следует показывать аренду в составе расходов:

Бухгалтерский учет аренды у арендодателя

Переданное в аренду основное средство остается в собственности арендодателя. Следовательно, его стоимость с баланса арендодателя не списывается (п. 29 ПБУ 6/01, абз. 2 п. 21 Методических указаний по бухгалтерскому учету основных средств).

В бухгалтерском учете объект, который является основным средством, может учитываться на счете 01 «Основные средства» или 03 «Доходные вложения в материальные ценности» (если данное основное средство приобреталось для сдачи в аренду) (Инструкция по применению Плана счетов).

Проводки при передаче в аренду объектов основных средств:

При возврате арендатором объекта ОС делаются обратные проводки.

Не следует забывать, что ежемесячно арендодателю следует продолжать начислять на переданный объект ОС амортизацию (п. п. 49, 50 Методических указаний по бухгалтерскому учету основных средств). Амортизация признается расходами по обычным видам деятельности (в случае, если для арендодателя аренда является видом деятельности организации).

Поступающие от арендатора платежи по аренде являются прочим доходом и отражаются на счете 91. В случае, если передача имущества в аренду является основным видом деятельности, то поступающие платежи будут являться доходом от обычных видов деятельности и отражаться на счете 90 (п. 5, 7 ПБУ 9/99).

В зависимости от условий договора аренды арендная плата может поступать арендодателю различным образом. Например, ежемесячно — по истечении каждого месяца или, наоборот, в виде авансовых платежей. Соответственно, в бухгалтерском учете отражение поступления арендных платежей может быть различным.

В случае, когда арендатор перечисляет платежи по истечении каждого месяца, в бухгалтерском учете делается запись:

Если арендодатель и арендатор договорились о внесении арендной платы авансом, то есть до начала очередного периода пользования арендованным имуществом (месяца, квартала и т.д.), то проводки будут следующими:

Дебет 50, 51 Кредит 76 — поступили авансовые арендные платежи

Если по условиям договора ремонт и страхование основных средств лежит на арендодателе, то расходы на них следует учитывать в составе прочих расходов.

Лизинг основных средств

Бухгалтерский учет у лизингодателя

У лизингодателя имущество, предназначенное для передачи в лизинг, числится на счете 03 «Доходные вложения в материальные ценности» (п. 4, абз. 3 п. 5 ПБУ 6/01, п. 3 Указаний об отражении в бухгалтерском учете операций по договору лизинга (применяются в части, не противоречащей принятым позднее нормативным актам, регулирующим бухгалтерский учет), Инструкция по применению Плана счетов).

Проводки по приобретению предмета лизинга:

Если предмет лизинга числится на балансе лизингодателя, передача имущества лизингополучателю отражается лишь записями в аналитическом учете по счету 03 (абз. 3 п. 3 Указаний об отражении в бухгалтерском учете операций по договору лизинга).

Проводка при передаче объекта ОС в лизинг будет следующей: Дебет 03.2 Кредит 03.1 — имущество передано в лизинг.

С месяца, следующего за месяцем передачи предмета лизинга лизингополучателю, начисляется амортизация (п. 17 ПБУ 6/01) и делается проводка Дебет 20 Кредит 02.

Начисление амортизации по объектам основных средств, являющимся предметом договора финансовой аренды, производится лизингодателем или лизингополучателем в зависимости от условий договора финансовой аренды.

Доходы по договору лизинга в виде лизинговых платежей для лизингодателя являются доходами по обычным видам деятельности (данные доходы следует признавать ежемесячно).

Проводки при получении платежей по лизингу:

Бухгалтерский учет у лизингополучателя

Стоимость лизингового имущества, поступившего лизингополучателю, учитывается на забалансовом счете 001 «Арендованные основные средства» (П. 8 Указаний об отражении в отражении в бухгалтерском учете операций по договору лизинга).

Проводка при поступлении основного средства будет следующей: Дебет 001 — имущество, поступившее в лизинг, отражено на забалансовом учете.

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то стоимость лизингового имущества, поступившего лизингополучателю, отражается по дебету счета 08 «Капитальные вложения» в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

Проводка: Дебет 08 Кредит 76 — отражается принятие предмета лизинга, полученного от лизингодателя.

Затраты, связанные с получением лизингового имущества, и стоимость поступившего лизингового имущества списываются с кредита счета 08 «Капитальные вложения» в корреспонденции со счетом 01 «Основные средств».

Проводка будет следующей: Дебет 01 Кредит 08 — предмет лизинга переведен в состав основных средств.

Амортизация начисляется ежемесячно, начиная с месяца, следующего за месяцем принятия предмета лизинга в составе ОС.

Дебет 20 Кредит 02 — начислена амортизация.

Переоценка

Обратите внимание, что переоценка объектов основных средств организации является правом организации, а не ее обязанностью. Решение о переоценке должно следует закрепить в учетной политике. Если руководство решило не проводить переоценку, то запишите в учетной политике, что переоценка ОС не проводится.

Если же организация решила проводить переоценку, то в учетной политике следует указать, какие группы ОС будут переоцениваться (выбираются однородные группы объектов). Например, все здания и сооружения.

Чтобы провести переоценку, необходимо: (п. п. 14, 15 ПБУ 6/01):

1. Определить текущую (восстановительную) стоимость ОС (текущая (восстановительная) стоимость- это сумма, которую организация потратила бы сегодня на покупку точно такого же ОС).

2. Отразить результаты переоценки в бухучете.

При определении текущей (восстановительной) стоимости могут быть использованы:

При принятии решения о переоценке основных средств следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости (Ч.2 п.15 ПБУ 6/01). Переоценка может проводиться не чаще одного раза в год (п. 15 ПБУ 6/01, п. п. 44, 45 Методических указаний по учету ОС).

Пример (п. 44 Методических указаний по учету ОС)

Стоимость объектов основных средств, входящих в однородную группу объектов, на конец предыдущего отчетного года — 1000 тыс. рублей. Текущая (восстановительная) стоимость объектов этой однородной группы на конец отчетного года 1100 тыс. рублей. Надо ли отразить результаты проведенной переоценки на счетах бухгалтерского учета и в бухгалтерской отчетности?

Решение

Результаты проведенной переоценки необходимо отразить на счетах бухгалтерского учета и в бухгалтерской отчетности, так как возникающая разница является существенной (1100 — 1000): 1000 (более 5%).

Этапы проведения переоценки

Расчет переоценки может быть произведен в бухгалтерской справке. Если объектов много, то лучше оформить ведомость в произвольной форме, где указать наименование объекта основного средства. В инвентарной карточке (форма ОС-6) следует отразить результат переоценки (в разделе 3). Информация из карточек ОС-6 нужна будет при выбытии.

Отражение результатов переоценки в бухучете

В результате проведенной переоценки стоимость объекта ОС может быть, как увеличена, если была произведена дооценка, так и уменьшена, если была проведена уценка.

Если переоценка проводится впервые:

В этом случае бухгалтер в учете сделает следующие записи:

При дооценке:

При уценке:

Последующая переоценка — дооценка

Последующая переоценка — уценка

Пример

В ООО «Вектор» на 31 декабря проводится переоценка производственного оборудования, которая ранее уже проводилась. Ранее переоценка оборудования уже проводилась, в результате чего на счет 83 отнесена сумма дооценки в размере 100 000 рублей.

Восстановительная стоимость до переоценки составила 500 000 рублей, амортизация — 125 000 рублей.

На 31 декабря рыночная стоимость оборудования составила 375 000 рублей.

Какие проводки следует сделать в бухгалтерском учете?

Решение

Согласно п.15 ПБУ 6/01, при выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации на нераспределенную прибыль организации (на счет 84).

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Ремонт, реконструкция, модернизация основных средств

Устранение неисправностей объекта основных средств, замена деталей можно считать ремонтом основных средств. Под модернизацией, реконструкцией понимается улучшение первоначально принятых нормативных показателей функционирования объекта основных средств, например, увеличение срока полезного использования, мощности и т.п.

Расходы на проведение ремонта объекта основного средства следует включать в состав расходов по обычным видам деятельности в том периоде, когда производился ремонт, а расходы на реконструкцию, модернизацию — в состав капитальных вложений с последующим отнесением на увеличение балансовой стоимости объекта.

Согласно п. 27 ПБУ 6/01, затраты на реконструкцию, модернизацию увеличивают первоначальную стоимость основных средств.

Порядок начисления амортизации после завершения реконструкции, модернизации прописан в п. 60 Методических указаний по учету основных средств.

После завершение ремонта, реконструкции, модернизации составляется Акта о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (форма № ОС-3).

Пример пересмотра срока полезного использования объекта ОС в результате дооборудования

Станок производственный Н-135 стоимостью 504 000 руб. и сроком полезного использования 6 лет (72 мес.) дооборудовали после 4 лет (48 мес.) эксплуатации. Стоимость дооборудования составила 67 200 руб. В результате дооборудования был пересмотрен срок полезного использования. Его увеличили на 18 месяцев.

Рассчитаем остаточную стоимость станка и определим месячную сумму амортизационных отчислений.

Решение

Новая норма: 72 мес. – 48 мес. + 18 мес. = 42 мес.

Месячная сумма амортизационных отчислений: 5 600 руб. (235 200 руб. / 42 мес.).

Чтобы повысить квалификацию, регистрируйтесь на программу «Бухгалтерский учет при ОСНО. Подготовка на соответствие профстандарту «Бухгалтер» (код А) » для бухгалтеров предприятий на ОСНО и соответствует 5-му уровню профстандарта «Бухгалтер».

ФСБУ 25/2018: учет аренды в «1С:Бухгалтерии 8»

Приказом Минфина России от 16.10.2018 № 208н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды». ФСБУ 25/2018 обязателен к применению начиная с бухгалтерской (финансовой) отчетности за 2022 год. По желанию организация может применять новый стандарт досрочно. Эксперты 1С рассказывают, как в «1С:Бухгалтерии 8» редакции 3.0 поддерживается бухгалтерский учет аренды по новым правилам.

Что изменилось в учете арендатора

Аренда, в том числе финансовая аренда (лизинг), регулируется главой 34 ГК РФ. Чем отличаются аренда и лизинг с точки зрения гражданского законодательства см. в статье «Аренда и лизинг: понятия и различия».

Лизинг, помимо Гражданского кодекса, регулируется Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)», а также рядом статей в главах 21, 25, 26.2 НК РФ. При этом для аренды особенностей учета доходов и расходов в Налоговом кодексе не установлено.

До недавнего времени таких особенностей не было и в бухгалтерском учете. Арендатор просто отражал в учете регулярные расходы на аренду – и все. В «1С:Бухгалтерии 8» редакции 3.0 такие расходы учитывались стандартным документом поступления услуг (Поступление (акты, накладные, УПД) с видом операции Услуги). Далее такой порядок будем называть простой схемой учета аренды (простой арендой).

Учет лизинговых операций всегда был сложнее. Если по договору лизинга предмет лизинга учитывался на балансе у лизингополучателя, то в программе требовалось выполнить последовательность действий с помощью документов:

Поступление в лизинг;

Принятие к учету ОС;

Услуги лизинга – для отражения регулярных (как правило, ежемесячных) лизинговых платежей;

ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей;

Выкуп предметов лизинга – если такой выкуп предусмотрен договором.

Далее такой порядок будем называть сложной схемой учета аренды (сложной арендой).

Новые правила учета арендованного имущества по ФСБУ 25/2018

Начиная с бухгалтерской (финансовой) отчетности за 2022 год аренду необходимо учитывать по правилам Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н). По желанию организация может применять указанный стандарт ранее указанного срока. Положения ФСБУ 25/2018 в большей степени соответствуют МСФО (IFRS) 16 «Аренда» (введен в действие на территории РФ приказом Минфина России от 11.06.2016 № 111н, далее – МСФО 16).

Рассмотрим ключевые изменения для арендатора.

Теперь арендатор должен признавать арендованное имущество как право пользования активом (ППА) (п. 10 ФСБУ 25/2018). Иными словами, в бухгалтерском учете и отчетности предметы аренды отражаются аналогично собственным активам (как правило, предмет аренды по характеру использования относится к основным средствам). Причем такой порядок применяется вне зависимости от условий договора, согласно которым предмет аренды (лизинга) может учитываться на балансе арендодателя или арендатора (п. 2 ФСБУ 25/2018). Как и стоимость собственных основных средств, стоимость ППА погашается через амортизацию (п. 17 ФСБУ 25/2018).

Одновременно с активом следует признавать обязательство по аренде, которое первоначально определяется как сумма будущих арендных платежей за весь срок договора аренды. Раньше похожий порядок учета был только для лизинга.

По общему правилу будущие арендные платежи оцениваются по приведенной стоимости, то есть путем дисконтирования их номинальных величин (п. 14 ФСБУ 25/2018). По сути это означает, что сумма будущих арендных платежей состоит из двух частей: из приведенной стоимости арендных платежей и процентов по аренде. Каждая из этих частей учитывается обособленно.

После признания обязательство по аренде увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных арендных платежей (п. 18 ФСБУ 25/2018). Начисленные проценты отражаются у арендатора в расходах либо включаются в стоимость инвестиционного актива (п. 20 ФСБУ 25/2018).

Указанные изменения сближают российский бухгалтерский учет с МСФО.

ФСБУ 25/2018 предусматривает для арендатора ряд упрощений (п. 11 ФСБУ 25/2018). Так, право пользования активом и обязательство по аренде можно не признавать:

по договорам со сроком аренды до года;

по договору на аренду предмета, рыночная стоимость которого не превышает 300 000 руб., и при этом арендатор может получать экономические выгоды от предмета аренды преимущественно независимо от других активов;

по всем договорам аренды – если арендатор относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (далее – организации с упрощенным учетом).

В этих случаях порядок учета аренды будет соответствовать простой схеме учета аренды, то есть сводиться к отражению в учете регулярных расходов на аренду.

Обратите внимание, что указанные выше упрощения не распространяются (п. 12 ФСБУ 25/2018):

на договоры, предусматривающие выкуп предмета аренды (как правило, это договоры лизинга);

на предметы аренды, которые предполагается предоставлять в субаренду.

Если право пользования активом признавать требуется, то оно оценивается по фактической стоимости, которая включает в себя (п. 13 ФСБУ 25/2018):

величину первоначальной оценки обязательства по аренде;

арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

дополнительные затраты арендатора, связанные с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

величину оценочного обязательства (например, по демонтажу, по перемещению предмета аренды, по восстановлению окружающей среды и пр.), если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Арендатор с упрощенным учетом может рассчитывать фактическую стоимость ППА без дополнительных затрат и без оценочных обязательств. В этом случае дополнительные затраты и оценочные обязательства признаются расходами периода, в котором были понесены.

Также при упрощенном учете можно не применять дисконтирование, то есть обязательство по аренде первоначально можно оценивать как сумму номинальных величин будущих арендных платежей (п. 14 ФСБУ 25/2018). Забегая вперед, отметим, что дисконтирование поддерживается только в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93.

Фактическая стоимость права пользования активом и величина обязательства по аренде могут пересматриваться при изменении (п. 21 ФСБУ 25/2018):

условий договора аренды;

намерения продлевать или сокращать срок аренды;

величины арендных платежей.

При изменении величины обязательства по аренде пересматривается ставка дисконтирования (п.п. 15, 22 ФСБУ 25/2018).

Поскольку порядок учета арендованного имущества в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

О новых правилах бухгалтерского учета основных средств, в том числе о порядке учета арендованного имущества, см. статьи профессора М.Л. Пятова (СПбГУ): «Изменения в правилах бухгалтерского учета основных средств (часть 1)», «Изменения в правилах бухгалтерского учета основных средств, часть 2».

ФСБУ 25/2018: схемы учета в «1С:Бухгалтерии 8»

Положения ФСБУ 25/2018 для арендатора в «1С:Бухгалтерии 8» поддерживаются начиная с версии 3.0.93.

Если в более ранних версиях программы арендованное имущество можно было учитывать только по простой схеме, то теперь с началом применения ФСБУ 25/2018 – как по простой, так и по сложной схеме. При этом учет имущества, полученного в лизинг, ведется только по сложной схеме.

Чтобы привести схемы учета аренды к единообразию, для отражения регулярных (как правило, ежемесячных) арендных платежей в документе Поступление (акты, накладные, УПД) добавлен новый вид операции – Услуги аренды. Этот вид операции доступен всем пользователям программы.

Если применяется простая схема учета, то в поле Способ учета документа поступления с видом операции Услуги аренды следует выбрать значение Расходы (простая аренда). В этом случае в поле Счета учета указываются счет и аналитика затрат по аренде, а при проведении формируются проводки, как и прежде:

Дебет 26 (44) Кредит 76 (60)

— на сумму арендного платежа без учета НДС;

Дебет 19.04 Кредит 76 (60)

Проводки для сложной аренды рассмотрим позднее.

Схема учета лизинговых операций у лизингополучателя незначительно изменилась. Некоторые документы обновились, документ Принятие к учету ОС стал необязательным, появилось два новых документа: Начисление процентных расходов и Изменение условий лизинга. Таким образом, учет имущества, полученного в лизинг, сейчас представляет собой последовательность действий, выполняемых с помощью документов:

Поступление в лизинг. Это обновленный документ, который теперь позволяет сразу же принять к учету предмет лизинга, если не требуется отражать дополнительные затраты, связанные с поступлением предмета лизинга, и если пользователя устраивают параметры амортизации, установленные в документе по умолчанию;

Принятие к учету ОС. Этот документ теперь используется только при необходимости;

Услуги лизинга (ежемесячно);

ежемесячные регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей. В «1С:Бухгалтерии 8 КОРП» добавляется еще одна новая регламентная операция Начисление процентных расходов;

Изменение условий лизинга – новый документ. Он используется, когда требуется пересмотреть фактическую стоимость ППА и величину обязательства по аренде. В «1С:Бухгалтерии 8 КОРП» также можно пересмотреть ставку дисконтирования и/или график платежей;

Выкуп предметов лизинга – если выкуп предусматривается договором.

Сложная схема учета аренды по ФСБУ 25/2018 построена на использовании новых документов, которые аналогичны документам, применяемым в лизинговой схеме:

Поступление в аренду. Этот документ позволяет сразу же принять к учету предмет аренды, если не требуется отражать дополнительные затраты, связанные с его поступлением, и если используется линейный способ начисления амортизации;

Принятие к учету ОС – используется при необходимости;

Поступление (акты, накладные, УПД) с видом операции Услуги аренды (ежемесячно);

ежемесячные регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей. В «1С:Бухгалтерии 8 КОРП» добавляется еще одна регламентная операция Начисление процентных расходов;

Изменение условий аренды.

Таким образом, для лизинга и аренды, учитываемой по сложной схеме, используется ряд общих документов, некоторые из которых – с разными видами операций (см. таблицу 1).

Таблица 1. Общие документы для лизинга и сложной аренды

Виды операций

для лизинга

Виды операций

для сложной аренды

Поступление в аренду (лизинг)

Поступление в лизинг

Поступление в аренду

Изменение условий аренды (лизинга)

Изменение условий лизинга

Изменение условий аренды

Амортизация и износ основных средств;

Признание в НУ арендных платежей;

Начисление процентных расходов (только в «1С:Бухгалтерии 8 КОРП»)

А для простой и сложной аренды используется общий документ Поступление (акты, накладные, УПД) с видом операции Услуги аренды.

ФСБУ 25/2018: изменения в Плане счетов «1С:Бухгалтерии 8»

ППА отражаются в бухгалтерском балансе в составе основных средств в качестве самостоятельной статьи или вместе с собственными основными средствами (п. 47 МСФО 16, рекомендация БМЦ от 05.10.2018 № Р-92/2018-КпР «Право пользования активом» ).

Для учета прав пользования активами Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина РФ от 31.10.2000 № 94н) отдельного синтетического счета не предусмотрено.

До применения ФСБУ 25/2018 в программе для обобщения информации об арендованном имуществе (предмете лизинга) использовались счета учета:

01.03 «Арендованное имущество»;

01.К «Корректировка стоимости арендованного имущества»;

02.03 «Амортизация арендованного имущества».

Указанные счета учета в полной мере подходят не только для схемы учета лизинга, но и для схемы учета сложной аренды, поэтому никаких новых счетов для внеоборотных активов в программе создавать не потребовалось. Только теперь в бухгалтерском учете эти счета применяются для обобщения информации о ППА, а не об арендованном (лизинговом) имуществе. Для целей налогового учета назначение счетов не поменялось.

Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА – элемент справочника Основные средства.

Для обобщения информации о расчетах по договорам аренды в программе предназначен счет учета 76.07 «Расчеты по аренде». Прежде этот счет использовался только в лизинговой схеме, но теперь он вполне подходит и для учета сложной аренды. К счету 76.07 открыты субсчета:

76.07.1 «Арендные обязательства»;

76.07.2 «Задолженность по арендным платежам» (ранее этот счет назывался «Задолженность по лизинговым платежам»). Налоговый учет поддерживается только для этого субсчета;

76.07.5 «Проценты по аренде». Это новый субсчет, который задействуется для учета процентных расходов в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93;

76.07.9 «НДС по арендным обязательствам».

Лизинговые операции в программе поддерживались в том числе и по договорам в валюте, и условных единицах (у.е.). Для обобщения информации о расчетах по договорам аренды в валюте и у.е. используются счета учета 76.27 «Расчеты по аренде (в валюте)» и 76.37 «Расчеты по аренде (в у.е.)». Теперь эти счета включены также в схему учета сложной аренды. К счетам 76.27 и 76.37 открыты новые субсчета для учета процентных расходов в «1С:Бухгалтерии 8 КОРП»:

76.27.5 «Проценты по аренде (в валюте);

76.37.5 «Проценты по аренде (в у.е.).

ФСБУ 25/2018: настройки программы

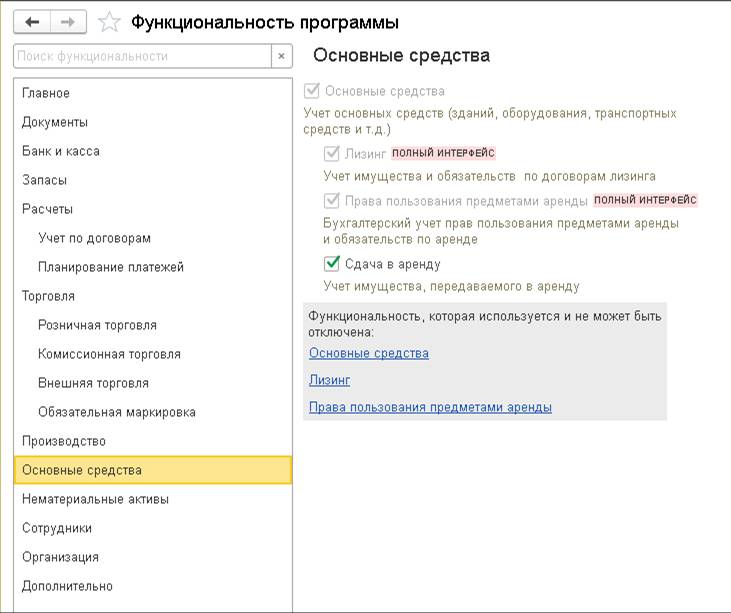

Возможности учета аренды по простой схеме в программе всегда доступны. Учет лизинга и аренды по сложной схеме потребуется включить в настройках функциональности (раздел Главное – Функциональность). Для этого следует перейти на закладку Основные средства и установить соответствующие флаги (рис. 1):

Лизинг – для включения схемы учета лизинга;

Права пользования предметами аренды – для включения схемы учета сложной аренды.

Рис. 1. Настройки функциональности для применения ФСБУ 25/2018

После выполнения указанных настроек в разделе программы ОС и НМА становятся доступны операции:

Поступление в аренду;

Поступление в лизинг;

Изменение условий аренды;

Изменение условий лизинга;

Выкуп предметов лизинга.

Дисконтирование доступно в «1С:Бухгалтерии 8 КОРП», если в настройках функциональности на закладке Дополнительно установлен флаг Расширенный функционал.

Пример учета аренды по сложной схеме

Рассмотрим порядок учета сложной аренды в программе (в статье в описании примеров не рассматриваются банковские операции, зачет авансов, операции учета НДС и расчет отложенного налога).

Пример 1

Поскольку арендатор не вправе применять упрощенные способы учета, ему потребуется вести учет аренды по сложной схеме с применением дисконтирования. Напомним, что учет сложной аренды поддерживается во всех версиях программы, но дисконтирование (расчет приведенной стоимости) и заполнение графика платежей – только в «1С:Бухгалтерии 8 КОРП».

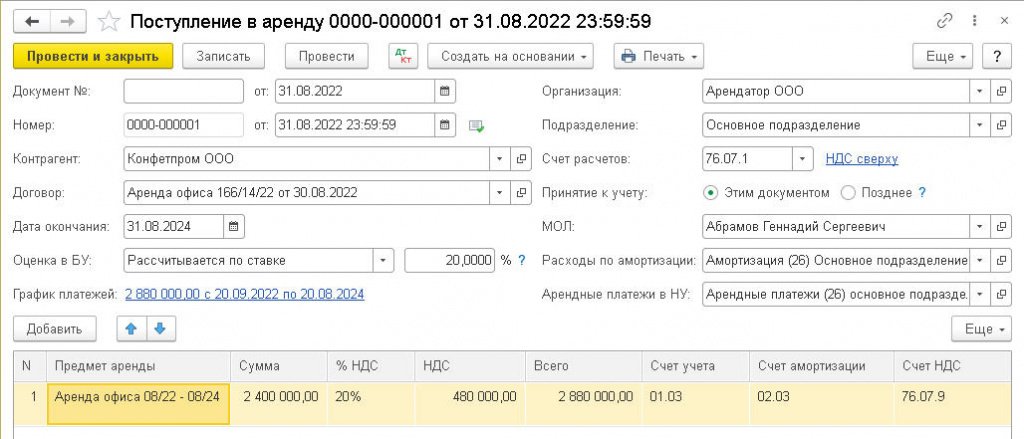

Создадим документ Поступление в аренду и заполним его, как на рисунке 2.

Рис. 2. Поступление в аренду

По условиям Примера 1 арендатор не понес никаких дополнительных затрат, связанных с предметом аренды, поэтому переключатель Принятие к учету следует установить в положение Этим документом (документ Принятие к учету ОС нам не понадобится).

В табличной части документа в поле Предмет аренды указываем новое ППА, предварительно добавив его в справочник Основные средства.

В поле Сумма указываем величину номинального обязательства по аренде – общую сумму платежей по договору без НДС (2 400 тыс. руб.). Счета учета устанавливаются по умолчанию.

Для указания способа оценки приведенной стоимости обязательства по аренде в «1С:Бухгалтерии 8 КОРП» предназначена группа реквизитов Оценка в БУ. Приведенная стоимость может определяться по-разному, в том числе с применением ставки дисконтирования.

Пока процедура расчета приведенной стоимости еще не является привычной в практике российского бухгалтерского учета, и поэтому вызывает много вопросов, в том числе, как определить ставку дисконтирования.

Согласно пункту 15 ФСБУ 25/2018, дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. Если фактическая ставка дисконтирования не может быть определена, то в качестве ставки дисконтирования может применяться процентная ставка, под которую арендатор привлекает или может привлечь заемные средства на срок, сопоставимый со сроком аренды.

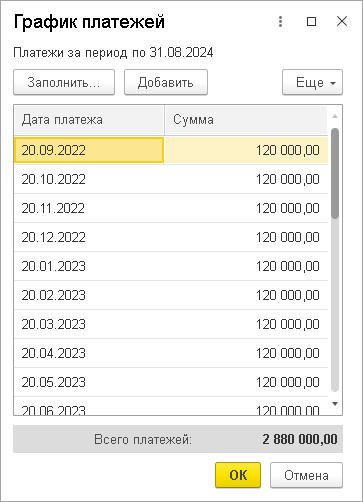

Предположим, в Примере 1 приведенная стоимость оценивается по ставке дисконтирования 20% годовых. Для расчета приведенной стоимости и процентных расходов необходимо заполнить график платежей. Перейдем по соответствующей гиперссылке в форму График платежей. График платежей можно заполнить вручную по кнопке Добавить, указав дату платежа и сумму.

Как правило, договором аренды предусматриваются повторяющиеся через равный промежуток времени платежи в одинаковой сумме (аннуитеты). В этом случае график платежей можно заполнить автоматически сразу за весь период. По условиям Примера 1 в договоре аренды предусмотрены аннуитетные платежи в размере 120 тыс. руб. в месяц не позднее 20 числа каждого месяца начиная с сентября 2022 года. Нажимаем кнопку Заполнить, указываем дату первого платежа (дата окончания договора подставляется из шапки документа поступления), сумму аннуитета (120 тыс. руб.) и еще раз нажимаем Заполнить. График платежей заполнен (рис. 3).

Рис. 3. График платежей

При заполнении графика платежей следует обращать внимание на итоговую сумму, указанную в строке Всего платежей. Эта сумма должна быть равна сумме документа Поступление в аренду, иначе программа укажет на ошибку и не проведет документ.

Из документа Поступление в аренду по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета обязательства и оценки предмета аренды, а также общую сумму процентных расходов (рис. 4).

Рис. 4. Справка-расчет начисления процентных расходов

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату арендного платежа и на конец месяца (п. 19 ФСБУ 25/2018).

В соответствии с выполненным расчетом общая сумма будущих арендных платежей (2 400 тыс. руб.) разделяется на две части (здесь и далее рассчитанные суммы округляются до тысяч рублей для упрощения восприятия расчетов и сумм проводок):

на приведенную стоимость обязательства (2 006 тыс. руб.);

на сумму процентов по аренде (394 тыс. руб.).

Поскольку по условиям Примера 1 авансовые платежи не предусматривались, то фактическая стоимость ППА соответствует первоначальной оценке обязательства (2 006 тыс. руб.).

Проанализируем проводки, сформированные при проведении документа Поступление в аренду (см. таблицу 2).

Таблица 2. Проводки при поступлении в аренду