долгосрочный корпоративный заем осуществляется в форме

Договор конвертируемого займа: образец

dogovor_konvertiruemogo_zayma_obrazec.jpg

Похожие публикации

В российском законодательстве закрепили понятие договора конвертируемого займа. Рассмотрим его сущность и ознакомимся с образцом договора, применимым на практике.

Договор конвертируемого займа по российскому праву

До недавних пор термин «договор конвертируемого займа» отсутствовал в российском гражданском законодательстве. Законом от 02.07.2021 № 354-ФЗ, вступившим в силу с 13.07.2021 г., он был включен в положения сразу нескольких нормативных актов. В частности, были введены новые статьи 32.3 Закона об АО от 26.12.1995 № 208-ФЗ и 19.1 Закона об ООО от 08.02.1998 № 14-ФЗ.

Рассматриваемый договор предусматривает право займодавца при наступлении определенных обстоятельств потребовать от заемщика в качестве альтернативы возврату суммы займа и процентов увеличения в свою пользу определенной доли в фирме (уставного капитала, акций). То есть, инвестированный заем займодавец через определенное время может конвертировать в долю от собственности заемщика.

Так, займодавец – участник ООО вправе потребовать увеличения его доли в обществе и уменьшения долей остальных собственников, а займодавец – третье лицо может требовать принятия его в общество и приобретения доли в УК также с уменьшением долей других участников. От непубличного АО займодавец вправе требовать размещения дополнительных акций определенного типа.

Следует отметить, что правоотношения, в рамках которых заключался договор конвертируемого в долю займа в российской деловой практике регулярно встречался еще до принятия Закона № 354-ФЗ. Он предусматривает последовательное оформление:

Можно говорить о том, что новая схема имеет некоторый уклон в пользу обеспечения соблюдения интересов кредитора. Как следствие, она должна способствовать активизации правоотношений в инвестиционной сфере. Кредитор, заключивший договор с обществом (одобренный собранием учредителей/акционеров заемщика), может быть уверен в отсутствии существенных правовых препятствий для входа в бизнес в случае, если заемщик не рассчитается по долгу.

Договор конвертируемого займа: образец

Договор конвертируемого займа, несмотря на то, что он долгое время формально не был закреплен в российском гражданском праве, как мы уже отметили выше, фактически составляется в виде связки из двух документов:

Как правильно составить договор займа с учетом новых требований Гражданского кодекса

Заемные средства в бизнесе используются весьма активно. Компании получают займы и от своих участников, и от других организаций. При этом зачастую документальное оформление заемных отношений сводится лишь к указанию соответствующего назначения платежа в расходном кассовом ордере или «платежке». Договор займа если и составляется, то позже, и, как правило, по первому попавшемуся в интернете образцу. Однако с 1 июня этого года вступили в силу поправки в главу 42 «Заем и кредит» Гражданского кодекса РФ, которые были внесены Федеральным законом от 26.07.17 № 212-ФЗ (далее — Закон № 212-ФЗ). В правилах оформления займов произошли существенные изменения, поэтому использование старых шаблонов договора уже не может обеспечить надлежащую защиту обеим сторонам сделки. В сегодняшней статье речь пойдет о том, как оформить заемные отношения с учетом новых требований ГК РФ.

В какой форме заключаются договоры займа с участием юрлиц и ИП

Начнем с изменения, которое касается формы договора. С 1 июня 2018 года договор займа между гражданами должен оформляться в письменной форме, если его сумма превышает 10 тыс. рублей (а не 10 МРОТ, как было ранее). При этом, как и прежде, суммовой порог не действует, если займодавцем является юридическое лицо — в этом случае договор займа даже на 1 рубль нужно составить в письменной форме. Таковы требования пункта 1 статьи 808 ГК РФ.

К сожалению, законодатель прямо не указал, нужна ли письменная форма договора, если юрлицо выступает в качестве заемщика. С одной стороны, сделки юридических лиц между собой и с гражданами должны оформляться письменно вне зависимости от суммы сделки (подп. 1 п. 1 ст. 161 ГК РФ). А с другой стороны, в пункте 2 статьи 161 ГК РФ сказано, что соблюдение простой письменной формы не требуется для сделок, которые в соответствии со статьей 159 ГК РФ могут быть совершены устно. При этом пункт 2 статьи 159 ГК РФ гласит, устно могут заключаться все сделки, исполняемые при самом их совершении, за исключением сделок, для которых установлена нотариальная форма, и сделок, несоблюдение простой письменной формы которых влечет их недействительность.

Получается, что договор займа, в котором обе стороны являются юрлица, надо заключать в письменной форме, так как этого требует пункт 1 статьи 808 ГК РФ. А если юрлицо занимает деньги у физического лица, не являющегося ИП, и при этом деньги передаются непосредственно при заключении договора, то формально допустима и устная форма сделки. Однако рекомендовать устный договор даже при небольшом заимствовании мы бы не стали, так как для налоговых целей (например, для учета доходов и расходов) все же необходимо иметь документ (ст. 252 НК РФ).

Отдельно остановимся на сделках, в которых участвуют ИП. Тут надо учитывать, что для целей ГК РФ предприниматели хотя и являются гражданами, но в силу прямого указания пункта 3 статьи 23 ГК РФ к их предпринимательской деятельности применяются правила, которые регулируют деятельность коммерческих юрлиц. Исключения могут быть установлены правовыми актами.

Применительно к форме договора займа это означает следующее. Если заем берется у ИП, то на основании пункта 1 статьи 808 ГК РФ договор обязательно заключается в письменной форме, так как ИП-займодавец приравнивается в данном случае к юрлицу. При этом не имеет значения сумма сделки и статус заемщика (другой ИП, физлицо или юрлицо) (постановление ФАС Восточно-Сибирского округа от 19.06.06 № А58-4192/05-Ф02-2826/06-С2 по делу № А58-4192/05).

Если же предприниматель получает деньги в долг от юрлица или другого ИП, то исходя из пункта 1 статьи 808 ГК РФ, договор нужно оформить письменно. А вот если займодавцем выступает «обычное» физлицо, и деньги передаются сразу при совершении сделки, то допустима и устная форма договора (но мы бы рекомендовали и в данном случае оформить отношения сторон письменно).

Письменная форма договора: можно ли ограничиться распиской?

Как видим, в большинстве случаев договоры займа, в которых участвуют юрлица и ИП, заключаются в письменной форме. При этом нарушение правила о письменной форме договора не сделает его недействительным или незаключенным (подробнее см. «Когда договор считается заключенным: переписка и счет по e-mail, аналоги электронной подписи, оформление письма с договором»). Однако в случае спора стороны не смогут ссылаться на свидетельские показания для подтверждения как самого факта заключения договора займа, так и его условий (п. 1 ст. 160 ГК РФ, п. 1 разд. I Обзора судебной практики Верховного суда РФ № 1 (2016), утв. Президиумом ВС РФ 13.04.16).

Что же означает термин «письменная форма»? Обязательно ли наличие единого документа под названием «договор», подписанного обеими сторонами? Из пункта 2 статьи 808 ГК РФ следует, что письменная форма договора займа будет соблюдена и в том случае, если имеется расписка заемщика или иной документ, удостоверяющий передачу займодавцем определенной суммы денег заемщику. При этом данная расписка (иной документ) должны подтверждать как сам факт заключения договора займа, так и его условия — это прямо следует из формулировки рассматриваемой нормы. А значит, текст расписки (иного документа) должен содержать указание на то, что деньги получены именно взаймы, то есть заемщик обязуется вернуть их займодавцу в установленный срок или по требованию займодавца (определение ВАС РФ от 31.03.11 № ВАС-1827/11 по делу № А28-3935/2010-102/25). Также в расписке (ином документе) должна быть установлена сумма займа и сделана отметка о том, что заемщик получил данную сумму. Если в расписке (ином документе) не прописать перечисленные положения, то доказать, что деньги переданы и переданы именно по договору займа, будет практически невозможно. Этот вывод подтверждается обширной судебной практикой.

Например, суды не признают в качестве подтверждения заключения договора займа бухгалтерские документы должника (в т.ч. расшифровку соответствующих строк бухгалтерского баланса). Обоснование — такие документы не содержат указания на заемный характер отношений между конкретными лицами (постановления ФАС Северо-Западного округа от 21.10.09 по делу № А13-1829/2009 и ФАС Центрального округа от 12.02.13 по делу № А35-11432/2010). Также нельзя использовать акт сверки взаиморасчетов. По мнению судов, этот документ не подтверждает наличие заемных отношений между сторонами, несмотря на то, что он содержит их подписи (постановление ФАС Московского округа от 28.12.09 № КГ-А40/13537-09 по делу № А40-43264/09-47-267, определение ВАС РФ от 02.02.12 № ВАС-214/12 по делу № А41-45367/10).

Но даже при правильном оформлении расписки (иного документа) все равно могут быть проблемы с подтверждением займа. Например, это может случиться, если сумма займа крупная и при этом нет сведений, подтверждающих фактическое наличие у займодавца этой суммы (например, сведений о том, что он снял денежные средства с банковского счета или указал сумму займа в налоговой декларации). В такой ситуации даже верно составленная расписка не будет стопроцентным подтверждением заключения договора займа (определение Верховного суда РФ от 02.10.09 № 50-В09-7). При этом заметим, что доказать возможность выдачи займа в такой сумме обязан именно займодавец, иначе он не сможет получить свои деньги обратно (постановление Арбитражного суда Дальневосточного округа от 09.06.18 № Ф03-2065/2018 по делу № А51-3905/2017). Также отметим, что критериев «крупности» суммы займа не установлено. Поэтому данный вопрос суд каждый раз решает с учетом конкретных обстоятельств дела. В частности, в приведенных выше судебных решениях крупными признавались займы в 10 млн. рублей и в 700 тыс. рублей.

Как видим, для подтверждения заемных отношений довольно опасно не заключать договор займа в виде единого документа, подписанного сторонами, а ограничиться только распиской. Причем риск возникает не только у займодавца, который может столкнуться со сложностями при возврате суммы займа. Проблемы могут возникнуть и у заемщика. Как известно, в налоговом учете полученные по договору займа суммы не включаются в доходы (подп. 10 п. 1 ст. 251 НК РФ). Однако если суд при рассмотрении возникшего спора укажет, что не имеется оснований для признания отношений между сторонами заемными, то придется включить поступившую сумму займа в доходы.

Составляем договор займа: момент заключения сделки

Итак, лучше все же не пренебрегать составлением договора займа. Но можно ли использовать для этой цели шаблон договора, найденный в интернете? На наш взгляд, это опасно, особенно сейчас, после вступления в силу поправок, внесенных Законом № 212-ФЗ в главу 42 ГК РФ. Дело в том, что этот закон, помимо прочего, изменил момент, когда договор займа считается заключенным.

По действовавшим до 1 июня 2018 года правилам договор займа юридически не существовал до тех пор, пока не произошла фактическая передача денег. То есть стороны могли составить документ под названием «Договор займа», зафиксировать в нем взаимные права и обязанности, подписать его, поставить печати, однако этот «договор» не обладал юридической силой, если не происходила передача суммы займа. Именно поэтому не имело никакого смысла оформлять «рамочный» договор займа, предусматривающий открытие некоего подобия кредитной линии для заемщика. Ведь этот документ, даже если он был подписан сторонами, не влек для них никаких взаимных прав и обязанностей. Другими словами, по такому «договору» заемщик не имел права потребовать передачи денег, а займодавец не мог обязать заемщика взять деньги и платить проценты.

Теперь же правила изменились: договор займа считается заключенным лишь с момента передачи денег только в том случае, если займодавцем является гражданин (п. 1 ст. 807 ГК РФ). В остальных случаях законодатели разрешили оформлять договоры займа, которые будут иметь юридическую силу сразу с момента проставления подписей обеих сторон. Для этого нужно правильно сформулировать условия договора.

Так, если необходимо составить документ, который будет действовать уже с момента подписания, в тексте договора необходимо зафиксировать, что займодавец обязуется передать в собственность заемщика определенную денежную сумму. Вместе с тем, включение в текст договора традиционной фразы о том, что займодавец передает в собственность заемщика определенную денежную сумму, приведет к тому, что договор будет считаться заключенным только с момента фактической передачи денег. Именно поэтому нужно с особым вниманием относиться к размещенным в интернете шаблонам договора займа. Важно, чтобы в таком шаблоне были учтены комментируемые поправки, и в частности, чтобы была возможность выбора формулировки, которая определяет момент заключения договора.

К сожалению, применительно к статье 807 ГК РФ законодатели не уточнили, относятся ли ИП к категории «граждане» или на них распространяются правила о юрлицах. Поэтому до появления судебной практики по этому вопросу мы рекомендуем исходить из того, что договоры, где ИП выступает займодавцем, вступают в силу только с момента передачи денег.

Составляем договор займа: передача и возврат денег, начисление процентов

Перейдем к рассмотрению других норм, которые необходимо учесть при составлении договора займа. В частности, к ним относятся правила, регулирующие передачу и возврат денег. И здесь тоже произошли изменения.

Так, согласно новой редакции пункта 3 статьи 810 ГК РФ, если договором не установлено иное, заем считается возвращенным в момент поступления денег в банк, в котором открыт счет займодавца, а не на сам счет займодавца, как это было до 1 июня. Соответственно, если займодавец не уверен в своем банке и хочет переложить на заемщика риски, связанные с возможным банкротством кредитной организации, то в договоре нужно указать, что заем считается возвращенным только после зачисления денег на счет займодавца. Заметим, что ГК РФ не содержит аналогичной нормы о моменте получения денег заемщиком. Поэтому соответствующее условие следует согласовать в тексте договора.

С датами передачи и возврата займа тесно связан и порядок начисления процентов. Согласно новой редакции пункта 3 статьи 809 ГК РФ, проценты уплачиваются до дня возврата займа включительно. А вот дату начала начисления процентов законодатели снова обошли стороной. Поэтому во избежание споров условие о том, начисляются ли проценты за день передачи денег (или же они начинают «капать» только со следующего дня), нужно отразить в договоре.

Остановимся и на норме, которая регулирует саму обязанность по уплате процентов. Общее правило такое: если в договоре денежного займа нет условия о процентах, это еще не значит, что он является беспроцентным. Исключение составляет ситуация, когда одновременно выполняются два условия: договор заключен между физическими лицами (в т.ч. ИП), а сумма займа не превышает 100 тыс. рублей. В этом случае договор, который не содержит условие о процентах, признается беспроцентным (новая редакция п. 4 ст. 809 ГК РФ).

Во всех остальных случаях за денежный заем нужно будет заплатить, если в договоре прямо не сказано, что он является беспроцентным. При этом если стороны не согласовали в договоре размер процентов, то они начисляются, исходя из ключевой ставки ЦБ РФ, действовавшей в период займа (новая редакция п. 1 ст. 809 ГК РФ).

Можно ли отказаться от займа?

В связи с тем, что теперь ГК РФ допускает составление договора займа, который вступает в силу еще до передачи денег, актуальным становится вопрос о возможности каждой из сторон отказаться от такого договора.

Новая редакция пункта 3 статьи 807 ГК РФ гласит: займодавец может отказаться от передачи денег, если после подписания договора появились обстоятельства, которые очевидно свидетельствуют о том, что заем не будет возвращен в срок. Однако перечень таких обстоятельств в ГК РФ не приведен. На наш взгляд, это могут быть следующие события, касающиеся заемщика: появление в ЕГРЮЛ записи о предстоящей ликвидации компании или об исключении компании из реестра как недействующей; начало процедуры банкротства; вступление в силу решения по налоговой проверке с доначислениями; проигрыш судебного дела на значительную сумму и т.п.

Обратите внимание, что в упомянутом пункте 3 статьи 807 ГК РФ говорится о невозможности возврата займа в срок (как об условии для одностороннего отказа займодавца от исполнения договора). Но при этом срок займа не является обязательным условием договора: если этот срок не установить, то сумма займа должна быть возвращена заемщиком в течение 30-ти дней со дня предъявления займодавцем требования об этом, если иное не предусмотрено договором (п. 1 ст. 810 ГК РФ). Такой же порядок действует и в случае, когда по условиям договора заем должен быть возвращен по требованию заемщика, которое он может предъявить в любое время.

Однако данные правила для «бессрочных» займов включены законодателем в ту же самую норму (п. 1 ст. 810 ГК РФ), которая регулирует возврат денежных средств по срочным договорам займа. А значит, займодавец может отказаться и от договора займа, в котором не установлен срок возврата денег, если до их передачи появились обстоятельства, свидетельствующие, что заем не будет возвращен в тридцатидневный срок после предъявления соответствующего требования. То есть, на наш взгляд, право займодавца отказаться от договора не зависит от того, установлен ли в нем срок, на который предоставлен заем. Но во избежание споров этот момент также лучше прямо согласовать в тексте договора.

Есть возможность «дать обратный ход» и у заемщика. Он может отказаться от договора и не получать заемные средства, если иное прямо не прописано в договоре. Срок на отказ также можно урегулировать договором. Если же этого не сделать, то заемщик вправе отказаться от принятых на себя обязательств в любое время до момента фактического получения денег (новая редакция п. 3 ст. 807 ГК РФ).

Перечисление суммы займа третьему лицу

И в заключение расскажем о поправках, которые полностью легализовали выдачу займа путем его перечисления не на счет заемщика, а третьим лицам, указанным заемщиком. Ранее подобные займы оказывались в зоне риска, так как из положений статьи 807 ГК РФ следовало, что по договору займа деньги необходимо передать именно заемщику. И если займодавец шел навстречу контрагенту, перечисляя деньги по его просьбе напрямую кредиторам заемщика, то у последнего появлялся шанс оспорить такой заем и не возвращать деньги (см., например, постановление Арбитражного суда Волго-Вятского округа от 26.03.18 № Ф01-547/2018 по делу № А82-746/2017).

Новые редакции статей 807 и 812 ГК РФ убирают эти риски, так как содержат нормы, приравнивающие передачу денег по просьбе заемщика третьему лицу к их передаче непосредственно заемщику. Таким образом, теперь можно не опасаться подобных взаимоотношений. Достаточно лишь иметь четкое указание заемщика о том, что сумма займа по договору должна быть перечислена на счет третьего лица. Это может быть сделано как непосредственно в тексте договора, так и в соответствующем письме заемщика. В последнем случае проследите, чтобы письмо содержало ссылку на реквизиты договора займа.

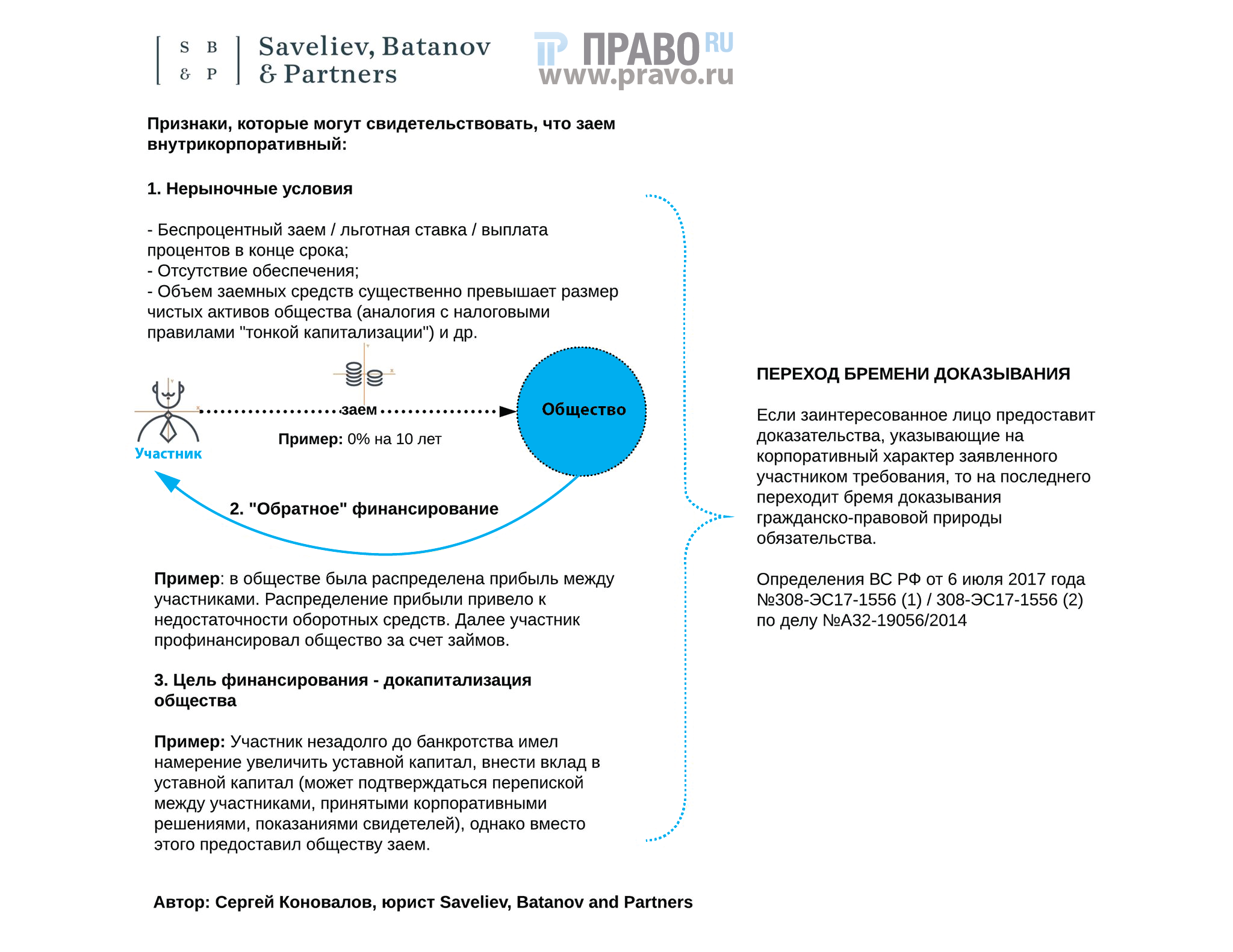

Внутрикорпоративные займы в банкротстве: как не перепутать с обычными

Летом 2017 года Верховный суд впервые сформулировал позицию, которая разрешает понижать в реестре кредиторов те требования, которые выходят из договоров займа, предоставленных должнику материнскими компаниями. В решении по делу № А32-19056/2014 экономколлегия отметила, что в некоторых обстоятельствах требования из договоров займа могут прикрывать внутрикорпоративными отношениями, направленными на докапитализацию должника (см. «Верховный суд исключил займы учредителей из реестра требований банкрота»). А в феврале 2018 года ВС подтвердил эту позицию в банкротном споре № А40-10067/2016 (см. «Как отличить внутрикорпоративный заем от обычного: разбирались в ВС»).

Заём от учредителя и межкредиторское соглашение

Но на практике судам не всегда нужно понижать в реестре требования, которые выходят из займов, предоставленных должнику учредителем, подчеркнул в своем недавнем решении ВС. А начиналось все с того, что в 2017 году Арбитражный суд Ямало-Ненецкого автономного округа признал банкротом компанию «Анкор Девелопмент». Она входит в ГК «Анкор», которая владеет крупнейшими торговыми комплексами в Новом Уренгое (дело № А81-7027/2016). Под строительство очередного ТЦ «Солнечный» несостоятельная организация брала кредиты в Сбербанке, по условиям которых фирма обязалась согласовывать с банком любые сторонние займы, обеспечивать высокие показатели финансовой устойчивости и предоставлять подтверждающие целевое использование заемных средств документы. Более того, в кредитных соглашениях содержался и пункт на случай банкротства – требования участников ГК «Анкор» перед банком не понижаются в очередности (не субординируются).

Когда у организации возникла дополнительная необходимость в деньгах, то займы «Анкор Девелопменту» выдал один из ее учредителей, индивидуальный предприниматель Сергей Плешков, на общую сумму 685 млн руб. С этими требованиями он и попытался включиться в реестр кредиторов должника.

Первая инстанция и окружной суд отказали бизнесмену, сославшись на то, что они с «Анкор Девелопментом» как аффилированные лица создавали искусственный кругооборот денег. Кроме того, суды посчитали, что предприниматель специально наращивал подконтрольную кредиторскую задолженность у компании, хотя в то же время у организации уже были задержки по платежам перед Сбербанком. Две инстанции пришли к выводу, что спорные займы направлены на увеличение уставного капитала в обход требований закона и являются корпоративными.

Апелляция решила иначе и подчеркнула, что, согласно условиям кредитных договор с банком, «Анкор Девелопмент» не разрешалось привлекать деньги от иных инвесторов, а вот средства от Плешкова можно было получить. 8-й ААС указал и на то, что докапитализация должника путем увеличения уставного капитала была невозможна из-за корпоративного конфликта между бизнесменом и Сергеем Васеневым – другим акционером ГК «Анкор».

Позиция ВС: подход к таким ситуациям должен быть индивидуальным

Доказывая правильность вывода, к которому пришла апелляционная инстанция, Плешков обратился с жалобой в Верховный суд. ВС обратил внимание, что действующее банкротное законодательство не обязывает понижать очередность удовлетворения требований аффилированных (связанных) кредиторов по гражданским обязательствам, которые не являются корпоративными. Тот факт, что участник должника является его заимодавцем, сам по себе не свидетельствует о корпоративном характере спорного займа, подчеркнули судьи ВС. Экономколлегия пояснила, что ранее сформировала практику, по которой лишь при определенных обстоятельствах можно отказаться включать в реестр требования участника или другого аффилированного кредитора. В частности, когда заем прикрывает корпоративные отношения по увеличению уставного капитала либо когда финансируется публично нераскрытый план выхода фактически несостоятельного должника из кризиса и его в итоге не удается реализовать.

«При рассмотрении подобной категории дел в каждом конкретном случае надлежит исследовать правовую природу отношений между участником (аффилированным лицом) и должником, цели и источники предоставления денежных средств, экономическую целесообразность и необходимость их привлечения путем выдачи займа, дальнейшее движение полученных заемщиком средств и тому подобное», – указано в определении ВС по делу № А81-7027/2016.

Более того, Сбербанк в кредитных договорах с «Анкор Девелопментом» согласился на то, что требования участников ГК «Анкор» перед банком не понижаются в очередности, а значит, могут быть ему противопоставлены, заметил. При этом нет сомнений, что этот пункт договора не применяется в процедуре банкротства, указала экономколлегия. По мнению судей ВС, экономические мотивы урегулирования отношений подобным образом обусловлены как раз возможным банкротством заемщика в будущем.

ВС отметил и то, что механизм привлечения средств для строительства ТЦ не скрывался от независимых кредиторов должника, а в материалах дела нет доказательств того, что Плешков выдавал займы с целью создания искусственной задолженности. А из всех обстоятельств следует, что банк изначально хотел финансировать строительство торговых площадей совместно с ГК «Анкор», являясь практически соинвестором, разъяснили судьи ВС. Банк фактически рассматривал участников должника как своих партнеров по строительству ТЦ «Солнечный», указала экономколлегия. Учитывая все перечисленные моменты, тройка судей в составе Дениса Капкаева, Ивана Разумова и Надежды Ксенофонтовой постановила отменить акты первой инстанции и окружного суда, «засилив» решение апелляции. Многомиллионные требования Плешкова включили в реестр банкрота.

Эксперты «Право.ru»: «Баланс пока не достигнут»

Посыл же ВС в рамках новой практики был понятен с первого судебного акта, утверждает Насонов: «Аффилированность указывает лишь на возможность злоупотребления, на возможность формирования фиктивной правовой конструкции заемных отношений, но это не является императивом, необходимо учитывать все конкретные обстоятельства дела». Так что смягчение субординации – это конструктивное явление, считает Фролов: «Массовое понижение аффилированных кредиторов в реестре в глобальной перспективе просто лишило бы собственников бизнеса стимула инвестировать в него».

Вячеслав Голенев из Железников и партнёры Железников и партнёры Федеральный рейтинг. группа Уголовное право Профайл компании × считает рассматриваемое решение важным еще и по той причине, что ВС, по сути, признал в российском банкротном праве институт межкредиторского соглашения (ст. 309.1 ГК). По мнению эксперта, тройка судей ВС в определенном смысле дала приоритет экономическому содержанию сделки и операций по ней: «Этот подход давно нашел свое отражение в прецедентом праве Великобритании и США».

Допустимость распространения ст. 309.1 ГК РФ на процедуру банкротства создает почву для различного рода злоупотреблений при фактической аффилированности мажоритарного кредитора и должника, что очевидным образом негативно отразится на интересах миноритарных кредиторов. Достигнут ли окончательный баланс в обсуждаемом вопросе? Об этом говорить не стоит. Но до этого решения ВС в российской практике сложилась модель «жесткой» субординации.

Вместе с тем Вязовик считает открытым еще один вопрос: будет ли применяться аналогичный подход к ситуациям, когда мажоритарный кредитор своим поведением одобряет подобный механизм привлечения средств, но в соглашении между кредиторами нет конкретного условия о непонижении требований.