долгосрочный кредит в бухгалтерском учете проводки

Счет 67. Расчеты по долгосрочным кредитам и займам

Работа любой организации так или иначе связана с кредитами и займами. Для объединения и структурирования сведений о кредитных операциях предприятия используют счет 67 «Расчеты по долгосрочным кредитам и займам».

Общие сведения

Счет 67 служит для сбора и обработки данных о кредитах и займах, период выплаты которых превышает один год. В их числе:

Учет сведений на счете 67 ведётся по:

С точки зрения структуры, счет 67 схож со счетом 66. Главное и единственное их различие — длительность кредитного периода. Счет 66 предназначен для учета информации о краткосрочных кредитных отношениях, срок выплаты которых составляет менее одного года.

Счет 67 отражает финансовый баланс предприятия, выраженный в его долговых обязательствах и доходах за текущий период. Это позволяет считать обозначенный счет пассивным — остатки по нему за конкретный период включаются в состав источников прибыли организации за этот период.

При снижении срока выплаты кредита или займа до года и меньше задолженность может быть переведена в статус краткосрочной.

Субсчета и аналитика

К счету 67 могут быть открыты дополнительные субсчета:

Аналитика ведется внутри каждого субсчета обособленно. Кроме того, могут буть созданы отдельные субсчета для кредитов в иностранной валюте (в разрезе каждого вида валюты). Количество и состав субсчетов определяются учетной политикой предприятия.

Дебет и кредит

Бухгалтерские проводки, составляющиеся по дебетовым записям счета 67, свидетельствуют о снижении суммы долга по займам с длительным сроком выплаты. Это происходит после:

Зачисление средств, предоставленных под проценты на длительный период (а также размер процентов), выражаются в кредите.

Типовые бухгалтерские проводки по счету 67

К основным бухгалтерским проводкам по счету 67 относятся:

Как вести бухучёт расчетов по долгим кредитам и займам

Если компания взяла кредит или займ, она автоматически обязана вести учет расчетов по долгосрочным кредитам и займам. Рассказываем, какой счёт бухгалтерского учета для этого предназначен и приводим основные правила учёта с проводками.

Какой счет использовать

На этом счете собирают данные о состоянии расчетов по кредитам и займам, взятых организацией на длительный срок. То есть — от 1 года.

Учитывают суммы полученных на долгий срок кредитов и займов по кредиту счета 67 и дебету счетов:

Типовые проводки

На суммы погашенных кредитов и займов дебетуют счет 67 в корреспонденции со счетами учета денежных средств. Кредиты и займы, не оплаченные в срок, учитывают обособленно.

Аналитический учет долгосрочных долгов ведут:

Учет по векселям

Учет (дисконт) векселей и иных долговых обязательств организация-векселедержатель отражает по Кт 67 (номинальная стоимость векселя ) и:

При возврате векселедержателем денег, полученных от кредитной организации в результате учета (дисконта) векселей или иных долговых обязательств, из-за невыполнения в срок векселедателем или другим плательщиком по векселю своих обязательств по платежу делают запись по ДТ 67 в корреспонденции со счетами учета денежных средств.

При этом задолженность по расчетам с покупателями, заказчиками и другими дебиторами, обеспеченную просроченным векселем, продолжают учитывать на соответствующих счетах учета дебиторской задолженности.

Какие еще счета могут понадобиться

55 Специальные счета в банках

62 Расчеты с покупателями и заказчиками

67 Расчеты по долгосрочным кредитам и займам

76 Расчеты с разными дебиторами и кредиторами

91 Прочие доходы и расходы

08 Вложения во внеоборотные активы

11 Животные на выращивании и откорме

51 Расчетные счета

55 Специальные счета в банках

60 Расчеты с поставщиками и подрядчиками

67 Расчеты по долгосрочным кредитам и займам

68 Расчеты по налогам и сборам

76 Расчеты с разными дебиторами и кредиторами

Учет займов в бухгалтерском учете: проводки

Понятия «кредит» и «заём»

Учет кредитов и займов в бухгалтерском учете регламентируется ПБУ 15/2008. Документ бухгалтеру следует периодически перепроверять, т. к. изменения, которые в него вносятся, влекут за собой внесение корректировок в учет. Важно понимать разницу между понятиями «кредит» и «займ». Кредит может выдаваться только специализированной организацией, которая имеет лицензию на такой вид деятельности, например, банк (п. 1 ст. 819 ГК РФ ). Выдается он только в денежной форме и только под проценты. Займ может быть выдан любой организацией, ИП или физлицом. Ограничений по форме выдачи для него нет: это может быть как денежная форма, так и вещественная. Процентов за пользование он может не иметь.

Краткосрочные и долгосрочные займы

Учет займов в бухгалтерском учете зависит от времени его использования заемщиком. Для ведения расчетов по краткосрочным займам (выданным на срок до 1 года) используется счет 66. Для долгосрочных (выданных на срок более 1 года) используется счет 67. Если случается так, что долгосрочные погашаются меньше чем за 365 дней, то их необходимо переводить на счет 66.

Учет займов в бухгалтерском учете следует разделять в аналитике:

Основные и дополнительные затраты кредитов и займов

К основным затратам относят:

К дополнительным затратам относят прочие затраты, связанные с получением кредита или займа. Например оплату услуг эксперта, затраты на связь, покупку канцелярских принадлежностей, уплату налогов и сборов и пр.

Проводки по кредитам и займам

Затраты отражаются в составе прочих расходов предприятия. Если они были получены для инвестиционной деятельности предприятия, то затраты по ним включаются в стоимость создаваемого актива до момента ввода этого актива в эксплуатацию (данное условие не применяется для малого бизнеса на УСН).

Проводки по кредиту в этой статье подразумевают проводки по займу, т. к. коммерческие организации, как уже говорилось, кредиты выдавать не могут.

К счетам 66 и 67 необходимо завести субсчета для учета суммы основного долга и задолженности по процентам. Например, для учета основного долга использовать счет 66-1 (67-1), для учета долга по процентам — счет 66-2 (67-2).

Получен кредит, проводка:

Погашен кредит, проводка:

Точных указаний о том, какую дату нужно указать при отражении задолженности, Положение ПБУ 15/2008 не содержит. Как правило, бухгалтеры используют дату подписания договора или дату фактического поступления займа. И тот и другой варианты являются правильными. При получении займа в натуральной форме с точки зрения налогообложения разницы нет. Но некоторые нюансы стоит отметить.

Особенности займа в натуральной форме

При получении займа в натуральной форме предприятие бывает вынуждено приобретать расходные материалы или основные средства, сопутствующие для использования полученного займа. Принимать к учету их следует в сумме фактических затрат без включения НДС. При возврате себестоимость имущества необходимо рассчитать равной расходам на момент их приобретения. Таким образом возникнет ценовая разница между полученными и возмещаемыми активами заемщику.

Данную разницу бухгалтеру необходимо включить в состав прочих расходов или доходов:

Контрольные моменты при учете займа

Есть нюансы, которые следует учитывать:

Бухгалтеру следует следить за изменениями нормативных документов, так как законодательно могут вводиться новые правила, регулирующие учет кредитов и займов, отменяющие ранее действующие. Если бухгалтерский учет кредитов и займов будет выполнен неверно, то налоговиками это может быть расценено как неверное ведение бухучета с применением соответствующих штрафных санкций.

Учет кредитов и займов на предприятии: что нужно знать руководителю

Учет кредитов и займов на предприятии: что нужно знать руководителю

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Чем отличаются кредиты и займы

Бытует заблуждение, что суть отличия в следующем: кредиты выдаются под процент, а займы – за просто так. Это неверно.

Вот три ключевых расхождения между ними, которые определяются главой 42 ГК РФ:

Бухгалтерский учет кредитов и займов на примере предприятия

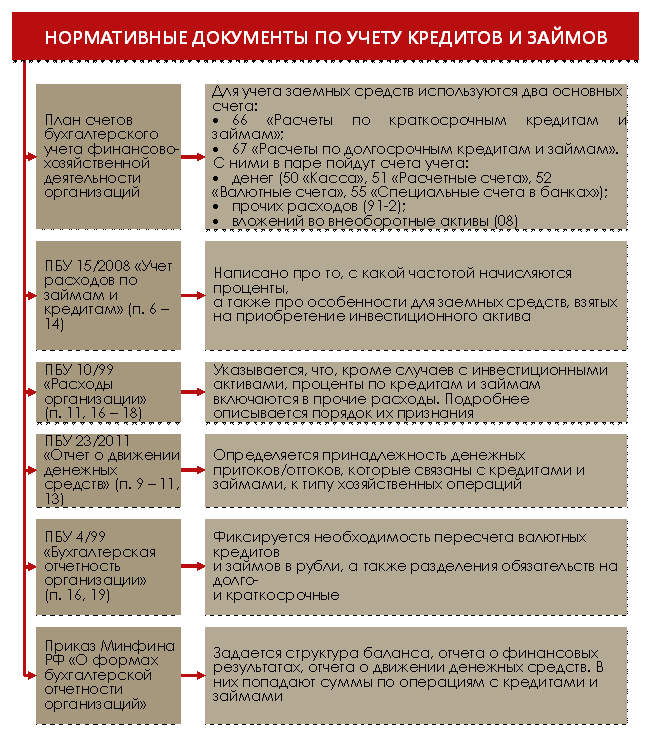

Чтобы правильно учитывать кредиты и займы, принимайте во внимание следующие нормативные документы. Их список – на рисунке 1.

Рисунок 1. Какими документами регулируется учет кредитов и займов

Давайте рассмотрим основные положения этих документов. Но для начала вспомним: учет займов и кредитов сводится к отражению на счетах операций трех типов:

Причем информация со счетов переходит в бухгалтерскую отчетность. Все вместе – это канва дальнейшего рассказа.

Этап 1. Получение заемных средств

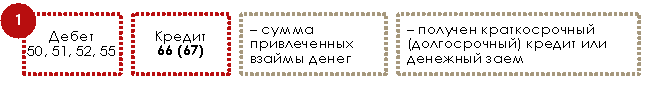

Если речь идет про получение денежного кредита и займа, то тут все просто.

С одной стороны, в вашей организации увеличиваются деньги, например, на расчетном, валютном счете или в кассе (определяется характером договора). Деньги – это актив баланса. Значит, счета для их учета – тоже активные. Увеличение отразится по дебету.

С другой стороны, формируется обязательство. Оно может оказаться долго- или краткосрочным. Это также зависит от условий договора. Граница срочности – 12 месяцев. В итоге одновременно прирастает пассив, что отражается по кредиту счетов учета расчетов.

Бухгалтерская запись будет такой:

Чуть сложнее обстоит дело, когда заем носит неденежный характер, либо, когда речь идет про товарный кредит. В этом случае по дебету пойдет счет, на котором вы учитываете аналогичные активы. Для материалов – 10, для товаров – 41, для основных средств – 08 с последующим переносом на 01-й.

И еще важный момент. Операции по предоставлению займов в неденежной форме, в отличие от денежных, облагаются НДС. Это следует из пп. 1 п. 1 ст. 146 и пп. 15 п. 3 ст. 149 НК РФ. Так как вещи по договору передаются в собственность, значит, признается их реализация.

Выходит, заимодавец начислит НДС по такой операции и выставит счет-фактуру. А у вашего предприятия появится право возместить налог из бюджета. Так будет, если одновременно выполняются условия:

Схема записей окажется следующей:

Этап 2. Учет расходов по займам и кредитам

Расходы по заемным средствам – это, прежде всего, проценты по ним. В отношении них помните три правила.

Правило 1. Начисление и выплаты процентов – разные операции. Даже если договором предусматривается разовое погашение по окончании срока кредитования, то начисление процентного расхода происходит ежемесячно. Так будет и в случаях, когда платеж кредитору производится раз в квартал или полугодие.

Причина: принцип начисления. В российской трактовке он называется допущение временной определенности фактов хозяйственной жизни. Отсылка к нему есть в п. 18 ПБУ 10/99. Суть сводится к следующему: расходы отражаются в том периоде, к которому они относятся, вне зависимости от их фактической оплаты. Минимальный отчетный период в бухучете – месяц (п. 48 ПБУ 4/99). Поэтому и привязка в отражении расходов производится к месяцу.

Послабление существует для организаций, которые ведут учет упрощенно (п. 4 и 5 ст. 6 Закона «О бухучете»). Они имеют право применять кассовый метод признания расходов, то есть отражать их на бухгалтерских счетах только после оплаты.

Правило 2. Проценты рассчитываются исходя из фактического количества дней, в которые организация пользовалась заемными средствами. Если в договоре не указано иное, то день получения в расчет не принимается, а день возврата, наоборот, учитывается.

Например, кредит или заем взят 15 февраля сроком на полгода. Для начисления процентов за февраль посчитайте все дни с 16 февраля по 28-е или 29-е включительно.

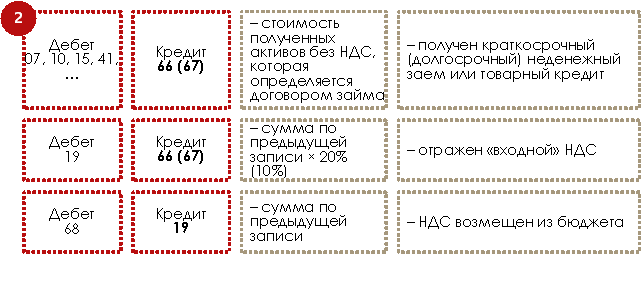

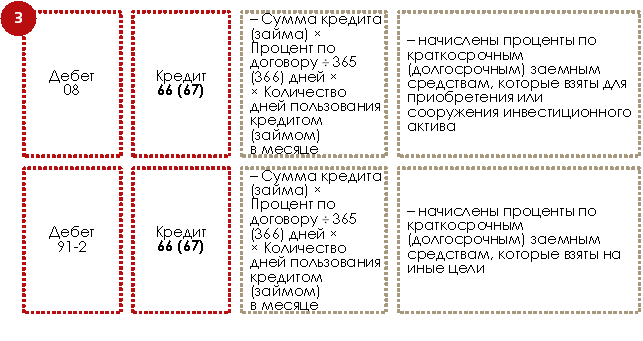

Правило 3. Формат проводок зависит от цели привлечения заемных средств. Причем крéдит будет в любом случае одним и тем же – 66 или 67. А дебет – различным.

Если заемные средства взяты для приобретения инвестиционного актива, то проценты по ним увеличат стоимость последнего и попадут на счет 08. Это та самая ситуация, когда начисленные проценты не сразу попадают в расход, а сначала аккумулируются в капитальных затратах. Во всех остальных случаях они отражаются по дебету счета 91-2, то есть в прочей составляющей.

Те, кто применяют упрощенный подход к ведению бухучета, могут отойти от такого порядка. Им дано право признавать все проценты в составе прочих расходов без применения счета 08 (п. 7 ПБУ 15/2008 и письмо Минфина РФ от 20.02.2017 г. № 07-01-07/9681).

На рисунке 2 мы показали, что считается инвестиционным активом.

Рисунок 2. Особенности учета процентов по кредитам и займам, которые взяты для приобретения инвестиционного актива

Вот такими будут бухгалтерские записи.

Заметьте: характер заемных средств – денежный или неденежный – в вопросе признания процентного расхода ни на что не влияет. Бухгалтерские записи окажутся идентичными.

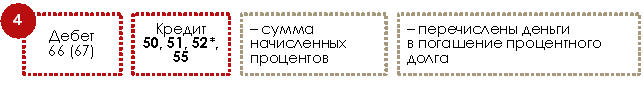

В момент погашения процентного долга закрывается задолженность по кредиту 66 или 67 и одновременно происходит денежный отток.

Примечание: * в статье мы не рассматриваем учет курсовых разниц по валютным кредитам и займам.

Сумма по этой записи не обязательно равняется расходу за один месяц. Если договором определен более долгий срок погашения, допустим, раз в квартал, то надо сложить все процентные начисления по кредиту 66 (67). Чтобы туда по ошибке не попала основная сумма долга, на названных счетах создается отдельный субсчет для процентов (п. 4 ПБУ 15/2008).

Например, учет кредитов и займов в «1С:ERP Управление предприятием» реализуется как раз по такому правилу. Открываются следующие субсчета к счетам 66 и 67:

И еще важные моменты про НДС:

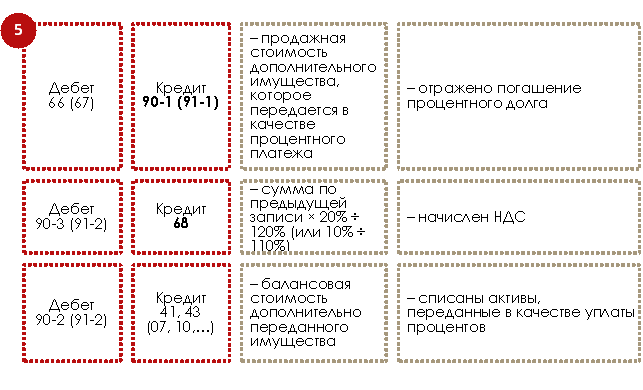

Бухгалтерские записи в последнем случае окажутся такими.

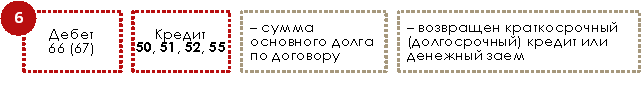

Этап 3. Возврат заемных средств

Когда возвращаются деньги, то совершается бухгалтерская запись, прямо противоположная приведенной в первой схеме. Вот такая:

Ситуация усложнится в случае погашения неденежного обязательства. В этом случае опять появится НДС, так как теперь заемщик передает имущество в собственность заимодавца. Операция признается реализацией, значит, попадает под обложение данным налогом.

Схема бухгалтерских записей – аналогична пятой. Изменятся только формулировки.

Рассмотрим два примера.

Пример 1

17.02.2020 организация взяла кредит в банке сроком на три месяца. Сумма – 1 млн руб. Ставка – 12%. Цель – пополнение оборотных средств. По условиям кредитного договора проценты погашаются вместе с основной суммой долга по истечении срока кредитования.

Бухгалтерские проводки по полученным займам

provodki_po_zaymam.jpg

Похожие публикации

Бухгалтерские проводки по займам полученным составляются с учетом нескольких критериев:

Правила синтетического и аналитического учета кредитных операций подробнее раскрыты в этой статье.

Получение займа: проводки

Заем организация может получить из трех источников:

Появление кредиторской задолженности отображается на счете 66 (для краткосрочных займов) или 67 (для долгосрочных). К синтетическим счетам вводят субсчета – например, 66.1 может обозначать основную сумму задолженности, а 66.2 – издержки по ее обслуживанию.

Корреспонденции при получении имущественного займа:

Кредит деньгами

При денежной форме кредитования корреспонденции будут другими. Например, если получен займ от юридического лица, проводки выглядят так (при условии, что заем долгосрочный):

Расходы будут отнесены к категории прочих в бухучете, а в налоговом – к внереализационным издержкам.

Например, стороннее физическое лицо внесло в кассу предприятия 38 000 рублей в качестве процентного краткосрочного займа (на 3 месяца). Ставка процента равна 5% годовых. Бухгалтерские записи:

При перечислении процентов у физического лица появляется доход. Предприятие до момента оформления платежного поручения должно удержать из этого дохода НДФЛ – сумма удержания за первый месяц равна 21 руб. (158,33 х 13%). При выплате процентного дохода бухгалтер сделает две платежки – в бюджет на уплату НДФЛ на сумму 21 руб. и на карту физическому лицу в сумме 137,33 руб. (158,33 – 21).

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.