доначисленные страховые взносы в налоговом учете

Особенности учета доначисления страховых взносов за прошлые периоды по акту проверки

Контроль начисления и уплаты страховых взносов с 2017 года по большей части осуществляется ФНС. У ФСС также есть право администрировать часть платежей, исчисляемых с заработной платы работников. В каких случаях взносы могут быть доначислены и как отразить суммы по акту проверки в учете?

Вопрос: Какие действия должен предпринять налоговый орган для переквалификации договора ГПХ в трудовой договор для целей доначисления страховых взносов?

Посмотреть ответ

Кто проверяет?

Итак, правом осуществлять проверки законодатель наделяет налоговую службу и ФСС. Проверки могут быть как камеральными, так и выездными.

Отказ принять к зачету суммы выплат — не повод для доначисления страховых взносов

Страховые взносы проверяются:

На заметку! Получатель и администратор взносов может не совпадать. Например, получатель взносов по ОПС – Пенсионный фонд, на случай временной нетрудоспособности – ФСС. Контроль полноты и срочности уплаты взносов осуществляет ФНС.

ВАЖНО! Жалоба в вышестоящий орган на решение налогового органа о доначислении страховых взносов от КонсультантПлюс доступна по ссылке

Чаще всего проводятся плановые проверки по графику, соответствующему нормам федерального законодательства. Однако если фирма подвергается реорганизации, ликвидируется либо в контролирующий орган поступает жалоба от работника, проводится внеплановая проверка.

За периоды до 2017 года проверки проводят ФСС и ПФР.

Причины доначисления взносов

Доначисление взносов, как правило, является следствием занижения базы при расчетах.

На практике чаще всего возникают ошибки по следующим ниже причинам:

Причиной доначисления могут стать также счетные ошибки, неверный перенос данных с предыдущих периодов, а то и умышленное уклонение от уплаты взносов.

На основании акта компания обязана исчислить дополнительную сумму в фонды, отразить ее в учете и произвести уплату либо решать вопрос в судебном порядке.

Как отразить доначисление в отчетности?

Доначисление необходимо отразить:

В обоих случаях сдается корректировочная отчетность, где в соответствующем поле указывается номер корректировки.

При уплате дополнительно начисленных взносов (соответственно «на травматизм» — в ФСС, остальные – в ФНС) и возможных пеней по ним важно обратить внимание на актуальные реквизиты платежа. Как правило, они указываются в акте проверки. Если произошла ошибка, платеж может быть отнесен к невыясненным и обязанность по доплате взносов исполнена не будет. Необходимо подать заявление об уточнении платежа.

Какие проводки нужно сделать?

В бухгалтерском учете исправление ошибок регулируется ПБУ 22/2010. Ошибка текущего года исправляется в том месяце, в котором она выявлена (п. 5). Если ошибка имеет отношение к отчетному периоду, ее исправляют проводкой Дт 20, 25, 44 и др. Кт 69 (по соответствующим субсчетам взносов).

Если речь идет о предшествующем отчетном годе, отчетность по которому уже подписана, то Дт 91 Кт 69 – при несущественной ошибке (п. 14 ПБУ). Если ошибка существенная, а отчетность за год уже подписана, применяют проводку Дт 84 Кт 69 (п. 9 ПБУ).

Вместе с тем право определять существенность ошибки остается за организацией (п. 3 ПБУ), в связи с чем многие, особенно небольшие фирмы, используют для доначисления проводку Дт 91 Кт 69 (в разрезе субсчетов, отражающих виды взносов).

Вопрос об отражении штрафов по акту до конца не отрегулирован. Многие специалисты относят штраф на сч. 91 как прочий расход, а пеню – на 99. Вместе с тем инструкция по применению плана счетов (Приказ №94н 31/10/2000), а также письма Минфина (см. №03-03-06/1/42 от 29/01/2007) позволяют говорить о том, что на счете 99 в течение года отражаются суммы причитающихся налоговых санкций. В связи с этим представляется возможным учитывать пени и штрафы проводкой Дт 99 Кт 69.

К примеру, если по акту проверки за прошлый период доначислены взносы в размере 300 рублей (несущественная ошибка), делается проводка Дт 91/2 Кт 69 — 300 руб. Штраф организации в размере 200 руб. и пени в размере 150 руб. будут учтены Дт 99 Кт 69 — 350 руб. Дт 69 Кт 51 – 650 руб. произведена доплата по акту проверки и погашены санкции.

Интересный нюанс! По мнению налоговиков, ошибки в расчете при исчислении страховых взносов по ОМС не могут служить отказом в приеме отчета. При этом они ссылаются на ст. 431 НК РФ п. 7 (Письмо ФНС от 19/02/18 г. №ГД-4-11/3209@). Вместе с тем, при проверке, на основании ст. 88 НК РФ, налоговый орган сообщит об ошибке, и ее можно будет исправить уточненным расчетом, который подается в 5-дневный срок. По отношению к взносам ОПС это правило не действует.

«Ненастоящие» доначисления

Сначала опишем самые несложные случаи доначисления налогов организации, ИП или физлицу. Строго говоря, доначислением налогов это назвать нельзя, так как происходит оно из-за некорректно заполненных деклараций.

В каждой сданной декларации мы указываем, как правило, налог к уплате. И именно эту сумму ждет от нас налоговый орган, при условии прохождения камеральной налоговой проверки. Но бывает так, что налогоплательщик по незнанию или в результате технической ошибки заполняет декларацию неверно, тем самым вводя в заблуждение налоговый орган. Это относится не только к ИП или юрлицам, но и к физлицам. И даже не в отношении исчисления налога, а в отношении получения вычетов по НДФЛ. Историй о том, как доначислили налог после сдачи 3-НДФЛ на вычеты, очень много. Приведем некоторые примеры:

Проблема таких «доначислений» решается просто — подается верная уточненная декларация. Но это может стоить налогоплательщику нервов и денег.

Далее перейдем к более серьезным проблемам по доначислению налогов юрлицам и ИП.

В ходе каких мероприятий налоговая может доначислить налог

Доначисление налогов по результатам налоговой проверки — самый распространенный вариант доначисления.

Налоговые органы проводят камеральные и выездные налоговые проверки.

Камеральная проверка (КНП) регулируется ст. 88 НК РФ. Следует понимать, что камеральной проверке подвергается каждая сданная декларация, в том числе и уточненная. Поэтому предотвратить камералку нельзя никакими методами. Проверке при камералке подвергается исключительно декларация/расчет. Налоговики в рамках камеральной проверки могут потребовать пояснений, но никак не предоставления документов. Исключение составляют документы, предоставить которые обязывает закон, например, подтверждающие применяемую льготу.

Подробнее о камеральной налоговой проверке читайте в нашей подборке о КНП.

Выездная налоговая проверка (ВНП) — это более масштабное мероприятие, к которому налоговики готовятся долго и серьезно. И уж если к вам пришли с выездной проверкой, можете не сомневаться, что в итоге вы получите решение о доначислении налогов.

Выездная налоговая проверка приходит не ко всем бизнесменам. Ее можно предвидеть и предотвратить. Налоговики никогда не нагрянут ни с того ни с сего. Бизнесмен получит массу звоночков перед получением решения о проведении ВНП. Это могут быть вызовы на комиссии по разрывам, запросы документов вне рамок проведения проверок, допросы в качестве свидетелей и так далее.

Налоговая разработала регламент, по которому налогоплательщик сможет самостоятельно определить свои риски в отношении проведения ВНП.

ВАЖНО! Регламент приведен в приказе ФНС России от 30.05.2007 № ММ-3-06/333

Но налоговая сейчас работает на то, чтобы производить большинство доначислений без выезда, что значит — доначисление налога по КНП встречается достаточно часто. Особенно в отношении НДС.

Доначисление НДС

Если говорить о безвыездных доначислениях, то налоговики в этом вопросе стараются не столько сделать доначисления по проверке в налоговом учете, сколько стимулировать налогоплательщика доплатить самостоятельно. И здесь первенство по самостоятельным доплатам занимает, конечно, НДС.

Программное обеспечение налоговой позволяет контролировать собираемость НДС на достаточно высоком уровне. Система работает так, что налогоплательщик может попасть на доначисление не только и не столько за собственные ошибки, сколько за ошибки и неблагонадежность своих поставщиков или покупателей.

Налоговики проверяют цепочки по НДС, а если находят разрыв, начинают его отрабатывать, ища выгодоприобретателя.

Как проявляется разрыв? Бывают разные случаи:

Так как все уточненные декларации подвергаются камеральной проверке, то при обнаружении разрыва в уточненной декларации кого-либо из контрагентов можно столкнуться с доначислением налогов за прошлые периоды.

Налоговики, как правило, сначала советуют убрать вычет и доплатить налог самостоятельно. Налогоплательщик может согласиться и выполнить требование. В противном случае он, скорее всего, получит решение налоговой о доначислении НДС или даже решение о ВНП. Но при наличии уверенности в своей правоте можно оспорить доначисление налогов.

Многие предприниматели зачастую опасаются налоговиков и готовы выполнить даже незаконные требования. Но не надейтесь, что, идя на поводу у них, вы легко отделаетесь. Тем самым вы лишь покажете, что с вас можно требовать незаконной уплаты.

Есть ли у вас налоговые долги? Как это узнать, описано в статье «Как проверить долги по налогам у ИП и ООО».

Что может привести к доначислению

Мы рассмотрели доначисления по НДС, так как этот налог стоит особняком и выделяется среди прочих порядком контроля.

Основная причина доначисления прочих налогов — занижение налоговой базы налогоплательщиком. Такое может произойти в случае сокрытия облагаемых доходов или учета расходов, которые учитывать нельзя. Причем неважно, было ли это технической ошибкой или намеренным искажением фактов. Доначисления всё равно грозят. Разница будет в размере штрафа за неуплату налога.

Но это простые, очевидные нарушения. Сейчас же рассмотрим, какие тренды в доначислении налогов есть в 2021 году. На что обращает внимание налоговая, какую информацию собирает и с чем идет к вам на ВНП:

Опишем подробнее каждый пункт.

Работа с самозанятыми

Про договор с самозанятым лицом читайте в нашей статье. Там же вы можете бесплатно скачать вариант такого договора.

За что наказывает ФНС при работе с самозанятыми (с примерами судов), вы можете узнать из системы КонсультантПлюс. Получите пробный онлайн доступ к системе бесплатно и переходите к практическим рекомендациям.

Дробление бизнеса

Доначисление налогов при дроблении бизнеса — одна из самых распространенных историй. Разделение бизнеса между различными хозсубъектами не запрещено законом. Поводом для доначислений служит дробление, единственной целью которого является экономия на налогах.

Каждый из этих признаков по отдельности не может говорить о незаконном дроблении, но совокупность признаков и отсутствие документальных доказательств у компании об экономической обоснованности дробления приближает раздробленные организации к доначислению налога на прибыль и НДС.

О том, как избежать необоснованного доначисления налогов при дроблении бизнеса, рассказали эксперты КонсультантПлюс. Если у вас нет доступа к К+, получите его бесплатно на пробной основе.

Реальность сделок

Ну и основная «статья дохода» налоговиков — нереальность сделок. Это пресловутая ст. 54.1 НК РФ и отработка схем ухода от налогов.

Первые два варианта являются частными случаями доначислений по ст. 54.1 НК РФ.

О необоснованной налоговой выгоде можно прочитать в статье.

Налог доначислен. Что дальше?

Для ответа на эти вопросы следует понимать порядок проведения выездной налоговой проверки. Этому виду проверок посвящена ст. 89 НК РФ.

Ответим на вопрос, за какой период налоговая может доначислить налоги.

ВНП может затрагивать период не более трех лет, предшествующих году проведения проверки. Таким образом, и доначисления будут за этот период.

При несогласии с решением налоговой можно обратиться с жалобой в Управление ФНС РФ. Если и там всё останется без изменений, то дальше надо идти в суд. Причем такой порядок действий актуален как для ВНП, так и для КНП.

А вот с доначислением налога по решению суда, если и суд вас не поддержит, придется смириться.

Факт доначисления налогов по акту выездной проверки проводками должен быть отражен в бухучете организации.

Какие проводки сделать в бухучете при налоговых доначислениях? Оформите пробный бесплатный доступ к «КонсультантПлюс» и узнайте, как внести в бухучет доначисления налогов.

А о том, как в налоговом учете отразить доначисленные налоги, пени и штрафы рассказали эксперты КонсультантПлюс. Если у вас нет доступа к К+, оформите его бесплатно на пробной основе и сразу же переходите к рекомендациям.

Приведем примеры некоторых проводок по доначислению налогов за прошлые периоды:

Образец проводок доначисления налога на имущество за прошлые периоды

91-2 «Прочие расходы»

68. Субсчет — Налог на имущество

Какие сделать в БУ проводки по доначислению транспортного налога за прошлый год

68. Субсчет — Транспортный налог

68. Субсчет — Земельный налог

Итоги

Доначисление налогов происходит по результатам налоговых проверок — камеральных и выездных. Камералке подвергается каждая сданная декларация. Выездные проверки проводятся значительно реже, и как правило, налоговики идут на ВНП за прямыми доказательствами вины налогоплательщика, а не за выяснением, верно ли он платит налоги. Вся основная информация ими уже собрана в рамках иных проверок. Доначисление налогов можно оспорить сначала в вышестоящем органе, а потом в суде.

Суммы доначисленных страховых взносов – прочий расход

Ольга Слобцова, заместитель директора по проектам ООО АКФ «Экспертный центр “Партнеры”»

Если организация доначислила страховые взносы за прошлые периоды, то эти суммы можно признать в целях исчисления налога на прибыль как прочие расходы. (Письмо Министерства финансов РФ от 15.03.13 № 03-03-06/1/7994)

Если в представленном расчете по начисленным и уплаченным страховым взносам плательщик страховых взносов обнаружил ошибки, приводящие к занижению взносов, он обязан внести необходимые изменения в расчет и представить «уточненку». Такой порядок закреплен в части 1 статьи 17 Федерального закона от 24.07.09 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации…».

Налоговый учет страховых взносов

В общем случае, когда речь идет о начислении текущих платежей во внебюджетные фонды, налогоплательщики руководствуются подпунктом 1 пункта 1 статьи 264 НК РФ. В нем указано, что к прочим расходам относятся суммы страховых взносов на обязательное пенсионное, социальное, медицинское страхование, начисленные в установленном порядке, за исключением перечисленных в статье 270 НК РФ.

В статье 270 НК РФ отсутствует упоминание такого вида расходов, как доначисленные страховые взносы (равно как и прочие налоги), причем независимо от того, доначислены они по итогам контрольных мероприятий или в результате самостоятельного выявления ошибок. Поэтому их можно признать при налогообложении прибыли.

За какой период учитывать взносы

Что касается налогового периода, в котором указанные доначисленные страховые взносы могут быть включены в расходы для целей исчисления налога на прибыль, Минфин России предлагает делать это на дату начисления взносов. При этом чиновники ссылаются на подпункт 1 пункта 7 статьи 272 НК РФ: датой осуществления прочих расходов в виде сумм налогов (авансовых платежей по налогам), сборов и иных обязательных платежей является дата начисления налогов (сборов).

Тот факт, что страховые взносы начисляются за прошлые периоды, по мнению чиновников, значения не имеет.

На наш взгляд, с такой позицией можно согласиться, если принять во внимание положения статьи 54 НК РФ. Ведь доначисление страховых взносов означает, что в прошлые налоговые (отчетные) периоды налогоплательщик занизил сумму расходов, принимаемых при исчислении налога на прибыль. То есть переплатил налог. А согласно пункту 1 статьи 54 НК РФ, налогоплательщик имеет право сделать перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым периодам, если допущенные неточности привели к излишней уплате налога.

Минфин России неизменно советует руководствоваться этой нормой при исправлении ошибок прошлых лет путем пересчета налоговой базы и суммы налога на прибыль в сторону уменьшения (письма от 23.01.12 № 03-03-06/1/24, от 25.08.11 № 03-03-10/82). Но с оговоркой, что если в соответствующем прошлом налоговом периоде (в котором допущена ошибка, например в нашем случае – неполное начисление страховых взносов) не было уплаты налога на прибыль, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены ошибки (письмо Минфина России от 11.08.11 № 03-03-06/1/476).

Иными словами, если в периоде, за который доначисляются страховые взносы, налоговая база по налогу на прибыль была убыточной и налог вообще не уплачивался, то пункт 1 статьи 54 НК РФ применить нельзя. В этой ситуации нужно подавать уточненную налоговую декларацию за прошлый период с суммой расходов, увеличенной на доначисленные страховые взносы.

Если же в прошлом году налоговая база по налогу на прибыль была положительной и сумма налога уплачивалась в бюджет, то уточненную декларацию можно не подавать, а учесть доначисление в текущем году, когда был составлен акт проверки (или организация самостоятельно выявила ошибку в исчислении страховых взносов).

Вместе с тем в письме ФНС России от 17.08.11 № АС-4-3/13421 озвучен иной подход. Так, налоговики считают, что перерасчет налоговой базы и суммы налога в периоде выявления ошибки (искажения) может быть произведен, только если невозможно определить период совершения ошибки (искажения) в исчислении налоговой базы. При доначислении страховых взносов всегда известно, за какой период это делается.

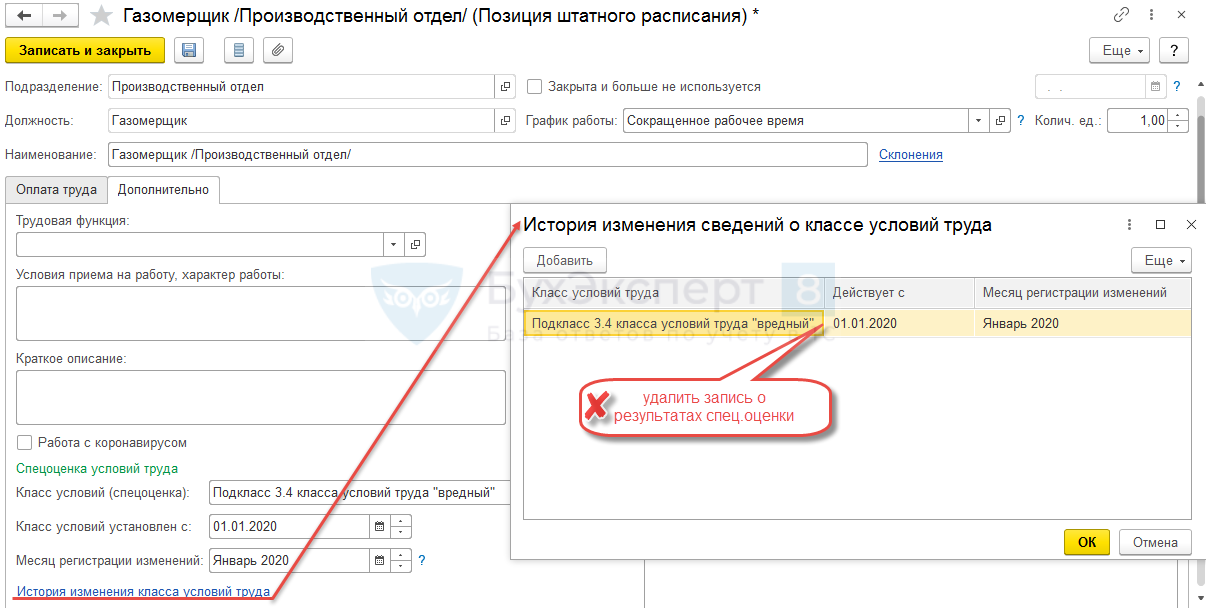

Перерасчет взносов за прошлые периоды, если неверно была внесена информация о результатах спец.оценки

Используется штатное расписание без сохранения истории. Для некоторых позиций штатного расписания ошибочно установили применения результатов спец.оценки, которой не было. Теперь нужно пересчитать взносы за прошлый период. Однако после изменения данных по спец.оценке в позиции штатки, никакого автоматического пересчета взносов за предыдущие месяцы не возникает.

Рассмотрим как пересчитать взносы за прошлые периоды.

Почему взносы не пересчитываются автоматически

Удаление в позиции штатного расписания информации о Классе условий труда недостаточно для автоматического пересчета взносов за прошлые месяцы.

Из-за этого взносы и не пересчитываются.

Данные в регистре можно скорректировать одним из нижеописанных способов в зависимости от того можем ли мы трогать документы прошлых периодов.

Получите понятные самоучители 2021 по 1С бесплатно:

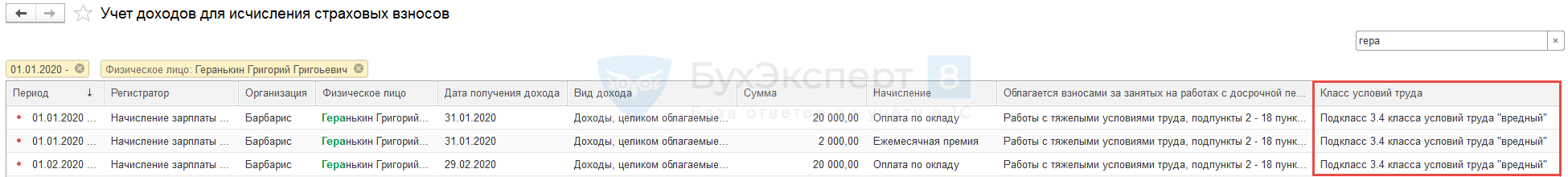

Способ 1. Перепроведение документов-начислений прошлых периодов

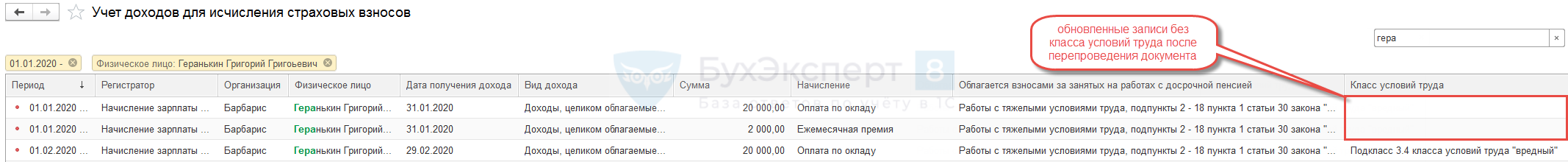

Для обновления данных регистра перепроведем документы-начисления по сотруднику за нужные периоды. Ничего пересчитывать не нужно, просто заново провести документы.

В нашем примере перепроведено Начисление зарплаты и взносов за январь 2020 г.

Так как изменение данных по Классу условий труда влияет на размеры взносов, то пересчет по взносам автоматически появится в документе Начисление зарплаты и взносов при очередном расчете зарплаты.

В документе указать:

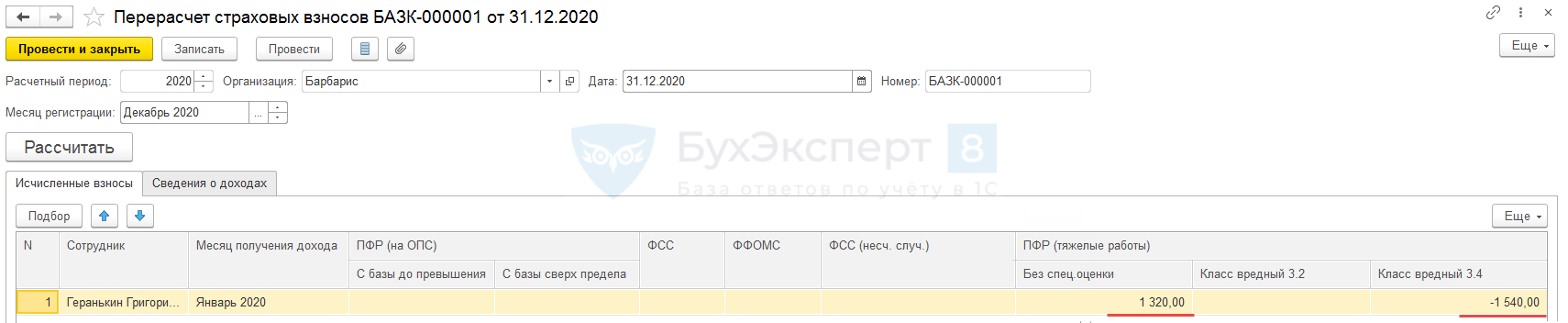

Способ 2. Использование специальных документов по взносам

Для обновления данных регистра по доходам для взносов можно воспользоваться одним из специальных документов по учету взносов:

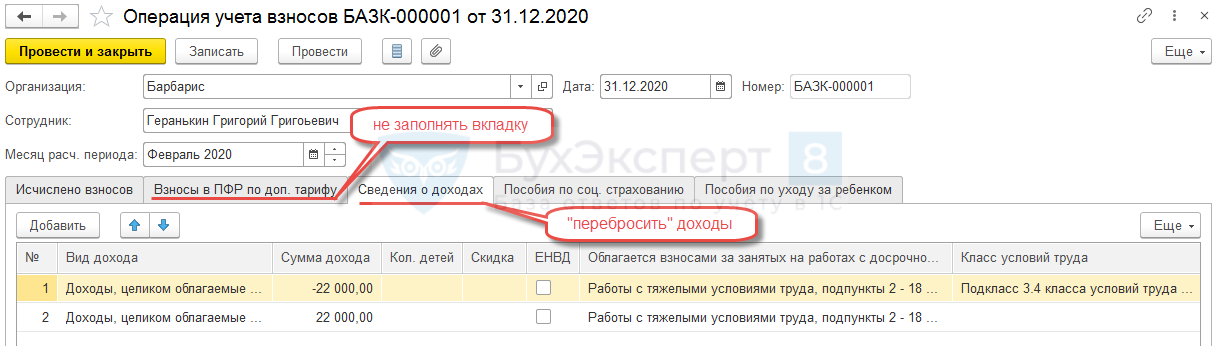

Отличия использования документов будет в том, что в Перерасчете страховых взносов можно не только внести информацию по доходам, но и пересчитать взносы автоматически. В Операции учета взносов суммы взносов придется вносить вручную.

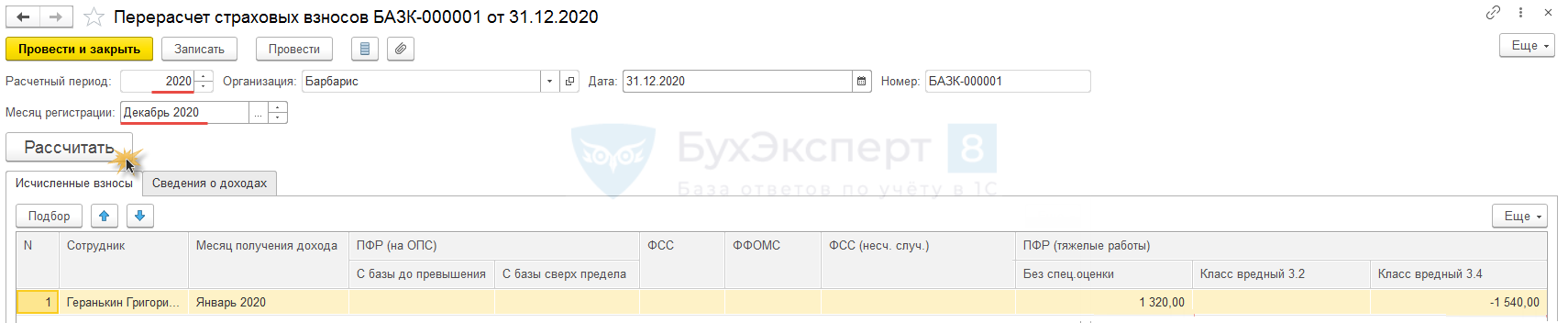

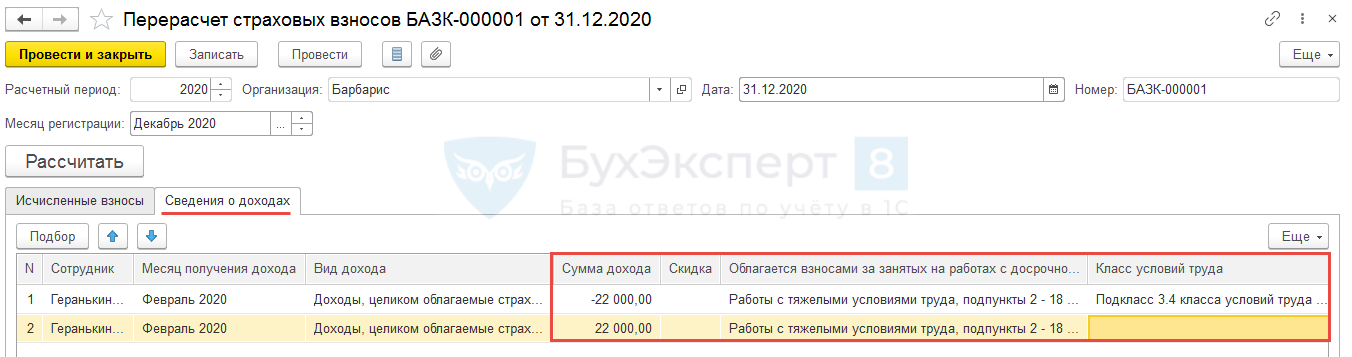

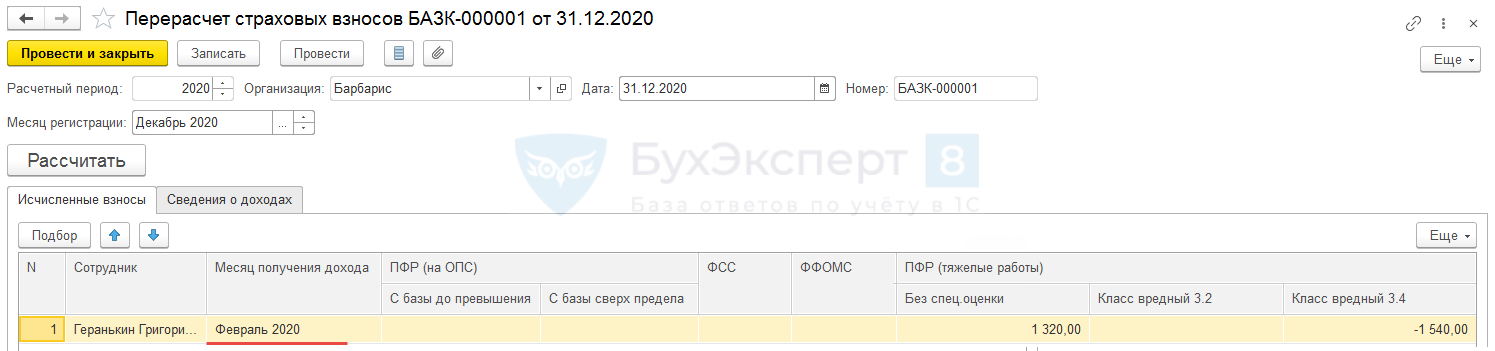

Воспользуемся документом Перерасчет страховых взносов и на вкладке Сведения о доходах «перебросим» суммы доходов с заполненного Класса условий труда на незаполненный. При этом в колонке Облагается взносами за занятых на работах с досрочной пенсией значения будут одинаковыми.

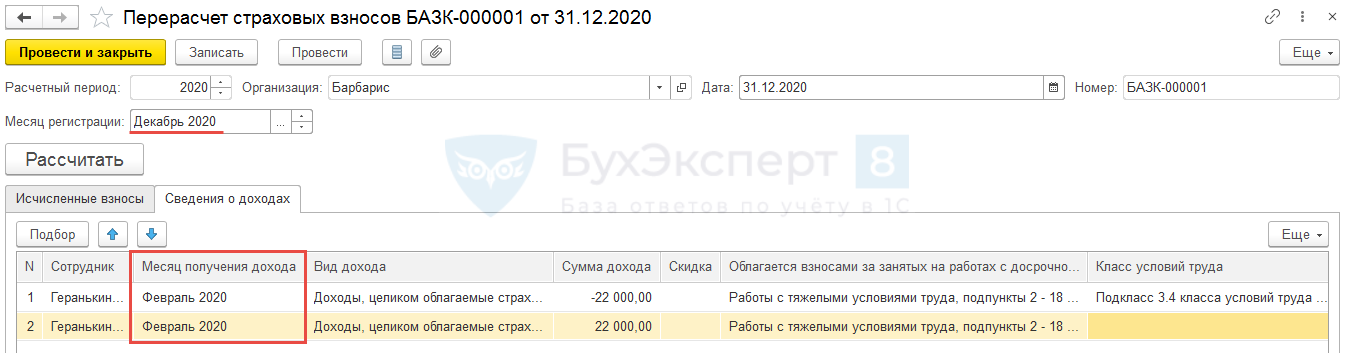

В нашем примере суммы доходов «перебрасываются» в декабре 2020 г. за февраль 2020 г.

По Месяцу регистрации (в примере это декабрь 2020 г.) будет определяться месяц, в котором попадут:

Месяц получения дохода влияет на то, в каком периоде отражаются данные в РСВ (в нашем случае — в феврале 2020 г.)

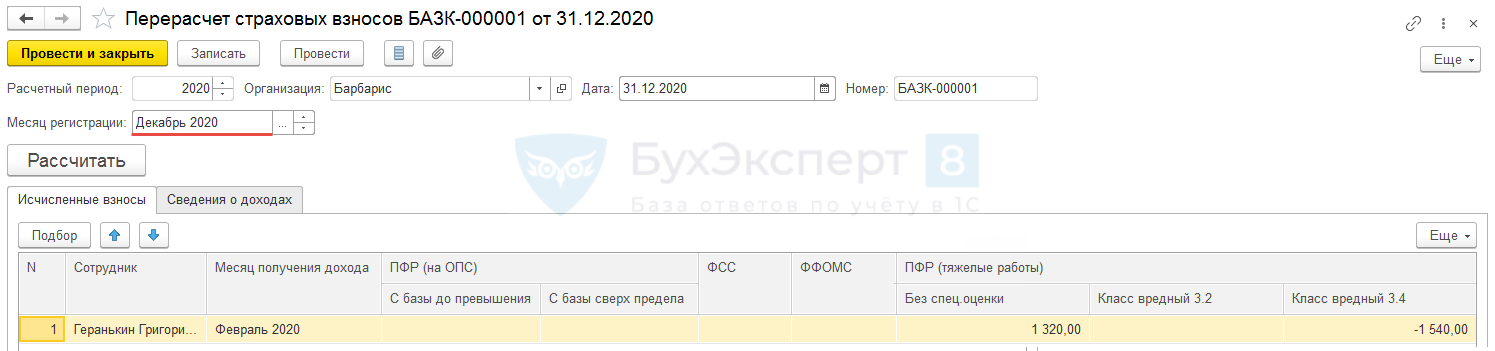

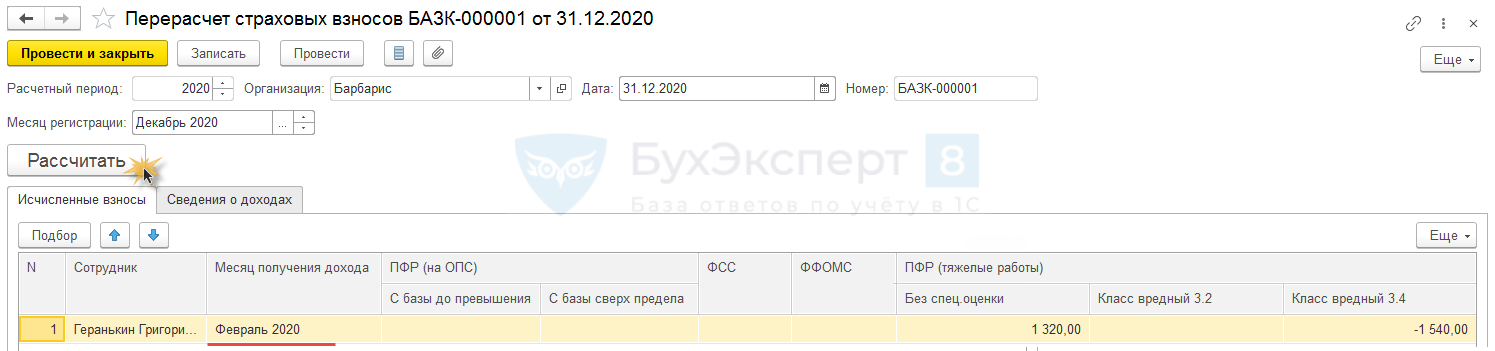

На вкладке Исчисленные взносы по команде Рассчитать в документе автоматически перерасчитаются взносы за февраль 2020 г.

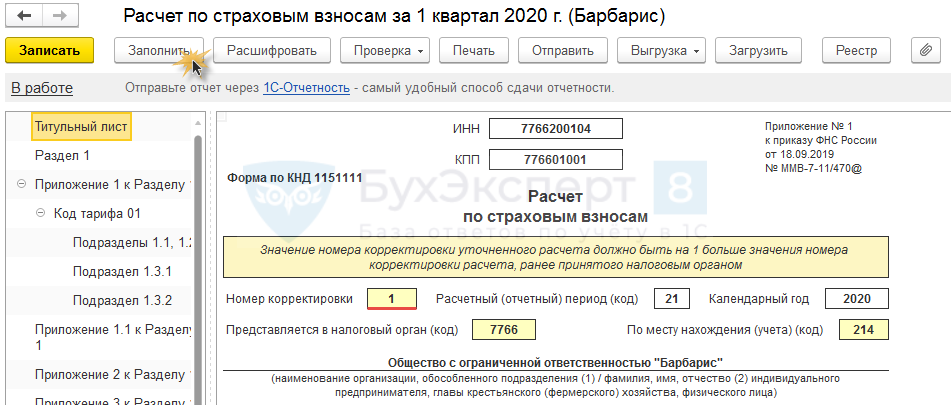

Отражение перерасчетов в РСВ

После «переброски» доходов по Классам условий труда и перерасчета взносов создадим и заполним корректировочные отчеты по РСВ за прошлые периоды.

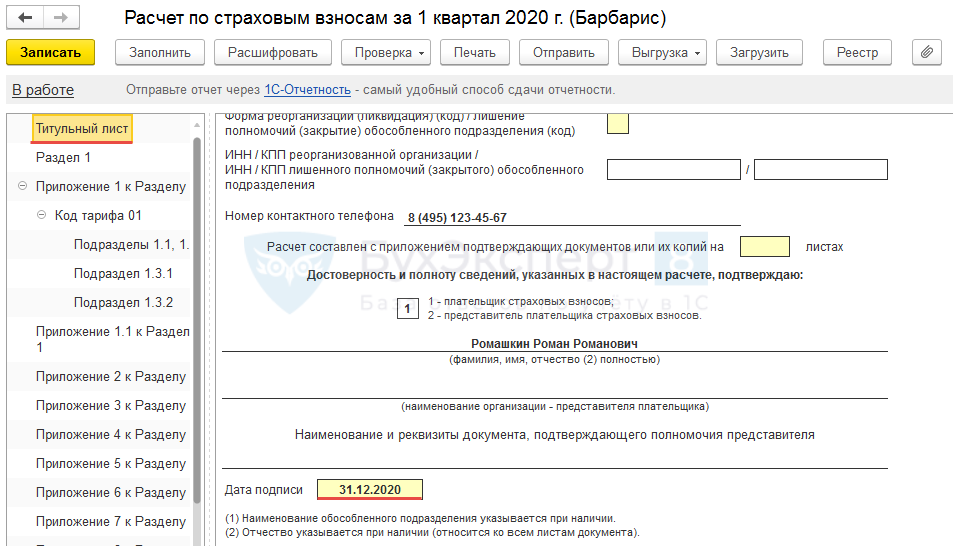

При использовании Способа 2 Дата подписи на Титульном листе должна быть больше или равна дате документов Перерасчет страховых взносов или Операция учета взносов (в примере она будет равна 31.12.2020 г.)

Мы специально сделали перерасчет только за январь и февраль 2020 г., чтобы можно было увидеть изменения в заполнении данных по сравнению с мартом 2020 г.

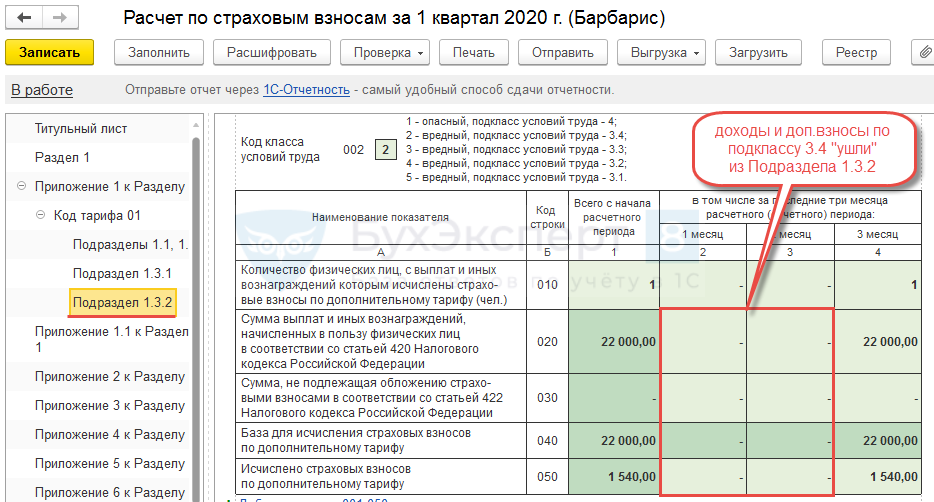

В Подразделе 1.3.2 за январь и февраль 2020 г. доходы (по 22 000 руб.) и доп.взносы с результатами спец.оценки по подклассу вредности 3.4 (по 1 540 руб.) «ушли» в отличие от мартовских сумм.

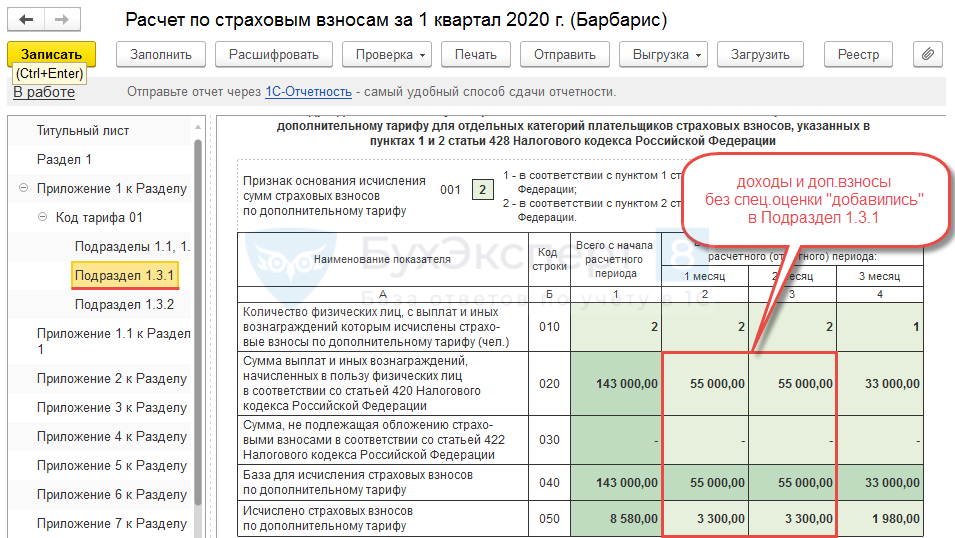

В Подраздел 1.3.1 «добавились» доходы (по 22 000 руб.) и доп. взносы без спец.оценки (по 1 320 руб.) в январь и февраль 2020 г.

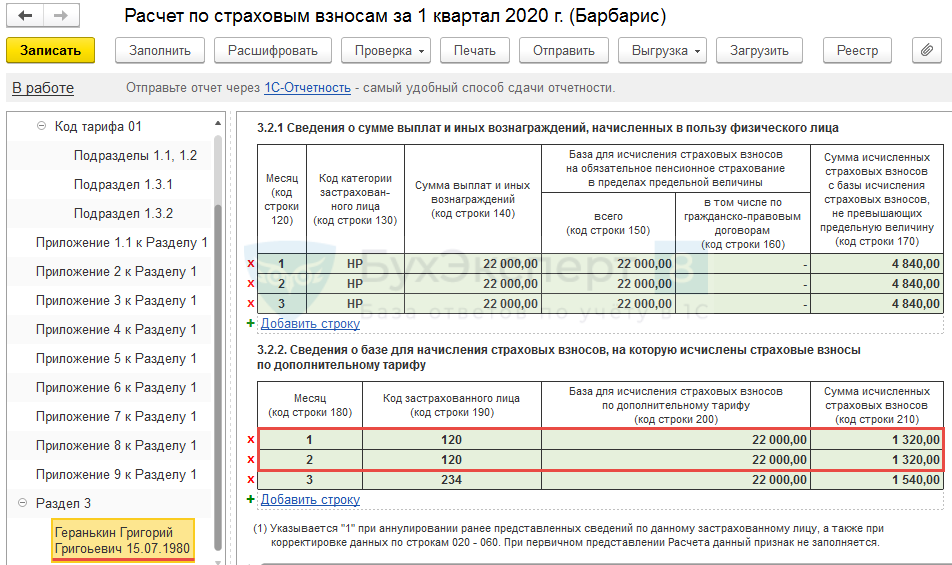

В Подраздел 3.2.2 Раздела 3 за январь и февраль 2020 г. загрузилась новая информация по сотруднику с учетом сделанных перерасчетов.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо за семинар! Очень полезная информация по новым релизам. Отмечено все самое основное. Как всегда, понятно и доступно. По настройкам начислений — нужная тема. Возникает необходимость добавлять новые начисления, и правильная настройка очень важна.