досрочный выкуп лизингового имущества в налоговом учете

Выкуп предмета лизинга: проводки

vykup_predmeta_lizing_provodki.jpg

Похожие публикации

Договором лизинга предусмотрены условия передачи имущества в пользование или временное владение арендатору вместе с переходом прав собственности или без него. В нем же определяются и основные аспекты сделки – возможность выкупа объекта в собственность фирмы-получателя по завершении договора или до его истечения, выкупная цена актива и др.

На практике используются 2 способа выкупа арендованного имущества:

По истечении срока действия договора единовременным внесением суммы оговоренной выкупной стоимости (существует возможность и досрочной уплаты выкупной стоимости актива);

Внесением периодических авансов в составе лизинговых платежей.

От того, на чьем балансе учитывается арендованный объект – у лизингодателя или у получателя имущества, а также как выкупная стоимость означена в договоре зависит бухгалтерское сопровождение операций в учете арендатора. Разберемся, как отразить в учете выкуп арендованного имущества.

Выкуп предмета лизинга: проводки у лизингополучателя

Если объект лизинга числится на балансе фирмы-лизингополучателя, операции по покупке оформляются проводками:

Операции

Стоимость объекта по договору

76/Арендные обязательства (АО)

Арендованный актив введен в работу

Выплачена выкупная стоимость после уплаты лизинговых платежей

НДС со стоимости актива

Объект вошел в состав собственных ОС

Износ по объекту лизинга (ОЛ) переведен на основной субсчет

По арендованным объектам, числящимся на балансе получателя необходимо начислять амортизацию (по способу, действующему в компании арендатора). После приобретения актива и перевода его в состав собственных ОС износ продолжает начисляться по тому же методу.

Выкуп арендованных активов: примеры

Пример 1

При учете объекта на балансе получателя (выкупная стоимость включена в лизинговые платежи), выкуп лизинга проводки будет иметь следующие:

Компания на ОСНО 31.05.2019 получила в лизинг оборудование на условиях:

– цена договора 1 872 000 руб., в т.ч. НДС 20% – 312 000 руб., в нее входят плата за аренду 1 440 000 руб. (НДС 240 000 руб.) и выкупная стоимость 432 000 руб. (в т.ч. НДС 72 000 руб.);

– лизинговые платежи (ЛП) в месяц с учетов выкупной стоимости – 156 000 руб. (в т.ч. НДС 26 000 руб.).

– предусмотрен выкуп оборудования;

– срок соглашения — 12 мес.;

– оборудование будет числиться на балансе арендатора.

Операции

Сумма

— долг перед лизингодателем на сумму ЛП за 12 мес.

— оборудование учтено в составе арендованных ОС

— начислен НДС с величины ЛП (26 000 х 12)

— возмещен НДС с суммы ЛП за исключением НДС с выкупной стоимости (26 000 – 6000)

— начисление износа (допустим, СПИ – 36 мес.) – (1 560 000 / 36)

Выкуп актива отразится на 01.06.2020:

Оборудование переведено в состав собственных ОС

Списана амортизация по объекту лизинга на износ по собственным ОС (43 333 х 12)

Возмещен НДС по выкупной стоимости

Досрочный выкуп предмета лизинга: проводки у лизингополучателя

При выкупе объекта до окончания срока соглашения (на что, кстати, должны быть весомые причины), бухгалтерские записи будут изменены в части той суммы платежей, которая осталась невыплаченной по условиям договора в установленные сроки. Заметим, что в большинстве соглашений указывается, что досрочный выкуп не становится причиной перерасчета суммы аренды, т. е. заложенные в лизинговый платеж при заключении договора проценты, должны быть выплачены. Примем этот факт для расчета досрочного выкупа актива.

Возвращаясь к примеру 1, допустим, что арендатор договорился о досрочном приобретении оборудования 01.02.2020. На этот момент его задолженность лизингодателю составит 624 000 руб., в т. ч. НДС 104 000 руб. Проводки:

Досрочный выкуп лизинга по ФСБУ 25/2018 с 2021 года (ПРОФ)

В программе 1С:Бухгалтерия 8.3 ПРОФ реализованы возможности по досрочному применению ФСБУ 25/2018 (с релиза 3.0.93).

В статье расскажем, как лизингополучателю отразить операции по досрочному выкупу объекта лизинга по ФСБУ 25/2018. К налоговому учету принимается амортизируемое имущество.

Как аналогичную ситуацию отразить в версии КОРП смотрите здесь.

Пошаговая инструкция

1 июня Организация получает по договору лизинга линию по производству строительных смесей:

Договор заключен на 12 месяцев.

По условиям договора налоговый учет имущества ведет лизингополучатель.

26 ноября Организация заключает с лизингодателем дополнительное соглашение о досрочном выкупе 31 декабря.

30 декабря Организация перечисляет выкупной платеж.

31 декабря организация осуществляет досрочный выкуп предмета лизинга.

Общая стоимость по договору снижается на 12 000 и составляет 1 290 000 руб., выкупная стоимость предмета лизинга составляет 534 000 руб. (в т. ч. НДС 20%).

В учетной политике по БУ на 2021 установлено:

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

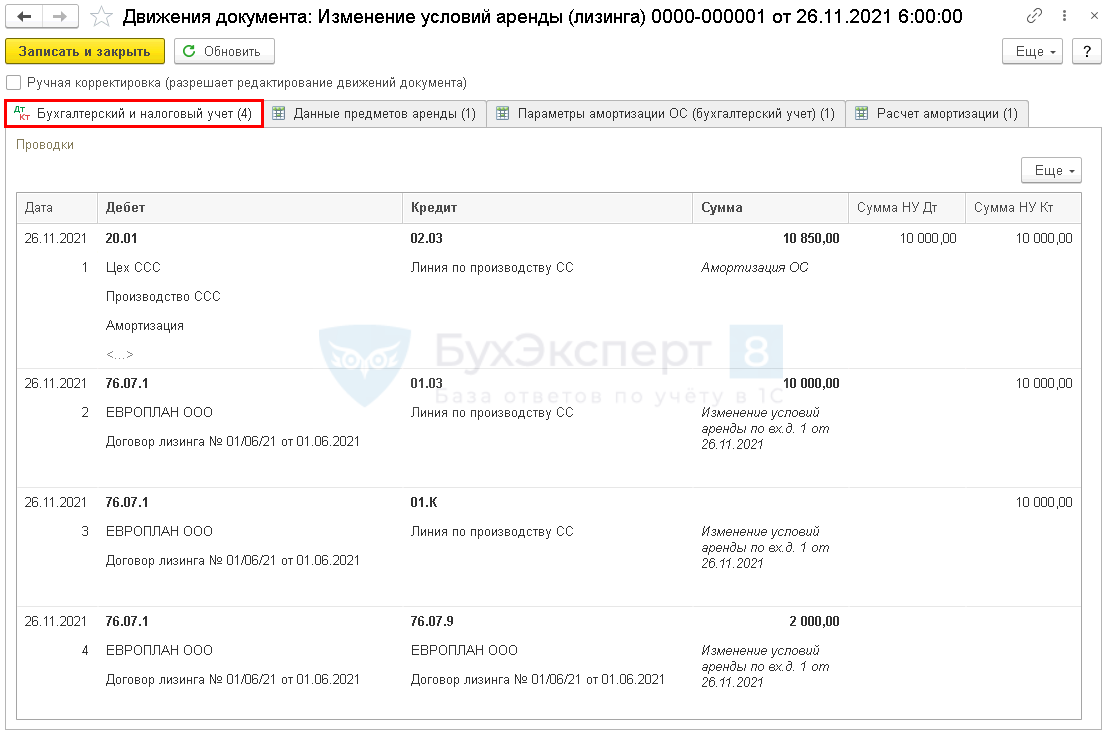

| Изменение условий лизинга | |||||||

| 26 ноября | 20.01 | 02.03 | 10 850 | 10 000 | 10 000 | Начисление амортизации актива | Изменение условий лизинга |

| 76.07.1 | 01.03 | 10 000 | 10 000 | Изменение стоимости актива | |||

| 76.07.1 | 01.К | 10 000 | Изменение разницы в стоимости в НУ | ||||

| 76.07.1 | 76.07.9 | 2 000 | Уменьшение расчетов по входящему НДС | ||||

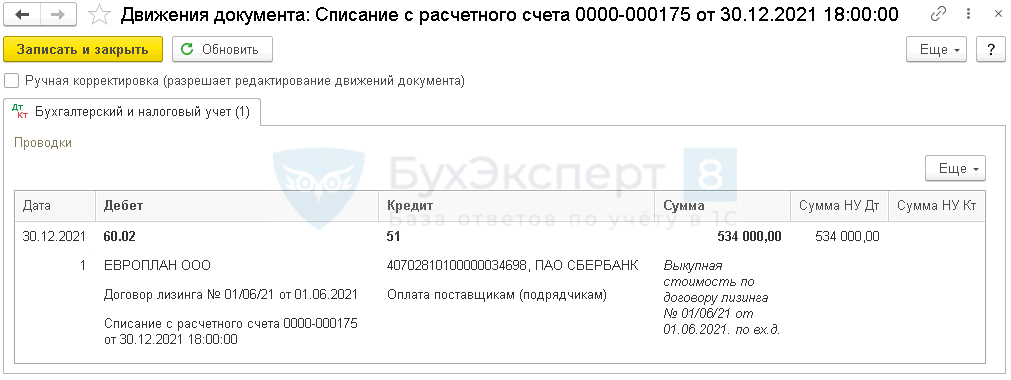

| Перечисление выкупной стоимости лизингодателю | |||||||

| 30 декабря | 60.02 | 51 | 534 000 | 534 000 | Перечисление оплаты поставщику | Списание с расчетного счета — Оплата поставщику | |

| Выкуп лизингового имущества, принятие собственного ОС к учету | |||||||

| 31 декабря | 60.01 | 60.02 | 534 000 | 534 000 | 534 000 | Зачет аванса | Выкуп предметов лизинга |

| 76.07.1 | 60.01 | 445 000 | 445 000 | Выкуп лизингового имущества | |||

| 19.01 | 60.01 | 89 000 | 89 000 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 89 000 | Уменьшение расчетов по входящему НДС | ||||

| 20.01 | 02.03 | 10 744,74 | 10 000 | 10 000 | Начисление последней амортизации | ||

| 20.01 | 01.К | 80 000 | 80 000 | Признание расходов по лизинговым платежам | |||

| 01.01 | 01.03 | 1 075 000 | 1 000 000 | 1 000 000 | Перемещение ОС в состав собственных | ||

| 02.03 | 02.01 | 64 994,74 | Перенесение амортизации | ||||

| 02.03 | 01.01 | 60 000 | 60 000 | Перенесение амортизации в НУ | |||

| 01.01 | 01.К | -495 000 | -495 000 | Перенесение неамортизируемой части в НУ | |||

Изменение условий лизинга

Организация может не признавать право пользования активом (ППА) и обязательство по аренде, если выполняется одно из условий (п. 11, 12 ФСБУ 25/2018):

При одновременном выполнении:

Получите понятные самоучители 2021 по 1С бесплатно:

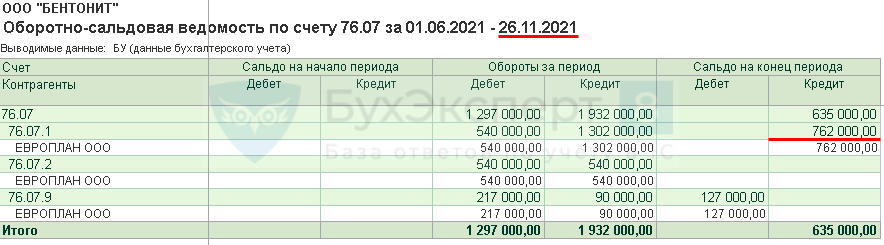

Рассчитаем сумму остатка по нашему примеру.

Остаток обязательств на дату изменения условий составляет 762 000 руб. (в т. ч. НДС 20%).

Оплаченные лизинговые платежи — 540 000 руб. (в т.ч. НДС 20%).

Общая сумма по договору — 540 000 + 762 000 = 1 302 000 руб.

Сумма изменения по соглашению о досрочном выкупе составляет 12 000 руб. (в т. ч. НДС 20%).

Остаток обязательств с учетом изменения:

762 000 – 12 000 = 750 000 руб. (в т. ч. НДС 20%), без НДС — 625 000 руб.

Измененная сумма по договору — 540 000 + 750 0000 = 1 290 000 руб.

Проводки по документу

Документ формирует проводки:

Перечисление выкупной стоимости лизингодателю

Проводки по документу

Документ формирует проводку:

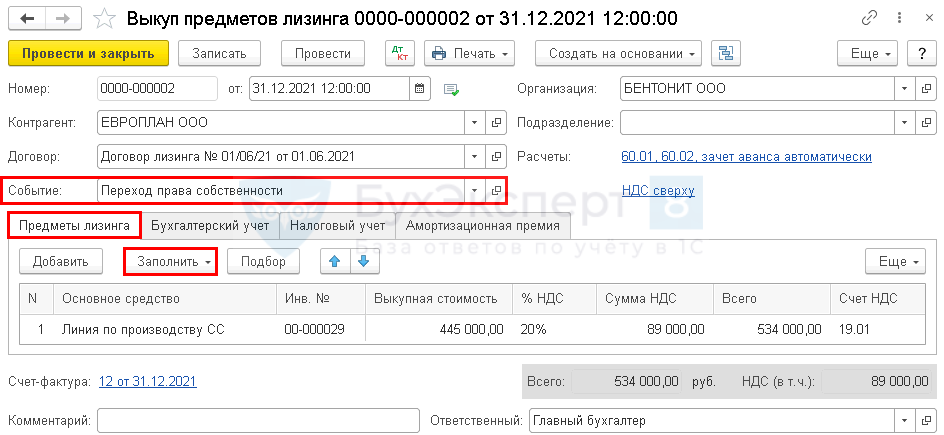

Выкуп лизингового имущества

В нашем примере в последнем месяце договора (декабре 2021) отражаются документы

На вкладке Предметы лизинга по кнопке Заполнить в документе отразите основные средства, полученные в лизинг по указанному договору, и проверьте выкупную стоимость.

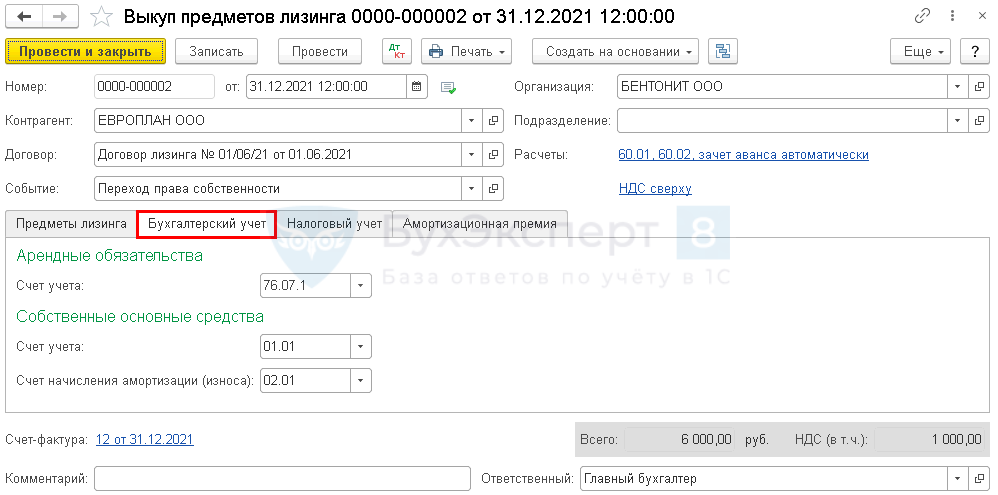

На вкладке Бухгалтерский учет данные заполнятся автоматически.

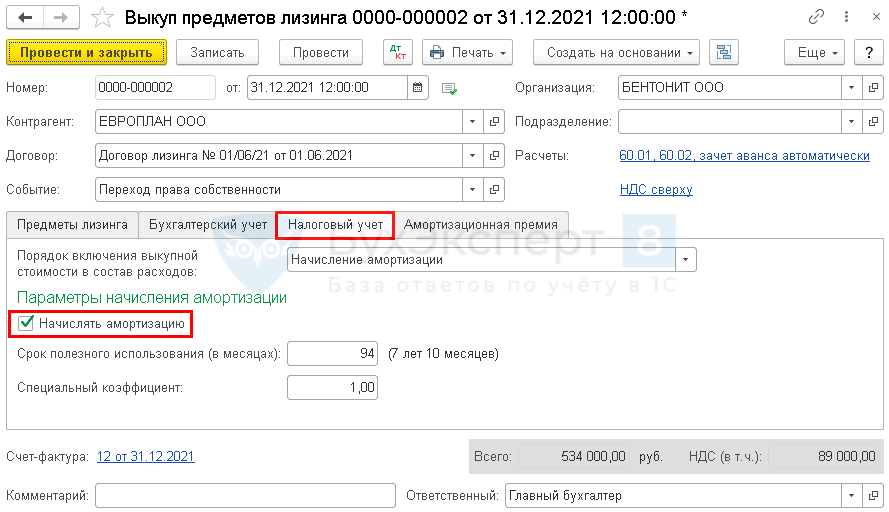

На вкладке Налоговый учет укажите:

Проводки по документу

Документ формирует проводки:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Большое спасибо лектору за материал. Очень актуально и доступно.

Финансовая аренда. Выкуп арендованного имущества: особенности учета

По окончании договора лизинга имущество может быть возвращено лизингодателю либо передано лизингополучателю в собственность, т. е. выкуплено им. Рассмотрим с учетом писем Минфина России особенности отражения в учете лизингополучателя операций по выкупу арендованного имущества.

Согласно ст. 2 Федерального закона от 29.10.98 г. № 164-ФЗ «О финансовой аренде (лизинге)» (далее — Закон № 164-ФЗ) лизинг — это совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга.

В соответствии со ст. 665 ГК РФ по договору финансовой аренды (договору лизинга) арендодатель (далее — лизингодатель) обязуется приобрести в собственность указанное арендатором (далее — лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование.

Независимо от срока договор лизинга заключается в письменной форме. Для выполнения своих обязательств по данному договору субъекты лизинга заключают обязательные и сопутствующие договоры. К обязательным относится договор купли-продажи, к сопутствующим — договоры о привлечении средств, залога, гарантии, поручительства и др.

Как установлено ст. 624 ГК РФ и п. 1 ст. 19 Закона № 164-ФЗ, договором лизинга может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока этого договора или до его истечения на условиях, предусмотренных соглашением сторон. При этом в договоре необходимо указать условие о выкупе предмета лизинга, размер платежей за пользование и выкупную цену.

Если условие о выкупе арендованного имущества не предусмотрено в договоре аренды, оно может быть установлено дополнительным соглашением сторон, которые при этом вправе договориться о зачете ранее выплаченной арендной платы в выкупную цену.

Таким образом, выкупная цена, полная уплата которой является основанием для перехода права собственности на предмет лизинга к лизингополучателю, должна быть определена в договоре лизинга или в дополнительном соглашении сторон. При этом выкупная цена может быть оплачена двумя способами:

лизингополучатель вправе уплатить эту сумму по окончании срока договора отдельной суммой; выкупную стоимость лизингового имущества можно включить в сумму лизинговых платежей (п. 1 ст. 19, п. 1 ст. 28 Закона № 164-ФЗ).

Предмет лизинга может учитываться на балансе как лизингодателя, так и лизингополучателя.

Обратите внимание! Ранее в Законе № 164-ФЗ содержалась норма, в соответствии с которой предмет лизинга учитывался на балансе лизингодателя или лизингополучателя по взаимному соглашению сторон, т. е. в данном Законе устанавливалась необходимость определять в договоре, на чьем балансе будет находиться предмет лизинга. Федеральным законом от 4.11.14 г. № 344-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных положений законодательных актов Российской Федерации» эта норма признана утратившей силу с 16.12.14 г.

Тем не менее Минфин России в информационном сообщении от 17.11.14 г. «Обзор изменений, внесенных Федеральным законом от 04.11.2014 г. № 344-ФЗ в Федеральный закон „О бухгалтерском учете“ и ряд других Федеральных законов», обратил внимание на то, что порядок бухгалтерского учета лизингового имущества регулируется Указаниями об отражении в бухгалтерском учете операций по договору лизинга, утвержденными приказом Минфина России от 17.02.97 г. № 15 (далее — Указания № 15), в которых определено, что лизинговое имущество может учитываться на балансе как лизингополучателя, так и лизингодателя.

Согласно п. 4 ст. 421 ГК РФ условия договора устанавливаются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (ст. 422 ГК РФ). Поэтому рекомендуем в договоре определять, на чьем балансе будет учитываться предмет лизинга.

Порядок отражения операций по выкупу лизингового имущества в учете лизингополучателя при обоих вариантах балансодержателя

Предмет лизинга находится на балансе лизингополучателя

Если по условиям договора аренды лизинговое имущество учитывается на балансе лизингополучателя, то стоимость такого имущества отражается по дебету счета 08 «Вложения во внеоборотные активы», субсчет «Приобретение отдельных объектов основных средств по договору лизинга» в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

Стоимость полученного по договору лизинга имущества определяется как общая сумма задолженности лизингополучателя перед лизингодателем, установленная условиями договора лизинга (т. е. общая стоимость договора лизинга, включающая в себя выкупную цену имущества), без учета НДС.

Ввод в эксплуатацию предмета лизинга осуществляется в общем порядке и отражается в бухгалтерском учете записью: Дебет 01 «Основные средства», субсчет «Имущество, полученное по договору лизинга»; Кредит 08 ««Вложения во внеоборотные активы», субсчет «Приобретение отдельных объектов основных средств».

Если по условиям договора лизинговое имущество учитывается на балансе лизингополучателя, то начисление причитающихся лизингодателю лизинговых платежей отражается записью: Дебет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства»; Кредит 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам».

По мере перечисления платежей задолженность лизингополучателя будет погашаться, при этом делается запись: Дебет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам»; Кредит 50 «Касса», 51 «Расчетные счета».

Согласно п. 11 Указаний № 15 при выкупе лизингового имущества его стоимость на дату перехода права собственности списывается с забалансового счета 001 «Арендованные основные средства». Одновременно на эту сумму производится запись по дебету счета 01 «Основные средства» и кредиту счета 02 «Амортизация основных средств», субсчет «Амортизация собственных основных средств».

При досрочном выкупе предмета лизинга досрочно начисленные платежи относятся в дебет счетов 97 «Расходы будущих периодов», 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции со счетом 02 «Амортизация основных средств», субсчет «Амортизация имущества, полученного в лизинг» (п. 12 Указаний № 15). Одновременно эта сумма отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

По нашему мнению, изложенный порядок противоречит нормам приказа Минфина России от 30.03.01 г. № 26н «Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (далее — ПБУ 6/01), так как согласно п. 21 ПБУ 6/01 прекращение начисления амортизации по другим основаниям (кроме выбытия или полного погашения стоимости объекта) не предусмотрено.

Кроме того, бухгалтер не вправе самостоятельно (без решения учредителей организации) применять счет 84 «Нераспределенная прибыль (непокрытый убыток)» (Инструкция по применению Плана счетов). При этом, как указано в письме Минфина России от 23.08.01 г. № 16-00-12/15, если возникают различия между положениями нормативных актов одного иерархического уровня в системе правовых актов Российской Федерации, то нормативный акт, вступивший в силу позднее, имеет приоритет перед актом, вступившим в силу ранее первого.

Таким образом, после досрочного выкупа предмета лизинга лизингополучатель продолжает начислять амортизацию в общем порядке в течение оставшегося срока полезного использования предмета лизинга (либо до списания его с баланса).

Отметим, что при досрочном выкупе предмета лизинга требуется изменить график осуществления лизинговых платежей, так как необходимо предусмотреть возможность исполнения лизинговой организацией обязательств перед кредитной организацией в полном объеме. При этом следует учитывать, что досрочное расторжение договора лизинга совсем невыгодно для лизингополучателя, поскольку, производя лизинговые платежи ранее срока окончания договора, он потеряет ряд преимуществ по оптимизации налогообложения. На наш взгляд, если у лизингополучателя остаются свободные денежные средства, более целесообразно их реинвестировать в развитие бизнеса, чем сократить срок лизинга.

Предмет лизинга находится на балансе лизингодателя

В соответствии с п. 9 Указаний № 15 начисление причитающихся лизингодателю лизинговых платежей за отчетный период отражается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» в корреспонденции со счетами учета издержек производства (обращения).

При выкупе лизингового имущества его стоимость на дату перехода права собственности списывается с забалансового счета 001 «Арендованные основные средства». Одновременно на эту же сумму делается запись по дебету счета 01 «Основные средства» и кредиту счета 02 «Амортизация основных средств», субсчет «Амортизация собственных основных средств» (п. 11 Указаний № 15).

Отметим, что данная бухгалтерская запись не предусматривает отражения выкупной цены предмета лизинга, которая является фактическими затратами на его приобретение. Поэтому рекомендуем отражать приобретение предмета лизинга по истечении срока договора в общем порядке.

В п. 20 ПБУ 6/01 установлено, что при определении срока полезного использования лизингового имущества лизингодатель вправе зачесть срок договора лизинга.

Как было отмечено, стороны договора аренды вправе договориться о зачете ранее произведенной арендной платы в выкупную цену (п. 2 ст. 624 ГК РФ), при этом особые сложности вызывает зачет ранее перечисленных лизинговых платежей в выкупную цену, так как эти платежи в полной сумме включаются в состав текущих расходов. Если право на выкуп предмета лизинга не будет реализовано лизингополучателем, то проблем не будет. Если же стороны заключают дополнительное соглашение о выкупе лизингового имущества либо договор купли-продажи, то в учете лизингополучателя следует отразить ранее перечисленные лизинговые платежи в выкупной цене. Если выкуп лизингового имущества осуществляется в другом финансовом году, то производить корректировки за предыдущие отчетные периоды недопустимо.

По нашему мнению, в такой ситуации необходимо сделать запись по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам», и кредиту счета 91 «Прочие доходы и расходы», отразив прибыль прошлых лет, выявленную в отчетном году (п. 7 приказа Минфина России от 6.05.99 г. № 32н «Об утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99). Затем необходимо сделать бухгалтерскую запись: Дебет 60 «Расчеты с поставщиками и подрядчиками», Кредит 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам».

Налоговый учет

в течение срока действия договора лизингополучатель перечисляет лизингодателю плату за лизинговое имущество, а по окончании договора первый перечисляет второму оговоренную выкупную цену, после чего имущество переходит в собственность лизингополучателя; лизингополучатель в течение срока договора лизинга одновременно осуществляет лизинговые платежи и равномерно выплачивает выкупную цену имущества; в период действия договора лизингополучатель производит лизинговые платежи, которые впоследствии зачисляются в счет выкупной цены лизингового имущества.

Отметим, что для целей налогообложения прибыли первый способ самый простой, поскольку расходы в виде выкупной цены предмета лизинга при переходе права собственности на предмет лизинга к лизингополучателю являются расходами на приобретение амортизируемого имущества и в соответствии с п. 5 ст. 270 НК РФ не учитываются при исчислении налоговой базы, а отнесение стоимости амортизируемого имущества к расходам организации осуществляется посредством механизма амортизации согласно ст. 256- 259.3 НК РФ, о чем сказано в письме Минфина России от 24.11.15 г. № 03-03-06/1/68220. В данном случае на основании нормы п. 1 ст. 624 ГК РФ переход права собственности на арендованное имущество к арендатору возможен только после его оплаты.

Следовательно, при использовании как метода начисления, так и кассового метода в целях налогообложения прибыли учитываются суммы амортизации, начисленные за отчетный (налоговый) период по оплаченным основным средствам после получения имущества от лизингодателя по передаточному акту (п. 3 ст. 272, п.п. 2 п. 3 ст. 273, п. 4 ст. 259 НК РФ).

Что касается исчисления НДС, то переход в собственность лизингополучателя лизингового имущества означает его реализацию лизингодателем (п. 1 ст. 39, п.п. 1 п. 1 ст. 146 НК РФ). Сумму «входного» НДС, предъявленную в составе выкупной цены, лизингополучатель может принять к вычету при наличии счета-фактуры и только после принятия основного средства на учет (п.п. 1 п. 2 ст. 171, абзац 3 п. 1 ст. 172 НК РФ).

В письмах Минфина России от 29.01.13 г. № 03-07-14/06, от 28.08.12 г. № 03-07-11/330, от 21.09.07 г. № 03-07-10/20 высказывалось мнение о том, что принятие на учет — это исключительно отражение стоимости имущества на счете 01 «Основные средства».

Однако позднее в письме Минфина России от 20.11.15 г. № 03-07-РЗ/67429 было указано, что вычет по НДС в случае приобретения основного средства производится после принятия на учет с использованием счета 08 «Вложения во внеоборотные активы». Иными словами, лизингополучатель может предъявить вычет по «входному» НДС после отражения стоимости имущества на счете 08 «Вложения во внеоборотные активы».

Второй способ приобретения основного средства отличается от первого только тем, что к моменту окончания срока действия договора лизингополучатель ничего не должен уплачивать лизингодателю, поскольку выкупная сумма уже полностью выплачена. Других принципиальных различий нет. Однако следует обратить внимание на то, что согласно п.5 ст. 270 НК РФ ежемесячно перечисляемые лизингодателю суммы в счет выкупной цены имущества нельзя включать в расходы для целей налогообложения прибыли.

Третий способ является самым сложным для лизингополучателя, так как в течение срока действия договора он учитывает в расходах перечисляемые лизингодателю суммы как лизинговые платежи, а по окончании срока лизинга оказывается, что эти выплаты составляют выкупную цену. Поэтому придется восстановить соответствующие расходы, так как стоимость амортизируемого имущества должна учитываться в расходах путем начисления амортизации. Кроме того, следует подать уточненную декларацию по налогу на прибыль (п. 1 ст. 54, 81 НК РФ).

В части арендной платы, зачтенной в счет выкупных платежей, вычет по НДС за прошлые налоговые периоды лизингополучателю придется восстановить и подать уточненные декларации, так как НДС с выкупной стоимости имущества можно предъявить к вычету только после постановки этого имущества на учет, а авансами эти платежи не были (на момент их уплаты условие о предоплате в договоре лизинга отсутствовало). Следовательно, ранее принятые к вычету суммы НДС на момент их перечисления лизингодателю нельзя было принимать к вычету.

Обращаем внимание на ситуацию, когда предмет лизинга, например автомобиль или квартиру, по выкупной цене приобретает директор организации. В этом случае налог на доходы физических лиц будет исчисляться с учетом особенностей, предусмотренных для взаимозависимых лиц.

Согласно п. 1 ст. 105.1, 20 НК РФ лица признаются взаимозависимыми для целей налогообложения, если особенности отношений между ними могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами. При этом в п. 2 ст. 105.1 НК РФ указан перечень лиц, признаваемых взаимозависимыми. Так, в соответствии с п.п. 7 п. 2 ст. 105.1 НК РФ взаимозависимыми лицами признаются организация и лицо, осуществляющее полномочия ее единоличного исполнительного органа, т. е. директор.

С учетом того что выкупная цена предмета лизинга, как правило, бывает ниже ее рыночной стоимости, налоговая база по НДФЛ должна определяться с учетом нормы ст. 105.3 НК РФ: если в сделках между взаимозависимыми лицами создаются или устанавливаются коммерческие или финансовые условия, отличные от тех, которые имели бы место в сделках, признаваемых в соответствии с разделом v. 1 НК РФ сопоставимыми, между лицами, не являющимися взаимозависимыми, то любые доходы (прибыль, выручка), которые могли бы быть получены одним из этих лиц, но вследствие указанного отличия не были им получены, учитываются для целей налогообложения у этого лица. Таким образом, если выкупная цена предмета лизинга ниже его среднерыночной стоимости, то разница между ценами включается в налоговую базу по НДФЛ.

В случае отсутствия взаимозависимости между сторонами, заключившими договор купли-продажи предмета лизинга, налогооблагаемый доход в виде разницы цен не возникает, так как в этом случае цена сделки признается рыночной (п. 1 ст. 105.3 НК РФ).