доверенность на право подписи декларации о соответствии

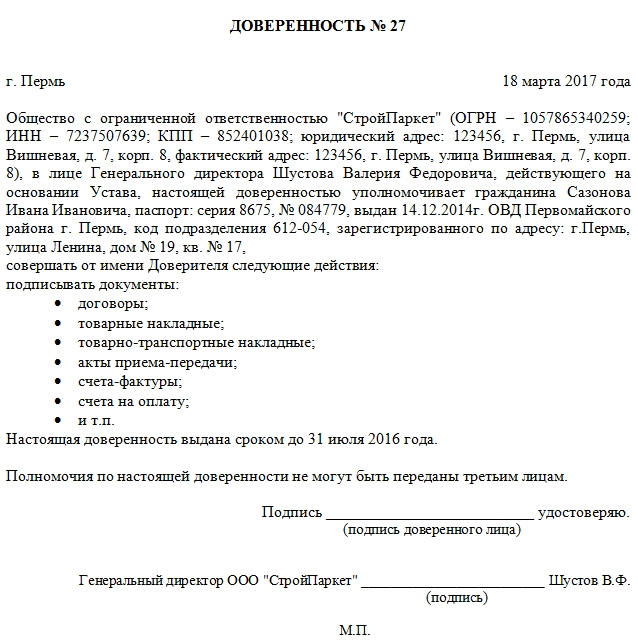

Доверенность на право подписи документов

Строго установленного образца по написанию доверенности на право подписи документов не определено. Предприятия и организации вправе писать ее в свободной форме либо разработать собственный шаблон такого документа. Для предъявления по назначению подойдет как рукописный, так и печатный вариант доверенности.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Кто и на кого может выписывать доверенность на право подписи

Юридические лица выписывают такие документы, как правило, на своих сотрудников: юристов, главных бухгалтеров, руководителей подразделений и т.д. Оформлением документа обычно занимается либо секретарь, либо юрист предприятия, затем доверенность передается на подпись руководителю.

Не пользуйтесь передоверием — лучше выдать доверенность сразу нескольким лицам.

Иногда доверенности выписываются с правом передоверия, но это влечет за собой необходимость заверения данного документа у нотариуса. Поэтому чаще всего руководство организаций предпочитает выдавать доверенности сразу на несколько представителей.

Основные особенности доверенности на право подписи

Доверенность может быть генеральной (с неограниченными полномочиями); специальной (для выполнения поручений в обозначенный период) или разовой (на осуществление одного конкретного задания).

Если доверенность заполняется на подписание строго определенных документов, их нужно вписать предельно четко, желательно каждый документ отдельным подпунктом.

Предъявлять доверенность можно в любые организации: как государственные (суды, налоговые инспекции, почтовые отделения, внебюджетные фонды и т.д.), так и коммерческие (банки, другие организации и предприятия).

Однозначно определенных норм на заполнение доверенности нет, тем не менее, при ее оформлении нужно соблюдать основные правила, рекомендуемые в делопроизводстве при выписывании подобного рода документов. В числе прочего, доверенность на право подписи документов обязательно должна включать в себя информацию о доверителе и персональные сведения о доверенном лице. Также здесь должен быть указан срок действия доверенности и подписи обеих сторон.

Следует отметить, что чем шире полномочия доверенного лица, тем более подробную информацию о сторонах следует вписывать в доверенность.

Как написать доверенность на право подписи документов

Надо сказать, что с 2016 года юридические лица не обязаны пользоваться печатями при оформлении документов.

После написания доверенности

Закон не обязывает доверителей заверять все выписываемые доверенности у нотариусов. Однако существует определенные виды доверенностей, которые все же следует нотариально удостоверять. В частности, необходимо заверять доверенности, предъявляемые в некоторые государственные организации, а также для выполнения определенных действий (получение документов в государственных органах и пр.). Здесь лучше будет совершить звонок нотариусу и проконсультироваться конкретно по вашему случаю.

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.

Примеры доверенностей для ИФНС

Разберём шаблоны доверенностей для налогового органа на примерах. В статье Вы найдете бланки-образцы доверенностей для скачивания.

В соответствии с приказом ФНС РФ от 31.07.2014 N ММВ-7-6/398@ при представлении налоговой декларации (расчета) в электронной форме по ТКС представителем налогоплательщика документ (копия документа), дающим право на подтверждение достоверности и полноты сведений, указанных в декларации (расчете), предоставляется налоговому органу до направления налоговой декларации (расчета). Копия указанного документа сохраняется в налоговом органе в течение 3-х лет после истечения срока действия.

Потребуется предоставить в ИФНС копию доверенности в бумажном или сканированном виде. Также в системе Контур-Экстерн потребуется заполнить Сообщение о представительстве (см. Особенности отправки налоговой отчетности через уполномоченного представителя).

Предлагаем ознакомиться с примерами доверенностей для следующих случаев:

1. Отчетность подписывается электронной подписью бухгалтера

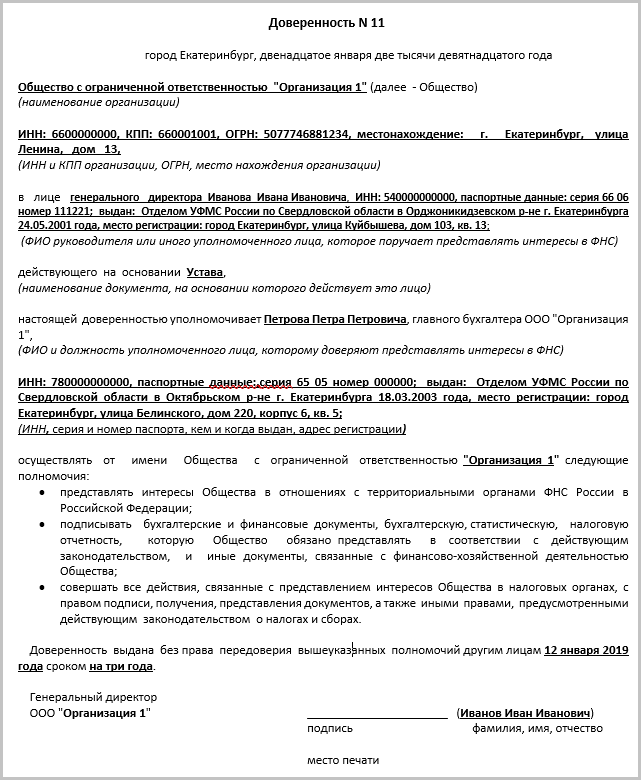

Такую доверенность следует оформить в случае, когда сертификат ЭП оформлен не на руководителя организации. Например, руководитель ООО «Организация 1» в лице генерального директора Иванова И.И. уполномочивает главного бухгалтера Петрова П.П. представлять интересы в ФНС.

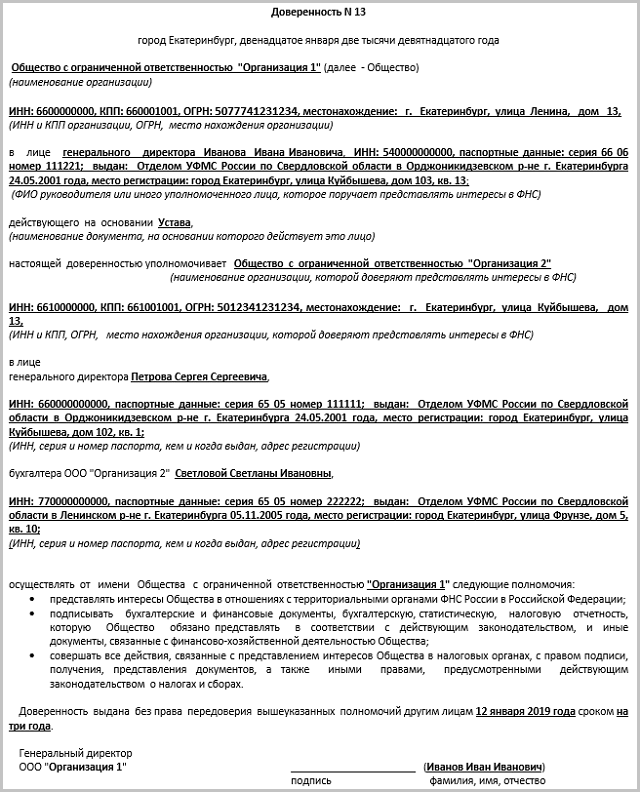

2. Отчетность ведется сторонней организацией с указанием ответственного лица, уполномоченного представлять отчетность

Такую доверенность следует оформить в случае, когда отчетность Организации 1 ведется сторонней фирмой — Организацией 2. При этом в доверенности явно указывается уполномоченное лицо в Организации 2, имеющее право подписи. Таким образом, сдавать отчетность смогут либо руководитель Организации 2, либо ее уполномоченный представитель, указанный в доверенности.

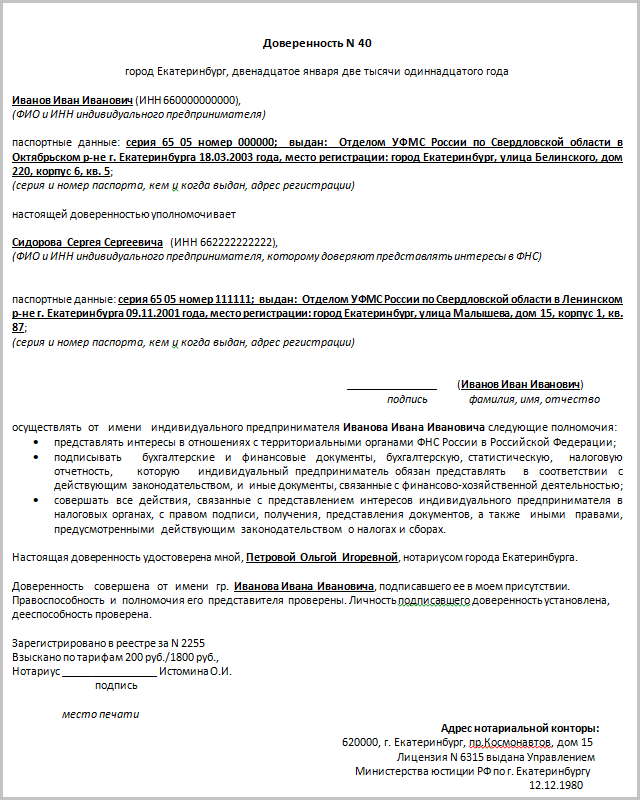

3. Отчетность индивидуального предпринимателя представляется другим индивидуальным предпринимателем, доверенность заверена нотариально

Такую доверенность следует оформить в случае, когда отчетность индивидуального предпринимателя Иванова И.И. представляется индивидуальным предпринимателем Сидоровым С.С., причем доверенность заверена нотариально.

Передача права подписи счетов-фактур, деклараций и иных бухгалтерских документов

Как известно, действовать от имени организации, то есть представлять ее интересы и подписывать документы, могут лишь уполномоченные на то лица. Рассмотрим, кто и на каких основаниях имеет право подписать бухгалтерскую «первичку», счета-фактуры, а также налоговые декларации и расчеты.

Первичные документы

Накладные, акты, счета, платежки, кассовые ордера и другие первичные документы составляют основной документооборот бухгалтерии. Очень часто они оформляются в разных подразделениях компании, поэтому вполне логично, что и подписывают их разные лица. Однако право подписи документов необходимо за этими лицами закрепить.

Порядок подписания первичных документов регулируется двумя нормативными актами:

Упомянутые нормы требуют, чтобы руководитель организации по согласованию с главным бухгалтером утвердил список лиц, которые имеют право подписывать те или иные документы. Таким образом, чтобы наделить сотрудника полномочиями подписать бухгалтерскую «первичку», директору достаточно оформить соответствующий приказ или распоряжение. Это касается в том числе расчетных и денежных документов.

Обратите внимание! Должность лица, уполномоченного на подпись, должна соответствовать должности, указанной в первичном документе. Другими словами, если, например, в бланке накладной предусмотрена подпись главного бухгалтера, другой сотрудник подписать этот документ не имеет права, даже если он включен в соответствующий приказ руководителя. Поэтому специалисты рекомендуют компаниям самостоятельно разрабатывать формы первичных документов и в реквизитах подписывающего лица указывать, например, «Руководитель или иное уполномоченное лицо».

Счета-фактуры

Счета-фактуры стоят особняком от остальной документации, поскольку используются для расчета одного из главных платежей российской налоговой системы — НДС. Порядок подписи этих документов закреплен в пункте 6 статьи 169 Налогового кодекса. Он различается в зависимости от того, в каком виде составляется счет-фактура — в бумажном или электронном. Отметим также, что закон не обязывает компанию сообщать в ФНС о делегировании права на подпись счетов-фактур иному лицу.

Подпись бумажного счета-фактуры

Указанная норма закона требует, чтобы классические бумажные счет-фактуры подписывались руководителем и главным бухгалтером организации либо иными уполномоченными лицами. Это могут быть любые лица, причем совершенно не важно, работают они в компании или нет. Главное, чтобы полномочия на подпись счетов-фактур были переданы им в соответствии с законодательством.

У организаций для этого есть два пути: включить это лицо в приказ или составить на него доверенность. Если же речь об индивидуальном предпринимателе, тогда для передачи права подписания счетов-фактур другому лицу на него необходимо оформить нотариальную доверенность.

Поскольку в соответствии с требованиями Налогового кодекса на документе должны стоять подписи руководителя и главбуха, в приказе либо доверенности следует указать, за кого из них будет расписываться уполномоченное лицо. Отметим, что один человек может подписывать документы как от имени руководителя, так и от имени главного бухгалтера. На практике зачастую подпись на счете-фактуре ставит только главный бухгалтер. В этом случае он должен быть наделен полномочиями подписывать эти документы от имени руководителя.

Электронные счета-фактуры

В отличие от бумажных собратьев, счета-фактуры в электронном виде подписываются лишь одной подписью — усиленной квалифицированной электронной подписью (УКЭП) руководителя или иного уполномоченного лица. Передать право подписи иному лицу можно по тем же правилам, которые применяются в отношении бумажного счета-фактуры.

Налоговые декларации

Правила подписания налоговых деклараций и расчетов установлены в статье 80 Налогового кодекса. Они гласят, что указанные документы должны подписываться налогоплательщиком или его представителем. Под налогоплательщиком понимается руководитель компании или индивидуальный предприниматель, то есть то лицо, которое может действовать без доверенности. Подпись именно этого лица и должна проставляться на декларации или расчете. Если документ подписывает, скажем, главный бухгалтер, то необходимо наделить его такими полномочиями доверенностью.

Обратите внимание! О передаче указанных полномочий следует уведомить налоговые органы. Прежде чем представить в ФНС отчет, подписанный уполномоченным лицом, необходимо направить туда копию доверенности. Кроме того, ее реквизиты нужно прописать в соответствующем поле декларации, а также приложить к ней копию доверенности.

Отчетность по НДС

Как известно, с прошлого года все компании отчитываются по НДС в электронном виде. Исключение — налоговые агенты, которые не являются плательщиками НДС. Электронная декларация подписывается УКЭП и передается по каналам телекоммуникационной связи (ТКС) при помощи оператора электронного документооборота (ЭДО).

Каким образом можно делегировать полномочия на подпись декларации по НДС иному лицу? В целом все так же — необходимо составить доверенность и уведомить налоговый орган о передаче полномочий. С той лишь разницей, что сделать это можно в электронном виде, а к декларации каждый раз прилагать информационное сообщение о доверенности. Такой порядок применим к любому налоговому отчету (расчету), который подается по каналам ТКС.

Передача полномочий на общение с ФНС

Необходимость отчитываться в электронном виде влечет обязанность налогоплательщика обеспечить электронное общение с ФНС, в том числе получать сообщения от инспекции. Реализуется это через операторов ЭДО. При этом в налоговый орган необходимо представить договор с оператором и документ, уполномочивающий его получать сообщения, которые предназначаются для налогоплательщика. Если оператор обеспечивает канал между инспекцией и физическим лицом, то необходимо также представить документ, который будет подтверждать право самого физического лица на получение сообщений из налогового органа. Доверенность на лицо, на которое возложены полномочия общения с налоговой, необходимо передать в ФНС в течение 3 дней с момента оформления.

На практике нередко компания или предприниматель передает функции по ведению бухгалтерии, в том числе и подачу электронной отчетности, сторонней организации. В таком случае также понадобится доверенность о делегировании этих полномочий. Оформляется она в соответствии с общими правилами составления доверенностей. Если в качестве представителя выбрана организация, то она, в свою очередь, также должна делегировать переданные полномочия конкретному работнику. То есть бухгалтерской компании необходимо составить доверенность на одного из своих сотрудников, который будет вести общение с ФНС от имени налогоплательщика-клиента.

Правила составления доверенностей

В зависимости от того, кто делегирует свои полномочия — организация или предприниматель — правила составления доверенности будут отличаться.

Доверенность от имени организации должна удовлетворять требованиям статей 185–187 Гражданского кодекса РФ. В соответствии с ними доверенность должна быть оформлена в письменном виде с указанием даты выдачи и срока действия и подписана руководителем. Если срок действия отсутствует, то доверенность будет считаться выданной на один год. Составить ее можно как на юридическое, так и на физическое лицо вне зависимости от того, работает ли он в организации-доверителе или нет. Ни образца подписи уполномоченного лица, ни нотариального заверения такая доверенность не требует.

Если же полномочия делегирует индивидуальный предприниматель, то доверенность должна быть заверена нотариально (постановление Пленума ВАС РФ от 30.07.13 № 57).

Сдача отчётности по доверенности

Из нашей статьи вы узнаете:

Организации и ИП обязаны отчитываться перед государственными контролирующими органами. На основании п.3 ст. 40 №14-ФЗ, только директор фирмы вправе представлять интересы и совершать сделки от имени компании. Следовательно, сдача отчётности в налоговую и другие ведомства тоже его ответственность. Что если предоставлением документов в ведомства занимается не руководитель предприятия, а уполномоченный представитель (сотрудник). В таких случаях создаётся доверенность для отправки сведений.

Рассмотрим, какая нужна доверенность на сдачу отчётности в налоговую и статистическую службу, пенсионный и страховой фонд, а также порядок оформления этих документов.

Кто и как может сдавать отчётность по доверенности

Заполненные формы отчётности организации вправе сдавать и подписывать:

Также представлять интересы компании может ИП или сторонняя организация, которая выполняет соответствующие услуги по договору. В таком случае в отправляемых документах указывается наименование такой фирмы, реквизиты, подтверждающие полномочия, Ф.И.О. сотрудника, ответственного за заверение сведений от лица организации-налогоплательщика.

Каждая страница документа содержит подпись и дату составления, если такой порядок заполнения предусмотрен законодательством. Отсутствие печати на бумажных декларациях не является поводом для отказа в приёме.

Отчётность, которая передаётся по телекоммуникационным каналам связи (ТКС) через операторов ЭДО, должна быть подписана усиленной квалифицированной электронной подписью (УКЭП). В таком случае уполномоченный сотрудник направляет копию доверенности на право подписания вместе с электронными документами.

ТКС – система представления налоговой и бухгалтерской отчётности в электронном виде.

Приобрести УКЭП можно только в аккредитованном удостоверяющем центре. УЦ «Калуга Астрал» имеет все необходимые лицензии для выпуска «Астрал-ЭТ» и «1С-ЭТП». Данная продукция делает электронные документы юридически значимыми, позволяет подписывать документы в сервисах ЭДО и отчёты для государственных служб.

Доверенность на сдачу отчётности в ИФНС

Лицо, которое представляет интересы компании, вправе подавать декларации в ИФНС за налогоплательщика на основании ст. 29 НК РФ. Уполномоченным представителем может быть как физлицо, так и организация или ИП. Во всех случаях понадобится представить доверенность на сдачу отчётности в налоговую. Некоторые виды таких документов заверяют у нотариуса или лица, имеющего на это право.

Ниже представлены образцы доверенностей и порядок их заполнения для каждого уполномоченного представителя компании.

Доверенность для организации

Если сдача отчётности в налоговый орган осуществляется сторонней организацией, то доверенность уполномоченного представителя подписывает руководитель фирмы или его заместитель. Ставить печать и заверять нотариально такой документ не нужно.

В нём указывают уполномоченное лицо сторонней фирмы, имеющее право подписи.

Образец доверенности для организации

Доверенность для уполномоченного сотрудника

Такая доверенность оформляется в случае, когда отчётность в ИФНС сдаёт главный или штатный бухгалтер. В документе содержится информация от лица руководителя предприятия, о наделении соответствующих полномочий ответственного сотрудника.

Образец доверенности для уполномоченного сотрудника

Доверенность для ИП

Когда налоговую отчётность индивидуального предпринимателя предоставляет в ИФНС другой ИП, доверенность заверяют у нотариуса.

Образец доверенности для ИП

Электронная доверенность

Налоговый отчёт и доверенность на его предоставление оформляют в цифровом виде. Данный способ не требует нотариального заверения. К декларации прилагают копию документа, которая подтверждает полномочия представителя. Дубликат подписывается УКЭП доверителя и отправляется через ТКС.

Проект формата электронной доверенности размещён на Федеральном портале НПА. Нормативно-правовой акт разработан ИФНС и на момент публикации находится на этапе анализа. Уже в скором времени налоговая служба представит образец данного документа.

Доработанные единые требования к электронной доверенности также размещены на портале НПА. Согласно проекту, документ оформляют следующим образом:

Ресурс «Доверенность» в ИФНС

Чтобы не предоставлять доверенность на сдачу отчётности в налоговую с каждым отчётом, в ИФНС разработана специальная система хранения данных. Информационный ресурс «Доверенность» — это электронная база документов, которая хранит в себе информацию об уполномоченных на предоставление деклараций представителей.

Доверенность составляют и передают в налоговую инспекцию. Документ создают на бумаге или в виде электронного файла, подписанного УКЭП доверителя. В тексте указывают обязательные реквизиты, утверждённые приложением 2 приказа ФНС от 23.04.2010 № ММВ-7-6/200.

Работник ведомства заносит доверенность в базу данных. Сданные сведения хранятся в налоговой три года. После этого уполномоченный сотрудник вместе с налоговой отчётностью отправляет информационное сообщение, в котором указаны представленные ранее реквизиты доверенности.

Поданную доверенность можно отозвать. Заявление составляют в произвольной форме. Передача сообщения об отзыве осуществляется теми же способами, что и подача документа на предоставление полномочий.

Если организация меняет своё название или руководителя, то отзывать доверенность не требуется.

Доверенность по сдаче отчётности в ПФР

В соответствии с ст. 11 № 27-ФЗ компании сдают в ПФР сведения о страховых взносах и страховом стаже работников, а также об иных лицах, которым они выплачивали доходы. Без подтверждения полномочий, сдача отчётов в ПФР осуществляется только законным представителем организации — её руководителем.

Физлица предоставляют сведения в ПФР в качестве сотрудника организации, стороннего лица, или иного юрлица, имея типовую доверенность. Такой документ создают в письменной форме. Его подписывает руководитель организации. В нём указывают дату выдачи и срок действия доверенности. Если дата окончания действия документа не указана, то его используют в течение одного года.

Если сдача отчётности в ПФР осуществляется от имени физлица, то такая доверенность заверяется нотариально.

Типовая форма доверенности страхователя на право представления интересов доверителя в территориальном пенсионном органе размещена на сайте ПФР.

Как осуществлять ЭДО между страхователем и органом ПФР, можно узнать в разделе «Информация для жителей региона».

Доверенность в ПФР (образец)

Доверенность на сдачу отчётности в ФСС

Доверенность для ФСС наделяет представителя правом не только сдавать отчётность, но и получать различные документы: справки, запросы, заявления, сверки по платёжным поручениям, выплаты страховых взносов и т.п. Её может составить юрист или секретарь компании, а согласовать и подписать — только руководитель.

Доверитель составляет документ, дающий право на действия представителя в ФСС от имени организации, без ограничений или наделяет документ частью полномочий. Во втором случае создаётся доверенность:

Если срок действия документа не указан, доверенностью для ФСС разрешено пользоваться в течение одного года и продлевать при необходимости.

Доверенность составляется на любого сотрудника возрастом более восемнадцати лет. Нотариально заверяется только тот экземпляр документа, который составлен с учётом права передоверенности.

Государство не устанавливает определённый формат бланка доверенности для ФСС, его составляют в свободной форме, которая прописана в учётной политике организации. Это может быть лист формата A4 или фирменный бланк предприятия.

Доверенность для ФСС составляется в единственном экземпляре и должна обязательно содержать в себе следующее:

Печать на документе ставить необязательно.

Если доверенность требуется отозвать, то доверитель извещает ФСС о прекращении действия документа.

Доверенность на право подписи декларации о соответствии

1.3. Доверенность на совершение действий от имени декларанта либо от имени таможенного брокера

Согласно ГК России доверенность от имени юридического лица должна составляться в письменной форме, заверяться подписью руководителя или иного лица, уполномоченного на это учредительными документами, и удостоверяться печатью организации. Такой порядок применяется независимо от организационно-правовой формы доверителя и содержания полномочий.

Доверенность должна содержать следующие сведения:

— реквизиты доверителя и представителя (в соответствии с документами, удостоверяющими личность). В доверенности, выдаваемой от имени юридического лица, указываются его полное наименование, место нахождения, а также должностное положение лица, подписавшего доверенность;

Использование фирменного бланка организации или указание номера доверенности не является обязательным в соответствии с гражданским законодательством. В то же время согласно пункту 35 Инструкции о порядке заполнения грузовой таможенной декларации и транзитной декларации, утвержденной Приказом ФТС России от 11 августа 2006 г. N 762, в случае, если ГТД заполняется работником декларанта или таможенного брокера (представителя) в графе 54 комплекта ТД3 в качестве сведения о документе, удостоверяющем полномочия лица, заполнившего ГТД, следует наряду с датой выдачи доверенности указывать также номер доверенности.

Оформление нотариально удостоверенной доверенности для представительства в отношениях между юридическими/физическими лицами и таможенными органами действующим законодательством Российской Федерации не предусмотрено.