гашу ипотеку кредитной картой

Закрываем ипотеку потребительским кредитом и считаем выгоды

Часто стала появляться реклама, в которой банки предлагают рефинансировать ипотеку потребительским кредитом. Идея заманчивая — так можно снять обременение с недвижимости и больше не беспокоиться, что кредитор отберёт жильё. Однако лучше не верить голословным заявлениям и рекламе, а самостоятельно посчитать выгоды (или убедится в их отсутствии).

Можно ли рефинансировать ипотеку потребкредитом?

Банки не запрещают брать кредиты на погашение ипотеки. Более того — продвигают такие программы, говоря об их выгоде.

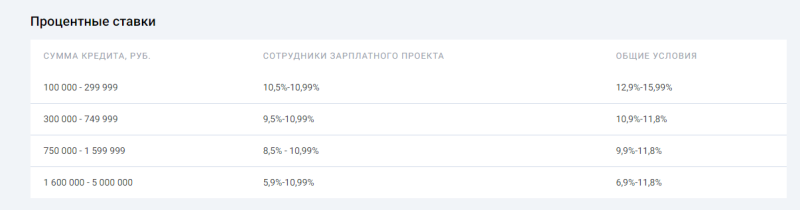

Например, программа рефинансирования «Сбрось лишние проценты» от «Уральского банка реконструкции и развития» предлагает взять новый кредит под 5,9% годовых, что дешевле текущих ставок по многим ипотечным программам.

Но, если присмотреться к условиям, энтузиазм гаснет.

Процентная ставка 5,9% годовых не фиксированная — она зависит от категории заёмщика, суммы кредита и решения банка.

Минимальная процентная ставка доступна участникам зарплатного проекта, которые оформляют кредит на сумму свыше 1 600 000 рублей и покупают полис страхования жизни.

Ещё один сомнительный момент — наличие страховки. Без неё процентная ставка повышается на 5%, и рефинансирование сразу теряет привлекательность.

Сумму страховки банк рассчитывает индивидуально с учётом суммы и срока кредита. По нашей заявке банк рассчитал страховку на рефинансирование остатка по ипотеке в 2 000 000 рублей на 10 лет. Стоимость полиса на весь срок действия договора вышла — 352 941 рубль.

Страховка включается в тело кредита. Берём на погашение ипотеки 2 000 000 рублей, но с учётом полиса тело кредита составит 2 352 941 рубль. Основной минус такого страхования — проценты начисляются в том числе и на полис. Переплата только за финансовую защиту составит 208 235 рублей.

Для сравнения. Страхование ипотеки чаще всего оплачивается отдельно и к сумме кредита не прибавляется. Процентная ставка за отказ от страхования в большинстве банков увеличивается на 1-2%.

Максимальный срок кредитования по потребительскому кредиту УБРиР — 10 лет. Максимальный срок ипотеки — 25-30 лет. За счёт большого срока кредита можно уменьшить платёж и подстраховать себя на случай неожиданных финансовых проблем.

Сравните. При кредите в 2 000 000 рублей на 25 лет ежемесячный платёж составит 14 000 рублей. Кредит на 10 лет при тех же данных увеличит платёж до 23 000 рублей.

Зачем рефинансировать ипотеку потребкредитом?

Заявление о том, что потребкредит выгоднее ипотеки кажется сомнительным, потому что для банка он более рискованный. Если заёмщик перестанет вносить платежи по жилищному кредиту, то банк реализует недвижимость, погасит долг и никаких убытков не понесёт. Если заёмщик перестанет платить по необеспеченному потребительскому кредиту, то у банка не будет рычагов воздействия. Финансовая организация может подать в суд, передать исполнительный лист приставам и ждать возврата долга. Однако с некоторых людей взыскивать нечего — банк может не дождаться денег. Подобные риски закладываются в процентную ставку. Соответственно, чем больше банк рискует, тем выше процентная ставка.

Если встаёт вопрос, как покупать квартиру — через потребкредит или ипотеку, заёмщики выбирают специальные программы жилищных кредитов, поскольку они гибкие (есть скидки для некоторых категорий заёмщиков), есть спецпрограммы с поддержкой от государства, регионов или застройщиков, есть возможность взять кредит на длительный срок и тем самым уменьшить платёж.

Один из существенных минусов ипотеки — квартира находится под обременением. Пока кредит не погашен, заёмщик не может продать квартиру, подарить, выделить в ней доли. Кроме этого, во время банкротства или при наличии больших долгов по ипотеке квартира уходит с торгов.

Есть ли выгода от рефинансирования?

Рефинансирование ради вывода квартиры из-под залога — редкость, потому что сейчас можно продать даже ипотечную квартиру и при этом не надо искать покупателя с одобренной заявкой в своём банке. Чаще всего рефинансирование проводят ради экономии, поскольку последние годы ставки по кредитам падают.

Эксперты утверждают, что в рефинансировании есть смысл, если разница между процентными ставками не менее 2%. У всех банков разные процентные ставки, условия рефинансирования, пакет необходимых документов, что влияет на окончательную стоимость рефинансирования. Редакция «Выберу.ру» упростила выбор и составила рейтинг лучших программ по рефинансированию ипотеки.

Получить финансовую выгоду от рефинансирования ипотеки потребкредитом сложно. Этот способ кредитования допустим, но только для вывода недвижимости из-под обременения.

Правила досрочного погашения ипотеки: как выгоднее рассчитаться с банком

Досрочное погашение ипотеки является общим трендом в России. Средний срок выданных в России ипотечных кредитов в 2020 году составляет 18,1 года, при этом обычно кредиты закрывают за семь — десять лет. Зачастую клиенты опасаются брать ипотеку на небольшой срок из-за высоких ежемесячных платежей, неуверенности в стабильности экономики и своего финансового благосостояния, поэтому они предпочитают перестраховаться и изначально оформить кредит на более долгий срок, говорит руководитель службы ипотечного кредитования компании «Инком-Недвижимость» Ирина Векшина.

Рассказываем, какие схемы досрочного погашения жилищных кредитов наиболее выгодны для заемщиков и как правильно гасить ипотеку.

В этой статье отвечаем на следующий вопросы:

Когда выгодно погашать ипотеку досрочно

Все российские банки предоставляют своим заемщикам возможность досрочно погасить ипотечный кредит — либо полностью, либо частично. Выгода от досрочного погашения напрямую зависит от оставшегося срока кредита — чем ближе к концу срока кредита, тем менее выгодно погашать ипотеку досрочно. В долгосрочной перспективе выгоднее сокращать срок. Но если вы выберете уменьшение ежемесячного платежа, экономию сможете почувствовать сразу.

«Снизить общий объем переплаты можно путем досрочных погашений, что особенно актуально в течение первой трети срока жизни кредита. Банки придерживаются схемы аннуитетных платежей, поэтому заемщик сначала преимущественно погашает проценты, а не само тело кредита», — поясняет генеральный директор агентства недвижимости «БОН ТОН» Наталия Кузнецова.

Согласно закону

Досрочное погашение прописано в ФЗ 284 от 19.10.2011. Сумма займа, предоставленного под проценты заемщику, может быть возвращена досрочно полностью или по частям при условии уведомления об этом займодавца не менее чем за 30 дней до дня такого возврата. Договором может быть установлен более короткий срок уведомления банка. О принятом решении нужно заранее уведомить банк, иначе внесенный платеж не будет засчитан и его оприходуют в следующем месяце.

Варианты досрочного погашения ипотеки

Существует несколько вариантов досрочного погашения: сокращать размер ежемесячного платежа, срок ипотеки или комбинировать эти две схемы. Чтобы выбрать подходящий вариант, ипотечник должен оценить, что для него важнее — выплатить меньше денег банку или снизить сумму ежемесячного платежа, чтобы сократить текущие расходы.

Сокращение срока ипотечного кредита

Вариант сокращения срока кредитования — наиболее выгодный для минимизации переплаты по кредиту. При сокращении срока в составе ежемесячного платежа увеличивается часть, которая идет на погашение основного долга, и уменьшается часть процентов. Дальнейшее погашение происходит динамичнее, так как на меньшую сумму начисляется меньше процентов, а переплата сокращается.

Уменьшение платежей по ипотеке

При уменьшении платежа и сохранении срока остаток основного долга растягивается на оставшийся срок, при этом график перестраивается таким образом, что большая часть ежемесячного платежа идет на погашение процентов, а меньшая — на основной долг.

«В целом заемщикам выгоднее согласиться на уменьшение срока предоставления кредита, так как в этом случае снижается размер переплаты банку (то есть начисленные проценты). Однако каждый заемщик сам определяет, какой из вариантов частичного досрочного погашения ипотеки для него удобнее, ведь при этом выборе нужно учитывать несколько важных факторов (жизненная ситуация, текущее материальное положение и т. п.)», — говорит Векшина.

Комбинированный вариант

Идеальный вариант — чередование сокращения срока/размера платежа, то есть как бы подбивая платеж с двух сторон, делая срок и платеж максимально комфортным для появления еще большей финансовой возможности производить досрочные погашения, считает Кузнецова.

Если ваш бюджет это позволяет, то можно внести большой единоразовый платеж и сократить размер обязательного платежа, при этом продолжить выплачивать полную сумму, которая была установлена раньше. Эти небольшие переплаты тоже будут досрочным погашением, за счет них можно сокращать уже срок платежа.

Такая схема удобна тем, что если наступят трудные времена, заемщик может платить минимальный обязательный платеж, а уменьшать срок кредита и переплату в те месяцы, когда это комфортно для бюджета. Минусом является то, что конечная переплата по процентам будет больше, чем в случае с сокращением срока кредита.

Примеры расчета

В компании «БОН ТОН» приводят пример расчета выгоды при различных схемах досрочного погашения ипотечного кредита. Например, при сумме кредита в 3 млн руб. и остатке срока по кредиту в десять лет (120 мес.), под 7,5% с ежемесячным платежом 35,6 тыс. руб. переплата по процентам за десять лет составит 1,273 млн руб.

Представим, что у должника есть 200 тыс. руб. для досрочного погашения в первый месяц. При сокращении срока (но при сохранении ежемесячного платежа) — срок кредита сократится на год, а размер переплаты — на 215 тыс. руб. При уменьшении платежа (и остатке срока 120 месяцев) — платеж снижается до 33,3 тыс. руб. (на 2,48 тыс. руб.), а размер переплаты всего на 85 тыс. руб.