где банк берет деньги на выдачу ипотеки

В этом выпуске я буду рассказывать Вам о всех прелестях банковской сферы, которые стоит знать для того, чтобы принимать инвестиционные решения по сектору. Стоит ведь разобраться в индустрии, в которую инвестирует сам Уоррен Баффетт (нет, Сбербанка в его портфолио нет, но 5 из 10 крупнейших инвестиций сейчас – банки)

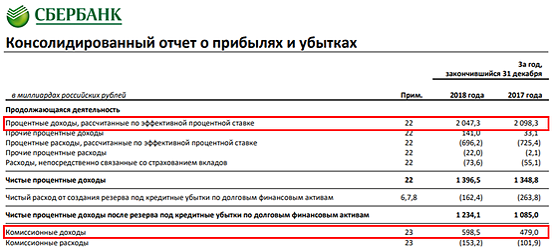

Начнём с самого базового: как банки зарабатывают деньги? Если мы посмотрим на финансовые отчёты банков, то увидим там две основные статьи дохода, которые формируют заработок банков: процентные доходы и комиссионные доходы. Давайте посмотрим на каждый из этих источников заработка более подробно.

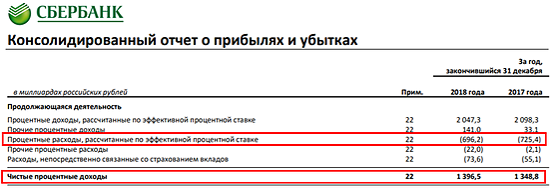

Процентные расходы и Чистые процентные доходы

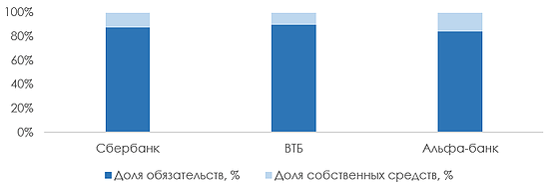

То есть процентные доходы в основном формируются за счёт средств, привлеченных со стороны. Логично, что привлекать средства бесплатно нельзя, да и доходы без расходов тоже встречаются редко. Тут мы начинаем знакомиться с процентными расходами: средства, которые банки выплачивают по процентам. То есть физические и юридические лица приносят деньги в банк и хранят их там под процент (не очень большой, разумеется).

То есть банки принимают деньги на депозиты и выдают их в качестве кредита. Логично, что процент, под который они выдают деньги, больше процента, под который им дают деньги.

Разница между этими процентами и помогает зарабатывать. Этот заработок называется «Чистые процентные доходы».

Чистые процентные доходы зависят от двух факторов: объёмов депозитов/кредитов, а также разницы между процентами по кредитам и депозитам. Давайте подробнее остановимся на втором факторе.

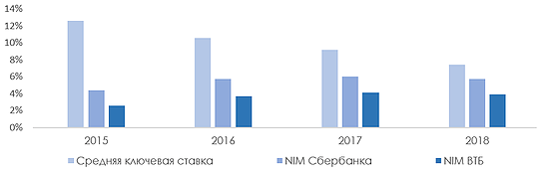

Чистая процентная маржа

Разница между процентами по кредитам и депозитам – один из важнейших показателей для банка. Есть специальный показатель, который отражает эту разницу: чистая процентная маржа или Net Interest Margin (NIM). Соответственно, чем больше эта цифра, тем больше банки зарабатывают при заданных структуре и объёме депозитов и кредитов.

От чего зависит чистая процентная маржа? Основные факторы:

Если структура активов и пассивов – фактор, контролируемый банками, то ключевая ставка не зависит от банков и меняется чаще. Разберёмся подробнее с каждым из пунктов.

Начнём с ключевой ставки в экономике. Её увеличение помогает банкам увеличивать чистую процентную маржу. Это происходит за счёт того, что некоторые инвестиционные инструменты, используемые банками, привязаны к ключевой ставке, потому при повышении ключевой ставки доходность по ним тоже увеличивается, что увеличивает процентную маржу.

На самом деле, этот фактор несильно влияет на российские банки последние несколько лет. Как мы видим, процентные ставки падают с 2015 года, а чистая процентная маржа Сбербанка и ВТБ то повышается, то понижается. Это вызвано тем, что большая часть процентных доходов банков заложена в кредиты, ставки по которым при движении ключевой ставки меняются сопоставимо со ставками по депозитам. Например, у Сбербанка доля доходов от кредитов в процентных доходах составляет 87%, в то время как у JP Morgan (один из крупнейших американских банков) только 64%.

Кстати, вы когда-нибудь задумывались над тем, почему при оценке банков никогда не используется показатель EV/EBITDA? Суть в том, что у банков вообще не существует такого понятия как EBITDA. Это вызвано тем, что кредиты для банка – продукт, а не источник финансирования, поэтому и на расходы по процентам надо смотреть под другим углом. Это значит, что I в EBITDA теряет смысл, значит и показатель EBITDA теряет смысл, поэтому использование EV/EBITDA для банка – невозможно.

То есть надо понимать, что каждый раз, когда банк даёт деньги в кредит, он может потерять эти деньги с разной вероятностью. И за каждым рублём, стоящим в графе «Процентный доход» стоит кредит, который потенциально может быть не выплачен.

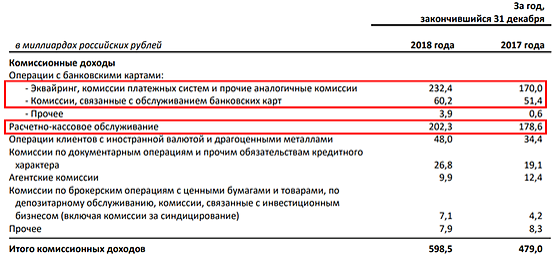

Теперь посмотрим на другую статью доходов банков: комиссионные доходы. Комиссионный бизнес обеспечивает банк безрисковым доходом: банк просто берёт комиссию за обеспечение операций, которые делают его клиенты.

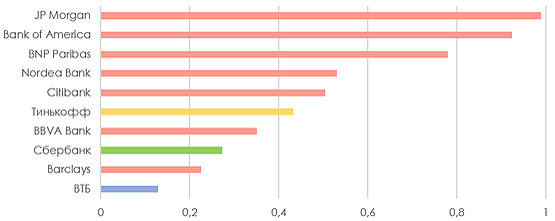

Интересно, что у российских банков, кроме Тинькоффа, непроцентные доходы существенно меньше процентных, в то время как у многих лидеров банковского сектора других стран отношение непроцентных доходов к процентным существенно выше. Потенциально это может стать существенным фактором роста для наших банков без существенного увеличения риска. При этом мы видим, что Сбербанк уже начинает пользоваться этим фактором роста: комиссионные доходы за последний год выросли на 25%.

Безусловный лидер по комиссионным доходам – Тинькофф:

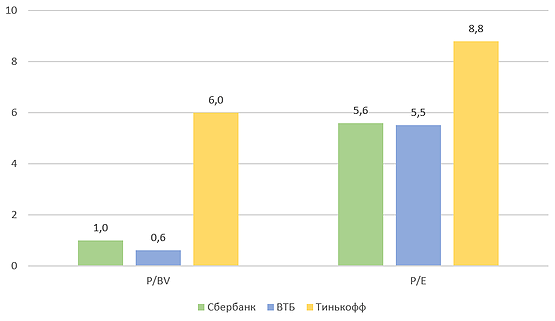

Кстати, это влияет на мультипликатор P/BV: у Тинькоффа он существенно выше, чем у Сбера и ВТБ (6,0х против 1,2х и 0,6х соответственно), так как на каждый рубль процентных доходов Тинькофф ещё зарабатывает гораздо больше комиссионных, которые не отражаются на балансе. Но если посмотреть по P/E, банки более сравнимы, но с поправкой на премию за рост для Тинькоффа.

На этом всё на сегодня. Мы начали разбираться с банками и с тем, как они зарабатывают деньги. В следующий раз мы разберёмся с банковскими рисками.

Как правильно взять ипотеку? 7 типичных ошибок ипотечных заемщиков

Как правильно взять ипотеку, чтобы купить квартиру и не пожалеть об этом? Рассмотрим 7 типичных ошибок ипотечных заемщиков, которые могут превратить вашу жизнь в самый настоящий ад. Зная особенности оформления ипотеки реально избежать ошибок, которые допускаются чаще всего из-за отсутствия знаний в данной отрасли.

К кредитованию в целом нужно относиться крайне осторожно, особенно когда речь идет про потребительский заем. Но ипотека стоит особняком, поскольку бывает, что у людей нет возможности купить собственное жилье без ипотечного кредита. На данный момент Центральный банк стремительно снижает процентную ставку, и становится чуть-чуть выгодней. При этом государство продолжает загонять граждан в кредитное рабство. В стране работает немало льготных программ о которых нужно знать.

Извечный вопрос, стоит ли покупать квартиру в ипотеку или проще жить на съемной? Здесь нужно взвешивать за и против в конкретной ситуации, поскольку случаи разные. Если решили что взять ипотеку в банке – это ваш вариант, нужно рассмотреть самые частые ошибки.

Оформление заема без первоначального взноса

Прежде чем приступать к оформлению ипотечного кредита, необходимо понять насколько вы готовы к нему. Если нет первоначального взноса минимум 20% от суммы, с оформлением лучше повременить. Потому что это ухудшает финансовые условия, по которым банк готов будет оформить заем.

Когда нет такой суммы, многие задумываются взять потребительский кредит. Этот вариант рискованный и ухудшает платежеспособность клиента в целом, поскольку человек берет на себя дополнительные финансовые обязательства. И плюс еще увеличивается сумма денег, потраченная на недвижимость.

Когда не достаточно средств, лучше накопить используя:

Погоня за низкой ставкой

Взять ипотеку под низкий процент − ключевая цель, это не правильное решение. Конечно, обращаем на процент, кажется, чем ниже, тем выгодней сделка. Это не совсем так, поскольку ипотечный заемщик сталкивается с большим количеством дополнительных платежей:

Помимо этого, если банк предлагает под определенный процент какой-то объект, возможно проблема в объекте, это следует учитывать. Изначально нужно отталкиваться от ценности выбранной квартиры, затем учитывать процент. При оформлении ипотеки помните, что это необходимо менеджеру, а не клиенту. Менеджер заинтересован в заключение сделки через его банк. Когда наседает представитель банка и угрожает что необходимо заключить сделку сиюминутно, с осторожностью отнеситесь к предложению. Потребуйте ознакомиться с полным предложением, возьмите время на размышление.

Подписание договора «не глядя»

Взять ипотеку без детального изучения соглашения – самая глупая ошибка. Поскольку это важный этап в заключение сделки, именно в договоре прописываются права и обязанности сторон. Заранее ознакомьтесь с договором, даже можно дать изучить специалисту или знакомому имеющему опыт оформления ипотечного кредита. В случае если что-то смущает, задайте уточняющие вопросы, и просите вносить изменения в договор, если какие-то нюансы не устраивают. Это нормальная практика.

Помните, что ипотека оформляется надолго, и в зависимости от того, какой договор вы подпишите, будет зависеть материальная, эмоциональная составная ближайшие несколько лет.

Покупка страховки

Бездумное оформление страховки – следующая ошибка весьма распространенная. Можно ли взять ипотеку без страховки? Да. При заключении договора банк часто предлагает оформить два типа страховки:

По законодательству единственным обязательным страхованием является страхование залога. Но, с другой стороны банк в случае отказа оформления страховки на жизни, повышает процент, тем самым усложняет выплату заема. Здесь есть один нюанс, есть банковские организации, которые злоупотребляют ситуацией и чрезмерно навязывают людям невыгодные условия страхования. Возможно, предоставлен только один вариант страхования и не говорят о существовании альтернативного решения.

Альтернатива всегда есть, и как правило вариант предложенный банком на месте – это самый невыгодный вариант. У каждого банка имеется список из 10-15 аккредитованных страховых компаний, и клиент имеет право воспользоваться услугами одной из них. Необходимо взять контакты данных компаний и узнать расчетные полисы в зависимости от ситуации:

Затем нужно выбрать наиболее дешевый вариант, поскольку даже при наличии страхового случая деньги клиент, близкие не получат.

Пренебрежение льготами

Взять ипотеку в банке можно субсидированную. Перед тем как оформлять ипотечный договор изучите существующие предложения, льготы. Сейчас много программ, кроме материнского капитала, возможно в списках льготников окажетесь вы. На этом можно неплохо сэкономить.

Отсутствие дисциплины

Оформляя кредиты человек готов к этому морально. Прежде чем идти в банк, необходимо удостоверится, что вы обладаете достаточной финансовой дисциплиной, чтобы совершать ежемесячный платеж. Чтобы посмотреть на это, сделайте перед завершением кредита обязательство для себя выплачивать определенную сумму средств, откладывая деньги. Можно посмотреть, как получиться оптимизировать бюджет, и как вы будете вести себя с учетом урезания средств. Если денег не достаточно, лучше не торопится. Возможно, человек финансово и морально не созрел к заему.

Платить больше чем нужно

Ипотека – это не дешевое удовольствие, а банки любят, когда клиенты допускают ошибки, поскольку они на этом зарабатывают. Речь идет о пене за просрочку по кредиту. Делайте все, чтобы просрочки отсутствовали. После оформления ипотеки заведите платежный календарь и сверяйтесь с ним. В идеале настройте автоплатеж, который будет автоматически переводить средства на ипотечный счет. Обязательно проверяйте, были ли списаны средства.

Уточните у менеджера банка, не будет ли взиматься комиссия за перевод средств. Данную сумму также нужно учесть в бюджете. Желательно отыскать вариант без комиссии.

Лучшая история, один месяц поднажать и заплатить ипотеку на месяц вперед. Клиент получает фору, за счет этого будет время для выплаты в случае критической ситуации.

Ипотека – это нормальный инструмент, но проблема в том, что многие люди после того, как одобрили, заем расслабляются. Буду платить 15 тыс. рублей ежемесячно, не большая сумма, плюс инфляция ее в дальнейшем подъест. Это неправильный подход. При оформлении ипотеки все силы должны быть направлены на погашение досрочно. Растягивать платежи на весь срок – это как минимум нерационально.

Часто срабатывает еще одна ментальная проблема. При получении новой квартиры, сразу появляется желание сделать ремонт, приобрести новую сантехнику, мебель подороже, заметить окна и двери, а затем уже и техника устарела, ведь новый ремонт и т.д. Далее вы узнаете, что купленная квартира по низкой ставке расположена далеко от метро, о чем вас не предупредил застройщик, соответственно потребуется машина. В результате кроме ипотечного займа, человек оформляет десятки потребительских кредитов – это кредитная яма, из которой сложно выбраться. Поэтому продумывайте свои действия наперед, особенно касающийся оформления заемов.

Помните, что любой кредит – нормальный инструмент, если уметь правильно им пользоваться. Ипотека изначально придумана для богатых людей с активами и стабильной прибыльностью, люди брали заем. В любой ситуации – это риски, о которых нужно помнить и их понимать. Необходимо планировать как вы решите проблемы связанные с рисками. Любые просрочки по кредитам любого типа – это потеря денег, а потеря средств – это потеря личного времени. Подумайте, готовы ли вы дарить свои деньги и время, эпатажному седовласому банкиру, который купит себе новый самолет. Возможно, лучше поднажать и вносить платежи своевременно?