где платить налоги если живешь в другой стране

Покупка недвижимости за рубежом гражданами РФ: законы, правила, налоги

Россиянам, желающим купить зарубежную недвижимость, необходимо узнать о существующих правилах, которые установлены российским и зарубежным законодательством. Прежде чем вносить инвестиции, следует проанализировать, какие могут возникнуть финансовые последствия для инвесторов. Раскроем этот вопрос подробнее.

При покупке недвижимости за рубежом, что нужно знать (законы, правила, налоги)

Чтобы совершить сделку купли-продажи квартиры, дома или других объектов недвижимости за рубежом, необходимо в первую очередь получить ответы на такие вопросы:

Законодательные нормы

В соответствии с российским законодательством для граждан России не установлено запретов на приобретение, владение и иное распоряжение зарубежной недвижимостью. Кроме того, россияне не обязаны отчитываться перед налоговой о своих зарубежных активах, если они не являются чиновниками. Государственные и муниципальные служащие обязаны указывать такие объекты в своих ежегодных декларациях.

А вот что касается международного законодательства, то в ряде стран могут быть введены ограничения по владению недвижимым имуществом иностранцами. К примеру, в Австрии физлица-нерезиденты (иностранцы без ВНЖ) не могут стать собственниками ни земельного участка, ни апартаментов для отдыха или жилья. В этом конкретном случае существует выход – учредить местную компанию и приобрести недвижимость в качестве юрлица.

Налоги

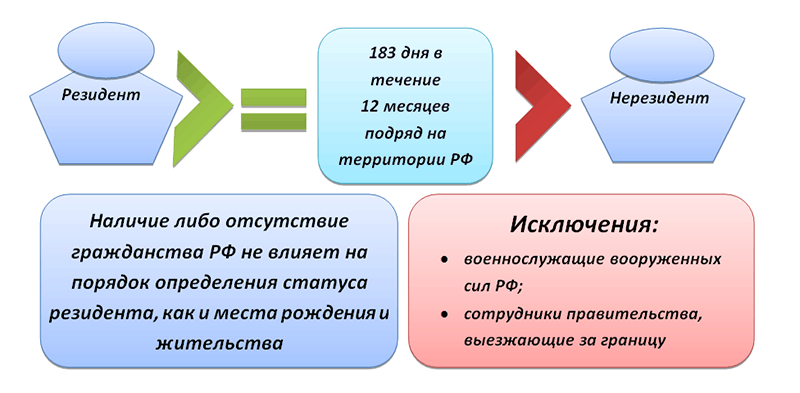

Резидентами Российской Федерации считаются физлица, которые проживают в стране более 183-х дней в году. Такой статус обязывает уплачивать налоги не только с доходов, которые были получены непосредственно в России, но и на территории, за ее пределами.

Среди основных налогов, которые должны уплачивать физлица-россияне, являющиеся владельцами зарубежной недвижимости, нужно выделить такие:

Все доходы, получаемые россиянами от распоряжения своей недвижимостью, в том числе и зарубежной, облагаются по ставке 13%. Исключение составляют активы, полученные по наследству. В России наследники (неважно какой очереди наследования) защищены от чрезмерного налогообложения. То есть налог не взимается лишь при условии, что унаследованное имущество не будет продано в течение определенного периода времени (3 года).

В том случае, если между правительствами России и другого иностранного государства подписаны соглашения по устранению двойного налогообложения, тогда налогоплательщик должен будет уплатить, лишь разницу в налогах. Если россиянин уже уплатил налог с доходов, полученных от использования своей иностранной недвижимости в той стране, где она расположена, и ставка такого налога больше 13%, тогда ничего в России уже не придется уплачивать. Достаточно будет представить документы, подтверждающие, что такой налог уже был взыскан в другой стране.

Другое дело — налогообложение расчетной выгоды от разницы процентных ставок. Как правило, заграничные ипотечные ставки на порядок ниже российских. Вот эту разницу в процентах, умноженную на стоимость недвижимости, и придется декларировать как налогооблагаемую базу и соответственно платить налог.

Как приобрести недвижимость за рубежом россиянину

При планировании покупки следует учесть такие правила:

Настоятельно не рекомендуется скрывать факт покупки зарубежной недвижимости от российских налоговиков. Хотя по факту у рядовых россиян нет обязательства об уведомлении по факту приобретения недвижимости за рубежом, но от ответственности по уклонению от уплаты налогов (при сокрытии такого факта) никто не освобождал.

Все тайное рано или поздно становится явным, особенно в свете автоматического обмена информацией в рамках ОЭСР и ФАТФ. Хотя Россия так и не стала членом ОЭСР, но в проектах по обмену данными участие принимает. По состоянию на начало 2019-го обменивается информацией по операциям на банковских счетах с 71-ой страной. В этот список вошли практически все европейские страны. Исключение составляет Великобритания, которая весной вышла из отношений с Россией по автоматическому обмену информацией, однако ФНС по запросу может получить интересующие сведения и оттуда.

В отношении тех стран, которые не присоединились к стандартам международного обмена информацией (к примеру, Коста-Рика, Филиппины и ряд других), в России установлены валютные ограничения.

В том случае, если заинтересовавшая недвижимость расположена в стране, где физлицам-нерезидентам не предоставляется возможность свободно приобрести ее на рынке, тогда сделку можно оформить через юридическое лицо. При этом следует учесть такие нюансы:

Где купить зарубежную недвижимость проще и выгоднее

Итак, прежде чем тратить деньги и совершать покупку, необходимо проанализировать все исходные данные:

Чтобы не попасть впросак и не приобрести вместе с недвижимостью проблемы, связанные с трудностями по соблюдению налогового и валютного законодательства, рекомендуем воспользоваться услугами специалистов. Обратитесь за консультацией в специализированную компанию, чтобы вам просчитали все возможные риски и расписали правила покупки недвижимости в выбранной стране.

Двойное налогообложение России с другими странами

Гражданин, который проживает в России более 183 дней на протяжении года, обязан платить налоги на все доходы, независимо от того, в какой стране мира он их получает. Часто с двойным налогом сталкиваются владельцы недвижимого имущества за рубежом, которое они сдают в аренду или продают.

Двойное налогообложение России со многими странами урегулировано двухсторонними договорами, что значительно облегчает жизнь налогоплательщикам.

Что значит двойное налогообложение

Под двойным налогообложением подразумевается обязательная уплата налогов на прибыль в разных государствах. Касается это обычно тех, кто является гражданином одной страны, а получает доход в другой.

Для оптимизации процесса, сокращения и без того немалых расходов на оплату сборов правительство РФ подписывает договора с другими государствами. Это помогает избежать двойной уплаты налогов.

Причины возникновения вопросов о двойном налогообложении

Самые распространенные причины двойных сборов:

Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом.

Что такое договор об устранении двойного налогообложения

Согласно межгосударственным соглашениям устанавливаются нормы оплаты налогов с прибыли частных и юридических лиц, чьи доходные активы находятся за пределами страны их гражданства. Договор об устранении двойных налогов регулирует такие ситуации в 2021 году:

Благодаря таким международным договоренностям определенные виды финансовых сделок освобождаются от налогообложения в одной из двух стран. Либо налоги выплачиваются, но на льготных условиях. Это помогает налогоплательщикам в несколько раз сокращать расходы, оптимизировать проведение сделок и развивать отношения с зарубежными странами.

Как работают соглашения об избежании двойного налогообложения в России узнайте из видео, представленном ниже.

Россия заключила 83 договора об избежании двойного налогообложения с другими государствами.

Список стран, с которыми у России заключены договора об избежании двойного налогообложения в 2021 году

В этом списке в 2021 году:

У каждого подписанного соглашения есть свое уникальное содержание, но на сегодняшний день отмечается постепенная унификация текстов договоров.

В 2020-2021 году были подписаны и ратифицированы новые соглашения с Кипром, Мальтой, Люксембургом. В результате которых процентные ставки в этих странах повысились на дивиденды и проценты.

Полная таблица стран по алфавиту и даты подписания договора с ними есть на сайте consultant.ru

Российские резиденты, получающие прибыль с активов в государствах, с которыми вопрос о двойном налогообложении не урегулирован, обязаны платить один и тот же налог обеим странам.

Важно! Приоритет имеет международный договор. Если в нем налоговая ставка составляет 5 %, а в отечественном НК — 10, то налогоплательщик имеет право делать выплаты по международной ставке. Но при этом нужно соблюдать строго все сопутствующие условия данного соглашения.

Что нужно для получения льгот на налоги в межгосударственных сделках

Применение льготного налогообложения, согласно условиям межгосударственного договора, возможно только при соблюдении некоторых условий.

Размер налога в разных странах

Чтобы обойти двойное налогообложение, зарубежному партнеру необходимо представить:

Налогообложение на прибыль от сдачи недвижимости в аренду

Если резидент РФ имеет прибыль от сдачи объекта в аренду, который находится, например, в Германии, то весь оплаченный там налог вычитается из суммы сбора в РФ. Подоходный налог для резидентов России — 13 %. Если размер выплаченного налога в ФРГ меньше того, что рассчитали в РФ, то необходимо доплатить разницу.

Если человек сдает в аренду объект за границей и получает с этого доход, он обязан этот факт задекларировать в РФ. Представляется декларация в виде 3-НДФЛ. Дополнительно потребуется один из документов:

Еще больше информации о налогах узнайте из видео, представленном ниже.

Оплаченный за границей налог засчитывается при представлении декларации. Сообщить о прибыли в налоговую службу и получить зачет налога разрешено на протяжении трех лет с момента получения дохода.

Система вычетов не работает на территории РФ. Таким образом, резиденту следовало бы платить налоговый сбор с 18 000 €, а это 2340 € в год (13 %). Но благодаря подписанному договору об устранении двойных налогов между странами налогоплательщик доплатит всего лишь 540 €.

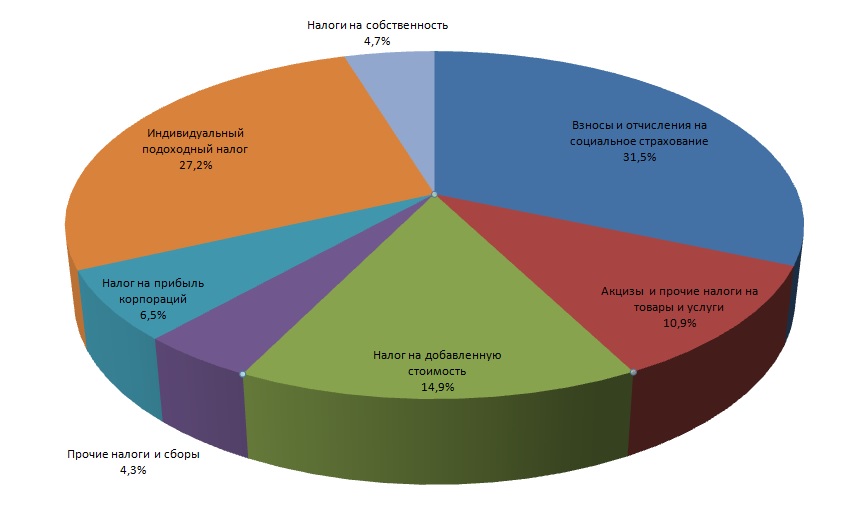

График распределения налогов (%)

Внимание! Если налоговый сбор выплачивается в РФ по упрощенной системе, то зачет его в другой стране невозможен.

Налог на прибыль с продажи недвижимости

Российский закон не разграничивает правила на продажу недвижимости внутри страны и за ее пределами. Не платить налог в России и не представлять декларацию можно только в случаях, если:

Налог не платят, если недвижимость не использовалась в качестве источника получения прибыли.

Если собственник объекта не подходит под вышеперечисленные требования, он обязан представить налоговую декларацию в виде 3-НДФЛ до 30 апреля следующего года после продажи объекта. А до 15 июля оплатить налоговый сбор.

Больше информации об уплате налога при продажи квартиры Вы узнаете из видео, представленном ниже.

Налоги на прибыль от аренды и продажи могут засчитываться в РФ, согласно договору об устранении двойных налогов. Ставка для резидентов — 13 %.

Пример. Резидент России приобрел апартаменты в Испании за 400 тысяч евро, а в 2018 году продал — за 450 тысяч. Заработанные 50 000 € будут облагаться налогом (24 % в Испании, или 12 000 €). Период между приобретением и продажей объекта — более трех лет, значит, достаточно оплатить налог только в Испании.

Соглашение России и Германии

Правительства России и Германии более 20 лет назад подписали договор об устранении двойных налогов. Это наладило деловые взаимоотношения и снизило риск потери большей части доходов к минимуму.

Если налоговые сборы оплачиваются в ФРГ, то в России сокращается размер сбора. Происходит это следующим образом:

Структура немецкой налоговой системы

Двойное налогообложение России и США

Договор об устранении двойного налогообложения между Россией и Америкой был заключен в 1992 году. Это было крайне необходимо, так как экономические взаимоотношения стремительно развивались. В России появилась масса американских организаций, как и российских в США.

Выплаты налогов одновременно в двух странах стали не только неудобными, но и отрицательно сказывались на финансовом состоянии компаний и физических лиц. Поэтому лучшим решением сохранить и развивать деловое сотрудничество двух стран стал подписанный договор об избежании двойных сборов.

Американская система налогообложения работает по следующему принципу: и резидент, и гражданин одинаково должны оплачивать налоги в IRS на доходы в любой точке мира.

Налоговые службы США активно контролируют деятельность иностранных организаций на своей территории. Любая махинация, уклонение от уплаты налогов может наказываться не только лишением лицензии и запретом на работу, но и огромными штрафами, уголовным преследованием.

Не платить налоговые сборы дважды вполне можно без нарушения закона:

Как избежать двойного налогообложения узнайте из видео, представленном ниже.

На сегодняшний день практически все экономически развитые страны уже подписали договор об избежании двойных налогов. Это позволяет развивать внешние торгово-экономические связи, снизить уровень мошенничества, тем самым приумножая свою прибыль.

Сам уехал, а налоги остались

Фрилансер из России может уехать куда-нибудь на турецкий берег, чтобы сидеть под пальмой, попивать ракию и делать свою работу из более комфортного места, чем двушка в Казани. Но если собираетесь сидеть под турецкой пальмой дольше шести месяцев, вы станете турецким налоговым резидентом и будете должны заплатить русские и турецкие налоги.

В этой статье поговорим только о налогах на доходы физических лиц: трудоустроенных, ИП и самозанятых.

Если продолжаете жить в России, а работаете с зарубежными клиентами, интерес к вашим доходам могут проявлять разные страны. Заинтересованные стороны можно объединить в две группы.

Представим, что самозанятый из России, живет в Турции и сотрудничает с московской фирмой. Давайте разберемся, какая из стран может претендовать на его налоги.

Страна резидентства. Официальное понятие налогового резидентства звучит так: «Налоговый резидент — это человек, находящийся под налоговой юрисдикцией определенного государства». Довольно размытое понятие — оно не объясняет, как стать налоговым резидентом или прекратить им быть. На это есть причина: каждое государство устанавливает собственные правила, по которым вы можете стать их налоговым резидентом и автоматически получить обязанность платить местные налоги.

Самое часто встречающееся правило — срок проживания. По нему вы приобретаете налоговое резидентство страны, в которой живете более 183 дней в налоговом году. Такое правило действует в РФ, во многих странах ЕС и в упомянутой выше Турции.

Но в некоторых странах иные правила. Например, в США налоговым резидентом считается владелец Грин-карты. Даже если он не живет в Штатах и не получает там дохода. Чтобы стать налоговым резидентом Великобритании, достаточно прожить 30 дней в собственном доме, которым владеете не меньше трех месяцев. Исключение — если у вас есть постоянная работа в другой стране, и в Великобритании вы работали не больше 30 дней в году.

Где платить налоги, если работаешь за границей

Налогообложение работающих за рубежом граждан РФ зависит от их статуса, как налогоплательщиков, а также вида (источника) доходов. Рассчитывать и перечислять НДФЛ будут обязаны работодатели, либо сам гражданин по декларации. Об основных правилах, по которым удерживается налог на работающих живущих за границей россиян, расскажем ниже.

Налоговый статус

Определение статуса резидента происходит автоматически – при удержании и перечислении НДФЛ работодателями (налоговыми агентами), либо при расчете самим получателем доходов. Предъявить претензии по налогам и сборам к лицам, не подпадающим под статус налогового резидента, нельзя (если иное не предусмотрено международным договором). Таким образом, налоговые резиденты будут платить НДФЛ в России, тогда как для нерезидентов возможны различные варианты.

Порядок уплаты для резидентов

На налоговых резидентов РФ в полном объеме распространяются требования НК РФ. Единая ставка НДФЛ (13%), действующая в нашей стране, будет применяться почти ко всем видам заработка и дохода. Исключение составляют только выигрыши от лотерей и конкурсов, ряд иных видов материальной выгоды.

Удержание и перечисление НДФЛ для налоговых резидентов, работающих зарубежом, может происходить следующими способами:

Если обязанность по удержанию НДФЛ возлагается на налогового агента, гражданину-резиденту придется подавать декларацию только при наличии иных видов дохода. Например, если в календарном году были получены деньги от проданной квартиры, резидент самостоятельно подает декларационный бланк 3-НДФЛ.

При получении заработка от иностранной компании, резидент всегда обязан подавать декларацию 3-НДФЛ. Правила декларирования заключаются в следующем:

За соблюдение сроков подачи, правил заполнения декларации, а также порядка расчета НДФЛ, ответственность будет нести сам резидент. Если отечественный работодатель допустит нарушение норм НК РФ при удержании НДФЛ, гражданин к ответственности не привлекается.

Нужно учитывать, что при наличии международного соглашения между РФ и иностранным государством, этот документ имеет приоритет перед национальным законодательством. Как правило, такие соглашения заключаются для устранения двойного налогообложения для граждан двух государств.

Как платит налоги нерезидент

Естественно, если нерезидент постоянно проживает и работает за границей, т.е. более 183 дней отсутствует в России, его работодатель будет платить налоги по национальному законодательству страны пребывания. Отчитываться перед ИФНС за такие доходы не нужно, а платить подоходный налог придется только при получении дополнительных доходов на территории России.

Как платить налоги, если работаешь за границей удаленно

Одним из самых популярных вопросов в 2021 году является: как платить налоги, если работаешь за границей удаленно? Ответ на него можно найти в действующем налоговом законодательстве – оно действует на всех физических лиц (и резидентов, и нерезидентов), работающих на территории России.

Из статьи вы узнаете

В соответствии со ст. 209 НК РФ, объектом обложения НДФЛ признается:

В статье подробно расскажем о том, как, когда и по какой ставке должны платить налоги физические лица с разным налоговым статусом, и как избежать двойного налогообложения, если место жительства и место работы находятся в разных странах.

Что такое двойное налогообложение

Двойное налогообложение – это обложение одного и того же дохода налогом одного и того же вида в разных странах. Такое бывает, когда человек, являющийся гражданином одного государства, фактически работает и получает доход на территории другого государства. В этом случае ему приходится платить налог по месту своего гражданства, и по месту нахождения. Такой подход является несправедливым по отношению к налогоплательщикам, и, в конечном счете, может негативно повлиять на экономическое развитие обеих стран (в том числе и на экономические связи между ними).

Причины возникновения вопросов о двойном налогообложении

Вопросы о двойном налогообложении возникают, если:

Список стран, с которыми у России заключены договора об избежании двойного налогообложения в 2021 году

Для решения проблемы двойного налогообложения многие страны заключают между собой договора, позволяющие избежать двойного налогообложения.

У России такие договора заключены с:

Полный перечень стран, заключивших с РФ договор об избежании двойного налогообложения, можете найти, перейдя по ссылке. Всего в списке 84 страны.

Когда гражданин России теряет статус налогового резидента своей страны?

Налоговый резидент – это человек, который находится на территории России более 183 дней в течение 12 месяцев подряд (п. 2 ст. 207 НК РФ). Если это условие не выполняется, человек теряет статус резидента.

От того, является человек резидентом или нет, зависит ставка НДФЛ – налога на доходы физических лиц.

НДФЛ платят все физические лица, получающие доход от работодателей на территории России. Если человек не является российским налоговым резидентом и работает за границей на иностранного работодателя, платить НДФЛ ему не нужно. В этом случае придется платить налог в казну того государства, на территории которого он работает.

Я являюсь резидентом РФ, но работаю за рубежом

Если вы проживаете на территории России более чем 183 дня в году, но при этом работаете на иностранного работодателя, то с полученного дохода вам необходимо самостоятельно исчислить и уплатить НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ).

Чтобы это сделать, потребуется составить декларацию по форме 3-НДФЛ и не позднее 30 апреля года, следующего за годом, в котором был получен доход, подать ее в налоговый орган по месту жительства (ст. 229 НК РФ).

Заплатить налог нужно до 15 июля этого же года (ст. 228 НК РФ).

Как платить налоги, если официально трудоустроен в России, но живешь за границей и работаешь удаленно?

Если вы официально трудоустроены в штат компании, расположенной на территории России, но живете за рубежом, возможно два варианта налогообложения. Все зависит от вашего налогового статуса:

Работодатель как налоговый агент самостоятельно рассчитает и удержит налог – вам общаться с налоговиками не придется (п. 1 ст. 226 НК РФ).

Как платить налоги ИП, если живешь за границей?

Если вы зарегистрировали ИП в России, а затем переехали за границу, от уплаты налогов вас не освободят. Важно понять, по каким правилам вы будете эти налоги платить.

Прежде всего, нужно выяснить, есть ли между Россией и той страной, в которую вы переехали, соглашение об избежании двойного налогообложения:

Как правило, действие таких соглашений распространяется на:

Индивидуальный предприниматель, который использует общую систему налогообложения, налог на прибыль не платит – вместо него он уплачивает НДФЛ в размере 13% от полученного дохода (30% – если ИП не является резидентом). Если действие соглашения распространяется на НДФЛ – значит, платить его придется только в одной стране.

Если вы применяете упрощенную систему налогообложения, вы платите единый налог, который заменяет все налоги, уплачиваемые в связи с применением общей системы налогообложения. Налог, уплачиваемый предпринимателем на УСН, не фигурирует ни в одном из действующих соглашений об избежании двойного налогообложения.

Это значит, что зачесть налог, уплаченный в России, в счет исполнения обязательств, которые появляются у вас там, где вы живете, не получится. То, что 6% от дохода вы платите вместо того, чтобы платить остальные налоги, удерживаемые с предпринимателя на ОСН, для налоговиков обеих стран значения не имеет.

Подтверждение этой точки зрения можно найти в письмах Минфина (см., например, письмо от 29.05.2012 № 03-11-09/40 или письмо от 23.11.2016 № 03-11-11/69177) и ФНС (письмо от 13.06.2012 № ЕД-4-3/9681@).

Как платить налоги самозанятым, если живешь за границей?

Самозанятость – специальный налоговый режим, в соответствии с которым получатель дохода уплачивает налог на профессиональный доход. Порядок и правила работы в качестве самозанятого определены Федеральным законом «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»» от 27.11.2018 № 422-ФЗ.

Положения закона не предусматривают никаких ограничений по использованию режима самозанятости для лиц, не являющихся налоговыми резидентами РФ. Перечень лиц, которые не могут работать с применением НПД, определен п. 2 ст. 4 ФЗ № 422 – нерезиденты в него не входят. Это значит, что проживая за границей, российский гражданин может работать и платить налоги в качестве самозанятого.

Важный момент. Чтобы платить налог, самозанятый должен вести деятельность на территории РФ – причем фактически находиться в стране вовсе необязательно, работать можно и удаленно.

Чтобы платить налог как самозанятый, необходимо:

Важный момент. НПД, как и УСН, вы платите в соответствии с российским законодательством. Действие соглашений об избежании двойного налогообложения на этот вид налога не распространяется. Скорее всего, в соответствии с законодательством той страны, в которой вы живете, вам придется заплатить дополнительный налог на этот же доход.