где посмотреть кэшбэк в альфа банке приложении

Подсказки по использованию и ответы на частые вопросы по альфа-карте

Оглавление

Подсказки по использованию альфа-карты

В статье «Выбор дебетовой карты: лучше Тинькофф или Альфа-Банк?» я подбирал для себя дебетовую карту. Я выбрал альфа-карту, получил её и полтора месяца успешно ей пользуюсь. За это время за обслуживание и уведомления я заплатил 0 рублей, зато сама эта карта принесла мне около двух тысяч рублей. Для сравнения: моя пластиковая карта Сбербанка за это же время принесла мне 0 рублей, на СМС уведомления и обслуживания было потрачено около 150 рублей.

Во время использования у меня возникали вопросы — какую-то информацию я пытался (не всегда успешно) найти в Гугле, до чего-то додумался сам, а с одним вопросом я даже связывался со службой поддержки. В общем, в этой заметке я собрал все возникавшие у меня вопросы по альфа-карте и подготовил ответы на них.

Общие вопросы

Как активировать карту

В моём городе нет отделений Альфа-Банка, поэтому я получал карту в Связном. Для покупок в Интернете картой можно пользоваться сразу. Для полноценного использования в магазинах карту нужно активировать.

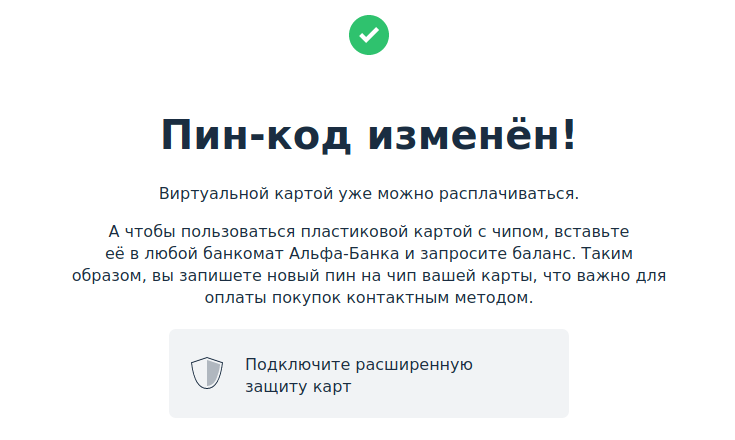

Чтобы активировать карту, нужно зарегистрироваться на сайте Альфа-Банка или в мобильном приложении Альфа-Банка и там установить ПИН код для данной карты. При изменении ПИН-кода появляется следующее сообщение:

Виртуальной картой уже можно расплачиваться.

А чтобы пользоваться пластиковой картой с чипом, вставьте её в любой банкомат Альфа-Банка и запросите баланс. Таким образом, вы запишите новый пин на чип вашей карты, что важно для оплаты покупок контактным методом.

Итак, для того, чтобы активировать карту, её нужно хотя бы один раз вставить в банкомат Альфа-Банка — мне это было не очень удобно, поэтому я обратился в службу поддержки с вопросом: можно ли для записи пин-кода на чип вставить её в банкомат партнёров Альфа-Банка? Мне ответили что нет, нужен именно банкомат Альфа-Банка.

Альфа-карта поддерживает беспроводную оплату, но беспроводная оплата включиться только после первой контактной оплаты с вводом пина. То есть в любом случае, чтобы начать пользоваться физической картой её нужно вставить в банкомат Альфа-Банка.

Виртуальная карта

Упомянутая виртуальная карта — это данные карты, написанные на пластике. То есть ещё до активации вы можете пополнить её и делать онлайн покупки — она работает сразу. До активации при выполнении покупок виртуальной картой не начисляется кэш-бэк, но после активации он начинает начисляться, причём предыдущие покупки (по крайней мере сделанные в этом месяце), также начинают учитываться для получения кэш-бэка.

Где можно посмотреть информацию о карте, балансе, расходах, кэшбэк и прочее

Для управления картой вы можете воспользоваться мобильным приложением, которое называется «Альфа-Банк», все скриншоты из данной статьи сделаны именно в нём.

Также для просмотра информации о карте и управлении ей вы можете воспользоваться личным кабинетом, его адрес: https://click.alfabank.ru/

Сколько лет действует альфа-карта

Карта действует 5 лет.

Имеется ли возможность бесконтактной оплаты

Да, альфа-карта поддерживает бесконтактную оплату.

Кэшбэк

Где посмотреть кэшбэк

До начала начисления кэш-бэков (например, до активации или до выполнения условия по расходу 10 тысяч рублей в месяц) в меню приложения Альфа-Банк нигде не показывается сумма кэб-бэка. То есть если вы только что получили карту и, например, выполнили первую покупку онлайн и хотите посмотреть на свой кэш-бэк, это будет невозможно. Когда будут выполнены условия для начала начисления кэш-бэков, данный пункт меню появится автоматически.

Что нужно, чтобы начать получать кэшбэк

Платят ли кэшбэк за коммунальные платежи

Нет, кэшбэк за коммунальные платежи не платят.

Когда не платят кэшбэк

Можно ли посмотреть размер кэшбэка за отдельную покупку

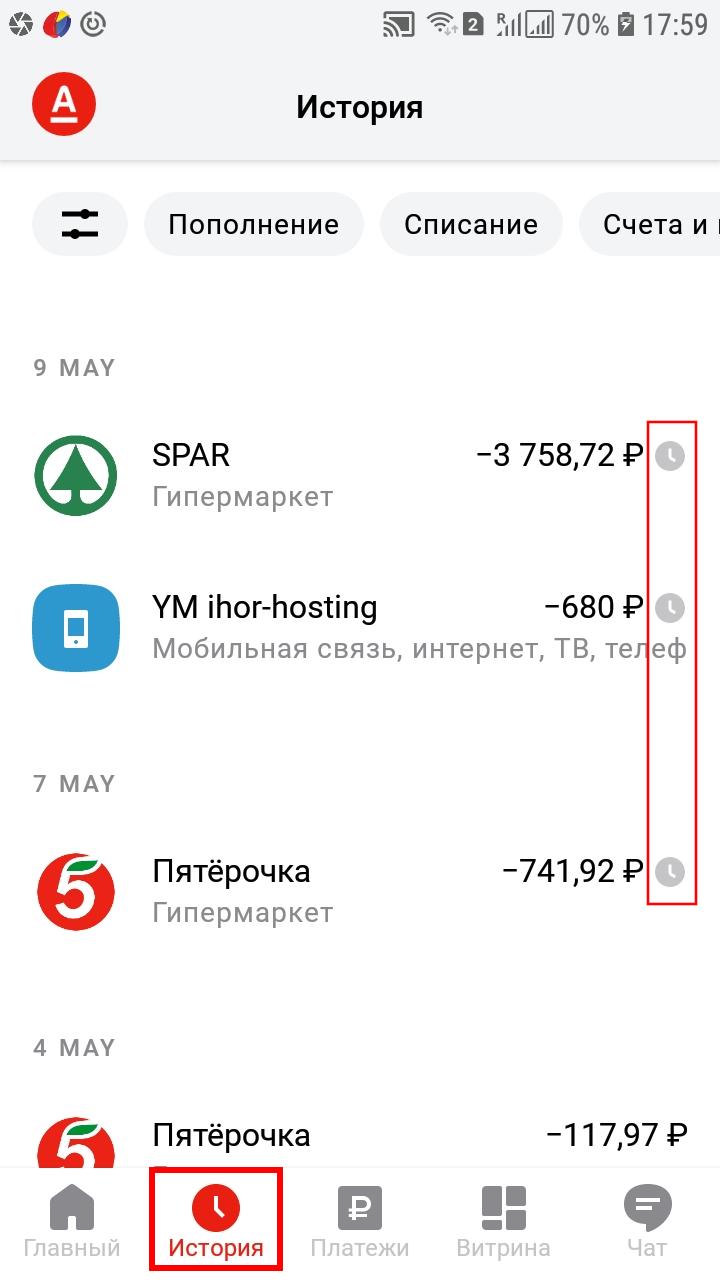

Да, можно, для этого перейдите в Историю, там рядом с размером оплаты будет указана сумма кэшбэка.

Почему вместо суммы кэшбэка часы. Почему ничего не указано на месте суммы кэшбэка

В первые дни (до четырёх) на месте суммы кэшбэка будет символ ожидания — это связано с тем, что банку требуется время на взаиморасчёты с магазином. Затем должна появится сумма, которая будет вам начислена. Но ещё несколько дней она может не показываться и появится позже.

Если сумма так и не появилась, то данная операция относится к тем, за которые не начисляются кэшбэки.

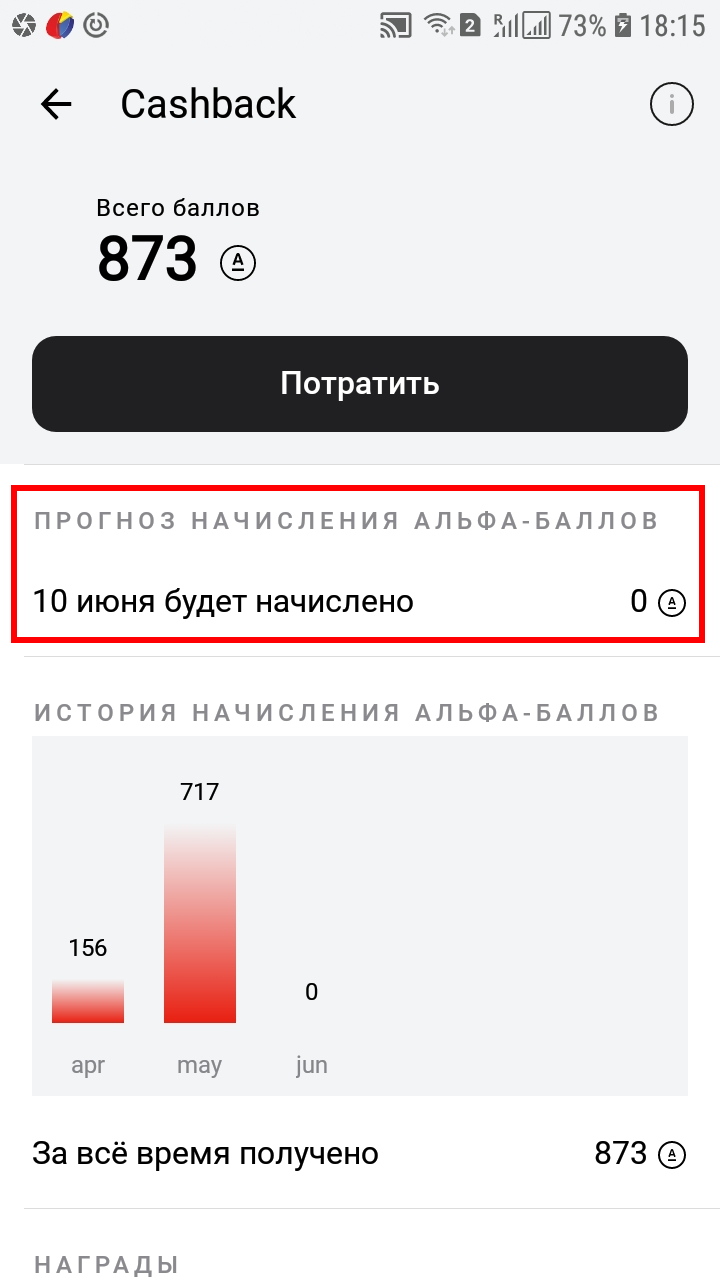

Когда начисляется кэшбэк

Раз в месяц, не позже 10-го числа.

Как понять, сколько мне начислят по моим покупкам в этом месяце кэшбэк

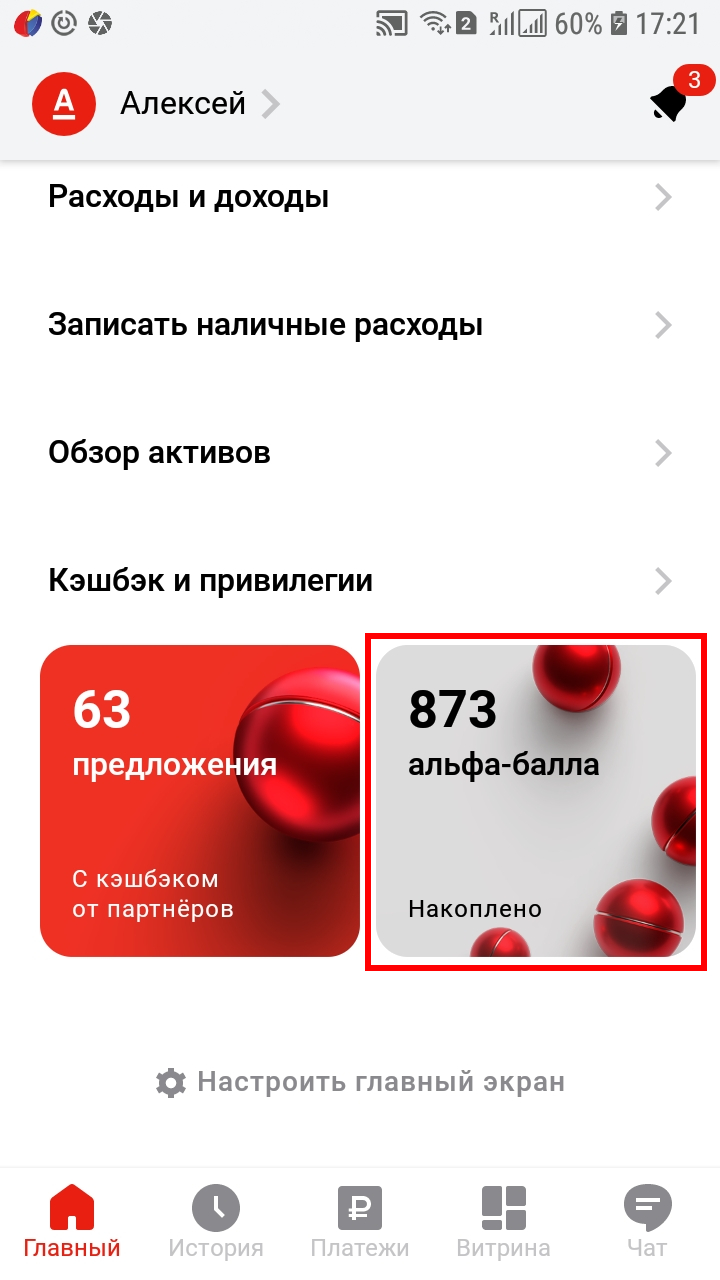

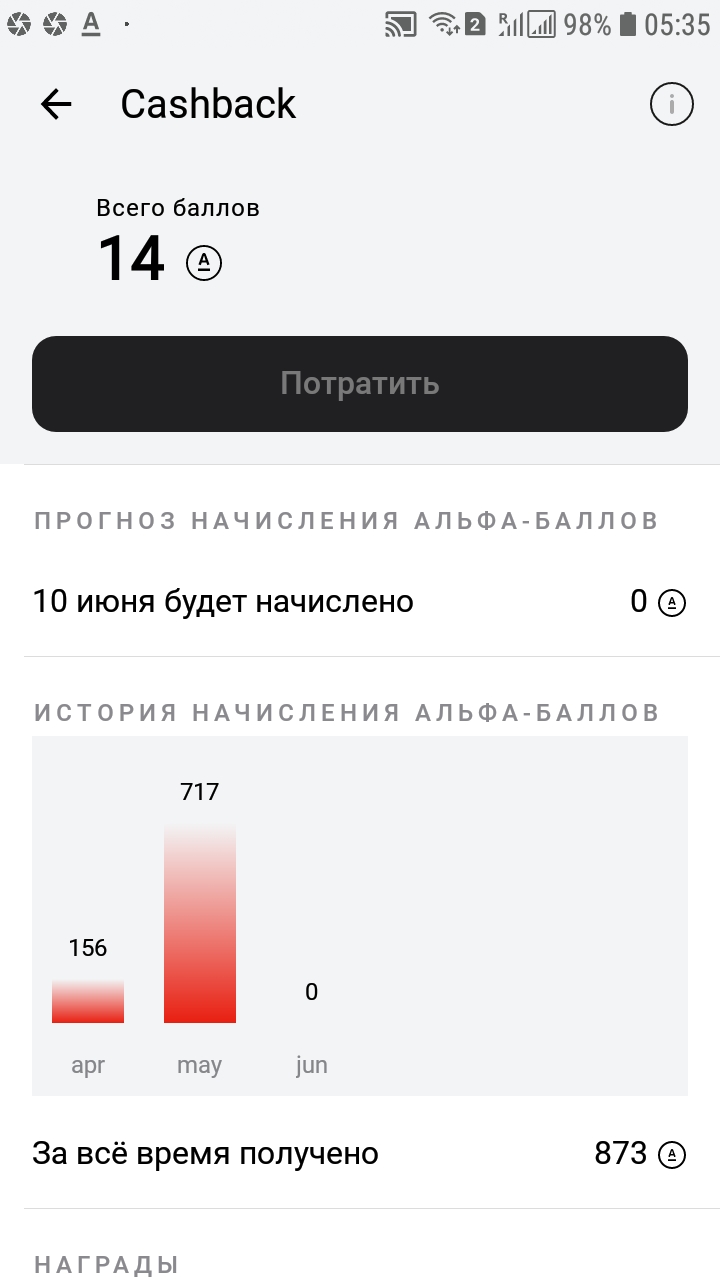

Перейдите в раздел Cashback.

Там найдите заголовок «Прогноз начисления альфа-баллов». Под ним будет показана накопленная в данном месяце сумма кэшбэка.

Как потратить кэшбэк

Перейдите в раздел Cashback.

Нажмите кнопку «Потратить».

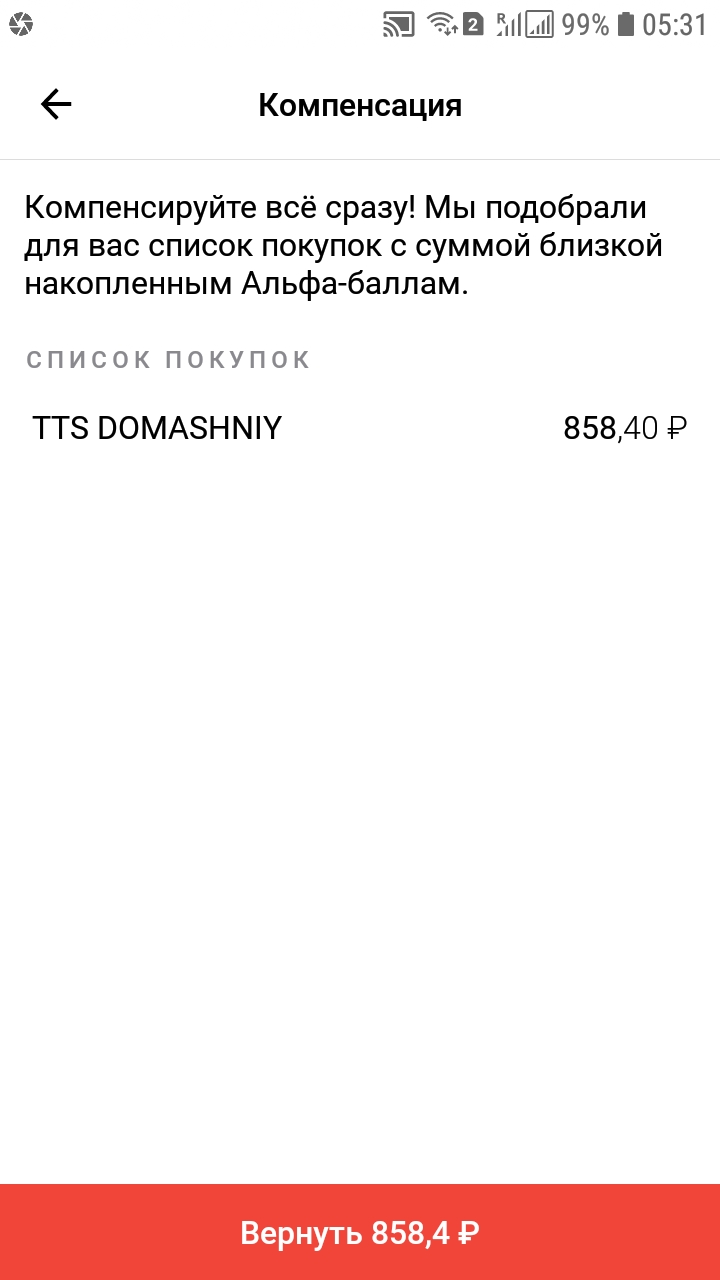

Кэшбэк возвращается как компенсация стоимости одной из покупок. Будет подобран список покупок с суммой близкой накопленным Альфа-балам. Нажмите кнопку «Вернуть».

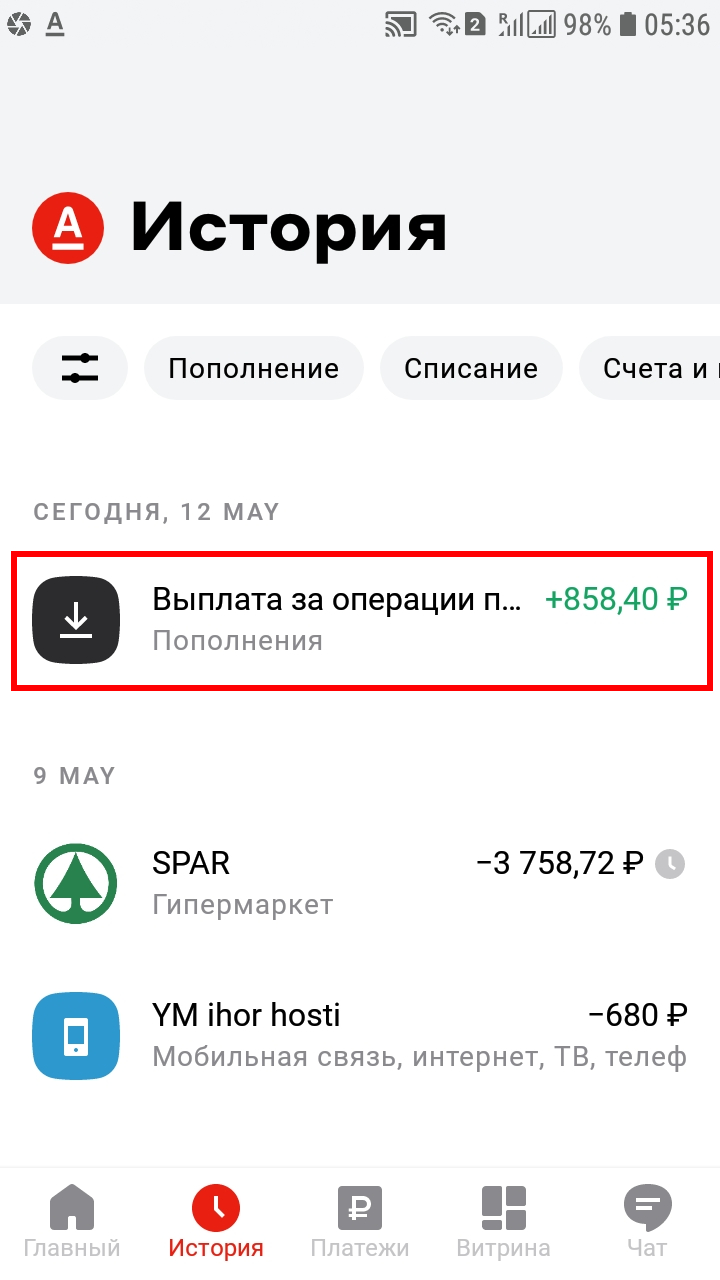

Хотя в сообщении написано, что деньги поступят в течение трёх рабочих дней, мне деньги были зачислены немедленно (вы можете увидеть Push-уведомление о поступлении денег).

Неизрасходованные Альфа-баллы переходят на следующий месяц.

В Истории вы можете увидеть пришедший перевод.

В подробной информации о переводе сказано, что «реверсивный CashBack».

У меня заблокирована кнопка «Потратить». Что делать?

Скорее всего вы недавно стали клиентом банка и ещё не получили пластиковую карту или не активировали её. Оплачивайте покупки цифровой версией карты, кэшбэк уже копится. Кнопка Потратить разблокируется, когда вы активируете пластиковую карту.

Также кнопка Потратить блокируется в текущем месяце после перевода кэшбэка на карту.

Проценты на остаток

Как узнать, начисляются ли проценты

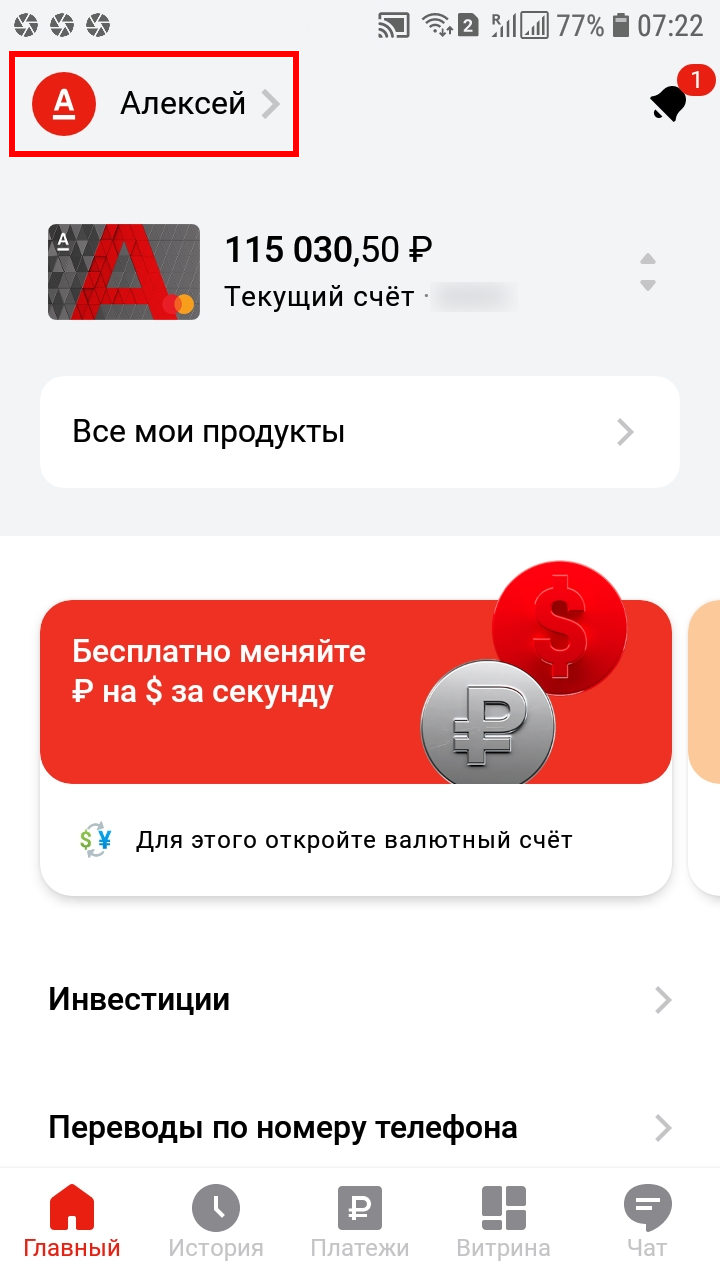

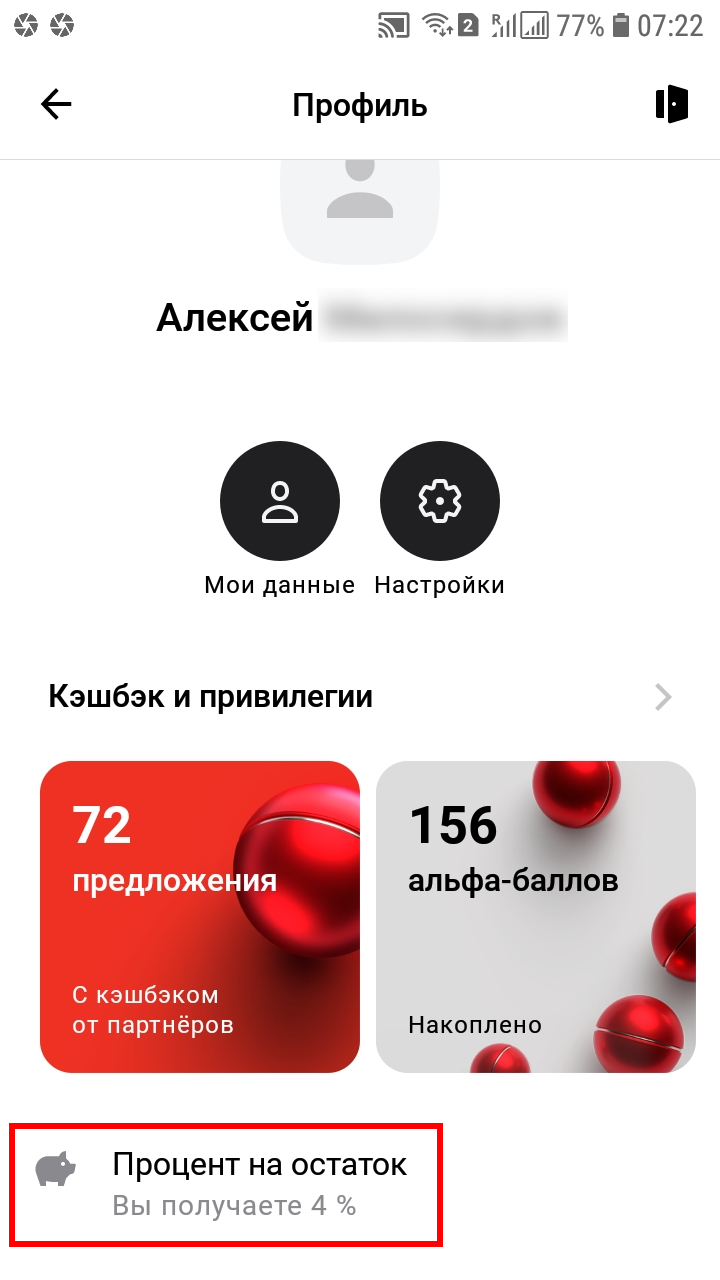

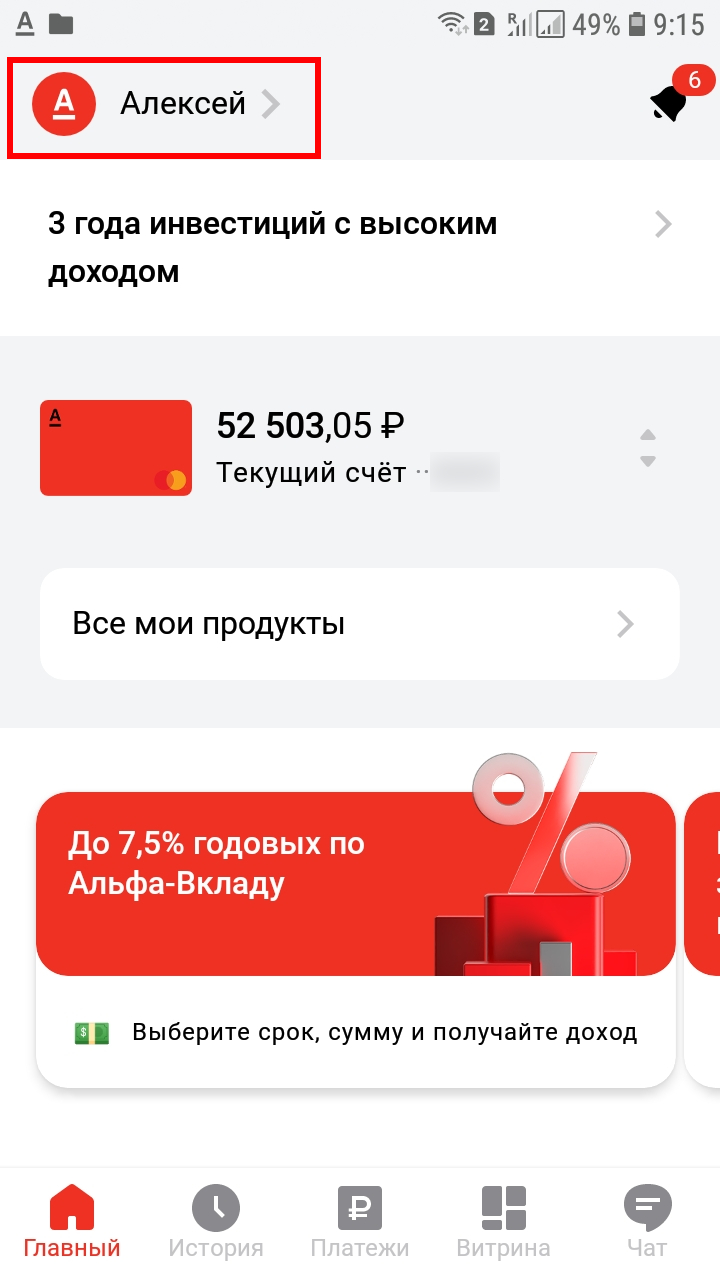

На главном экране нажмите на своё имя.

Вы попадёте в профиль. Пролистните чуть в низ, чтобы стал виден пункт «Процент на остаток».

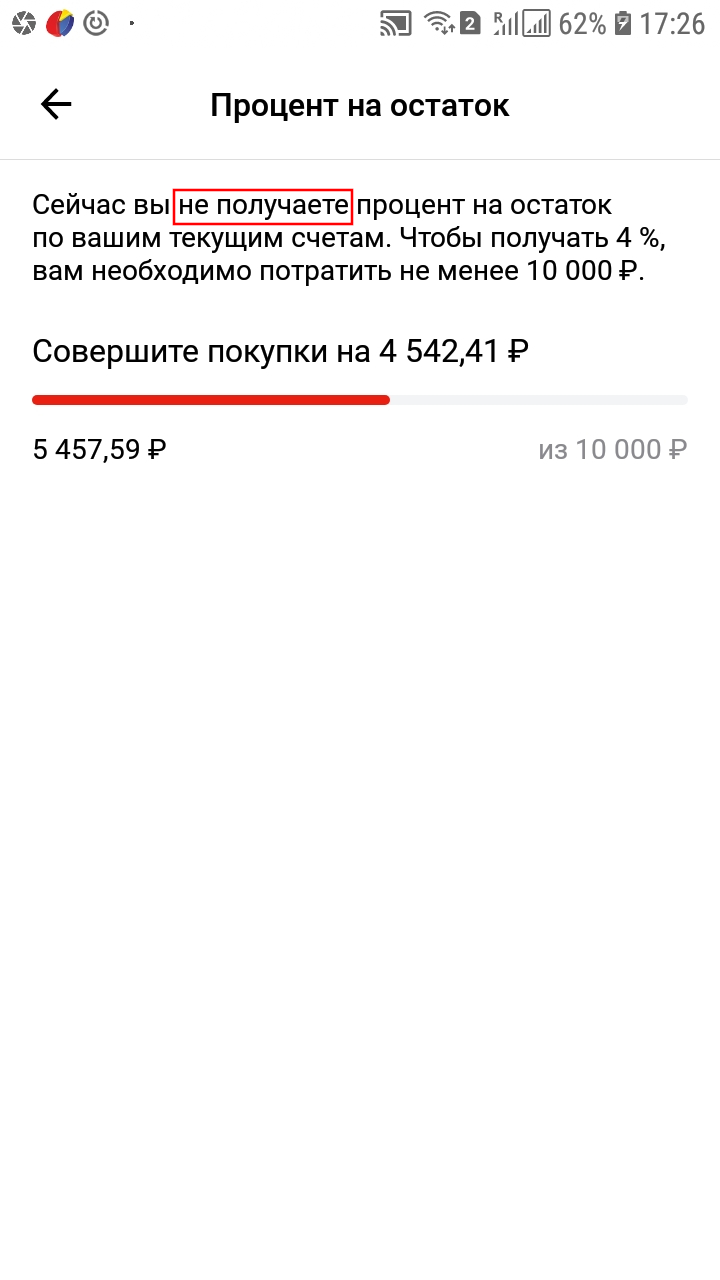

Там вы увидите, например, что процент на остаток вы не получаете — и сумму, которую необходимо ещё потратить в этом месяце, чтобы начать его получать.

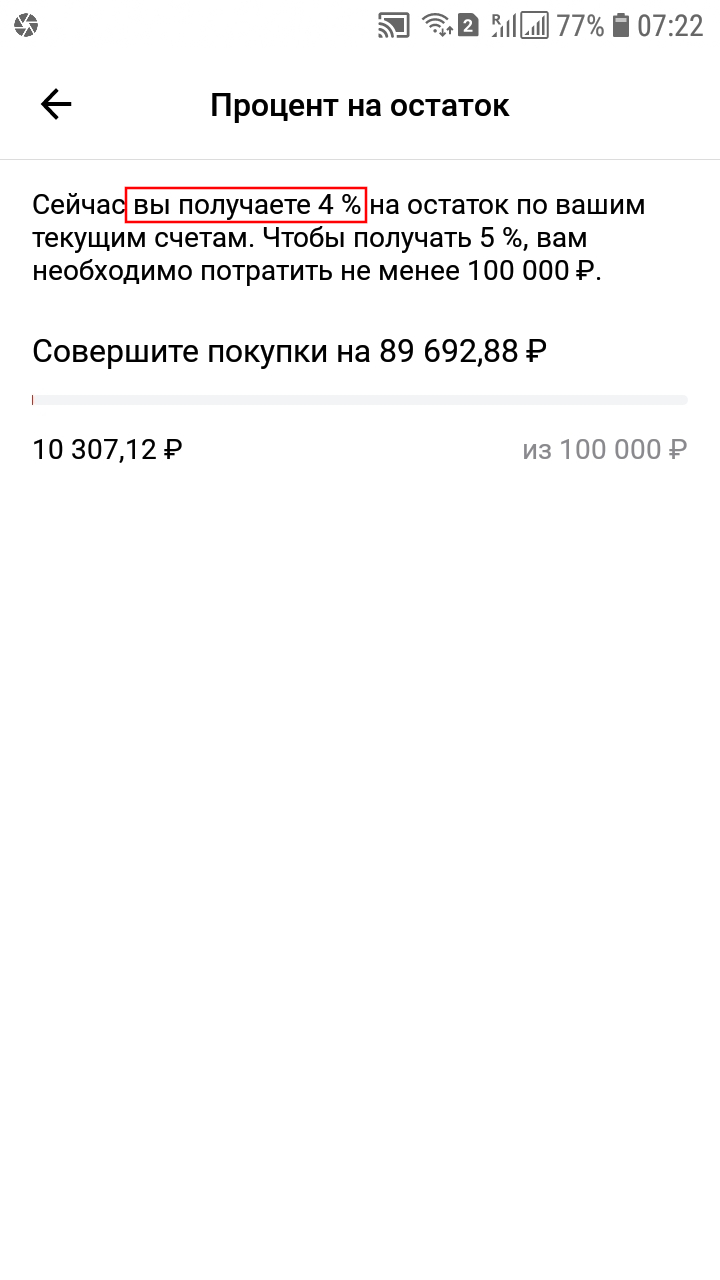

Либо, если условие уже выполнено, вы увидите размер процента, который вы получаете в данном месяце.

Где посмотреть сколько потрачено за этот месяц

Где посмотреть начисленные проценты на остаток

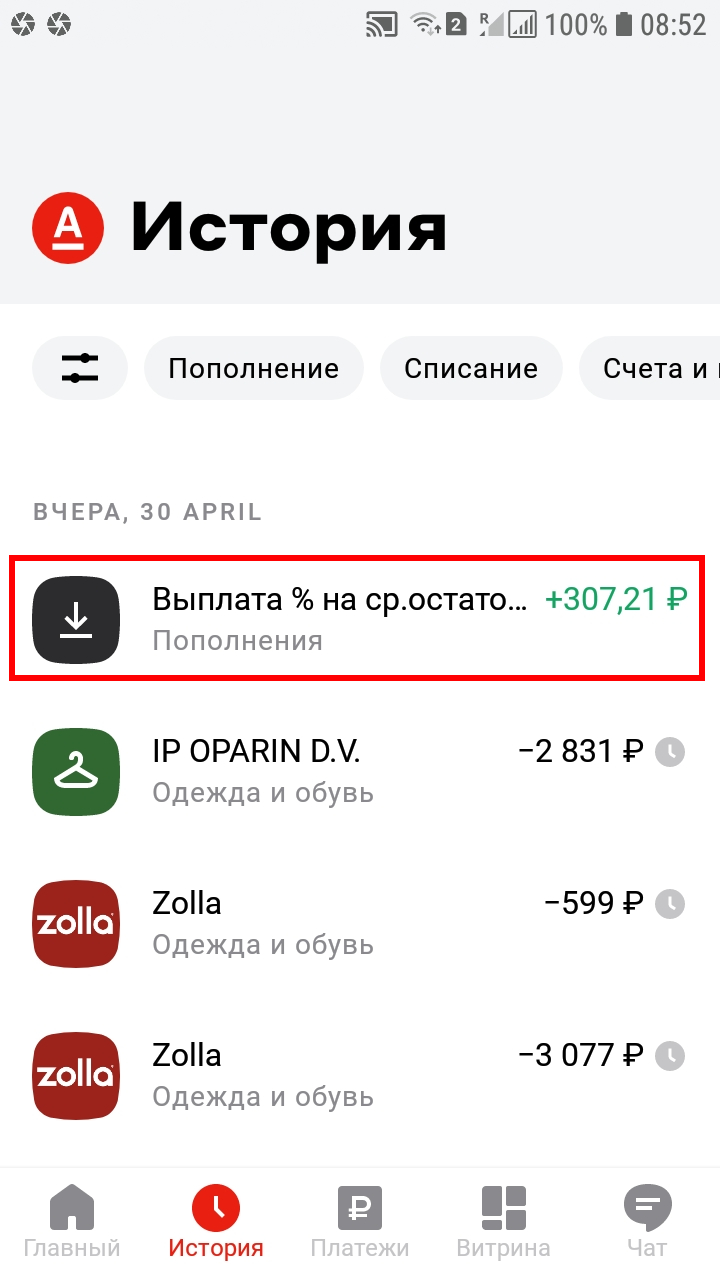

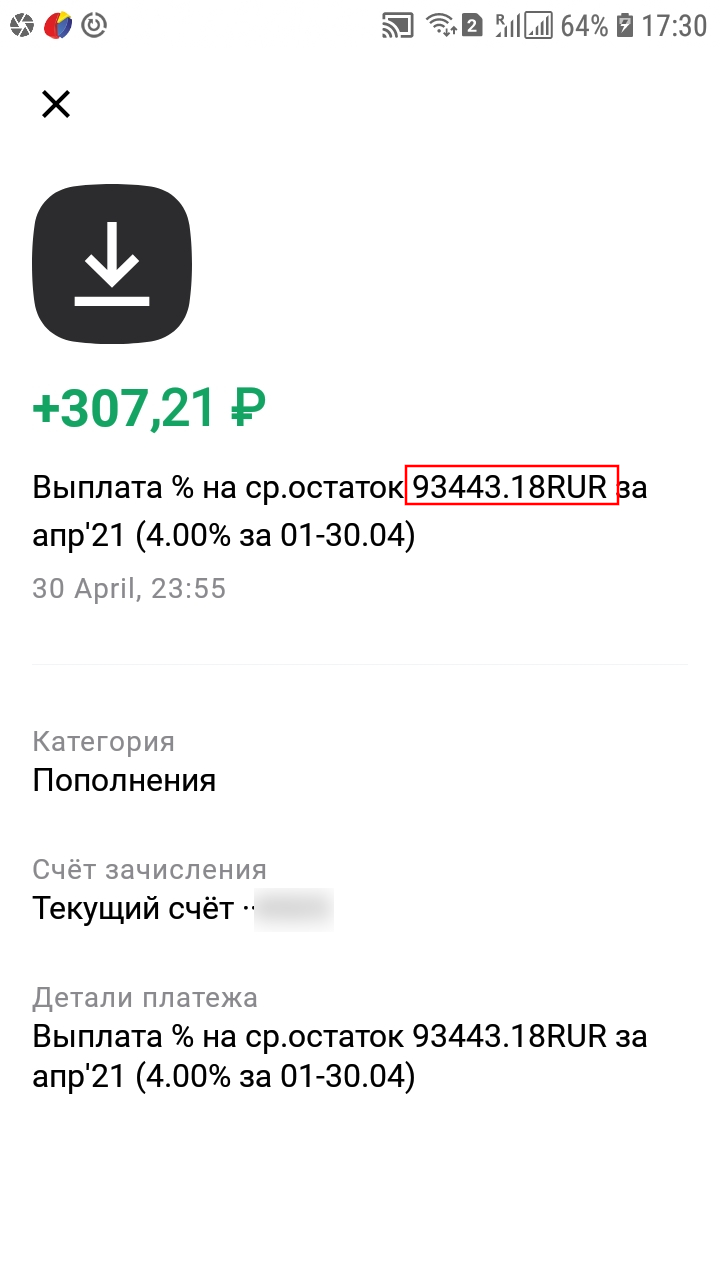

Перейдите в раздел программы История и найдите последнее число предыдущего месяца — там вы увидите размер начисленных процентов.

Как начисляются проценты на остаток

Проценты начисляются не на остаток на конец месяца, а на средний остаток в течение месяца. То есть, берётся среднее значение остатка на протяжении всего месяца. Чтобы узнать, какой был средний остаток, перейдите в раздел программы История и найдите запись о выплате процентов. Чтобы получить дополнительные сведения, нажмите на неё. Там вы увидите размер среднего остатка.

Какую максимальную сумму можно получить за месяц за счёт процентов на остаток

Если весь месяц ваш баланс на карте был 100 или более тысяч рублей, а в месяце 31 день, то начисленная сумма составит:

То есть максимально может быть начислено 340 рублей в месяц.

Комиссии, обязательные платежи, переводы, пополнения

Как не платить за СМС-оповещения

По умолчанию, при получении карты, СМС-оповещения отключены. Учитывая бесплатное готовое обслуживание, карта получается полностью бесплатной.

Тем не менее, есть возможность получать бесплатные PUSH-уведомления, чтобы знать, какие операции и на какие суммы (покупки, пополнения) происходят по данной карте.

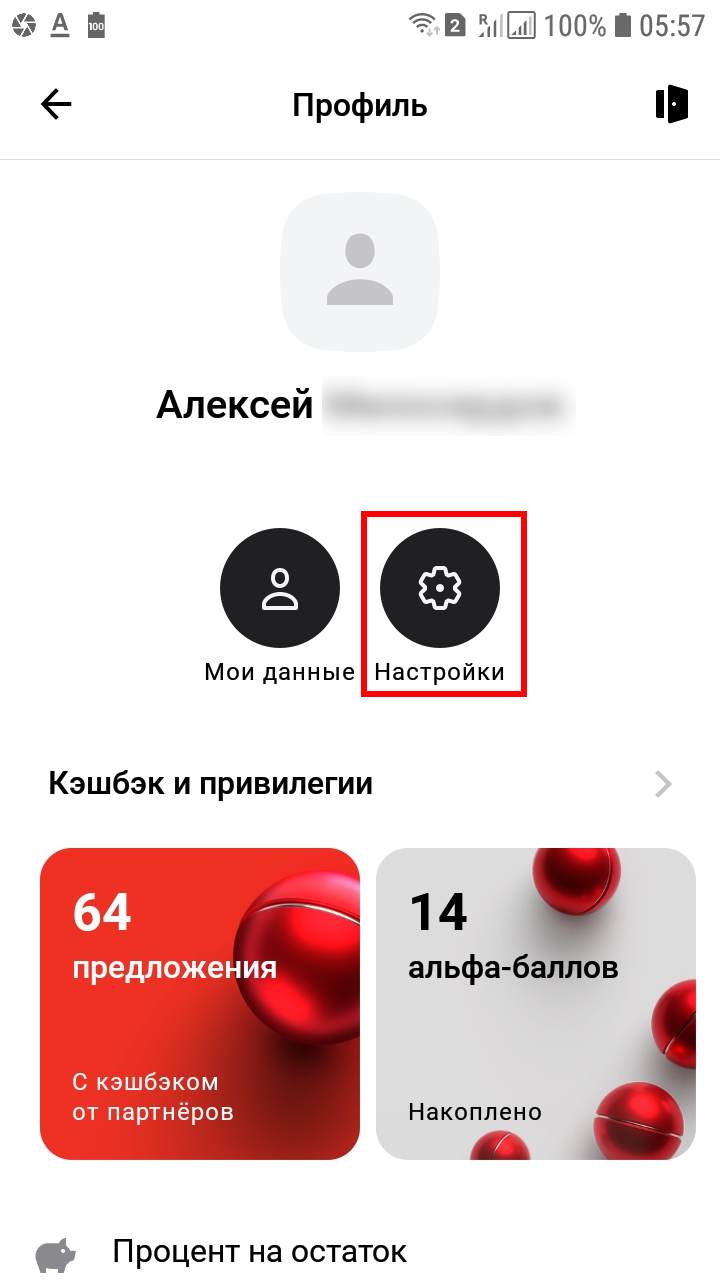

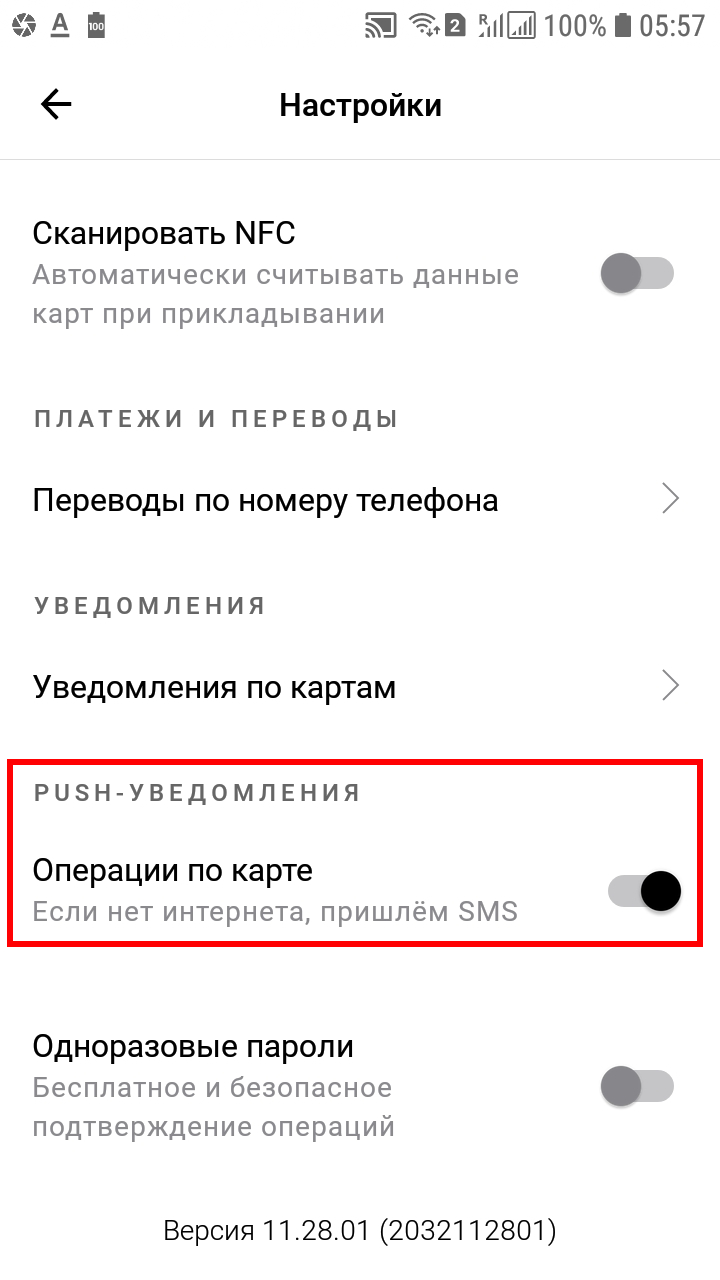

Для этого перейдите в свой профиль, нажав на имя на главном экране.

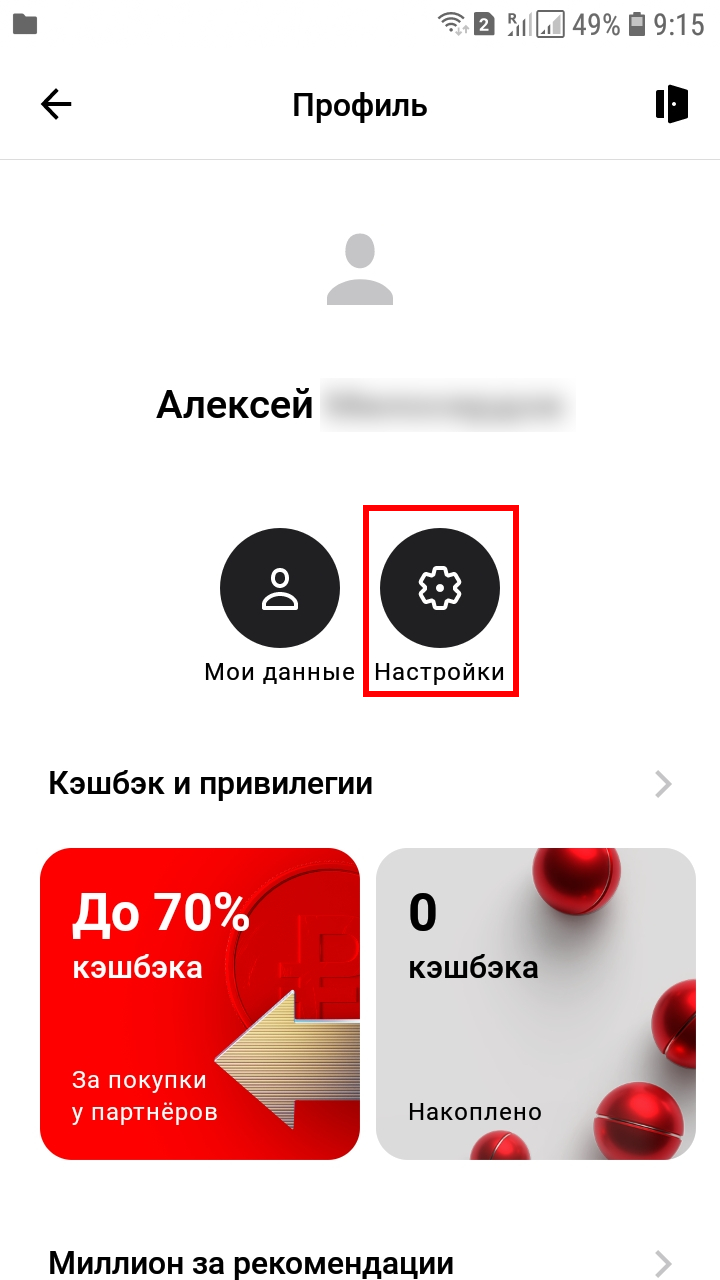

Затем перейдите в Настройки.

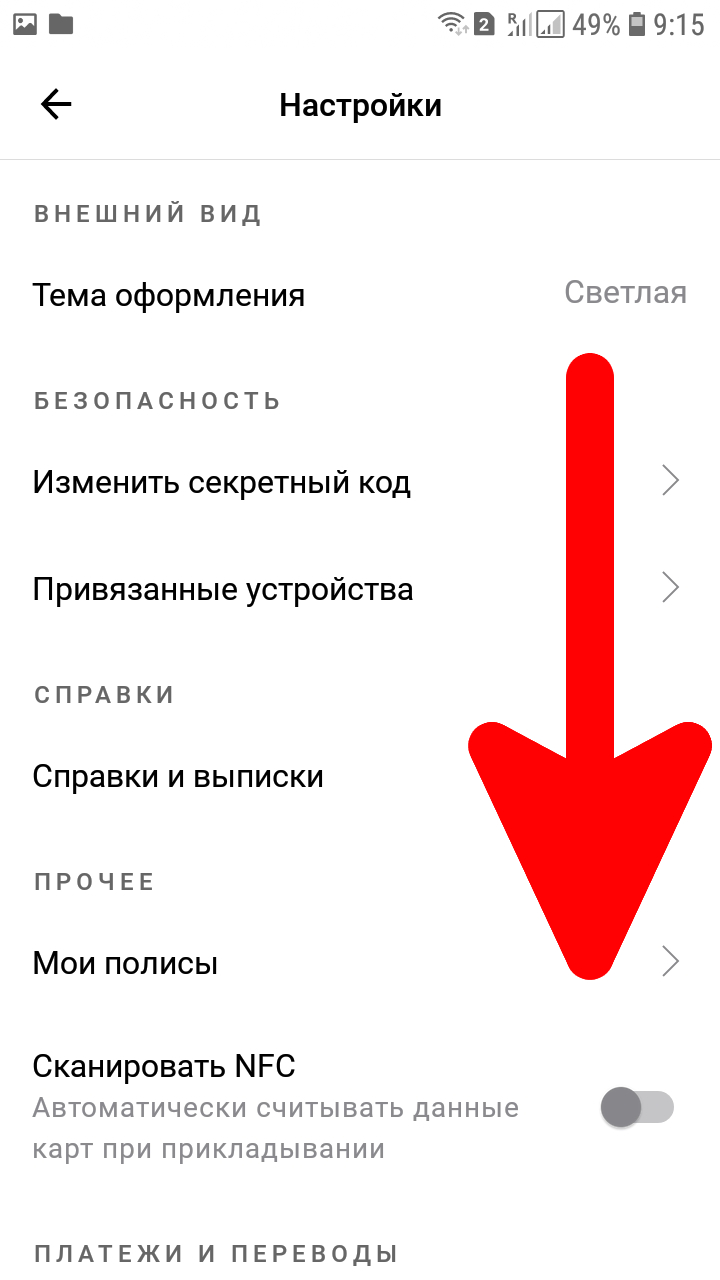

И в разделе «PUSH-УВЕДОМЛЕНИЯ» включите «Операции по карте».

В первое время кроме операций по карте через PUSH они присылают свои рекламные предложения — я даже задумался об отключении этих уведомлений (как СПАМ). Но затем всё нормализовалось, рекламные уведомления стали редкими.

Можно ли оплачивать штрих-коды (QR) для Сбербанка

На присылаемых квитанциях для оплаты коммунальных платежей может быть написано «Штрих-код для Сбербанка». На самом деле, данный штрих-код представляет собой платёжную информацию, и квитанцию можно оплатить в любом приложении или банкомате, поддерживающих оплату по штрих-коду.

В приложении Альфа-Банк можно оплатить коммунальные квитанции по штрих-коду.

Иногда при попытке просканировать штрих-код у меня возникают ошибки, что штрих-код неверный. На самом деле, нужно просто продолжать попытки. Ещё один вариант — сделать несколько чётких фотографий штрих-кода и при оплате вместо камеры выбрать импорт файлов.

Чтобы оплатить по QR коду, перейдите в раздел «Платежи» и выберите «Оплата по QR».

Как пополнить альфа-карту без комиссии

Многие банки за денежный перевод берут комиссию. Можно снять наличные с одной карты и пополнить альфа-карту в банкомате, но есть более удобный способ.

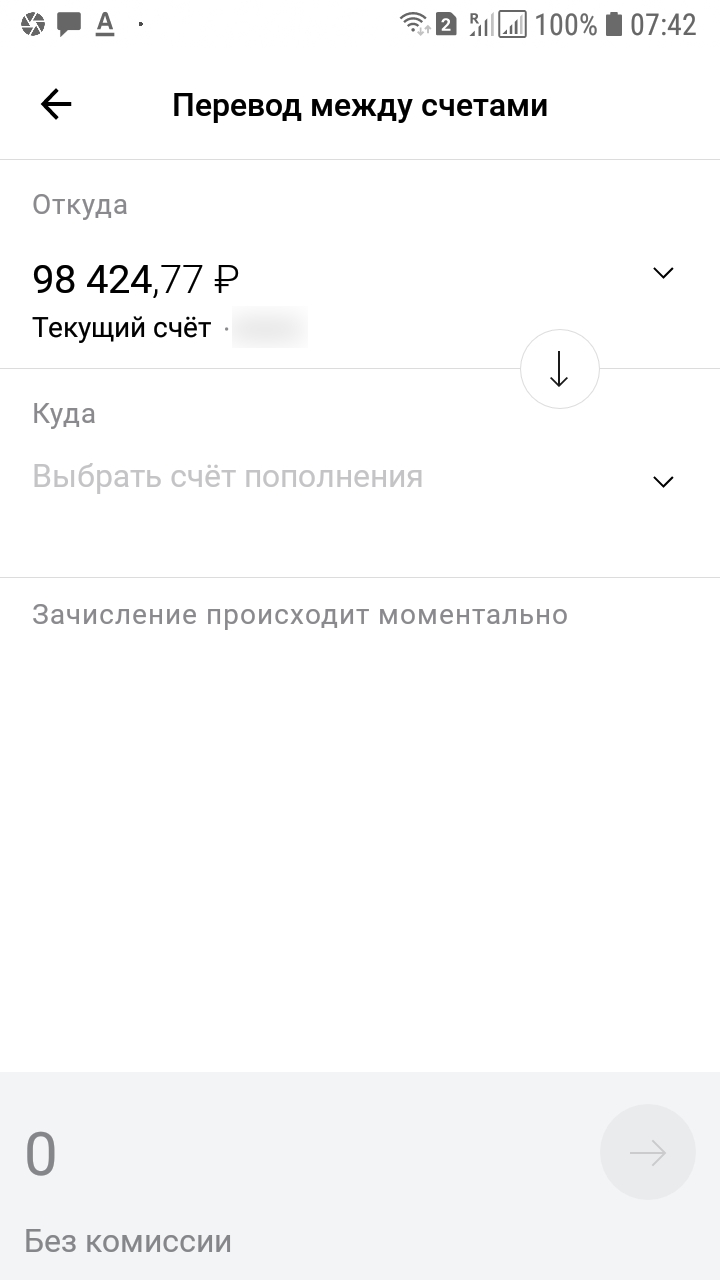

Приложение Альфа-Банк позволяет напрямую зачислить деньги с другой карты, при этом никакая комиссия Альфа-Банком не берётся. Но комиссия может быть на стороне другого банка, например, если вы переводите деньги с кредитной карты. При переводе с дебетовой карты Сбербанка никаких комиссий не было.

Для начала пополнения альфа-карты на главном экране найдите пункт «Быстрое пополнение».

Введите реквизиты карты с которой вы хотите перевести деньги на альфа-карту и сумму зачисления.

Перевод приходит мгновенно.

Перевод по номеру телефона — на самом деле берут комиссию

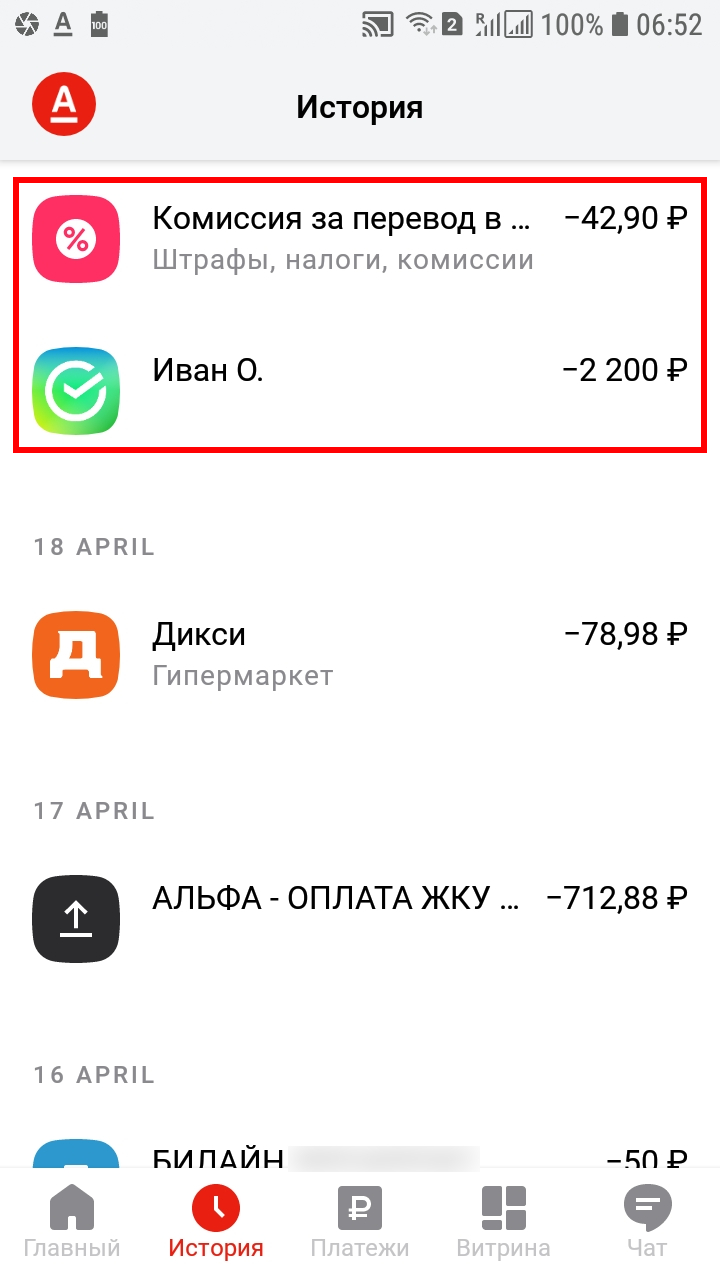

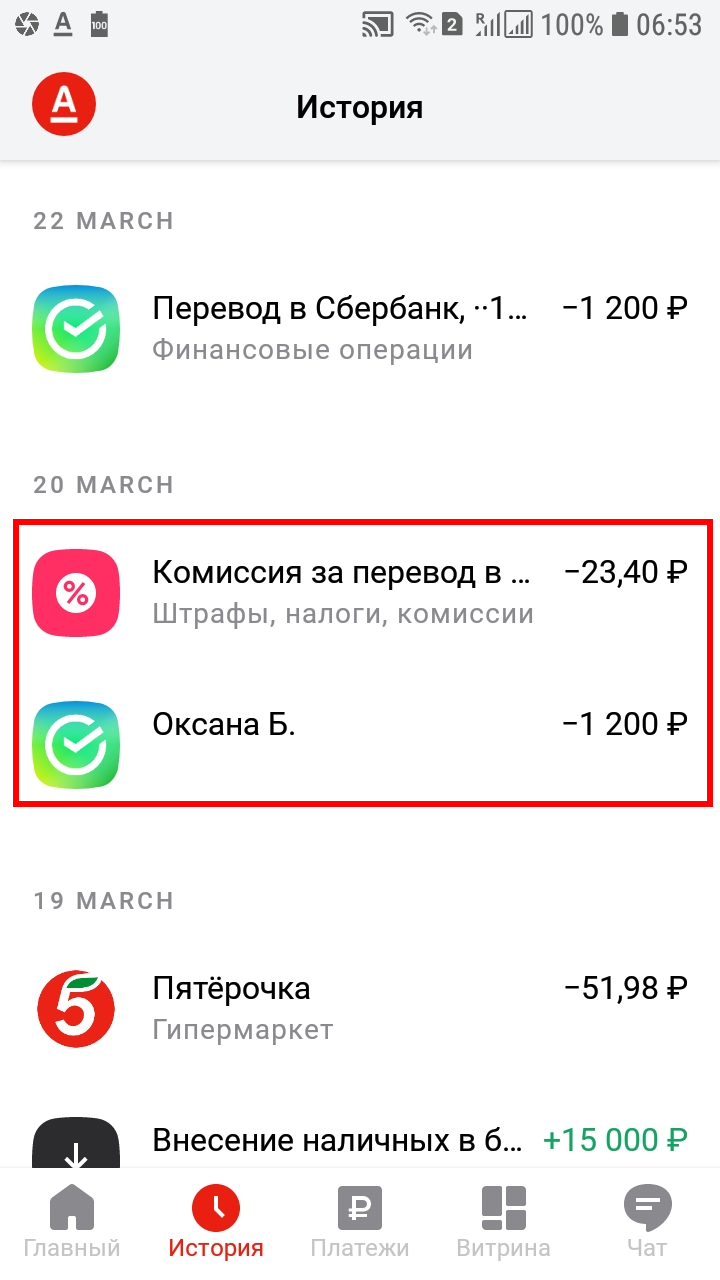

В описании тарифа Альфа-карты, а также на экране отправки перевод по номеру телефона сказано, что такие переводы выполняются без комиссии — это не так. Посмотрите на данный скриншот — сделан перевод по номеру телефона и сразу списана комиссия:

На этом скриншоте сразу два перевода, за один из них была списана комиссия (перевод по номеру телефона), а за другой — комиссия была списана на следующий день (перевод по номеру карты):

Ещё один перевод по номеру телефона и снова списана комиссия:

Вывод — за все переводы, как по номеру телефона, так и по номеру карты, берут комиссии. Информация в описаниях тарифов, а также в самом приложении не соответствует действительности!

Система Быстрых Платежей (СБП) привязана к номеру телефона, поэтому при переводе возникают следующие дилеммы:

Как выбрать карту для приёма платежей СБП

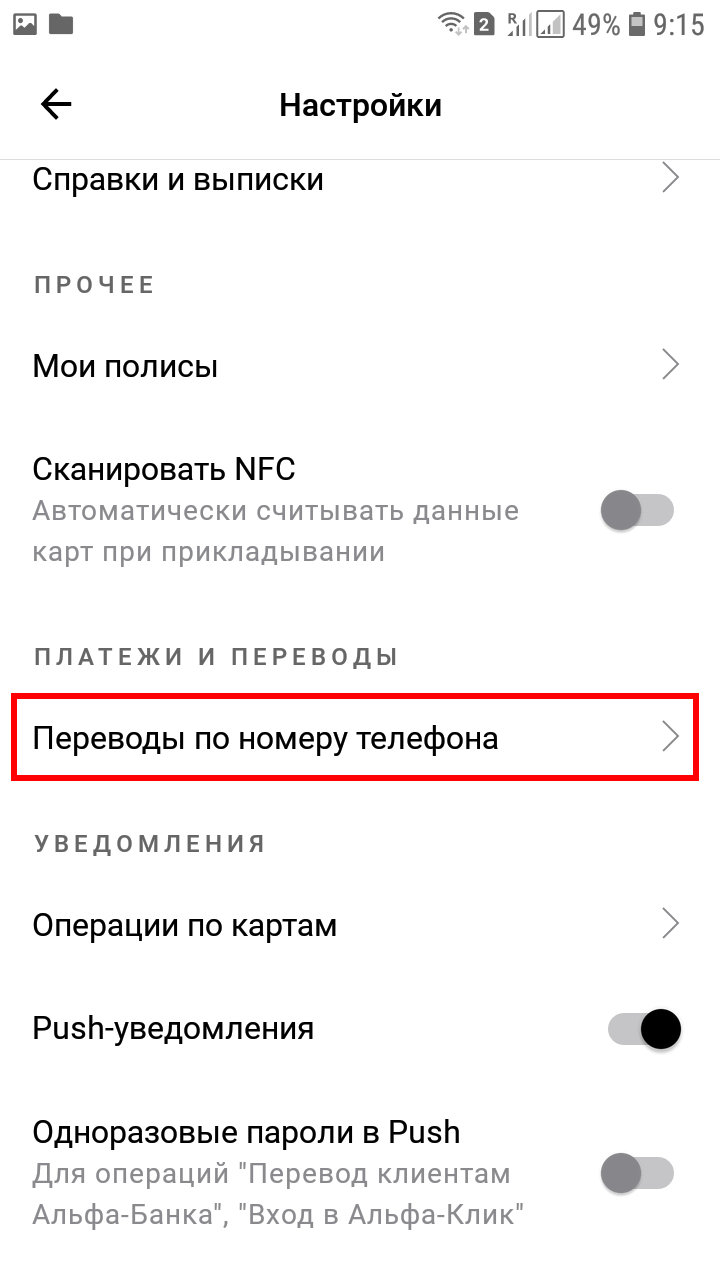

Откройте мобильное приложение Альфа-Банк, кликните на своё имя.

Кликните «Настройки».

Пролистните вниз до раздела «Платежи и переводы».

Найдите пункт «Переводы по номеру телефона».

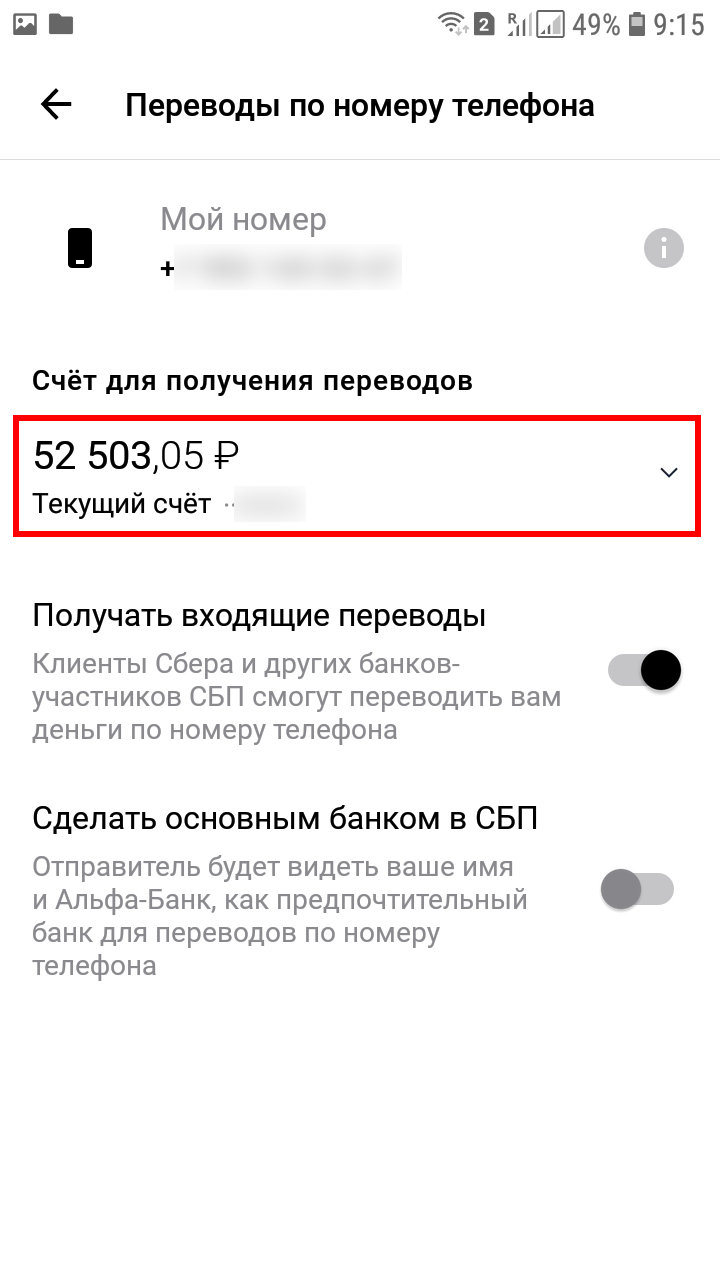

В выпадающем меню «Счёт для получения переводов» выберите счёт, на который вы хотите получать переводы из Системы быстрых платежей.

Как выбрать Альфа-Банк для СБП (Системы Быстрых Платежей)

Чтобы начать получать переводы по Системе Быстрых Платежей на карточку в Альфа-Банке, откройте мобильное приложение Альфа-Банк, кликните на своё имя.

Кликните «Настройки».

Пролистните вниз до раздела «Платежи и переводы».

Найдите пункт «Переводы по номеру телефона».

Включите «Сделать основным банком в СПБ».

Бонусные программы

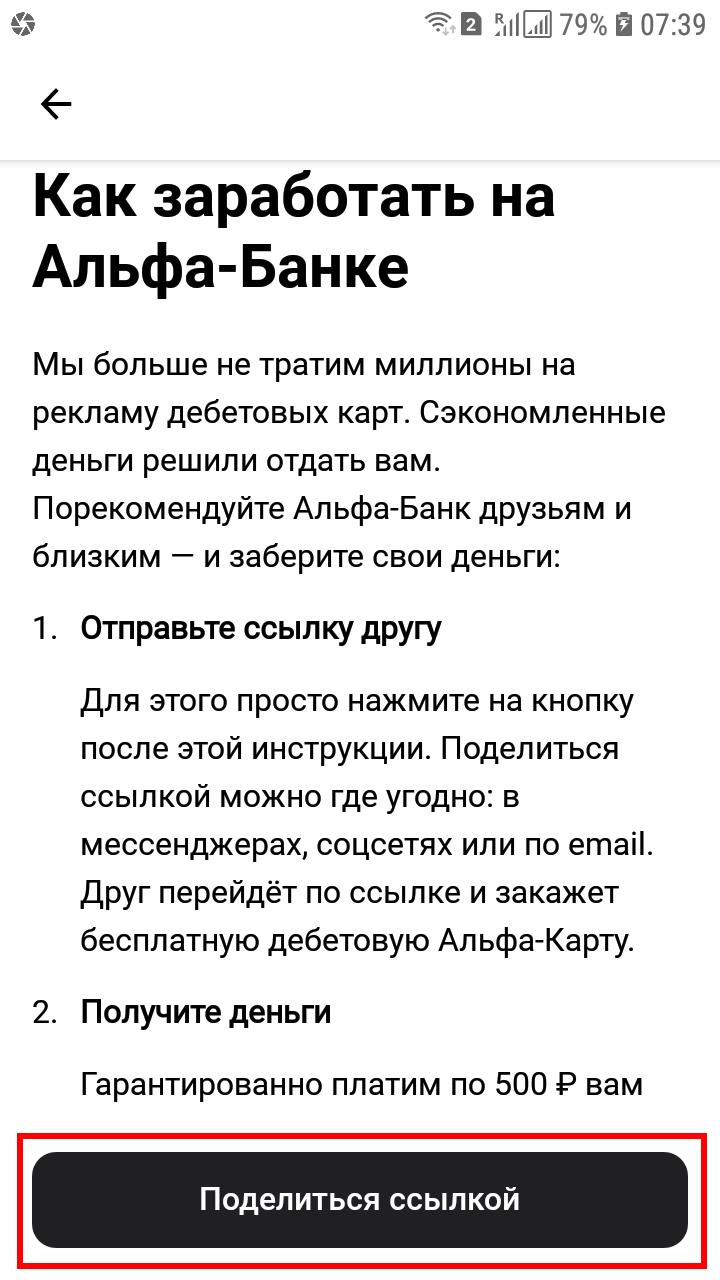

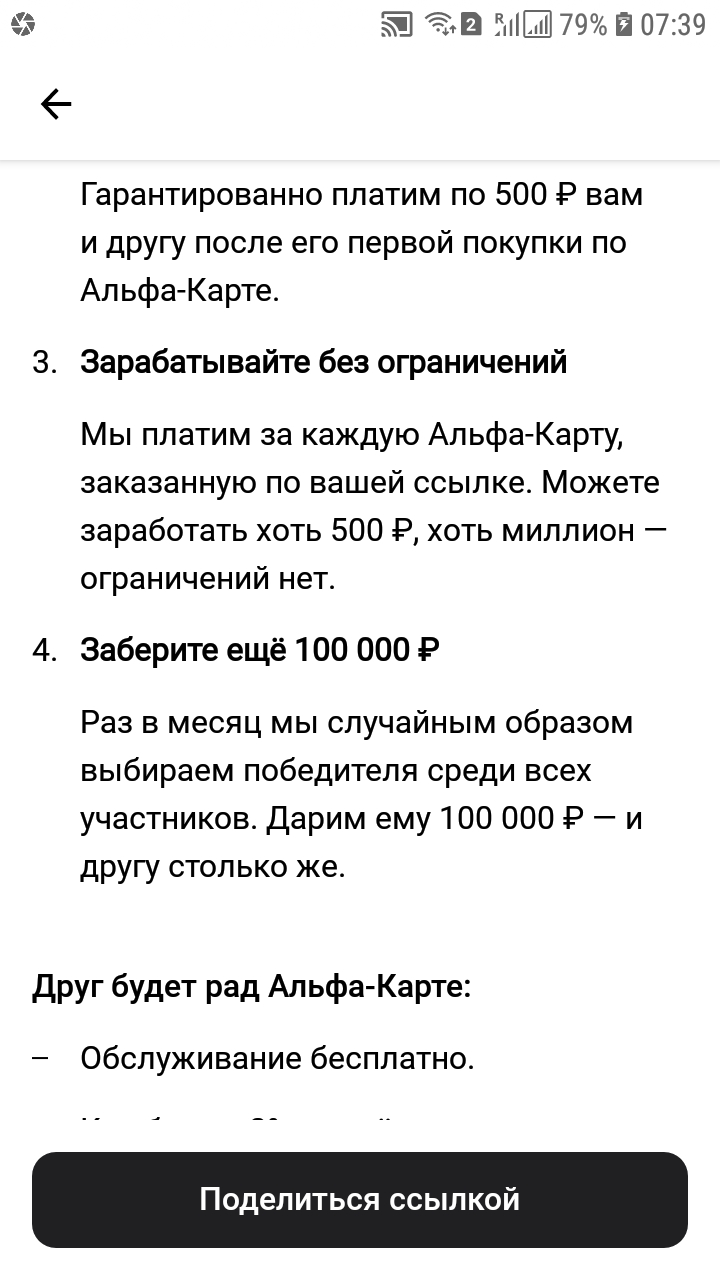

Предусмотрено ли вознаграждение за рекомендацию альфа-карты друзьям

Да, если ваш друг зарегистрируется по вашей ссылке, то вы получите 500 рублей, а также ваш друг получит 500 рублей после активации карты.

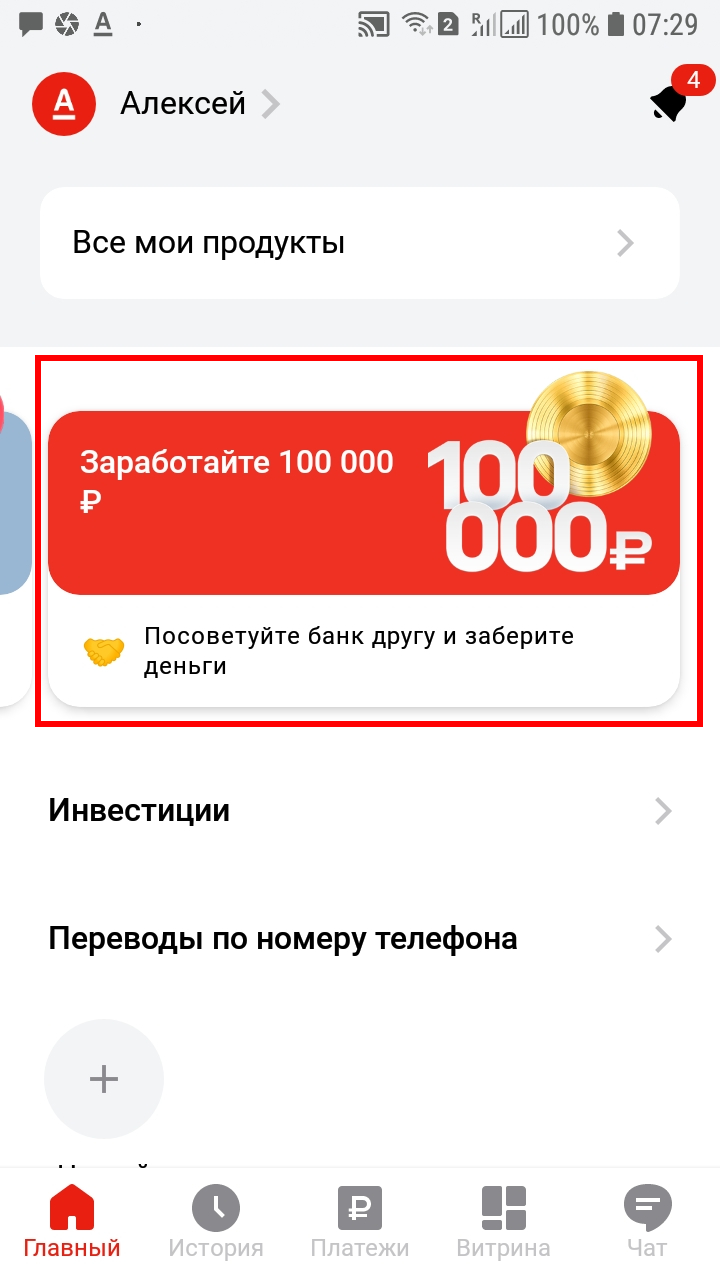

Где найти ссылку для рекомендации альфа-карты друзьям

Данную ссылку можно найти в приложении в показанном на скриншоте разделе:

Кнопка для получения ссылки:

В этом разделе даны подробности о проводимой акции:

Этот раздел появляется не сразу. В моём случае он появился примерно через месяц после активации и начала использования картой.

Обратите внимание, что по вашей ссылке должны не просто получить карту, но и активировать её и затем совершить покупку по ней.

Ссылка для заказа карты Альфа-Банка с 500 ₽

Если вам нужна ссылка для заказа карты Альфа-Банка с 500 рублями за первую покупку, то вот она: https://alfa.me/T8sVPA

В настоящее время запущена акция — после первой покупки в магазине даётся подарок — 500 рублей. Чтобы получить этот подарок, карту нужно зарегистрироваться по этой ссылке, активировать карту и совершить покупку.

Если вы зарегистрируетесь напрямую, не используя указанную ссылку, вы не получите бонусные 500 рублей.

Валютные операции

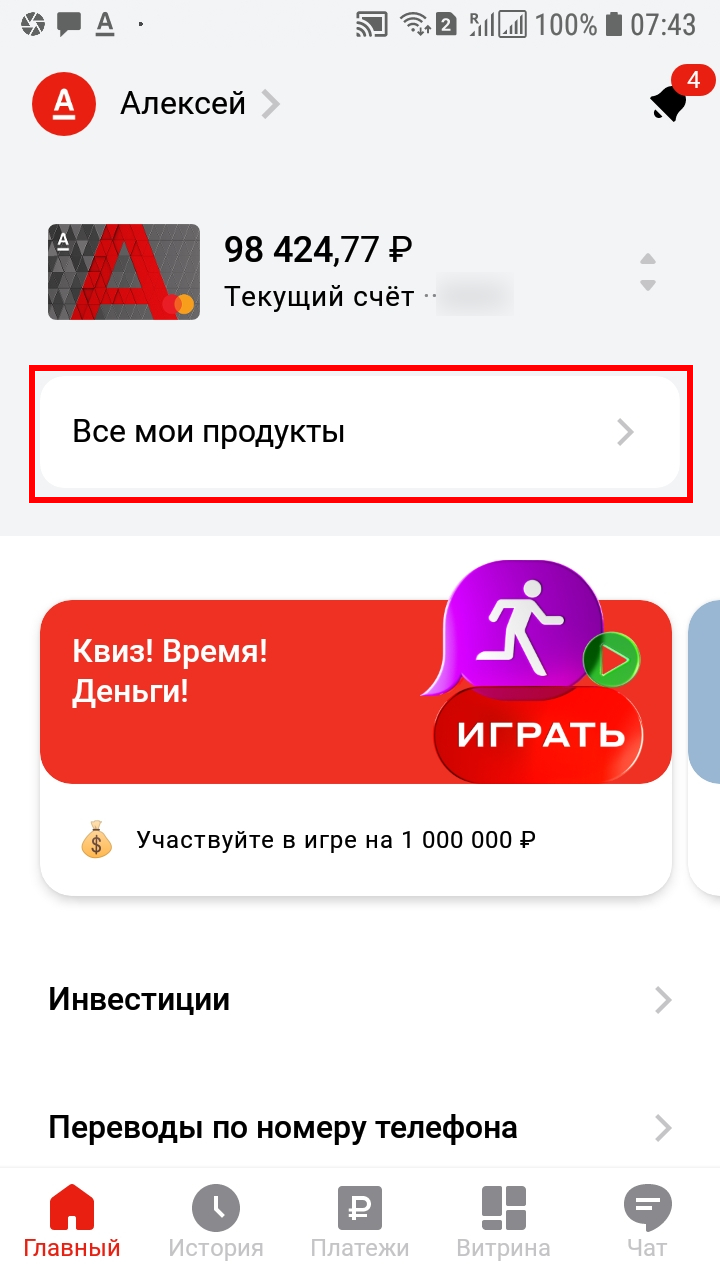

Как открыть валютный счёт

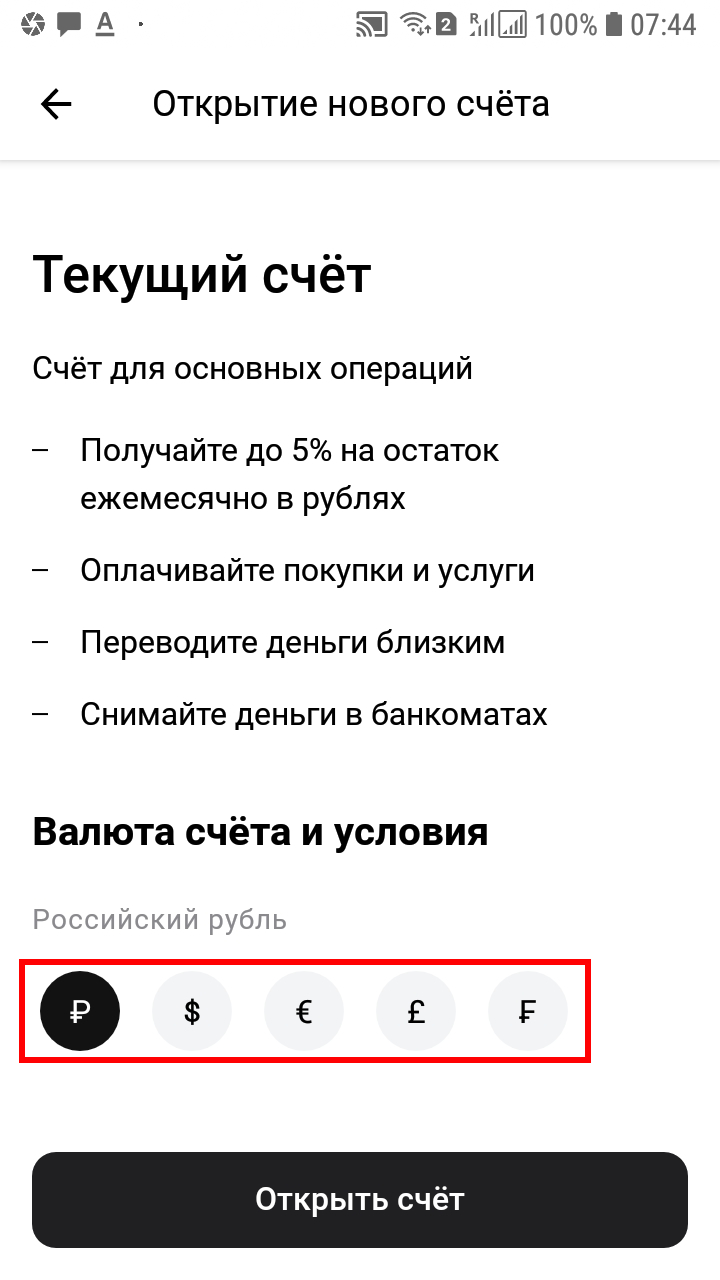

Для моментального обмена валюты откройте валютный счёт. С его помощью можно быстро конвертировать рубли, доллары, евро, фунты и швейцарские франки по актуальному курсу.

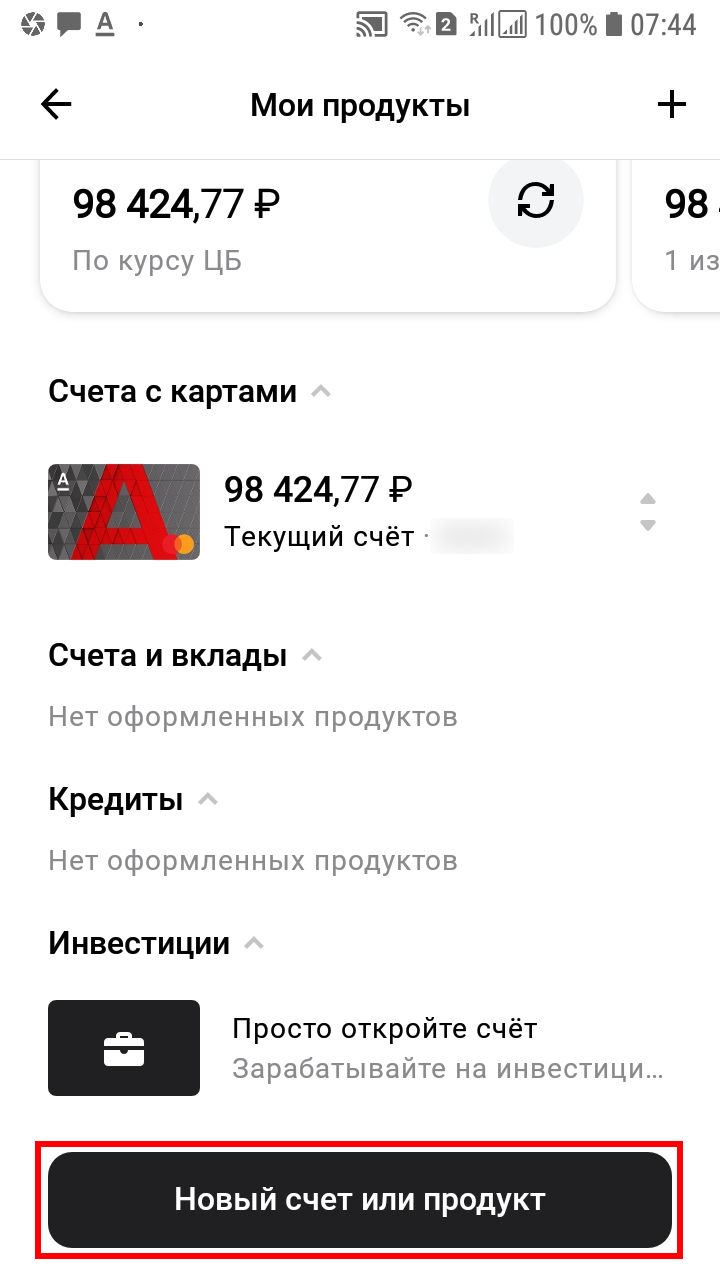

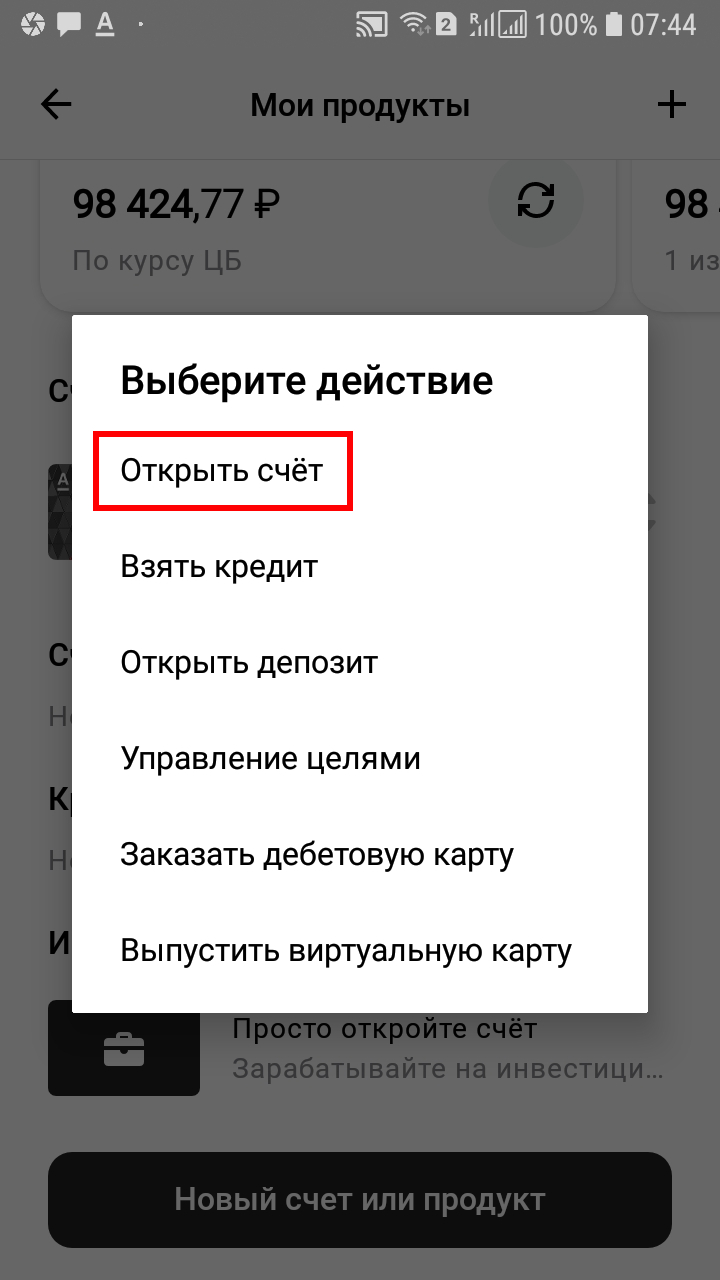

Чтобы открыть счёт, выберите «Все мои продукты» на главном экране.

Нажмите «Новый счёт или продукт».

Затем выберите «Открыть счёт».

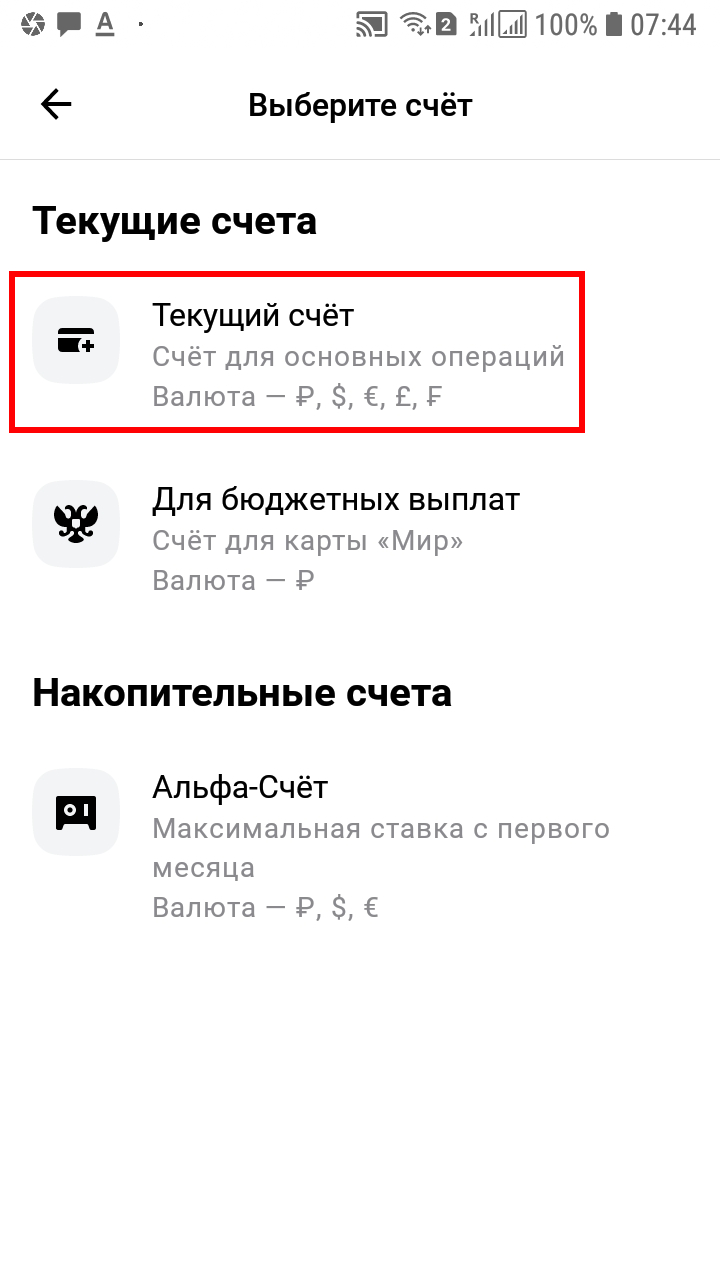

Теперь выберите «Текущий счёт».

Укажите желаемую валюту счёта.

Как обменять валюту

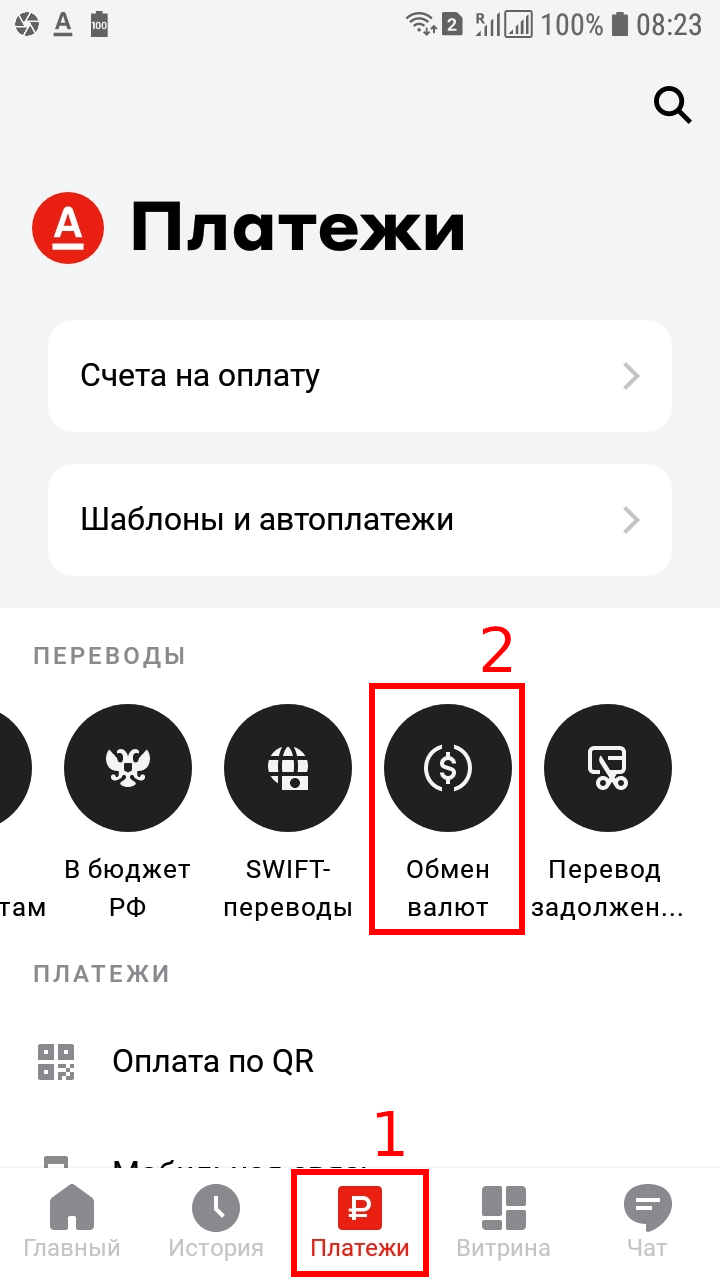

Для обмена валюты зайдите в раздел «Платежи», пролистайте переводы вправо и нажмите «Обмен валют».

Другой способ: зажмите пальцем счёт списания на главном экране и перетащите его на счёт пополнения с нужной вам валютой.

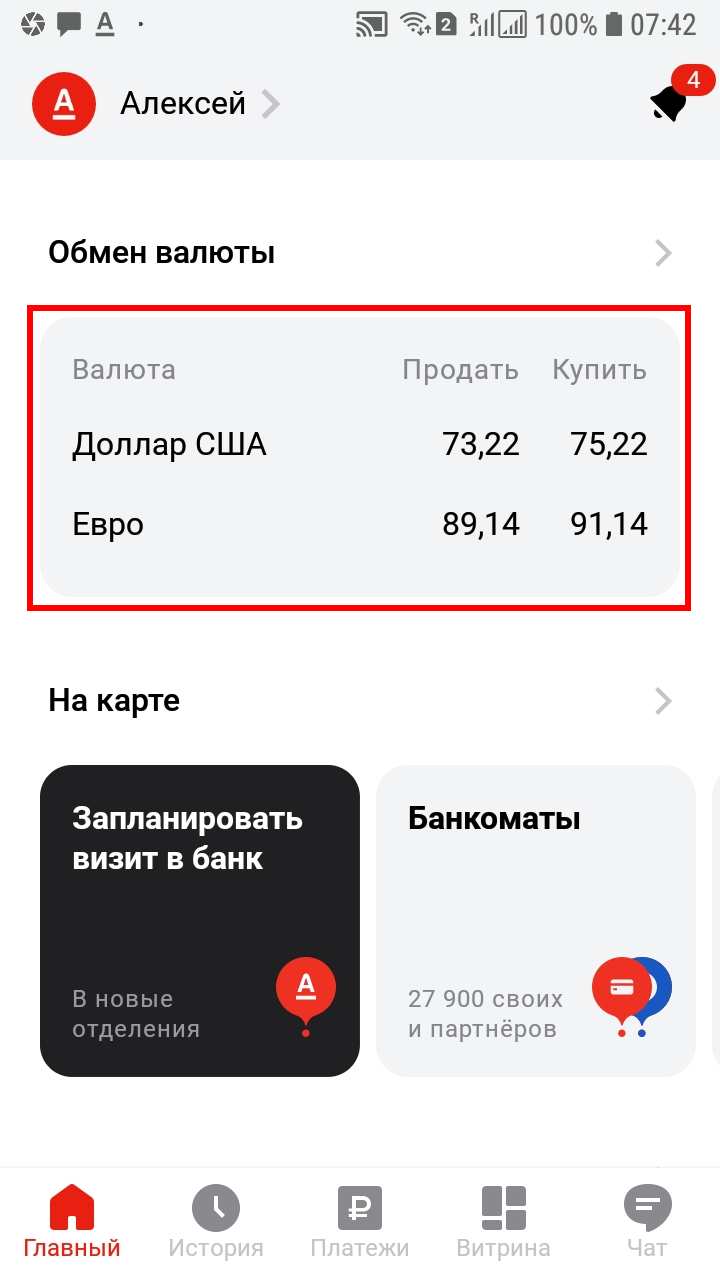

Ещё один способ перейти к покупке и продаже валюты: нажмите этот виджет на главном экране.

Нажмите кнопку «Обменять валюту».

Выберите счета для обмена и введите сумму.

Как переключить карту на валютный счёт

Рассмотрим, как переключать валюты карты альфа-банк.

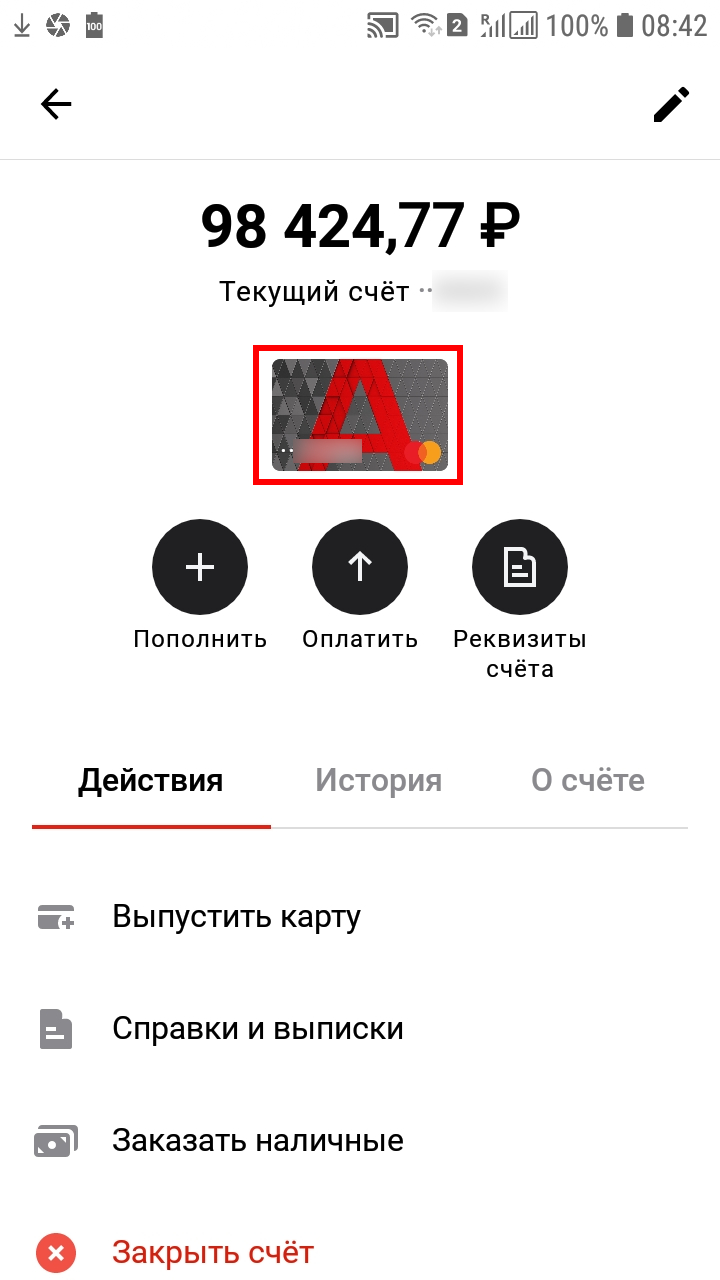

Ваши карты привязаны к счетам. Иногда полезно открепить карту от старого счёта и привязать к новому.

Например, чтобы расплачиваться валютой в поездке. Для этого привяжите карту к валютному счёту и тратьте доллары, евро, швейцарские франки и фунты.

Чтобы поменять счёт карты, зайдите на главный экран и выберите «Все мои продукты».

Ещё раз нажмите на карту.

В открывшемся окне пролистните вниз до пункта «Сменить счёт карты». Эти пункты могут появиться в задержкой.

Выберите счёт, к которому хотите привязать карту.

Готово, у карты — новый счёт.

Какой процент на остаток начисляется если выбран валютный счёт

Какой-либо информации я не нашёл по данному вопросу — видимо, если валютный счёт выбран в качестве счёта пластиковой карты, то процент на остаток начисляется по обычному правилу: 4-5%. Может возникнуть идея, использовать валютный счёт для оплаты покупок в РФ, но имеется подвох. Если вы будете так делать (то есть при покупке доллары или другая валюта будут конвертироваться в рубли), то вы должны знать, что банк накинет 4% к курсу конвертации платёжной системы.

Либо начислять на валютный остаток вообще не будут, потому что при открытии счёта сказано «Получайте до 5% на остаток ежемесячно в рублях». Я не до конца понимаю значение этой фразы.

Карта с большим кэшбэком

Итак, доволен ли я Альфа-картой? Да, доволен — почти ни в чём не обманули (обманули только в одном: обещали переводы по номеру телефона без комиссии, а они с комиссией). Разобрался, смотрите «Как включить Систему Быстрых Платежей (СБП) и не платить комиссию за переводы».

За полтора месяца использования я получил от Альфа-банка около 2 тысяч рублей (бонус за первую покупку, кэшбэки и процент на остаток за 1.5 месяца). Это небольшая сумма, но для её получения я ничего специально не делал — совершал покупки, которые и так бы совершил с карты другого банка (и с которой я не только бы ничего не заработал, но и ещё потратил 150 рублей на СМС-уведомления и обслуживание).

Стоит ли кэшбэк того, чтобы специально тратить 10 тысяч рублей в месяц? Конечно же нет, не нужно уподобляться добытчикам изюма из булок.

Но однозначно, когда предстоят большие покупки, то я буду их оплачивать Альфа-картой. В прошедшем, да и в текущем месяце у меня были расходы на бытовую технику и прочие вещи для моей новой квартиры. Когда нужно будет купить авиабилет или новый телефон, конечно я оплачу их Альфа-картой, чтобы получить свои 1.5% скидки просто потому что, а почему бы и нет?

Кэшбэк в Альфа-Банке

Кэшбэк Альфа-Банка — дополнительная опция, подключаемая к некоторым его дебетовым карточкам. Благодаря ей клиенты получают обратно часть потраченных средств. Бонус рассчитывается относительно безналичных операций по совершению покупок и оплаты услуг. Чем больше тратит клиент, тем весомее окажется кешбэк Альфа-Банка.

На Бробанк.ру располагаются предложения о выдаче кредитных и дебетовых карт разных организаций. Среди них и есть и карты Альфа-Банка с кэшбеком. Это действительно интересные платежные средства, обладающие отличным бонусным функционалом. Они выпускаются в стандартном и привилегированном варианте.

Об опции Cashback

Банки и другие организации давно применяют эту опцию, она помогает им привлечь клиентов. Гражданам нравится возможность получать часть потраченного обратно, и многие изначально при выборе карты ищут предложения с кэшбэком.

Банки применяют разные схемы начисления бонусов такого типа. Это может быть:

Точный размер кэшбэка каждый банк устанавливает сам, нет никакого единого формата. Один дает 1% за все, другой 1,5%. Также компании сами принимают решение, какие категории будут льготными, некоторые позволяют клиентам самим выбирать любимые категории. Все индивидуально.

Классическая карта Альфа-Банка Cash Back

Это самая популярная карта от Альфы с кэшбэком. Многие, кто планирует оформление дебетового продукта, останавливаются именно на этом варианте. Действительно, он удобный, недорогой и с хорошим бонусным функционалом.

Карта Кэшбэк Альфа-Банка может действительно приносить достаточно весомый возврат потраченных средств. Алгоритм начислений такой:

Многие выбирают карту Cashback Альфа-Банка именно из-за повышенного начисления бонусов при тратах на АЗС. Если учесть, что стоимость топлива в России довольно высокая, возвращение даже этих 5% — это существенная экономия.

Для примера рассчитаем кэшбэк Alfabanka для среднестатистического пользователя. Пусть клиент расходует на покупки по 20 000 рублей в месяц. Из них он оставляет 5 000 на АЗС и получает за это 250 рублей. 3 000 он тратит в кафе и ресторанах — за это ему полагаются 75 рублей. Все остальные покупки — это 12 000 и 60 бонусных рублей.

В итоге обычный человек, расходуя безналично по 20000 рублей в месяц, получит кэшбэк от Альфа-Банка в размере в размере примерно 400 рублей. За год это будет уже 4800. Просто так.

По условиям кэшбэка Альфа-Банка по классической карте он начисляется, если клиент потратил на покупки не менее 10 000 рублей за месяц.

Есть ограничения по начислению кэшбэка, Альфа дает не больше 5 000 бонусных рублей за покупки в каждой из указанных категорий. То есть максимально клиент получит 15 000 за месяц.

Тарификация банковской карты Cash Back

Банк установил оптимальные тарифы, сделав продукт еще более привлекательным. Если рассматривать классическую карту Альфы с кэшбэком, то она работает на таких условиях:

Карты Альфа-Банка с кэшбэком можно оформить дистанционно. Это один из немногих банков, который и заявки на выпуск принимает через интернет, и готов доставить платежное средство клиенту прямо на дом.

Премиальная Alfa Cash Back

Кроме классического пластика Альфа-Банка с кэшбэком клиентам выдается привилегированное, класса Премиум. Это карточка более высокого уровня, которая дает держателю особые привилегии. В этом случае бонусная программа Альфа-Банка предполагает еще больший алгоритм начисления, а именно:

Предполагается, что премиальные платежные средства оформляют граждане, которые расходуют выше среднего. Поэтому для примерного расчета суммы бонусов возьмем за основу безналичные операцию за месяц на сумму 70 000 рублей.

Пусть из этих денег клиент потратил на АЗС 10 000 рублей за месяц — кэшбэк Альфа-Банка за бензин составит 1 000 рублей. Также клиент потратил 15 000 в кафе и ресторанах — 750 рублей. И 45 000 во всех остальных магазинах — это еще 450 рублей.

Получается, что премиальная карта Сash Back Альфа-Банка в среднем будет давать дополнительный доход в размере около 2 200 рублей в месяц. За год — это 26 400 рублей. Итог впечатляющий.

По условиям кэшбэка Альфа начисляет его по премиальному продукту, только если сумма покупок за месяц превышает 70 000 рублей.

Тарификация премиальной карты

Несмотря на высокий кэшбэк Альфы в 10% на АЗС, и премиальный продукт может быть бесплатным в плане обслуживания. За каждый месяц пользования банк списывает по 5 000 рублей. Но плату можно избежать, если выполнено хотя бы одно из условий.

Условия — это суммарный остаток на клиентских счетах в Альфа-Банке от 3 000 000 рублей, начисление зарплаты от 400 000 рублей или остаток на счетах в 1,5 млн. и расходы по клиентским картам от 100 000 рублей. Условия актуальны для каждого отчетного месяца: если не выполняется хотя бы одно, с баланса карты списывают 5 000.

Классическая и премиальная карты Cash Back Альфа-Банка не выдаются с 7 апреля 2020 года. Те, что находятся на руках у клиентов, работают на прежних условиях, описанных выше.

Кредитная карта Альфа-Банка Кэшбэк

Кредитная карта Альфа Банка Cash Back тоже перестала выдаваться клиентам с 7 апреля 2020 года. Но если такой продукт уже оформлен, он действует на стандартных условиях, ничего не меняется. Сейчас Альфа выпускает другую интересную кредитку — “100 дней без процентов”.

| Кред. лимит | 500 000 Р |

| Проц. ставка | От 11,99% |

| Без процентов | До 100 дней |

| Стоимость | От 0 руб. |

| Кэшбек | До 33% |

| Решение | 2 мин. |

Особенности кредитной карточки Кэшбэк:

Если рассматривать, когда начисляется Кэшбэк Альфа-Банка, то тут схема одна для всех платежных средств. Начисление проводится одной суммой по итогу месяца. То есть за апрель получите перевод в марте. Но при условии выполнения требования по объему безналичных операций по вашей карте.

Обратите внимание, что вознаграждение полагается только за операции покупок и оплаты услуг. Если вы снимаете деньги или выполняете переводы на другие карты, счета, электронные кошельки, начислений за эти операции не ждите. Посмотреть кэшбэк Альфа-Банка можно в его мобильном приложении или в системе Альфа-Клик.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: