где указывать реквизиты для зачисления возврата по ндфл

Наименование счета в заявлении на возврат НДФЛ (нюансы)

В каких документах указывается наименование счета в рамках возврата НДФЛ

Законодательство РФ допускает возникновение самых разных оснований для возврата НДФЛ. К примеру, данная процедура может быть осуществлена:

В случаях, когда каким-либо субъектом осуществляется возврат НДФЛ, должна заполняться форма, утвержденная приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@ (приложение 8). С 23.10.2021 она применяется в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@. Скачать бланк заявления можно бесплатно, кликнув по картинке ниже.

Начиная с декларации за 2020 год, есть возможность подать заявление прямо в составе 3-НДФЛ. Оно приведено в Приложении к разд. 1 декларации.

Ниже остановимся на указании сведений о счете, на который вы хотите получить возврат.

Реквизит «Наименование счета» при возврате НДФЛ: на что обратить внимание

Банковские счета, используемые в РФ, бывают следующих основных разновидностей:

Применяются ИП и юрлицами для осуществления различных хозяйственных операций (расчетов с поставщиками, выплаты зарплаты, уплаты налогов).

2. Текущие или личные.

Применяются физическими лицами для осуществления нехозяйственных финансовых операций (таких как размещение денежных средств для текущего пользования, оплата ЖКХ, услуг связи и иных сервисов, совершение покупок через интернет или по привязанной к счету пластиковой карте).

Применяются юр- и физлицами в рамках осуществления операций по вкладу (пополнение, снятие средств).

В новой форме заявления на возврат они указываются не наименованием, а соответствующим кодом:

Коды для основной массы фирм и физлиц предусмотрены следующие:

Юридические лица для возврата налога указывают свой расчетный счет. ИП может указать как расчетный, так и текущий счет. Физлицам, в свою очередь, рекомендуется использовать при возврате НДФЛ текущие счета.

Обратите внимание, что депозитный счет может указываться для возврата налога, только если в условиях договора по вкладу есть пункт, разрешающий прием денежных средств на счет от третьих лиц.

О правилах открытия счета через интернет читайте в материале «Возможно ли открыть счет в банке через интернет?».

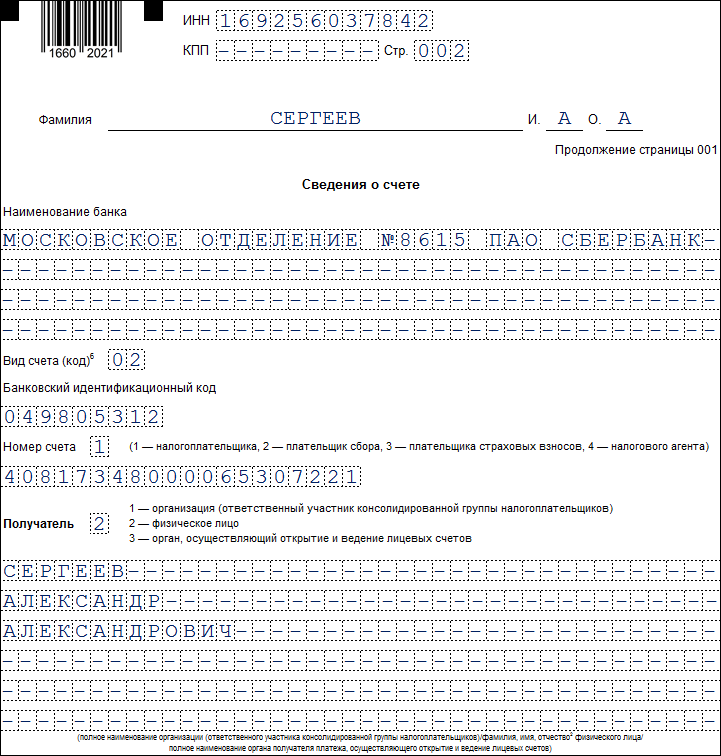

Образец заполнения банковских реквизитов в заявлении на возврат НДФЛ представлен на картинке ниже.

Скачать образец заполнения с 23.10.2021 заявления на возврат НДФЛ полностью вы можете в КонсультантПлюс. Пробный доступ к системе бесплатен.

Аналогично код приводится и в заявлении, подаваемом в составе 3-НДФЛ. Если хотите посмотреть построчный алгоритм заполнения такого заявления, получите бесплатный пробный доступ и переходите в К+.

Итоги

Денежные средства в виде возвращаемого НДФЛ перечисляются ФНС на счет, указанный в заявлении на возврат налога. Наименование этого счета должно соответствовать его фактическому назначению, а также корреспондировать с юридическим статусом заявителя, который может быть физлицом, ИП или юрлицом.

Как заполнить заявление на возврат налога?

Если вы подаете декларацию 3-НДФЛ для получения налогового вычета, то вам нужно заполнить заявление на возврат. Причём вид вычета не имеет значения: если декларация сформирована, и сумма по ней подлежит возврату из бюджета, то без заявления вам не обойтись. В нём указываются банковские реквизиты, куда будут перечислены денежные средства.

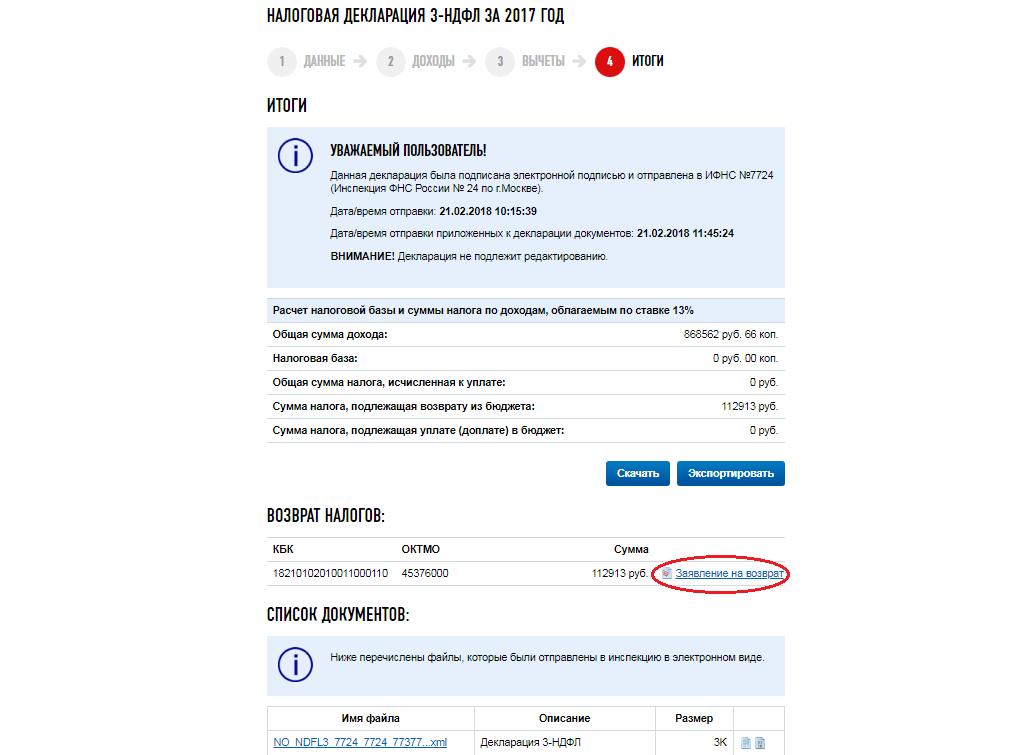

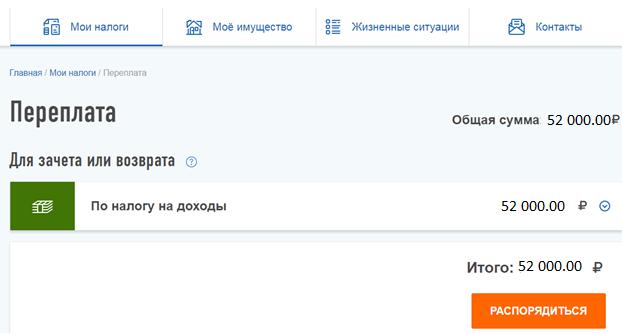

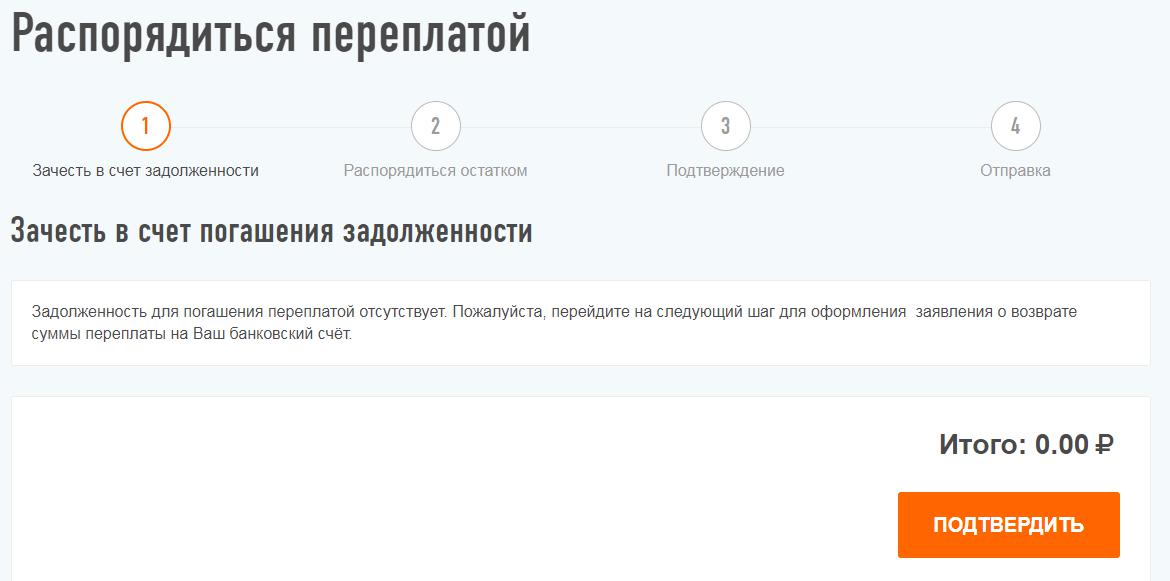

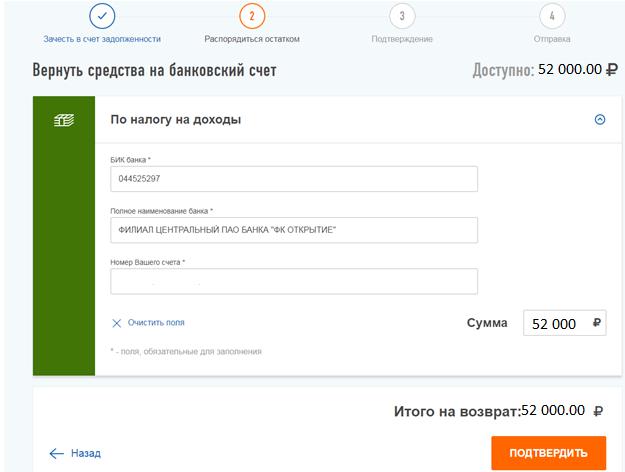

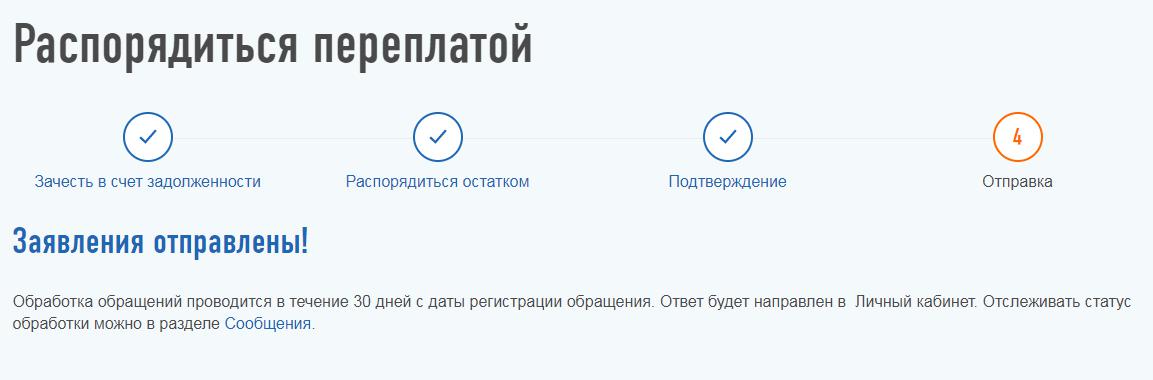

Если вы заполняете и отправляете декларацию онлайн через личный кабинет налогоплательщика физического лица, то программа сама предложит сформировать заявление на возврат сразу после отправления декларации.

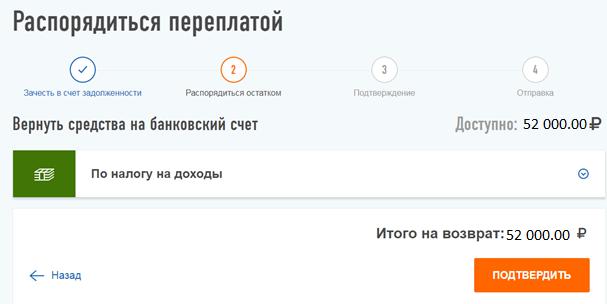

При оформлении заявления программа автоматически подтянет часть данных из личного кабинета — вам останется заполнить лишь реквизиты счёта. Учтите, что налоговая инспекция перечислит деньги только на счёт самого налогоплательщика. Счета третьих лиц указывать нельзя. После внесения всех данных можно отправлять заявление в инспекцию.

Согласно законодательству, возврат налога должны произвести в течение одного месяца со дня получения инспекцией заявления, но не ранее срока окончания камеральной проверки (п. 6 ст. 78 НК РФ, письмо Минфина России от 21.02.2017 г. N 03-04-05/9949). При этом камеральная проверка проводится в течение трёх месяцев (п. 2 ст. 88 НК РФ). То есть максимальный срок для возврата составляет 4 месяца.

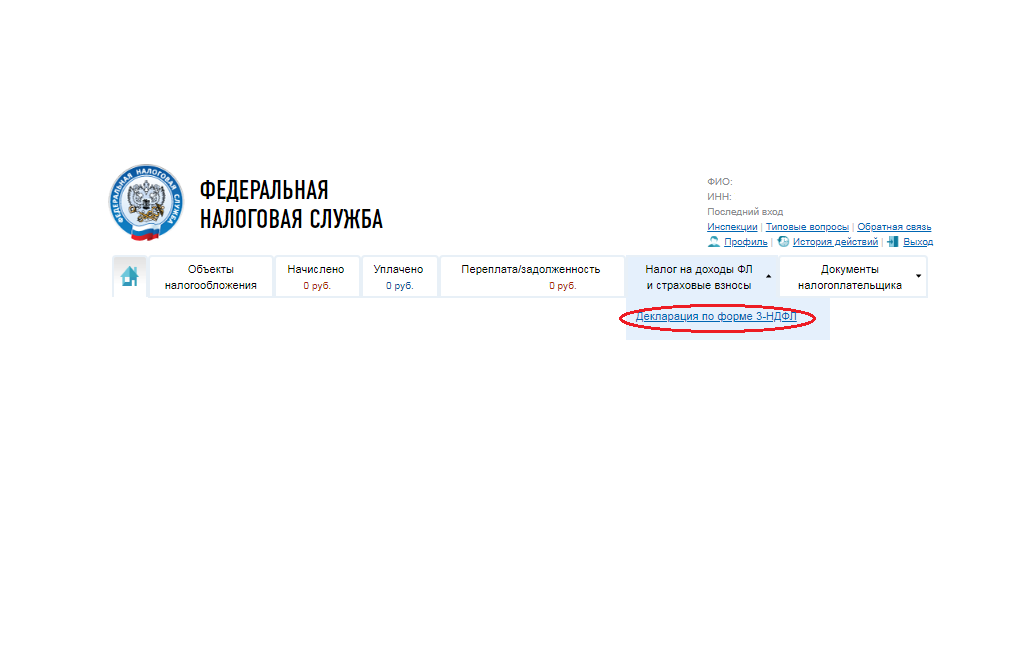

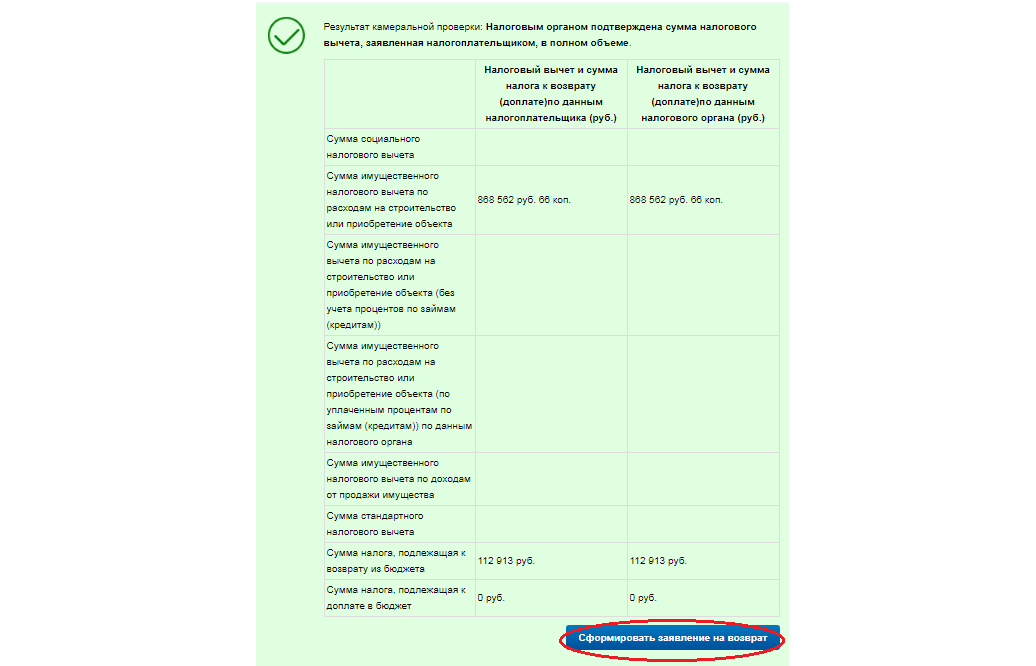

Исходя из вышесказанного, можно сделать вывод, что необязательно вместе с декларацией подавать заявление на возврат. Его можно подать после того, как инспекция проведёт камеральную проверку и подтвердит сумму к возврату. Отслеживать ход проверки можно во вкладке «Налог на доходы ФЛ и страховые взносы» в разделе «Декларация по форме 3-НДФЛ».

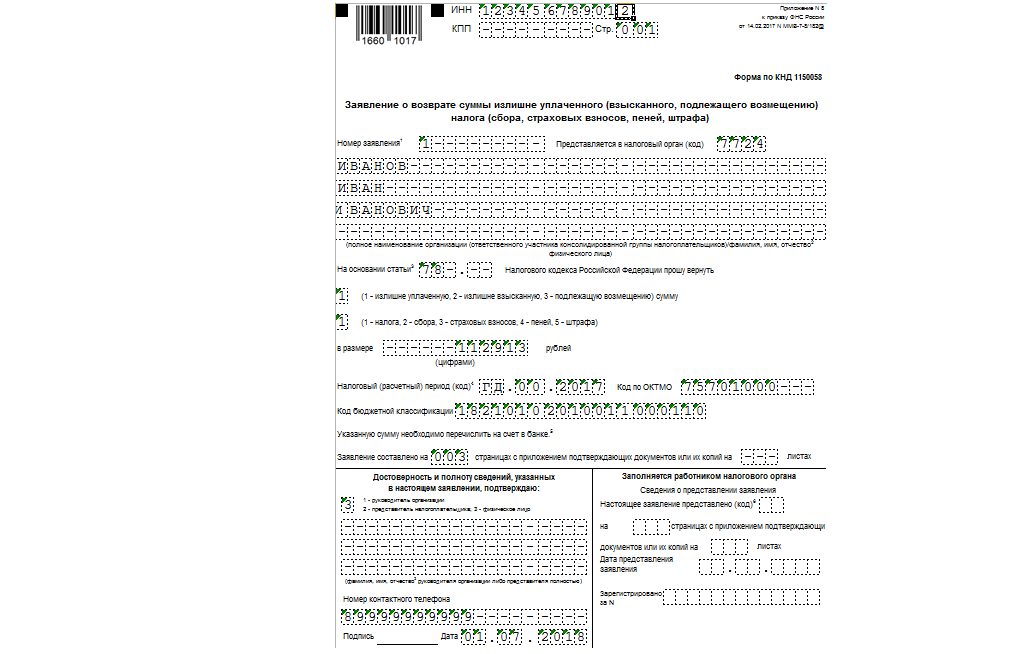

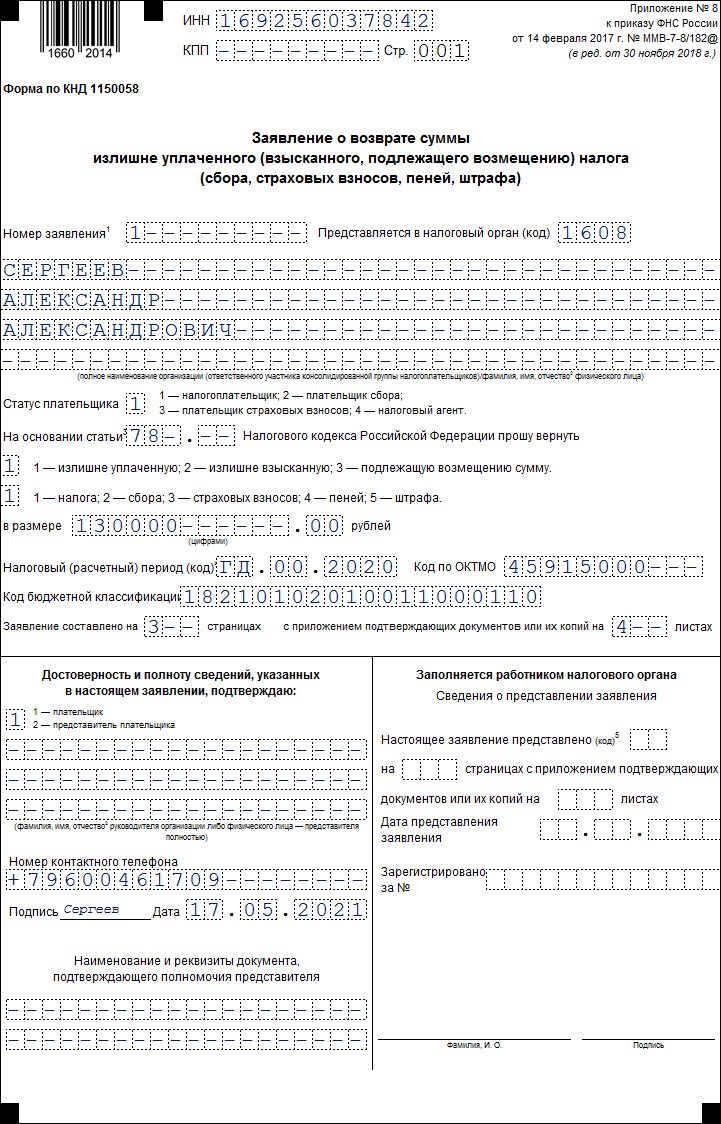

В 2017 году ФНС России утвердила новую форму заявление о возврате (приложение № 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182@).

На первом листе отражается общая информация о налогоплательщике, о налоге, который он хочет вернуть, и за какой период. Код по ОКТМО переносится из 1 раздела справки 2-НДФЛ. Мы делаем возврат по НДФЛ, для этого налога предусмотрен свой код бюджетной классификации: 18210102010011000110.

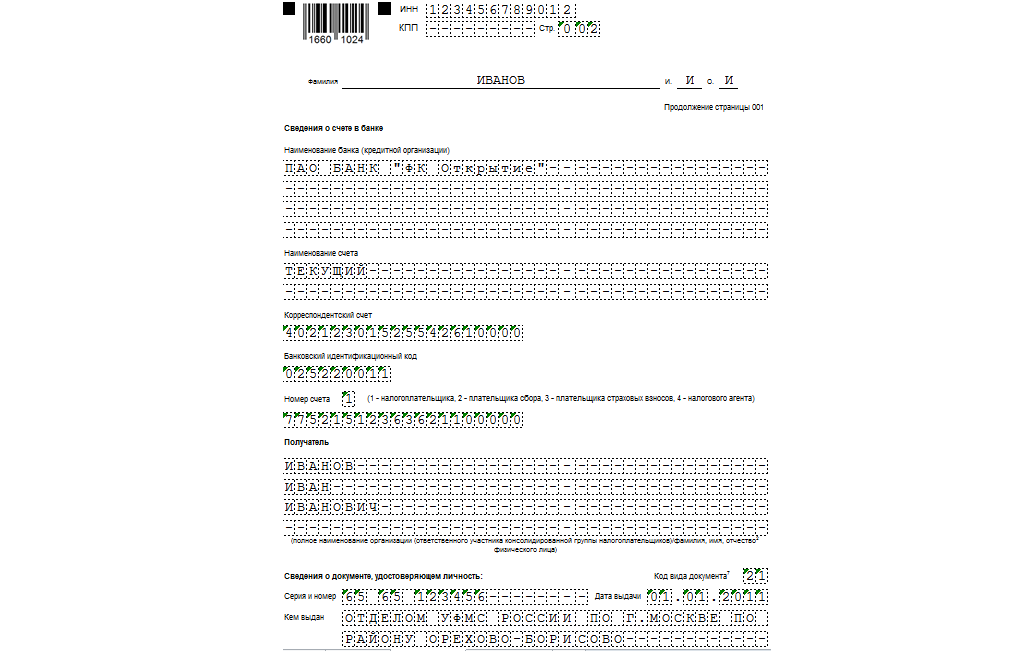

На втором листе следует внести банковские реквизиты, куда будет осуществлено перечисление денежных средств, а также паспортные данные.

Если вы указали ИНН, то вы вправе не заполнять 3 лист, а предоставить в инспекцию только первые два.

Если возврат суммы налога осуществляется с нарушением установленного срока, то помимо суммы налога должны быть выплачены проценты, которые начисляются за каждый календарный день нарушения срока возврата. Подробнее об этом читайте в моей статье.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Образец заявления на вычет по НДФЛ в 2021 году

Получить деньги в виде налогового вычета без специального заявления не получится, даже если налоговики подтвердят право на такой вычет. С 2021 года изменились правила представления заявления на возврат налога. Как эти правила работают? По какой форме теперь нужно заполнять заявление? Ответы — в нашем материале.

Новые правила подачи заявления с 2021 года

По действующим правилам для получения вычета в ИФНС по месту жительства нужно представить декларацию 3-НДФЛ с расчетом налоговой базы с учетом вычета и суммы НДФЛ, подлежащей возврату из бюджета. Заявление о возврате НДФЛ можно подать в течение 3 лет со дня уплаты налога.

Заявление о возврате НДФЛ — это официальная просьба получателя вычета вернуть ему излишне уплаченную сумму НДФЛ на основании ст. 78 НК РФ.

До 2021 года заявление подавалось в виде отдельного документа и это был единственный способ его представления. С 2021 года правила поменялись, и заявление о возврате НДФЛ можно подавать одним из двух способов:

Включение заявления о возврате налога в состав декларации 3-НДФЛ позволяет сократить срок возврата налога из бюджета.

Заявление в составе декларации 3-НДФЛ

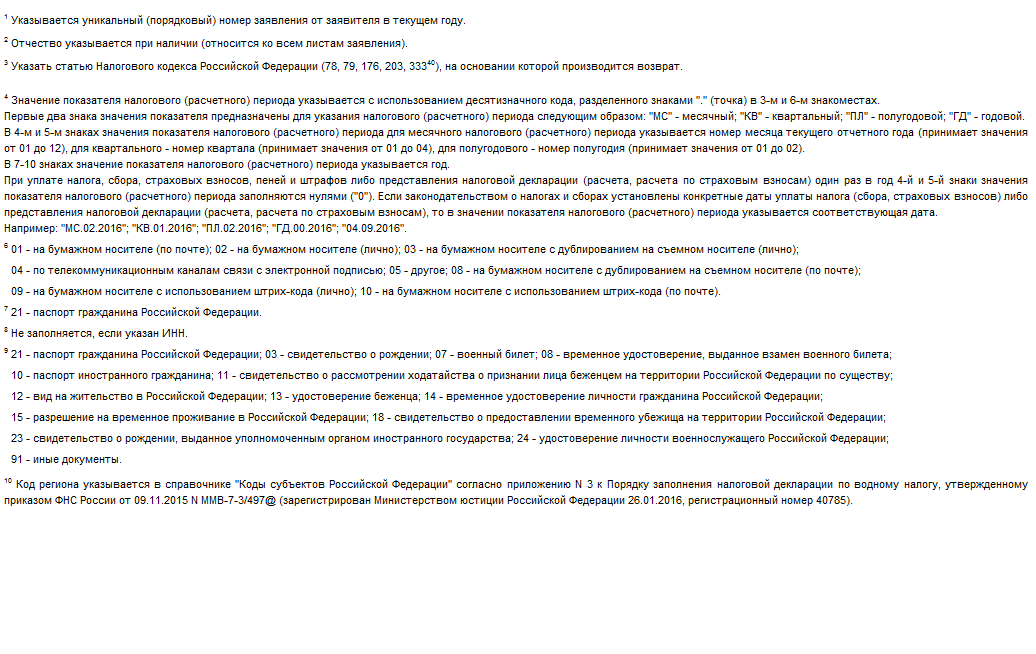

Заявление на возврат НДФЛ с отчетности за 2020 год можно заполнить непосредственно в декларации 3-НДФЛ — в Приложении к разделу 1 (п. 5.1 Порядка, утв. Приказом ФНС России от 28.08.2020 № ЕД-7-11/615@).

Образец заявления на вычет по НДФЛ (в составе 3-НДФЛ) Скачать

Порядок заполнения строк заявления:

| Строка | Как заполнить | ||||||||||||||||||||||||||||||||

| 095 | Укажите уникальный (порядковый) номер заявления в текущем году. Для первого по счету заявления проставьте «1». Каждое последующее заявление в этом же году имеет соответствующий порядковый номер: 2, 3 и т. д. | ||||||||||||||||||||||||||||||||

| 100 | Отразите сумму НДФЛ, подлежащую возврату по декларации | ||||||||||||||||||||||||||||||||

| 110 | Проставьте КБК, с которого производится возврат — 182 1 01 02010 01 1000 110 (Приложение № 2 к Приказу Минфина от 08.06.2020 № 99н, Приложение 1 к Приказу Минфина от 06.06.2019 № 85н) | ||||||||||||||||||||||||||||||||

| 120 | Перенесите код ОКТМО из строки 030 раздела 1 декларации | ||||||||||||||||||||||||||||||||

| 130 | Укажите код налогового периода. Если декларация за 2020 год, заполните так: ГД.00.2020. Значение года должно совпадать со значением, указанным в поле «Отчетный год» титульного листа декларации 3-НДФЛ | ||||||||||||||||||||||||||||||||

| 140 | Внесите наименование банка, куда будет перечисляться налог | ||||||||||||||||||||||||||||||||

| 150 | Проставьте банковский идентификационный код (БИК) | ||||||||||||||||||||||||||||||||

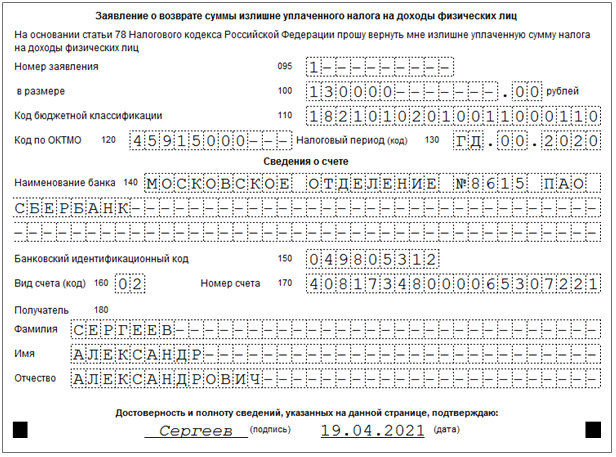

| 160 | Отразите код счета: Заявление нужно подписать и поставить дату. Как подать заявление отдельно от декларацииЗаявление на возврат НДФЛ можно подавать в прежнем порядке — отдельно от декларации 3-НДФЛ. Его форма утверждена Приказом ФНС России от 14.02.2017 № MMB-7-8/182@. По содержанию это заявление во многом похоже на заявление, представляемое в составе декларации, но по количеству страниц оно более объемное. В заявлении 3 страницы: Порядок заполнения страницы 1

Раздел «Заполняется работником налогового органа» заполнять не нужно. Порядок заполнения станицы 2На этой странице необходимо проставить ИНН и ФИО (отчество указывается при наличии). В отдельном поле вносятся сведения о банковском счете, на который будет перечислена сумма налога (наименование банка, вид счета, БИК). В поле «Номер счета» проставьте код «1» (налогоплательщик) и номер счета. В поле «Получатель» укажите значение «2» (физическое лицо) и свои ФИО. Порядок заполнения страницы 3Страница 3 заполняется, только если на предыдущих страницах заявления не указан ИНН. Образец заявления на вычет по НДФЛ (отдельно от 3-НДФЛ) Скачать Как составить и подать заявление для зачета переплаты по налогамЗаявление о зачете излишне уплаченного налога — это документ, с помощью которого налогоплательщик обращается к ФНС с просьбой зачесть налоговую переплату. Форма утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. С 23 октября 2021 года ФНС меняет документы, которые юридические и физические лица используют для зачета и возврата переплаты по налогам, — заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) и обращение о зачете переплаты. Когда понадобятся новые формыЕсли на основании статьи 78 НК РФ налогоплательщики, у которых образовалась переплата, хотят распорядиться излишне уплаченными суммами: им понадобится новая форма заявления на возврат переплаты по налогу 2021 г. или заявление о ее зачете в счет других платежей. Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ), НДС, авансовые платежи. Как заполнитьЕсли налогоплательщик решил перераспределить собственные средства, то ему необходимо написать соответствующее обращение в налоговую службу. Бланк заявления о зачете переплаты по налогам представлен в приказе ФНС от 14.02.2017 № ММВ-7-8/182@, приложение № 9. Скачать его можете внизу страницы. Допустим, ООО «PPT.ru» подало декларацию по НДС, но при его уплате допустило ошибку, заплатив на 25 000 рублей больше. Организация обращается в межрайонную ИФНС, пишет письмо о зачете переплаты в счет другого счета — на предстоящие платежи по налогу на прибыль в федеральный бюджет. Рассмотрим пошагово, как заполняется такой документ. Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, и свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшихся двух ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители действуют аналогично: есть цифры — вписать их, нет — поставить прочерки. Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток. Шаг 3. Вписываем код налогового органа, куда отправляется обращение. Это инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль просит ответственный участник этой группы. Шаг 4. Прописываем полное наименование организации-заявителя — например, общество с ограниченной ответственностью «PPT.ru». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями: Шаг 6. Записываем, по чему образовалась переплата — налогу, сбору, страховым взносам, пеням, штрафам. Шаг 7. Вписываем код по ОКТМО. Если вы его не знаете или забыли, то позвоните в ИФНС по месту учета либо на сайте nalog.ru узнайте нужный код по наименованию муниципального образования. Шаг 8. В случае обращения за возвратом госпошлины заполняют поля «Дата п/п» и «Номер п/п», где сокращение п/п – платежное поручение. Поскольку в нашем примере речь идет о зачете переплаченного налога, эти два поля заполняются только прочерками. Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства. Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, и указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом. Продолжим заполнение образца заявления на зачет переплаты по налогу в 2021 году на втором листе. В самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей. Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки. Шаг 13. Вновь записываем код ОКТМО. Обычно он дублируется. Шаг 14. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают. Шаг 15. Вписываем код ИФНС, которая принимает поступления. Как видно из образца письма в налоговую о зачете с одного КБК на другой, он дублируется. Шаг 16. Поскольку больше никаких переплат нет, в следующих строках проставлены только пробелы. Организации и ИП не заполняют и третий лист. Он предназначен для физических лиц, не зарегистрированных в качестве ИП, которые не указали ИНН. Шаг 17. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные. Шаг 18. Последняя часть заявления не должна вызывать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, и указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС. Как вернуть деньгиЕсли предприниматель (компания) решил вернуть сумму переплаты, то ему надо воспользоваться другой формой из приказа ФНС № ММВ-7-8/182@ от 14.02.2017, предложенной в приложении № 8, — для возврата лишней суммы. Правила заполнения этого документа в основном такие же. Детально рассматривать их не будем, а приведем пример заполненного документа. Допустим, ООО «PPT.ru» переплатило НДС на сумму 10 000 рублей и теперь хочет вернуть ее. Вот как выглядит обращение руководителя ООО. Когда и как подавать обращениеСогласно статье 78 НК РФ обращаться за зачетом и возвратом допускается в течение 3 лет с даты уплаты сбора. Доставить документы есть возможность тремя способами: Получив такое обращение, налоговый орган решает, удовлетворить его или нет. О решении служба уведомляет плательщика в течение 10 дней со дня получения обращения. Обычно, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если же переплату обнаружит сам проверяющий, то от сверки могут отказаться, но от необходимости подать заявление предприниматель не освобождается. Как заполнить новое заявление на возврат налога в 2019 годуС 9 января 2019 года нужно подавать заявление на возврат налога по новой форме. Из этой статьи вы узнаете, как заполнить данное заявление через личный кабинет налогоплательщика, а также на бумажном бланке. Если вы подали декларацию 3-НДФЛ и в ней указана сумма налога к возврату, то для получения возврата необходимо заполнить соответствующее заявление. В нём указываются ваши банковские реквизиты, куда будут перечислены денежные средства. Напомним, что возврат налога должны произвести в течение одного месяца со дня получения инспекцией заявления, но не ранее срока окончания камеральной проверки (письмо Минфина России от 21.02.2017 г. N 03-04-05/9949). По общим правилам камеральная проверка декларации проводится на протяжении трёх месяцев (ст. 88 НК РФ). Возврат налога производят в течение одного месяца на основании заявления. А значит, в общих случаях максимальный срок для возврата налога составляет четыре месяца. После того как вы отправили онлайн декларацию 3-НДФЛ в инспекцию, нужно дождаться, когда в вашем личном кабинете появится кнопка «Переплата», тогда вы сможете распорядиться и вернуть денежные средства, заполнив заявление на возврат. При оформлении заявления программа автоматически подтянет часть данных из личного кабинета. Согласно Налоговому кодексу, если у вас есть неуплата налога этого вида, пени или штрафы, то сумма по возврату сначала пойдёт на погашение недоимки, а остаток уже можно будет вернуть (п. 6 ст. 78 НК РФ). В нашем случае задолженность отсутствует. Переходим на вторую вкладку. Вам необходимо лишь заполнить реквизиты собственного банковского счёта. После внесения всех данных можно отправлять заявление в инспекцию, подписав его неквалифицированной электронной подписью. Новая форма бланка утверждена Приказом ФНС России от 30.11.2018 N ММВ-7-8/670@. На первом листе отражается общая информация о налогоплательщике: На втором листе заявления указываются: Третий лист вы вправе не заполнять, если указываете везде свой ИНН. И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы! Москва, ул. Летниковская, д. 2, стр. 4 Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+ АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия). ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

|