гостиничный счет на оплату

Как выставить счет

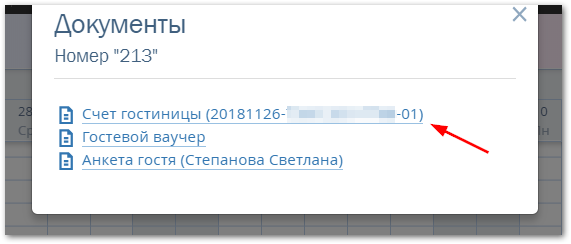

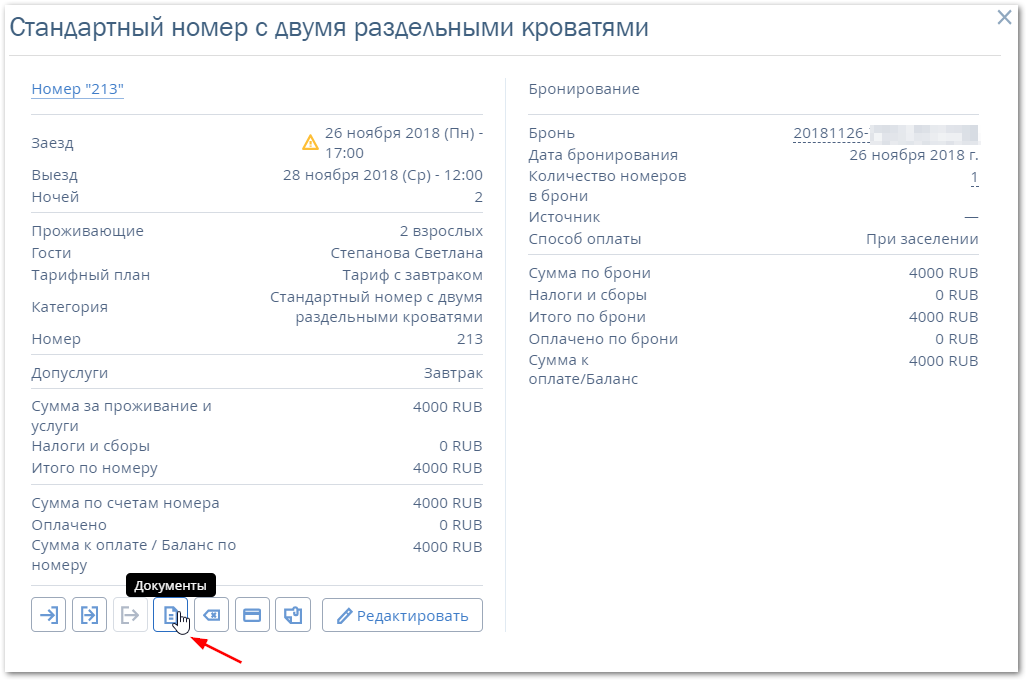

В TL: WebPMS счета по бронированиям генерируются автоматически. Чтобы открыть счет, кликните на бронирование. В открывшемся окне нажмите на иконку «Документы» и выберите «Счет гостиницы»:

Чтобы выставить счет гостю за проживание и/или оказанные в отеле услуги:

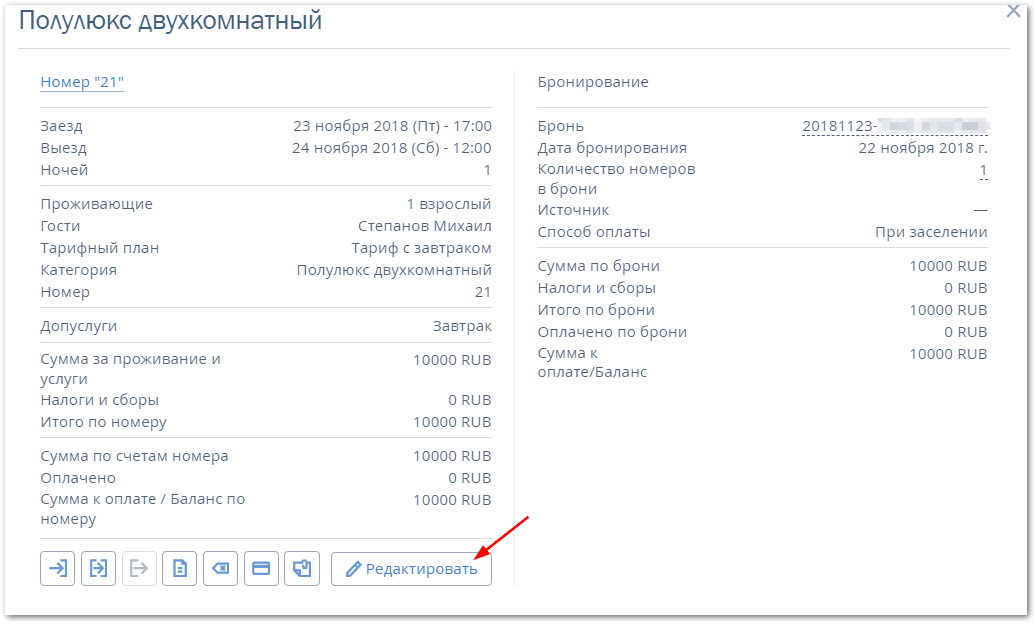

1. Пройдите на шахматку, кликните на бронирование, в открывшемся окне нажмите на кнопку «Редактировать».

2. Открывается карта номера. Перейдите на вкладку «Счета и платежи». Здесь указаны все счета, сгенерированные автоматически по бронированию. Действия со счетами и платежами в WebPMS выполняются на вкладе «Счета и платежи» в карте номера или карте брони.

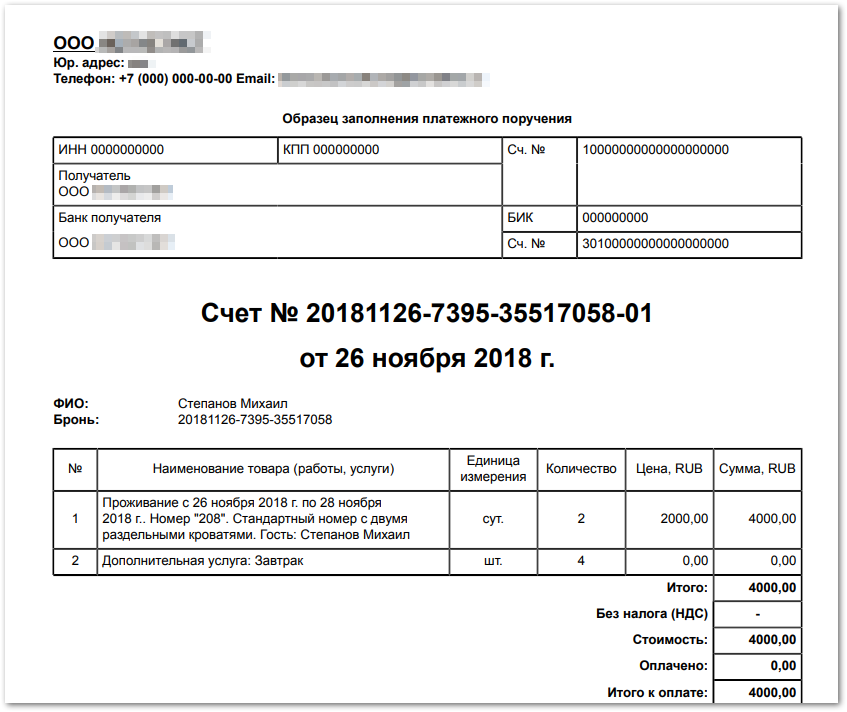

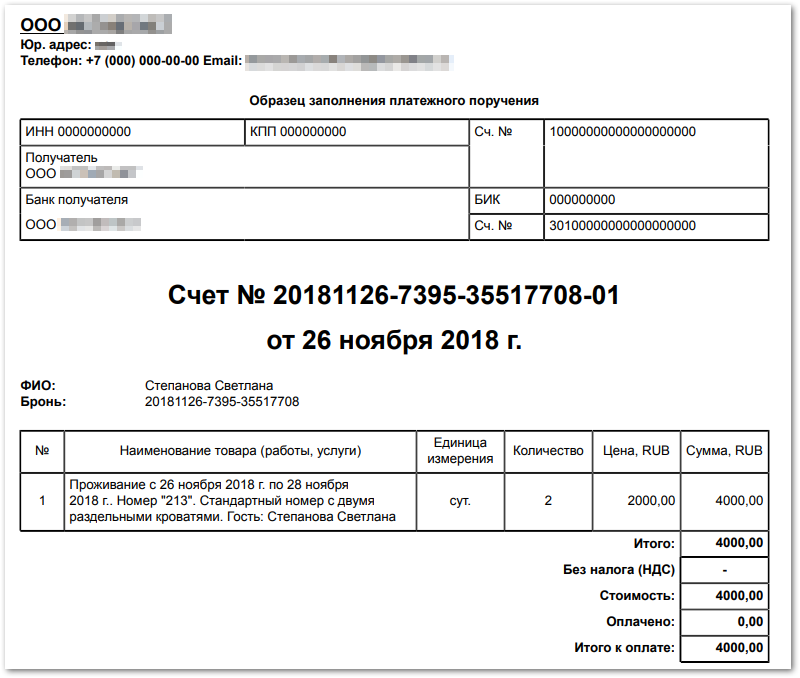

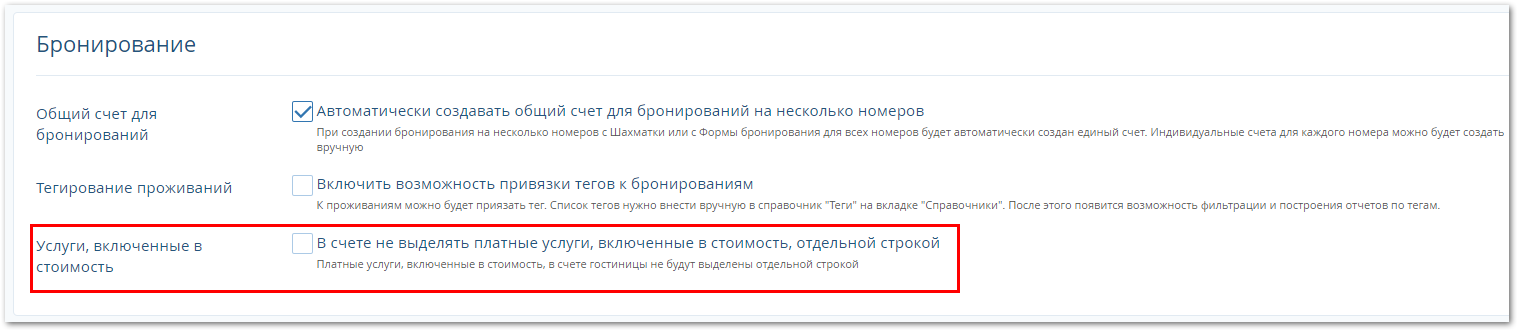

! Если функция «В счете не выделять платные услуги, включенные в стоимость, отдельной строкой» отмечена галочкой, то в счете будет отображаться только одна строка, без отображения услуг, включенных в стоимость проживания:

Чтобы включить или выключить эту функцию, перейдите в раздел «Управление отелем» > «Настройки» > «Общие настройки»:

Обратиться в техподдержку TravelLine

Если у вас остались вопросы, вы всегда можете связаться со специалистами технической поддержки.

Позвоните нам по телефону или задайте интересующий вас вопрос прямо сейчас.

Как отчитаться подотчетнику при бронировании гостиницы через Интернет, на booking.com

При возвращении из командировки сотрудник коммерческой организации представил чек ККТ за проживание в гостинице, оплаченный через Интернет, и документ о бронировании. Счет за проживание в гостинице выдан не был, так как проживание было заказано через сайт www.booking.com.

Достаточно ли данных документов для подтверждения расходов с точки зрения обязанности работодателя по возмещению расходов сотруднику (не налоговый учет)? Является ли обязательным реквизитом путевого листа расшифровка подписи водителя (полностью имя, отчество, фамилия)?

Рассмотрев вопрос, мы пришли к следующему выводу:

Возмещение сотруднику расходов на проживание в гостинице осуществляется на основании представленных им документов, подтверждающих факт оплаты гостиничных услуг и факт проживания работника в период нахождения в командировке в данной гостинице.

В рассматриваемом случае факт оплаты гостиничных услуг документально подтвержден кассовым чеком. В качестве документа, подтверждающего факт проживания сотрудника в гостинице, данный кассовый чек может выступать в том случае, если в него включены все сведения, которые в соответствии с Правилами предоставления гостиничных услуг должен содержать договор на оказание гостиничных услуг.

При наличии в коллективном договоре или локальном нормативном акте (например, приказ по организации) норм возмещения командированным работникам расходов по найму жилья во время командировки организация обязана возместить работнику расходы по найму жилья в пределах установленных норм даже в том случае, если документы на стоимость проживания отсутствуют.

Обоснование вывода:

Конкретный перечень документов, подтверждающих факт несения расходов по найму жилого помещения, на законодательном уровне не установлен. По сути, это могут быть любые документы, из которых следует, что в период командировки сотрудник действительно проживал в гостинице (или ином жилом помещении) и данное проживание было оплачено.

1. Подтверждение факта оплаты услуг проживания

Кассовый чек, как прямо следует из Закона N 54-ФЗ, является первичным учетным документом и подтверждает факт расчетов (ст. 1.1 Закона N 54-ФЗ). При этом кассовый чек или бланк строгой отчетности, направленный покупателю (клиенту) в электронной форме на предоставленные покупателем до момента расчета абонентский номер либо адрес электронной почты, приравнивается к кассовому чеку или бланку строгой отчетности, отпечатанному контрольно-кассовой техникой на бумажном носителе (п. 4 ст. 1.2 Закона N 54-ФЗ).

Таким образом, в рассматриваемом случае факт оплаты гостиничных услуг документально подтвержден (кассовым чеком).

2. Подтверждение факта проживания

Положениями п. 3 Правил предоставления гостиничных услуг установлено, что под бронированием понимается предварительный заказ мест и (или) номеров в гостинице заказчиком (потребителем). При этом потребитель (заказчик) вправе аннулировать заявку. Порядок и форма отказа от бронирования устанавливаются исполнителем (организацией или ИП, предоставляющими потребителю гостиничные услуги) (п. 17 Правил предоставления гостиничных услуг).

Таким образом, наличие документа «Подтверждение бронирования», свидетельствует лишь о факте бронирования места в гостиницы через платформу Booking.com, но не о факте проживания человека в данной гостинице. Данный документ потребитель получает в электронном виде сразу после того, как забронирует номер с помощью сайта www.booking.com, однако в дальнейшем он может отменить данное бронирование или просто не заехать в гостиницу.

Поэтому такой документ, как «Подтверждение бронирования», не может рассматриваться в качестве документа, подтверждающего факт проживания сотрудника в гостинице.

На территории РФ гостиничные услуги оказываются в соответствии с договором об оказании гостиничных услуг. Данный договор заключается при предъявлении потребителем документа, удостоверяющего его личность (п. 19 Правил предоставления гостиничных услуг), подписывается двумя сторонами (потребителем и исполнителем гостиничных услуг) (п. 20 Правил предоставления гостиничных услуг).

Пунктом 7 Положения о командировках установлено, что при проживании в гостинице фактический срок пребывания работника в командировке подтверждается квитанцией (талоном) либо иным документом, подтверждающим заключение договора на оказание гостиничных услуг по месту командирования, содержащим сведения, предусмотренные Правилами предоставления гостиничных услуг.

В соответствии с п. 20 Правил предоставления гостиничных услуг договор на оказание гостиничных услуг должен содержать следующие сведения:

б) сведения о заказчике (потребителе);

в) сведения о предоставляемом номере (месте в номере);

г) цену номера (места в номере);

д) период проживания в гостинице;

е) иные необходимые сведения (по усмотрению исполнителя).

При этом в вопросе о форме договора надлежит руководствоваться положениями ст. 434 ГК РФ (в их взаимосвязи с нормами ст. 432 ГК РФ), в частности, исходить из того, что письменная форма договора (п. 2 ст. 434 ГК РФ) считается соблюденной, если письменное предложение заключить договор принято в порядке, предусмотренном п. 3 ст. 438 ГК РФ. Согласно этой норме совершение лицом, получившим оферту, в срок, установленный для ее акцепта, действий по выполнению указанных в ней условий договора (отгрузка товаров, предоставление услуг, выполнение работ, уплата соответствующей суммы и т.п.) считается акцептом, если иное не предусмотрено законом, иными правовыми актами или не указано в оферте.

Иными словами, при уплате соответствующей суммы письменная форма договора считается соблюденной (письмо Роспотребнадзора от 11.01.2016 N 01/37-16-29 «О разъяснении отдельных положений Правил предоставления гостиничных услуг в Российской Федерации»).

Следовательно, документы, подтверждающие оплату за проживание в гостинице (кассовый чек либо БСО), отвечающие требованиям Закона N 54-ФЗ, могли бы рассматриваться не только в качестве документов, подтверждающих факт оплаты гостиничных услуг, но и в качестве документов, подтверждающих факт проживания.

В то же время согласно п. 4 ст. 421 ГК РФ условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (ст. 422 ГК РФ). Как определено п. 1 ст. 422 ГК РФ, договор должен соответствовать обязательным для сторон правилам, установленным законом и иными правовыми актами (императивным нормам), действующим в момент его заключения.

Правилами предоставления гостиничных услуг предусмотрено наличие в договоре определенных реквизитов, Положение о командировках, как было сказано выше, в качестве документа, подтверждающего заключение договора на оказание гостиничных услуг, называет любой документ, содержащий сведения, предусмотренные Правилами предоставления гостиничных услуг.

В связи с этим мы полагаем, что в документ, используемый в качестве договора, должны быть включены сведения, указанные в п. 20 Правил предоставления гостиничных услуг, то есть такие специфические сведения, как перечисленные в п.п. «в»-«д», а именно сведения о предоставляемом номере (месте в номере); цену номера (места в номере); период проживания в гостинице.

Из п. 7 ст. 4.7 Закона N 54-ФЗ следует, что кассовый чек и БСО, помимо обязательных реквизитов, установленных для них этим законом, могут содержать любые иные дополнительные реквизиты, с учетом особенностей сферы деятельности, в которой осуществляются расчеты (смотрите также письмо ФНС России от 19.02.2019 N ЕД-4-20/2826).

Соответственно, на наш взгляд, документы, подтверждающие факт оплаты (чек ККМ или БСО), могут рассматриваться в качестве документа, подтверждающего факт проживания в гостинице, только в случае, если в него включены все сведения, перечисленные в п.п. «в»-«д» п. 20 Правил предоставления гостиничных услуг. В этом случае письменная форма договора будет соблюденной и кассовый чек (БСО) будет выполнять одновременно роль договора и роль документа об оплате.

Если указанных в п. 20 Правил предоставления гостиничных услуг реквизитов в кассовом чеке, приложенном сотрудником к авансовому отчету, не содержится, на наш взгляд, говорить о документальном подтверждении факта проживания в гостинице не приходится.

Вместе с тем, по нашему мнению, подтвердить косвенно факт проживания работника в командировке могут проездные документы, приказ о направлении в командировку и т.п.

Как было сказано выше, в силу ст. 168 ТК РФ и принимая во внимание п.п. 11 и 14 Положения о командировках, работодатель обязан возместить расходы работника по найму жилого помещения независимо от наличия или отсутствия подтверждающих документов, установив порядок и размеры такого возмещения коллективным договором или локальным нормативным актом (апелляционное определение СК по гражданским делам Пермского краевого суда от 04.02.2015 N 33-323/2015). Таким образом, при наличии в коллективном договоре или локальном нормативном акте (например, приказ по организации) положений о нормах возмещения командированным работникам расходов по найму жилья во время командировки организация обязана возместить работнику расходы по найму жилья в пределах установленных норм даже в том случае, если документы на стоимость проживания отсутствуют.

Рекомендуем также ознакомиться с материалами:

— Вопрос: Организация имеет бизнес-счет, к нему выпущена банковская карта на имя секретаря организации. Секретарь бронирует гостиницы (как в России, так и за рубежом), в том числе на сайте Booking.com, и покупает авиа- и железнодорожные билеты. Средства в оплату проживания и проезда списываются с бизнес-счета организации. Организация получает электронные билеты. Авансовые отчеты и документы, подтверждающие командировочные расходы, представляются. Каковы риски организации при совершении таких операций? Какие подтверждающие проживание документы необходимо иметь для включения расходов в налогооблагаемую базу по налогу на прибыль? (ответ службы Правового консалтинга ГАРАНТ, июль 2019 г.)

— Вопрос: Сотрудник автономного учреждения согласно приказу направлен в загранкомандировку. Бронирование гостиницы (на территории иностранного государства) с полной оплатой стоимости проживания было произведено при помощи специализированного интернет-сайта (Booking.сom). Оплата данных услуг произведена с личной банковской карты командированного сотрудника. Можно ли учесть данные затраты для целей налогообложения прибыли? Необходимо ли начислить НДФЛ на выплаты сотруднику? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Компания забронировала сотруднику в командировке отель через турфирму: как принять расходы к учету?

НК РФ не содержит четкий перечень документов, подтверждающих тот или иной вид затрат, в том числе командировочных. Разбираемся подробнее на конкретном примере с экспертом службы Правового консалтинга ГАРАНТ Ольгой Волковой.

Исходная ситуация

Организация забронировала для командированного сотрудника отель через турфирму, которая предоставила в качестве документов по проживанию:

Командировка состоялась и носила производственный характер.

У турфирмы были запрошены документы от конечного исполнителя, подтверждающий проживание (счет гостиницы, другой платежный документ с выделенной стоимостью услуг за проживание, питание в отеле и др.). Посредник отказывает в их предоставлении, считая, что достаточно выставленных им накладной, акта на оказание услуг и документа о подтверждении бронирования.

Вправе ли организация признать расходы по налогу на прибыль, не признавать при налогообложении НДФЛ и обложении страховыми взносами стоимость найма жилого помещения на основании представленных посредником документов?

Как действовать?

Если бронирование гостиницы осуществляет третье лицо (посредник), то только это обстоятельство не исключает произведенные расходы из признаваемых в целях налогообложения прибыли и не обязывает включать их в облагаемый НДФЛ доход и базу для исчисления страховых взносов по командированному сотруднику.

Для корректного учета в целях налогообложения и исчисления страховых взносов документальным подтверждением бронирования и проживания в отеле сотрудника является пакет документов, включая счет посредника и платежные поручения на оплату оказанных им услуг.

В то же время сведения о фактическом проживании потребителя и стоимости временного проживания и иных сопутствующих услуг, предоставленные гостиницей, снизят риск налогового спора.

Что делать, если к вам пришли с налоговой проверкой, и как защититься? Рассказывает эксперт в онлайн-курсе «Клерка»: смотрите прямо сейчас.

Обоснование ответа

Для целей налогообложения прибыли командировочные расходы относятся к прочим расходам, связанным с производством и реализацией (подп. 12 п. 1 ст. 264 НК РФ).

Организация может признать в качестве командировочных расходов, в частности, плату за наем жилого помещения (оплату проживания в гостинице или в другом жилом помещении), но при условии соответствия требованиям п. 1 ст. 252 НК РФ. А именно, такие расходы должны быть экономически оправданны, подтверждены документами и осуществлены для деятельности, направленной на получение дохода. Организация должна подтверждать командировочные расходы документами, оформленными в соответствии с законодательством РФ.

Минфин России пояснил, что затраты на командировки могут быть обоснованы любыми документами, подтверждающими факт произведенных расходов (смотрите письмо от 17.01.2019 N 03-03-07/1837). Кроме того, расходы на командировки учитываются при исчислении налоговой базы по налогу на прибыль только при подтверждении производственного характера служебной поездки (смотрите письмо Минфина России от 02.03.2017 N 03-03-07/11901, а также письмо УФНС России по г. Москве от 05.07.2005 N 20-12/47873).

НК РФ не содержит четкий перечень документов, подтверждающих тот или иной вид затрат, в том числе командировочных. Таким документом может быть не только подписанный сторонами акт об оказании услуг или товарная накладная, но и любые иные документы, соответствующие законодательно установленным критериям. Возможность учета тех или иных расходов в целях налогообложения прибыли зависит от того, подтверждают документы, имеющиеся у налогоплательщика, факт осуществления заявленных им расходов или нет (постановления Одиннадцатого арбитражного апелляционного суда от 20.01.2014 N 11АП-21855/13, Московского округа от 02.04.2010 N КА-А40/2846-10 по делу N А40-48569/08-14-170).

По сути, в качестве документального подтверждения затрат могут выступать любые документы, из которых следует, что в период «производственной» командировки сотрудник действительно проживал в гостинице (или ином жилом помещении), и данное проживание было оплачено.

Фактически произведенные расходы по бронированию и найму жилого помещения при представлении документов в полной сумме:

На территории РФ гостиничные услуги оказываются в соответствии с договором об оказании гостиничных услуг, заключаемым в письменной форме (п. 12 Правил предоставления гостиничных услуг в Российской Федерации). Договор, заключаемый с потребителем или с заказчиком — физическим лицом, не являющимся индивидуальным предпринимателем, является публичным договором и должен в том числе содержать сведения о категории номера, цене номера (места в номере), количестве номеров (мест в номере) (п. 13 Правил).

На наш взгляд, с учетом данных в п. 2 Правил определений «заказчик» и «потребитель» это требование не распространяется на рассматриваемый случай.

Письменная форма договора считается соблюденной в случае составления одного документа (в том числе электронного), подписанного 2 сторонами, или подтверждения исполнителем заявки, направленной заказчиком (потребителем) исполнителю, а также в случае совершения заказчиком (потребителем) действий, направленных на получение услуг (в том числе уплата заказчиком (потребителем) соответствующей суммы исполнителю) (п. 14 Правил).

Исполнитель при наличии в указанные в заявке даты свободных номеров (мест в номере), соответствующих заявке заказчика (потребителя), направляет заказчику (потребителю) уведомление, содержащее сведения о наименовании (фирменном наименовании) исполнителя, заказчике (потребителе), категории заказанного номера и цене номера (места в номере), сроках проживания в гостинице, об условиях бронирования, а также иные сведения, определяемые исполнителем. Об этом сказано в п. 15 Правил.

В этом случае договор считается заключенным с момента получения заказчиком (потребителем) подтверждения бронирования. И оно, как мы поняли, предоставлено с указанием фамилий потребителей (командированных сотрудников организации).

При этом организации акт на услуги проживания в гостинице выставляет турфирма, но сама она эти услуги не оказывает, т.е. контрагент выступает в роли посредника по продаже услуг проживания в гостинице.

В соответствии с п. 1 ст. 1005 ГК РФ, по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала. По сделке, совершенной агентом с третьим лицом от своего имени и за счет принципала, приобретает права и становится обязанным агент, хотя бы принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки.

Поскольку в рассматриваемой ситуации документы на услуги проживания в гостинице оформлены от имени турфирмы, то можно сделать вывод, что посредник действует от своего имени. Соответственно, к такому договору применяются правила, предусмотренные главой 51 ГК РФ (договор комиссии).

При реализации товаров (работ, услуг) комиссионером документы на имя покупателя оформляются от имени комиссионера (п. 1 ст. 990 ГК РФ). Тем самым на основании выставленного им акта оказанных услуг организация может учесть расходы на проживание в гостинице командированных сотрудников при исчислении налоговой базы по налогу на прибыль.

При этом, с позиции чиновников, в счетах турфирм подлежит расшифровке стоимость каждой оказанной услуги (письмо Минфина России от 12.05.2008 N 03-03-06/2/47

Оплата питания не является возмещением командировочных расходов по найму жилого помещения, считают в Минфине России. Поэтому суммы возмещения работнику стоимости питания, выделенные отдельной строкой в счете, облагается НДФЛ в общем порядке (письмо Минфина России от 14.10.2009 N 03-04-06-01/263). Если же стоимость питания (завтраков) в счете не выделена, но указанная услуга входит в стоимость проживания (как в данном случае), всю стоимость проживания можно включить в состав расходов.

Минздравсоцразвития в письме от 05.08.2010 N 2519-19 также разъяснил, что на стоимость проживания командированного работника в гостинице, цена номера в которой включает стоимость завтрака (подтверждаемую данными прайс-листа гостиницы), страховые взносы не начисляются.

Что касается «бронирования», то согласно данному в п. 2 Правил определению это — закрепление за потребителем номера (места в номере) в гостинице на условиях, определенных заявкой заказчика или потребителя и подтверждением этой заявки со стороны исполнителя. Правила предусматривают взимание платы за простой номера (по гарантированному бронированию).

В данном случае в документах посредника отдельно стоимость бронирования гостиницы не выделена (в отличие, например, от оказанных других услуг по приобретению авиабилетов), но в подтверждении бронирования указаны штрафные санкции для несвоевременной отмены или незаезда.

Нам встретилась точка зрения о том, что бронирование гостиничного номера следует рассматривать в качестве дополнительной услуги, оказываемой гостиницей или отелем (смотрите, например, письмо Минфина России от 10.03.2011 N 03-03-06/1/131, постановление ФАС Волго-Вятского округа от 24.03.2006 N А28-10790/2005-233/15). На наш взгляд, такое отнесение прямо не следует из формулировок актуальных Правил (их пп. 4, 23, 24).

Считаем: если бронирование гостиницы осуществляет третье лицо (посредник), это обстоятельство само по себе не делает расходы необоснованными (смотрите постановление Шестнадцатого ААС от 28.01.2021 N 16АП-31/19), а сама сделка вписывается в общие антиуклонительные требования ст. 54.1 НК РФ.

Но с учетом встреченной судебной практики нельзя полностью исключить риск налогового спора, поскольку контролер может предположить, что документы подтверждают не расходы на наем жилья, а определяют величину штрафных санкций отеля.

Поэтому не считаем излишним получение непосредственно от него сведений о проживании / сроках проживания сотрудников (и по возможности стоимость временного проживания и иных сопутствующих услуг) (смотрите постановление АС Уральского округа от 21.01.2021 N Ф09-8575/20 по делу N А60-566/2020 (в пересмотре которого было отказано Определением ВС РФ от 04.05.2021 N 309-ЭС21-5515 по делу N А60-566/2020), а также материал: «Подводные камни учета расходов по найму жилья для командированных сотрудников (Р. Лахман, Д. Околелов, журнал «Российский налоговый курьер», N 11, июнь 2015 г.).

Договор оказания гостиничных услуг

Договор оказания гостиничных услуг является разновидностью договора возмездного оказания услуг. По такой сделке одна сторона предоставляет гостиничные услуги, а друга их оплачивает.

Сторонами по данному соглашению выступают Заказчик и Исполнитель. В качестве Исполнителя могут выступать как юридические лица, так и Индивидуальные предприниматели. Заказчиком же может являться физическое или юридическое лицо.

Сущность договора оказания гостиничных услуг подразумевает предоставление Исполнителем Заказчику временного размещения в номере на базе гостиницы.

При этом такой договор не нуждается в обязательном письменном оформлении, так как само по себе предоставление подобных услуг является публичной офертой. Тем не менее, для конкретизации условий проживания, обязательств и ответственности сторон по договору, мы рекомендуем оформить документ в письменном виде.

Ниже мы приведем пример, как составляется такой договор и какие положения следует в нем прописать.

Преамбула

Договор оказания гостиничных услуг

Общество с ограниченной ответственностью ООО «Люкс-престиж», в лице генерального директора Бурова Павла Геннадьевича, действующего на основании Устава общества, именуемый в дальнейшем «Исполнитель», с одной стороны

И

Дружко Сергей Валентинович, 05.06.1980 года рождения, проживающий по адресу Курганская область, город Курган, улица Бурова-Петрова, дом 345А, квартира 977, гражданство: Россия, паспорт: серия ХХХХ номер ХХХХХХ, выданный отделом УФМС России по Курганской области в городе Кургане 05.06.2000, телефон: + 7 (777) 777 – 77 – 77, именуемый в дальнейшем «Заказчик», с другой стороны

заключили настоящий договор о нижеследующем:

В преамбуле договора фигурирует следующая информация:

Существенными условиями по настоящему соглашению являются:

Предмет

Данные о предмете договора, как правило, фигурируют в начальных пунктах документа и являются его неотъемлемой составляющей. В нашем случае, предметом выступают непосредственно сами гостиничные услуги.

В тексте документа информация о предмете договора выглядит следующим образом:

В соответствии с настоящим соглашением Исполнитель предоставляет Заказчику номер в гостинице по цене, указанной в Прейскуранте организации.

Заказчику предоставляется однокомнатный номер, в котором имеются:

• двухместная кровать;

• плазменный телевизор;

• два кресла;

• шкаф;

• санузел, включающий унитаз, раковину, зеркало и душевую кабину.

Стоимость предоставляемых услуг зависит от характеристик номера и срока оказания услуг.

Согласно прайс-листу организации, оплата предоставления указанного номера составляет 4 000 (Четыре) тысячи рублей в сутки.

Место, в котором оказываются гостиничные услуги, расположено по адресу:

Курганская область, город Курган, улица Новикова, дом 137Б.

Общество с ограниченной ответственностью ООО «Люкс-престиж» имеет лицензию на оказание подобного рода услуг. Это подтверждается свидетельством о присоединении к категории гостиницы от 3 января 2022 года.

Права и обязанности

Такой раздел заключается с целью указания обязательств Контрагентов по настоящему соглашению. В связи с принципом свободы договора, который закреплен в Российской Федерации, стороны имеют полное право прописать в тексте документа различные формулировки, которые не противоречат действующему законодательству РФ. Однако, в Гостиницах, как правило, уже существуют типовые формы документов. Ниже мы приведем примерный образец такого раздела:

Исполнитель вправе:

• Требовать оплаты предоставленного Заказчику номера в момент заключения договора.

• Требовать соблюдения Заказчиком техники безопасности, а также иных требований, предусмотренных правилами Гостиницы.

• Требовать надлежащего исполнения обязательств по настоящему договору.

Исполнитель обязуется:

• После оплаты гостиничных услуг надлежащим образом предоставить номер для размещения Заказчика, который соответствует заявленным в договоре характеристикам.

• Исполнять свои обязательства в соответствии с настоящим договором.

Заказчик вправе:

• Требовать качественного оказания услуг после их оплаты.

• Требовать уважительного отношения со стороны Исполнителя и его персонала.

• Требовать надлежащего исполнения обязательств по настоящему договору.

Заказчик обязуется:

• Оплатить оказанные ему гостиничные услуги в момент подписания сделки.

• Соблюдать правила техники безопасности и иные правила временного проживания, установленные Гостиницей.

• Исполнять свои обязательства в соответствии с настоящим договором.

Ответственность сторон

В этом разделе обозначаются положения об обстоятельствах, при наступлении которых стороны несут материальную ответственность. Ниже мы представим основные формулировки положений, которые могут прописываться в тексте документа:

• Стороны несут материальную ответственность в случае неисполнения или ненадлежащего исполнения обязательств по настоящему договору.

• Заказчик несет материальную ответственность за несоблюдение правил техники безопасности и иных правил, установленных Исполнителем.

• Стороны не несут ответственности в случае неисполнения или ненадлежащего исполнения обязательств по настоящему договору, если они не были исполнены вследствие непреодолимой силы.

• В случае нанесения ущерба одним из Контрагентов, его возмещение осуществляется за счет виновной стороны.

Порядок разрешения споров

В этом разделе зачастую указываются следующие формулировки:

• В случае возникновения каких-либо споров, стороны разрешают их путем переговоров.

• Если же в процессе переговоров стороны не пришли к компромиссу, споры разрешаются в судебном порядке.

Заключение

В конце документа указываются юридические адреса и реквизиты сторон. После подписания соглашения Контрагентами, договор оказания гостиничных услуг считается заключенным.