график арендных платежей образец

График платежей

Графики платежей сегодня используются во многих сферах бизнеса и предпринимательской деятельности. Чаще всего это, конечно, погашение задолженностей в банковских кредитных учреждениях. Однако и между организациями таким графики составляются не так уж и редко.

Что такое «график платежей»

Под термином «график платежей» скрываются даты, условия, суммы, которые заказчик или покупатель должен перевести исполнителю или поставщику за предоставленные услуги или выполненные работы.

График платежей может быть ежедневным, еженедельным, ежемесячным или произвольным. В нем обязательно оговаривается форма передачи денежных средств: посредством «налички» из рук в руки, через безналичные переводы, путем внесения в кассу, на депозит и т.д. График всегда составляется в виде таблицы и носит предварительный характер.

Как следует из самой сути документа – он не является самостоятельным бланком, а служит приложением к какому-либо договору: купли-продажи, аренды, займы и т.д. График подтверждает обязательства, возникшие у одного субъекта договорных отношений перед вторым, фиксируя их в письменном виде.

Зачем нужен график платежей

Роль документа довольно проста и при этом значительна: он не только фиксирует периоды и точные даты проплат, но и дисциплинирует стороны.

Исполнителя заставляет вовремя поставлять товары или услуги, заказчика – также своевременно их оплачивать.

Кроме того, часто график применяется в случаях, когда по договору проходят достаточно крупные денежные суммы, которые трудно выплатить единовременно. Рассрочка, оформляемая в виде графика платежей, позволяет решить эту проблему.

Плюсы графиков платежей

Графики платежей хороши тем, что они дают наглядную картину о суммах, которые должны быть оплачены по договору. То есть никаких скрытых комиссий, дополнительных взносов, пени, и т.п. непредвиденных и неприятных сюрпризов при оплате по грамотно составленному графику платежей не будет.

Когда его делать

График оформляется после того, как договор между сторонами будет подписан. Информация о наличии графика и порядке его исполнения обязательно должна быть отражена в договоре в числе прочих его условий.

Каким он может быть

График платежей может быть строго установленным или гибким. В первом случае, даты прописываются в том порядке, который удобен обеим сторонам договора, согласовываются, утверждаются между ними, но любое отклонение от графика автоматически приводит к штрафным санкциям, которые также заранее указываются в договоре. Во втором случае – график зависит от поставок или предоставления услуг, то есть в течение определенного срока после того, как товар придет или услуга будет выполнена, деньги должны быть проплачены.

Допустимо ли изменять график по ходу дела

В случае, если заказчик или покупатель по каким-то обстоятельствам не успевает в нужное время провести оплату, почти всегда он может договориться о редактировании графика с исполнителем или поставщиком.

Это будет наиболее правильный и честный способ решения возникшей проблемы, который даст возможность избежать конфликтов и спорных ситуаций, доходящих порой до судебной инстанции.

Нужно ли отслеживать оплату

При заключении договора в организациях с обеих сторон назначаются лица, которые несут ответственность за его исполнение. Точно также эти же самые сотрудники должны следить за тем, чтобы график платежей выполнялся в полном объеме и своевременно. Кроме того, за исполнением графика платежей обычно следят специалисты отдела бухгалтерии. Такой подход позволяет избежать просрочек и проконтролировать, чтобы условия договора в этом пункте не нарушались.

Что будет, если нарушить график

За нарушение графика платежей могут последовать вполне конкретные санкции, которые обязательно должны быть упомянуты в договоре.

Без упоминания их применение будет неправомерно. В первую очередь это, конечно, пени и штрафы. Кроме того, при систематическом нарушении графика, договор может быть расторгнут в одностороннем порядке (в том числе и по суду).

Как сделать документ

График платежей делается в произвольном виде, поскольку унифицированного его образца на сегодняшний день нет. Однако, если на предприятии, представитель которого делает документ, есть свой шаблон, утвержденный в его учетной политике, использовать нужно именно его.

Особенности оформления

Как и формат документа, его оформление может быть свободным. Это обозначает то, что график можно нарисовать от руки или напечатать на компьютере, правда во втором случае его нужно будет обязательно распечатать. Для графика подойдет обычный лист бумаги или бланк с фирменными реквизитами и логотипом компании.

Графику, как дополнительному приложению к договору, следует присвоить отдельный номер. Информацию о нем надо занести в специальный учетный журнал, туда же, куда вносятся сведения обо всех заключенных договорах и приложениях к ним.

Делается документ в двух абсолютно одинаковых экземплярах, один из которых передается заказчику или покупателю, а второй остается у исполнителя.

Формировать график надо крайне внимательно, учитывая интересы обеих сторон и тщательно просчитывая все тонкости условий договора. Следует помнить о том, что если вдруг возникнет ситуация с задержкой оплаты, этот документ может стать частью доказательной базы, причем как с одной, так и с другой стороны.

Кто должен подписать

График должен быть подписан представителями с обеих сторон договорных отношений. Подписи должны поставить директора предприятий или лица, временно исполняющие их обязанности (о чем должно быть документальное подтверждение). Их автографы будут свидетельствовать о том, что график согласован между ними и обязателен к исполнению. Что касается печати, то ее следует проставлять только в том случае, если условие о ее использовании есть в нормативно-правовых актах организаций.

Образец графика платежей

Если перед вами встала задача по формированию графика платежей, с которым вы прежде никогда не сталкивались, посмотрите приведенный ниже пример и ознакомьтесь с комментариями к нему – на их основе вы без особых сложностей наверняка сделаете то, что вам требуется.

Первым делом надо сказать, что с точки зрения составления график не особенно труден и никаких особых знаний для его оформления не надо.

ФСБУ 25/2018: учет аренды в «1С:Бухгалтерии 8»

Приказом Минфина России от 16.10.2018 № 208н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды». ФСБУ 25/2018 обязателен к применению начиная с бухгалтерской (финансовой) отчетности за 2022 год. По желанию организация может применять новый стандарт досрочно. Эксперты 1С рассказывают, как в «1С:Бухгалтерии 8» редакции 3.0 поддерживается бухгалтерский учет аренды по новым правилам.

Что изменилось в учете арендатора

Аренда, в том числе финансовая аренда (лизинг), регулируется главой 34 ГК РФ. Чем отличаются аренда и лизинг с точки зрения гражданского законодательства см. в статье «Аренда и лизинг: понятия и различия».

Лизинг, помимо Гражданского кодекса, регулируется Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)», а также рядом статей в главах 21, 25, 26.2 НК РФ. При этом для аренды особенностей учета доходов и расходов в Налоговом кодексе не установлено.

До недавнего времени таких особенностей не было и в бухгалтерском учете. Арендатор просто отражал в учете регулярные расходы на аренду – и все. В «1С:Бухгалтерии 8» редакции 3.0 такие расходы учитывались стандартным документом поступления услуг (Поступление (акты, накладные, УПД) с видом операции Услуги). Далее такой порядок будем называть простой схемой учета аренды (простой арендой).

Учет лизинговых операций всегда был сложнее. Если по договору лизинга предмет лизинга учитывался на балансе у лизингополучателя, то в программе требовалось выполнить последовательность действий с помощью документов:

Поступление в лизинг;

Принятие к учету ОС;

Услуги лизинга – для отражения регулярных (как правило, ежемесячных) лизинговых платежей;

ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей;

Выкуп предметов лизинга – если такой выкуп предусмотрен договором.

Далее такой порядок будем называть сложной схемой учета аренды (сложной арендой).

Новые правила учета арендованного имущества по ФСБУ 25/2018

Начиная с бухгалтерской (финансовой) отчетности за 2022 год аренду необходимо учитывать по правилам Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н). По желанию организация может применять указанный стандарт ранее указанного срока. Положения ФСБУ 25/2018 в большей степени соответствуют МСФО (IFRS) 16 «Аренда» (введен в действие на территории РФ приказом Минфина России от 11.06.2016 № 111н, далее – МСФО 16).

Рассмотрим ключевые изменения для арендатора.

Теперь арендатор должен признавать арендованное имущество как право пользования активом (ППА) (п. 10 ФСБУ 25/2018). Иными словами, в бухгалтерском учете и отчетности предметы аренды отражаются аналогично собственным активам (как правило, предмет аренды по характеру использования относится к основным средствам). Причем такой порядок применяется вне зависимости от условий договора, согласно которым предмет аренды (лизинга) может учитываться на балансе арендодателя или арендатора (п. 2 ФСБУ 25/2018). Как и стоимость собственных основных средств, стоимость ППА погашается через амортизацию (п. 17 ФСБУ 25/2018).

Одновременно с активом следует признавать обязательство по аренде, которое первоначально определяется как сумма будущих арендных платежей за весь срок договора аренды. Раньше похожий порядок учета был только для лизинга.

По общему правилу будущие арендные платежи оцениваются по приведенной стоимости, то есть путем дисконтирования их номинальных величин (п. 14 ФСБУ 25/2018). По сути это означает, что сумма будущих арендных платежей состоит из двух частей: из приведенной стоимости арендных платежей и процентов по аренде. Каждая из этих частей учитывается обособленно.

После признания обязательство по аренде увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных арендных платежей (п. 18 ФСБУ 25/2018). Начисленные проценты отражаются у арендатора в расходах либо включаются в стоимость инвестиционного актива (п. 20 ФСБУ 25/2018).

Указанные изменения сближают российский бухгалтерский учет с МСФО.

ФСБУ 25/2018 предусматривает для арендатора ряд упрощений (п. 11 ФСБУ 25/2018). Так, право пользования активом и обязательство по аренде можно не признавать:

по договорам со сроком аренды до года;

по договору на аренду предмета, рыночная стоимость которого не превышает 300 000 руб., и при этом арендатор может получать экономические выгоды от предмета аренды преимущественно независимо от других активов;

по всем договорам аренды – если арендатор относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (далее – организации с упрощенным учетом).

В этих случаях порядок учета аренды будет соответствовать простой схеме учета аренды, то есть сводиться к отражению в учете регулярных расходов на аренду.

Обратите внимание, что указанные выше упрощения не распространяются (п. 12 ФСБУ 25/2018):

на договоры, предусматривающие выкуп предмета аренды (как правило, это договоры лизинга);

на предметы аренды, которые предполагается предоставлять в субаренду.

Если право пользования активом признавать требуется, то оно оценивается по фактической стоимости, которая включает в себя (п. 13 ФСБУ 25/2018):

величину первоначальной оценки обязательства по аренде;

арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

дополнительные затраты арендатора, связанные с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

величину оценочного обязательства (например, по демонтажу, по перемещению предмета аренды, по восстановлению окружающей среды и пр.), если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Арендатор с упрощенным учетом может рассчитывать фактическую стоимость ППА без дополнительных затрат и без оценочных обязательств. В этом случае дополнительные затраты и оценочные обязательства признаются расходами периода, в котором были понесены.

Также при упрощенном учете можно не применять дисконтирование, то есть обязательство по аренде первоначально можно оценивать как сумму номинальных величин будущих арендных платежей (п. 14 ФСБУ 25/2018). Забегая вперед, отметим, что дисконтирование поддерживается только в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93.

Фактическая стоимость права пользования активом и величина обязательства по аренде могут пересматриваться при изменении (п. 21 ФСБУ 25/2018):

условий договора аренды;

намерения продлевать или сокращать срок аренды;

величины арендных платежей.

При изменении величины обязательства по аренде пересматривается ставка дисконтирования (п.п. 15, 22 ФСБУ 25/2018).

Поскольку порядок учета арендованного имущества в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

О новых правилах бухгалтерского учета основных средств, в том числе о порядке учета арендованного имущества, см. статьи профессора М.Л. Пятова (СПбГУ): «Изменения в правилах бухгалтерского учета основных средств (часть 1)», «Изменения в правилах бухгалтерского учета основных средств, часть 2».

ФСБУ 25/2018: схемы учета в «1С:Бухгалтерии 8»

Положения ФСБУ 25/2018 для арендатора в «1С:Бухгалтерии 8» поддерживаются начиная с версии 3.0.93.

Если в более ранних версиях программы арендованное имущество можно было учитывать только по простой схеме, то теперь с началом применения ФСБУ 25/2018 – как по простой, так и по сложной схеме. При этом учет имущества, полученного в лизинг, ведется только по сложной схеме.

Чтобы привести схемы учета аренды к единообразию, для отражения регулярных (как правило, ежемесячных) арендных платежей в документе Поступление (акты, накладные, УПД) добавлен новый вид операции – Услуги аренды. Этот вид операции доступен всем пользователям программы.

Если применяется простая схема учета, то в поле Способ учета документа поступления с видом операции Услуги аренды следует выбрать значение Расходы (простая аренда). В этом случае в поле Счета учета указываются счет и аналитика затрат по аренде, а при проведении формируются проводки, как и прежде:

Дебет 26 (44) Кредит 76 (60)

— на сумму арендного платежа без учета НДС;

Дебет 19.04 Кредит 76 (60)

Проводки для сложной аренды рассмотрим позднее.

Схема учета лизинговых операций у лизингополучателя незначительно изменилась. Некоторые документы обновились, документ Принятие к учету ОС стал необязательным, появилось два новых документа: Начисление процентных расходов и Изменение условий лизинга. Таким образом, учет имущества, полученного в лизинг, сейчас представляет собой последовательность действий, выполняемых с помощью документов:

Поступление в лизинг. Это обновленный документ, который теперь позволяет сразу же принять к учету предмет лизинга, если не требуется отражать дополнительные затраты, связанные с поступлением предмета лизинга, и если пользователя устраивают параметры амортизации, установленные в документе по умолчанию;

Принятие к учету ОС. Этот документ теперь используется только при необходимости;

Услуги лизинга (ежемесячно);

ежемесячные регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей. В «1С:Бухгалтерии 8 КОРП» добавляется еще одна новая регламентная операция Начисление процентных расходов;

Изменение условий лизинга – новый документ. Он используется, когда требуется пересмотреть фактическую стоимость ППА и величину обязательства по аренде. В «1С:Бухгалтерии 8 КОРП» также можно пересмотреть ставку дисконтирования и/или график платежей;

Выкуп предметов лизинга – если выкуп предусматривается договором.

Сложная схема учета аренды по ФСБУ 25/2018 построена на использовании новых документов, которые аналогичны документам, применяемым в лизинговой схеме:

Поступление в аренду. Этот документ позволяет сразу же принять к учету предмет аренды, если не требуется отражать дополнительные затраты, связанные с его поступлением, и если используется линейный способ начисления амортизации;

Принятие к учету ОС – используется при необходимости;

Поступление (акты, накладные, УПД) с видом операции Услуги аренды (ежемесячно);

ежемесячные регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей. В «1С:Бухгалтерии 8 КОРП» добавляется еще одна регламентная операция Начисление процентных расходов;

Изменение условий аренды.

Таким образом, для лизинга и аренды, учитываемой по сложной схеме, используется ряд общих документов, некоторые из которых – с разными видами операций (см. таблицу 1).

Таблица 1. Общие документы для лизинга и сложной аренды

Виды операций

для лизинга

Виды операций

для сложной аренды

Поступление в аренду (лизинг)

Поступление в лизинг

Поступление в аренду

Изменение условий аренды (лизинга)

Изменение условий лизинга

Изменение условий аренды

Амортизация и износ основных средств;

Признание в НУ арендных платежей;

Начисление процентных расходов (только в «1С:Бухгалтерии 8 КОРП»)

А для простой и сложной аренды используется общий документ Поступление (акты, накладные, УПД) с видом операции Услуги аренды.

ФСБУ 25/2018: изменения в Плане счетов «1С:Бухгалтерии 8»

ППА отражаются в бухгалтерском балансе в составе основных средств в качестве самостоятельной статьи или вместе с собственными основными средствами (п. 47 МСФО 16, рекомендация БМЦ от 05.10.2018 № Р-92/2018-КпР «Право пользования активом» ).

Для учета прав пользования активами Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина РФ от 31.10.2000 № 94н) отдельного синтетического счета не предусмотрено.

До применения ФСБУ 25/2018 в программе для обобщения информации об арендованном имуществе (предмете лизинга) использовались счета учета:

01.03 «Арендованное имущество»;

01.К «Корректировка стоимости арендованного имущества»;

02.03 «Амортизация арендованного имущества».

Указанные счета учета в полной мере подходят не только для схемы учета лизинга, но и для схемы учета сложной аренды, поэтому никаких новых счетов для внеоборотных активов в программе создавать не потребовалось. Только теперь в бухгалтерском учете эти счета применяются для обобщения информации о ППА, а не об арендованном (лизинговом) имуществе. Для целей налогового учета назначение счетов не поменялось.

Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА – элемент справочника Основные средства.

Для обобщения информации о расчетах по договорам аренды в программе предназначен счет учета 76.07 «Расчеты по аренде». Прежде этот счет использовался только в лизинговой схеме, но теперь он вполне подходит и для учета сложной аренды. К счету 76.07 открыты субсчета:

76.07.1 «Арендные обязательства»;

76.07.2 «Задолженность по арендным платежам» (ранее этот счет назывался «Задолженность по лизинговым платежам»). Налоговый учет поддерживается только для этого субсчета;

76.07.5 «Проценты по аренде». Это новый субсчет, который задействуется для учета процентных расходов в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93;

76.07.9 «НДС по арендным обязательствам».

Лизинговые операции в программе поддерживались в том числе и по договорам в валюте, и условных единицах (у.е.). Для обобщения информации о расчетах по договорам аренды в валюте и у.е. используются счета учета 76.27 «Расчеты по аренде (в валюте)» и 76.37 «Расчеты по аренде (в у.е.)». Теперь эти счета включены также в схему учета сложной аренды. К счетам 76.27 и 76.37 открыты новые субсчета для учета процентных расходов в «1С:Бухгалтерии 8 КОРП»:

76.27.5 «Проценты по аренде (в валюте);

76.37.5 «Проценты по аренде (в у.е.).

ФСБУ 25/2018: настройки программы

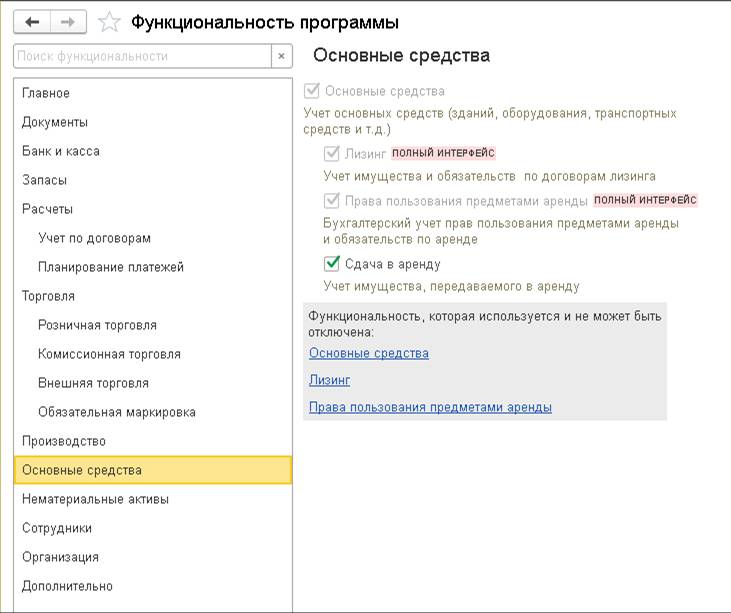

Возможности учета аренды по простой схеме в программе всегда доступны. Учет лизинга и аренды по сложной схеме потребуется включить в настройках функциональности (раздел Главное – Функциональность). Для этого следует перейти на закладку Основные средства и установить соответствующие флаги (рис. 1):

Лизинг – для включения схемы учета лизинга;

Права пользования предметами аренды – для включения схемы учета сложной аренды.

Рис. 1. Настройки функциональности для применения ФСБУ 25/2018

После выполнения указанных настроек в разделе программы ОС и НМА становятся доступны операции:

Поступление в аренду;

Поступление в лизинг;

Изменение условий аренды;

Изменение условий лизинга;

Выкуп предметов лизинга.

Дисконтирование доступно в «1С:Бухгалтерии 8 КОРП», если в настройках функциональности на закладке Дополнительно установлен флаг Расширенный функционал.

Пример учета аренды по сложной схеме

Рассмотрим порядок учета сложной аренды в программе (в статье в описании примеров не рассматриваются банковские операции, зачет авансов, операции учета НДС и расчет отложенного налога).

Пример 1

Поскольку арендатор не вправе применять упрощенные способы учета, ему потребуется вести учет аренды по сложной схеме с применением дисконтирования. Напомним, что учет сложной аренды поддерживается во всех версиях программы, но дисконтирование (расчет приведенной стоимости) и заполнение графика платежей – только в «1С:Бухгалтерии 8 КОРП».

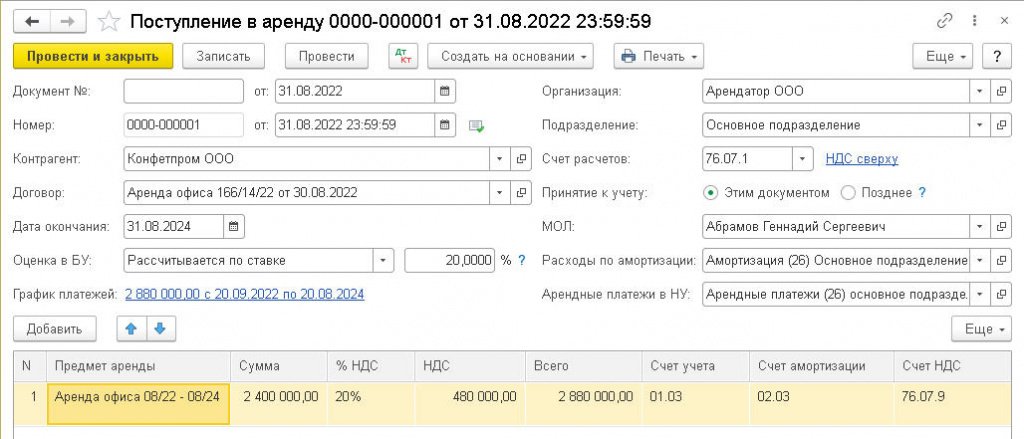

Создадим документ Поступление в аренду и заполним его, как на рисунке 2.

Рис. 2. Поступление в аренду

По условиям Примера 1 арендатор не понес никаких дополнительных затрат, связанных с предметом аренды, поэтому переключатель Принятие к учету следует установить в положение Этим документом (документ Принятие к учету ОС нам не понадобится).

В табличной части документа в поле Предмет аренды указываем новое ППА, предварительно добавив его в справочник Основные средства.

В поле Сумма указываем величину номинального обязательства по аренде – общую сумму платежей по договору без НДС (2 400 тыс. руб.). Счета учета устанавливаются по умолчанию.

Для указания способа оценки приведенной стоимости обязательства по аренде в «1С:Бухгалтерии 8 КОРП» предназначена группа реквизитов Оценка в БУ. Приведенная стоимость может определяться по-разному, в том числе с применением ставки дисконтирования.

Пока процедура расчета приведенной стоимости еще не является привычной в практике российского бухгалтерского учета, и поэтому вызывает много вопросов, в том числе, как определить ставку дисконтирования.

Согласно пункту 15 ФСБУ 25/2018, дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. Если фактическая ставка дисконтирования не может быть определена, то в качестве ставки дисконтирования может применяться процентная ставка, под которую арендатор привлекает или может привлечь заемные средства на срок, сопоставимый со сроком аренды.

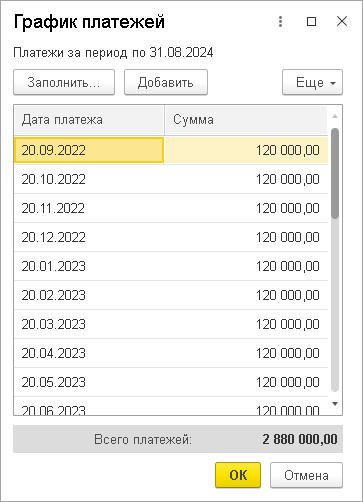

Предположим, в Примере 1 приведенная стоимость оценивается по ставке дисконтирования 20% годовых. Для расчета приведенной стоимости и процентных расходов необходимо заполнить график платежей. Перейдем по соответствующей гиперссылке в форму График платежей. График платежей можно заполнить вручную по кнопке Добавить, указав дату платежа и сумму.

Как правило, договором аренды предусматриваются повторяющиеся через равный промежуток времени платежи в одинаковой сумме (аннуитеты). В этом случае график платежей можно заполнить автоматически сразу за весь период. По условиям Примера 1 в договоре аренды предусмотрены аннуитетные платежи в размере 120 тыс. руб. в месяц не позднее 20 числа каждого месяца начиная с сентября 2022 года. Нажимаем кнопку Заполнить, указываем дату первого платежа (дата окончания договора подставляется из шапки документа поступления), сумму аннуитета (120 тыс. руб.) и еще раз нажимаем Заполнить. График платежей заполнен (рис. 3).

Рис. 3. График платежей

При заполнении графика платежей следует обращать внимание на итоговую сумму, указанную в строке Всего платежей. Эта сумма должна быть равна сумме документа Поступление в аренду, иначе программа укажет на ошибку и не проведет документ.

Из документа Поступление в аренду по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета обязательства и оценки предмета аренды, а также общую сумму процентных расходов (рис. 4).

Рис. 4. Справка-расчет начисления процентных расходов

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату арендного платежа и на конец месяца (п. 19 ФСБУ 25/2018).

В соответствии с выполненным расчетом общая сумма будущих арендных платежей (2 400 тыс. руб.) разделяется на две части (здесь и далее рассчитанные суммы округляются до тысяч рублей для упрощения восприятия расчетов и сумм проводок):

на приведенную стоимость обязательства (2 006 тыс. руб.);

на сумму процентов по аренде (394 тыс. руб.).

Поскольку по условиям Примера 1 авансовые платежи не предусматривались, то фактическая стоимость ППА соответствует первоначальной оценке обязательства (2 006 тыс. руб.).

Проанализируем проводки, сформированные при проведении документа Поступление в аренду (см. таблицу 2).

Таблица 2. Проводки при поступлении в аренду