индекс rvi что это

Индекс rvi

Открытие торгового счета Форекс

Рейтинг брокеров форекс

Доверительное управление на Forex

Советники Forex на заказ

Инструменты, предназначенные для выполнения технического анализа, представлены в большом разнообразии. Один из таковых – индекс RVI. Что это такое и как его правильно использовать? Применяют RVI практически во всех видах стратегий, поскольку он обладает колоссальным потенциалом.

Особенности и общая информация об RVI.

Рассматриваемый инструмент напоминает стохастик. Однако в нашем случае не происходит отображение перекупленности или перепроданности, поэтому техническое положение рынка абсолютно не играет роли. Проще говоря, трейдеру предлагают основную, важную информацию, касающуюся сделки. Здесь нет субъективных намеков на суждения относительно общей ситуации.

Линии, указывающие на сигналы, не соединяются. Они не доходят до верха или низа – до границ графика. Поэтому ориентироваться в результате легче.

Индекс относительной бодрости – перевод расшифрованного названия индикатора. Основное преимущество его применения – возможность следить за реальной динамикой движения котировок.

Стратегия и применение RVI.

Рассчитывается индикатор следующим образом:

RVI = (CLOSE – OPEN) / (HIGH – LOW),

где OPEN — значение цены открытия;

HIGH — максимальное значение цены;

LOW — минимальное значение цены;

CLOSE — значение цены закрытия.

Формула расчета Relative Vigor Index выглядит так:

RVI = показатель (close-open) делится на (high-low). Результат сглаживается со скользящей средней определенного периода. Таким образом удается получить первую линию, тогда как вторая будет простой взвешенной скользящей средней, ориентированной на первую.

Расшифруем формулу на словах. Так, мы получаем отношение разницы стоимости закрытия и открытия к разнице максимальной и минимальной стоимости.

Рекомендуется с представленным индикатором использовать стратегию Сидус. В рамках таковой определяются удачные точки, которые указывают на время входа на рынок, благоприятное для трейдера. Подробное описание стратегии Сидус лучше изучить отдельно.

На график котировок при обращении к такой методике анализа рекомендуется добавлять скользящие средние: EMA 28 (например, будет красным), EMA 18 (тоже красный), индикатор RVI (с периодом 100).

Как пользоваться? Если наблюдается такая динамика, можно входить на рынок:

Когда индикаторы дадут противоположный сигнал, сделку можно закрывать. Если наблюдается обратное пересечение скользящих средних, то это является сигналом, указывающим на изменение тренда.

Индикатор Relative Vigor Index (RVI)

Индикатор RVI (Relative Vigor Index — индекс относительной бодрости) — это осциллятор, который показывает энергию текущего ценового движения и отражает уверенность ценового движения от цены открытия к цене закрытия в диапазоне максимальных и минимальных цен ценового периода. Это, в свою очередь, даёт трейдеру представление о том, продолжится ли дальнейшее движение с большей или меньшей вероятностью.

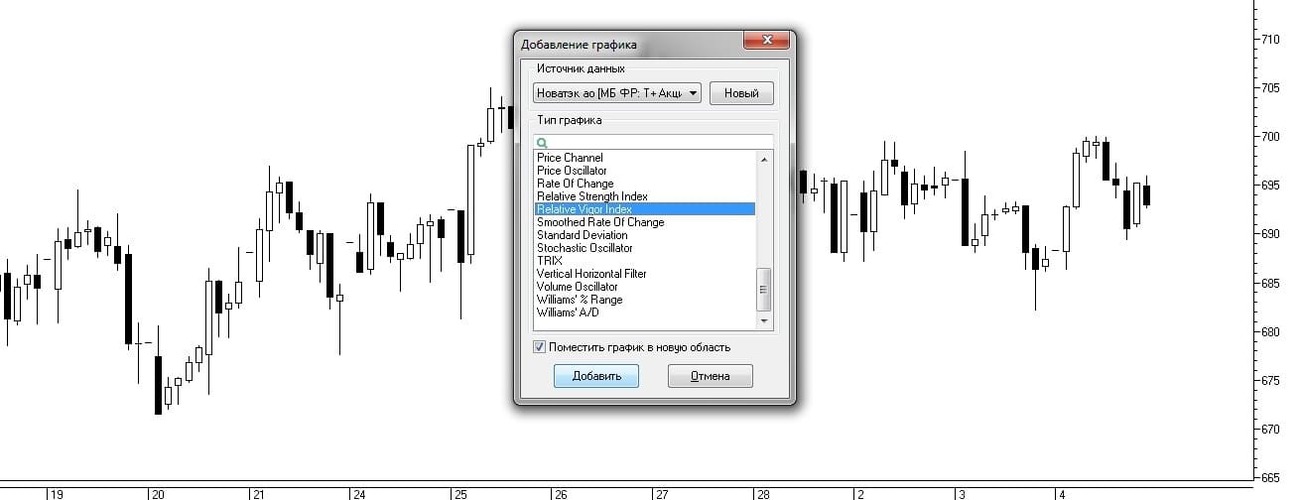

RVI был представлен сообществу трейдеров Джоном Эйлерсом в журнале Stocks & Commodities в январе 2002 года. В торговом терминале QUIK индикатор RVI отображается в новой области окна графика анализируемого актива в форме двух последовательно пересекающихся линий — линии RVI и сигнальной, которые своим пересечением дают торговые сигналы.

Индикатор RVI рассчитывается в несколько шагов. Сначала необходимо вычислить разность между ценой закрытия и ценой открытия периода и разделить полученный показатель

на разность между максимумом и минимумом периода. Если свеча была падающей, частное от деления будет отрицательным значением, если растущей — положительным. Причем значение частного принимает относительные значения, показывающие, какую долю от общего диапазона свечи (от минимума до максимума) составляет диапазон от открытия до закрытия (максимальное значение −1 и 1 — когда свеча открылась на одном экстремуме, а закрылась на противоположном).

Формулу можно записать в следующем виде:

RVI = (Закр-Откр)/(Макс-Мини), где Закр — цена закрытия, Откр — цена открытия, Макс — максимальная цена, Мин — минимальная цена.

Второй шаг — сгладить значение RVI с помощью скользящего среднего (в базовом варианте сглаживание происходит за 10 периодов), тем самым получив линию RVI (красная линия индикатора).

Третий шаг — получить сигнальную, медленную линию RVI, что осуществляется путем сглаживания линии RVI с помощью взвешенного скользящего среднего за четыре периода (на графике обычно отображается зеленой пунктирной линией, которая носит более плавный характер, чем линия RVI).

Таким образом, индикатор RVI показывает согласованность краткосрочного и долгосрочного консенсуса масс относительно степени единогласности рынка в отношении текущего тренда. Если цена открывается на одном экстремуме, а закрывается на противоположном (RVI = 1), то движение скорее продолжится, чем изменится. И наоборот — если цена имеет широкий диапазон колебаний от минимума до максимума, а открывается и закрывается посередине своего диапазона, то дальнейшая судьба движения под вопросом.

Индикатор Relative Vigor Index, в отличие от классических осцилляторов, не имеет зон перекупленности и перепроданности, а подает торговые сигналы к совершению сделок пересечением линии RVI и сигнальной линии. Если линия RVI (красная, более быстрая) пересекает сигнальную (зеленую, более плавную) сверху вниз, то на открытии следующей свечи совершается покупка с выставлением стоп-приказа за последним экстремумом. Позиция удерживается до противоположного пересечения линий RVI и сигнальной линии, где закрывается текущая позиция с фиксацией прибыли и открывается противоположная по зеркально аналогичному принципу.

RVI может принимать как положительные, так и отрицательные значения. Поэтому считается, что если обе линии индикатора находятся выше нуля, а линия RVI — над сигнальной, то рынок более склонен к покупкам, чем к продажам, а если обе линии индикатора расположены ниже нулевой отметки, а линия RVI — под сигнальной, то рынок более склонен к продажам.

Наиболее мощный сигнал индикатор RVI дает при дивергенции с ценой. Так, если цена в ходе тренда обновляет свой экстремум, чего не происходит по индикатору, — значит тренд уже готов к развороту, так как не поддерживается профессиональными деньгами и продолжает движение по инерции. В данном случае совершают сделку на открытии следующей свечи после пересечения линий RVI и сигнальной линии с выставлением стоп-приказа за ценовым экстремумом.

Чтобы вывести индикатор RVI в окно анализируемого актива, следует нажать клавишу Insert, чем вызвать появление окна «Добавление графика». В нём следует выбрать искомый индикатор Relative Vigor Index и нажать клавишу ОК.

После этого в окне торгового инструмента появится новая область (под ценовым графиком), в которой будет отображаться искомый индикатор в форме двух линий: красной — линии RVI и пунктирной зеленой — сигнальной линии индикатора.

Для редактирования настроек индикатора RVI следует нажать сочетание клавиш Ctrl+E. Откроется окно «Редактирование настроек графика», в левой части которого следует выбрать область, содержащую индикатор. А затем — перейти на вкладку «Свойства», в которой можно осуществить редактирование цветовых настроек линии RVI.

Для редактирования настроек параметра усреднения линии RVI и цветовых настроек сигнальной линии следует переместиться на вкладку «Параметры», где в поле «Кол-во периодов» можно указать искомое значение. Изменения вступят в силу при нажатии на клавишу «ОК».

Индикатор RVI является осциллятором по характеру своих сигналов несколько напоминающим индикатор MACD. Индикатор RVI в некоторой степени является связующим звеном между индикаторным и свечным анализами. В свечном анализе длинная свеча, открывшаяся на минимуме и закрывшаяся на максимуме — «Марибозу» — является формацией продолжения (начала) тренда, а RVI в это время будет иметь значение 1 (что тоже будет говорить о тренде). В то же время «Доджи» является формацией неопределенности в свечном анализе (когда открытие и закрытие происходят на одинаковом уровне посередине диапазона минимум-максимум), что будет имеет и соответствующие низкие значения по RVI. Как и все осцилляторы, RVI лучше применять в совокупности с указателями тренда.

Понравилась статья? А у нас таких много! Подписывайтесь на еженедельную рассылку — и подборки самых актуальных, полезных и интересных материалов будут еженедельно приходить прямо на вашу электронную почту!

Фьючерс на индекс волатильности российского рынка RVI. Часть Первая.

Этот пост посвящен фьючерсу на российский индекс волатильности RVI Московской Биржи.

К моменту написания поста фьючерс еще не запущен (торги не проводятся). Однако индекс RVI уже рассчитывается — его текущее значение, исторические данные, методику расчета и проч. можно найти на сайте биржи. На сайте также можно ознакомиться со Спецификацией Фьючерсного контракта на волатильность российского рынка.

Подробно о методике расчета индекса RVI читайте в моем предыдущем посте RVI – Russian Volatility Index.

Основные пункты Спецификации фьючерса на RVI

1. Базовый актив

Базовым активом Контракта является волатильность российского рынка. В целях настоящей Спецификации под Волатильностью понимается показатель, отражающий рыночную оценку будущего колебания значений Индекса РТС — приводится в Спецификации.

2. Цена контракта

Цена указывается в пунктах как значение волатильности, например, 25.80.

Минимальный шаг цены — 0.05 пункта, т.е. контракт не может стоить 25.82, только кратно 0.05 — 25.80 или 25.85.

Стоимость шага цены — 5.00 долларов США. Курс определяется Методикой расчета индикативных валютных курсов.

3. Дата экспирации

С этим сложнее. П. 1.4. Спецификации гласит:

Если иной день не установлен решением Биржи, то последним Торговым днем, в ходе которого может быть заключен Контракт (далее – последний день заключения Контракта), является последний день заключения Опциона ближней серии, исполняемого в месяц и год исполнения Контракта.

Известно, что методика расчета RVI включает опционы двух серий: месячной и/или квартальной, например, августовская и сентябрьская (месячная и квартальная), или октябрьская и ноябрьская (обе месячные). Причем срок до экспирации любой серии должен превышать 7 календарных дней (7 дней 0 часов 0 минут 15 секунд — подходит, а 7 дней 0 часов 0 минут 0 секунд — уже не подходит). Когда ближняя серия уходит из расчетов, дальняя серия становится ближней, и в расчеты включается следующая опционная серия.

Вопрос: о какой ближней серии говорится в п. 1.4 Спецификации? Вероятно, о той, которая уже не участвует в расчетах, в период, когда до экспирации фьючерса на RVI остается менее 7 дней. Например, дата экспирации июльской («ближней») серии — 15.07.2014, значит экспирация июльского фьючерса на RVI также прошла бы 15.07.2014.

Получается, что фьючерс будет иметь месячные сроки: январь, февраль, март и так далее до декабря — итого 12 экспираций в год. Это отличается от квартальной структуры экспираций фьючерса на индекс РТС.

4. Расчетная цена

Смотрим Спецификацию: В целях определения Обязательства по расчетам текущая Расчетная цена (РЦ) определяется как среднее арифметическое значение, рассчитанное в день исполнения Контракта в период с 14:03:15 до 18:00:00 включительно, по следующей формуле: приводится формула расчета волатильности через портфель опционов (см. формулу 3 в предыдущем посте про RVI)

Напомню, что рассматривается фьючерс на индекс RVI, а значение индекса вычисляется как линейная интерполяция (экстраполяция — 7 дней после роллирования) значений волатильностей ДВУХ (!) опционных серий. Получается, что согласно Спецификации экспирироваться фьючерс буден НЕ по оценке индекса RVI, а по одной из его составляющих, имеющей больший вес, но тем не менее значение RVI и расчетная цена будут отличаться и, возможно, существенно. Разницы между значением индекса RVI и расчетной ценой не будет только в тех случаях, когда до экспирации ближней серии, участвующей в расчетах к моменту экспирации, остается ровно 30 дней (см. формулу 1 в предыдущем посте).

What does the dad say?

В виду того, что торговля фьючерсом RVI еще не началась, и принимая во внимание тот факт, что RVI «очень сильно походит» на индекс VIX Чикагской биржи, рассмотрим Спецификацию фьючерса на VIX, чтобы понять как устроена торговля волатильностью на Западе, а также проверим — торгуется ли фьючерс в контанго и прочие нюансы.

1. Мультипликатор

Биржа может включить в листинг до девяти ближайших месяцев и пять месяцев квартального цикла по фьючерсным контрактам на VIX. Таким образом, фьючерс имеет месячные сроки, также как и RVI.

3. Цена контракта

4. Дата расчетов

Последний день торгов — ближайший рабочий день предшествующий дате расчетов. Дата расчетов определяется как среда за 30 дней до третьей пятницы ближайшего месяца, следующего за расчетным месяцем. Если третья пятница выпадает на праздничный день, то дата расчетов сдвигается на более раннюю дату.

Замечание. 30-дневный срок до даты экспирации опционной серии следующего месяца (опционы SPX экспирируются как раз в третью пятницу) — довольно ценное с математической и экономической точек зрения условие. В данный момент времени в расчете индекса VIX участвуют опционы только этой, указанной выше серии. Это на 50% упрощает расчеты, снимает риск ошибки из-за ликвидности опционов более дальней серии, в значительной степени облегчает процедуру хеджирования.

5. Расчетная цена

Contango or Backwardation

Теоретически фьючерс должен торговаться в контанго к индексу VIX. Почему?

Квадрат индекса VIX — это портфель опционов. Допустим мы купили портфель, максимально повторяющий K * VIX^2, где K — некоторая константа-множитель, необходимый для дискретизации позиции — торговать дробными опционами мы не можем. Этот портфель имеет положительную Вегу (все опционы длинные). Пусть Вега равна 10,000 пп. Чтобы ее захеджировать, потребуется продать 100 фьючерсов на RVI (расчеты условные!).

Допустим, ни цена базового актива ни подразумеваемая волатильность — не изменились, изменилось только время. Со счета списалась Тета, т.к. она отрицательная для данного портфеля и, следовательно, генерирует убыток. Для компенсации этого убытка должна появится прибыль по второй ноге — проданному фьючерсу на RVI. Если этого не будет — значит рынок не полный, есть возможность для арбитража.

Получается, что цена фьючерса на RVI с течением времени должна снижаться (при неизменных остальных параметрах), приближаясь сверху к значению индекса. Это ситуация — контанго.

Проверим наши догадки на VIX. Действительно, фьючерсы на VIX торгуются в контанго:

Индикатор RVI был впервые представлен сообществу трейдеров Джоном Эйлерсом в журнале Stocks & Commodities в январе 2002 года.

На самом деле, под названием индикатора автор подразумевал скорее «силу», чем «бодрость», но среди русскоязычного трейдерского сообщество под именем Индекса Относительной Силы прочно закрепился индикатор RSI, поэтому, чтобы не путать между собой эти два индикатора, RVI переводят именно как Индекс Относительной Бодрости.

Идея индикатора заключается в том, чтобы измерить силу, с которой рынок движется в ту или иную сторону. Внешне он похож на Стохастик и также представляет из себя осциллятор с двумя линиями — основной и сигнальной.

Логика построения индикатора основана на том, что на бычьем рынке цена закрытия, как правило, выше, чем цена открытия, и наоборот.

RVI = SМА10((close-open) / (high — low))

Signal = WМА4(RVI)

Разница цен открытия и цены закрытия делится на весь дневной диапазон, а после сглаживается простой скользящей средней. Автор рекомендует использовать период сглаживания 10. Сигнальная линия (пунктирная) получается сглаживанием полученного значения еще раз c помощью взвешенного скользящего среднего с 4 периодом.

В QUIK настроить можно только период самой линии RVI, который изначально установлен на 10 в соответствии с рекомендацией автора.

Использование индикатора.

Подаваемые индикатором сигналы похожи по принципу на сигналы Стохастика за тем исключением, что здесь не используются зоны перекупленности/перепроданности. Чем выше значение индикатора, тем сильнее выражен рост цены. Чем ниже, тем соответственно сильнее падение. Для определения точек входа используется пересечение основной линии с сигнальной и дивергенция.

Пересечение линий индикатора.

Когда основная линия пересекает сигнальную снизу вверх, это сигнал на покупку.

Когда основная линия пересекает сигнальную сверху вниз, это сигнал на продажу.

Особенно хорошо такой сигнал отрабатывает себя при открытии сделок в направлении тренда. Закрытие позиции осуществляется по противоположному сигналу либо с помощью других инструментов теханализа.

На боковом рынке сигналы индикатора отрабатывают себя не так четко и их стоит фильтровать. Хорошо получается исполнять такие сделки, когда можно очертить примерные границы диапазона, в котором двигаются котировки. Тогда вход осуществляется только по тем сигналам, которые возникают, когда цена находится близко к границе. Выход из сделки можно производить у другой границы коридора, либо в безубытке при возвращении цены.

Дивергенция

Медвежья дивергенция возникает, когда цена достигает нового минимума, а локальный минимум на осцилляторе находится выше предыдущего. И наоборот, бычья дивергенция возникает, когда цена достигает нового максимума, а максимум на осцилляторе ниже предыдущего. Такой сигнал говорит о том, что импульс затухает и скоро цену ожидает разворот. На этом индикаторе дивергенция появляется, как правило, после пересечения линий, так что является подтверждающим сигналом, который можно использовать для удержания или наращивания позиции.

Галактионов Игорь

БКС Экспресс

Последние новости

Рекомендованные новости

Главное за неделю. Продай, купи, спи

Акции Oracle взлетели к максимумам. Разбираем отчет

Американская экономика: ключевые факторы 2022

5 самых ярких сделок M&A на российском рынке в 2021

Как Магнит будет работать с Wildberries

Илон Маск продолжает продавать акции. А что Tesla?

Он как Тинькофф, но на 7 лет моложе. Новая банковская фишка на рынке

Акции Costco растут после отчета. Какие перспективы?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

How-to: Что такое Russian Volatility Index и как он рассчитывается

Примечание: Данный текст публикуется в рамках эксперимента — в нашем блоге мы осветили уже довольно большое количество вводных теоретических аспектов фондового рынка. Сегодня мы попытаемся «перейти на следующий уровень» и поговорить о более глубокой и сложной теме — индексах волатильности, в частности, подобного индекса для российского рынка.

16 апреля 2014 года Московская Биржа запустила расчет и публикацию нового индекса волатильности российского рынка — индекса RVI.

В пресс-релизе биржи по случаю запуска индекса RVI указано, что новый индекс позволяет оценить уровень волатильности российского рынка, а также расширяет финансовые возможности опционных трейдеров, хеджеров и институциональных инвесторов.

Индекс RVI рассчитывается согласно пяти основным принципам:

где

Т365 – 365 дней в долях от календарного года (год = 365 дней);

Т30 – 30 дней в долях от календарного года (год = 365 дней);

Т1 – время до даты экспирации ближайшей серии опционов включительно в долях от календарного года (год = 365 дней);

Т2 – время до даты экспирации следующей серии опционов включительно в долях от календарного года (год = 365 дней);

σ1 – подразумеваемая волатильность ближайшей серии опционов;

σ2 – подразумеваемая волатильность следующей серии опционов.

Волатильности ближайшей и следующей серий опционов определяются уравнениями:

где

ΔKi – шаг страйка (в целях расчета Индекса используются основные страйки, промежуточные страйки не используются);

Т1 – время до даты экспирации опциона ближней серии включительно в долях от календарного года (год = 365 дней). Изменяется каждые 15 секунд;

Т2 – время до даты экспирации опциона дальней серии включительно в долях от календарного года (год = 365 дней). Изменяется каждые 15 секунд;

Ki – i-й страйк. При этом (в целях расчета Индекса используются основные страйки, промежуточные страйки не используются);

F1, F2– котировки фьючерсных контрактов, являющихся базовым активом опциона ближайшей серии и опциона следующей серии соответственно.

Котировка фьючерсного контракта равна либо цене последней сделки, либо цене лучшей активной заявки на продажу, которая меньше цены последней сделки, либо цене лучшей активной заявки на покупку, которая больше цены последней сделки в текущий момент. В случае если сделок в текущей сессии до момента расчета котировки фьючерсного контракта не было, используется среднеарифметическое значение между ценами лучшей активной заявки на покупку и лучшей активной заявки на продажу. Если на момент расчета активные заявки на покупку и активные заявки на продажу отсутствуют, используется расчетная цена, определенная по итогам ближайшего предыдущего расчетного периода.

Pr(Ki) – стоимость опциона для i-го страйка, определяемая по определенному алгоритму [1].

Подробно с методикой расчета индекса RVI можно ознакомиться на сайте Московской Биржи в разделе «Индексы/Индекс волатильности». К сожалению там вы не найдете ссылок на ресурсы, объясняющие каким образом получены указанные выше формулы, и какой они несут экономический смысл. Для поиска первоисточников обратимся к методике расчета индекса волатильности Чикагской Биржи CBOE — VIX.

The CBOE Volatility Index — VIX

В 1993 году Chicago Board Options Exchange (CBOE) начала рассчитывать и публиковать значения CBOE Volatility Index (VIX). Данный индекс волатильности был создан для оценки рыночных ожиданий относительно 30-дневной волатильности и рассчитывался с использованием рыночных цен at-the-money опционов на S&P 100 Index (OEX). Спустя 10 лет в 2003 году CBOE совместно с Goldman Sachs обновила методику расчета VIX. Новый VIX основан на S&P 500 Index (SPX) и оценивает ожидаемую волатильность с помощью усреднения цен опционов на SPX, выбранных по широкому списку страйков с определенными весами. Позволяя выражать показатель волатильности через портфель SPX опционов, новая методология трансформировала VIX из абстрактной концепции в практический стандарт торговли и хеджирования волатильности.

В марте 2004 года CBOE выводит на биржу первый фьючерсный контракт на VIX. Двумя годами позже в феврале 2006 CBOE запускает VIX опционы, самый успешный продукт в истории биржи [2].

Напомню, что Московская Биржа в лице Романа Сульжика в апреле текущего года сообщила, что планирует этим летом запустить фьючерсный контракт на индекс волатильности RVI. Будем надеяться, что это произойдет в заявленные сроки, и что новый продукт будет востребован рынком.

Обобщенная формула для расчета VIX имеет вид:

σ – VIX/100;

T – время до экспирации (в годах);

F – цена форварда на индекс S&P 500, получаемая из цен опционов SPX;

K0 – страйк ближайший снизу к цене форварда на индекс;

Ki – страйк i-го out-of-the-money опциона call, если Ki > K0, или put, если Ki 2 1 и sigma 2 2 по формуле (4). Далее находится их 30-дневное взвешенное среднее по формуле:

Документ CBOE [2], раскрывающий методику расчета VIX, содержит ссылку на материалы компании Goldman Sachs [3], в которых приводится описание способов оценки Volatility Swap и Variance Swap. Математика VIX тесно переплетена с математикой прайсинга свопов волатильности. И это не случайно, т.к. новый VIX (запущенный в 2003 г.) разрабатывался CBOE совместно с инвестиционным банком Goldman Sachs. Последний в свою очередь активно продвигал торговлю свопами на волатильность — в 1999 году была опубликована знаменитая статья «More than you ever wanted to know about volatility swaps», в которой авторы — количественные аналитики из Goldman Sachs дали описание методики оценки стоимости этих свопов. Идея создать индекс волатильности, привязанный к реальному инструменту, денежный поток которого напрямую зависит от этой волатильности, оказалась весьма успешной — фьючерсы и опционы на VIX приобрели большую популярность среди инвесторов.

Variance Swap

Как отмечено выше, методика расчета индекса VIX тесно связана с теорией свопов волатильности. Основой данного класса финансовых инструментов является понятие Variance Swap. Variance Swap (VS) — это форвардный контракт на годовую дисперсию (variance), квадрат реализованной волатильности (realized volatility). Формула выплаты на экспирацию по данному свопу описывается формулой:

σ 2 R — реализованная дисперсия акции, фьючерса, индекса и т.п., указанная в годовом выражении, за период обращения контракта;

Kvar — цена поставки контракта;

N — номинал свопа на единицу годовой дисперсии.

Владелец VS при экспирации контракта получит N долларов за каждый пункт, на который реализованная дисперсия σ 2 R превысит цену поставки Kvar. Поэтому справедливое значение дисперсии (по мнению рынка) равно цене поставки VS, при которой стоимость свопа будет нулевой. Справедливое значение дисперсии в данном контексте служит хорошим ориентиром для значения индекса волатильности VIX. Таким образом, методику оценки стоимости VS можно применять и в расчетах VIX.

Оценка стоимости VS производится с помощью стратегии репликации свопа через портфель опционов. В основе данной стратегии лежит понятие log-контракта — экзотического опциона на акцию (индекс, фьючерс и т.п.), хеджирование которого обеспечивает выплату эквивалентную дисперсии доходностей цен этой акции. Log-контракт в свою очередь может быть реплицирован через портфель ванильных опционов на тот же базовый актив. Это дает возможность выразить стоимость VS через цены опционов.

Обозначим V показатель чувствительности цены опциона CBS к дисперсии базового актива σ 2 (назовем его Variance Vega), определяющий на сколько изменится цена опциона в случае изменения дисперсии его базового актива:

На Рисунке 1 представлены графики изменения показателя Variance Vega для опционов с различными страйками в зависимости от цены базового актива (левая часть), а также графики Variance Vega портфелей, состоящих из этих опционов (правая часть).

Рис. 1: Variance Vega портфелей call опционов с различными страйками как функция цены базового актива. Каждый график слева показывает вклад отдельного опциона в V портфеля. Соответствующий ему график справа показывает сумму этих вкладов, взвешенных двумя способами: штриховая линия — с равными весами, сплошная линия — с весами обратно пропорциональными квадрату страйка. Число опционов увеличивается, а расстояние между страйками уменьшается от верхнего графика к нижнему

Таким образом, Variance Vega портфеля, состоящего из опционов всех страйков, взвешенных обратно пропорционально квадрату страйка, не зависит от цены базового актива. Это как раз то, что нужно для торговли дисперсией. Как выглядит подобный портфель опционов, и каким образом торговля этим портфелем зависит от дисперсии базового актива?

В момент экспирации, когда t=T, можно показать, что суммарная выплата всех опционов указанного выше портфеля равна:

Аналогично, в момент времени t, просуммировав все цены опционов, стоимость портфеля составит:

Variance Vega данного портфеля:

Первое слагаемое в выплате по портфелю из формулы (11) описывает 1/S* форвардных контрактов на акцию с ценой поставки St. Это не опцион, это линейный актив, который может быть статически захеджирован, один раз и на весь период, без каких либо оценок волатильности акции. Второе слагаемое log(S*/St) описывает короткую позицию по log-контракту с расчетной ценой S*. Хеджирование данного контракта зависит от волатильности акции. Таким образом, чувствительность портфеля к волатильности базового актива полностью содержит в себе log-контракт.

Предположим, что динамику цен базового актива можно описать с помощью уравнения:

Для упрощения предположим также, что дивиденды по акциям не начисляются.

Формула для дисперсии случайного процесса имеет вид:

Процедура оценки свопа ничем не отличается от процедуры оценки любого другого производного инструмента. Стоимость форвардного контракта F на будущую реализованную волатильность со страйком K равна ожидаемой выплате в текущих ценах под риск нейтральной мерой:

r — безрисковая ставка, соответствующая времени T;

E — математическое ожидание.

Справедливой стоимостью будущей реализованной дисперсии является страйк Kvar, для которого текущая стоимость контракта равна нулю:

Используя формулы (13) и (15), получаем формулу для вычисления справедливой стоимости дисперсии:

Применив лемму Ито для log St, находим:

Вычитая (17) из (12), получаем:

Просуммировав (18) от 0 до T, получаем:

Формула (19) предлагает метод вычисления справедливой стоимости дисперсии. При этом риск-нейтральное ожидаемое значение правой части формулы представляет собой стоимость репликации:

Ожидаемое значение первого слагаемого в скобках в формуле (20) составляет стоимость ребалансировки портфеля, состоящего из 1/St. В риск-нейтральном мире с постоянной безрисковой ставкой цена хеджирования такого портфеля составит:

Для определения границы между ликвидными put и call опционами введем параметр S*, обозначающий эту границу. Выплату по log-контракту представим в виде:

Второе слагаемое в правой части (22) — это константа, не зависящая от финальной цены акции ST, следовательно, должно быть реплицировано только первое слагаемое. Как его повторить известно из формулы (8) — это форвардный контракт плюс портфель опционов с весами обратными квадрату величины страйка:

Справедливое значение будущей дисперсии может быть связано с начальным справедливым значением каждого слагаемого в формуле (21). Используя равенства (21) и (23), получаем:

где P(K) и C(K) означают, соответственно, текущие справедливые цены put и call опционов со страйком K. Если используются текущие рыночные цены опционов, получается текущая рыночная оценка будущей дисперсии. Именно эта формула лежит в основе расчета индекса волатильности VIX.

Формула (4) —это дискретная копия формулы (24), из которой убраны первые три слагаемых (вероятно, для упрощения). Определенные интегралы представлены в виде соответствующих сумм. Последнее слагаемое в формуле (4) — это элемент корректировки в случаях, когда цена форварда F не совпадает с центральным страйком K0.

Заключение

В основе расчета индекса волатильности российского рынка RVI лежит методика вычисления индекса волатильности VIX Чикагской биржи. Согласно данной методике значение индекса представляет собой взвешенное среднее волатильностей двух опционных серий. Данное усреднение предполагает, что в результате получится значение волатильности, соответствующее 30-дневному периоду. Методика расчета волатильности для каждой опционной серии, участвующей в расчетах VIX (и RVI), основывается на теории оценки свопов волатильности, подробно описанной в [3]. Моделирование справедливой стоимости свопа волатильности имеет ряд допущений, одно (и основное, по мнению автора) из них — это то, что динамика цен представляет собой геометрическое броуновское движение, т.е. непрерывный процесс без скачков (jumps). Это допущение может послужить причиной недооценки волатильности индексами VIX и RVI.