индекс vix что означает

Правда и неправда об индикаторе VIX

Что же такое индекс VIX?

Разработанный в 1993 году Чикагской биржей опционов (CBOE) Индекс волатильности (Чикаго Опционы VIX ) является одним из самых широко признанных биржевых методов для оценки волатильности фондового рынка. Используя краткосрочные опционы «Колл» и «Пут» у денег, индекс измеряет подразумеваемую волатильность опционов на индекс S&P 500 на будущие 30 дней. Но поскольку это в основном производная производной, то он скорее всего воспринимается как барометр рынка, чем что-либо иное. И, как у барометра, у него есть конкретные цифры, которые рассказывают историю рынка.

Уровень ниже 20, как правило, считается медвежьим, указывая на то, что инвесторы стали чрезмерно удовлетворенными. Между тем, уровень больше 30, уже высокий уровень страха инвесторов и считается бычьим.

Торговля по этому индикатору заключается в том, чтобы ждать пиков VIX выше 30 и далее дожидаться снижения VIX, прежде, чем совершать свою покупку. Поскольку волатильность уменьшается, то акции в целом будут расти, и вы можете получить большую прибыль. Такое поведение рынка постоянно повторяется, потому Вы сможете увидеть это снова и снова.

Это уже фактически поговорка: «Когда VIX высок, пора покупать». Высокая же волатильность при росте означает, что толпа боится. Когда толпа боится, она начинает продавать, и курсы акций резко падают, позволяя трейдерам заработать деньги на проведении сделок с великолепной доходностью и вероятностью.

Мой первый урок по торговле на фондовом рынке не имел вообще ничего общего с акциями. Мой учитель усадил меня в кресло, посмотрел на меня и сказал: “Как только ты сможешь понять природу человеческих эмоций и математику, ты станешь хорошим опционным трейдером”.

С тех пор я изучал метод за методом и множество различных индикаторов в стремлении покорить рынки. Параллельно я сделал интересное наблюдение: почти каждый индикатор или метод торговли завязан на эмоциях участников рынка и на том, как можно извлечь выгоду из реакции инвесторов на те или иные события. Однако, в нашем мире, движимом технологическим прогрессом, становится все сложнее и сложнее читать мысли и настроения основной массы участников рынка. Трейдеры используют множество техник, чтобы прочитать мысли инвесторов.

Как бы странно это ни звучало, но VIX стал индикатором, измеряющим страх участников рынка. Многие даже используют его как основной индикатор для открытия сделок, считая его надежным. Но дело в том… что это самое худшее, что среднестатистический инвестор может предпринять.

Заблуждение: VIX — это индикатор страха

Дабы не мучить читателя запутанными математическими формулами, скажу лишь то, что лучшее определение индикатору VIX звучит так: это комплексная формула, которая совмещает показания подразумеваемой волатильности за первые два месяца движения опционов на каждую акцию, входящую в состав индекса S&P 500 (SPX). На выходе мы получаем процентное соотношение. На данный момент этот VIX находится на отметке немного больше 20%.

Что это значит? Чтобы понять, как данный индикатор должен влиять на вашу торговую стратегию, вам нужно знать подразумеваемую волатильность (implied volatility или IV). Иными словами, если IV равно 20, то это значит, что рынок ожидает ценовое отклонение не больше 20% в одну из сторон в течение года. Чем выше число, тем более серьезное ценовое отклонение ожидается, и наоборот.

Даже несмотря на тот факт, что IV обычно растет, когда стоимость акции быстро падает, VIX — это НЕ индикатор страха.

Правда: VIX предсказывает движение

VIX указывает на то, насколько волатильными будут рынки. И делает он это достаточно точно. Например, в мае сего года средние показания индикатора VIX составляли 21%. Даже несмотря на то, что VIX основан на годичных данных, существуют способы экстраполировать индикатор на дни, недели или месяцы.

Дабы не устраивать вам уроков математики, я скажу вам, что 21% годичного VIX приблизительно равен 6% месячного VIX. И знаете что? Именно настолько и снизился фондовый рынок в прошлом месяце. Однако рынок мог и вырасти на 6%, и в этом случае индикатор также оказался бы прав. Это значит, что с таким же успехом мы могли бы назвать VIX индикатором жадности или удовлетворенности.

Поэтому в следующий раз, когда кто-нибудь скажет вам, что VIX вырос, и это значит, что рынок в страхе, спросите у него, насколько сильно рынок боится. А еще лучше, попросите их объяснить вам, как именно функционирует данный индикатор. Скорей всего, они и понятия не имеют, как он это делает.

VIX может помочь трейдерам, но не таким образом, как большинство из нас думает.

Как торговать индексом VIX?

Содержание статьи

Трейдеры всегда стремились анализировать рынки и прогнозировать дальнейшее движение цены. Способы составления и варианты таких прогнозов могут быть разными. Некоторые используют модели на графиках, другие строят сложные торговые системы, основанные на индикаторах. Но всем этим подходам есть альтернативный вариант: анализ индекса волатильности VIX.

Этот инструмент представляет собой индекс будущей волатильности американского фондового рынка. Ещё его еще называют «индекс страха», ведь он способен отражать настроения участников рынка. Когда значение индекса начинает подниматься, это может указывать на рост ожиданий серьёзных движений в виде коррекции или даже наступления мирового финансового кризиса. Эту информацию, в свою очередь, уже можно использовать для принятия торговых решений.

В этой статье мы поговорим про индекс VIX и попытаемся разобраться, как торговать им и его производными.

Что такое VIX?

Индекс волатильности VIX (Volatility Index) был создан в 1993 году Чикагской биржей опционов (Chicago Board Options Exchange). В узком смысле можно сказать, что он отражает мнение трейдеров и инвесторов о поведении рынка акций в течение следующих 30 дней.

VIX рассчитывается по формуле Блэка-Шоулза на основе 8 акций из индекса S&P 500. Значение VIX может дать представление о том, насколько волатильными будут будущие движения на рынке, а эта информация, в свою очередь, способна помочь инвесторам принять правильное торговое решение.

Есть мнение, что при повышении значения индекса волатильность на рынках будет только расти. Если же показатель индекса находится на низком уровне, тогда рынок будет оставаться стабильным, а ожидания всплеска волатильности и вероятных сбоев в мировой экономике будут напрасны.

К примеру, в марте 2020 года значения индекса поднялись высоко, достигнув показателя 2008 года, когда весь мир переживал невероятный экономический кризис. И действительно, начало 2020 года оказалось очень нестабильным на фондовых площадках и сильно напугало инвесторов, что в итоге вылилось в крупное падение акций.

Теперь понятно, что когда падение рынка только нарастает, паника и неуверенность среди инвесторов также растут, а значения индекса VIX поднимаются. С помощью VIX можно попытаться распознать как начало паники, так и её потенциальное завершение и неторопливо приобретать потерявшие в цене бумаги.

Как использовать индекс VIX?

Есть мнение, что именно финансовый кризис банковского сектора сильно разогрел интерес трейдеров зарабатывать на волатильности. Чтобы удовлетворить этот спрос, появились продукты, которые сделали возможным инвестиции в индекс VIX через биржевые инвестиционные фонды и биржевые ноты.

С одной стороны, такие инвестиции могут позволить получить прибыль за счёт движения индекса VIX или дать возможность хеджировать риски от вероятного падения рынка акций. В итоге рост ожиданий повышенной волатильности на рынках и покупка индекса VIX или его производных смогут компенсировать просадку в портфеле, когда рынок действительно уйдёт в затяжную коррекцию.

Открыв позицию в индексе VIX, можно перекрыть другие сделки по акциям в портфеле и застраховать свои позиции на рынке. К примеру, если трейдер купил акции, которые входят в состав индекса S&P 500 и у него есть желание сгладить возможные последствия роста краткосрочной волатильности, он может открыть сделку на покупку VIX, чтобы снизить риски от коррекции по акциям. Если же трейдер ошибся и рост волатильности не произошёл, прибыль от покупки акций компенсирует потери по длинной позиции в индексе VIX.

Как торговать индексом VIX?

Чаще всего в индекс страха инвестируют через биржевые инвестиционные фонды (ETF) и биржевые ноты (ETN). Давайте поближе рассмотрим некоторые из этих инструментов.

ProShares VIX Short-Term Futures ETF (VIXY)

Довольно популярным инструментом среди ETF выступает ProShares VIX Short-Term Futures ETF (VIXY). Этот фонд отражает динамику волатильности индекса VIX на основании S&P 500 VIX Short-Term Futures Index, который, в свою очередь, состоит из набора краткосрочных фьючерсов на VIX.

Однако использовать VIXY рекомендуют только опытным инвесторам, понимающим, что они делают. Как правило, такой инвестор либо стремится получить прибыль на росте волатильности индекса S&P 500, либо хеджируется от сильного падения фондового рынка.

iPath B S&P 500 VIX Short-Term Futures ETN (VXX)

Среди ETN популярен инструмент iPath B S&P 500 VIX Short-Term Futures ETN (VXX). Он предлагает доступ к ежедневной скользящей длинной позиции по фьючерсным контрактам VIX первого и второго месяца. VXX отражает ожидания инвесторов о будущем направлении индекса VIX на момент истечения срока фьючерсных контрактов, составляющих индекс.

Актив волатилен и движения могут достигать до 10% в день, однако там, где высокие риски, есть и потенциальная прибыль, которая может заинтересовать агрессивных трейдеров. Стоит отметить, что движения VIX могут не совпадать с колебаниями VXX, есть некоторое запаздывание.

Трейдеры отмечают и тот факт, что VXX не подходит для долгосрочных позиций, однако отрицательная корреляция с индексом S&P 500 здесь сохраняется. Поэтому трейдер в момент сильной коррекции всего фондового рынка имеет возможность заработать на росте волатильности за счет использования iPath B S&P 500 VIX Short-Term Futures ETN (VXX).

Заключение

Индекс VIX, по сути, отражает волатильность американского фондового рынка. Если значения индекса поднялись высоко, значит среди инвесторов есть страх о наступающей коррекции на рынке акций. Если же значения VIX располагаются низко, это указывает на спокойствие инвесторов и уверенность в будущем подъёме фондового рынка.

Стоит отметить, что инвестиции в VIX считаются рискованными. Их стоит рассматривать лишь краткосрочным агрессивным инвесторам. К сожалению, принцип «купить и держать» здесь не будет работать, придётся регулярно отслеживать сделки и поведение всего рынка, чтобы не допустить серьёзных потерь.

Лучшее время для инвестиций в «волатильность» — это наступление финансового кризиса, ведь в панике участники рынка начнут распродавать свои активы, что спровоцирует рост волатильности, а также подъём индекса VIX.

Не стоит забывать и про производные инструменты, такие как ETF и ETN, связанные с VIX: они легкодоступны и их можно покупать и продавать, как и любые другие акции на рынке.

Андрей Гойлов

Финансовый аналитик и успешный трейдер, в торговле предпочитает высоковолатильные инструменты. Ежедневно участвует в проведении вебинаров по трейдингу и в разработке образовательных материалов компании RoboForex.

Индекс страха. Кто и как зарабатывает на нервозности инвесторов

Самый известный из таких индикаторов — Индекс волатильности Чикагской биржи опционов VIX. Он также известен как индекс страха.

Как работает индекс страха VIX

Аналитики и инвесторы, использующие VIX, считают, что он измеряет настроение рынка относительно будущей волатильности. Иными словами, этот индекс демонстрирует уровень опасений инвесторов относительно будущих движений рынка.

Зная степень опасения инвесторов сейчас, можно предположить, в какую сторону совокупные настроения инвесторов направят котировки.

Каким же образом измеряются эти опасения? Главная идея, согласно которой используется индикатор волатильности, заключается в том, что в основе расчета индикатора лежат цены на опционы. Поэтому для понимания того, как это работает, нужно разобраться, как устроен опцион.

Опцион представляет собой специфический биржевой контракт, который наделяет купившего его инвестора правом купить или продать биржевой товар по определенной цене. В классической биржевой сделке речь идет об обязанности, а не праве.

Из-за этого свойства опцион часто используют для рыночной страховки инвестиций. Как это достигается? Рассмотрим, как используются опционы на примере нефти.

Опцион на нефть: пример расчета

Такой опцион на право продажи называют опционом-пут — по-английски это звучит как put-option. Опцион на право покупки называют опционом-кол. В английском варианте — call-option.

Эти трейдеры порождают спрос на опционы-кол. Соответственно, текущее соотношение продавцов и покупателей, а также их настроения и ожидания будущего движения цен проявятся в ценах на пут- и кол-опционы. Таким образом, соизмеряя цены опционов, можно численно определить настроения инвесторов относительного движения цен.

И при чем тут нервозность инвесторов?

Чем больше инвесторов опасается падения рынка, тем больше вырастают премии на опционы-пут и снижаются премии на опционы-кол.

Напротив, если рынок уверен в росте, то премии на кол-опционы возрастут, на пут-опционы снизятся.

Но если рынок не уверен в направлении, тогда большинство участников опасаются непредвиденных движений и страхуются от них. Это проявится рост премий всех опционов — как пут, так и кол.

Расчет индекса производится таким образом, что чем больше размеры премий, тем больше значение индекса VIX.

Шкала страха от 0 до 100

Значения индекса VIX в теории располагаются на шкале от 0 до 100. Индекс рассчитывается с января 1990 года. Максимального в истории значения в 89,53 пункта индекс достигал 24 октября 2008 года, минимального — 8,56 пункта — 24 ноября 2017 года. Чаще всего значения индикатора располагаются в диапазоне от 15 до 40.

Если значение индикатора превышает уровень 70–80, то теоретически это должно означать, что трейдеры стремятся максимально застраховаться. Причем уже не только от колебаний, но и от глубокого падения рынка.

После того как в октябре 2008 года индикатор достиг максимальных значений, американские индексы продолжили снижение, достигнув дна в марте 2009 года. Надо заметить, что на практике индикатор принимал значения выше 50 за всю свою историю только с октября 2008 года по март 2009-го включительно. Поэтому на деле использовать его для предсказания вхождения в нисходящий тренд более не представилось возможным.

Чаще всего трейдеры предпочитают ориентироваться на верхний предел 45. Нахождение индикатора выше 45 означает, что уровень страха на рынке достаточно высок и пока стоит воздержаться от покупок. Правда, как сигнал к продажам преодоление этих уровней воспринимать все же не стоит.

Существует ли российский индекс страха

VIX может служить опережающим индикатором при торговле ценными бумагами, обращающимися на американских биржах. На российском рынке существует аналогичный индикатор RVI. Он мог бы служить измерительным ориентиром настроений инвесторов на российском фондовом рынке.

Индекс рассчитывается с 2014 года по методике, схожей с расчетом индекса страха VIX, но учитывает опционы на индекс РТС. Индекс РТС, в свою очередь, рассчитывается исходя из цен на российские акции в долларах США. Поскольку в расчет никак не принимается будущий курс рубля относительно доллара, то ориентироваться на RVI, торгуя ценными бумагами в рублях, все-таки не стоит.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Секреты фондового рынка. Индекс паники и его интерпретация

В данной статье я хочу рассказать про индекс волатильности VIX, который также называют индексом паники фондового рынка.

У меня сформировалась определенная теория про изменение параметров его оценки, во второй части статьи она будет описана.

Этот индекс прогнозный, он дает оценку рыночного риска и настроений инвесторов. Чуть ниже объясню как.

VIX построен с использованием 30-ти дневной ожидаемой волатильности опционов на индекс S&P500.

Сразу хочу немного прояснить картину по поводу разных видов волатильности.

Не секрет, что многие участники рынка используют опционы для хеджирования своих позиций. Например, вы держите акции компании Х. В моменте рынок подает определенные сигналы и у вас складывается ощущение, что по этой бумаге вероятна коррекция. Для хеджирования своих позиций вы покупаете опционы Put на акции Х.

Так вот, когда такое ощущение складывается у большого количества участников фондового рынка, они массово начинают хеджировать свои открытые позиции опционами Put. Соответственно, растет спрос на Put’ы, а при росте спроса начинает увеличиваться ожидаемая волатильность на эти опционы.

Фактически, с ростом ожидаемой волатильности можно предположить, что в будущем по активу участники ждут более высокие колебания цены.

Как это работает с VIX?

Как уже говорилось, индекс VIX построен с использованием 30-ти дневной ожидаемой волатильности опционов на S&P500. Когда участники ожидает падение индекса S&P, они начинают хеджировать свои портфели опционами Put, повышая спрос на них.

Начинает расти ожидаемая волатильность, а, соответственно, начинает расти и сам индекс VIX.

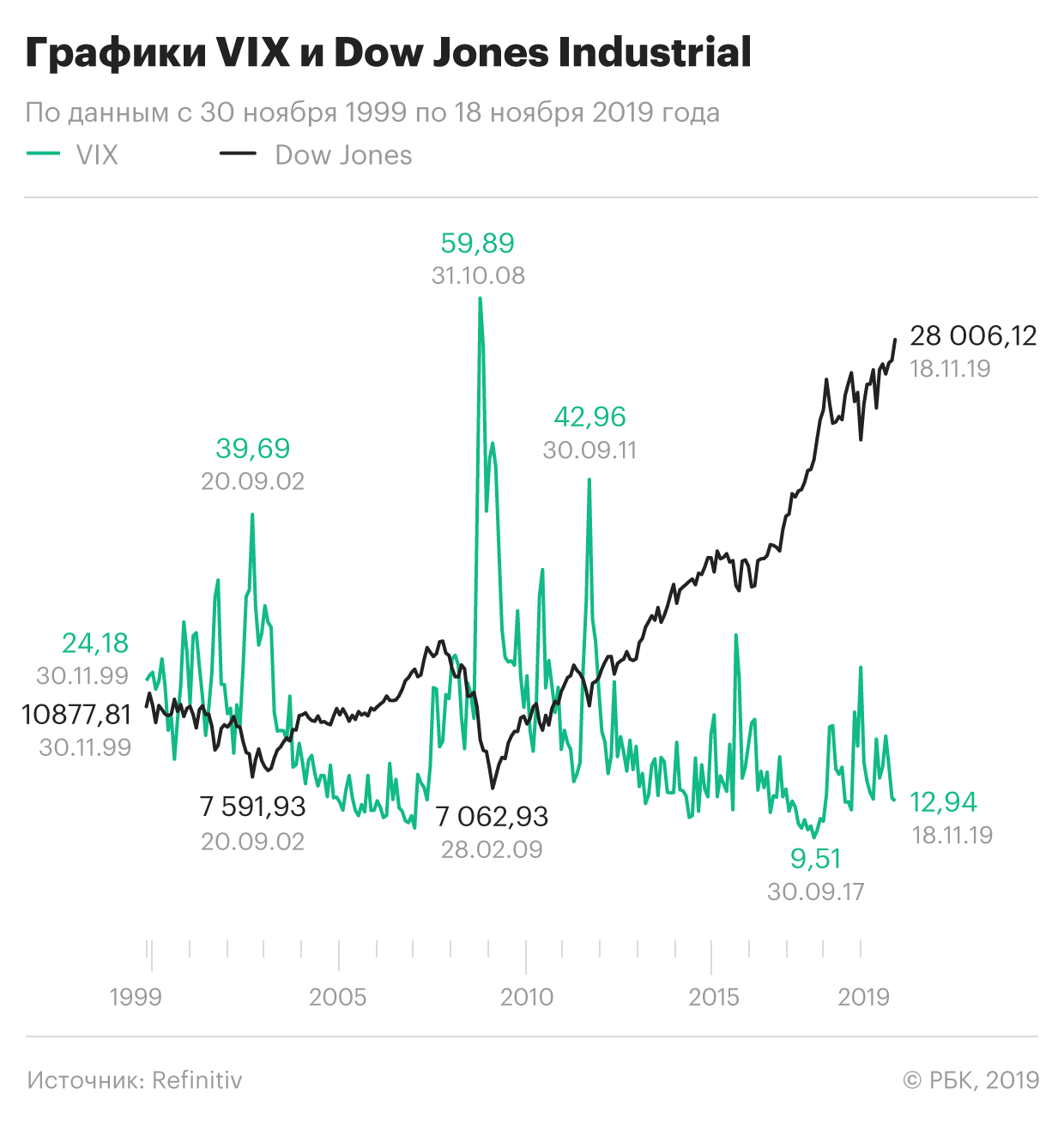

Обратите внимание на график ниже. На нем отмечены периоды коррекции по S&P500. В моменте, когда падает S&P, значение VIX тут же начинает увеличиваться.

Казалось бы, как можно спрогнозировать коррекцию по S&P500, когда VIX только в моменте реагирует на падение. То есть S&P500 падает и только в момент его падения начинает расти VIX.

У двух связанных активов рано или поздно случаются расхождения. VIX и S&P – не исключение. Возникают моменты, когда индекс паники растет и с ним же растет индекс широкого рынка(корреляция у них обратная). Подобная ситуация была 3 сентября. За неделю до коррекции VIX рос вместе с индексом S&P500. Подробнее я описываю сигналы сентябрьской коррекции в этом посте в Instagram.

В следующей главе я опишу еще один способ, как с помощью VIX определить вероятную коррекцию, а также объясню свою теорию изменяющегося рынка.

Традиционно по индексу волатильности есть значения, которые описывают текущие настроения инвесторов.

Важно понимать одно. Значение любого финансового инструмента всегда будет стремиться к своей средней. VIX не исключение.

На графике ниже изображен индекс волатильности и нанесена простая средняя скользящая с периодом 200(красная линия).

Когда значение индекса слишком долго стоит под средней скользящей, есть высокая вероятность всплеска волатильности на S&P500, а, соответственно, роста VIX и, как минимум, его возврата к средней. Обратите внимание на графики ниже.

Таких примеров можно привести огромное множество.

Этот прием можно использовать, например, при торговле UVXY. Что такое UVXY я писал в своем Telegram-канале. Почитать можно, нажав на ссылку тут.

Что я думаю по поводу интерпретации индекса волатильности в недалеком будущем.

Моя теория заключается в том, что какой-бы ни был спокойный рынок сейчас и в будущем, значение VIX больше не опустится ниже 18. По крайней мере, пока на рынке такое количество инвесторов, которые используют опционы.

На сегодня 200 дневная средняя находится на отметке 28, значение индекса паники = 24. То есть на данный момент VIX находится ниже своей средней. Возврат к средней обеспечен, остается вопрос тайминга этого события.

Больше интересных материалов по трейдингу инвестициям на моем канале в Telegram.

VIX — индекс страха и волатильности: чем он может быть полезен?

VIX — это индикатор волатильности, который широко используется трейдерами на рынке акций, фьючерсов и опционов. В отличие от большинства других традиционных индикаторов, VIX представляет собой уникальный технический показатель, который помогает нам понять общее настроение на рынке, а также оценить степень страха или неопределенности, которую трейдеры и инвесторы испытывают в любой момент времени.

Индексу волатильности CBOE уделяется много внимания в периоды неопределенности на финансовых рынках. Мы собираемся погрузиться в то, что из себя представляет VIX и что он нам говорит.

Индекс волатильности или VIX, является одним из наиболее распространенных барометров рыночных настроений. Для трейдеров VIX представляет собой не только полезный инструмент для оценки текущего уровня риска, но и возможность извлечь выгоду из самой волатильности.

Индекс волатильности CBOE (INDEXCBOE: VIX) — это индикатор будущей волатильности рынка. Основанный Чикагской биржей опционов (CBOE), он является индикатором ожидаемых колебаний цен на индексный опцион S&P 500 (INDEXSP: INX) в течение следующих 30 дней. Индекс растет вместе с ожидаемой волатильностью рынка. Он также упоминается как индикатор страха и используется как инвесторами, так и трейдерами как индикатор уровня страха и беспокойства на рынке.

Важно отметить, что это прогнозный индекс, который не основан на прошлых показателях и исторических данных, таких как традиционные показатели волатильности, а скорее на ожидаемой или подразумеваемой волатильности в течение следующего месяца. Таким образом, несмотря на тесную корреляцию, VIX не является показателем реальной волатильности.

При рассмотрении VIX существует общее правило: значения больше 30 указывают на время повышенной волатильности и страха среди инвесторов, а значения ниже 20 означают большую стабильность и предсказуемость на рынке. Как видно из графика выше, три значительных всплеска VIX было в феврале и марте 2018 г, декабре 2018 г, а также в феврале и марте 2020 г. Они представляют собой три наиболее значительных падения S&P 500 (NYSEARCA: VOO), которые мы видели за последние два года.

Что, наверное, больше всего беспокоит, так это его нынешний уровень VIX по сравнению с тем временем. На данный момент самый высокий показатель со времен финансового кризиса 2008 года.

Что из себя представляет индекса волатильности CBOE (VIX)?

Индекс волатильности CBOE, также называемый VIX, — это рыночный индекс, основанный на волатильности, который измеряет ожидаемую будущую волатильность в течение следующих 30 дней. Он рассчитывается на основе опционов рыночного индекса S&P 500. Трейдеры и инвесторы часто отслеживают SP500 VIX как средство оценки общего риска и настроений на рынке акций. VIX также иногда называют индексом страха.

Так что же такое волатильность применительно к фондовому рынку? По сути, волатильность дает представление о степени движения рыночных цен за определенный период времени. Чем выше наблюдаемая или прогнозируемая волатильность, тем выше разброс в движении цены конкретной акции или индекса. И наоборот, чем ниже наблюдаемые или прогнозируемые показатели волатильности, тем меньше разброс цен в течение указанного времени.

Индекс VIX был создан в 1993 году Чикагской биржевой биржей CBOE. С тех пор он стал одним из наиболее популярных показателей волатильности и оценки рисков на финансовых рынках. Он особенно полезен для трейдеров опционов, которые регулярно анализируют и учитывают ожидаемую волатильность в своих торговых решениях.

Как правило, когда индекс VIX регистрирует более высокое значение, это свидетельствует о более высоких ценах на опционы. А когда VIX показывает более низкое значение, это свидетельствует о более низких ценах на опционы.

Вообще говоря, выгоднее покупать опционные контракты, когда волатильность относительно низкая, и выгоднее продавать опционные контракты, когда волатильность относительно высокая. Это связано с тем, что во время более низких уровней волатильности опционные контракты, как правило, оцениваются дешевле, тогда как во время более высоких уровней волатильности опционные контракты, как правило, имеют довольно высокие цены.

Таким образом, премия за волатильность, установленная в опционах колл и пут, может рассматриваться как вид премии за риск. Индекс VIX является динамичным и растет и падает по мере торговли участников опционов.

Еще одно интересное явление, которое следует отметить в связи с VIX, заключается в том, что он обычно имеет отрицательную или обратную корреляцию с рынком акций, особенно с индексом S&P 500. В частности, когда рынок относительно спокойный и имеет тенденцию к повышению, VIX будет регистрировать относительно низкие значения. С другой стороны, когда рынок резко распродается, VIX начинает расти, поскольку на рынке увеличивается уровень страха.

Понимание индикатора VIX

Теперь, когда у нас есть базовое понимание CBOE VIX, давайте обсудим, что означают числа в индикаторе VIX. По сути, VIX — это представление годового ожидаемого движения в процентном выражении в пределах одного стандартного отклонения для индекса S&P 500.

Одно стандартное отклонение представляет собой движение цены, которое попадет в ожидаемый диапазон 68%. В качестве простого примера предположим, что VIX в настоящее время показывает значение 20. Это означает, что, исходя из премий на рынке опционов для индекса S&P 500, вероятность того, что цена S&P будет равна 68% остается в пределах 20% от текущей цены.

При анализе индикатора VIX так же важно знать текущее значение VIX, как и анализировать его на основании его исторического тренда. Как правило, всякий раз, когда VIX регистрирует значение ниже 20, это считается рыночной средой с относительно низким уровнем риска.

Как я отмечал ранее, более низкие значения VIX соответствуют восходящему движению цен на фондовом рынке. Когда VIX начинает регистрировать значения выше 20, это означает, что рыночная среда более рискованная.

Ниже вы найдете долгосрочный график VIX на основе месячного таймфрейма:

Когда на рынке наблюдается повышенная обеспокоенность, значение цен VIX может быстро вырасти, поскольку участники рынка более склонны покупать страховку на рынке опционов. Мы можем взглянуть на исторические графики и увидеть всплески индикатора VIX во время краха рынка доткомов, Великой рецессии 2008 года и других похожих событий.

Как правило, всплески VIX недолговечны, и индекс волатильности VIX довольно быстро возвращается к своим историческим нормам. Мы можем лучше понять этот феномен, если осознаем, что волатильность рынка имеет тенденцию к снижению.

В отличие от трендов, которые могут сохраняться в течение длительных периодов времени, волатильность имеет тенденцию быть гораздо более цикличной и будет стремиться к своему среднему значению всякий раз, когда регистрируются экстремальные значения. Хотя это не абсолютное правило, это историческое наблюдение за рынком, о котором трейдеры должны знать.

Очевидно, что геополитические и экономические события будут способствовать росту индекса VIX. Каждый раз, когда в мире происходят неблагоприятные события, которые могут повлиять на фондовый рынок США, трейдеры и инвесторы склонны искать более безопасные активы или участвовать в стратегиях хеджирования. Эти стратегии хеджирования часто используются на рынке опционов. Часто эти опасения имеют тенденцию быть чрезмерно преувеличенными, и поэтому цена, которую трейдеры и инвесторы платят за защиту, может быть достаточно высокой.

Среди профессиональных трейдеров опционами это хорошо известный факт, что подразумеваемая волатильность или ожидаемая будущая волатильность часто преувеличивают текущую волатильность. И со временем эта разница между подразумеваемой и реализованной волатильностью в среднем составляет чуть менее 10%. На практике это означает, что стратегии короткой волатильности могут обеспечить реальное преимущество на рынке проницательным трейдерам.

Как рассчитывается VIX?

VIX можно рассчитать с использованием цен на опционы SPX. Он выражается в процентах. Если VIX увеличивается, вероятно, что S&P 500 падает, а если VIX снижается, то S&P 500, вероятно, будет стабилен.

Хотя VIX измеряет только волатильность S&P 500, он обычно используется в качестве ориентира для всего фондового рынка США. Цена опционов считается хорошим показателем волатильности, так как если что-то беспокоит рынок, трейдеры и инвесторы склонны покупать опционы, что вызывает рост цен. Вот почему VIX также известен как индекс страха, поскольку он измеряет уровень страха и стресса на рынке.

При чрезмерном упрощения, чем выше премия, которую вы должны заплатить за опцион, тем выше риск. Таким образом, VIX движется в соответствии с этими данными. Чем выше премия, тем выше риск, тем выше индекс.

Из-за концентрации индексов S&P 500, Apple (NASDAQ: AAPL), Amazon (NASDAQ: AMZN), Google (NASDAQ: GOOG), Microsoft (NASDAQ: MSFT) и Facebook (NASDAQ: FB) составляют около 18% индекса, VIX может быть искажен, если возникнут какие-либо проблемы, которые конкретно угрожают этим технологическим гигантам.

Инструменты, привязанные к VIX, имеют сильную отрицательную корреляцию с фондовым рынком, что сделало их популярным выбором среди трейдеров и инвесторов для диверсификации и хеджирования, а также для спекуляции.

Открыв позицию на VIX, вы потенциально можете сбалансировать другие позиции по акциям в своем портфеле и застраховать свои позиции на рынке.

Допустим, у вас есть длинная позиция по акциям американской компании, входившей в индекс S&P 500. Если вы полагаете, что у нее есть долгосрочные перспективы, вы захотите уменьшить свою подверженность краткосрочной волатильности. Вы решаете открыть позицию на покупку VIX, ожидая увеличения волатильности. Поступая так, вы можете сбалансировать свои позиции.

Если вы ошибались и волатильность не увеличивалась, ваши убытки по вашей позиции VIX могли быть компенсированы прибылью по вашей текущей сделке.

Почему VIX растет, когда рынок падает?

Времена высокой волатильности обычно бывают, когда инвесторы переводят свои деньги из акций в более безопасные убежища, такие как государственные облигации. Таким образом, если VIX указывает периоды высокой ожидаемой волатильности, рынок обычно инициирует распродажу.

Когда вы открываете позицию на VIX, вы можете открывать две основные позиции: длинную или короткую. Важно помнить, что трейдеров, торгующих на волатильности, не интересует, будет ли цена S&P 500 расти или падать, поскольку они могут извлечь выгоду из обоих состояний рынка: вместо этого они смотрят, является ли рынок волатильным.

Что такое нормальный VIX?

Как указывалось ранее, значение ниже 20 указывает на периоды стабильности на рынке. Однако слишком низкий уровень указывает на самоуспокоенность и чрезмерное изобилие. Хотя трудно определить оптимальный уровень для VIX, значение от 12 до 20 обычно указывает на сильные, но не чрезмерно самоуверенные настроения рынка.

Может ли VIX быть равным нулю?

Как и акции, VIX технически может упасть до нуля, хотя вероятность этого ничтожна. Самый низкий показатель с января 2000 года — 9,14 в конце 2017 года.

Что означает низкий показатель индекса?

Хотя это явно более благоприятно, чем более высокие уровни, особенно низкий VIX не считается хорошим признаком. Это указывает на самоуспокоенность и чрезмерно оптимистичный рынок. Существенно низкие уровни могут указывать на иррациональное изобилие, признак самоуверенности, который обычно приводит к завышенным ценам на рынке и последующей распродаже.

Оглядываясь назад, можно было бы посмотреть на недавний стремительный рост акций, таких как Tesla (NASDAQ: TSLA), Virgin Galactic (NYSE: SPCE) и Advanced Micro Devices (NASDAQ: AMD), как свидетельство того, что иррациональное изобилие уже существует. Возможно, распродажа была неизбежна, а коронавирус был лишь катализатором, который подтолкнул его к самому краю.

Между VIX и фондовым рынком существует достаточно сильная отрицательная корреляция. Если VIX движется вверх, вполне вероятно, что цена S&P 500 будет понижаться из-за растущих опасений инвесторов. Если индекс падает, то S&P 500, вероятно, будет стабильно, а инвесторы будут относительно свободны от стресса. Волатильность торговли не эквивалентна рыночному спаду, поскольку рынок может снижаться, но волатильность остается низкой.

Волатильность — это мера движения цены актива, а не цена самого актива. Это означает, что когда вы торгуете на волатильности, вы не ориентируетесь на направление изменения, а на то, насколько сильно рынок движется и как часто происходит движение. Вот почему значения VIX указаны в процентах.

В течение последних нескольких лет, если VIX торговался ниже 20, то рынок считался периодом стабильности, а уровни 30 или более указывали на высокую волатильность.

Считается, что VIX предсказывает вершины и основания SPX: когда он достигает экстремальных максимумов, это рассматривается как знак надвигающегося бычьего давления на S&P 500, а когда он достигает экстремальных минимумов, он рассматривается как медвежий сигнал для S&P 500. Есть даже правило, которое гласит: когда VIX высок, пора покупать. Когда VIX низкий, смотрите ниже.

Как и все индексы, когда вы торгуете на VIX, вы не торгуете активом напрямую, потому что нет физического актива для покупки или продажи. Вместо этого вы можете торговать VIX, используя производные финансовые инструменты, предназначенные для отслеживания текущей волатильности.

Как торговать VIX?

Хотя вы не можете купить VIX напрямую, трейдеры могут участвовать в торговле данным индексом, открыв позицию на нем через фьючерсный рынок или рынок опционов. Кроме того, трейдеры могут получить доступ к продуктам, связанным с VIX, через ETP. Есть несколько продуктов, ориентированных на индекс VIX. Два наиболее популярных ETP включают VXX и VXZ.

Есть множество причин, по которым трейдер или инвестор будут заинтересованы в торговле VIX. Во-первых, его можно использовать как способ хеджирования текущего портфеля. Это одно из наиболее широко известных применений VIX. Кроме того, трейдеры могут также занять позицию в продуктах, связанных с VIX, в попытке извлечь выгоду из потенциальных изменений волатильности рынка.

Обычно существует обратная корреляция между фондовым рынком и VIX. Как только вы получите твердое представление об этой тенденции, вы сможете строить вокруг нее множество различных типов стратегий хеджирования, чтобы защитить свой портфель от неблагоприятных движений на рынке. Это один из лучших способов включить VIX в свой торговый план.

Давайте теперь более подробно рассмотрим два торговых инструмента, которые выступают в качестве прокси для индекса волатильности акций VIX.

VXX — iPath S&P 500 VIX Short-Term Futures ETN — этот продукт имеет чрезвычайно высокий средний дневной объем, который часто превышает 30 миллионов акций в день. Он состоит из открытия длинной позиции по фьючерсным контрактам как в первом месяце, так и в следующем месяце по VIX.

VXZ — iPath S&P 500 VIX Mid-Term Futures ETN — этот продукт ориентирован на отслеживание среднесрочной волатильности в пределах S&P 500. Он заключается в открытии длинной позиции по фьючерсам четвертого, пятого, шестого и седьмого месяцев, которые торгуются на CME, Чикагской товарной бирже.

Торговая стратегия, которую можно использовать

Давайте рассмотрим стратегию торговли индексом волатильности VIX. Эту стратегию лучше всего применить к VXX ETN, который я описал ранее. Мы знаем, что всякий раз, когда индекс VIX снижается и регистрирует более низкие значения, рынок, как правило, находится в среде с более низкой волатильностью и устойчивым восходящим трендом.

С другой стороны, мы знаем, что индекс VIX имеет тенденцию повышаться или резко возрастать с более высокими значениями, когда рынки испытывают высокий уровень неопределенности или страха. Таким образом, мы будем следить за показаниями индекса VIX как на текущем уровне, так и на исторических уровнях, чтобы оценить текущую рыночную среду.

Полоса Боллинджера — это индикатор, основанный на волатильности, которое поможет нам выделить период на рынке, когда вероятен разворот. Таким образом, мы будем использовать полосу Боллинджера в качестве индикатора возврата к среднему. Кроме того, мы будем использовать простую девятипериодную скользящую среднюю для уточнения наших входов.

Теперь важно отметить, что эту стратегию VXX можно использовать в обоих направлениях. Таким образом, ее можно применять как в длинную, так и в короткую стратегию. Это означает, что мы будем покупать VXX, когда выполняются условия для длинной позиции, и стремимся продавать VXX, когда выполняются условия продажи короткой позиции.

Ниже приведены условия открытия длинной позиции по стратегии с использованием дневного графика VXX:

Ниже приведены условия открытия короткой позиции по стратегии с использованием дневного графика VXX:

Давайте посмотрим на пример графика, который иллюстрирует изложенную торговую стратегию.

Зеленые полосы на графике представляют собой верхнюю и нижнюю линии полосы Боллинджера. Центральная синяя линия — это девятипериодная линия простой скользящей средней. Если мы посмотрим на начало графика, то увидим, что движение цены начало нисходящий тренд в VXX. Этот нисходящий ценовой тренд длился примерно три недели до касания нижней полосы Боллинджера.

Теперь, когда мы подтвердили, что VXX имеет тенденцию к снижению и что он пробил нижнюю полосу Боллинджера, мы можем подготовиться к длинной сделке. Поскольку касание нижней полосы Боллинджера представляет собой состояние перепроданности в контексте волатильности, мы бы предпочли восходящее движение цены на графике VXX.

Наш фактический вход на покупку сработает, когда цена пересечет снизу девятипериодную SMA. Как видно из ценового графика во время касания нижней полосы Боллинджера, девятипериодная SMA была выше текущей цены VXX.

Таким образом, мы бы подождали, пока не подтвердится пробой вверх и закрытие выше этой скользящей средней. Стоп-лосс будет размещен на недавнем минимуме колебания чуть ниже нашего входного сигнала. Наконец, цель тейк-профита зависит от взаимодействия цены с верхней линией полосы Боллинджера.

Подведем итоги

S&P VIX является важным показателем волатильности фондового рынка. Относительно высокое значение VIX указывает на то, что на рынке есть страх и неопределенность. И эти более высокие значения обычно коррелируют с ценовым давлением.

На противоположном конце спектра низкое значение VIX обычно является признаком самоуспокоенности на рынке. Другими словами, инвесторы хорошо относятся к будущим рыночным перспективам и поэтому не обязательно ищут дополнительные стратегии хеджирования через рынок фьючерсов или опционов.

Мы рассмотрели несколько финансовых инструментов, которые можно использовать, чтобы делать ставки на волатильность рынка акций США. Два популярных торговых инструмента, которые служат показателем для индекса, включают VXX и VXZ.

Независимо от того, за каким индексом акций вы следите, важно регулярно отслеживать индикатор VIX. Это связано с тем, что, хотя VIX является показателем волатильности S&P 500, между всеми основными индексами акций США существует высокая корреляция.