инвестиции ipo с чего начать

Я хочу принять участие в IPO. Как это сделать?

IPO (Initial Public Offering), или первичное публичное размещение акций — это первая публичная продажа акций компании неограниченному кругу лиц.

Весь процесс IPO довольно долгий. Он делится на несколько этапов и завершается листингом — моментом, когда ценные бумаги компании попадают биржу и начинаются свободные торги. На открытых торгах акции могут как упасть в цене, так и вырасти от первоначальной стоимости. Во втором случае инвесторы, у которых была возможность купить акции на этапе IPO, увеличивают свой капитал.

Могу ли я поучаствовать в первичном размещении?

Самостоятельно купить акции в ходе IPO частный инвестор не сможет. Для этого ему нужно найти брокера — такие услуги предлагает ряд брокеров, работающих в России.

Еще во время подготовки IPO, до того, как акции попадают в открытую продажу, крупные инвестиционные фонды и банки первыми получают право на покупку акций, чтобы потом их продавать на открытом рынке.

Если речь идет о крупных международных компаниях, то минимальный капитал для участие в IPO может составлять десятки тысяч долларов, что делает всю процедуру бессмысленной для рядового частного инвестора. Если говорить о российских компаниях, то здесь за счет не столь высокого минимального капитала участие может быть вполне доступным. Порог входа устанавливается организаторами размещения индивидуально для каждой компании и с учетом ситуации на рынке.

Чем я рискую и какие ограничения?

Покупка акций на этапе IPO связана с повышенным риском. Цена акций, которую установила компания перед размещением, может оказаться завышенной — и тогда после начала открытых торгов существенно упасть. Последует ли за этим падением рост, зависит уже от дальнейших действий компании и того, как она ведет свой бизнес.

Некоторые брокеры устанавливают для акций, купленных на этапе первичного размещения, так называемый lock-up-период. Это время (часто от 90 до 270 дней), когда акционеры не имеют права продать свои бумаги. Правило существует для того, чтобы исключить манипуляцию с акциями в первые месяцы торгов.

Существует вероятность, что из-за большого количества желающих брокер не сможет удовлетворить вашу заявку или удовлетворит ее частично.

Если столько рисков, то для чего это нужно?

Несмотря на риски, инвесторы все равно прибегают к такому способу покупки акций — компании и оценивающие их банки рассчитывают цену размещения бумаг так, чтобы на открытом рынке они как минимум не падали. Часто их расчеты оказываются верными, хотя бывают и провалы (например, акции сервиса Uber на второй день торгов падали более чем на 10%).

«Акции большинства компаний, которые выходят на IPO, имеют сильную недооценку относительно их справедливой стоимости, — отметил Воробьев. — Это происходит в результате того, что мотивация инвестиционных банков, которые организуют IPO, и менеджмента компании состоит в создании избыточного спроса на акции в момент IPO. Если у них получается это сделать, акции показывают значительный рост в первый день торгов и такое IPO считается успешным.

За последние 30 лет средняя доходность акций в первый день после IPO на американском рынке стабильно находится в интервале 10–20%».

Если вы решите в будущем купить акции компании в ходе IPO, то аналитики рекомендуют направлять на это только часть денег, которые вы готовы потратить на инвестиции. По мнению экспертов «Фридом Финанса», эти средства не должны превышать 10% вашего портфеля.

Некоторые ожидаемые IPO российских компаний

«Яндекс.Такси». Компания уже ведет переговоры о первичном размещении бумаг в России и США с банками, в частности с Morgan Stanley и Goldman Sachs, сообщил Bloomberg. Оба банка участвовали в IPO «Яндекса» в 2011 году.

Fix Price. О том, что владельцы сети магазинов фиксированных цен задумались о продаже части акций, писал «Коммерсантъ» в 2018 году.

«ВкусВилл». О планах провести первичное размещение Reuters сообщал основатель сети Андрей Кривенко. В качестве площадки для размещения «ВкусВилл» рассматривал биржу Нью-Йорка.

Ozon. О намерении провести IPO в 2020 или 2021 году заявлял глава АФК «Система» (принадлежит 38,2% акций Ozon) Владимир Евтушенков.

«Интурист». О желании вывести туристическую компанию на биржу объявил ее новый владелец Нешет Кочкар в ноябре 2019 года. «Интурист» был российской «дочкой» британской Thomas Cook Group, ликвидированной из-за финансовых проблем.

«Мосгорломбард». Старейшая российская сеть ломбардов рассматривает для проведения IPO первый квартал 2021 года, сообщал РБК представитель компании.

«Победа». Летом 2019 года генеральный директор «Победы» Виталий Савельев рассказал «Интерфаксу», что «Аэрофлот» рассматривает продажу частным инвесторам до 25% капитала авиакомпании.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Что такое IPO и как на нем заработать

Опытные инвесторы стараются не упустить возможность купить акции перед их первым размещением на бирже. «Предварительное» предложение ценных бумаг, до того, как компания становится публичной, может оказаться очень выгодным по сравнению с ситуацией, когда они начнут открыто торговаться. Интерес частных инвесторов подогревают вдохновляющие примеры вроде Facebook: акции социальной сети с момента IPO в 2012 года подорожали почти в 6 раз.

Понятие и выгодность IPO

Компании-эмитенты, организующие первичное предложение акций, бывают двух типов:

В России действуют два стандарта отчетности – МСФО и РСБУ. Информация, собранная в таких отчетах, позволяет инвесторам судить о текущем положении дел в компании.

Кроме полной финансовой прозрачности и легальности IPO гарантирует компании и инвесторам ряд дополнительных преимуществ:

В большинстве случаев стоимость организации до IPO значительно меньше. Публичное размещение способствует повышению авторитета фирмы на рынке, бренд набирает популярность. За счет этого становится проще вести деятельность и набирать производственные объемы. Кредиторы охотно предоставляют ссуды на развитие таких компаний.

Участие физлица на первичном публичном размещении

IPO состоит из 3 этапов:

Выбор момента подключения зависит от цели инвестирования, потребностей и финансовых ресурсов.

Для понимания принципа инвестирования в IPO и выявления удачного для себя этапа следует ознакомиться со всем циклом этой процедуры:

По истечении Lock Up’а ценные активы свободно покупаются и продаются. Цена на бумагу формируется под воздействием спроса и предложения. Крупные пакеты акций чаще всего реализуют без участия биржи и по предварительному договору. Цена их также отличается от биржевой. Рассмотрим подробнее два ключевых этапа.

Покупка акций до IPO

Приобретение активов до IPO подразумевает большие расходы: оплату комиссий брокера, депозитария и налоговых взносов. Порой все они достигают 6-7 % от договора. Но сумма предоставляемого дисконта способна покрыть эти затраты.

Покупка акций в первый торговый день

Риски и недостатки участия в IPO

IPO привлекает бизнесменов возможностью купить прибыльные акции и быстро заработать, но предложение также имеет определенные риски и недостатки:

Отдельно выделяют два биржевых фонда, работающих с венчурными инвестициями и разбирающихся в заработке на IPO:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как зарабатывать на IPO?

Обычно инвесторы с большим интересом читают новости о проведенных IPO тех или иных компаний. В особенности, когда рассказываются истории успеха — о том, как замечательно прошло то или иное размещение акций, и сколько удалось заработать тем, кто оказался первыми среди покупателей.

Практически всегда, за редкими исключениями, которые только подтверждают правила, крупнейшие IPO проводят лучшие специалисты инвестиционных банков. Финансисты не любят рассказывать подробности в тех случаях, когда что-то идет не так, и вместо ожидаемой прибыли они получают убытки.

На самом деле, участие в первичном размещении — достаточно рискованное предприятие. Попробуем разобраться, что и как происходит на самом деле, стоит ли туда стремиться частному инвестору, и если решение участвовать в IPO все-таки принято, то как это сделать.

Как компании приходят к IPO

Для того, чтобы разобраться, как это работает, начнем с самого начала. Предположим, у некоей группы людей возникла коммерческая идея, на основе которой они решили запустить свой бизнес. Так создавалось большинство компаний. Почти все истории в чем-то похожи друг на друга.

А тем временем компания готовит свой первый выпуск ценных бумаг. Причем чаще всего, не сама, а с помощью профессионалов — эту услугу предоставляют инвестиционные банки.

Как проводится IPO

Проведение IPO – пожалуй, самая сложная и комплексная операция, проводимая финансовыми институтами. Как правило, этим занимаются даже не все кредитные учреждения.

Например, в США по закону инвестиционные банки вообще отделены от расчетных финансовых учреждений. Очень часто для крупных выпусков банки объединяются в консорциумы, потому что объем может быть слишком велик даже для них.

Процесс вывода ценных бумаг на рынок состоит из серьезной юридической работы, подготовки проспектов эмиссии и прочего, аудиторской оценки, написания бизнес планов на будущее и так далее. А также, куда без этого, требуется определенный маркетинг, чтобы заинтересовать потенциальных инвесторов.

Еще до того, как бумаги поступят в открытую продажу по подписке, необходимо урегулировать в рамках так называемого preIPO, «предразмещения» по-русски, все вопросы с первоначальными инвесторами, чтобы они не начали немедленную распродажу своих пакетов акций, воодушевившись их котировками, и не обрушили рынок. Затем, скорее всего, придется выступить как маркет-мейкеры, то есть в первое время объявить твердые цены покупки и продажи новых бумаг, чтобы обеспечить их ликвидность.

Если что-то пойдет не так, надо быть готовыми поддержать рынок, выкупая обратно определенное количество акций, конечно, сообщив об этом другим участникам в соответствии с требованиями биржевых площадок.

Как инвестировать в IPO: пошаговая инструкция для частного инвестора

Поделюсь своим опытом и дам несколько рекомендаций для начинающих.

Сегодня расскажу, как инвестировать в IPO – один из самых доходных и рискованных способов заработка на фондовом рынке.

Люди, которые попробовали свои силы в инвестициях, делятся на две категории: сожалеющие, что не начали это дело раньше, и ушедшие с рынка как полностью разочаровавшиеся в процессе. Последние, как правило, шли на фондовый рынок в розовых очках и надеялись за пару месяцев удвоить, а то и утроить свои деньги. Для этого они использовали инструменты, по которым имели слабую теоретическую подготовку и большие ожидания. Но в инвестициях это путь в никуда.

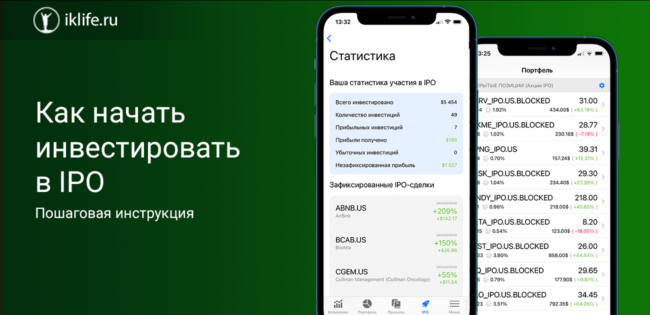

Алгоритм участия инвестора в IPO

IPO – это первичное размещение акций на фондовом рынке, публичное появление на нем компании-эмитента с целью повышения своего статуса, доверия клиентов и партнеров, привлечения капитала для дальнейшего развития.

До момента начала торгов никто не может предсказать с точностью 100 %, сколько будет стоить акция компании. Предварительную цену назначают после тщательного анализа рынка, финансовых показателей деятельности компании, перспектив ее развития, спроса на акции и прочих факторов. Работает целая команда экспертов. И даже после такой большой работы указывают лишь диапазон цены.

Цена может меняться до последнего дня перед размещением. А потом все решает рынок, который либо даст инвестору возможность хорошо заработать, либо лишит части вложенных денег.

Именно высокая потенциальная доходность сделок привлекает с каждым годом все большее число частных инвесторов, кого не удовлетворяют 10–15% годовых. С другой стороны, без теоретической подготовки шансы слить весь капитал стремятся к 100 %. Риск участия в IPO очень высок – даже одно убыточное размещение способно перекрыть прибыли от других сделок. Многие брокеры, например, Финам и Тинькофф, разрешают работать на рынке первичных размещений только квалифицированным инвесторам.

Рассмотрим пошаговую инструкцию, как инвестировать в IPO частному инвестору.

Выбор брокера и открытие счета

Напрямую поучаствовать в IPO обычному человеку не получится. Это привилегия крупных игроков: банков и фондов с капиталом в миллионы долларов. Основная масса первичных размещений проходит на крупнейших американских биржах NYSE и NASDAQ. В России пока очень мало подобных сделок. Частный инвестор может присоединиться к этому процессу только через посредника. Доступ к IPO дают не все брокеры. Наиболее популярные:

Чтобы понять, через каких брокеров участвовать в IPO, проанализируйте их по основным критериям:

Инвестиции ipo с чего начать

Почему стоит вложиться в IPO и как это сделать: гайд для начинающих инвесторов

Почему стоит вложиться в IPO и как это сделать: гайд

для начинающих инвесторов

Россия в 2020 году переживает инвестиционный бум. Ценные бумаги подешевели, депозиты стали невыгодными, и россияне массово ринулись на биржу. Одним из лучших способов заработать стали вложения в перспективные компании, выходящие на IPO. Такие инвестиции могут увеличить капитал в несколько раз, но считаются рискованными. Вместе с «Фридом Финанс» Inc. рассказывает, как безопасно и эффективно вложиться в компании, которые могут стать новыми Apple или Microsoft.

Россия в 2020 году переживает инвестиционный бум. Ценные бумаги подешевели, депозиты стали невыгодными, и россияне массово ринулись на биржу. Одним из лучших способов заработать стали вложения в перспективные компании, выходящие на IPO. Такие инвестиции могут увеличить капитал в несколько раз, но считаются рискованными. Вместе с «Фридом Финанс» Inc. рассказывает, как безопасно и эффективно вложиться в компании, которые могут стать новыми Apple или Microsoft.

Интерес к инвестициям

Интерес

к инвестициям

После весеннего падения рынка россияне завели рекордное число новых брокерских счетов. С декабря 2019 года по октябрь 2020 года количество жителей страны, которые пришли на Московскую биржу, выросло почти в два раза, с 3,9 млн человек до 7,6 млн.

Причиной стало снижение ключевой ставки Центробанком (ЦБ), из-за которого банковские депозиты становились невыгодными. Инвестиции стали отличной альтернативой вкладам. По оценке ЦБ, в октябре максимальная процентная ставка по вкладам в десяти крупнейших банках, привлекающих больше всего депозитов простых граждан, снизилась до 4,5%. При этом доходность облигаций федерального займа (ОФЗ) к погашению приблизилась к 6%.

Безусловно, мартовский обвал повлиял на фондовый рынок и сознание россиян. Но уже в апреле бумаги стали быстро восстанавливаться в цене, отыгрывая недавнее падение. Опытные инвесторы, которые не первый год работают на рынке, устроили дни «черной пятницы» в марте и скупили качественные акции американских компаний по низкой цене.

Что такое инвестиции в IPO

На фондовом рынке россиян интересует не только покупка акций российских и иностранных компаний, облигаций, валюты, но и участие в первичных размещениях — Initial Public Offering (IPO). Это инвестиции в компании, которые впервые выходят на биржу. После такой процедуры их акции можно свободно покупать и продавать, а сами корпорации становятся публичными и должны регулярно отчитываться перед инвесторами об успехах и провалах. От отчётности и других корпоративных событий зависит стоимость бумаг и самой компании.

Через IPO прошли все крупные успешные международные компании — Apple, Facebook, Microsoft и Tesla.

Большинство IPO проходят на американских биржах, так как это самый крупный финансовый рынок мира. В 2020 году там наблюдается настоящий бум первичных размещений. С января по конец ноября на биржи США вышло более 400 компаний. Для сравнения, за весь прошлый год там прошло 233 IPO. Российский рынок пока не может конкурировать с американским — в 2017—2019 гг. на нём вообще не было ни одного размещения, а в 2020 году прошло два. При этом российские компании тоже выходят на мировой рынок акций через площадки в США. Так, в ноябре 2020 года успешное IPO на крупнейшей технологичной бирже Nasdaq провел ретейлер OZON, акции которого подскочили в первый день торгов больше чем на 40%.

Однако платой за высокую доходность IPO становятся риски, которые принимает на себя инвестор. После выхода компании на биржу нет никакой гарантии, что бумаги взлетят. Есть и неудачные примеры. Неприятная ситуация произошла с фитнес-стартапом Peloton, который продает тренажеры с видеотренировками по подписке. Когда компания вышла на IPO в прошлом году, её акции упали, потому что руководство неправильно оценило их стоимость. В результате в первый же торговый день бумаги потеряли более 10% и торговались ниже уровня размещения до конца года.

Как получить высокий доход

Как получить

высокий доход

Для российских инвесторов есть способ вложиться в IPO на американских биржах с минимумом риска.

Через закрытый паевой инвестиционный фонд «Фонд первичных размещений» можно инвестировать сразу в несколько перспективных компаний, дебютировавших на рынке.

Вложения в IPO через ЗПИФ безопаснее, чем инвестиции в конкретные компании на этапе первичного размещения. На каждый актив в портфеле приходится не больше 10%. Таким образом, если одна компания не взлетит после выхода на биржу, другие компенсируют потери. Чтобы дополнительно защитить деньги инвесторов, на свободные средства покупаются валютные облигации и ОФЗ. Последние — одни из самых надёжных на рынке.

Ещё одно преимущество ЗПИФ ФПР — экономия времени на составлении сбалансированного инвестиционного портфеля. Все бумаги для фонда на основе рекомендаций опытных аналитиков ИК «Фридом Финанс» отбирает алгоритм, который выявляет перспективные и доходные размещения. При этом фонд получает аллокацию, то есть удовлетворение заявки инвестора при участии в IPO, по верхней границе. Например, инвестор подает заявку на приобретение 100 акций конкретной компании на IPO. После размещения бумаг ему на счёт приходит только пять акций, то есть аллокация составила 5%. Деньги, которые брокер не потратил на акции, вернутся на счёт. Если IPO очень популярное и на акции высокий спрос, то аллокация будет меньше. Частный инвестор, как правило, получает невысокие аллокации, а вот фонд получает максимальное удовлетворение своих заявок. Спустя три месяца после IPO акции компаний продаются и в фонд отбираются новые активы.