инвестиции в недвижимость в москве с чего начать

Я хочу вложиться в недвижимость. Что мне нужно знать?

Вложения в недвижимость — одни из самых популярных частных инвестиций в России. По данным ВЦИОМ, 18% россиян планируют использовать такой способ инвестирования для обеспечения своей старости. Популярнее лишь банковские депозиты (23%) или накопленные наличные средства (21%).

Это логично: вкладывая в недвижимость, инвестор покупает реальные объекты. Они устойчивы к инфляции, а их стоимость в долгосрочной перспективе стабильно растет. При достаточном начальном капитале можно вкладываться сразу в несколько объектов, что может увеличить доходы в разы. Кроме того, рынок недвижимости довольно инертен в отличие от волатильного рынка акций или валюты.

Многие считают, что вкладываться в недвижимость просто и интуитивно понятно. Но это не так — как и в любом виде инвестиций, здесь свои преимущества, недостатки, нюансы и подводные камни. В этом тексте РБК Quote расскажет о главных из них.

В каком состоянии рынок жилья сейчас?

Рынок недвижимости довольно стабилен. Главный фактор влияния на него в 2020-м — перемены в законодательстве: с 1 июля 2019 года вступили в силу поправки к 214-ФЗ «Об участии в долевом строительстве», действие которого полноценно распространили на апартаменты.

Теперь для строительства как жилых домов, так и апартаментов используются эскроу-счета, а застройщики должны вести строительство с привлечением проектного финансирования. Суть: дольщик переводит деньги на эскроу-счет в банке, банк выдает девелоперу кредит на строительство, а деньги со счета достаются застройщику только после выполнения условий, заранее прописанных в договоре долевого участия.

На большинство проектов, начатых до 1 июля 2019-го, эти правила не распространяются. Власти разрешили застройщикам вести продажи по-старому, если готовность объекта составляет не менее 30%, а количество заключенных договоров долевого участия — не менее 10%.

Однако новые стройки будут работать уже по новым законам. Плюс перемен — рискованность вложений в недвижимость снизилась, а принципы долевого строительства апартаментов стали аналогичны рынку жилья. Минус — переход на эскроу снижает доходность инвестиций в новостройки. По мнению экспертов, разница между стоимостью на стадии котлована и построенной недвижимостью вряд ли превысит 10%.

Также это приведет к уходу ряда небольших девелоперов из-за сокращения их маржи и разницы между ценой на старте и при вводе в эксплуатацию. Процесс уже запущен: по данным риелторской компании «Метриум», в 2019 году на московском рынке новостроек было представлено на 23% меньше проектов, чем в 2018-м (69 против 90). В компании связали это с переходом на новую схему финансирования строительства многоквартирных домов через эскроу-счета.

Предпосылок для снижения цен в ближайшее время нет, ведь все больше новостроек будут продаваться по эскроу-счетам. По мнению аналитиков, к концу 2020 года доля проектов с продажами через эскроу увеличится с нынешних 15% до 35–40%.

Новые объекты будут изначально выходить на рынок по более высоким ценам. Все это увеличит порог входа для инвесторов и увеличит сроки окупаемости недвижимости. Больнее всего перемены ударят по апартаментам: по мнению экспертов, разница в стоимости между ними и квартирами в будущем сократится до 10%, что снизит востребованность апартаментов. Инвесторы в недвижимость не исчезнут, но их число существенно снизится из-за сокращения числа высокомаржинальных проектов.

Подстегнуть спрос может Центробанк, если в соответствии с прогнозами аналитиков понизит ключевую ставку — это положительно скажется на ипотечных ставках. В 2019-м они уже упали до 8,5–8,7% годовых. Кроме того, это также снижает доходность банковских депозитов — некоторые инвесторы могут разочароваться в них и обратить внимание на рынок недвижимости.

Есть два основных способа получения дохода с недвижимости: аренда или перепродажа. В обоих случаях наблюдается множество нюансов. Например, аренда может быть долгосрочной или посуточной. А цену перепродажи можно увеличить несколькими способами — скажем, перевести недвижимость из нежилого фонда в жилой и наоборот, сделать ремонт, перепланировать или разделить объект на две и больше частей.

Срок возврата инвестиций варьируется. После покупки квартиры в новостройке на котловане реализовать ее можно будет сразу после ввода дома в эксплуатацию — то есть получить прибыль уже через два-три три года. Аренда же будет окупаться от восьми до 20 с лишним лет в зависимости от назначения помещения. Однако у владельца будет оставаться опция перепродажи.

Инвестиции в жилую недвижимость с целью перепродажи более выгодны, но и более рискованны. Стоимость апартаментов со стадии котлована до окончания стройки может вырасти до 30–35%, в то время как квартиры редко дорожают более чем на 20%. Исключения — проекты, где застройщики занижают цены на старте реализации из-за стремления перебить предложения конкурентов или нехватки разрешительной документации.

Что касается роста стоимости после ввода в эксплуатацию, то здесь не стоит рассчитывать на многое. Как апартаменты, так и квартиры прибавляют в цене, однако в последние годы этот рост обычно не превышает уровня инфляции и составляет около 3% в год.

А насколько выгодно сдавать недвижимость в аренду?

По оценкам аналитиков ЦИАН, доходность арендного бизнеса в России выше, чем доходность банковского депозита. Рантье может в среднем рассчитывать на 7,8% годовых, в то время как вкладчик получает около 5,8%.

Выгоднее всего сдавать жилую недвижимость в провинции — например, в Астрахани доходность аренды составляет 10,6%, а срок окупаемости — всего 9,5 года. А вот в Москве получится заработать всего 5,5% годовых. По словам риелторов, арендная доходность снижается каждый год, но инвестиции в недвижимость по-прежнему остаются одними из самых доходных.

Апартаменты лучше квартир подходят желающим получать регулярный пассивный доход от сдачи в аренду. По различным оценкам, сегодня апартаменты приносят собственникам 8–15% от их стоимости в год. Конечная цифра во многом зависит от того, сдаются они в долгосрочную или же краткосрочную аренду — посуточная сдача выгоднее, но подвержена сезонности. Даже со всеми расходами на содержание недвижимости это позволяет окупить инвестиции за восемь — десять лет.

Сдаваемая в аренду квартиру отбивается дольше: в зависимости от местоположения она позволяет собственнику получать 3–6% от своей стоимости за год. В этом случае ее окупаемость может затянуться на десятилетия. Главные факторы влияния на доходность: срок аренды и локация — наиболее конкурентоспособными являются квартиры в центре или рядом с метро. Самыми ликвидными являются небольшие квартиры — однушки и евродвушки.

Цены на аренду квартир в последнее время растут: в 2019 году они в среднем по России выросли на 5–7%. Эксперты ждут, что такая тенденция продолжится и в 2020-м. В Москве этот рост может составить до 20%. Причины — рост стоимости квадратного метра в новостройках и на вторичном рынке жилья, а также подорожание ЖКУ, увеличение взносов за капремонт и инфляция.

А чем апартаменты отличаются от квартир? Стоит ли в них инвестировать?

Некоторые считают, что апартаменты — это просто альтернативное название квартиры. Это не так. По российскому законодательству, апартаменты — это не полноценные жилые помещения, а «номера в гостинице общей площадью не менее 40 кв. м, состоящие из двух и более комнат с мини-кухней». Это определение появилось в официальных документах лишь в 2019 году — до этого юридический статус апартаментов был размыт.

Апартаменты можно условно разделить на два типа. Первый — сервисные: это готовые для проживания помещения, обслуживаемые управляющей компанией. Второй — несервисные апартаменты: по сути, это квартиры, построенные на не предназначенных для жилищного строительства участках и недоступные для оформления прописки.

Главный плюс апартаментов для инвестора в сравнении с квартирами — более низкий порог входа. В зависимости от класса апартаменты стоят на 15-25% дешевле квартир аналогичного уровня.

Апартаменты могут располагаться в жилом доме или отдельном комплексе, а также в коммерческих зданиях — например, бизнес-центрах. Также под апартаменты часто переделывают старые здания бывших промышленных предприятий. Требования к строительству апартаментов, толщине стен, инсоляции, шумоизоляции, благоустройству, транспортной и социальной инфраструктуре (школы, больницы, детсады) гораздо ниже, чем к жилым помещениям — поэтому они обходятся значительно дешевле квартир.

В плане аренды сервисные апартаменты являются интересным вложением. Управляющие компании всегда предлагают владельцам инвестиционные программы. Собственники могут заключить с УК договор, по которому те берут на себя поиск жильцов и ответственность за сохранность имущества. При этом УК либо выплачивают владельцу ежемесячную фиксированную сумму (программа гарантированной доходности), либо — прибыль от сдачи апартамента в аренду с удержанием комиссии за услуги (программа максимальной доходности).

Во втором случае накладные расходы с учетом комиссии УК эксперты советуют оценивать в 40% от платежей арендаторов. Эта стратегия более рискованная: она сильно зависит от эффективности работы и честности управляющей компании, а также локации апартаментов. В случае долгих простоев инвестор рискует даже уйти в минус, учитывая высокие тарифы на ЖКУ. В то же время никто не запрещает отказаться от контракта с управляющей компанией и сдавать недвижимость самим, как это делают владельцы квартир. Однако в этом случае заботы по поиску арендаторов и содержанию апартаментов ложатся на плечи собственника.

При этом минусов у апартаментов достаточно. В них невозможно прописаться — теоретически можно лишь оформить временную регистрацию максимум на 5 лет. На апартаменты не распространяется ряд законов и прав: например, неприкосновенность жилища, невозможность конфискации в случае банкротства, а также закон о тишине, запрещающий шуметь в ночное время. У владельцев квартир таких проблем нет: у них есть возможность регистрации, доступ к социальной инфраструктуре и на них распространяется действие Жилищного кодекса.

Собственники апартаментов вынуждены куда больше тратить на эксплуатационные расходы. Тариф на коммунальные услуги для коммерческих помещений существенно выше, чем для жилых: за тепло и электричество придется платить на 25-30% больше, за воду — примерно на 10%. Налог на недвижимость также выше. Если апартаменты гостиничного типа, то ставка составит 0,5%, если они расположены в административно-деловом комплексе — 2%. А вот для квартир она обычно составляет 0,1%.

Льгот на оплату ЖКХ и налоги у владельца апартаментов нет. Кроме того, нужно платить управляющей компании за обслуживание комплекса. Также инвестору стоит помнить, что поскольку апартаменты не считаются жилой недвижимостью, при их покупке нельзя рассчитывать на имущественный вычет и субсидии.

Какие еще расходы и риски несет инвестор в недвижимость?

Их более чем достаточно. Вкладывая в недвижимость на котловане, всегда есть риск, что объект не построят — например, по причине банкротства застройщика. Или, как минимум, сроки окончания строительства сдвинутся вправо.

На стоимость недвижимости могут повлиять обстоятельства, которые не всегда возможно просчитать заранее — например, строительство неподалеку крупных транспортных узлов или вредного производства. Качество работ тоже не всегда может оказаться достаточно высоким, особенно если речь идет о нежилых помещениях.

После покупки недвижимости стоит помнить про дополнительные расходы — придется оплачивать налог на недвижимость, коммунальные услуги и время от времени проводить ремонт. Последнее особенно важно, если инвестору не повезет с арендаторами.

В процессе продажи или покупки недвижимости теряется немало времени и денег, поскольку он сопровождается массой бюрократических операций и уплатой пошлин. Если актив необходимо продать срочно, то без значительного снижения цены сделать это практически невозможно.

Важный момент: со сдачи коммерческой недвижимости в аренду нужно платить налоги. Если вы сдаете апартаменты как физическое лицо, то придется платить НДФЛ в размере 13%. Но ставку можно снизить до 6%, если зарегистрироваться как индивидуальный предприниматель и перейти на упрощенную схему налогообложения.

Также придется уплатить НДФЛ с дохода от продажи жилой недвижимости. Чтобы освободиться от него, нужно держать в собственности не менее 5 лет — это правило действует для объектов, приобретенных после 1 января 2016. Если же сделка совершена до 1 января 2016, то этот срок снижается до трех лет. При этом при продаже раньше минимального срока можно рассчитывать на вычеты: 1 млн рублей или фактические расходы на покупку.

Купить акции ведущих застройщиков можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Как я инвестировал в московскую недвижимость

И так ли это выгодно, как кажется на первый взгляд

В течение восьми лет я последовательно покупал и продавал квартиры в новостройках Москвы и ближайшего Подмосковья.

Я не разбирался в недвижимости, когда только начал этим заниматься. Но вложения в недвижимость мне казались в тот момент самыми разумными. За восемь лет я изучил специфику рынка и научился предугадывать, в какие новостройки стоит вкладываться, а в какие — нет. Расскажу, по каким параметрам я выбирал квартиры, на что обращал внимание и каких ошибок мог избежать.

Что и сколько я покупал

Изначально у меня была квартира в Ростове-на-Дону. В 2012 году я ее продал за 2,7 млн рублей и вложился в однокомнатную в городе Московский в 9 км от Мкада. Позднее этот город стал частью столицы. Когда квартиру построили, я переехал в нее жить и перестал тратить деньги на съем. Позже я продал эту квартиру и купил другую в ЖК « Саларьево-парк », но большего метража и рядом с метро. О квартирах, которые я покупал для жизни, я расскажу в другой статье.

Параллельно я инвестировал деньги в новостройки. В этой статье пойдет речь именно о моих инвестиционных квартирах.

Чтобы вам было проще ориентироваться в моих квартирах, я сделал вот такую таблицу.

Мои инвестиции в московскую недвижимость

Как я купил свою первую инвестиционную квартиру в ЖК «Саларьево-парк»

Я приобрел первую инвестиционную квартиру после того, как купил квартиру для жизни. В декабре 2016 года коллега сказала мне, что открылись продажи в ЖК « Саларьево-парк » у застройщика «ПИК». Я пристально не следил в тот момент за московским рынком недвижимости, и глубоких знаний на эту тему у меня не было. Но именно этого застройщика знал как одного из самых крупных в стране. Свою первую ростовскую квартиру я покупал именно у него.

Я присмотрелся к комплексу. Первые корпуса должны были сдать в начале 2019 года. Комплекс строили вблизи открытой недавно станции метро «Саларьево». Я съездил на место, и мне оно показалось ужасным: выходишь из метро — а вокруг ничего. Зато видны промышленные ангары, одноименная деревня, строительные краны и относительно недалеко — бывший полигон ТБО. И хотя сам полигон после рекультивации стал похож на безобидный заснеженный холм, позитива это не добавляло.

Из плюсов я отметил пешую доступность до метро и цену. Например, студии площадью 28 м² продавались за 3,1 млн рублей. Правда, выяснилось, что в первых трех корпусах их уже нет. Я стал ждать, когда откроют продажи четвертого корпуса.

В середине декабря коллега прислала сообщение: только что стартовали продажи четвертого корпуса. Я взял отгул и сразу поехал в офис продаж. Я был на месте через 25 минут после сообщения коллеги и через час после официального старта продаж в этом корпусе. Но в очереди я оказался двадцатым!

Через два часа людей в офисе стало еще больше, а все сидячие места заняли. Я пять часов ждал, когда наступит моя очередь и можно будет зайти к менеджеру. Попутно я изучал рекламные материалы и планировки. Из них я выяснил, что студий 28 м² в этом корпусе нет. Я присмотрел другой вариант — евродвушку 36 м² за 3,6 млн рублей.

Когда меня наконец вызвали, выяснилось, что понравившейся мне планировки евродвушки тоже уже нет. Из того, что мне подходило по бюджету, были либо классические однушки 34 м² за 3,4 млн рублей, либо студии 23 м² за 2,4 млн рублей. Я выбрал однушку: студии тогда были относительно новым форматом, и многие не понимали, будет на них спрос или нет. А 23 м² тогда казались слишком маленькой площадью, чтобы там можно было постоянно жить.

Пока я общался с менеджером, продажи закрыли, всех остальных людей отправили по домам. Мне пообещали, что моя бронь не слетит. И не обманули — на следующий день я заплатил в офисе 5000 Р и получил на руки договор бронирования.

Когда покупаешь квартиру на стадии котлована, нужно научиться оценивать удобство планировки по схеме. Так выглядела планировка студии, когда я выбирал, что купить

А вот такая планировка была у евродвушки. Это очень удачный вариант, потому что, помимо небольшой спальни, кухню-гостиную можно также использовать как полноценную жилую комнату

За квартиру нужно было заплатить 3,4 млн рублей. У меня было накоплено только 1,4 млн рублей, на остальную часть я решил взять ипотеку. Для оформления кредита воспользовался услугами менеджера застройщика — отправил ему справку 2-НДФЛ и копию трудовой. Сам я не ездил в банк, менеджер все сделал за меня.

Уже потом я узнал, что это общероссийская практика: под строительство конкретных объектов открывается новое юридическое лицо. Так застройщик диверсифицирует риски, которые могут возникнуть при строительстве различных объектов недвижимости. ПИК специально под строительство ЖК « Саларьево-парк » организовал ООО «Тирон», которой и принадлежали земельные участки, где шло строительство. Первичные разрешения на строительство получал ПИК, а затем они были переделаны на ООО «Тирон».

Через три недели я забрал в офисе продаж зарегистрированный ДДУ и кредитный договор. Теперь оставалось 2,5 года ждать, когда дом сдадут. Я планировал закрыть ипотеку за пять лет. Но потом у меня изменились обстоятельства, и я закрыл ее через год деньгами от продажи другой квартиры.

Потратил на покупку однокомнатной квартиры в ЖК « Саларьево-парк » 3 604 000 Р

| Квартира | 3 400 000 Р |

| Проценты по кредиту | 165 000 Р |

| Услуги застройщика по регистрации ДДУ | 27 000 Р |

| Страховка по кредиту на 1 год | 12 000 Р |

Как я продал квартиру в ЖК «Саларьево-парк»

Популярность ЖК «Саларьево-парк» в 2018 году резко выросла, цены на недвижимость в Москве тоже пошли вверх. Я решил не рисковать и продать квартиру, пока, как мне показалось, цены были на максимуме.

До сдачи дома оставалось еще 10 месяцев, поэтому в мае 2018 года я выставил квартиру на продажу по переуступке за 5 млн рублей. Переуступка, или, как говорят юристы, уступка права требования, — это замена в ДДУ одного дольщика на другого, пока дом еще не построен и акт приема-передачи квартиры еще не подписан. К тому моменту я закрыл ипотеку, поэтому с банком согласовывать переуступку было не нужно, а разрешение от застройщика я получил еще в феврале 2018 года, сразу после того, как закрыл ипотеку.

Это специфика продаж по переуступке — даже если нет покупателей, цену снижать не обязательно. Готовность дома растет с каждым днем, и через пару месяцев продавать за ту цену, которую назначил первоначально, может быть уже невыгодно. Правда, очень важно в этом случае правильно рассчитать цену. Если она изначально завышена, квартира будет долго продаваться.

В моем случае у застройщика было впереди еще множество очередей строительства, поэтому для продажи нужно было ставить цену ниже. Конкуренция по переуступкам была невысокой. В итоге, когда нашелся покупатель, мы подписали договор аванса. Я отправил сканы своих документов в банк, где покупатель брал ипотечный кредит. Банк проверил мои документы, и мы подписали в отделении договор уступки, а затем отнесли все документы в МФЦ. Через две недели я получил на свой счет деньги от сделки.

Тогда мне казалось, что цены в ЖК « Саларьево-парк » уже перегреты и расти им некуда. Я купил квартиру за 3,4 млн рублей, а продал за 5,05 млн рублей. Тогда мне это показалось очень приличным. Кто бы мог предположить, что за оставшиеся до сдачи дома 10 месяцев стоимость квартиры вырастет еще почти на 1,5 млн рублей!

Деньгами от продажи квартиры я частично оплатил покупку студии в ЖК «Инновация» в августе 2018 года, о которой расскажу дальше в статье.

В 2019 году по этой сделке я уплатил НДФЛ в размере 193 000 с разницы между ценой продажи и суммой затрат по этой квартире.

Инвестиции — это не сложно

Как я купил вторую инвестиционную квартиру — однокомнатную в ЖК «Филатов луг»

В декабре 2017 года в Москве анонсировали старт продаж квартир в ЖК «Филатов луг» от компании «Инград». На московском рынке компания появилась не так давно, но считалась надежной: у нее были реализованные проекты в области и она была связана со структурами Московского кредитного банка.

Я поехал туда на машине: посмотрел место и оценил, как часто ходили автобусы, — оказалось, часто, буквально каждые 2—3 минуты. Это был большой плюс, который нивелировал отсутствие метро в пешей доступности. Я посчитал место вполне пригодным для жизни. Теперь все решал вопрос цены.

Тогда я уже много читал форумы по новостройкам. В один из дней кто-то из участников написал о старте продаж этого комплекса и выложил цены. Они мне показались привлекательными: студии 25 м² продавали за 2,5 млн рублей, а однушки 36 м² — за 3 млн рублей, и все это с чистовым ремонтом. Но за три недели до этого я вложился в свою вторую квартиру для жизни: квартира в Московском, где я жил до этого момента, перестала меня устраивать. К тому времени она была у меня в собственности уже более трех лет, поэтому НДФЛ при ее продаже платить было не нужно. Я ее продал и взамен купил вторую квартиру в ЖК « Саларьево-парк », но уже для себя. Еще одну инвестиционную квартиру я пока приобретать не собирался.

Незадолго до того, как я стал присматриваться к комплексу «Филатов луг», мне позвонила сестра. Она просила сообщить, если я увижу новостройку по хорошей цене, потому что тоже хотела купить квартиру в Москве. Бюджет у нее был ограничен. Я рассказал ей о варианте в ЖК «Филатов луг». Сестра сказала, что будет думать.

Вопрос с деньгами можно было решить — застройщик предлагал беспроцентную рассрочку: 50% сразу и 50% равными долями в течение года. Кроме того, если бы квартира не выросла в цене, можно было отказаться от нее перед сдачей дома и получить деньги обратно с доходностью по ставке 10% годовых. Щедрость «Инграда» тогда не знала границ.

я заплатил за бронь квартиры в ЖК «Филатов луг»

Подумав несколько дней, я решил, что если сестра откажется, то я куплю квартиру сам, потому что вижу в ней хороший потенциал роста. Вот что мне понравилось в этом ЖК:

Сестра сперва отказалась от покупки. Поэтому я сам на всякий случай начал собирать деньги на первоначальный взнос по ипотеке и готовить справки для оформления кредита. Но через месяц сестра передумала, и мы решили брать квартиру напополам. В «Инграде» любезно согласились переоформить бронь и поменяли схему оплаты с ипотеки на рассрочку.

В итоге совместными усилиями мы собрали половину стоимости квартиры и в феврале 2018 года перевели на счет застройщика 1,5 млн рублей. С первоначальной суммой у меня проблем не было: с момента брони я уже продал квартиру в Московском, в которой жил. Деньгами от этой продажи я полностью закрыл ипотеку за инвестиционную квартиру в ЖК « Саларьево-парк » и половину долга за вторую квартиру в том же комплексе, которую купил для жизни. Еще часть я пустил на оплату своей половины квартиры в ЖК «Филатов луг». Оставшийся долг мы с сестрой равными долями выплачивали в течение 12 месяцев.

Я следил за проектом и даже думал купить там еще одну квартиру в кредит в новых очередях. Однако цены на рынке сильно выросли, поскольку скоро должны были ввести расчеты через эскроу-счета, и от покупки я отказался.

Потратил на покупку ½ доли в однокомнатной квартире 1 515 000 Р

| Моя часть квартиры | 1 500 000 Р |

| Услуги застройщика по регистрации ДДУ | 15 000 Р |

Дальнейшая судьба квартиры в ЖК «Филатов луг»

Когда мы с сестрой все выплатили, я заказал в «Инграде» справку о том, что у нас нет задолженности, и на всякий случай — разрешение на переуступку. «Инград» давал это разрешение бесплатно по письменному заявлению. Некоторые застройщики требуют за разрешение определенную сумму или еще хуже — процент от суммы переуступки. Теоретически можно подать документы на регистрацию уступки права требования и без согласия застройщика. Но не каждый покупатель пойдет на такое, если в ДДУ четко прописано, что для переуступки требуется согласие застройщика.

Примерно в это же время я предложил сестре продать квартиру. На тот момент цены по переуступке были 5,2—5,3 млн рублей. С учетом торга и дополнительной скидки за второй этаж можно было смело рассчитывать на 5,1 млн рублей. Аналогичных предложений было немного, а цены у застройщика были выше. Я считал, что это уже очень дорого для этого места. То есть за год с небольшим можно было заработать на этой квартире больше 2 млн рублей. Но сестра сказала, что хочет ее оставить.

В середине 2019 года Росавиация предъявила претензии к «Инграду» по высотности домов, потому что они находятся близко к аэропорту «Внуково», и через суд добилась приостановки всех регистрационных действий по объекту. Росавиация посчитала, что дома стали мешать взлету самолетов и создавать помехи для радара, который расположен в нескольких километрах от них. Ни о каких переуступках больше речи не шло.

Начались бесконечные суды. Застройщик их выигрывал, потому что все документы перед строительством были согласованы. В ответ шли кассации и апелляции от транспортной прокуратуры, параллельно подавались новые иски. Процесс длится уже больше года. В итоге дома построены, сделана отделка, работают лифты, есть отопление, свет, вода в квартирах. Стоит полностью готовый муниципальный детский сад, но ключи от квартир получить нельзя. Дольщики пишут во все инстанции, приглашают федеральные СМИ, устраивают одиночные пикеты, но пока что результата нет.

Уменьшают ли риски недостроя эскроу-счета?

1 июля 2019 года вступили поправки в закон о долевом строительстве, по которым застройщики обязаны работать через эскроу-счета. Это специальные счета в банке, где хранятся деньги дольщиков. То есть покупатели квартир в новостройке не перечисляют деньги застройщику напрямую, а переводят их на его счет эскроу. Счета открывают на имя дольщиков, и застройщик не имеет к ним доступа, пока не сдаст квартиры.

Без эскроу-счетов сейчас строится относительно небольшое количество комплексов, но они есть. Эскроу-счет оберегает от потери вложенных денег, но не компенсирует упущенную выгоду. Например, мы с сестрой получили бы назад только 3 млн рублей, которые вложили. При этом рыночная стоимость нашей квартиры после сдачи — около 6 млн рублей. В такой ситуации проще ожидать решения по судам, чем требовать назад вложенные средства.

Обвинять застройщика сложно: все документы были в порядке и разрешение отозвали задним числом, когда часть домов была уже практически готова. Это яркий пример того, что инвестиции в недвижимость — это всегда риски, даже если застройщик надежный. Хотя сейчас все же дело движется к концу, большое количество судов выиграно и стороны постепенно приходят к взаимопониманию.

Теперь мы с сестрой ждем, когда дом сдадут и можно будет оформить собственность. Потом мы либо продадим квартиру, либо сдадим ее в аренду. Еще есть вариант, что кто-то из нашей семьи переедет в нее жить.

Разработкой внешнего вида ЖК «Филатов луг» занималось архитектурное бюро Speech. Ничего выдающегося вы там не увидите, но для экономкласса выглядит вполне достойно

Третья инвестиционная квартира — студия в ЖК «Инновация»

В августе 2018 года я купил студию 23 м² за 2 018 000 Р в ЖК «Инновация» от застройщика «Гранель». Деньги у меня оставались после переуступки первой квартиры в « Саларьево-парке ». Я узнал информацию о старте продаж на форумах, когда был в отпуске. Но так как «Гранель» вывел разом в продажу очень большое количество квартир, ажиотажа не наблюдалось. Вернувшись из отпуска, я спокойно поехал в главный офис компании, и мне предложили выбрать из множества вариантов на разных этажах.

ЖК «Инновация» строился на границе Москвы и Одинцова. До Мкада всего 2 км, рядом — станция МЦД «Сколково». До одноименной станции можно было дойти пешком. Сам район Сколково очень приятный — с парками и прудами. Из минусов — в комплексе было очень много маленьких студий. В будущем такой дом может превратиться в некое подобие общежития. Не каждый согласится жить в таких условиях, поэтому основной контингент там — молодежь без детей.

Мне кажется, что, благодаря невысокой стоимости на старте продаж и хорошему росту цены, этот проект можно смело считать одним из лучших инвестпроектов не только 2018 года, но и всех последних лет. Маленькие студии в ЖК «Инновация», которые на старте стоили 1,8—2,1 млн рублей, сейчас можно продать по переуступке в два раза дороже. В декабре 2020 года дом должны сдать, и цена еще немного подрастет.

я вложил в третью инвестиционную квартиру

Дальнейшая судьба квартиры в ЖК «Инновация»

Я пока еще не решил, что буду делать с этой квартирой. У застройщика в продаже не осталось почти ничего. С точки зрения инвестиций это большой плюс. Прямых конкурентов в округе тоже нет. Так что делать дисконт к рыночной цене, если продавать по переуступке, не обязательно. Я могу дождаться, когда дом достроят, и оформить собственность — такие квартиры всегда стоят еще дороже. Сейчас квартира стоит 4,1—4,3 млн рублей.

Но есть и другая сторона. Многие покупали квартиры в доме как инвестиционные. Есть большая вероятность, что, когда инвесторы оформят собственность, они все кинутся продавать эти квартиры. А высокая конкуренция — не лучший помощник при продаже. Плюс в связи с неопределенностью в экономике прогнозировать цены даже на несколько месяцев вперед — занятие неблагодарное.

Оптимальный вариант, на мой взгляд, выставлять квартиру на продажу по переуступке и смотреть спрос. Если найдется покупатель по хорошей цене, ее можно будет продать. Если нет — буду ждать и затем оформлять собственность. Если и тогда не получится продать, то буду делать ремонт. Ликвидность квартир с ремонтом всегда выше. Главное — правильно рассчитать затраты. Выбор нужно делать, исходя из каждой конкретной ситуации.

Если продать эту квартиру сейчас, то чистая прибыль по этой сделке после вычета налогов составит около 1 900 000, или 94% от вложенных средств за 2,5 года.

Четвертая инвестиционная квартира — однокомнатная в ЖК «Балтийский»

В мае 2019 года я купил однокомнатную квартиру 39 м² в ЖК «Балтийский» от застройщика « РГ-Девелопмент » за 7,35 млн рублей. Минимальный бюджет покупки на старте в этом комплексе для простых смертных был 6,5 млн рублей за студию 30 м². В дальнейшем цены в ЖК «Балтийский» резко скакнули, поэтому этот комплекс можно считать одним из лучших инвестпроектов 2019 года.

Главный плюс — точечная застройка в хорошем, тихом районе около метро «Войковская». На квартиры в таких домах всегда будет спрос. Плюс рядом находится отличный ТЦ «Метрополис» и несколько офисных центров.

Сам старт продаж происходил необычно. Я следил за объектом, так как мне понравилось место. Я заранее позвонил в офис продаж застройщика и попросил сообщить мне о начале продаж. Думаю, моей наивности там многие удивились. В конце апреля на форумах прошла информация, что начались закрытые продажи «для своих» по спецценам. На следующий день должны были начаться продажи для всех остальных.

Утром я позвонил в главный офис компании с вопросом, не начались ли продажи в ЖК «Балтийский». Мне ответили четко и ясно: «Продаж еще нет, следите за информацией на нашем сайте и ждите звонка менеджера». В это время на форумах пошла скудная и противоречивая информация, что продажи, возможно, идут и нужно ехать в офис и не слушать менеджеров. Я еще раз позвонил и спросил, могу ли я записаться в офис для консультаций. Ответ был все тот же : «Продаж нет, только потеряете зря время». По счастливому стечению обстоятельств офис застройщика был в 10 минутах езды от моей работы, и я все-таки решил попытать счастья.

Помимо меня, в офисе было еще несколько человек: видимо, те, кто тоже узнал информацию с форума, либо «свои», которые не успели купить на закрытых продажах. Двое из них были с менеджерами, один ждал своей очереди. Мне также предложили подождать. Никто не сказал: «Зачем вы приехали, вам же сказали, что продаж нет». Хотя, судя по голосу, 20 минут назад я общался все с той же девушкой.

Через 30 минут меня пригласил менеджер. Продажи действительно шли второй день, и уже почти ничего не было. Европланировки все разобрали. Из маленьких метражей были только классические однокомнатные и студии. Я посчитал, что студии здесь будут менее ликвидными, и забронировал однокомнатную квартиру 39 м² за 7,35 млн рублей.

стоила четвертая инвестиционная квартира в ЖК «Балтийский»

Я купил ее в ипотеку на 10 лет под 10,4% с минимальным первоначальным взносом 1,1 млн рублей. Деньги на первоначальный взнос у меня лежали на накопительном счете в банке под 6,5% годовых. Хранить так деньги для инвестиций удобно: с таких счетов деньги снимаются без потери процентов, а ставка обычно не сильно ниже стандартных депозитов.

Продажи через несколько часов закрыли совсем, так что мне просто повезло. Если бы офис застройщика был в центре или другом районе, я бы вряд ли поехал. Трудно представить, что в наше время продажи могут происходить таким образом, а менеджер будет уговаривать не ехать к ним в офис и не покупать у них квартиры.

Через месяц мне позвонил менеджер застройщика. Он не знал, что квартиру я уже забронировал, и сообщил, что у них открылись продажи. Поскольку я оставлял заявку, то он предложил мне в первых рядах купить квартиру в этом ЖК. Оказалось, что цены уже совершенно другие — почти на 600 тысяч рублей выше, чем в конце апреля. Я спросил, почему они не позвонили месяц назад, когда реально начались продажи. Менеджер ответил, что это были предпродажи и они никого не обзванивали.

Потратил на покупку однокомнатной квартиры в ЖК «Балтийский» 7 985 000 Р

| Квартира | 7 350 000 Р |

| Проценты по кредиту | 560 000 Р |

| Услуги застройщика, в том числе регистрация ДДУ | 50 000 Р |

| Страховка по кредиту на 1 год | 25 000 Р |

Дальнейшая судьба квартиры в ЖК «Балтийский»

Я планирую продать эту квартиру по переуступке до того, как в 2022 году дом сдадут, потому что цена на этот объект уже сильно выросла. Уже сейчас квартиру можно продать за сумму около 10,8—11,2 млн рублей, так как у застройщика подобные появляются по ценам выше 11,3 млн. Я не уверен, что она будет расти дальше при текущей неопределенности в экономике.

Даже если я не успею выплатить ипотеку к этому моменту, это не важно. Многие банки разрешают сделать переуступку до того, как полностью погасишь ипотеку. Возможно, мне придется заплатить банку небольшую комиссию и сделать небольшую скидку покупателю. Но в целом этот процесс может быть даже более быстрым и комфортным, чем обычная переуступка, так как обычно все контролирует банк.

Большой плюс для инвестора в этом проекте — нет конкуренции с застройщиком. Компания выводит на рынок квартиры очень редко, по высокой цене, и они почти сразу попадают в бронь. Прямых конкурентов в округе тоже нет. Существенная разница с ЖК «Инновация» лишь в том, что собственность ждать придется гораздо дольше. Надежнее попытаться продать такую квартиру по переуступке с небольшой скидкой от цены застройщика. А в моем случае — еще и с дополнительной скидкой за то, что квартира находится в залоге у банка.

Я рассматриваю и альтернативный вариант. Если остаток долга будет небольшой — до 2 млн рублей, то можно выставить квартиру на продажу и оформить потребительский кредит. Затем закрыть ипотеку и вывести квартиру из-под залога. Тогда скидку за залог можно не делать, а спрос на квартиру повысится. Если долг большой, есть риск застрять с этим кредитом надолго под более высокий процент, чем по ипотеке. Что из этих двух вариантов выбрать, будет понятно по ситуации.

Если продать эту квартиру сейчас, то чистая прибыль по этой сделке после вычета налогов составит около 2 600 000. В процентах от вложенных средств доходность рассчитать сложно, так же как и у квартиры в Саларьево, потому что я оплачиваю её стоимость частями. Если бы я оплатил всю сумму сразу, то получилась бы доходность около 42% за полтора года, но из-за наличия ипотеки и, несмотря на выплату довольно весомой суммы процентов, доходность получается выше — около 60-65% от вложенных средств за полтора года. Всё потому, что тут, так же как и в Саларьево, рост стоимости квартиры в процентах более чем в два раза превышает проценты по ипотеке.

Насколько выгодно инвестировать в квартиры в 2020 году

За последние несколько лет я пропустил еще 10—15 хороших стартов продаж, потому что свободных денег не было, а брать ипотеки в больших количествах я не хотел. Я считаю инвестиции в новостройки рискованным занятием: квартиры могут не только расти в цене, но и падать, как нам уже показывали 2009 и 2015 годы.

Сейчас ситуация поменялась. Стартов по хорошим ценам очень мало, и на них часто наблюдается высокий ажиотаж. Этим в своих корыстных целях пользуются застройщики. В первый же день старта продаж они выставляют высокий ценник, а потом еще умудряются его повышать. Основная причина ажиотажа — льготная ипотека и снижение ставок по вкладам. Люди стараются вложить деньги, а застройщики потирают руки. А после того, как ввели эскроу-счета, застройщики никуда не торопятся. Все равно они не увидят деньги дольщиков сразу после покупки.

У многих специалистов совершенно обоснованно складывается впечатление надувающегося пузыря. Но когда этот пузырь начнет сдуваться — и будет ли он вообще сдуваться, сказать сложно. Слишком много разных факторов схлестнулось: взвинченные цены, пандемия и прогнозируемые проблемы с платежеспособным спросом с одной стороны, низкие ставки по ипотеке, низкие проценты по депозитам и налог с крупных депозитов — с другой. Что из этого возьмет верх, предсказать не может никто.

Итог — на недвижимости в Москве в прежние годы можно было неплохо зарабатывать, если хорошо разбираться в рынке. Рынок постоянно растет с 2015 года. Но вот что будет дальше, сказать очень сложно. Одно дело — пытаться заработать на растущем рынке, который мог простить даже некоторые ошибки выбора, и совсем другое — когда рынок находится в стагнации или падает.

Подробно о том, какие факторы я учитывал при инвестировании в квартиры, где искал информацию, как выбирал район, какие ошибки совершал и каких смог избежать, расскажу в следующей статье.

Сколько я заработал

Подсчитать точно, сколько именно я заработал на инвестиционных квартирах, сложно, потому что большая часть заработанных на этом денег остается в недвижимости. Можно было бы продать инвестиционные квартиры и увидеть чистую прибыль. Но тогда нужно понимать, куда эти деньги потом вложить. Выгодных вариантов вложиться в новые объекты сейчас почти нет, оставлять деньги в рублях не очень хочется, а валюта уже очень сильно выросла в цене.

Помимо квартиры, в которой я живу, сейчас у меня есть две инвестиционные квартиры в строящемся жилье и ½ доли еще в одной. По одной из квартир я еще не закрыл ипотеку, остаток по кредиту там — 2,5 млн рублей.

Если считать по рыночным ценам, то сейчас стоимость моего инвестиционного жилья составляет около 18 млн рублей. Для объективности я рассчитывал цены по нижней планке аналогичных предложений на «Циане» и «Авито». Квартиры по нижней планке иногда бывают с проблемами в документах или с какими-то недостатками в самих квартирах. Это нужно выяснять у продавцов. Поэтому в реальности, думаю, за них можно будет выручить немного больше.

примерная стоимость моей инвестиционной недвижимости

О чем помнить, если соберетесь инвестировать

Спасибо всем, кто комментировал статью. Я действительно упустил вопрос с налогами, но ровно потому что налог с продажи я платил всего с одной квартиры. Но попросил редакцию вставить про это абзац в тексте.

Ещё добавил немного информации о примерной доходности вложений.

Дмитрий, согласен полностью, я бы их вообще изолировал от общества, от них один вред! Но есть несколько «но»:

И все таки не хватает данных по реальной доходности объекта с учетом налога, затрат и т.п.

Цифра в 18 млн не дает понимания ROE.

И не очень понятно зачем дожидаться права в оформление в собственность а потом продавать? Цена за это время не вырастет на 13+%, а вот налог уже появится.

P.S. Что-то не заметил в статье «каких ошибок можно избежать», какие-то минорные вещи только. Да и выбор и стратегия тоже особа не раскрыта, почти в каждой покупке написано «мне повезло», собственно вся суть инвестиций в недвижку.

Анатолий,

1. «Цифра в 18 млн не дает понимания ROE». Доходность объектов очень тяжело рассчитать, если был использован кредит, так как в таком случае оплата квартиры распределена на длительном промежутке времени.

2. «Цена за это время не вырастет на 13+%, а вот налог уже появится». Налог платится 13% что с переуступки, что с обычной продажи.

Денис,

1. Сложно, но можно и нужно. Иначе не понятно зачем это все, если можно пойти и купить облигации или открыть вклад в 2018 году под 15% годовых и не заморачиваться. Да, чуть сложнее посчитать упущенную выгоду, учесть ипотечные платежи и прочее (если вы не финансист и т.п.). но упрощенная модель строится в экселе без проблем. Какая же это инвестиционная деятельность, где нет даже примерной доходности при каких рисках.

2. Если и по переуступке есть налог, то странно об этом не упоминать в расходах.

3. Ну стоит тогда это было хоть в конце статьи упомянуть.

4. Я не придираюсь, но просто хочется чуть больше о деталях знать, а меньше о везении. В Москве строится сотни разных ЖК разного класса (а с областью дак вообще), и наличие метро рядом, и ТЦ рядом и т.п. Хочется сравнение, почему именно этот ЖК, а не другой со схожими характеристиками ну и так далее.

Это скорее вопросы и пожелания к статье.

В любом случае было познавательно почитать.

Анатолий, со вкладом в 15% вы годика на 3 промахнулись, да и то этот процент постоянно снижался вслед за ключевой ставкой ЦБ, то есть эффективная за год и тем более за 2-3.

Анатолий, под недвижимость можно взять ипотеку и использовать деньги банка, а с акциями нет)

Анатолий, 15% даже в 2015 не было, в лучшем случае — 12, которые стремительно снижались все это время.

Где налог на прибыль от продажи квартир?

Андрей, налоги на переуступку выплачены, переуступка была без занижения стоимости. Это пока единственная квартира, которая подлежала налогообложению по срокам владения.

Денис, спасибо за ответ. В статье об этом ничего не сказано, поэтому и возник вопрос.

Андрей, согласен. Нужно было об этом упомянуть.

Андрей, Возможно с занижением продавал

Роман, если БЫ да каБЫ.

нет, не правы

Алекс, сам процесс оплаты не описан? Оплачивал через личный кабинет на сайте налоговой. Налоги с переуступки платятся так же, как и с обычной продажи квартиры.

ПС: другие активы тоже есть, хотя в гораздо меньшем объёме, просто статья всё-таки про недвижимость, поэтому не стал расписывать.

Константин, так коммуналку начинают начислять после принятия квартиры по АПП.

Хорошая статья, не знал что был такой спрос на квартиры

Илья, вы выбрали очень интересный пример, только почему Вы считаете курс на сегодняшний день? Квартира продана в январе 2018 года, когда курс был 56 рублей, вы же рассчитываете по 73? По-моему не очень объективно, это даже не смотря на то, что вы выбрали именно ту квартиру, которая покупалась для жизни, а не для инвестиций, да ещё и в период с самым резким скачком валюты.

Почему вы тогда не рассмотрите пример другой квартиры в Саларьево? Куплена при курсе 61, продана при курсе 62. Прибыль в долларах при полной оплате 40% за полтора года, при использовании ипотеки около 60%.

Критика всегда интересна, но только когда она объективна.

Очень интересно.

Сразу возникли некоторые вопросы:

В 2012 Вы приехали с Ростова с 2700000, а квартиру купили за 3180000+доп. расходы 462000 итого 3460000

Вопрос: откуда 942000, если Вы только приехали?

Допустим Вы купили квартиру в уже построенном доме и жили в ней…Иначе где Вы жили, пока дом строился?…В статье не указано.

В 2016 Вы покупаете квартиру в Саларьево, где первоначальный взнос 1400000( опять же откуда, учитывая, что Вы еще живете в Московском…

942000+1400000=2342000 (почему не указано о их возникновении))))

Итого: через 2 года Вы заработали 1054020… и это при том, что ипотека погашена за год, вместо 15 лет…

т.е. 1054020 : 24 месяца= ваш доход 43917,5 в месяц

Константин, Коммуналка в строящимся доме?)

Алекс, 17-18 год были 7-9 % вклады

Акция ПИК в январе 2016 года стоила 210р.

Сейчас 593р.

Так же было выплачено 59р дивидендов.

Интересно, а какая доходность у автора. Но я думаю, ее посчитать настолько же сложнее, на сколько сложнее инвестировать в реальную недвижимость по сравнению с акциями.

Думаю, щас не лучшее время для инвестиций. Цены за 2020 год выросли больше чем на 50% и достигли, как мне кажется, нереального максимума. Лучше подождать год или два. Когда ажиотаж спадёт на квартиры.

Смысл обсуждать прошлое, аналог которого уже не предвидится в будущем, да и советы на вашем опыте уже не актуальны. Сейчас наступила новая эра со счетами-эксроу.

А вот то, что автор не может посчитать свою доходность это показатель того, что он не инвестор, а удачливый малый, которому повезло, чуйка есть.

Дмитрий, ну, у вас получилось, так же как у автора многократно купить подешевле и продать подороже?

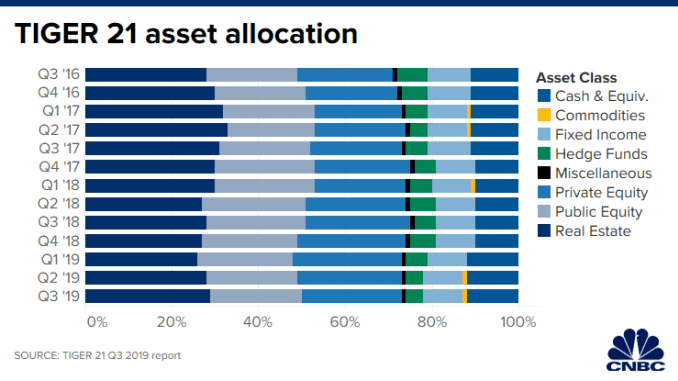

Сергей, согласно практически любым исследованиям, что доводилось видеть, и в частности вот этой картинке из Гугла, далеко не 60-80%

Картинка показывает как распределяют активы люди с капиталом 10м+ — в целом, конечно, это только одна группа людей, но быстрый гуглеж привел именно сюда

Алла, к сожалению такова реальность рыночной модели. Я бы предпочёл иметь возможность купить любую квартиру за деньги, чем ждать «разрешения» от регуляторов.

От 15-16 года такие ощущения: недвижка конкурировала с банками и конкуренция складывалась не в пользу первых. Поэтому на инвестициях в недвижку можно было спокойно ехать частным инвесторам (я тоже проехался естественно). Но и рисков также было предостаточно, дду и имитатор страховой за застройщиком не особо работали.

От текущего состояния ощущения ровно наоборот: доходность не в пользу банков, эскроу стоит не настолько дорого чтобы НАСТОЛЬКО сильно влиять на цены и как мне кажется, появился довольно таки вовремя(да и хороший козёл отпущения:»это всё эскроу»).

Конечно важна ликвидность объекта: возможность продать по рынку хотябы за пару месяцев, а куда пойдёт этот самый рынок ну ктож его знает то.

Автор молодец, счастливчик. А мне гребаный урбан-групп все попортил

Galina, спасибо! Но у меня тоже есть пока свой «урбан» в виде ЖК Фиалатов луг. Думаю и ваш и мой дом всё-таки сдадут в итоге.

Роднечков, ну так, сделать чутка скидку и все, переуступка подходит как под ипотеку, так и под все виды господдержки.

Автор молодец. Но приведенные цифры-вообще ни о чем, как говорится, чтобы оценить точную доходность и сравнить её с другими инвестиционными инструментами.