ипотека 0 1 процент в чем подвох

От 0,1% годовых: где взять ипотеку ниже рынка и что для этого нужно

По данным «Дом.РФ» на конец июля, средневзвешенная ставка по ипотеке на новостройки в России составляет 8,2% годовых, на вторичном рынке — 8,46% годовых. Но есть ипотечные программы, по которым ставки находятся ниже рынка. В основном — это льготное предложение с господдержкой, но есть и предложения от застройщиков. Рассказываем, где и по каким ставкам сегодня можно оформить ипотеку на таких условиях.

Дальневосточная ипотека

Если говорить о государственных ипотечных программах, то самые низкие ставки сегодня по дальневосточной ипотеке — до 2% годовых. Программа позволяет оформить ипотечный кредит на покупку или строительство жилья на Дальнем Востоке. Воспользоваться дальневосточной ипотекой могут только молодые семьи (в возрасте до 35 лет). Первоначальный взнос должен составить не менее 15% (включая средства маткапитала). Размер кредита — не более 6 млн руб.

Льготный кредит можно потратить на покупку жилья (квартиры и дома) в новостройке и на вторичном рынке, в городе — только в новостройке (квартира может быть в строящемся доме или уже сданном, также это может быть жилое помещение в таунхаусе). Дальневосточную ипотеку можно направить на строительство дома или покупку земельного участка. Объекты должны находиться на территории ДФО, а назначение участка — ИЖС или личное подсобное хозяйство.

По данным «Дом.РФ» на конец июня, ставки по дальневосточной ипотеке в Сбербанке, ВТБ, в банке «Открытие» начинаются от 1% годовых, в банке «Дом.РФ», Россельхозбанке, Газпромбанке — от 0,9% годовых. Минимальная ставка по программе в Промсвязьбанке: от 0,8% годовых, максимальная — в Совкомбанке и Росбанке: от 1,9 и 2% годовых соответственно.

Читайте также

Сельская ипотека

Еще одна льготная программа, ставки по которой находятся ниже рыночных показателей, — сельская ипотека. Ставка по ней не превышает 3% годовых, но может быть ниже. Действие сельской ипотеки распространяется почти на все населенные пункты с населением не более 30 тыс. человек, кроме городских округов и муниципальных образований Москвы, Санкт-Петербурга и Московской области.

Максимальная сумма займа для Дальнего Востока и Ленинградской области составляет 5 млн руб., для остальных регионов — 3 млн руб. Оформить сельскую ипотеку можно на срок до 25 лет. Первоначальный взнос — от 10% (с учетом маткапитала). Заемщиком может быть любой россиянин. Требований к возрасту, семейному положению, месту жительства и социальному статусу нет.

Сельскую ипотеку можно получить на покупку квартиры в новостройке или на вторичном рынке, а также на приобретение или строительство частного дома. Строительные работы должен проводить подрядчик на основании официального договора. По данным «Дом.РФ» на конец июля, сейчас оформить сельскую ипотеку можно только в нем, ставка составляет 2,8% годовых. Остальные банки не принимают заявки из-за израсходования лимита.

Читайте также

Семейная ипотека

Оформить жилищный кредит по ставке ниже рынка позволяет семейная ипотека по ставке до 6% годовых. Изначально на семейную ипотеку могли претендовать только семьи с двумя и более детьми, которые родились с 1 января 2018 года по 31 декабря 2022 года. Но с 1 июля 2021 года программу расширили на семьи, в которых в этот период родился или был усыновлен первенец.

Потратить семейную ипотеку можно на покупку жилья в новостройке, на вторичном рынке или частного дома с земельным участком. Продавцом обязательно должно выступать юридическое лицо (например, застройщик). Также кредит можно использовать для строительства индивидуального жилого дома или покупки земельного участка с дальнейшим строительством на нем частного дома. Все работы должны проводиться по официальному договору подряда с юридическим лицом или индивидуальным предпринимателем.

Программа предусматривает ограничение по сумме кредита: для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области — 12 млн руб., для других регионов — 6 млн руб. Взять ипотеку можно на срок не более 30 лет. Первоначальный взнос должен составлять не менее 15% от стоимости недвижимости. Подробнее о программе читайте в материале «В последний вагон: семейная ипотека сейчас и что изменится с 1 июля».

Ставки по семейной ипотеке на 23.07 в топ-15 банков (данные «Дом.РФ»)

Льготная ипотека на новостройки

Возможность получить ипотеку на выгодных условиях сохраняется по льготной программе на новостройки. Основные параметры программы с 1 июля изменились. Предельная ставка повысилась с 6,5% до 7% годовых, но крупнейшие российские банки держат ставки ниже 7%.

Сумма кредита по этой программе снизилась и стала единой для всех регионов — 3 млн руб. До этого в Москве, Подмосковье, Санкт-Петербурге и Ленинградской области можно было взять кредит на сумму до 12 млн руб., а во всех остальных регионах — до 6 млн руб. В итоге программа фактически стала бессмысленной в мегаполисах, где цены на жилье выше среднероссийских, поскольку требуется первый взнос до 70% от стоимости будущей квартиры в новостройке.

Дополнительных требований к заемщикам нет. Главное условие — льготный кредит можно направить только на покупку жилья в новостройке.

Ставки по льготной ипотеке на 23.07 в топ-15 банков (данные «Дом.РФ»)

Ипотека от застройщика

Застройщики также активно практикуют субсидирование ипотеки по ставке ниже рынка. Ставки по таким программам начинаются от 0,1% годовых. Но зачастую льготная ставка действует определенный период и только у банков-партнеров девелопера. Например, у ГК ПИК и ГК «Инград» льготная ставка 0,1% годовых действует только первый год, а потом возвращается к рыночной. В ЛСР льготный период по такой же ставке составляет два года, в ГК «А101» — пять лет, но при первоначальном взносе 50%. Поэтому условия и требования лучше уточнять у самих застройщиков.

«Но в целом программы с акционной ставкой 0,1% на первый год пользуются не очень высокой популярностью среди клиентов, поскольку в этом случае они, как правило, не могут получить скидку от застройщика. А снижение расходов по обслуживанию кредита в первые 12 месяцев оказывается менее выгодно, чем дисконт», — говорит председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова.

Сейчас компании активно прорабатывают возможность запуска и новых подобных предложений, поскольку после 1 июля льготная ипотека стала малоприменима для рынка новостроек «старой» Москвы, добавляет эксперт, и для успешных продаж нужны новые механизмы поддержания спроса. Поэтому вполне вероятно, что список спецпредложений от застройщиков в перспективе продолжит расширяться.

0,1%, кто меньше? Банки устроили охоту на ипотечных заёмщиков

Кредитные организации уже не в первый раз соревнуются, снижая ставки по льготной ипотеке. Поскольку власти существенно урезали общую льготную ипотеку, банки начали воевать за ипотечных заёмщиков в других программах. В частности, ВТБ снизил ставку по дальневосточной ипотеке до 0,1%. От него не отстают и другие кредитные учреждения.

Ставки начинаются от 0,1%

Со 2 сентября ВТБ снизил ставку по ипотечным кредитам, выдаваемым в рамках программы «Дальневосточная ипотека», с 1% до 0,1% годовых. На сегодняшний день это самая низкая ставка среди всех банков.

Как уточняет пресс-служба кредитной организации, ставка с учётом страхования будет зафиксирована на весь срок кредитного договора, вне зависимости от его длительности.

Максимальная сумма кредита ограничена 6 млн рублей. Минимальный первоначальный взнос — 15%, как и по всем другим госпрограммам, несмотря на то, что Центробанк повысил требования к ипотеке со взносом менее 20%.

Ипотека выдаётся на покупку новостроек в Дальневосточном федеральном округе и «вторички» в Магаданской области. В целом программа дальневосточной ипотеки действует до конца 2024 года, но магаданскую «вторичку» можно приобрести по низкой ставке только до конца текущего года.

Не ВТБ единым

Если заглянуть в раздел «Дальневосточная ипотека» на сайте «Выберу.ру», то можно увидеть, что ВТБ не единственный, кто предлагает ставку намного ниже рекомендованной.

Так, Росбанк и «Росбанк Дом» выдают дальневосточную ипотеку под 0,2% годовых, банк «ДОМ.РФ» — под 0,4%, Примсоцбанк — под 0,5%, МТС-Банк — под 0,7% и целая плеяда банков — под 0,9%. Чуть дороже льготная ипотека обойдётся в Сбербанке и банке «ФК Открытие» — 1%.

Условия дальневосточной ипотеки

Льготный кредит могут оформить супруги не старше 35 лет (второй супруг будет поручителем или созаёмщиком), одинокие россияне того же возраста, если есть хоть один несовершеннолетний ребёнок. Можно использовать материнский капитал, но не во всех банках.

На заёмные деньги можно купить новостройку в Дальневосточном федеральном округе (ДФО), в том числе на этапе строительства. Кроме того, льготная ипотека распространяется на покупку вторичного жилья, если оно расположено в сельской местности ДФО. Заёмщики смогут использовать деньги и на строительство частного дома в дальневосточных регионах.

Ставку могут повысить

Ещё одним не менее важным условием льготной процентной ставки является регистрация в приобретённой недвижимости. Если его не соблюдать, то банк может повысить ставку до размера ключевой ставки, увеличенной на 4 процентных пункта на дату заключения договора.

В постановлении правительства также отмечаются другие случаи разрешённого повышения ставки:

Рекомендованная правительством ставка по программе составляет 2%. То есть, государство возмещает банкам недополученные доходы, исходя из разницы между рыночной ставкой и 2%. Когда кредитные организации опускают ставку ниже рекомендованной, то де-факто отказываются от дохода, который могли бы получить. Всё это ради того, чтобы привлечь как можно больше клиентов в надежде перекрыть потери.

Такого ещё не было: в России появилась ипотека под 0,1%

Исторически низкие ставки по ипотеке потеряли эффект из-за резкого роста цен на жильё. Средняя цена на квартиры в московских новостройках превысила 12,726 млн рублей, по данным РБК. Не спасает даже антикризисная ипотека под 6,5%. Чтобы не переплачивать по кредиту, можно обратить внимание на совместные программы застройщиков и банков. Посмотрим, получится ли сэкономить на платежах.

Банк «Дом.РФ» и группа «Самолёт» снизили ставку по семейной ипотеке до 0,1% годовых. Спецпредложение действует в жилых комплексах Подмосковья: «Заречье Парк», «Мытищи Парк», «Спутник», «Томилино Парк», «Пригород Лесное», «Большое Путилково» и «Люберцы». Компании гарантируют, что минимальная ставка будет действовать весь срок ипотеки – до 30 лет. Взвесим плюсы и минусы программы.

Кому подойдёт

Программа очень узкая: действует только в ограниченном количестве ЖК Московской области. Также ипотеку могут взять только семьи, в которых после 1 января 2020 года родились второй, третий и больше детей. Действует программа до конца 2022 года. Максимально низкий процент получается за счет того, что ставку по программе «Ипотека с господдержкой под 6%» дополнительно субсидируют застройщик и банк.

Другие ограничения: оба родителя – граждане РФ, хотя бы один должен иметь регистрацию в Подмосковье. Первенец семьи также должен родиться и получить свидетельство о рождении в Московской обрасти.

Иначе говоря, в программе могут участвовать только многодетные семьи с регистрацией в Подмосковье. И понятно, почему: по словам директора ипотечного бизнеса банка «Дом.РФ» Игоря Ларина, программу субсидируют в том числе власти региона.

Механизм субсидирования, который мы запустили совместно с Правительством Московской области и Группой „Самолет“, позволит подмосковным семьям оформить ипотеку по уникальной ставке — от 0,1%

«Самолёт» – второй застройщик, который присоединился к программе, добавляет Ларин. По информации на сайте «Дом.РФ», семейную ипотеку под 0,1% в Подмосковье также предлагает группа компаний «ФСК». Программа действует в шести жилых комплексах – «Южная Битца», «Первый Лермонтовский», «Датский», «Сколковский», «Римский» и «Центр−2». Однако это предложение распространяется на семьи, в которых после 1 января 2020 родился первенец.

Условия программы «Дом.РФ» и «Самолёт»

Сколько будем платить?

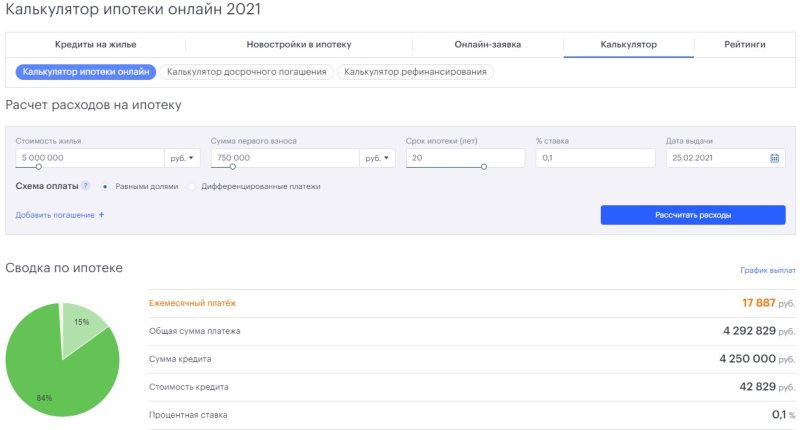

Представители банка и застройщика гарантируют значительное снижение переплаты по кредиту благодаря низкой ставке. Воспользуемся для расчёта ипотечным калькулятором «Выберу.ру».

Например, в ЖК «Мытищи Парк» можно взять квартиру стоимостью 5 млн рублей. При сумме кредита 4,25 млн, первоначальном взносе 750 тыс. и ставке 0,1% платёж на 20 лет составит 17 887 рублей. Переплата – 42 829 рублей или 0,9% стоимости квартиры.

При тех же данных возьмём стандартную ставку 6% по семейной ипотеке. Ежемесячный платёж увеличится до 30 448 рублей, а переплата – до 3 057 596 рублей и составит 61,2% стоимости квартиры.

Семья экономит огромные деньги на переплате, за счёт которых можно сделать ремонт, купить новую мебель или поехать отдыхать. Однако у программы есть очевидный минус – она не для всех, как в территориальном, так и в социальном плане. И если жители Дальнего Востока, например, могут воспользоваться другой льготной программой под 0,7−2%, то гражданам из других регионов придётся переплачивать. Либо – искать ипотечные программы, которые также субсидирует местное правительство.

Дверь в никуда В России продлили льготную ипотеку. Чем сейчас опасна покупка квартиры?

Фото: Сергей Ермохин / ТАСС

Относительно молодой российский рынок ипотечного кредитования в 2020 году развивался стремительно — и все благодаря коронавирусу. Власти страны запустили ипотеку с субсидированной ставкой, чтобы поддержать спрос на жилье и не допустить провала в строительной сфере на фоне распространения COVID-19. Фокус удался, но теперь России, возможно, грозит ипотечный кризис. В последние месяцы о риске его развития неоднократно заявляли эксперты и даже некоторые чиновники. Одновременно представители различных госструктур начали активно отрицать такую возможность. Механизм ли это психологической защиты, когда субъект отказывается признать существование проблемы, или действительно сильная вера в устойчивость рынка жилищного кредитования — пока непонятно. Долговое безумие, уроки американского кризиса и неуловимый ипотечный пузырь — в материале «Ленты.ру».

Понабрали

Рынок ипотеки в кризисном 2020-м действительно растет рекордными темпами — и участники рынка жилищного кредитования открыто признают, что это происходит в первую очередь благодаря мерам поддержки строительной отрасли, которые были инициированы президентом Владимиром Путиным. Главная такая мера — это запуск льготной ипотеки на покупку квартир в новостройках. Программу он анонсировал в середине апреля, и уже спустя пару дней российские банки начали предлагать соответствующие кредитные продукты — под беспрецедентные 6,5 процента годовых.

В предыдущие годы низкой считалась ставка на уровне 10 процентов, поэтому спрос на «ковидную» ипотеку оказался высоким. Подсуетились и застройщики, вовремя организовавшие дистанционные продажи квартир и бесплатные поездки на такси до офисов продаж — покупать жилье можно было даже в период самоизоляции. По его окончании на рынке новостроек начался настоящий ажиотаж. Покупали преимущественно в кредит — по данным финансового института «Дом.рф», доля ипотечных сделок в строящихся многоквартирных домах в настоящее время достигает 90 процентов. Исследование, подготовленное специалистами Райффайзенбанка, показало, что 59 процентов российских миллениалов (людей, родившихся после 1981-го и до 1996-го) в ближайшем будущем планируют приобрести жилье, из них 79 процентов намерены взять ипотеку.

Фото: Валерий Мельников / РИА Новости

По предварительной оценке «Дом.рф», за девять месяцев 2020-го в России было выдано более миллиона ипотечных кредитов на 2,7 триллиона рублей — почти столько же, сколько за весь 2019 год. «Если развитие ситуации с пандемией коронавируса не потребует введения строгих ограничительных мер, то в этом году россияне оформят более 1,5 миллиона кредитов на 3,7 триллиона рублей», — говорится в материалах банка (есть в распоряжении «Ленты.ру»).

Август уже официально стал рекордным для отечественного рынка ипотеки — тогда выдали 148 тысяч жилищных кредитов на 375 миллиардов рублей (данные «Дом.рф» и агентства Frank RG). Предыдущий абсолютный рекорд был установлен в июле, когда россияне набрали ипотеки на 362 миллиарда рублей.

«Мы видим, что ипотечный рынок полностью восстановился от негативных последствий пандемии коронавируса», — констатируют в «Дом.рф». О том, насколько восстановилось финансовое благосостояние россиян и чем грозит повальное увлечение ипотекой, — ни слова.

А отдавать чем будем

По оценке международного рейтингового агентства Moody’s, общее число ипотечных заемщиков в России осенью 2020-го достигло 7-10 миллионов человек. Развитию жилищного кредитования можно было бы радоваться, но ипотечная задолженность растет на фоне явного падения доходов населения. Еще в мае стало известно, что после начала ограничительных мер из-за пандемии зарплаты уменьшились у половины граждан. В Росстате подсчитали: во втором квартале 2020 года доходы населения обвалились на 8 процентов после роста в первом на 1,2 процента. В первом полугодии показатель упал на 3,7 процента. Ожидается, что по итогам 2020-го падение составит 3 процента.

В предыдущие годы граждане тоже явно не гребли деньги лопатой: реальные располагаемые доходы непрерывно падали с 2014-го по 2017 год на фоне затяжного кризиса. Околонулевой рост показателя был отмечен в 2018 году (плюс 0,1 процента). По итогам 2019-го доходы россиян увеличились на 1 процент в годовом выражении. Весь рост, очевидно, «съели» коронавирус и его последствия.

Логичный вопрос — как люди будут возвращать долги банкирам — волнует многих экспертов. Из числа чиновников первым об опасности расширения программы льготной ипотеки заговорил заместитель министра финансов Алексей Моисеев. Он отметил, что «мы рискуем надуть пузырь на этом рынке среди людей». Моисеев указал на растущий показатель долговой нагрузки (ПДН) заемщиков, заявив, что примерно 40 процентов россиян не могут позволить себе жилищный кредит даже под 0 процентов.

Фото: Валерий Мельников / РИА Новости

«Реальные располагаемые доходы граждан России начиная с 2014 года идут вниз, а выдача ипотеки — растет (как и рублевые цены на недвижимость). Идеальное сочетание для ипотечного кризиса. Ипотечного кризиса пока в России еще не было. В 1998 году — практически не было ипотеки, в 2008 году — была только лайт-версия («валютные ипотечники»). Но все когда-то бывает в первый раз», — написал экономист, доцент РАНХиГС Сергей Хестанов на своей странице в Facebook 30 сентября.

Двумя неделями позже он определил и главный катализатор развития ипотечного кризиса в России — это рост количества и доли заемщиков с низкими финансовыми возможностями. Хестанов заявил, что к настоящему времени подавляющее большинство людей, которые планировали купить недвижимость в ипотеку, уже это сделали. «Льготная ипотека стимулирует купить жилье тех, кто раньше не собирался это сделать», — подчеркнул он. По мнению экономиста, в настоящее время кредиты на жилье стали доступны людям с невысокими доходами. Многие из них в дальнейшем не смогут исправно вносить платежи.

Спустя несколько дней Центробанк напомнил о падающих доходах российских ипотечников. Заместитель председателя банка Ольга Полякова заявила, что необходимо очень взвешенно подходить к росту долговой нагрузки физических лиц. Несмотря на все предупреждения, программу льготной ипотеки продлили до 1 июля 2021 года — соответствующее постановление подписал премьер-министр Михаил Мишустин.

Российскому правительству, возможно, стоит что-то сделать для предотвращения формирования «пузыря»

Интересно, что о необходимости принятия мер для исключения жилищно-кредитного провала российскую власть предупреждали не только отечественные, но и зарубежные эксперты, в частности, представитель США — «творца» крупнейшего в истории человечества ипотечного кризиса. Эксперт по экономике американского агентства Bloomberg Скотт Джонсон мягко заявил, что России «возможно, стоит что-то сделать для предотвращения формирования «пузыря» (ипотечного — прим. «Ленты.ру»)».

Пустота по-американски

В США ипотечный кризис, спровоцировавший финансовый, а затем и мировой экономический кризисы, разразился в 2007 году. Тогда резко выросло число невыплат по ипотечным кредитам — преимущественно тем, которые выдавались «слабым» заемщикам (с низким уровнем кредитоспособности). При этом доля таких займов в 2004-2006 годах сильно увеличилась — ипотека была популярна, и банки выдавали ее если не всем подряд, то явно без особых строгостей. Большинство потенциально «плохих» кредитов оформлялись под плавающую процентную ставку.

Фото: Михаил Джапаридзе / ТАСС

В преддверии кризиса стоимость обслуживания «плавающих» кредитов стала повышаться, ежемесячные платежи росли, соответственно, все больше и больше людей начали допускать просрочки выплат или вовсе переставали платить. Одновременно в стране упали цены на жилье, что усложнило процесс рефинансирования ипотеки. Ценные бумаги, обеспеченные ипотечными закладными, беспрецедентно обесценились. Банкиров позже обвинили в том, что они осознанно выдавали ипотеку некредитоспособным гражданам, ставя таким образом под угрозу стоимость ипотечных облигаций и благополучие их держателей.

Пик выселений ипотечных банкротов в США пришелся на 2009-2010 годы, журнал The Economist в 2009-м оценивал число отчуждений жилой недвижимости в 9 миллионов в год (против миллиона в «обычные» годы). Чтобы уменьшить масштабы социального кризиса, были запущены государственные и частные программы поддержки домовладельцев. Кроме того, главные игроки американского рынка ипотеки то и дело вводили моратории на отчуждение жилья. Несмотря на это, пустующие дома стали обыденностью.

Меры поддержки помогли лишь части заемщиков, но урок был выучен: объем ипотечного долга в США во втором квартале 2019-го достиг 9,4 триллиона долларов, превысив «кризисный» показатель 2008-го, но его качество признали высоким — после ипотечного провала банки начали очень строго оценивать потенциальных заемщиков, а неуплаты по ипотеке стали редкостью. Идеальную кредитную картину подпортил коронавирус — по итогам второго квартала 2020-го процент просрочки по ипотеке в США составил 8,2 процента, увеличившись за три месяца на четыре процентных пункта.

У нас свой путь

В России совокупный объем «плохих» ипотечных кредитов к осени 2020-го достиг 76,68 миллиарда рублей, увеличившись почти на 5 процентов за год, подсчитали в ЦИАН. По данным аналитиков, доля просроченной ипотеки стабильна — в настоящее время в целом по стране она составляет 0,9 процента от всего объема задолженности по жилищным кредитам. На первичный рынок приходится 22 процента «плохих» ипотек. «Несмотря на рекордные объемы задолженности по кредитам, их качество сохраняется на высоком уровне», — утверждают эксперты.

Фото: Роман Пименов / ТАСС

По оценке Центробанка, объем просроченной ипотеки к сентябрю составил 0,8 процента (69,73 миллиарда рублей). Регулятор сдержанно реагирует на заявления о возможном ипотечном кризисе в России. «Риск возникновения «пузырей» на отдельных региональных рынках ипотечного кредитования из-за реализации программ льготной ипотеки в настоящее время отсутствует, — говорится в аналитической записке ЦБ, опубликованной 7 октября. — Заметная часть ипотечных жилищных кредитов по-прежнему выдается на стандартных условиях. Столичные регионы остаются лидерами по получению льготной ипотеки. Несмотря на то что условия льготной ипотеки являются максимально выгодными, сохраняется влияние таких факторов, как динамика доходов населения и демографические особенности».

В Минстрое еще в сентябре заявили, что «правительство бы не стало субсидировать то, что приведет к дефолту». Замминистра Никита Стасишин, говоря об угрозе возникновения ипотечного кризиса, отметил, что в российском правительстве работают люди «с высшим образованием, а иногда и не с одним». Спустя месяц его начальник, глава министерства Владимир Якушев использовал схожую аргументацию — основным регулятором ипотечного рынка в стране является Минфин, а «там работают достаточно серьезные профессионалы», указал чиновник.

Риск формирования ипотечного пузыря прокомментировали и в Кремле — пресс-секретарь президента Дмитрий Песков сообщил, что за ситуацией на рынке жилищного кредитования внимательно следят. «Нет сомнения, что правительство очень внимательно за этим наблюдает», — подчеркнул Песков. Он заверил, что власти не допустят возникновения ипотечных пузырей.

Оптимизм экспертов рынка лучше обоснован. «На текущий момент я оцениваю вероятность развития полноценного ипотечного кризиса в России как низкую, — заявил «Ленте.ру» Ильгиз Баймуратов, вице-президент международной аудиторско-консалтинговой сети FinExpertiza. — Это обусловлено как относительно невысокой долей ипотечных инструментов в российской банковской системе, так и в целом относительно хорошим уровнем платежеспособности существующих заемщиков. Ипотечный кризис потенциально может возникнуть в результате резкого и значительного снижения уровня доходов населения, чего не должно произойти с учетом обещаний властей не вводить полноценный локдаун».

Фото: Антон Белицкий / «Коммерсантъ»

В «Объединенном кредитном бюро» (ОКБ) тоже считают, что о кризисе говорить преждевременно: по данным аналитиков, в России просрочено «всего» 0,92 процента от ипотечного портфеля банков (в период американского кризиса просрочка достигала 12,1 процента). «В 2019 году у банков был высокий аппетит к риску, поэтому когда в начале этого года по российской экономике ударила первая волна коронавируса, то часть клиентов не смогла продолжать платить по ипотеке, — рассказал Артур Александрович, генеральный директор ОКБ. — Впрочем, рост уровня просрочки не вызвал каких-либо системных рисков, а банки стали осторожнее. Сейчас мы видим, что выданные после апреля ипотечные кредиты значительно более высокого качества, чем год назад. То есть банки стали кредитовать более надежных заемщиков».

Бешеный рост российского ипотечного рынка объясняется эффектом «низкой базы» (малой долей ипотечных кредитов в ВВП страны), полагает генеральный директор Рейтингового агентства строительного комплекса (РАСК) Николай Алексеенко. Предпосылок для наступления кризиса он тоже не видит. «У нас отсутствует ключевой элемент кризиса — переизбыток предложения, который способен обрушить цены на рынке недвижимости», — заявил Алексеенко. В «Русипотеке» допустили рост числа просроченных кредитов, но не формирование ипотечного пузыря.

В золотой середине — бывший депутат Госдумы, главный научный сотрудник Центрального экономико-математического института РАН Иван Грачев, в 1990-х участвовавший в разработке законов об ипотеке и ипотечных ценных бумагах. «Можно оценить, что ипотечный кризис Россию на самом деле ждет, но он все-таки не будет катастрофическим, — полагает эксперт. — С точки зрения экономики страны это вообще будет достаточно незначимое событие. Впрочем, оно весьма значимо с точки зрения многих десятков тысяч семей, которые попадут в дефолтные обстоятельства». Грачев не рекомендует брать ипотеку с первоначальным взносом меньше 30 процентов и без «ежемесячных доходов на семью в объеме стоимости одного квадратного метра жилья».

Все зря

Главным разочарованием, ассоциированным с программой льготной ипотеки, может стать не рост объема неплатежей, а удорожание жилья, спровоцированное ажиотажным спросом. Согласно статистике «Мира квартир» (есть в распоряжении «Ленты.ру»), в первом полугодии 2020-го квартиры подорожали в новостройках 63 из 70 крупнейших городов России, в семи — подешевели. В среднем только за полгода цены на первичном рынке недвижимости поднялись на 6 процентов, подсчитали аналитики.

«Несомненно, рост цен на новостройки обусловлен дешевой ипотекой, субсидируемой из государственного бюджета, — признают эксперты. — Это был роскошный антикризисный подарок застройщикам, которым теперь не нужно снижать ценовую планку, чтобы привлечь покупателей».

Николай Алексеенко предупредил о риске подорожания квартир в новостройках в середине октября, когда еще не была продлена программа льготной ипотеки. Он отметил, что она так или иначе уже «подогрела» цены на рынке на 15-20 процентов. «Как итог, эффект для людей от нее во многом нивелировался», — заключил эксперт.

Сгладить разочарование поспешили в правительстве — вице-премьер России Марат Хуснуллин обозначил недопущение роста цен на жилье как одну из приоритетных задач в строительной отрасли. Премьер-министр Михаил Мишустин на встрече с лидерами думских фракций пообещал, что власти будут «добиваться всецело отсутствия этого роста (цен на жилье — прим. «Ленты.ру»)». Руководитель аналитического центра «Дом.рф» Михаил Гольдберг на конференции «Mecce Мюнхен Рус» и ИД «КоммерсантЪ» заявил, что рост цен на жилую недвижимость не будет отрицательно сказываться на уровне доступности жилья для граждан, не уточнив, как именно планируется этого достичь (материалы выступления есть в распоряжении «Ленты.ру»)

Сами россияне искренне верят, что сейчас — хорошее время для покупки жилья. Помешать им, похоже, не могут ни еженедельно повышающиеся ценники в новостройках, ни растущая долговая нагрузка, ни даже традиционное ожидание «светлого будущего», в котором стоимость жилья непременно упадет. А роль коронавируса, невольно разогнавшего большую ипотечную машину России, в общественном сознании вообще сведена к нулю.