Сущностный налогоплательщик что значит

Деловая цель, технические контрагенты, необоснованная выгода и реконструкция налоговых обязательств: что все это значит

Говоря о построении грамотной концепции налоговой безопасности, необходимо отталкиваться от условий внешней среды, в которых компании приходится существовать и развиваться. В это связи важно определиться с правовым контекстом налоговой безопасности. Конструкции: «должная осмотрительность», «деловая цель», «расчётный метод», «технические контрагенты» и другие, должны быть понятны налогоплательщику, поскольку без понимания принципов их применения разработать эффективный механизм налоговой и, как следствие, имущественной безопасности — невозможно.

С учётом разъяснений ФНС России по состоянию на март 2021 года разбираемся с экспертами taxCoach с новыми возможностями и ограничениями.

Правила счастливой жизни налогоплательщика

Статья 54.1 НК РФ содержит три условия для уменьшения суммы налогов:

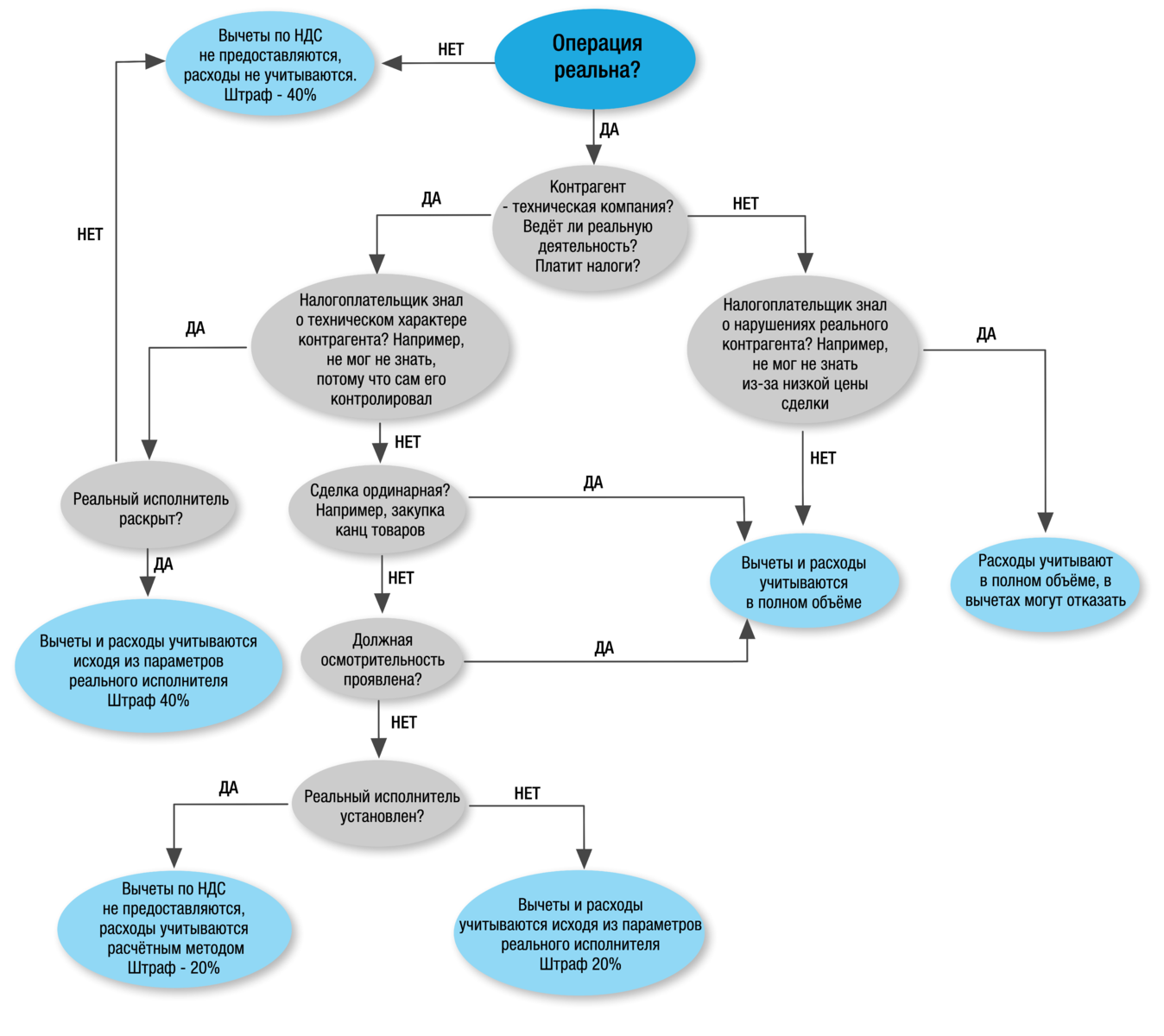

Соблюдение этих правил в схематичном виде выглядит следующим образом:

Искажение

Под «искажением» ФНС понимает:

Реальность имеет ключевое значение и потому выступает первым тестом, проводимым ИФНС при оценке операций налогоплательщика. Если сделка в действительности не исполнялась, а лишь имела место на бумаге, учесть её в целях налогообложения нельзя, независимо от результатов других тестов.

Второй аспект искажения заключается в выявлении действительного экономического смысла операции. То есть необоснованную налоговую выгоду получают не только учитывая нереальные сделки, но и выдавая одни за другие.

Например, под видом займа предоставляют невозвратные инвестиции, учитывая при этом начисленные проценты в расходах. В этом случае налоговые последствия корректируются путём переквалификации сделки в соответствии с её реальным экономическим смыслом. То есть заём условно переведут во вклад в имущество, который не подразумевает начисление процентов, а значит и уменьшения налоговой базы по налогу на прибыль.

Контрагенты, должная осмотрительность и умысел

В качестве преамбулы отметим, что дальнейшее повествование касается исключительно реальных сделок. Нереальные операции в налоговых целях не учитываются.

1) Первоочередное значение имеет вывод о техническом характере контрагента. Его ФНС предполагает обосновывать известным арсеналом доказательств: недостоверный адрес, отсутствие персонала и основных средств, отсутствие необходимых субподрядчиков, «странные» банковские операции и т.д.

2) Далее, важно определить форму вины налогоплательщика в содеянном. Раскрывается данный аспект через знание о техническом характере контрагента.

ФНС выделяет две формы вины: умысел и неосторожность.

В обычной ситуации обычный предприниматель тщательным образом проверяет потенциального поставщика или подрядчика, чтобы удостовериться, сможет ли он выполнить условия договора. Выясняет какой у контрагента опыт, есть ли у него склады или необходимое оборудование, обладает ли он человеческим ресурсом, с помощью которого успеет выполнить работы в срок. Аналогичный подход предлагается использовать и в отношении налогов.

При этом ФНС вполне разумно разделяет сделки по значимости, указывая, что, например, приобретение канцелярских товаров на небольшую сумму (ординарная сделка) не требует такой же тщательной проверки контрагента, как покупка недвижимости или дорогостоящего оборудования.

Форма вины имеет принципиальное значение для налоговых последствий. Так, при доказанном умысле, налогоплательщику будут вменять штраф в размере 40% от суммы доначисленийВ соответствии с п. 3, ст. 122 НК РФ, против 20% при неосторожности. Однако наиболее важным выступает её влияние на определение размера самих доначислений.

3) Выше мы упомянули возможность скорректировать налоговые обязательства даже при умышленной оптимизации налогов, например, при сознательном включении в цепочку подконтрольной технической компании.

ИФНС учтёт реально понесённые на сделку затраты и предоставить вычеты в сумме уплаченного контрагентом НДС, но только если налогоплательщик раскроет реального исполнителя по сделке. В противном случае отказ в вычетах и расходах в полном объёме.

Для «неосторожных» налогоплательщиков условия мягче. В случае выявления реального исполнителя налоговый орган учтёт уплаченные ему суммы в качестве расходов и предоставит вычеты по НДС, если контрагент является его плательщиком. В иной ситуации расходы определяются расчётным методом, то есть исходя из рыночных цен по аналогичным сделкам. Вычеты по НДС при этом не предоставляются.

Интересно, что ФНС настаивает на раскрытии реального исполнителя именно в ходе налоговой проверки. Закономерно возникает вопрос, а что же будет в ситуации, если налогоплательщик представит доказательства, раскрывающие фактического исполнителя, в ходе обжалования решения в вышестоящем органе или в суде? Полагаем, что этот вопрос разрешится только на практике. Но тем не менее, мы считаем, что такие доказательства должны быть учтены.

За того парня

Не оставила ФНС без внимания и ситуацию взаимодействия с контрагентами, оптимизирующими НДС, не подходящими под определение технической компании. Это, например, компания, которая ведёт реальную предпринимательскую деятельность, но сама пользуется услугами технических контрагентов для оптимизации налогов. Либо компания, которая формально имеет необходимые ресурсы, но встраивается в цепочку сделок для переноса налоговых рисков с основной компании.

Последствия неуплаты налога такими компаниями могут быть переложены на налогоплательщика при условии, что он знал о нарушениях своего контрагента.

Для доказывания факта осведомлённости налоговая служба в первую очередь рекомендует устанавливать подконтрольность таких контрагентов налогоплательщику либо согласованность действий с ними. Здесь имеет место попытка пресечь создание подконтрольных буферных компаний, наделённых необходимыми ресурсами, которые аккумулируют на себе риски взаимодействия с техническим контрагентами.

Помимо указанной ситуации, в отношении подобных контрагентов, письмо ФНС содержит следующий посыл:

Следует также учитывать, что получение выгоды налогоплательщиком может выражаться в установлении цены приобретения товаров (работ, услуг) в размере, который существенно ниже рыночной стоимости.

Вероятно, здесь подразумевается, что налогоплательщик должен догадаться о нарушениях самостоятельного контрагента, поскольку тот предоставил ему очень низкие цены, получить которые можно лишь за счёт уклонения от уплаты налогов. Вывод неоднозначный, так как определение цены зависит от массы факторов, и отклонения от рыночного уровня могут быть обусловлены разными причинами.

Предполагаем, что на этой почве в будущем возникнет масса споров с налоговыми органами, ведь, по сути, налогоплательщик понесёт потери за выбор контрагента, предлагающего наиболее выгодные условия сотрудничества. То есть вполне нормальное желание бизнеса снизить затраты может стать наказуемым.

ФНС предлагает выход из ситуации: налогоплательщик может взыскать с контрагента убытки в виде недополученных вычетов. Однако на сегодня подобные судебные споры относятся к категории наиболее сложных, соответственно, предложенный механизм вряд ли заработает на одном уровне с административным ресурсом налоговой службы, позволяющем взыскать недополученные налоги напрямую с нарушителя.

Деловая цель

Статья 54.1 указывает, что основной целью сделки не может быть экономия на уплате налогов. В своих разъяснениях ФНС предлагает механизм определения основной цели через постановку вопроса: а совершил бы налогоплательщик такую сделку, если бы налоговые преимущества ему не были бы предоставлены?

В целом, новизны в этом подходе нет. Мы не раз указывали, что гарантией налоговой безопасности является понятная деловая цель, которая должна превалировать над налоговым эффектом.

Однако анализируемое письмо не просто говорит о необходимости деловой цели, оно повышает требования к ней.

Так, налоговая служба указывает на необходимость оценки конкретной операции и её деловой цели в совокупности с другими операциями налогоплательщика. То есть сама по себе операция может иметь понятную деловую цель, однако её сопоставление с другими операциями указывает на то, что выполнена она была преимущественно для получения налогового эффекта.

В качестве примера ФНС приводит ссылку на дело «Мон’дэлис Русь» (см. дело А11-6203/2016) В данном деле уплата процентов по долгу, возникшему из-за приобретения доли в организации, была переквалифицирована в перечисление прибыли. В отрыве от общего контекста ввоперация имела понятную деловую цель: приобреталась доля в ООО, высокая ценность которой не оспаривалась.

Однако при сопоставлении данной сделки с другими действиями других организаций налоговый орган доказал, что, в сущности, покупатель уже владел приобретаемым юрлицом, а значит, в сделке не было смысла. Кроме того, налоговый орган определил, что перечисленные денежные суммы, полностью соотносились с размером дивидендов, которые продавец доли распределил в пользу конечного бенефициара бизнеса. В результате суды пришли к выводу, что налоговая цель доминировала.

Искусственное дробление

ФНС выделяет три признака искусственного дробления:

Ранее налоговый орган уже выделял данные признаки в числе прочих (см. Письмо ФНС РФ от 11 августа 2017 г. № СА-4-7/15895@), новые разъяснения акцентируют внимание на, так называемых, «снайперских» признаках, выявление которых практически гарантирует победу инспекции в суде.

Как определить сумму доначислений

Ещё один важный комментарий касается порядка определения суммы доначислений при выявлении искусственного дробления.

ФНС указывает, что при определении налоговых обязательств, будут учитываться не только совокупные доходы объединяемой группы, но и соответствующие расходы, уплаченный поставщикам НДС и суммы налогов, оплаченные в рамках применения спецрежимов. То есть в зачёт пойдёт всё то, что реально было уплачено.

Такая позиция поможет исключить возможные споры с зачетом и возвратом уплаченных налогов, в том числе теми налогоплательщиками, которые признаны несамостоятельными и подконтрольными по результатам претензий в искусственном дроблении бизнеса.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Добросовестный налогоплательщик

Добросовестным налогоплательщиком считается налогоплательщик, который имеет хорошую репутацию у налоговых органов в отношении исполнения им обязанностей, которые предусмотрены НК РФ.

Критерии добросовестного налогоплательщика

Добросовестным налогоплательщиком считается тот, кто:

в целях снижения суммы уплачиваемых налогов использует только законно установленные способы;

вовремя и в полном объеме уплачивает налоговые платежи;

сдает в срок всю необходимую отчетность;

своевременно и полно отвечает на запросы налоговых органов;

беспрепятственно предоставляет доступ к информации, необходимой для налогового контроля.

Кто и как доказывает факт недобросовестности

Обязанность по сбору доказательств, свидетельствующих о недобросовестности налогоплательщика и получении им необоснованной налоговой выгоды, ложится на ИФНС (п. 6 ст. 108 НК РФ).

Подход в каждом конкретном случае должен быть индивидуальным.

При этом источники данных, которые могут использоваться могут быть самыми разными, но полученные факты должны быть убедительными (письмо ФНС России от 24.05.2011 № СА-4-9/8250).

Доказательства необоснованной налоговой выгоды

Отметим, что сбор доказательств получения компаниями необоснованной налоговой выгоды проводится налоговыми органами успешно и эффективно.

В качестве доказательств получения компаниями необоснованной налоговой выгоды принимаются следующие факты:

несоответствие данных, относящихся к исполнителю, в отгрузочных документах перевозчика и путевых листах;

отсутствие отчетов по оказанным консультационным услугам;

затруднения при объяснении смысла и обстоятельств сделки;

свидетельские показания работников, подтверждающих фиктивность их оформления на работу в контролируемую фирму;

отсутствие имущества и работников по месту регистрации филиала;

отсутствие реальной деятельности контрагента (непредставление отчетности, неуплата налогов);

ликвидация или реорганизация контрагента сразу после сомнительной сделки;

наличие в цепочке контрагентов лиц, в реальности не осуществляющих деятельность (отсутствие движения денежных средств по счетам или их неперечисление на оплату обычных для функционирующего лица расходов);

исключение из ЕГРЮЛ на момент совершения сделки;

отсутствие необходимого для выполнения работ имущества, персонала и договоров с третьими лицами;

обнаружение у налогоплательщика печати и учредительных документов контрагента;

наличие в договоре условия о согласовании генподрядчиком с налогоплательщиком выбираемых для исполнения работ субподрядчиков.

Проблемный контрагент

В последнее время одним из наиболее часто употребляемых налоговыми органами терминов стал «проблемный» поставщик или его аналог «фирма-однодневка».

Объясняется это тем, что налоговики, на практике успешно доказывают так называемую недобросовестность поставщиков, и связанные с этим неправомерное получение вычетов по НДС и включение затрат в состав расходов, уменьшающих налогооблагаемую базу по налогу на прибыль у организации, проводящей операции с проблемным контрагентом.

При этом, налоговые органы для доказательства «проблемности» контрагента используют определение фирмы-«однодневки» (что является составной частью недобросовестности) и ряд ее признаков.

Так «однодневкой» считается юридическое лицо, которое создается под конкретную операцию или на конкретный срок, как правило на квартал.

Эти фирмы не имеют целью вести какую-либо реальную деятельность, не представляют отчетность или представляют «нулевую» отчетность налоговым органам.

Признаками «однодневки» считается регистрация компании «массовыми» заявителями, по «массовому» адресу, с «массовым» директором и (или) учредителем.

Причем «массовым» считается такой адрес, руководитель, учредитель или заявитель, который указывается в регистрационных данных десяти и более компаний.

Исходя из сложившейся арбитражной практики можно выделить еще критерии, на которые ссылаются налоговые органы, доказывая «проблемность» контрагента:

минимальный размер уставного капитала, который формируется имуществом, вносимым учредителем;

государственная регистрация осуществляется по недействительным или утерянным паспортам;

постоянно действующий исполнительный орган отсутствует по месту нахождения (месту государственной регистрации) юридического лица;

отчетность в налоговые органы не представляется;

отсутствует штат сотрудников, способный выполнять работы (услуги), оказываемые организацией;

учредитель, руководитель и главный бухгалтер – одно и то же лицо;

отсутствует имущество, необходимое для ведения предпринимательской деятельности;

систематически на постоянной основе компания предъявляет к возмещению НДС при несоразмерно минимальных суммах декларируемой выручки.

Как снизить претензии ИФНС по добросовестности контрагента

Учитывая ситуацию, складывающуюся в отношении возможных претензий к осмотрительности и добросовестности, налогоплательщику, начинающему работать с новым контрагентом, есть смысл предпринять ряд следующих действий:

· проверить контрагента (в том числе проверить «массовость» адреса контрагента) на сайте ФНС РФ (письмо ФНС России от 24.07.2015 № ЕД-4-2/13005@).

Результат запроса следует распечатать и подшить к подборке документов по данному контрагенту (досье на контрагента);

· запросить у контрагента пакет документов, подтверждающих легитимность его существования (копии свидетельств ЕГРЮЛ, ИНН, устава) и полномочия лиц, подписывающих документы (см. письмо Минфина России от 10.04.2009 № 03-02-07/1-177);

· найти информацию о контрагенте в СМИ, интернете (реклама, сайт). ;

Первоначальным источником информации о контрагенте могут служить:

публикации в средствах массовой информации,

сайт компании и прочее.

Если первоначальным источником информации об организации являлись элементы внешней атрибутики потенциальных фирм-партнеров: визитные карточки, буклеты, проспекты, адреса сайтов, то такие источники целесообразно подшить в досье с целью поверки и подтверждения реальности указанных контактов и деятельности организации;

· собрать подтверждения реальности деятельности контрагента в виде копий сдаваемой отчетности и выписок по счетам (постановление ФАС Московского округа от 11.04.2013 № А40-69230/12-90-374).

Кроме этого следует получить информацию о статусе организации-контрагента, ее регистрации в налоговом органе, выявления информации о нахождении в процессе ликвидации или факте исключения из ЕГРЮЛ.

Результат проверки необходимо распечатать и подшить к подборке документов по данному контрагенту.

Отметим, что подобная информация принимается судами как подтверждение должной осторожности и осмотрительности налогоплательщика при выборе контрагента.

Кроме этого, подобную информацию по контрагенту с такой же целью может запросить у Организации ИФНС в ходе проведения выездной налоговой проверки (письмо ФНС России от 09.10.2015 № ЕД-4-2/17621).

Сбор документов контрагента

Надо получить от каждого нового контрагента пакет учредительных и регистрационных документов (например):

свидетельство о государственной регистрации (свидетельство о внесении в ЕГРЮЛ),

свидетельство о постановке на налоговый учет (ИНН),

устав (обязательны обложка, листы, содержащие сведения о наименовании организации, учредителях, уставном капитале и распределении долей, порядке избрания, сроке и перечне полномочий руководителя организации);

протокол (решения) об избрании (назначении) руководителя организации или выписки из него;

Указанные документы целесообразно получить в виде заверенных контрагентом копий, за исключением выписки из ЕГРЮЛ, которую необходимо получить в виде оригинала.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Для чего используются категории налогоплательщиков

Классификация налогоплательщиков может быть проведена по разным признакам и применяться для регулирования уплаты и расчета определенных налогов и сборов.

Практически в каждой главе Налогового кодекса приведено такое разделение в целях налогообложения. Но то конкретика законодательства, вводимая для практического их применения. Для получения общего представления важнее выяснить общие виды налогоплательщиков в РФ, чтобы яснее понять систему налогообложения в целом.

Налогоплательщики: понятие, виды, права и обязанности

Налогоплательщик, что очевидно, — это плательщик обязательных сборов в пользу государства. То есть это субъект соответствующих правоотношений, основная обязанность которого заключается в перечислении обязательных платежей. Признаки такого субъекта определяются в законодательстве.

Понятно, что для каждого сбора устанавливаются собственные отличительные черты плательщиков, но в то же время можно выделить и основные категории на основании системного толкования закона. При этом ни в Налоговом кодексе, ни в подзаконных актах или законах регионов нет разъяснения такого общего термина, это чисто теоретические изыскания, а закон всегда конкретен.

Основные категории

Итак, для начала выделяют две основные категории налогоплательщиков:

Последнюю группу можно также подразделить на физических лиц и физлиц, получивших статус индивидуальных предпринимателей. Однако и группу ИП можно подразделить на работодателей и ведущих бизнес собственными силами. Кроме того, есть медиаторы, адвокаты, которые не являются ИП в чистом виде.

На основании анализа справочника кодов, утвержденного Приказом ФНС РФ от 24.12.2014, и отдельных правовых норм можно сформировать итоговую классификацию с выделением групп по порядку налогообложения:

Вполне возможно, что скоро появится еще одна категория: самозанятые граждане, законопроект о ее введении находится на рассмотрении в Госдуме.

Знать коды нужно для заполнения налоговых деклараций (3-НДФЛ, 4-НДФЛ). Так, для заполнения 3-НДФЛ используются следующие коды категорий плательщиков:

Как ФНС определяет фирму-однодневку или «техническую» компанию

Если в результате проверки обнаружится, что поставщик – фирма-однодневка, дело может дойти до суда. ФНС утвердила пошаговую инструкцию для решения проблем со статусами компаний.

Рассмотрим подробнее, в каких случаях организации удастся избежать санкций и штрафов, а когда придётся иметь дело с доначислениями.

Основные моменты ст. 54.1 НК РФ

Уменьшение налоговой базы допускается при 3 основных условиях:

ФНС утвердила пять обязательных тестов, чтобы выявить незаконное сотрудничество с «техническими» компаниями (фирмами-однодневками).

Проверка реальности операций

Реальна ли операция, исполнил ли контрагент все обязанности по договору – первое, что проверяет налоговая в сделке двух организаций.

Тест провален: компания лишается права на снижение дохода с помощью налогового вычета по НДС.

Тест сдан: проверка продолжается по следующим тестам.

Проверка нанесения ущерба бюджету

ФНС не даёт чётких разъяснений. Ст. 54.1. НК РФ применяется, когда бюджету нанесён ущерб из-за неуплаты налога. Такое обстоятельство считается серьёзным основанием для отмены налогового вычета по НДС.

Тест провален: налоговая проводит иные тесты.

Проверка исполнения обязательства по сделке надлежащим лицом

ФНС проводит тест, чтобы выявить формальные договоры компаний, когда обязанности по договору выполняет другой контрагент.

Критерии оценки спорной организации:

ФНС должна доказать не только статус «технической» компании, но и умышленные действия субъекта для незаконного снижения налогов.

Независимо от результата ФНС обязана провести другие тесты.

Проверка наличия умышленных действий налогоплательщика

Если проверяющие обнаружили, что к выполнению обязательств по договору причастна организация с характерными признаками фирмы-однодневки, необходимо выяснить, участвовал ли налогоплательщик в незаконных действиях.

Что может вызвать подозрение у ИФНС:

Тест сдан (т.е. организация просто проявила неосторожность): ФНС должна это доказать и провести следующий тест.

Тест провален:

Проверка должной коммерческой осмотрительности

Признаки, подтверждающие, что организация намеренно сотрудничала с ненадлежащим контрагентом:

Чтобы не попасть под проверки ФНС и снизить потенциальные риски для бизнеса, нужно внимательно проверять по всем перечисленным критериям не только новых поставщиков, но и тех, с кем давно сотрудничаете. Для этого запросите данные у ФНС, выписку из ЕГРН, информацию о предъявленных судебных исках, проверьте список обанкротившихся компаний, оцените баланс и другие финансовые показатели деятельности.

Примеры действий проверяющих

Пример 1: Сумма контракта превышает 200 млн рублей

Организация заключила договор на продажу промышленного весового оборудования с крупным заказчиком.

Незаконность сделки доказали следующим образом:

Пример 2: Сумма контракта превышает 100 млн рублей

Организация заключила договор на продажу дверной фурнитуры.

Незаконность сделки доказали следующим образом:

Деловая цель, технические контрагенты, необоснованная выгода и реконструкция налоговых обязательств: что все это значит

С учётом разъяснений ФНС России по состоянию на март 2021 года разбираемся с новыми возможностями и ограничениями.

Правила счастливой жизни налогоплательщика

Статья 54.1 НК РФ содержит три условия для уменьшения суммы налогов:

налогоплательщик не допустил искажений в бухгалтерской и налоговой отчётности;

обязательство по сделке исполнено именно тем лицом, которое заявлено стороной договора, либо лицом, к которому обязательство перешло по закону или договору (например, по договору цессии, в порядке правопреемства и т.п.);

Соблюдение этих правил в схематичном виде выглядит следующим образом:

Искажение

Под «искажением» ФНС понимает:

Отражение в отчётности нереальных операций;

Отражение операций, имеющих иной действительный экономический смысл, нежели тот, который «указан» в отчётности.

Реальность имеет ключевое значение и потому выступает первым тестом, проводимым ИФНС при оценке операций налогоплательщика. Если сделка в действительности не исполнялась, а лишь имела место на бумаге, учесть её в целях налогообложения нельзя, независимо от результатов других тестов.

Второй аспект искажения заключается в выявлении действительного экономического смысла операции. То есть необоснованную налоговую выгоду получают не только учитывая нереальные сделки, но и выдавая одни за другие. Например, под видом займа предоставляют невозвратные инвестиции, учитывая при этом начисленные проценты в расходах. В этом случае налоговые последствия корректируются путём переквалификации сделки в соответствии с её реальным экономическим смыслом. То есть заём условно переведут во вклад в имущество, который не подразумевает начисление процентов, а значит и уменьшения налоговой базы по налогу на прибыль.

Контрагенты, должная осмотрительность и умысел

Налоговая служба вводит термин «технические компании» (Компании, не ведущие реальной экономической деятельности и не исполняющие налоговые обязательства в связи со сделками, оформляемыми от их имени (см. п. 4 письма ФНС № БВ-4-7/3060@).), под которым подразумеваются «фирмы-однодневки». Налоговые последствия сотрудничества с ними зависят от нескольких факторов. При этом даже самые отпетые уклонисты могут учесть реально уплаченные налоги и реально понесённые затраты.

0) В качестве преамбулы, отметим, что дальнейшее повествование касается исключительно реальных сделок. Нереальные операции в налоговых целях не учитываются.

1) Первоочередное значение имеет вывод о техническом характере контрагента. Его ФНС предполагает обосновывать известным арсеналом доказательств: недостоверный адрес, отсутствие персонала и основных средств, отсутствие необходимых субподрядчиков, «странные» банковские операции и т.д.

2) Далее, важно определить форму вины налогоплательщика в содеянном. Раскрывается данный аспект через знание о техническом характере контрагента.

ФНС выделяет две формы вины: умысел и неосторожность.

Умысел имеет место в тех случаях, когда налогоплательщик знал, что работает с технической компанией, потому что не мог этого не знать. Такое знание очевидно при выявлении схемы обналичивания денег. Например, когда «подозреваемая» компания возвращает полученные средства в виде наличных участникам налогоплательщика. Кроме того, осведомлённость предполагается в случае выявления подконтрольности таких контрагентов налогоплательщику.

В обычной ситуации, обычный предприниматель тщательным образом проверяет потенциального поставщика или подрядчика, чтобы удостовериться сможет ли он выполнить условия договора. Выясняет какой у контрагента опыт, есть ли у него склады или необходимое оборудование, обладает ли он человеческим ресурсом, с помощью которого успеет выполнить работы в срок. Аналогичный подход предлагается использовать и в отношении налогов.

При этом ФНС вполне разумно разделяет сделки по значимости, указывая, что, например, приобретение канцелярских товаров на небольшую сумму (ординарная сделка) не требует такой же тщательной проверки контрагента, как покупка недвижимости или дорогостоящего оборудования.

Форма вины имеет принципиальное значение для налоговых последствий. Так, при доказанном умысле, налогоплательщику будут вменять штраф в размере 40% от суммы доначислений (В соответствии с п. 3, ст. 122 НК РФ), против 20% при неосторожности. Однако наиболее важным выступает её влияние на определение размера самих доначислений.

3) Выше мы упомянули возможность скорректировать налоговые обязательства даже при умышленной оптимизации налогов, например, при сознательном включении в цепочку подконтрольной технической компании.

ИФНС учтёт реально понесённые на сделку затраты и предоставить вычеты в сумме уплаченного контрагентом НДС, но только если налогоплательщик раскроет реального исполнителя по сделке. В противном случае отказ в вычетах и расходах в полном объёме.

Для «неосторожных» налогоплательщиков, условия мягче. В случае выявления реального исполнителя, налоговый орган учтёт уплаченные ему суммы в качестве расходов и предоставит вычеты по НДС, если контрагент является его плательщиком. В иной ситуации, расходы определяются расчётным методом, то есть исходя из рыночных цен по аналогичным сделкам. Вычеты по НДС при этом не предоставляются.

Интересно, что ФНС настаивает на раскрытии реального исполнителя именно в ходе налоговой проверки. Закономерно возникает вопрос, а что же будет в ситуации, если налогоплательщик представит доказательства, раскрывающие фактического исполнителя, в ходе обжалования решения в вышестоящем органе или в суде? Полагаем, что этот вопрос разрешится только на практике, тем не менее, мы считаем, что такие доказательства должны быть учтены.

За того парня…

Не оставила ФНС без внимания и ситуацию взаимодействия с контрагентами, оптимизирующими НДС, не подходящими под определение технической компании. Это, например, компания, которая ведёт реальную предпринимательскую деятельность, но сама пользуется услугами технических контрагентов для оптимизации налогов. Либо компания, которая формально имеет необходимые ресурсы, но встраивается в цепочку сделок для переноса налоговых рисков с основной компании.

Последствия неуплаты налога такими компаниями могут быть переложены на налогоплательщика при условии, что он знал о нарушениях своего контрагента.

Для доказывания факта осведомлённости, налоговая служба в первую очередь рекомендует устанавливать подконтрольность таких контрагентов налогоплательщику либо согласованность действий с ними. Здесь имеет место попытка пресечь создание подконтрольных буферных компаний, наделённых необходимыми ресурсами, которые аккумулируют на себе риски взаимодействия с техническим контрагентами.

Помимо указанной ситуации, в отношении подобных контрагентов, письмо ФНС содержит следующий посыл:

Следует также учитывать, что получение выгоды налогоплательщиком может выражаться в установлении цены приобретения товаров (работ, услуг) в размере, который существенно ниже рыночной стоимости.

Вероятно, здесь подразумевается, что налогоплательщик должен догадаться о нарушениях самостоятельного контрагента, поскольку тот предоставил ему очень низкие цены, получить которые можно лишь за счёт уклонения от уплаты налогов. Вывод неоднозначный, так как определение цены зависит от массы факторов, и отклонения от рыночного уровня могут быть обусловлены разными причинами.

Предполагаем, что на этой почве в будущем возникнет масса споров с налоговыми органами, ведь, по сути, налогоплательщик понесёт потери за выбор контрагента, предлагающего наиболее выгодные условия сотрудничества. То есть вполне нормальное желание бизнеса снизить затраты может стать наказуемым.

ФНС предлагает выход из ситуации: налогоплательщик может взыскать с контрагента убытки в виде недополученных вычетов. Однако, на сегодня, подобные судебные споры относятся к категории наиболее сложных, соответственно предложенный механизм вряд ли заработает на одном уровне с административным ресурсом налоговой службы, позволяющем взыскать недополученные налоги напрямую с нарушителя.

Деловая цель

Статья 54.1 указывает, что основой целью сделки не может быть экономия на уплате налогов. В своих разъяснениях ФНС предлагает механизм определения основной цели через постановку вопроса: а совершил бы налогоплательщик такую сделку, если бы налоговые преимущества ему не были бы предоставлены?

В целом, новизны в этом подходе нет. Мы не раз указывали, что гарантией налоговой безопасности является понятная деловая цель, которая должна превалировать над налоговым эффектом.

Однако, анализируемое письмо не просто говорит о необходимости деловой цели, оно повышает требования к ней. Так налоговая служба указывает на необходимость оценки конкретной операции и её деловой цели в совокупности с другими операциями налогоплательщика. То есть сама по себе операция может иметь понятную деловую цель, однако, её сопоставление с другими операциями указывает на то, что выполнена она была преимущественно для получения налогового эффекта.

В качестве примера, ФНС приводит ссылку на дело «Мон’дэлис Русь» (См. дело А11-6203/2016). В данном деле уплата процентов по долгу, возникшему из-за приобретения доли в организации, была переквалифицирована в перечисление прибыли. В отрыве от общего контекста, операция имела понятную деловую цель: приобреталась доля в ООО, высокая ценность которой не оспаривалась. Однако, при сопоставлении данной сделки с другими действиями других организаций, налоговый орган доказал, что, в сущности, покупатель уже владел приобретаемым юр лицом, а значит в сделке не было смысла. Кроме того, налоговый орган определил, что перечисленные денежные суммы, полностью соотносились с размером дивидендов, которые продавец доли распределил в пользу конечного бенефициара бизнеса. В результате суды пришли к выводу, что налоговая цель доминировала.

Искусственное дробление

ФНС выделяет три признака искусственного дробления:

отсутствие реальной самостоятельности субъектов группы, в том числе контроль финансовых потоков налогоплательщиком и отсутствие нормальных предпринимательских расходов;

использование общих работников и других ресурсов;

искусственное разделение единого производственного процесса, включая выполнение хоть и разных, но неразрывно связанных между собой процессов (видов деятельности), направленных на получение общего результата.

Ранее налоговый орган уже выделял данные признаки в числе прочих (См. Письмо ФНС РФ от 11 августа 2017 г. № СА-4-7/15895@.), новые разъяснения акцентируют внимание на, так называемых, «снайперских» признаках, выявление которых практически гарантирует победу инспекции в суде.

Как определить сумму доначислений

Ещё один важный комментарий касается порядка определения суммы доначислений при выявлении искусственного дробления.

ФНС указывает, что при определении налоговых обязательств, будут учитываться не только совокупные доходы объединяемой группы, но и соответствующие расходы, уплаченный поставщикам НДС и суммы налогов, оплаченные в рамках применения спецрежимов. То есть в зачёт пойдёт всё то, что реально было уплачено.

Такая позиция поможет исключить возможные споры с зачетом и возвратом уплаченных налогов, в том числе теми налогоплательщиками, которые признаны несамостоятельными и подконтрольными по результатам претензий в искусственном дроблении бизнеса.

.png)