Терминал эквайринга что это такое

Что такое торговый эквайринг и

Виды эквайринга

Торговый эквайринг. Включает все безналичные платежные операции, производимые через в местах торговли: магазинах, предприятиях общественного питания, автозаправках, кинотеатрах, аптеках, салонах красоты, спортивных залах, вокзалах, гостиницах.

. В категорию входят терминалы или банкоматы, через которые можно провести оплату услуг — пополнить счет мобильного телефона, оплатить Интернет, ТВ, ЖКХ.

Чем полезен эквайринг торговому бизнесу

Повышение продаж. Покупателям не придется отказываться от покупок, если по причине у них нет с собой наличных денег. Кроме того, многие предпочитают расплачиваться картами кэшбэков — частичного возврата средств после покупки, предоставляемых банками. Известно, что покупатель легче тратит деньги с карты, а средний чек оказывается выше, чем при оплате наличными. Точный рост выручки после внедрения безналичного расчета предсказать трудно, но, в среднем, он составляет не менее 10%.

Сокращение очередей. Терминалы обрабатывают платеж практически мгновенно, снимают точную сумму. Кассир не тратит время на проверку купюр, отсчитывание сдачи. При интенсивном потоке покупателей торговый эквайринг существенно ускоряет расчет на кассе, что позволяет магазину избавиться от больших очередей.

Снижение рисков, расходов. Когда большую часть выручки составляет безналичная оплата, на инкассаторские услуги тратится меньше времени и средств. Кроме этого, при расчете по карте кассир не ошибется в сдаче, махинации невозможны.

Защита от фальшивых денег. Терминал не является защитой от фальшивомонетчиков, но с его помощью можно сократить оборот наличных средств, тем самым снизить убытки приема поддельных купюр.

Повышение качества обслуживания. Забота о комфорте покупателей — очевидное конкурентное преимущество для любого торгового предприятия.

Недостатки эквайринга

В ряде случаев подключение торгового эквайринга может не принести столь очевидной пользы. Среди основных проблем отмечают:

Технические сбои оборудования. В некоторых магазинах можно заметить, что регулярно происходит отказ системы отсутствия связи с банком. Для них наличие терминала становится проблемой, а не выгодным приобретением. Самый простой способ избежать этого — правильно выбрать и кредитную организацию.

Необходимость расходов на покупку, обслуживание аппаратов. Актуально для малого бизнеса или ИП, не имеющих высоких продаж и потока клиентов. Для них эти траты могут оказаться необоснованными.

Убытки от мошенников. Если при оплате банковской картой случаются махинации с банковскими реквизитами покупателя, приводящие к блокировке счета, то продавец обязан компенсировать убытки. Его собственный ущерб возмещается только в случае поимки нарушителя правоохранительными органами.

Как работает эквайринг

Оплата выполняется автоматически, занимает несколько секунд. Сумма покупки резервируется на карте покупателя, становится ему недоступной. Деньги на счет продавца фактически приходят только через несколько дней. Точный срок поступления оговаривается в договоре.

Иногда процесс обмена информацией между терминалом и банковскими системами может растягиваться. Например, если сбоит или из звеньев в силу внутренних неполадок задерживает отклик.

Эквайринг для покупателя и продавца

Со стороны покупателя все просто: он подносит карту к терминалу — списываются деньги, печатается чек. Никаких дополнительных комиссий. Организацию процедуры безналичного расчета и сопутствующие расходы берет на себя продавец.

Для обеспечения торгового эквайринга магазину нужно заключить договор с банком, предоставляющим такую услугу. Самая простая схема выглядит так: кредитная организация открывает для корпоративного клиента расчетный счет, активирует выбранный пакет услуг, передает в аренду или продает в собственность оборудование. Банковское предложение также включает:

Обязательно ли иметь расчетный счет в

Торговые организации должны иметь расчетный счет для ведения бизнеса с контрагентами, уплаты налогов и перечисления заработанных плат. ИП не имеют таких обязательств, но могут открыть его по собственному желанию. Услугу торгового эквайринга предоставляет ограниченное число банков. Если расчетный счет уже оформлен в кредитной организации, не имеющей собственного процессингового центра, то можно создать подключение через посредника, используя имеющиеся реквизиты.

Другой вариант: сменить банк. Часть кредитных организаций предоставляет скидки или бонусы при подключении терминалов только собственным корпоративным клиентам. Некоторые банки в принципе отказываются принимать участие в эквайринге в качестве посредников.

Таким образом, иметь расчетный счет и эквайринг в разных банках можно, но на практике невыгодно, так как обслуживание становится дороже, а срок поступления денег — увеличивается. Удобнее открыть новый счет, чем организовывать безналичные платежи через несколько банков.

Во сколько обойдется эквайринг

Продавец платит комиссию за каждую транзакцию в размере 2–3% от стоимости покупки, что зависит от условий банковского договора. Например, Райффайзенбанк предлагает торговый эквайринг со ставкой 2,29% и бесплатным подключением.

Из чего складывается сумма комиссии:

Что такое и как работает эквайринг в банке

В этой статье расскажем, что такое эквайринг, о его типах и способе подключения. Рассмотрим плюсы и минусы эквайринга. Укажем список документов для подачи в банк.

Сможете вспомнить, когда вы платили за что-нибудь наличными? Наверняка сможете, но каждый день таких как вы становится меньше. Все потому, что потребители полюбили платить банковскими картами и уже не носят с собой увесистые портмоне с мелочью. Удивительно, но началось все еще в XX веке с разработки эквайринга.

Что такое эквайринг

Эквайринг — это безналичная оплата. Многие магазины и курьеры принимают оплату товаров и услуг через платежные терминалы. Если вы владелец бизнеса, то испытать все удобства этой технологии вы сможете после заключения договора эквайринга с банком.

Банк-эквайер настраивает оборудование для принятия платежей, открывает и обслуживает расчетный счет, снимает процент за каждую транзакцию, проводит оплату с карт любых банков-эмитентов.

Для проведения денежных операций используется POS-терминал. Он принимает платежи со всех видов банковских карт, смартфонов, смарт-часов и других гаджетов, а в подтверждение оплаты выдает нефискальный чек.

При подключении услуги бизнес не обязан отказываться от наличного расчета. Федеральный закон ФЗ №54 обязывает предпринимателей, применяющих эквайринг, работать с онлайн-кассой. Она проводит оплаты клиентов, фиксирует информацию об операциях и отправляет их в налоговые органы. Использовать эквайринг без онлайн-кассы запрещено законом.

В 1.9 Положении Банка России от 24.12.2004 № 266-П сказано об обязательном использовании эквайринга для ИП и юридических лиц, чей оборот по результатам предыдущего года превысил 40 млн рублей. Если выручка не превышает 5 млн рублей, то использовать эквайринг необязательно.

Для нарушителей этого требования предусмотрены штрафы:

Преимущества и недостатки

У эквайринга есть положительные и отрицательные стороны.

Оплата банковской картой, смартфоном или гаджетом — весьма удобный и популярный способ.

Если компания полностью отказывается от расчетов наличными, то услуга инкассации уже не требуется.

Кассир не сможет обсчитать покупателя, а тот, в свою очередь, не оплатит покупку фальшивыми купюрами, как могло бы произойти при наличном расчете.

Деньги списываются в течение нескольких секунд: клиенту не надо искать сдачу или ждать своей очереди.

Минусы:

Оборудование подключается к интернету, но если нет соединения или оно слабое, то терминал не сможет обработать платеж.

Размер процента зависит от тарифа.

Оплата может затянуться из-за технического сбоя.

Деньги поступают на счет в течение одного-трех дней. Например, у Совкомбанка в рамках мобильного эквайринга зачисления со своих карт проходят моментально. А по сторонним картам — действительно до трёх дней.

Как работает эквайринг

Если на карте достаточно средств, то эмитент подтверждает сделку, и деньги отправляются в банк-эквайер. Затем печатаются два чека. Продавец подписывает чеки и отдает один из них покупателю. После оплаты товара в интернет-магазине чек приходит на электронную почту эмитента.

Эквайер взимает комиссию и переводит полученные деньги на счет продавца. Самый большой процент — у услуги торговый эквайринг. Платеж обрабатывается не дольше трех дней.

Виды эквайринга

У эквайринга есть несколько направлений для разных типов бизнеса. Чаще всего один эквайер предлагает все виды.

Торговый

Действует в точках общественного питания, магазинах и предприятиях сферы услуг. Эквайер поставляет оборудование, обучает кассиров, проводит круглосуточное обслуживание.

Бизнес со своей стороны обязан выплачивать комиссию, размер которой зависит от выбранного тарифа, оборота и сферы торговли. Например, Совкомбанк берет от 1,8% до 2,6% в рамках услуги торговый эквайринг с каждой сделки в зависимости от вида карт.

Интернет-эквайринг

Применяется в интернет-магазинах, где товар или услугу оплачивают картой или электронными деньгами. Гарантирует безопасность сделки и сохраняет конфиденциальность данных покупателя.

Перед оплатой в мобильном приложении или по смс приходит код для подтверждения.

Процент за эту услугу выше, чем за торговый. Списывается с продавца и покупателя. Если у последнего — электронный кошелек, то комиссия будет выше, так как используются специальные протоколы шифрования, чтобы никто не перехватил данные покупателя. Например, Совкомбанк берет в рамках услуги интернет-эквайринга 2,6% за каждую сделку.

Мобильный

Встречается в ларьках, у таксистов и курьеров. Платеж принимается через приложение для смартфона или планшет. К гаджетам подключается mPOS-терминал.

Размер комиссии зависит от вида карты. Совкомбанк взимает за платежи со своих карт 1%, а за платежи с карт других банков — 2,3%.

Терминалы для эквайринга

Каждому типу бизнеса нужны разные функции.

Модель

Варианты считывания карт и устройств: Терминалы могут подключаться через все виды связи: wi-fi, 3G, GPRS, Ethernet. Есть проводной и беспроводной способы подключения.

Играют роль и платежные системы, с которыми сотрудничает эквайер. Например, международные платежные системы VISA и Mastercard подключены практически во всех странах мира. А в России подключена еще и национальная платежная система «Мир».

Менее популярные платежные системы AmEx (American Express), Unionpay (национальная платежная система Китая) или Diners Club сотрудничают не со всеми российскими финансовыми организациями.

Если ваш эквайер попал в этот список, то вы не сможете продать товар или услугу покупателю с картой одной из этих систем. Совкомбанк работает со всеми крупнейшими международными платежными системами, а также с системой «Мир».

Что нужно для подключения эквайринга

Чтобы подключить эквайринг, необходимо открыть расчетный счет. На него будут поступать средства от продаж. Затем нужно:

Перечень необходимых документов

В зависимости от формы юридической собственности пакет документов для подключения к эквайринга у ООО и ИП может различаться.

Индивидуальному предпринимателю нужно предоставить:

Владельцу ООО необходимо подготовить:

При подключении торгового эквайринга укажите, работает ли в данный момент безналичная оплата. Если таких точек несколько, то на каждую из них заполняется отдельный документ. В нем указывают:

Как выбрать банк-эквайер

Выбирайте банк для подключения услуги в зависимости от вида торговли. Многие начинающие предприниматели ориентируются только на комиссию за транзакции. Им кажется, что чем ниже комиссия, тем больше выгоды. Но это не так.

Быстрая работа службы технической поддержки или удобный личный кабинет помогут заработать больше, чем сэкономленные на комиссии сотни рублей.

При выборе банка обратите внимание на следующее:

Это ключевой критерий. Если вы продаете товары с низкой маржинальностью, то высокие проценты станут критичными.

Допустим, в субботу вечером зависло оборудование, и только оперативная работа техподдержки поможет сэкономить простой. Однако может случиться так, что специалисты работают только по будням в указанное время. От таких услуг лучше отказаться.

Интерфейс должен быть понятным, потому что вы будете переводить средства контрагентам, зарплаты сотрудникам, платить налоги и проч.

Удобно, если банк перечисляет деньги на следующий день Если срок больше, то у вас могут возникнуть финансовые сложности.

Если банк не принимает платежи от Apple Pay, Android Pay, Samsung Pay, то вы потеряете много клиентов.

Во многих банках действует двойная аутентификация пользователей.

Важно, если вы продаете товары зарубежным покупателям.

Например, сохранение карт, резервирование денег, массовые платежи, выставление счетов в смс и по email.

Внимательно читайте сноски в договоре, чтобы избежать переплаты за обслуживание или переводы в другие банки.

Для подключения эквайринга в Совкомбанке выберите тип услуги на сайте и заполните заявку на обратный звонок. С вами свяжется наш менеджер, который подробнее расскажет об условиях подключения и работы.

Как выбрать терминал для эквайринга

Терминал для эквайринга – простой прибор со сложным выбором. Совершенствование систем связи, развитие бесконтактных карт, внедрение онлайн-касс приводит к необходимости постоянно пересматривать оптимальные характеристики устройств для карточной оплаты. Влияет на выбор POS-терминала также формат торговли, величина магазина и прочие особенности бизнес-деятельности. Поэтому важно перед покупкой разобраться с принципами работы этого оборудования.

Сущность терминала для эквайринга

Эквайринговый терминал – это оборудование, предназначенное для обработки банковских карт покупателя. Оно является важным звеном в процессе перечисления денег за товар от клиента на счет продавца. Информация с платежных карт может сниматься с магнитной полосы, встроенного чипа контактным либо бесконтактным способом.

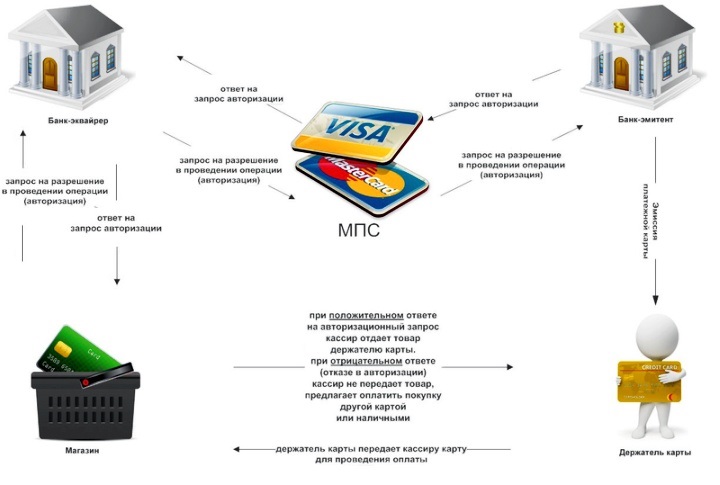

Взаимодействие финансовых организаций при оплате товара через POS-терминал

Основные этапы эквайринга можно представить следующим образом:

Законом 112-ФЗ предусмотрена обязательность установки POS-терминала для предприятий с общим торговым розничным оборотом более 40 млн. рублей или 5 млн. рублей на один магазин.

Несмотря на единый алгоритм работы, эквайринговые терминалы сильно отличаются возможностями и комплектацией. Поэтому характеристики этого оборудования следует рассмотреть подробно.

Разновидности эквайринговых терминалов

Существует множество классификаций терминалов для эквайринга, и все они должны учитываться при покупке кассового оборудования. Спешить с приобретением этого устройства нельзя, так как его эффективная работа зависит от других первоочередных факторов. Далее будут рассмотрены самые важные разновидности эквайринговых терминалов.

По способу использования

Характер торговой деятельности имеет принципиальное значение при выборе POS-терминала. В зависимости от этого фактора различают:

Стационарные модели предназначаются для работы в помещении. Они подключаются к электросети и проводному интернету, а следовательно не предназначены для частого перемещения по торговой точке. Устройства имеют собственный дисплей для взаимодействия с продавцом и покупателем.

Стационарный POS-терминал способен подключаться к онлайн-кассе через EKAM-BOX

Мобильные терминалы оснащены аккумулятором и модулем мобильной связи для обмена информацией с банком. Старые модели поддерживали только передачу данных по каналу GPRS, а сейчас появились устройства, способные работать со стандартом 3G. Мобильные эквайринговые терминалы популярны у курьеров, таксистов, при выездной деятельности, при торговле на розничных рынках и т.п.

По виду канала связи

При выборе POS-терминала следует учитывать способ подключения торговой точки к интернету. Устройства для считывания карт могут поддерживать такие каналы связи:

При осуществлении торговой деятельности без привязки к конкретному месту понадобится терминал с мобильным модулем связи GPRS или 3G. Второй вариант предпочтительнее, потому что имеет большую скорость передачи данных и способен работать одновременно с GPRS.

POS-терминалы могут подключаться к интернету через онлайн-кассу

При проводном интернете понадобится только разъем Ethernet. Но он привяжет оборудование к помещению. Существуют устройства, поддерживающие одновременно и проводное и беспроводное подключение к сети, но стоят они значительно дороже.

Для использования GPRS или 3G необходимо будет купить SIM-карту и ежемесячно её пополнять. но переживать не стоит – у операторов связи существуют специальные недорогие тарифы для подобных клиентов.

По устройству для ввода ПИН-кода

В зависимости от частоты использования эквайрингового терминала, можно выбрать два варианта этих устройств:

Непосредственно ПИН-пад представляет собой клавиатуру для ввода ПИН-кода и для обеспечения бесконтактной оплаты, если таковая поддерживается. Необходимость в этом устройстве обусловлена тем, что при частом повороте обычного терминала к кассиру (для считывания карты) и клиенту (для ввода PIN) происходит повреждение питающего и интернет-кабеля. А ремонт стоит денег.

Поэтому в магазинах с частой оплатой картами предпринимателям выгодно установить ПИН-пад на стороне клиента, чтобы обеспечить удобство обслуживания и сохранность техники.

По типу обслуживаемых карт

Компания MasterCard заявила, что в 2020 году все эквайринговые терминалы должны поддерживать бесконтактный режим. Сейчас существует три распространенных метода считывания информации с банковских карточек:

Набирает популярность способ оплаты с помощью приложений смартфона, но его продвижение тормозится медленной скоростью обновления эквайрингового оборудования в торговых точках.

Оплата через эквайринговый терминал с помощью приложения на смартфоне

Бесконтактный способ оплаты имеет следующие преимущества:

Карты исключительно с магнитной полосой являются для банков самыми дешёвыми в обслуживании, поэтому не стоит ожидать их скорого ухода с рынка. Но при желании создать дополнительный комфорт для покупателя стоит присмотреться к моделям терминалов с поддержкой бесконтактной технологии.

Портативные MPOS-терминалы

Стоимость полнофункционального эквайрингового терминала составляет около 25 тыс. рублей и установка его в небольшой магазин вряд ли быстро окупится. Поэтому банки стимулируют предпринимателей к использованию этих устройств, предоставляя их в аренду.

Минималистический MPOS-терминал без встроенной клавиатуры для смартфона

Но существует третий путь – покупка портативного устройства только для считывания данных с карты – MPOS-терминала. Его стоимость в 2-3 раза меньше. Это устройство не является самостоятельным и не способно связываться с банком. Но оно подсоединяется к смартфону или планшету с помощью стандартного разъёма и работает через них.

Для обработки карточных данных на гаджет устанавливают специальные приложения, но при этом возникает проблема распечатки чека в рамках соблюдения закона 54-ФЗ. Для решения этого вопроса можно купить онлайн-кассу с программой для розничной торговли. Такой софт позволяет интегрировать смартфон с MPOS-терминалом в бухгалтерские учетные системы. В результате при оплате картой чек на кассе распечатывается автоматически.

ПИН-пад с закрытой клавиатурой и расширенными коммуникационными возможностями

Минусами таких портативных ридеров являются несколько повышенные комиссии за обработку платежей, пониженная функциональность и медленная скорость обработки данных. Для ввода ПИН-кода некоторые MPOS-терминалы оборудованы компактной клавиатурой, но ряд моделей предполагают ввод кода непосредственно на экране смартфона. Такие терминалы подойдут магазинам с небольшим клиентским потоком.

SMART-терминалы

С введением онлайн-касс схемы устройства кассового оборудования несколько изменились. Так как реформа коснулась в основном мелких предпринимателей, то возник спрос на портативные недорогие устройства, достаточные для выполнения требований законодательства. Такой техникой и являются SMART-терминалы.

SMART-терминал с карт-ридером в виде единого кассового устройства

Они представляют собой единый комплекс следующих устройств:

Получаемый прибор позволяет управлять с помощью специальных программ товарным ассортиментом, печатать чеки, принимать к оплате карты и отправлять фискальные данные в ФНС. Таким образом, онлайн-касса становится не просто принтером чеков, а мощным инструментом для автоматизации торговли в магазине.

Терминалы для вендинга

Терминалы для эквайринга, встраиваемые в торговые аппараты, могут значительно повысить уровни продаж, потому что мелкие купюры в кошельке покупателей часто отсутствуют. Обычно такие устройства со стороны клиента имеют вид щели или панели для прикладывания карты для бесконтактной оплаты.

Элементы эквайрингового терминала для торговых автоматов

Терминалы для вендинга должны иметь антивандальное исполнение и панель для ввода ПИН-кода. Установка этих устройств в торговые автоматы позволит снизить частоту инкассации наличности, то есть сэкономить на обслуживании оборудования.

Как выбрать эквайринговый терминал для магазина?

При выборе эквайрингового терминала для магазина нужно исходить из экономической целесообразности и формата торговой деятельности. Далее представлены наиболее распространенные типы розничного бизнеса и подходящие для них модели оборудования.

Небольшой розничный магазин

Если в магазине нет постоянных очередей, а задержка покупателя на несколько секунд не имеет принципиального значения, то для такой торговой точки будет достаточно недорогого POS-терминала. При наличии онлайн-кассы можно купить стационарное устройство, работающее от розетки и проводного интернета.

Модель эквайрингового терминала Ingenico iCT250 для стационарного магазина

Хорошо зарекомендовали себя такие модели:

Эти терминалы надежны, неприхотливы в работе и поддерживают все способы считывания информации. Их работой будут довольны продавцы и покупатели. Если прилавок небольшой, и на нем трудно поместить терминал, то стоит подумать о дополнительном приобретении ПИН-пада и установки его со стороны клиента.

При необходимости купить онлайн-кассу стоит присмотреться сразу к SMART-терминалам, которые обеспечат максимальную совместимость оборудования за минимальную цену.

Торговля вне помещения

При выездной торговле, курьерской доставке или реализации товара в контейнере на рынке у предпринимателя нет возможности подключиться к интернету и электропитанию. В таких случаях будут удобны портативные MPOS-терминалы с подключением к смартфону.

Модель терминала 2CAN NFC Р17, совместимая с мобильными гаджетами

Среди этой категории наиболее востребованы следующие модели:

В таких случаях также подойдут полноценные мобильные POS-терминалы, но стоят они дороже и занимают больше места. Поэтому предпочтение следует отдавать простым и компактным решениям.

Супермаркет или магазин с большим клиентским потоком

Если клиентский поток большой, то важно не допускать очередей и быстро производить расчеты с клиентами. Для таких магазинов стоит приобретать полноценные стационарные эквайринговые терминалы с ПИН-падом и комбинированными интернет-каналами. Тогда при исчезновении проводного интернета можно будет всегда воспользоваться сигналом GPRS и удовлетворить желание клиента расплатиться картой.

Модель эквайрингового терминала Ingenico iWL250 для большого магазина

В таких случаях подойдут следующие модели:

Они легко интегрируются в общую POS-систему магазина и обеспечивают быстрое обслуживание покупателя. Подключить их к компьютеру можно как с помощью провода, так и через канал Bluetooth.

Окончательный выбор терминала для эквайринга остается за предпринимателем. Перед покупкой должны быть взвешены финансовые возможности, обозначены критически необходимые функции оборудования и определена его совместимость с остальной кассовой техникой. Главное, достигнуть основной цели – обеспечить возможность оплаты товара максимально быстро и комфортно для покупателя.

У нас есть готовое решение и оборудование для онлайн-кассы

Испытайте все возможности платформы ЕКАМ бесплатно

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222