У меня есть миллион рублей что делать

Куда вложить миллион, пока молод?

Например, у меня есть 1 млн рублей. Как бы вы посоветовали им распорядиться? Как понять, имеет смысл рисковать или нужно просто защитить сбережения от инфляции?

И как уберечь себя от соблазна потратить эти деньги на бессмысленные акты потребления? Мне 20 лет.

В 20 лет риск оправдан. Однако не стоит направлять абсолютно все деньги в инвестиции. Важно помнить о финансовом резерве, который пригодится, если что-то пойдет не так, например надо будет срочно лечить зубы.

Если эта заначка у вас уже есть, вкладывать деньги во всякие авантюры по советам знакомых точно не нужно. Лучше сделать это на организованном рынке.

А если этот ваш условный миллион потребуется вам в течение пары лет, то инвестировать его не стоит. По статистике, чем дольше срок инвестирования, тем меньше шанс потери, — я говорю не про месяцы, а про годы.

Во что вложить

Если вы рассматриваете инвестиции, но чувствуете себя новичком на бирже, рекомендую пройти наш бесплатный курс по инвестициям для начинающих. Там мы объясняем базовые правила, разбираемся с терминами и помогаем собрать первый портфель. А пока расскажу про один из вариантов для инвестиций.

Популярный вариант на долгий срок — фонды. Они инвестируют в набор компаний по определенному принципу. Например, сейчас популярно инвестировать в акции из индекса S&P 500 — 505 крупнейших компаний, которые торгуют на фондовой бирже. Тогда при покупке акций фонда, который следует за индексом S&P 500, вы инвестируете сразу в 500 этих компаний, но просто небольшие доли.

С S&P 500 сравнивают свои результаты даже инвесторы с мировым именем. Инвестировать в него можно и из России — мы писали про это в статье «Как россиянину инвестировать в индекс S&P 500».

Инвестиции в индексный фонд уменьшают риск по сравнению с инвестированием в конкретную компанию. В фонд входит сразу множество бумаг, поэтому неудача конкретной компании не так сильно скажется на общем результате: будут другие успешные компании, которые вытянут общую доходность.

Индексов на акции множество, и есть несколько вариантов купить их из России:

На бирже можно выбрать инструменты из раздела «Акции» от разных компаний.

При выборе конкретного варианта для инвестиций надо обращать внимание на комиссию — какое вознаграждение получает фонд. Чем меньше эта сумма, тем лучше.

На сайте Мосбиржи такой информации в виде сводной таблицы нет — ее придется искать отдельно. Обычно комиссия для фондов с Московской биржи редко опускается ниже 1% в год.

Для сравнения: у крупнейшего американского фонда Vanguard Total Stock Market Index Fund ETF Shares (VTI) капитализация составляет 900 млрд долларов США и комиссия всего 0,03%, но на Мосбирже он недоступен. А у FinEx, крупнейшего ETF-провайдера на рынке России, общая сумма всех активов фондов под управлением — 688 млн долларов США на 14 фондов.

Чем выше издержки, тем меньше конечная прибыль, поэтому важно минимизировать комиссии. Особенно это заметно на длинных временных интервалах. Вы считаете, что растете вместе с рынком, а по факту из-за комиссий фонда появляется существенное отставание от эталонных результатов индекса.

ETF и БПИФ — это простые способы войти в рынок при наличии брокерского счета. Существенный плюс такого способа инвестирования в том, что выйти из этих активов можно в рабочее время любого рабочего дня. Правда, неизвестно, будет ли прибыль, ведь продать активы можно и в минус. Гарантий тут нет.

Куда вложить миллион рублей с минимальными рисками и максимальным доходом

Финансовая стабильность — предмет волнений каждого человека, который думает о будущем. Для старта в инвестировании необязательно иметь на счету десятки миллионов долларов, можно начать со 100–200 тыс. р. Но если свободных денег больше?

Сегодня мы расскажем, куда вложить миллион рублей, чтобы зарабатывать в 2021 году, а также опишем стратегии сохранения и приумножения капитала.

Хочу инвестировать миллион — с чего начать

Для безопасного инвестирования необходимо сначала позаботиться о создании «валютного» запаса, достаточного для удовлетворения ваших насущных потребностей на ближайшие 3–4 месяца, полгода или год. Если таковой имеется, то можно переходить к составлению инвестиционного плана. За миллион рублей можно купить много перспективных активов, но избегайте необдуманных решений. Лучше составить список прибыльных направлений, выбрать несколько и сформировать инвестиционный «портфель».

Доходы зависят от нескольких факторов, в среднем они колеблются между 5 и 15%. Имейте в виду, что нельзя забывать про уплату налогов, инфляцию и макроэкономику. Начинать финансовый бизнес с миллиона рублей выгоднее, чем с меньших сумм. Например, если инвестиции будут приносить 10% в год, то это 100 000 р. «грязными». Чем меньше сумма вложений, тем ниже доходы.

Для начала необходимо определить цель инвестирования. Когда стоит задача быстро получить высокую прибыль, то на помощь придут агрессивные финансовые инструменты, которые сопряжены с большими рисками, но в некоторых случаях приносят большие дивиденды: 50–100% от суммы вложений. Такую доходность не могут обеспечить консервативные направления или источники с умеренным риском. Безопасные сделки отличаются невысокой прибыльностью и малыми рисками потерь при вложении средств.

Начинающий инвестор, который стремится из миллиона рублей сделать два, должен понять, что есть два пути: безопасный (консервативный) и опасный (агрессивный). Вопрос выбора должен рассматриваться не только с позиции быстрого обогащения, но и с учетом потенциальных рисков. Необходимо уделить внимание диверсификации инвестиций, то есть разделить капитал на несколько источников, например, вложить часть денег в офлайн проект, а другую – в интернет-стартап.

Правила инвестирования:

Для удобства и наглядности необходимо составить финансовый план. Можно использовать один из шаблонов в Excel или взять наш вариант за основу.

| Инструмент | Сумма, руб. | Дата инвестирования | Доходность в год | Прогресс на 05.2019 |

| Вклад в банке | 500 000 | 13.05.2018 | 7,5% | 37 500 р. |

| Доля в онлайн-магазине | 300 000 | 02.04.2018 | 30% | 90 000 р. |

| Криптовалюта | 100 000 | 10.02.2018 | -25% | -25 000 р. |

В таблицу также можно добавить колонки для расширенного представления. К примеру, понадобится графа расходов, чтобы понимать, сколько чистой прибыли приносит тот или иной актив. С 2 млн рублей «грязного» дохода значительная часть может уйти на покрытие разных «статей»: налоги, операционные расходы компании, комиссии, плата за обслуживание счета и т. д.

Стоит учитывать, что просчитать заранее все риски довольно сложно. Например, вклад в долларах на территории России выгоден в том случае, если курс иностранной валюты будет расти. Вложенные 10 тысяч долларов или 647 000 р. по текущему курсу вместо 7,5% прибыли могут принести убыток, если на момент закрытия вклада курс валюты упадет. Но если не вкладывать свободные средства, а хранить их под «подушкой», то они со временем обесценятся из-за инфляции. Стоимость товаров и услуг периодически увеличиваются, а 1 миллион так и будет миллионом через 3–5 лет, если не пустить деньги в оборот.

Сохранить: вложить миллион в надежный банк

Как только у людей появляются свободные деньги, и они присматриваются к инвестиционным инструментам, первым делом в мыслях всплывают финансовые учреждения, которые для некоторых выступают гарантом безопасности. Вложить 1 млн рублей в банк — хорошая идея для консерваторов, не привыкших рисковать, желающих стабильно приумножать капитал.

Вклады клиентов застрахованы, согласно законодательным нормам, поэтому обращайте особое внимание на этот пункт при подписании договора. Если ЦБ РФ отзовет у банка лицензию, то через некоторое время вкладчики смогут вернуть свои деньги. Но все же лучше размещать депозиты на счетах надежных учреждений, работающих в финансовом секторе не один десяток лет. Не стоит доверять заманчивым предложениям организаций, предлагающих открыть вклады с начислением по ним 15–20% годовых. Средняя ставка по депозитам на рынке финансовых услуг колеблется в пределах 5%.

Можно вложить 1000000 рублей в золотые слитки или открыть обезличенный металлический счет (ОМС). Физическое золото покупать невыгодно из-за НДС и комиссии банка, ОМС — более привлекательный вариант.

Вклады

Существует множество выгодных предложений, которыми финансовые организации привлекают клиентов. Инвестиции в банковские вклады считаются одними из самых безопасных, а если добавить к этому еще и страхование, то перспективы гарантированного дохода возрастают в разы.

Размер процентной ставки по вкладу зависит от:

Клиент вправе выбрать для вклада любой банк, чтобы инвестировать миллион рублей и получать прибыль. Если удастся найти предложение со ставкой выше 13%, то нужно будет уплатить налог на прибыль.

Оптимальные условия для вкладов предлагают многие банки. Но при выборе учреждения необходимо изучить отзывы, условия договора, проверить кредитный рейтинг.

Существует несколько основных видов вкладов:

Многие банки предлагают выплачивать дивиденды ежемесячно. Можно активировать опцию для капитализации процентов, чтобы получать дополнительную прибыль. При таком раскладе дивиденды не будут поступать на карту каждый месяц, можно будет получить всю сумму после окончания срока действия. К примеру, если положить 1500000 рублей в Сбербанк на 12 месяцев без пополнения, но с капитализацией процентов, то через год банк выплатит 95 тысяч сверху.

Доходность не такая уж и большая, но если доверить 1,5 млн р. сомнительному банку, который недавно открылся и предлагает 10–15% в год, то риск потерять все вложения намного выше.

Обезличенные металлические счета

Вклады в металлы в 2021 году остаются одними из самых перспективных направлений. Покупка слитков сопряжена с тем, что нужно платить НДС, арендовать ячейку в банке или оборудовать надежное хранилище дома. Когда курс достигнет определенного порога можно продать драгметалл банку, но он возьмет комиссионные за обналичивание (в зависимости от состояния слитка) и спрэд.

Обезличенные металлические счета (ОМС) — это банковский вклад в виртуальном металле. Доходность актива привязана к стоимости определенного драгметалла. К примеру, если открыть счет в платине, то прибыль по ней будет зависит от котировок Центробанка.

Одно из наиболее выгодных предложений для ОМС у Сбербанка: бесплатное открытие и закрытие счета в любое время, нет комиссии.

Вложить 3–4 миллиона рублей в один металл — не самое верное решение. Лучше распределить эту сумму на несколько «валют». За последние 5 лет стабильно растут золото и палладий, а вот серебро и платина не годятся для крупных инвестиций.

Что касается котировок, то у Альфа-банка курс более привлекательный, но он не работает с физическими металлами.

Инвестирование в банковские продукты — надежный и консервативный способ получения пассивной прибыли. Если сконцентрироваться только на этом инструменте, то необходимо грамотно распределить средства по нескольким направлениям. Например, положить часть денег на ОМС, открыть валютный и рублевый вклады.

Каждый инвестор должен самостоятельно разработать собственную стратегию, но оптимальным вариантом считается диверсификация рисков, то есть распределение инвестиционного «портфеля» на несколько активов.

Пример стратегии на 3 000 000 рублей:

Если консервативные инвестиции не привлекательны из-за маленькой прибыли, то стоит обратить внимание на более рискованные, но высокодоходные варианты. Мы кратко остановимся на каждом из них.

Приумножить: недвижимость, ценные бумаги или бизнес

Чтобы выгодно вложить 2 миллиона рублей и получить прибыль, можно использовать инструменты с умеренным риском, которые могут принести выше 7% годовых. К таким направлениям можно отнести недвижимость, ценные бумаги, онлайн- и офлайн-бизнес и т. д.

Недвижимость

Приобретение недвижимости с последующей перепродажей или сдачей в аренду — перспективное направление для инвестиций. Примерный срок окупаемости 5–10 лет, все зависит от объекта, инфраструктуры, тарифов на ЖКХ, условий аренды или продажи.

Просчитать окупаемость можно на наглядном примере из таблицы ниже. Данные по ценам и стоимости коммунальных услуг взяты из открытых источников.

| Город | Средняя стоимость объекта, руб. | Коммунальные услуги, руб. в месяц | Средняя стоимость аренды, руб. в месяц |

| Санкт-Петербург | 7 млн | 7–10 000 | 30–60 000 |

| Москва | 11 млн | 10–20 000 | 30–70 000 |

Если взять за основу расчетов верхнюю планку стоимости коммуналки и аренды, то выходит, что квартира в Санкт-Петербурге будет приносить около 600 тысяч чистого дохода в год. В Москве аналогично, из-за высокой стоимости коммунальных услуг. Это около 8,5% годовых. Если сдавать недвижимость посуточно, то период окупаемости значительно сократится, но нужно обеспечить бесперебойный поток клиентов.

Вложить 5 миллионов рублей в недвижимость за границей попросту не получится, так как стоимость квадратного метра в перспективных странах значительно превышает цифры по России. С другой стороны, в некоторых странах вместе с финансовыми вливаниями можно получить вид на жительство и гражданство по ускоренной процедуре. В их числе: Греция, Кипр, Мальта, Испания.

Условия для получения льгот:

Состоятельные люди вполне могут инвестировать миллион евро в приобретение элитной недвижимости, и в качестве бонуса получить гражданство ЕС.

Акции

Приобретение акций позволит создать пассивный доход, но только при условии если все ценные бумаги будут расти в цене. Гарантировать постоянное движение вверх не могут даже такие «гиганты» как Apple, но если «положить» в инвестиционный портфель акции нескольких «голубых фишек» (надежных корпораций), то шансы выйти в прибыль довольно высокие. К разряду стабильных партнеров можно отнести: Газпром, Ростелеком, Сбербанк, Boeing, Apple, Alibaba, Amazon и т. д.

Покупать акции можно через сервис Тинькофф Инвестиции. Есть удобные приложения для мобильных устройств. Стоимость ежемесячных тарифов от 100 рублей до 3 тысяч. За каждую сделку платформа забирает от 0,3% до 2% (в зависимости от тарифа и типа актива).

Для инвестирования в акции нужно следить за экономическими новостями и динамикой котировок. Некоторые новички предпочитают вкладывать 1000000 рублей в акции 1–2 известных компаний, но это неправильный подход. Даже «крепкие орешки» могут покрыться «трещинами». В истории Apple, Boeing и других гигантов тоже были периоды с отрицательной динамикой.

Офлайн бизнес

Для старта в бизнесе необязательно иметь в кармане сотни тысяч долларов, все зависит от масштаба и выбора ниши. К примеру, для открытия точки ксерокса и печати понадобится около 100–200 тысяч (в зависимости от города, условий аренды и т. д.) Для более солидных стартапов понадобится сумма покрупнее. Нужно не просто вложить 10000000 рублей в перспективное помещение, а проанализировать конкуренцию в отрасли, выделить ключевые преимущества конкурентов и попытаться победить их на своем «поле».

Хороший толчок может получить грамотно выстроенный бизнес без конкурентов. В этом случае важно сконцентрироваться на правильном направлении. Например, если открыть производство попкорна, то придется конкурировать с другими компаниями и предложить лучшие условия. А вот киберспортивный лагерь для подростков может превратиться в доходный проект, но только в летнее время. Для поиска перспективных направлений воспользуйтесь каталогом с фильтрами. В нем много интересных предложений и примерная статистика инвестиций, вложений и окупаемости.

Для тех, кто не любит развивать проекты с нуля, существует еще один вариант — франшиза. Если говорить простыми словами, то инвестор может купить право открыть филиал Domino’s pizza. За вложенные деньги бизнесмен получит раскрученный бренд, лояльных клиентов и остальные преимущества. Как и в любом бизнесе, здесь не все так просто. Необходимо внимательно читать условия договора «аренды» и делать ставку на франшизы авторитетных и надежных компаний. Есть немало примеров, когда начинающие инвесторы приобретают готовый бизнес за несколько миллионов, а «карета» быстро превращается в тыкву. Для поиска вариантов подойдет агрегатор, где есть вся необходимая информация.

Онлайн-проект

Прибыльный стартап в интернете привлекает многих начинающих бизнесменов из-за низкого порога входа и огромной аудитории. Путь к успеху выглядит примерно так: выбор идеи — создание продукта — привлечение клиентов. Вдохновение можно искать в историях таких «монстров» как Facebook, Amazon, WhatsApp, Instagram, Вконтакте и т. д. Главное, дать пользователю решение проблемы или как говорят SMM-специалисты: «Вылечить боль».

Идеи для проекта в сети «лежат» на виду. К примеру, можно создать локальный агрегатор автосервисов, который будет предоставлять больше информации о мастерских в регионе. За счет этого плюса и хороших поведенческих факторов он может получить преимущество у поисковых систем. Люди больше доверяют местным источникам, чем тем, которые охватывают всю Россию.

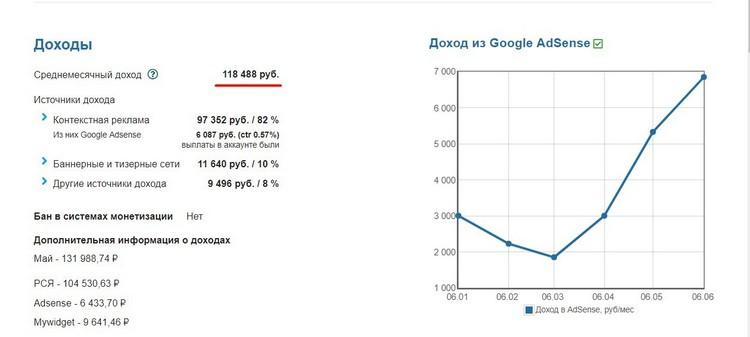

Если идей нет, то можно купить готовый стартап на Telderi или Flippa. Зарубежные сервисы дают возможность купить налаженный бизнес, но придется повозиться с оплатой через PayPal. На Телдери за несколько миллионов рублей можно купить, к примеру, автосайт с ежемесячным доходом 118 000 р. или портал про отопление с заработком 100 тысяч. В первом случае окупаемость составляет 30 месяцев, во втором — 26.

Конечно, можно вложить 10 миллионов рублей в создание конкурента Вконтакте, но шансы что подобный проект станет успешным мизерные. Ниша уже занята, и люди не захотят переходить из «насиженного» места в незнакомое пространство.

Как потерять миллион

Начинающие инвесторы часто поступают опрометчиво и «влезают» в проекты без аналитики. Нельзя просто отдать партнеру деньги и ждать, что он будет каждый месяц перечислять проценты.

Для пассивного заработка подходят вклады в банках, инвестиции в драгметаллы или акции. В остальных случаях необходимо постоянно соприкасаться с бизнес-инструментами.

Мы не рекомендуем вкладывать миллион рублей в сомнительные проекты, которые строятся на необоснованных прогнозах. Также стоит осторожно инвестировать деньги в хайпы, бинарные опционы, торговлю на Форексе и ПАММ-счета. Эти направления могут принести прибыль, но, к примеру, на Форексе она зависит от знаний трейдера и колебаний рынка. Инвестиции в ПАММ-счета должны основываться на детальной аналитике успехов конкретного оператора.

Все объявления в интернете по типу: «вложите миллион сегодня и получите два — завтра» направлены на доверчивых пользователей, которым не знакомы нюансы бизнеса в сети. Не стоит вливать все деньги в первый же проект, если нет опыта работы в сети. Сначала изучите нишу и всю информацию по ней.

Направлений для инвестиций очень много, каждый бизнесмен сможет найти для себя прибыльный вариант. Если нет четкого понимания, что делать с миллионом рублей, то определите список перспективных направлений, составьте финансовый план, просчитайте риски и распределите инвестиционный портфель. Не забывайте следить за трендами и читать экономические новости. Необходимо быть в курсе всех изменений, чтобы грамотно извлекать выгоду.

Куда вложить миллион рублей, чтобы заработать

В большинстве случаев результат вложения денег зависит от того, насколько ответственно инвестор подошел к финансовому плану. Если он увидел в интернете рекламу новой экономической игры и через несколько минут пополнил баланс на всю сумму, исход будет известен заранее.

В ходе сегодняшней статьи мы постараемся ответить, куда инвестировать 1 миллион рублей, чтобы гарантированно получить прибыль. Конечный результат зависит от умения выбирать правильные инструменты, распределять активы и составлять финансовый план.

Правила инвестирования

Предположим, что под подушкой или в банке есть относительно крупная сумма и нет никаких идей, что делать с 1 млн рублей. Инвестор хочет получать, к примеру, 5–20% в год. Он может распределить капитал на несколько инструментов или вложить все деньги в один объект. Консервативные инвесторы обычно выбирают стандартные направления вроде депозитов и приобретения недвижимости.

Многие хотят вложить деньги и спать спокойно, наблюдая за динамикой цены на квартиры. Банковский вклад только кажется надежным и прибыльным. Он попадает под систему государственного страхования, но есть ограничения по суммам. Валютные депозиты открываются под минимальный процент. Инвестиции в недвижимость могут стать надежной финансовой «подушкой», но есть несколько нюансов.

Советы новичкам:

В большинстве случаев результат вложения денег зависит от того, насколько ответственно инвестор подошел к финансовому плану. Если он увидел в интернете рекламу новой экономической игры и через несколько минут пополнил баланс на всю сумму, исход будет известен заранее. Такие проекты охотно принимают вклады, а вот получить их обратно гораздо сложнее. Участники пирамид часто жалуются, что при создании заявок на выплату возникают технические неполадки, и причины каждый раз меняются.

Топ-12 популярных идей

Мы собрали 12 перспективных вариантов, которые подойдут всем инвесторам. Поклонники консервативных и агрессивных инвестиций узнают полезную информацию и смогут расширить горизонты своих знаний. Материал не расскажет, как делать бизнес (это тема другой статьи), но поможет сделать правильный выбор.

Инвестирование в себя

Это самый неочевидный ответ на вопрос о том, что можно купить на миллион рублей. Инвестор с мировым именем, Уоррен Баффет, как-то сказал, что самый ценный актив — это вы сами. То есть лучше вкладывать деньги в себя. Все, что помогает обрести навыки и улучшить таланты, является перспективным. Люди работают сверхурочно, пропускают выходные, копят средства и выбирают эффективные финансовые инструменты. И только некоторые всерьез рассматривают свой ум и тело как самый лучший вариант для вложения средств.

Потратить на себя деньги — это не значит купить дорогие вещи или сделать пластическую операцию. Речь идет о новых знаниях, навыках и знакомствах. Самый распространенный вариант — получение новой профессии. Нужно выбрать перспективную нишу, в которой мало конкурентов и много денег. На первом месте традиционно размещается IT. Спрос на хороших программистов все еще есть, хотя университеты ежегодно выпускают во взрослую жизнь миллионы молодых специалистов.

Список востребованных направлений:

Прежде чем разбираться, во что вложить миллион (в какой бизнес), проанализируйте возможность получить новую профессию. Онлайн-университет Geek Brains гарантирует трудоустройство выпускников. В числе партнеров известные корпорации: Сбербанк, ВТБ, Mail.ru, Альфа-Банк. Стоимость обучения высокая, но затраты должны окупиться через пару лет после трудоустройства. За профессию «Аналитик Big Data» нужно заплатить порядка 225 тыс. руб. за 1,5 года.

Кроме образования, есть неочевидные способы инвестировать в себя. Это укрепление психического и физического здоровья.

Резервный фонд

После накопления весомой суммы люди начинают задумываться о том, куда их вложить, чтобы получить прибыль. Хотя сначала стоит рассмотреть возможность создания резерва. Если говорить простыми словами — это «подушка» безопасности на тяжелое время. Стабильности нет ни в экономике, ни на работе. Завтра могут начаться сокращения, и большая зарплата исчезнет, а быстро найти новое место вряд ли получится. Поэтому отложенные в свое время деньги будут очень кстати.

Это не значит, что средства из резервного фонда нельзя вкладывать. Их можно инвестировать в надежные инструменты, которые приносят стабильную прибыль. И желательно, чтобы можно было быстро вывести капитал из оборота. К примеру, есть открытые паевые фонды Сбербанка, которые отлично подходят для долгосрочного инвестирования. Долю в ПИФе можно продать в любой торговый день. Управляющая компания погасит паи и выплатит деньги через несколько суток. Или можно найти внешнего покупателя, который даст гораздо больше текущей стоимости ценных бумаг.

Объем резервного фонда зависит от запросов и уровня жизни в городе. Для Москвы или Санкт-Петербурга лучше иметь в запасе 1–2 млн руб. В Ростове или Самаре хватит 100–500 тыс. Для европейских стран порядок цифр будет другим.

Банковский депозит

Многие жители России считают вклады самым надежным способом вложения средств. Дескать, за деньги будет отвечать сам Сбербанк или Тинькофф. Кроме того, вклады страхуются государством, и если у финансового учреждения отзовут лицензию, рубли все равно вернут. Плюсов действительно много, но есть и минусы.

Предположим, есть миллион рублей и большое желание отнести его в банк. Вот какие результаты мы получим через 2 года:

В работе с депозитами нужно учитывать несколько важных правил:

Отказываться от вкладов нелогично, но они подходят для консервативных инвесторов или если «портфель» насчитывает несколько миллионов. Тогда можно положить часть средств на счет, а остаток направить в более доходные инструменты.

Обезличенный металлический счет привязан к стоимости металла. В России доступны 4 «валюты»: золото, платина, серебро и палладий. Инвестор покупает граммы виртуального драгметалла и зарабатывает на изменении котировок. ОМС есть не во всех банках, поэтому многие доверяют деньги самому авторитетному — Сбербанку.

Рассмотрим простой пример. В 2010 году был открыт обезличенный счет в золоте на сумму 1 млн руб. Текущий доход за 9 лет составил 1,7 млн рублей, или 17,79% в год.

Если проанализировать статистику по всем металлам, то окажется, что платина дала меньше всего дивидендов. А вот те, кто вложил в палладий, неплохо заработали. 30% годовых редко дают высокорисковые инструменты вроде ПИФов или ETF.

При открытии металлического счета не нужно платить НДС, который списывается за приобретение физических слитков. Прекратить действие договора можно в любой момент. Деньги поступают на счет почти сразу. Торговые операции выполняются через специализированный сервис в онлайн-режиме.

Вкладывать средства в виртуальные «металлы» выгодно на большой срок. За несколько месяцев стоимость платины или палладия может резко упасть, а инвестор вместо прибыли зафиксирует убыток.

Паевые инвестиционные фонды все чаще оказываются в поле внимания предприимчивых жителей России. Крупные управляющие компании, контролирующие деятельность ПИФов, часто связаны с банками-гигантами. УК есть у Сбербанка, Альфа-Банка, Тинькофф, ВТБ, Райффайзенбанка.

Инвестор покупает долю в фонде и становится акционером. Пай — ценная бумага, которая подтверждает право собственности. ПИФы вкладывают средства в недвижимость, акции, валюту и т. д. Пайщики владеют капиталом, который соответствует их доле. То есть если год назад инвестор купил 3 пая по 150 руб., а сейчас они выросли в цене в два раза, то он получит 450 руб. «грязной» прибыли.

Долей в ПИФе выгодно владеть в течение нескольких лет. Если активы были куплены 3 года назад и прибыль не превышает 3 млн руб., то не придется платить подоходный налог и не будет комиссии за погашение.

Для новичков оптимальным вариантом являются открытые паевые фонды, которые отличаются высокой ликвидностью. Если ситуация на рынке повлияет на стоимость доли, то можно в любой момент избавиться от нее и снизить размер убытков.

Индексные фонды похожи на ПИФы, но имеют больше преимуществ. ETF привязан к индексу, который может состоять из ценных бумаг тысяч компаний из разных стран. Главный плюс в том, что инвестиции максимально диверсифицированы. Хотя иногда биржевые фонды привязаны к определенной отрасли, например фармацевтике. Если в нише будет кризис, стоимость ETF снизится. Ситуация улучшится одновременно с решением проблем.

Выгодно инвестировать в индексные фонды, которые сосредоточились на «голубых фишках». Это огромные корпорации с миллиардным капиталом. Их акции стабильно растут в цене и показывают положительную динамику в долгосрочной перспективе.

Информация о деятельности и структуре ETF находится в открытом доступе. Потенциальные инвесторы могут ознакомиться с ней и стать частью сообщества. Некоторые фонды выплачивают акционерам дивиденды. Чаще всего это происходит раз в год.

При выборе индексного фонда необходимо учитывать цель инвестирования, период вложения средств и уровень риска. Если нужна стабильность — покупаем ETF акций, консервативным инвесторам подходят фонды облигаций.

Миллион рублей можно поровну разделить между акциями и облигациями. Лучше не продавать активы в течение 2-3 лет, чтобы не пропустить периоды с максимальной прибылью.

Недостаток — на российском рынке мало ETF. Крупные игроки работают за границей. Для доступа к ним нужно знать английский язык и быть готовым погрузиться в незнакомую среду. Тем, кто не боится получать новые знания, однозначно стоит купить долю в нескольких фондах. Если хотите сделать акцент на местных ETF, покупайте бумаги через индивидуальный инвестиционный счет, чтобы воспользоваться налоговыми привилегиями.

ПАММ-счета

Распространены в узком кругу инвесторов. Новички обходят их стороной из-за недостатка знаний. Рекламу депозитов они видят на каждом шагу, а ПАММ-счета ассоциируются с печально известными конторами вроде FX Trend.

На самом деле ПАММы работаю по типичной инвесторской схеме. Участники сервиса передают свои деньги в доверительное управление профессиональным аналитикам и трейдерам, которые приобретают активы и делятся с инвестором прибылью.

Перед инвестированием в ПАММ-счет нужно не только изучить статистику трейдера и пополнить баланс — просмотрите правила работы брокера, прочитайте отзывы пользователей, чтобы заранее защититься от сотрудничества с ненадежным партнером.

Акции

Инвестирование в ценные бумаги входит в список самых популярных финансовых инструментов. Люди часто не понимают, как формируется стоимость акций и что влияет на котировки. Но каждый хочет иметь в запасе несколько ценных бумаг Apple, Microsoft или Facebook. «Голубые фишки» — хороший выбор для каждого портфеля, но не стоит концентрироваться только на «заезженных» участниках рынка.

За 5 лет стоимость акций российской торговой сети «М.Видео» увеличилась почти в 3 раза. Инвестиции в размере 1 млн руб. принесли бы в сумме около 3 млн. Считать возможную прибыль всегда интересно, но сделать прогноз на 3–5 лет вперед тяжело.

Советы по приобретению ценных бумаг:

Соотношение ценных бумаг в портфеле зависит от целей инвестора, но в большинстве случаев можно придерживаться базовой схемы. Около 50% выделите под акции гигантов бизнеса, 30% отдайте компаниям «второго эшелона» (Qiwi, Промсвязьбанк и т. д.), оставшиеся 10–20% — новым стартапам, которые вышли на IPO.

Свое дело

Многие люди мечтают о бизнесе, но лишь немногим удается превратить мечту в реальность и получать стабильный доход. Для крупного предприятия миллион рублей — капля в море. Поэтому лучше выбрать нишу с минимальной конкуренцией и высокой доходностью. Почти все идеи приходят из-за рубежа, но нужно понять, удастся ли адаптировать бизнес под российский рынок.

В тренде барбершопы и коворкинги, но в крупных городах конкуренция очень высокая. А вот в небольших региональных центрах можно продвинуть такое заведение.

Количество фрилансеров растет, многие предпочитают совместную работу для улучшения продуктивности и обмена идеями. По данным портала Openbusiness, на запуск коворкинга уйдет чуть больше миллиона рублей, а окупаемость — в районе 15 месяцев. Цифры в каждом конкретном случае будут отличаться, но перспективы неплохие.

Для успешного старта в бизнесе очень важно правильно выбрать нишу и проанализировать конкурентов. Выделите их недостатки, дайте клиентам решение их проблем по доступным ценам и наслаждайтесь позитивными результатами.

Онлайн-кредиты

Неочевидный вариант, который скрыт от внимания потенциальных инвесторов. Его можно рассматривать в качестве дополнительного элемента в портфеле. Отдавать миллион рублей в качестве займа неразумно, а вот выделить пару тысяч долларов вполне выгодно.

Оценить спрос на лимиты доверия можно с помощью сервиса от платежной системы WebMoney. На площадке 50 тысяч заемщиков, а количество займов — 1,8 млн.

Сотрудничество с долговым сервисом более выгодное, чем большинство финансовых инструментов, но нет гарантий, что клиент вернет деньги вовремя или вообще заплатит хоть доллар.

Недвижимое имущество

Миллион рублей — небольшая сумма для инвестиций в недвижимость, особенно если речь идет о коммерческих помещениях. В Москве есть объекты, которые сдаются в аренду за баснословные деньги. К примеру, квартиру напротив Кремля сдают за 2 млн руб. в месяц.

Предложения о покупке недвижимости за 1 млн рублей по выгодным условиям найти непросто, но все же реально.

Список объектов для понимания перспектив:

Выгодно покупать недвижимость на этапе застройки. Новые высотки сдаются за 1,5-2 года. За это время стоимость квадратных метров увеличивается на 30–50%. Очень популярны студии, которые отличаются доступной ценой и хорошей планировкой. Окупаются они дольше, но и вкладывать в них нужно меньше.

Интернет-проект

Информационные сайты и сервисы давно превратились из хобби в полноценные источники дохода. Онлайн-журнал «ХитёрБобёр» приносит миллион рублей в месяц, а медицинский портал зарабатывает 100 тыс. в месяц и продается за 950 тыс. руб.

На создание информационного проекта требуется порядка 100 тыс. руб. Затраты на разработку сервиса или портала гораздо выше — понадобится около миллиона рублей в зависимости от функционала. Конкуренция высокая, но незанятых ниш полно. К примеру, можно сделать агрегатор барбершопов Ростова и зарабатывать на продаже заявок и платном размещении заведений. В топе поисковых систем по запросу показываются мультирегиональные проекты. Можно побороться с ними за счет более пристального внимания к деталям и уникальным «фишкам».

Выводы

Мы рассмотрели 12 перспективных идей для инвестирования миллиона рублей. Можно действовать по двум шаблонам. Первый — концентрация на одном направлении. В этом случае все зависит от успешности конкретного проекта. Второй — распределение капитала на несколько инструментов. Можно вложить деньги в акции, ПИФы, ETF, информационный сайт, образование и онлайн-кредиты.

Не бойтесь инвестировать в бизнес, акции или недвижимость. Обеспечьте себя дополнительным источником дохода, чтобы не зависеть от работодателя или государства.