восстановлен резерв по сомнительным долгам в налоговом учете

Резерв по сомнительным долгам в налоговом учете (нюансы)

Определение долгов в НУ

Все вопросы в отношении резерва по сомнительным долгам в налоговом учете (процедуру его создания, учета, изменения, использования) регулирует ст. 266 НК РФ. Однако начинается эта статья с определений долгов: сомнительного (п. 1) и безнадежного (п. 2).

Так, сомнительным считается не погашенный в определенный договором срок долг покупателя перед налогоплательщиком-юрлицом, который не имеет обеспечений (залога, поручительства, банковской гарантии).

При этом нельзя признать сомнительным долг контрагента, перед которым у вас есть непогашенная кредиторская задолженность. Если таковая имеется, сомнительной будет только сумма за вычетом встречной кредиторки (п. 1 ст. 266 НК РФ, письма ФНС от 08.06.2017 № СД-3-3/3929@, Минфина от 20.06.2017 № 03-03-РЗ/38289). Если у вас несколько дебиторских задолженностей одного контрагента с разными сроками возникновения уменьшение на сумму встречной кредиторки начинайте с самой старой дебиторской задолженности.

Не признается сомнительной задолженность (п. 3 ст. 266 НК РФ, письма Минфина России от 23.06.2016 № 03-03-06/1/36577, от 01.02.2016 № 03-03-06/1/4148, от 23.10.2012 № 03-03-06/1/562):

Может ли быть сомнительным реструктурированный долг, узнайте здесь.

Безнадежным долг признается в силу одной из следующих причин:

Таким образом, безнадежный долг — это тот долг, который уже нереален для взыскания, а сомнительный — тот, который может стать безнадежным.

Как правильно учесть и использовать в налоговом учете резерв по сомнительным долгам, детально разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Цели формирования резерва в НУ

Безнадежный долг при признании его таковым можно учесть в убытках юрлица, принимаемых при расчете налога на прибыль. Однако осуществляется такое признание в подавляющем большинстве ситуаций по истечении довольно продолжительного срока (3 года), если юрлицо не формирует резерв сомнительных долгов.

Образование резерва по сомнительным долгам в налоговом учете позволяет учесть в расходах для базы по прибыли (внереализационных) потери от неоплаты долга в более ранние сроки, чем это произойдет, когда задолженность уже станет безнадежной. Но затем, когда безнадежность долга станет очевидной и его нужно будет списать, такое списание осуществится уже не за счет отнесения на расходы, а за счет сумм сформированного резерва по этому долгу (пп. 4, 5 ст. 266 НК РФ). При этом расхождения в суммах списываемого безнадежного долга и существующего резерва по нему в момент списания будут учтены в финрезультате (в доходах или в расходах), влияющем на налоговую базу по прибыли.

О том, какова последовательность действий при списании безнадежной задолженности, читайте в материале «Порядок списания дебиторской задолженности».

Правила образования резерва в НУ

Как и любой резерв, образуемый для целей расчета налога на прибыль, резерв по сомнительным долгам в налоговом учете образуется на добровольных началах (п. 3 ст. 266 НК РФ). Налогоплательщик вправе его не формировать, но если решение об этом принято, ему придется:

Создать резерв можно:

Процедура создания резерва подразумевает:

ВАЖНО! При расчете резерва можно учесть задолженность, срок погашения которой наступил в предыдущих налоговых периодах, если она соответствует критериям сомнительного долга и ранее резерв по ней не создавался (письмо ФНС России от 11.04.2019 № СД-4-3/6856).

При полной оплате долга резерв аннулируется (восстанавливается), при частичной — корректируется в части, соответствующей сумме оплаты. Корректировки в этих ситуациях делаются в периоде оплаты с отнесением восстановленных сумм или сумм корректировок на финрезультат.

Списывать за счет резерва безнадежные долги нужно в том периоде, когда они стали безнадежным (п. 5 ст. 266 НК РФ). Это касается и тех долгов, которые в формировании резерва не участвовали (письмо Минфина России от 24.11.2017 № 03-03-06/1/77995). Если для списания всех безнадежных долгов резерва на хватило, остаток долга включается во внереализационные расходы.

Резерв, образованный в отчетном году, при его неиспользовании (полном или частичном) можно перенести на следующий год (п. 5 ст. 266 НК РФ). Его величина должна быть учтена в сумме нового резерва, создаваемого в отношении этого же долга. Разница в объемах сравниваемых цифр корректируется за счет финрезультата.

РАЗЪСНЕНИЯ от КонсультантПлюс:

Можно ли в бухгалтерском учете не начислять резерв по сомнительному долгу (имея уверенность в том, что он будет погашен), а в налоговом учете начислить в полном объеме? Ответ на этот вопрос см. в материале от экспертов К+. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Учетная политика по НУ в отношении резерва

Как видим, правила формирования резерва по сомнительным долгам в налоговом учете и порядок работы с ним определены НК РФ в большинстве аспектов. Поэтому в учетную политику по НУ придется занести совсем немного положений в части этого резерва.

Прежде всего, нужно указать, будет или не будет образовываться такой резерв. Если решение о его создании принято, то в учетную политику по НУ дополнительно включают:

Такой налоговый регистр не имеет установленной формы, разрабатывается самостоятельно и помимо его названия и подписи ответственного лица должен содержать следующую информацию:

Этот регистр можно не вести, если имеет место совпадение между данными БУ и НУ (ст. 313 НК РФ). Но в части резерва сомнительных долгов совпадение этих данных будет скорее исключением, чем правилом.

О том, какие положения обязательны для включения в учетную политику, читайте в материале «Составляем положение об учетной политике в организации».

Различия резервов в НУ и БУ, учет разниц

Порядки создания резервов в БУ и НУ различаются достаточно существенно. К основным отличиям резерва, образуемого в БУ, следует отнести:

Максимальное сближение правил БУ и НУ для резерва путем установления их в БУ такими же, как в НУ, может не дать результата в части формирования одинаковых учетных данных уже по одному обстоятельству несовпадения видов задолженности, в отношении которых в БУ есть обязанность образования резервов, а в НУ — нет.

Если же в НУ резерв не создают, то расхождения между НУ и БУ возникнут уже из-за самого факта этого несоздания.

Таким образом, расхождения между данными НУ и БУ при создании резерва имеются практически всегда. Поэтому возникает необходимость учета образующихся разниц. Они носят характер временных и подчиняются всем правилам, установленным для них ПБУ 18/02 (приказ Минфина России от 19.11.2002 № 114н).

В ПБУ 18/02 с 2020 года внесены изменения. О новациях в ПБУ 18/02 детально рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Обзорный материал, чтобы узнать все подробности нововведений.

Итоги

Образование резерва сомнительных долгов для целей НУ необязательно. Если его создают, то в работе с резервом необходимо соблюдать все правила, установленные для него ст. 266 НК РФ. Различия в порядках создания резерва в БУ и НУ обусловливают наличие расхождений между данными 2 учетов, расцениваемых как временные разницы. Эти разницы учитывают по правилам ПБУ 18/02.

Резерв по сомнительным долгам. Налоговый учет. Применение ПБУ 18/02. Пять примеров

Согласно ст. 266 НК РФ налогоплательщик вправе создавать резервы по сомнительным долгам в порядке, предусмотренном данной статьей.

Суммы отчислений в эти резервы могут включаться в состав внереализационных расходов на последнее число отчетного (налогового) периода.

Создание резерва по сомнительным долгам в налоговом учете является не обязанностью организации, а ее правом

Таким образом, возможна ситуация при которой резерв по сомнительным долгам формируется только в регистрах бухгалтерского учета, без отражения этих расходов при исчислении налогооблагаемой прибыли.

В результате будут появляться временные разницы, как налогооблагаемые, так и вычитаемые (п.8 ПБУ 18/02).

Понятие сомнительного долга в налоговом учете

В отношении какой задолженности создается резерв по сомнительным долгам

Рассмотрим некоторые спорные ситуации, касающиеся того или иного вида задолженности.

Задолженность поставщиков или подрядчиков

Для целей налогообложения прибыли такая задолженность (равно как и другая задолженность, не связанная с реализацией товаров (работ, услуг)) не может быть признана сомнительной и не учитывается при формировании резерва по сомнительным долгам в налоговом учете (письма Минфина России от 23.12.12 № 03-03-06/1/562, от 28.10.13 № 03-03-06/1/45488, от 01.12.14 № 03-03-06/1/61189).

Задолженность, полученная по договору уступки прав требования

В Определении Верховного Суда РФ от 13.04.2015 N 301-КГ15-2232 также сделан вывод о том, что задолженность по договору цессии в силу положений ст. 266 НК РФ не может рассматриваться как задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг.

Таким образом, в состав резерва сомнительных долгов подлежит включению не любая задолженность перед налогоплательщиком, а лишь та, которая возникла в связи с реализацией товаров, выполнением работ, оказанием услуг.

Задолженность на сумму невозвращенного займа

В частности, согласно Письму министерства от 05.03.2012 N 03-03-06/4/17 налогоплательщик не вправе создавать резерв по сомнительным долгам под выданные займы, при этом данный запрет не зависит от наличия или отсутствия обеспечения в виде залога, поручительства, банковской гарантии по выданным займам (Письма Минфина России от 06.05.2011 N 03-03-06/1/283, от 12.05.2009 N 03-03-06/1/318 и др.).

Алгоритм начисления резерва по сомнительным долгам

Проведение инвентаризации

Вместе с тем в Письме Минфина России от 26.07.2006 N 03-03-04/1/612 указано, что при формировании резервов по сомнительным долгам в налоговом учете должны использоваться данные инвентаризации, которая может проводиться в соответствии с Методическими рекомендациями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина России от 13.06.1995 N 49. Информация о порядке проведения инвентаризации должна содержаться в учетной политике организации (Письмо Минфина России от 17.07.2008 N 03-03-06/2/84).

Отметим, что для определения суммы дебиторской задолженности в целях создания резерва по сомнительным долгам не имеет значения, подтверждена ли дебиторская задолженность контрагентом. Иными словами, на дату создания резерва не требуется наличия акта сверки с дебитором (Письмо Минфина России от 26.07.2006 N 03-03-04/1/612).

Резерв может создаваться и в отношении задолженности, образовавшейся в прошлых периодах, при условии, что по такой задолженности резерв ранее не создавался (Письмо ФНС России от 20.01.2005 N 02-3-08/274 «О резервах по сомнительным долгам», Постановление ФАС Уральского округа от 27.11.2008 N Ф09-8876/08-С3 и др.).

Наличие дебиторской и кредиторской задолженности

Однако позднее в Письме УФНС России по г. Москве от 05.03.2014 N 16-15/020341 с учетом позиции, изложенной в Постановлении Президиума ВАС РФ от 19.03.2013 N 13598/12, было разъяснено, что организация, имеющая дебиторскую и кредиторскую задолженность в отношении одного и того же контрагента, при формировании резерва по сомнительным долгам может учесть всю сумму дебиторской задолженности относительно такого контрагента. Указанная позиция основана на том, что в НК РФ не содержатся условия, которые ограничивают размер дебиторской задолженности, учитываемой при формировании резерва по сомнительным долгам, в случае наличия встречной кредиторской задолженности в отношении одного и того же контрагента.

Отметим, что Постановление Президиума ВАС РФ N 13598/12 приведено в п. 1 Обзора практики рассмотрения налоговых споров Президиумом Высшего Арбитражного Суда РФ, Верховным Судом РФ и толкования норм законодательства о налогах и сборах, содержащегося в решениях Конституционного Суда РФ за 2013 г. (направлен ФНС России Письмом от 24.12.2013 N СА-4-7/23263 нижестоящим налоговым органам для использования в работе).

Ограничение суммы создаваемого резерва

В соответствии с п. 5 ст. 266 НК РФ сумма резерва по сомнительным долгам, не полностью использованная налогоплательщиком в отчетном периоде на покрытие убытков по безнадежным долгам, может быть перенесена им на следующий отчетный (налоговый) период. При этом сумма вновь создаваемого по результатам инвентаризации резерва должна быть скорректирована на сумму остатка резерва предыдущего отчетного (налогового) периода.

Спорным является вопрос, в какой момент резерв ограничивается 10% выручки: до корректировки на сумму остатка резерва предыдущего периода или после.

В Письме Минфина России от 06.10.2004 N 03-03-01-04/1/67 разъяснено, что ограничение в размере 10% от выручки отчетного (налогового) периода применяется к резерву, вновь создаваемому в этом отчетном (налоговом) периоде. При формировании резерва сначала его размер определяется с учетом 10%-ного ограничения выручки в этом периоде и уже после этого он корректируется на остаток резерва предыдущего периода.

Судебная практика также соответствует приведенной позиции Минфина России. Так, в Постановлении ФАС Московского округа от 06.09.2013 N А40-106629/11-91-444 указано, что налогоплательщик неверно корректировал размер вновь создаваемых резервов по сомнительным долгам. Порядок действий должен был быть следующим: после того как сумма резерва рассчитана с учетом требований ограничения в размере 10% от выручки, она корректируется на остаток резерва (при его наличии) предыдущего отчетного (налогового) периода. В данном судебном разбирательстве налогоплательщик сначала корректировал данные инвентаризации на сумму остатка резерва за предыдущий период и лишь затем применял установленное ограничение.

Отметим, что сумма выручки, используемая при расчете ограничения по резерву, должна определяться за каждый налоговый период отдельно.

Перенос резерва на следующий период

Есть примеры судебных решений, из которых следует, что перенос остатка резерва на следующий период является правом, а не обязанностью (например, Постановление ФАС Восточно-Сибирского округа от 28.04.2005 N А10-4068/04-11-Ф02-1700/05-С1). Поэтому, если резерв не полностью использован и его остаток не переносится на следующий период, положения п. 5 ст. 266 НК РФ не применяются. В Постановлении ФАС Волго-Вятского округа от 28.12.2005 N А11-1770/2005-К2-19/95 суд указал на то, что налогоплательщик вправе перенести суммы резерва по сомнительным долгам на следующий налоговый период, даже если резерв вообще не использовался в текущем периоде. Включать суммы резерва в доходы в такой ситуации не нужно. Право организации на создание резерва по сомнительным долгам не поставлено в зависимость от наличия у нее безнадежных долгов.

В то же время в некоторых судебных решениях содержатся противоположные выводы. В частности, в Постановлении ФАС Западно-Сибирского округа от 05.10.2006 N Ф04-9276/2005(26894-А27-26) отмечено, что налогоплательщик нарушил требование п. 5 ст. 266 НК РФ, не скорректировав сумму резерва отчетного налогового периода на сумму резерва предыдущего налогового периода. Суд решил, что не переносить остаток резерва на следующий период при создании нового резерва неправомерно.

Перенос неиспользованного резерва

Если резерв не формируется в следующем периоде

В Письме Минфина России от 21.09.2007 N 03-03-06/1/688 также разъяснено, что, если налогоплательщик принял решение не создавать резерва по сомнительным долгам с начала нового налогового периода, вся сумма резерва, не использованная в налоговом (отчетном) периоде на покрытие убытков по безнадежным долгам, полностью включается в состав внереализационных доходов налогоплательщика в соответствии с п. 7 ст. 250 НК РФ.

Аналогичные выводы следуют из судебной практики (Постановление ФАС Уральского округа от 04.07.2006 N Ф09-5752/06-С7).

Отражение резерва по сомнительным долгам в декларации по налогу на прибыль

Если по итогам отчетного (налогового) периода в результате расчета отчислений в резерв получилось отрицательное число, эту сумму надо отразить по строке 100 Приложения N 1 к Листу 02 декларации за этот период в общей сумме внереализационных доходов (п. 5 ст. 266 НК РФ). Это возможно, когда по итогам отчетного (налогового) периода новых сомнительных долгов не выявлено, а долги, учтенные при формировании резерва в предыдущем отчетном (налоговом) периоде, погашены.

Сумма безнадежного долга, списанного в отчетном (налоговом) периоде за счет резерва, в декларации по налогу на прибыль не отражается (п. 5 ст. 266 НК РФ).

Обращаем Ваше внимание: за счет резерва списываются все безнадежные долги, включая те, которые не учитывались при формировании резерва (Письмо Минфина от 17.07.2012 N 03-03-06/2/78).

Если остаток резерва оказался меньше суммы списываемого безнадежного долга, то разница отражается в Приложении 2 к Листу 02 декларации (пп. 2 п. 2 ст. 265 НК РФ):

Отражение резерва по сомнительным долгам в декларации по налогу на прибыль

Восстановление резерва по сомнительным долгам в 1С: Бухгалтерии

Нередко складывается ситуация, когда после окончания работ по созданию резерва, долг в полном объеме или его часть погашается контрагентом. После изменения суммы долга резерв необходимо корректировать в программе. Это операция восстановления. Для наглядности мы рассмотрим актуальный пример, как восстанавливается резерв по сомнительным долгам в 1С Бухгалтерия предприятия 8.

Погашение задолженности в полном объеме

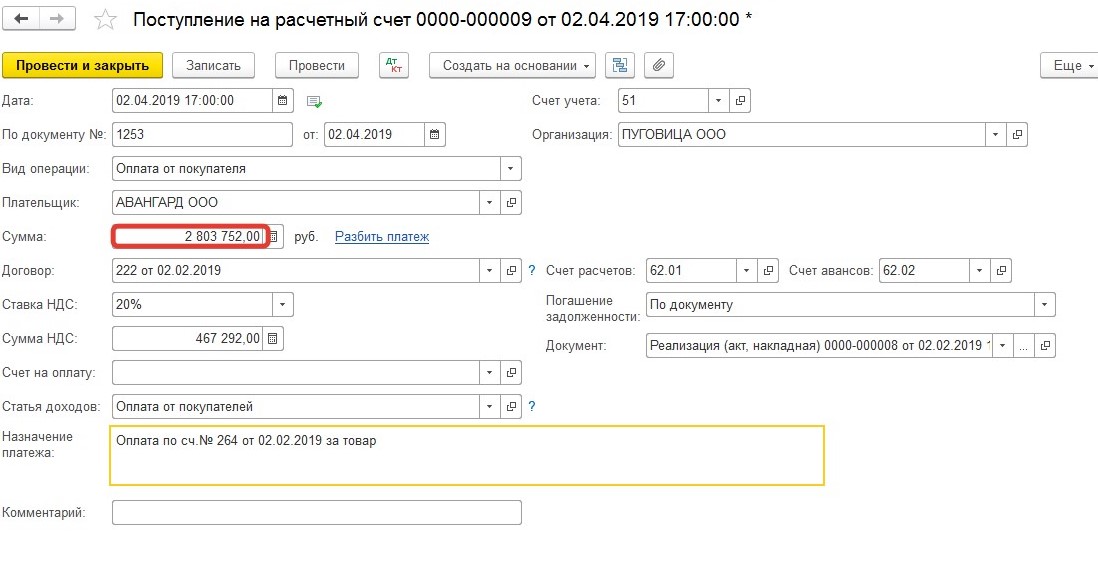

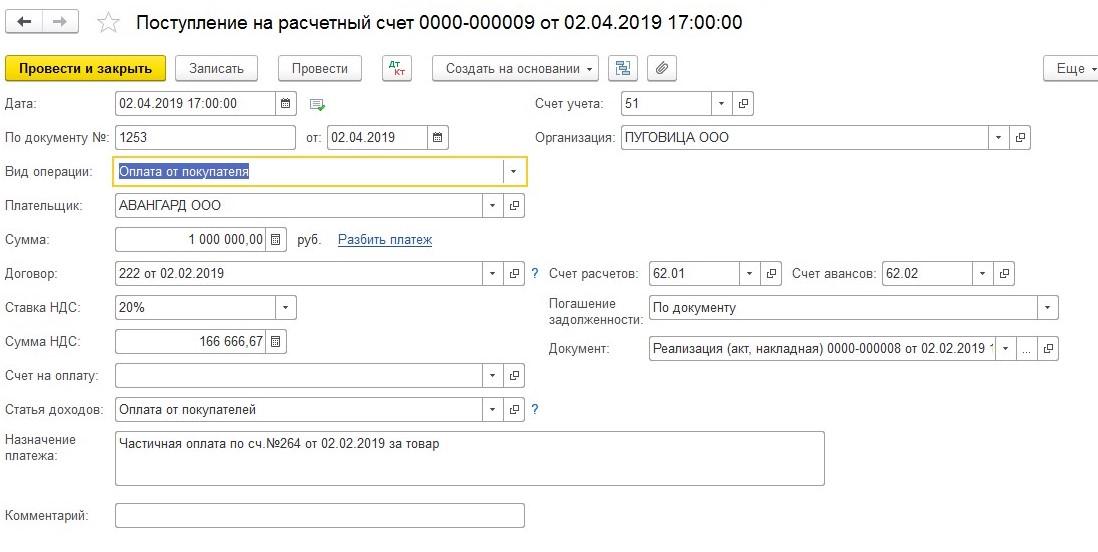

Предположим, что общество с ограниченной ответственностью «Авангард» (покупатель) закрыл задолженность полностью второго апреля.

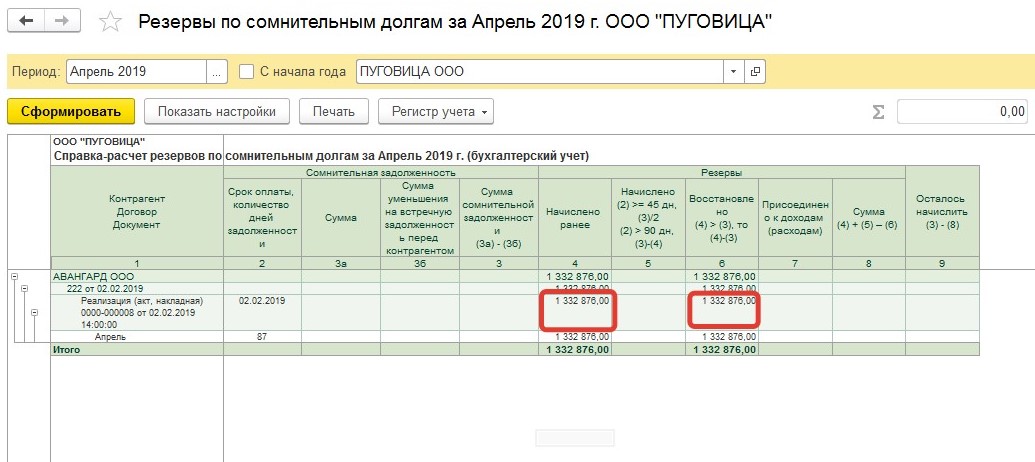

В рассматриваемом примере, при закрытии апреля произойдет восстановление резерва. В нашем случае долг погашен полностью, поэтому восстановление резерва произойдет в размере той суммы, которая была начислена ранее.

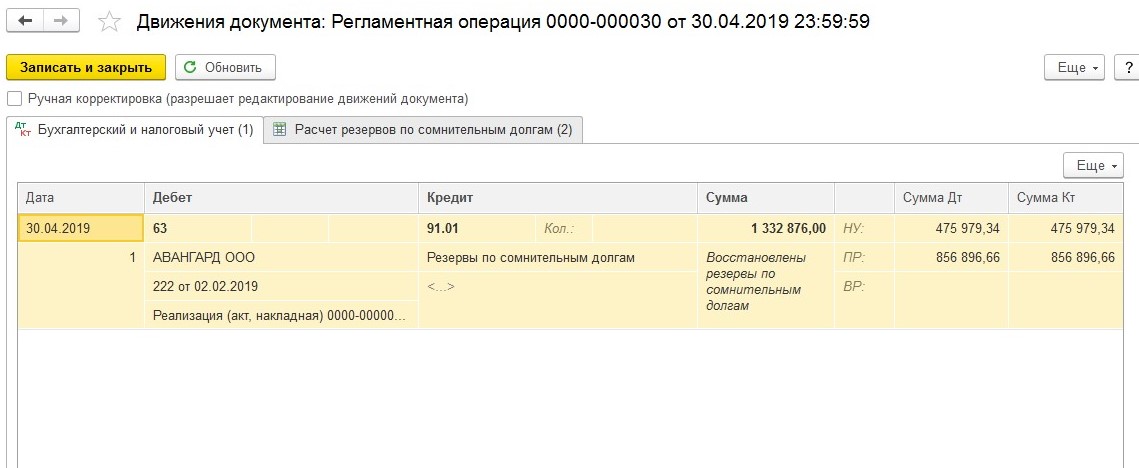

В процессе формирования резерва будет осуществлена следующая бухгалтерская операция:

Исправление резерва необходимо провести для корректного начисления налога на прибыль (корректные данные отразятся в части внереализационных доходов).

Частичное погашение задолженности и использование резерва

Восстановленный резерв возможно использовать. Это происходит, когда безнадежная дебиторская задолженность списывается за счет резерва (пункт семьдесят семь Положения по ведению бухучета и отчетности).

Проведение этой операции будет сопровождаться следующей проводкой:

В течении следующих пяти лет задолженность будет учитываться за балансом. Если произойдет оплата долга, этот факт будет проведен бухгалтерской проводкой по счету 007.

В нашем примере, второго апреля общество с ограниченной ответственность «Авангард» закрыл часть задолженности на сумму один миллион рублей.

Наша задача восстановить резерв в сумме один миллион рублей.

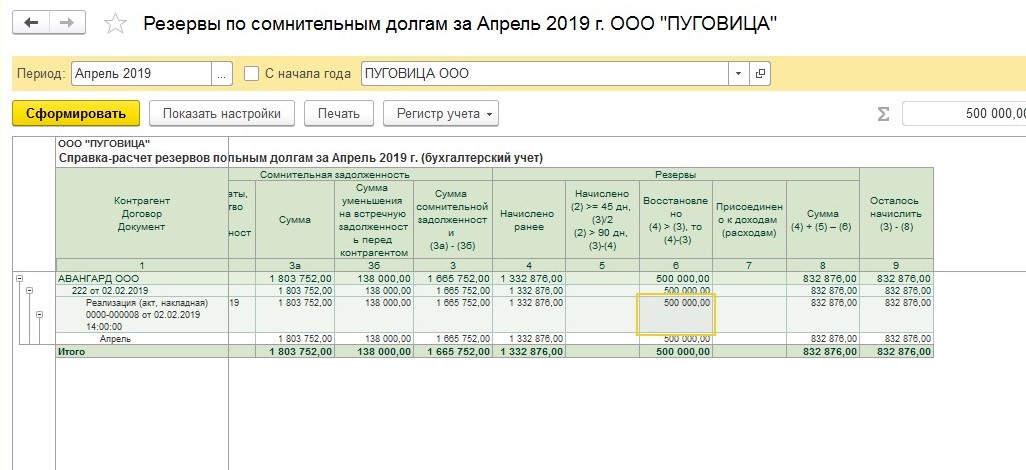

Произведем расчет остатка задолженности контрагента (2803752 руб. – 138000 руб. – 1000000 руб). Задолженность составляет один миллион шестьсот шестьдесят пять тысяч семьсот пятьдесят два рубля. Срок задолженности составляет восемьдесят семь дней.

В конце месяца необходимо отправить в резерв пятьдесят процентов суммы задолженности. Расчет: 1665752 руб.х 50% = 832876 рублей.

Эта операция будет сопровождаться следующими действиями:

ООО «Авангард» ликвидирован в мае 2019 года. В связи с этим, ООО «Пуговица» признала долг 1665752 рублей безнадежным.

Тридцатого мая 2019 года бухгалтера сделают проводку:

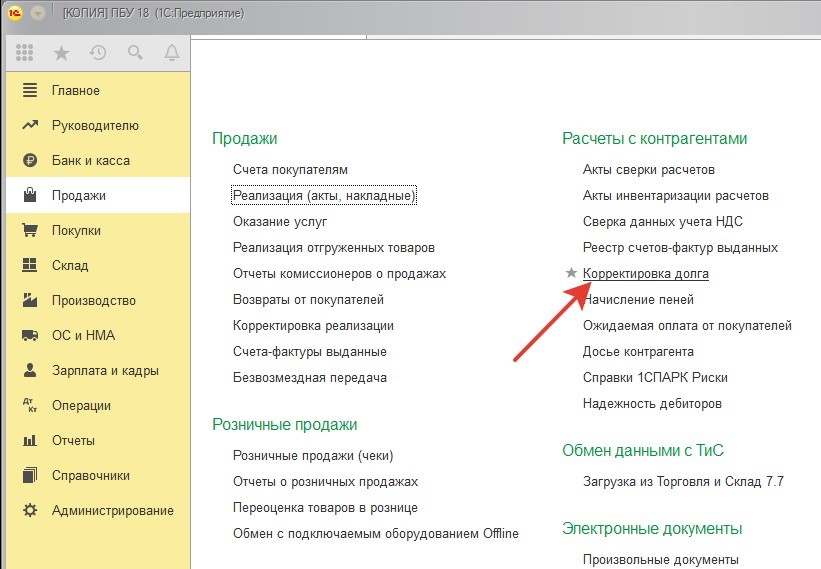

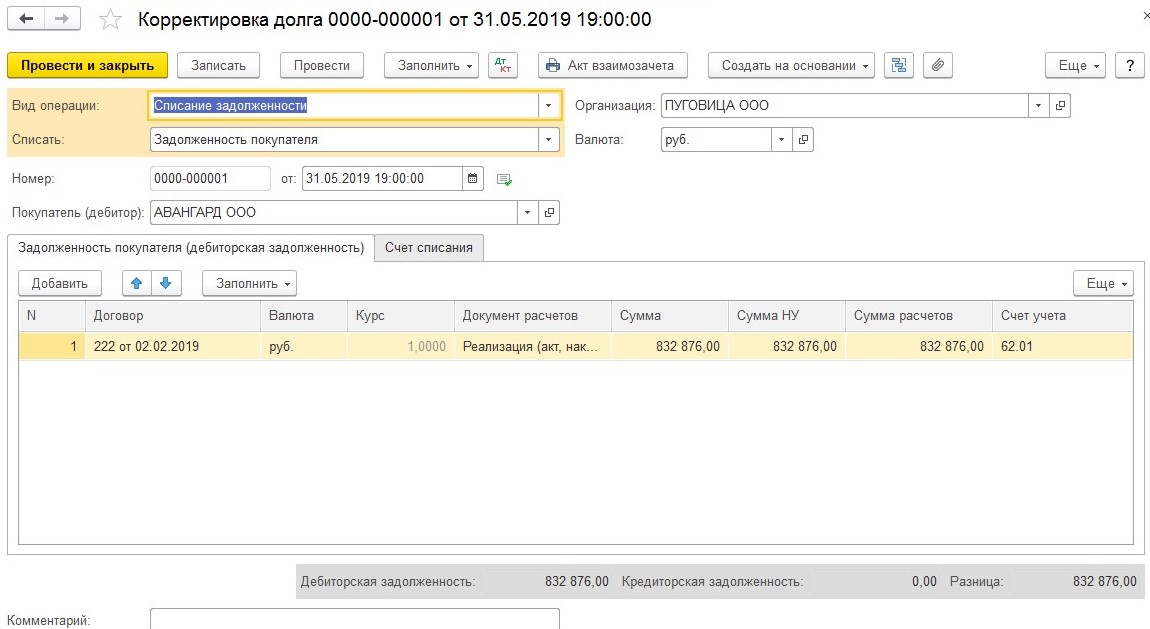

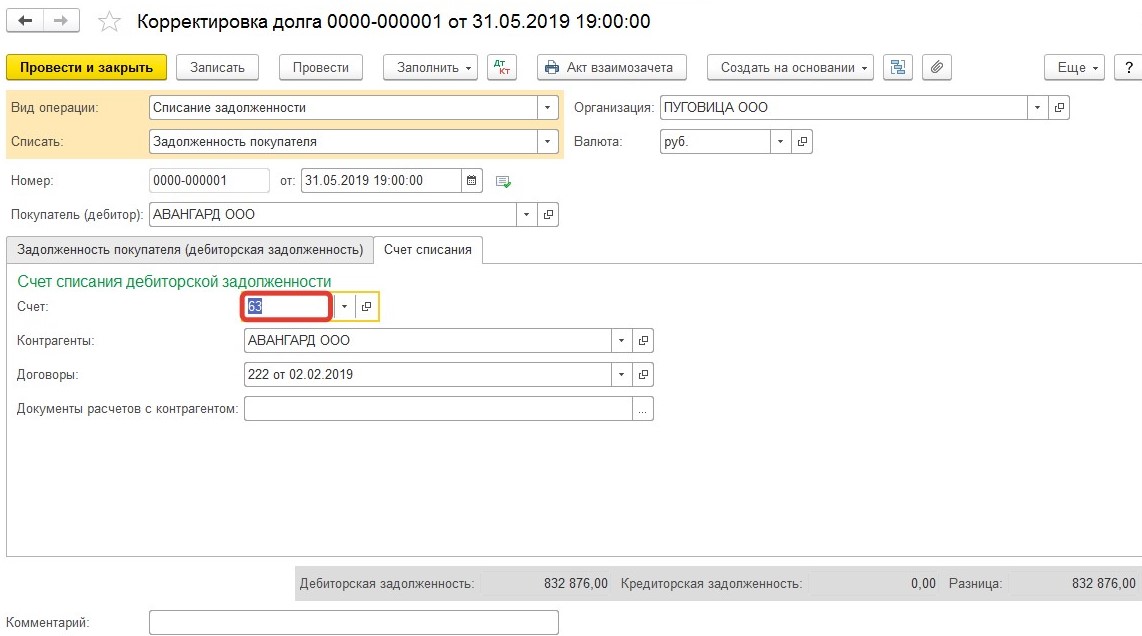

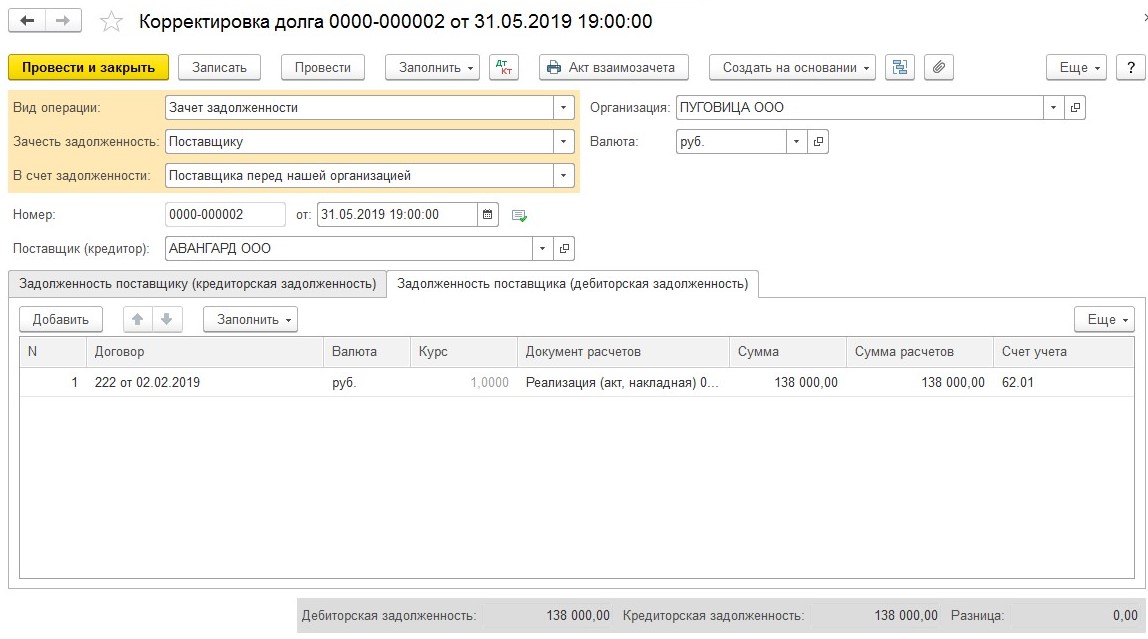

В программе эта операция сопровождается документом «Корректировка долга».

Бухгалтерия проводит закрытие долга за счет резерва, активируя документ «Корректировка долга» во вкладке «Списание задолженности».

Важно: обязательно нужно заполнить поле «Документ расчетов». Если оставить это поле пустым, долг не спишется, а «разлетится» на счете шестьдесят два по субконто.

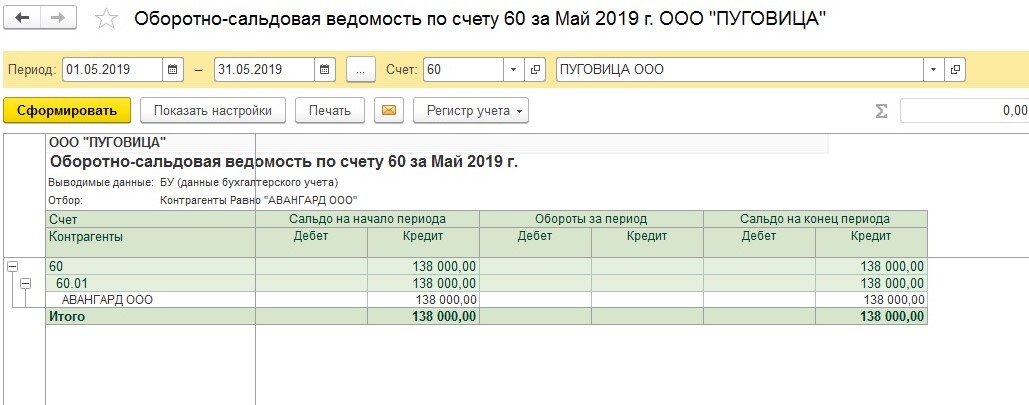

Мы упоминали, что существует встречный долг у ООО «Пуговица» перед ООО «Авангард» в размере сто тридцать тысяч рублей.

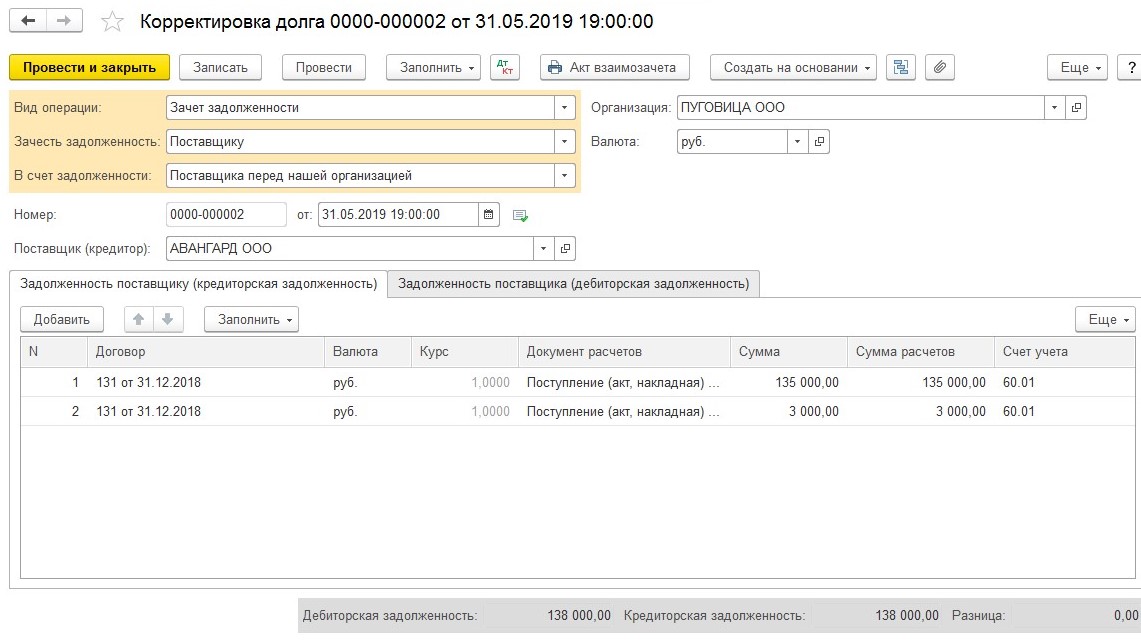

Спишем ее с помощью активации документа «Корректировка долга», выберем опцию «Зачет задолженности».

Этой операцией будет погашен долг перед ООО «Авангард».

Разницу относим на внереализационные расходы.

Восстановление резерва по сомнительным долгам в 1С: Бухгалтерии

В одной из прошлых статей мы рассмотрели создание резерва по сомнительным долгам. Но может случиться и так, что после того, как резерв сформирован, контрагент погашает свою задолженность полностью или частично. В этом случае созданный резерв придется скорректировать, т.е. восстановить. Рассмотрим практический пример восстановления резерва по сомнительным долгам в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Продолжим разбор ситуации, описанной в прошлой статье.

Погашение задолженности в полном объеме

Допустим, ООО «Авангард» (покупатель) погасил задолженность 2 апреля в полном объеме.

В этом случае при закрытии апреля резерв будет восстановлен. Так как покупатель погасил задолженность полностью, то резерв восстановится в размере ранее начисленной суммы:

При восстановлении резерва программа сформирует проводку:

Дт 63 Кт 91.01 – на сумму восстановленного резерва

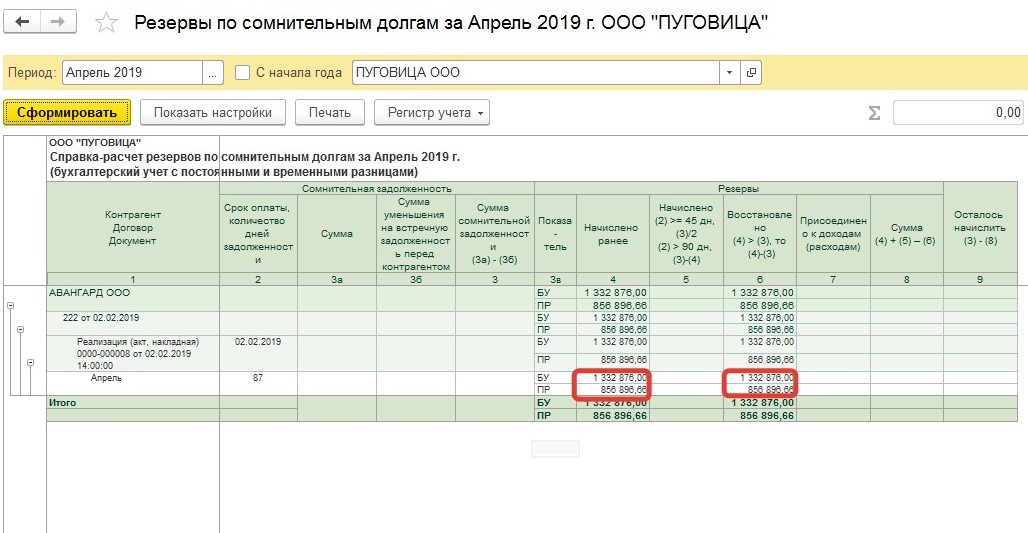

Корректировка резерва происходит также и в целях налогового учета по налогу на прибыль (сумма будет отражена в составе внереализационных доходов):

Частичное погашение задолженности и использование резерва

Резерв может быть не только восстановлен, но и использован. Это произойдет в случае, когда за счет резерва списывается безнадежная дебиторская задолженность (п. 77 Положения по ведению бухучета и отчетности).

В этом случае проводка будет такая:

Дт 63 Кт 62 – на сумму безнадежной задолженности

Списанную таким образом безнадежную задолженность в течение 5 лет учитывают за балансом на случай возможной оплаты, отражая проводкой по дебету счета 007.

Допустим, ООО «Авангард» из нашего примера погасил свою задолженность 2 апреля частично – в размере 1 000 000 рублей:

Мы должны восстановить резерв на сумму 1 000 000 руб.

После частичной оплаты задолженность контрагента составит 1 665 752 руб. (2 803 752 руб. – 138 000 руб. – 1 000 000 руб.), срок задолженности 87 дней.

На конец месяца в резерв должно быть отправлено 50% от суммы задолженности:

1 665 752 руб. * 50% = 832 876 руб.

Рассматривая тему создания резерва по сомнительным долгам, мы уже говорили о том, что программой предусмотрено, что расчет резервов по сомнительным долгам в бухгалтерском учете ведется по правилам налогового учета. Обратимся к Налоговому кодексу. Статья 266 НК РФ предусматривает единственный случай, когда нужно восстановить резерв: превышение размера остатка резерва прошлого периода над суммой нового резерва.

В прошлом месяце сумма резерва составляла 1 332 876 руб. Сравниваем суммы резервов прошлого и текущего месяца. Так как сумма резерва, исчисленного на отчетную дату 30.04.2019 г., меньше, чем сумма остатка резерва предыдущего отчетного периода, разница подлежит включению в состав внереализационных доходов налогоплательщика в текущем отчетном периоде.

Будут сформированы проводки:

Дт 63 Кт 91.01– 500 000 руб.

В мае 2019 г. в ЕГРЮЛ внесена запись о ликвидации ООО «Авангард». Оставшуюся сумму задолженности в размере 1 665 752 руб. ООО «Пуговица» (продавец) признала безнадежной.

Когда величина резерва по сомнительным долгам меньше суммы безнадежной задолженности, то разница относится на внереализационные расходы (подп. 2 п. 2 ст. 265 НК РФ). Финансовое ведомство это подтверждает – письмо Минфина от 14.11.2011г. № 03-03-06/1/750.

30 мая 2019 г. бухгалтерия ООО «Пуговица» сделает запись:

Дт 91.02 Кт 62 – 832 876 руб. – разница отнесена на внереализационные расходы.

В программе списание безнадежной задолженности за счет резервов осуществляется документом «Корректировка долга».

Сумму списания безнадежного долга за счет резерва проведем с помощью документа «Корректировка долга» с видом операции «Списание задолженности»:

Обратите внимание: в данном документе графа «Документ расчетов» подлежит обязательному заполнению! Если данную графу оставить незаполненной, то задолженность в итоге не спишется, а «разъедется» на счете 62 по субконто.

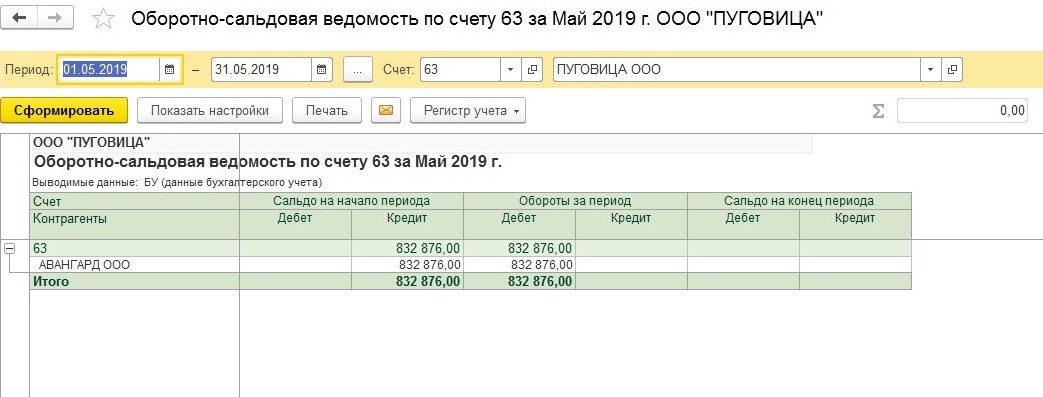

После проведения документа счет 63 должен закрыться. Для проверки сформируем оборотно-сальдовую ведомость по этому счету:

Как мы помним, у ООО «Пуговица» имелась встречная задолженность перед ООО «Авангард» в размере 138 000 руб.:

Для ее списания можно воспользоваться тем же документом «Корректировка долга», только с видом операции «Зачет задолженности»:

После проведения этого документа наша задолженность перед ООО «Авангард» будет полностью погашена.

Разницу в части безнадежного долга сверх суммы резерва отнесем на внереализационные расходы. Для этой цели нам так же поможет документ «Корректировка долга» с видом операции «Списание задолженности»:

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов