возмещение ндфл сроки перечисления

Долго не приходят деньги по имущественному вычету

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки. Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Отправить повторную жалобу. Если первая жалоба не подействует или вы не получите ответа вовремя, можно подать повторную жалобу точно таким же способом. Только в содержании обращения нужно указать реквизиты первой жалобы и сообщить, что это повторное обращение. Эта жалоба уже идет в управление ФНС по субъекту.

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне 🙂

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

Забыл добавить, 33 налоговая г. Москва.

Юлия, а вы повторно получали уведомление или впервые?

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?

Инспекция может вернуть излишне уплаченный НДФЛ не полностью

С 1 октября 2020 года вступает в силу поправка, которая предусматривает, что при наличии задолженности по налогу любого вида, а также пеням и штрафам возврат излишне уплаченного налога будет осуществляться только после зачёта долга (Федеральный закон от 29.09.2019 № 325-ФЗ).

До внесения изменений возвращали налог после зачёта задолженности по аналогичному виду налога. То есть если на момент возврата НДФЛ у вас была задолженность именно по НДФЛ, то возвращали разницу. С 1 октября, если вы хотите вернуть НДФЛ, например, применив налоговый вычет и подав декларацию 3-НДФЛ, но при этом на момент возврата у вас присутствует задолженность по НДФЛ, транспортному, земельному, имущественному или прочим налогам, то вам вернут лишь разницу, оставшуюся после учёта всех задолженностей.

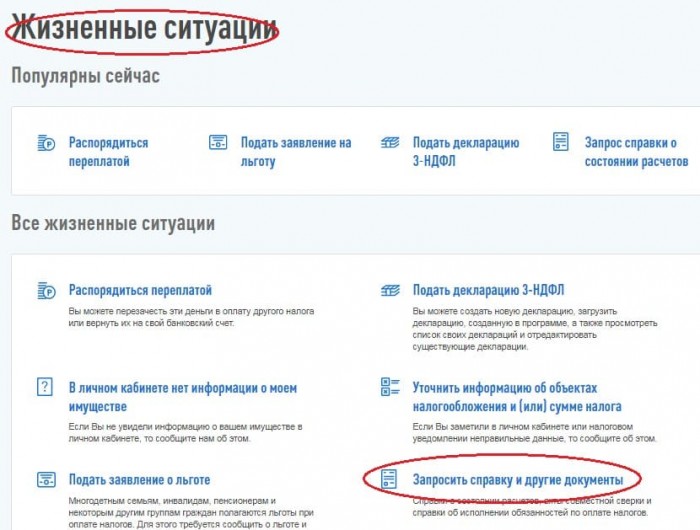

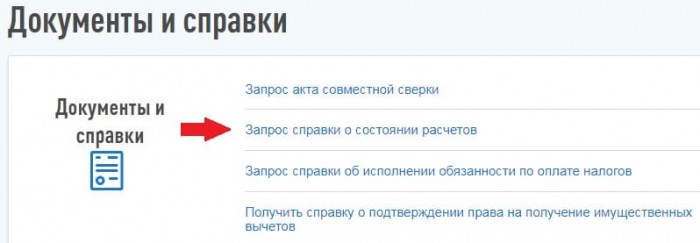

Узнать, есть ли у вас какая-либо задолженность по налогам (пеням, штрафам), можно, обратившись с заявлением в свою налоговую инспекцию для получения справки о состоянии расчётов с бюджетом (подп. 10 п. 1 ст. 32 НК РФ). Сделать это можно также через личный кабинет налогоплательщика на сайте налоговой службы. Для этого необходимо войти в раздел «Жизненные ситуации» и выбрать «Запросить справку и другие документы».

Далее следует выбрать «Запрос справки о состоянии расчётов».

Если у вас нет долгов, то возврат налога инспекция обязана осуществить в полном размере. Если вы подавали декларацию 3-НДФЛ вместе с заявлением на возврат, то у инспекции есть максимум четыре месяца для возврата излишне уплаченного налога. В течение трёх месяцев проводится камеральная проверка, и дополнительный месяц даётся для перечисления денежных средств на банковские реквизиты налогоплательщика (п. 2 ст. 88 НК РФ, п. 6 ст. 78 НК РФ).

Если по истечении срока для возврата налога инспекция так и не перечислила вам положенные денежные средства, то вы вправе требовать проценты за просрочку. Как это сделать, читайте в статье «Как получить проценты с налоговой?».

Понравилась статья? Помогите сделать следующую ещё лучше — присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов — наши специалисты проконсультируют вас абсолютно бесплатно.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как вернуть подоходный налог с зарплаты: возврат 13 процентов НДФЛ

Как работающему человеку вернуть подоходный налог с зарплаты? Граждане РФ, которые платят НДФЛ, имеют право на вычеты, – возмещение трат на образование, покупку жилья, благотворительность и др. Как получить из бюджета 13%, удержанных с заработной платы, и кто имеет право на такую компенсацию – разбираем с «РИА» Воронеж.

О возврате

Официально трудоустроенный человек каждый месяц делает налоговые отчисления. Это происходит без его участия – 13% с дохода сотрудника обязан перечислять работодатель. Часть этих средств налогоплательщик может вернуть. Возмещение НДФЛ возможно в нескольких случаях.

Все вычеты производятся через налоговую службу.

Физлицо собирает необходимый пакет документов, а затем передает его в отделение ФНС по месту жительства. Налоговики проверят их и вынесут решение о возможности возмещения НДФЛ в заявленном объеме. Если налоговая служба удовлетворит запрос, деньги перечислят на указанные платежные реквизиты – в течение месяца после положительного решения вопроса. Если отклонит – человек получит письменное уведомление, в котором будут прописаны все основания для отказа.

Можно ли вернуть налог с зарплаты на работе и как это сделать

Перечень всех ситуаций, когда допустимо возмещение НДФЛ, указан в Налоговом кодексе РФ. Ежемесячно работодатель удерживает с дохода сотрудников 13% и перечисляет в виде налогов. В каких ситуациях физлицу полагается вычет?

Кто возвращает НДФЛ, уплаченный в чрезмерном объеме? Здесь все зависит от обстоятельств. Удержанные средства может возместить как работодатель, так и налоговая инспекция.

Сумма, подлежащая возмещению, определяется категорией отчислений. К примеру, социальные льготы на несовершеннолетних детей составляют 1,4 тыс. рублей за одного, 3 тыс. рублей – за двух.

Для получения возврата требуется:

Далее останется только дождаться решения уполномоченного органа.

Кто имеет право на возврат отчислений

Список категорий граждан, которые вправе претендовать на выплаты, не прописан на законодательном уровне. Однако, согласно порядку налогообложения, платить НДФЛ обязаны резиденты Российской Федерации. Следовательно, за возвращением могут обращаться все, кто исправно делал отчисления с дохода.

При этом в налоговом кодексе РФ предусмотрено освобождение от уплаты пошлин по определенным статьям доходов. К примеру, студенты, обучающиеся на очной форме и имеющие государственную стипендию, не смогут запросить возмещение НДФЛ. Разумеется, если у них нет иного официального источника заработка.

За что получают льготу

Причины, на основании которых физическое лицо может запросить возврат подоходного налога:

В отдельных случаях на возмещение могут рассчитывать лица, которым присвоен специальный статус.

Разновидности компенсаций: как возвратить НДФЛ

Вычеты отличаются по характеру, сущности и специфике предоставления. В действующем НК РФ прописаны следующие категории:

Первые два – самые распространенные.

Стандартные

Прописаны в ст. 218 НК РФ. Сумма возмещения определяется категорией физического лица. Так, например, 3 тыс. рублей в месяц с уплаченных налогов полагаются:

На выплаты в 500 рублей каждый месяц могут рассчитывать:

При одобрении возмещения действует единственное правило – не более одного на человека. Если же у гражданина есть основания претендовать сразу на несколько вычетов, выбирается тот, по которому назначен больший размер.

Социальные

Это еще одна разновидность налоговых льгот, прописанная в статье 219. Претендовать на возврат НДФЛ можно в следующих случаях:

Есть одно «но»: максимальная годовая сумма выплат не может превышать 120 тыс. рублей.

Порядок и правила возврата подоходного налога с заработной платы за год – как вернуть 13 процентов

Предусмотрено два варианта подачи заявлений: при личном посещении ФНС и обращении к работодателю. В первом случае необходимо учитывать:

Также все бумаги может доставить доверенное лицо или законный представитель.

После рассмотрения обращения возмещена будет не вся сумма трат, а часть, пропорциональная сделанным налоговым отчислениям.

Какие документы готовить

Здесь все зависит от того, на какую категорию вычетов вы претендуете, поскольку каждая из них требует разных подтверждений. Для получения компенсации за дорогостоящие медикаменты, следует подготовить:

Для получения стандартного/классического вычета, касающегося ребенка, необходимо предоставить:

Весь пакет передается работодателю, а он уже направляет необходимые сведения в уполномоченные органы.

Если вычет оформляется в связи с инвалидностью или особым статусом, требуется предоставить справки это подтверждающие.

Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

Выплата оформляется на всех членов семьи, не достигших восемнадцатилетнего возраста. Если ребенок учится на очной форме, то вычет продолжает действовать и после наступления совершеннолетия. Итоговая сумма льготы определяется количеством детей.

Чтобы затребовать такую компенсацию, надо подать в бухгалтерию (по месту работы) все необходимые документы и заявление.

Для получения субсидии, заявитель должен соответствовать определенным критериям:

Лимит, подлежащий возврату, – не более 350 тыс. рублей в год.

Как получить имущественное возмещение

Если сумма одобрена налоговой службой, то работодатель просто не удерживает с зарплаты 13% НДФЛ. В том случае, когда налог уже уплачен в полном объеме, он возвращается из бюджета.

Расходы на приобретение собственного жилья государство компенсирует. Чтобы получить компенсацию, необходимо:

Как вернуть социальный налоговый вычет с заработной платы

Возврат денежных средств на обучение, страхование или лечение предоставляются ровно с того месяца, когда сотрудник принес заполненное заявление, подкрепленное уведомлением из инспекции. Изначально доход гражданина уменьшается на сумму НДФЛ, а затем остаток переносится на следующий месяц.

Бланки-уведомления требуется брать после каждого расхода. В течение года их может быть несколько. Например, потратились на стоматолога – подготовили соответствующее заявление. Оплатили образовательные курсы – снова подали документацию, чтобы избежать обязательной уплаты отчислений. Единственный нюанс – необходимо следить за лимитом, который составляет 120 тыс. рублей (без учета трат на обучение детей или лечение).

Сроки возврата подоходного налога: как вернуть и получить налоговый вычет 13 процентов с зарплаты

Порядок начисления НДФЛ регламентирован законодательством Российской Федерации. В соответствии с ним налоговик должен провести процедуру камеральной проверки, цель которой – установить факт излишних уплат. По окончании проверки инспектор уведомляет налогоплательщика о принятом решении. В случае положительного исхода физическому лицу обязуются выплатить денежные средства.

Срок возврата прописан в статье 78 Налогового кодекса РФ. Деньги зачисляются на счет, указанный в заявлении, в течение 30 дней с момента подачи. Таким образом, общий срок (с учетом проведения проверки) составляет четыре месяца. Даже если самостоятельно передать заявку в ИФНС, прикрепив к ней декларацию, время рассмотрения не будет уменьшено: все равно придется ждать четыре месяца.

В итоге

Если работник исправно платит НДФЛ, у него появляется право на определенные налоговые вычеты. К примеру, он приобрел недвижимость, оплатил образование ребенка или операцию для родственника. Предусмотрено два способа возвратить уплаченные деньги.

Как вернуть и забрать 13% от зарплаты? Необходимо соответствовать нескольким критериям. Во-первых, быть официально трудоустроенным, работать по трудовому договору. Во-вторых, исправно выполнять свои обязанности налогоплательщика, уплачивая с дохода 13%. В-третьих, обладать правом на возврат в текущем календарном году. В-четвертых, иметь на руках документ, подтверждающий, что налоговая одобрила ваш запрос на вычет.

Как вернуть НДФЛ?

Граждане России, имеющие официальный доход, облагаемый подоходным налогом по ставке 13 процентов, могут получить возврат НДФЛ.

Для физических лиц он возможен в виде налогового вычета, который, согласно статьям НК РФ, может именоваться:

Кроме того, существуют налоговые вычеты для инвестиций и финансовых операций.

Что такое НДФЛ?

Налог на доходы физических лиц (НДФЛ) — это прямой налог, который платят граждане. Он рассчитывается на основе совокупного дохода физических лиц за вычетом утвержденных документально расходов в соответствии с действующим законодательством.

В социальный налоговый вычет допустимо включать затраты на учебу, пенсионное обеспечение и лечение.

Налогоплательщик вправе получить имущественный налоговый вычет после реализации отдельных видов недвижимости, при покупке жилья (комнаты, дома, квартиры), индивидуальном строительстве.

Те, кто стал владельцем недвижимого имущества с 2014 года, имеют право произвести возврат по нескольким сделкам до исчерпания максимально возможной суммы компенсации по НДФЛ

Она составляет 2 млн. руб. для строительства либо приобретения жилплощади, 3 млн. руб. — для погашения ипотечных займов на покупку жилого помещения, а также занимаемой земли.

Процедура возврата НДФЛ

Процесс получения компенсации — достаточно несложное мероприятие. Перед началом процедуры нужно удостовериться в том, что вы можете вернуть часть уплаченных денежных средств.

Порядок возмещения НДФЛ следующий:

Получить вычет можно в виде:

Получить налоговый вычет не сложно, если знать основные принципы процесса

Необходимые документы для возмещения НДФЛ

В перечень документов входят:

Чтобы подать пакет документации для получения вычета, можно воспользоваться следующими способами:

Заявление на возврат НДФЛ

Помимо бумаг, перечисленных выше, требуется оформить заявление в налоговую инспекцию на возврат НДФЛ. В нем нужно указать способ возврата средств, который удобен для вас.

Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182 утвержден новый бланк, он состоит из трех листов. В этом документе нужно указать год, когда произошла переплата, а также размер сбора, который вы хотите возвратить на основании декларации 3-НДФЛ. Требуется заполнить паспортные данные физического лица, а также реквизиты счета в банке, куда при положительном решении налоговой будет перечислена выплата.

Вы вправе подать заявление о возврате суммы НДФЛ и позже — после соответствующего решения налоговиков о возмещении.

Срок возврата налога

Сроки возмещения НДФЛ определены законодателем. Процесс предусматривает несколько стадий. Возврат излишне уплаченного сбора инспекция должна осуществить в течение месяца с момента получения письменного заявления от гражданина (п. 6 ст. 78 НК РФ).

Сдав декларацию со всеми прилагаемыми приложениями и заявлением, не стоит сразу ожидать возмещения расходов — процесс может затянуться на четыре месяца

После направления документации в инспекцию на протяжении 3-х месяцев сотрудники ФНС проводят камеральную проверку бумаг. После рассмотрения документов принимается решение о начислении выплат, о чем заявителя уведомляют в письменной форме.

При положительном ответе обратившийся оформляет документ о возврате суммы на сберегательный или банковский счет. Начисление осуществляют в течение месяца.

Существуют определенные ограничения по срокам подачи бланка заявления на возврат НДФЛ. Заявка может быть подана в течение трех лет со дня уплаты соответствующей суммы.

Проблемы при возмещении НДФЛ

Представим наиболее часто возникающие сложные ситуации, из-за которых возврат НДФЛ существенно затягивается по времени:

Резюме

В завершении отметим, что вы можете оформить вычет в любое время, лично решить, получать ли всю сумму в полном объеме или разделить ее на части.

Все, что от вас нужно, — собрать требуемую документацию и передать ее в свою налоговую инспекцию.

В целом получить положенный вычет за НДФЛ в России не столь трудно, если выполнять необходимые действия пошагово.

Юристы веб-портала Правовед.ru разъяснят наемным работникам, а также финансистам и предпринимателям, какое возмещение НДФЛ им полагается, и как его оформить.

| Людмила Разумова Редактор Практикующий юрист с 2006 года |

Комментарии

Подскажите можно ли вернуть НДФЛ с квартиры, полученной по договору мены без доплаты при переселении из аварийного жилья. В договоре мены прописана стоимость нового и взамен отданного жилья. Фактическими затратами считается отданная квартира.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 1 сентября 2011 г. N ЕД-4-3/14250@

О ПОРЯДКЕ ПРЕДОСТАВЛЕНИЯ ИМУЩЕСТВЕННОГО НАЛОГОВОГО ВЫЧЕТА

Федеральная налоговая служба направляет для сведения письмо Министерства финансов Российской Федерации от 19.08.2011 N 03-04-08/4-150 по вопросу предоставления имущественного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 220 Налогового кодекса Российской Федерации, в случае приобретения жилого помещения по договору мены.

Доведите указанное письмо до нижестоящих налоговых органов.

Советник

государственной гражданской

службы Российской Федерации

2 класса

Д.В.ЕГОРОВ

Приложение

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 19 августа 2011 г. N 03-04-08/4-150

— КонсультантПлюс: примечание.

В соответствии с Федеральным законом от 23.07.2013 N 212-ФЗ статья 220 изложена в новой редакции с 1 января 2014 года, в связи с чем изменилась нумерация норм, упомянутых в данном документе.

— Министерство финансов Российской Федерации рассмотрело письмо о предоставлении имущественного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 220 Налогового кодекса Российской Федерации (далее — Кодекс) при приобретении жилого помещения по договору мены, и в соответствии со статьей 34.2 Кодекса разъясняет следующее.

Подпунктом 2 пункта 1 статьи 220 Кодекса предусмотрено, что налогоплательщик имеет право на получение имущественного налогового вычета в сумме фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них.

Данная норма не содержит ограничений по способу оплаты приобретаемого жилья (денежными средствами или другим имуществом по договору мены).

Не содержится такого ограничения и в абзаце двадцать шестом подпункта 2 пункта 1 статьи 220 Кодекса, устанавливающем перечень случаев, когда данный имущественный налоговый вычет не применяется.

Такое ограничение нарушало бы права налогоплательщика на получение имущественного налогового вычета в зависимости от формы расчетов.

В соответствии с подпунктом 2 пункта 1 статьи 220 Кодекса для подтверждения права на имущественный налоговый вычет налогоплательщик представляет:

при строительстве или приобретении жилого дома (в том числе не оконченного строительством) или доли (долей) в нем — документы, подтверждающие право собственности на жилой дом или долю (доли) в нем;

при приобретении квартиры, комнаты, доли (долей) в них или прав на квартиру, комнату в строящемся доме — договор о приобретении квартиры, комнаты, доли (долей) в них или прав на квартиру, комнату в строящемся доме, акт о передаче квартиры, комнаты, доли (долей) в них налогоплательщику или документы, подтверждающие право собственности на квартиру, комнату или долю (доли) в них;

при приобретении земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них — документы, подтверждающие право собственности на земельный участок или долю (доли) в нем, и документы, подтверждающие право собственности на жилой дом или долю (доли) в нем.

Таким образом, основанием для подтверждения права на получение имущественного налогового вычета при приобретении жилья является наличие договора на его приобретение, а также документов, подтверждающих право собственности на жилье либо акта передачи, то есть также не связывается со способом оплаты приобретаемого жилья.

Требование предоставления платежных документов, оформленных в установленном порядке, касается случаев оплаты стоимости приобретаемого жилья денежными средствами и связано с необходимостью в этих случаях подтверждения факта осуществления расходов по его приобретению и их суммы.

При приобретении жилья по договору мены факт передачи имущества (осуществления расходов) подтверждается иными документами, а сумма расходов по приобретению жилья определяется в соответствии с положениями статьи 568 Гражданского кодекса Российской Федерации исходя из стоимости переданного по данному договору имущества в оплату стоимости приобретаемого жилья, а также расходов по передаче (принятию имущества) и оплаты разницы в ценах, в случае, если обмениваемое имущество признается неравноценным.

С учетом вышеизложенного при приобретении жилья по договору мены налогоплательщик вправе воспользоваться имущественным налоговым вычетом, предусмотренным подпунктом 2 пункта 1 статьи 220 Кодекса, на общих основаниях.

Доведите настоящее письмо Минфина России до территориальных налоговых органов.

С.Д.ШАТАЛОВ

Добрый день. Подскажите могу ли я вернуть НДФЛ за покупку квартиры, если собственником является моя супруга. Она не является плательщиком ндфл. Я трудоустроен официально. Доли в квартире не имею. Квартира полностью в собственности жены. Покупка осуществлялась на момент когда мы уже состояли в официальном браке.

НДФЛ может вернуть только работающий собственник квартиры. МИФНС еще рассматривает вопрос кто производил оплату в соответствии с платежными документами.

Подскажите могу ли я вернуть НДФЛ за покупку квартиры, если собственником является моя супруга. Она не является плательщиком ндфл. Я трудоустроен официально. Доли в квартире не имею. Квартира полностью в собственности жены. Покупка осуществлялась на момент когда мы уже состояли в официальном браке.

Вячеслав, добрый день! Если квартира приобретена по возмездной сделке в период брака это совместное имущество супругов если у Вас не были брачного контракта например которым изменялся статус квартиры. Если оплачивалась она в период брака то по умолчанию оплачивалась за счет общих средств супругов и в этом случае получить вычет вправе оба супруга в пределах максимального размера налогового вычета, предусмотренного ст. 220 НК ну и при условии что ранее таким правом супруг не воспользовался

В апреле 2015 года я получала платное лечение. Хотелось бы вернуть НДФЛ. Сориентируйте, пожалуйста, я могу сделать это в 2016 году. Какие нужны документы?

Документы: справка с места работа 2-НДФЛ за 2015 год, чеки, документы из лечебного учреждения, где проходили лечение (выдают по Вашему требованию), декларация в налоговую.

Социальный налоговый вычет — 13 %

Статья 219. Социальные налоговые вычеты

1. При определении размера налоговой базы налогоплательщик имеет право на получение следующих социальных налоговых вычетов:

3) в сумме, уплаченной налогоплательщиком в налоговом периоде за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, ему,

(в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения (в соответствии с перечнем лекарственных средств, утвержденным Правительством Российской Федерации), назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

Вычет сумм оплаты стоимости медицинских услуг и (или) уплаты страховых взносов предоставляется налогоплательщику, если медицинские услуги оказываются в медицинских организациях, у индивидуальных предпринимателей, имеющих соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на оказанные медицинские услуги, приобретение лекарственных препаратов для медицинского применения или уплату страховых взносов.

Указанный социальный налоговый вычет предоставляется налогоплательщику, если оплата стоимости медицинских услуг и приобретенных лекарственных препаратов для медицинского применения и (или) уплата страховых взносов не были произведены за счет средств работодателей;

2. Социальные налоговые вычеты, указанные в пункте 1 настоящей статьи, предоставляются при подаче налоговой декларации в налоговый орган налогоплательщиком по окончании налогового периода.

Социальные налоговые вычеты, указанные в подпунктах 2 — 5 пункта 1 настоящей статьи (за исключением расходов на обучение детей налогоплательщика, указанных в подпункте 2 пункта 1 настоящей статьи, и расходов на дорогостоящее лечение, указанных в подпункте 3 пункта 1 настоящей статьи), предоставляются в размере фактически произведенных расходов,но в совокупности не более 120 000 рублей в налоговом периоде.

Основание: «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ