возможно ли списать долги по кредитам при помощи процедуры банкротства

Какие долги списывают при банкротстве

Готовитесь списать долг?Скачайте бесплатную памятку

Признание гражданина финансово несостоятельным – единственная законная процедура, которая освобождает должника от требований кредиторов. Но все ли долги можно списать после присвоения этого статуса? Чтобы разобраться, какие долги попадают под банкротство, нужно изучить законодательные аспекты.

Закон «О несостоятельности»: какие долги входят в банкротство физлица

Развитие банковской системы и услуг в сфере кредитования обусловило необходимость регулирования финансовой несостоятельности граждан. Был разработан законопроект, регламентирующий процедуру банкротства.

Действие закона распространяется на банкротство юридических лиц, граждан и индивидуальных предпринимателей.

Гарантированный ответ на ваш вопрос в WhatsApp или Telegram

Интересуетесь арбитражными управляющими.

Напишите нам и мы проверим их членство в

саморегулируемых организациях

Какие долги списываются при банкротстве физлица

Согласно законодательным актам, списанию подлежат долговые обязательства не «личного» характера:

На основании ст. 213.29 статус несостоятельности может быть аннулирован и дело отправят на пересмотр. Причинами могут послужить открытие фактов:

Какие долги списываются при банкротстве юридических лиц можно узнать, изучив I Главу закона 127-ФЗ или на бесплатной консультации в ООО «Глав Банкрот».

Банкротство физических лиц: какую сумму долга не удастся списать

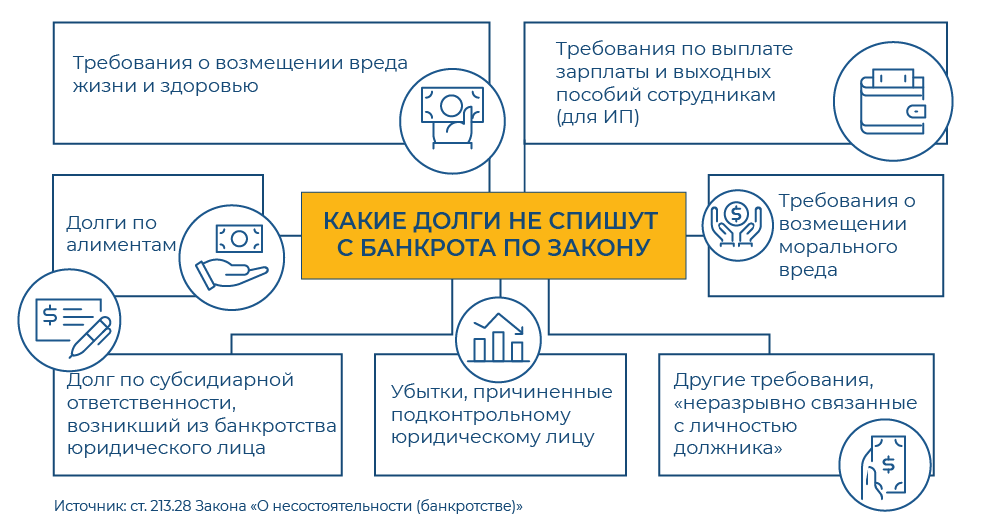

В пунктах 4-6 ст. 213.28 закона №127-ФЗ указаны долговые обязательства, от которых должник не освобождается ни при каких обстоятельствах. Они относятся к личным:

Например, у гражданина есть долг перед ЖКХ по коммунальным платежам за период с января 2016 по апрель 2019 года. С момента инициации процедуры банкротства прекращается начисление пеней и штрафов на сумму долга за этот период. Если суд признает, гражданина банкротом, то этот долг спишется – обнулится. Но это не освобождает гражданина от оплаты коммунальных услуг за май 2019 года и все последующие месяцы.

Как законно списать долги

Принятие закона «О несостоятельности» дало возможность многим людям избавиться от непосильных долгов. Процедура банкротства – это сложный юридический процесс, который требует досконального знания законодательной базы. Если вы не уверены в том, нужно ли вам инициировать процесс, записывайтесь на бесплатную консультацию к специалистам ООО «Глав Банкрот», в ходе которой можно узнать:

Также консультант проведет предварительный анализ финансовой документации, по результатам которого будет разработана выгодная для вас стратегия ведения дела.

Уже более 80 000 человек в Краснодаре при участии специалистов ООО «Глав Банкрот» списали долги по закону на 100 %.

Хотите узнать стоимость

процедуры банкротства?

Запишитесь или позвоните по телефону горячей линии

Как списать кредит через банкротство

Банкротство физического лица позволяет законно избавиться от всех долгов гражданина. Тысячи россиян воспользовались этой возможностью и наконец-то вздохнули полной грудью. Чаще всего вопрос списания долгов касается банковских заемщиков. Их ситуацию и рассмотрим.

Списать кредит по банкротству можно двумя методами. Раньше действовал только один — получение статуса банкрота через Арбитражный суд. Сейчас же работает и упрощенная процедура через МФЦ. Оба варианта и рассмотрены на Бробанк.ру. Ниже — полная инструкция по действиям должника.

Суть банкротства

Раньше эта процедура была доступна только юридическим лицам. Если фирма не могла выполнять свои обязательства перед кредиторами, что доказано судом, она объявлялась банкротом. После этого все долговые обязательства аннулировались.

С физическими лицами действует аналогичная схема. Если по итогу разбирательства станет понятным, что человек не может оплачивать все свои долги, они просто списываются. Это не только кредитные долги, но и все другие: по штрафам, налогам, перед коммунальными услугами, третьими лицами и компаниями и пр.

Если говорить объективно, списать кредиты через банкротство действительно реально. Но только в том случае, если вы действительно не можете их гасить и уже вышли на просрочку. Если кредит беспроблемный, у вас есть стабильный доход, достаточный для выполнения обязательства, никто ничего не спишет.

При банкротстве списываются не только долги по кредитам. Если у вас есть другие обязательства, их также можно включить в дело.

Стандартное банкротство физического лица

Это судебная процедура, которую точно не назвать быстрой. Готовьтесь к тому, что все займет минимум 1 год. Раньше было ограничение по сумме — можно было инициировать банкротство при суммарном долге от 500000 рублей. Сейчас же сам гражданин не ограничен в этом плане. А вот если на его банкротство решит подать кредитор, то там лимит в 500000 все еще актуален.

Кто может списать кредит через банкротство:

Да, чтобы списать кредит в РФ через банкротство, должнику придется заплатить. Но если речь о большом долге, эти затраты становятся оправданными. Потратив те же 60-70 тысяч, вы можете списать гораздо больше долгов. Поэтому не стоит особо пугаться этого факта.

Затраты должника

Дело о банкротстве физического лица рассматривается в Арбитражном суде. Есть госпошлина за рассмотрение дела, но она весьма скромная — всего 300 рублей. Самый большой расход средств идет на услуги финансового управляющего.

Что делает управляющий:

И все это специалист делает не бесплатно. Стандартная плата при простом деле — 25 000 рублей. Если дело сложное, нужно продавать имущество, следить за выполнением плана реструктуризации — еще 25 000. Плюс управляющий получает 7% от суммы долга в случае реструктуризации и 7% от цены продаваемого имущества должника.

Также в затраты должника по кредитам и другим долгам входят обязательные публикации информации о предстоящем банкротстве в специальном реестре и СМИ, что обойдется примерно в 25 000 рублей. Плюс мелкие почтовые или курьерские расходы.

Точную сумму расходов назвать невозможно, все индивидуально. Если должник обращается за помощью к юридической фирме, то заплатит еще и за ее услуги.

Как списать долги по кредиту через банкротство

Всю процедуру регулирует Закон о банкротстве физических лиц. Она отлажена и проходит по идентичному сценарию. Первый шаг — составление искового заявления, приложение к нему пакета документов и направление на рассмотрение в Арбитражный суд.

Иск объемный, плюс нужно собрать приличный пакет документов. Большинство граждан обращаются для этого к юридическим фирмам, которые за определенную плату помогают правильно обратиться в суд. Можно воспользоваться услугами такой фирмы под ключ или же только в части подготовки и подачи иска — тут уже вам решать. Услуга под ключ может стоить около 60 000 — 100 000 рублей.

Процесс списания долгов по кредитам через банкротство:

Чаще всего план реструктуризации не одобряется из-за несостоятельности должника. Но если у вас есть доход, достаточный для оплаты долга в “растянутом” виде, план может быть и одобрен.

Списание кредита по банкротству через МФЦ

Правительство рассчитывало, что после введения банкротства физлица должники массово кинутся в Арбитражные суды за получением статуса. Но реальность оказалась другой. Часто у должников просто нет лишних денег, которые они могли бы потратить на банкротство.

По статистике в 2020 году процедуру банкротства физического лица прошли 119 000 человек. При этом потенциальных банкротов в РФ — 4-4,5 млн! Эти цифры наглядно говорят о непопулярности процедуры.

Поэтому с осени 2020 года списать кредиты можно через упрощенную форму банкротства, которое проводится через МФЦ без суда. Это актуально для должников, суммарные долги которых составляют 50 000 — 500 000 рублей. И даже если долгов больше 500 000, вы можете заявить только те, что вписываются в эти рамки.

Важные условия списания кредита через упрощенное банкротство:

Эта процедура абсолютно бесплатна для должника. Нет никаких госпошлин и комиссий. Из документов нужны постановления о закрытии дел о взыскании и список долгов, которые нужно списать.

Какой кредитный долг подойдет под условия

Если со стандартным банкротством все просто в этом плане, то упрощенное доступно не всем. По стандартному, если у заемщика есть просрочка по кредиту в 3 месяца, он может подавать иск. По упрощенному фактически подлежат списанию только безнадежные долги, которые не могут взыскать судебные приставы.

Получается, что должник предварительно должен пройти такой путь:

Последний момент самый важный. Если у пристава есть рычаги взыскания, ни о каком списании кредита по банкротству речи быть не может. Так, если у должника есть регулярный доход, пристав просто будет изымать из него 50%, пока кредит не будет погашен. Пристав закроет дело только в том случае, если ничего не может сделать.

Процедура упрощенного банкротства

Для начала нужно убедиться, что ваши долги списаны по 4 ч 1 ст 16. Это сделать довольно просто — через онлайн-базу ФССП исполнительных производств, которая доступна всем желающим. Вводите свои данные, система открывает все ИП, которые вас касаются. Если напротив каких-то дел вы увидели закрытие по 4 ч 1 ст 16, рекомендуем скорее начать банкротство.

Приставы закрывают ИП за невозможностью взыскания, но банки или коллекторы могут спустя некоторое время возобновить дело. Поэтому и нужно действовать быстро, пока это не случилось.

Как происходит списание кредита через упрощенное банкротство:

Если в течение этого полугодия возникают другие долги, по которым пристав закрыл дело, они уже не попадут в эту процедуру банкротства. Повторно пройти процедуру можно только через 5 лет.

Можно ли списать долг по кредиту без банкротства

Теоретически такое не исключается. Но это может занять несколько лет. Пока идет процесс взыскания, суды, пока работает пристав, ни о каком прощении кредитных долгов речи быть не может. Списание можно только в том случае, если собственник долга признает его безнадежным.

Если пристав не может ничего поделать с должником, он закрывает дело. Но через некоторое время банк снова инициирует его открытие. И он может это делать сколько угодно раз, пока не надоест. В итоге долг может висеть на взыскании 5-10 лет.

Другой вопрос — банк не может бесконечно держать долг на балансе. Он попробует продать его коллекторам за копейки. Если не продаст, тогда просто махнет рукой и больше не будет возобновлять дело. Если продаст, тогда коллектор может также бесконечно пробовать взыскать задолженность.

Так что, списание кредита без банкротства — сомнительная процедура без всяких гарантий. Уже лучше воспользоваться упрощенным банкротством и забыть про долг навсегда.

Выхода нет: когда банкротство не спасет от долгов

Должник обязан стремиться рассчитаться с кредиторами, насколько это возможно. Поэтому суды учитывают действия должника перед банкротством или уже во время процедуры. И оценивают его «добросовестность», которая может толковаться судами по-разному. При этом нужно ориентироваться на поведение должника в целом. Суду необходимо разбираться в таких моментах самостоятельно, даже если сами стороны не акцентируют на них внимания. На это в апреле обратил внимание Верховный суд.

Анализ судебной практики показал, что под «недобросовестностью» суды могут понимать самое разное поведение должника.

Не помог управляющему

Закон запрещает несостоятельному гражданину избавляться от долгов, если его привлекли к уголовной или административной ответственности за неправомерные действия при банкротстве, преднамеренное или фиктивное банкротство. Так произошло в деле № А33-3243/2017. Оксана Бровченко отказалась передать финансовому управляющему свои банковские карты. За это АС Красноярского края привлек ее к «административке» по ч. 7 ст. 14.13 КоАП. Суд решил, что она «воспрепятствовала деятельности управляющего», и вынес ей предупреждение. Из-за этого три инстанции признали, что должница вела себя недобросовестно, и не стали списывать ее долги по итогам банкротных процедур.

Чтобы не оказаться недобросовестным, должник обязан всячески сотрудничать с финансовым управляющим, не допуская злоупотреблений.

Павел Герасимов, партнёр, генеральный директор юридического бюро Падва и Эпштейн Падва и Эпштейн Федеральный рейтинг. 29 место По количеству юристов ×

А в деле № А82-14038/2016 должницу Маргариту Малышеву не освободили от долгов по другой причине. Она не предоставила управляющему никаких документов: ни сведений о кредиторах и должниках, ни информации о банковских счетах, ни данных о своих доходах. Кроме того, Малышева вообще не приходила в суды на заседания по своему делу. При этом она продала квартиру и машиноместо, и денег от их продажи хватило бы на оплату требований кредиторов. Но деньги она не передала. Суды решили, что в таком случае освободить Малышеву от долгов нельзя.

Набрал долгов

Распространенная ситуация: чтобы расплатиться с уже существующими долгами, человек набирает новые. Но не всегда такое поведение суды оценят как недобросовестное.

В деле № А40-41410/2016 основными кредиторами Алексея Рябцева оказались другие граждане, его знакомые. Он продолжал брать у них в долг миллионы рублей, хотя знал, что не сможет вернуть деньги. При этом он даже не платил и по старым займам. Кроме того, он также скрыл от управляющего информацию о нескольких своих кредиторах и о том, что у него есть автомобиль. Суды признали такое поведение недобросовестным и не стали списывать долги.

А вот в банкротстве Сергея Киреева ситуация была другой: его основными кредиторами были банки. В 2012 году он взял крупный кредит, в 2015 — еще несколько. Три инстанции признали такое поведение недобросовестным, ведь Киреев наращивал свои долги без возможности их погасить, а также отказался заключать с банками мировое соглашение. Но Верховный суд обратил внимание, что в этом деле не было выявлено признаков преднамеренного банкротства.

Кроме того, при получении кредитов должник предоставлял банкам полные и достоверные сведения о своем финансовом состоянии. А прекращение расчетов с кредиторами произошло по «объективным причинам»: из-за снижения зарплаты на 30%. Судьи экономколлегии признали его поведение неразумным, но не увидели в нем недобросовестности. А неразумное поведение не должно быть поводом для неосвобождения гражданина от долгов (дело № А41-20557/2016).

Если кредитором выступает банк, то поведение гражданина по принятию на себя обязательств, превышающих его активы, не может быть истолковано как «недобросовестное». Банк как профессиональный субъект оборота должен сам проводить проверку гражданина.

При этом если гражданин набрал кредитов, предоставив недостоверные сведения о своем положении, его от долгов не освободят, обращает внимание Улезко. В деле № А40-142506/2016 Никита Коршунов брал кредиты, предоставляя банкам «липовую» справку о своих доходах. Арбитражный суд Московского округа признал такое поведение недобросовестным, и в итоге АСГМ не стал освобождать должника от обязательств по итогам процедур.

Спрятал имущество

Часто должники в преддверии банкротства начинают «прятать» свое имущество от кредиторов. Что-то продадут, что-то подарят своим родственникам. Но так делать нельзя, и Верховный суд в апреле это подтвердил.

В 2008 году Александр Михайлов начал работать в «Инвестгазпроме». Почти сразу он договорился с работодателем о покупке авто в долг. Компания купила сотруднику УАЗ Патриот за 700 000 руб., а деньги оформила под 2% годовых. Стороны договорились, что сумму Михайлов должен вернуть до 2014 года. Деньги должны были удерживать из его зарплаты. Но сотрудник предпочел не выплачивать долг, а спустя всего три дня после перевода денег уволился.

Деньги в итоге взыскали через суд, но и после этого Михайлов не стал возвращать их. Он продал автомобиль, а еще подарил свою долю на земельный участок и квартиру своей супруге. В процедуре банкротства управляющий оспорил эти сделки, и имущество вернулось в конкурсную массу. Но денег для оплаты всех долгов не хватило. При этом суды трех инстанций все равно решили освободить Михайлова от долгов (дело № А72-18110/2016).

Экономколлегия рассмотрела спор и решила, что суды не исследовали изначальное поведение Михайлова. Долг у него образовался из-за того, что он взял у работодателя заем, обещал вернуть деньги, но тут же уволился. Только это позволяет усомниться в добросовестности должника и не освобождать его от обязательств, отметил ВС. Но в случае Михайлова нижестоящие инстанции закрыли глаза и на другие злоупотребления с его стороны: после взыскания денег через суд он сразу продал машину и подарил жене земельный участок и долю в квартире.

При новом рассмотрении дела Арбитражный суд Ульяновской области учел эти обстоятельства и решил не списывать с Михайлова долги по завершении банкротства.

Отказался от наследства

Интересное решение по банкротному спору несколько лет назад вынес Арбитражный суд Северо-Кавказского округа. Безработный Иван Неретин, имея долг перед своим знакомым, в 2011 году отказался от наследства, а через год взял несколько кредитов. В 2016 году суд признал Неретина банкротом. Три инстанции, которые поддержал и ВС, расценили его поведение при отказе от наследства как недобросовестное. Таким образом он попытался уклониться от погашения долгов. В итоге долги с него не списали (дело № А53-1344/2016).

По мнению Александры Улезко, это разбирательство — яркая иллюстрация того, что «автономия воли» гражданина в случае возбуждения банкротства ограничена. И любые действия и даже бездействие, которые потенциально повлекут за собой уменьшение конкурсной массы, расценят порой как недобросовестные. Эксперт предполагает, что практика может продолжить развиваться не в пользу должников и суды по такой логике начнут признавать «недобросовестным» неподачу потенциально выигрышного иска в суд или отказ от него. Ведь гражданин мог бы выиграть спор, и за счет полученных денег пополнилась бы конкурсная масса.

Банкротство физических лиц: как обнулить долги и что будет потом

За девять месяцев 2021 года около 137,5 тыс. россиян подали заявления о признании себя банкротами — в 1,8 раза больше, чем за тот же период прошлого года. Большинство россиян (95,1%) сами оформляли личное банкротство из-за долгов, а остальные — по требованию кредиторов и Федеральной налоговой службы (ФНС).

МФЦ с сентября 2020 года провела свыше 5,1 тыс. процедур внесудебного банкротства, однако почти 8 тыс. заявлений вернули россиянам. В сентябре прошлого года вступил в силу закон, который упростил процедуру банкротства граждан. Рассказываем, что такое личное банкротство, кому оно нужно, как его получить и какие последствия ждут банкротов.

Что такое личное банкротство и кому оно нужно?

Личное банкротство — это банкротство физического лица, то есть обычного гражданина. Это признание его неспособности в полном объеме погасить долги или вносить обязательные платежи. Оно помогает законно освободиться от долгов, если нет возможности их выплачивать. Сюда входят не только задолженности по банковским кредитам, но также по микрозаймам, штрафам, налогам, оплате услуг ЖКХ и другим.

Гражданин обязан подать заявление на банкротство, если сумма его обязательств — не менее ₽500 тыс., а также просрочка по ним составляет три месяца. Сделать это нужно не позднее 30 рабочих дней со дня, когда человек понял или должен был понять, что он не может расплачиваться с долгами в полном объеме.

Если ваши долги меньше ₽500 тыс., но вы понимаете, что не можете выполнять обязательства, так как вы неплатежеспособны, то вы имеете право подать на банкротство. Однако это уже не обязанность, так что в этом случае можете решать сами.

Признаки неплатежеспособности:

Кроме того, можно объявить себя банкротом, если есть обстоятельства, которые препятствуют выплате долгов. Например, если человек тяжело заболел, его уволили с работы, он пострадал от стихийного бедствия и т.д.

Судебное банкротство: что нужно знать

Заявление в арбитражный суд подают те, кто по закону обязан пройти процедуру банкротства, то есть сумма их долгов — более ₽500 тыс., а просрочка — три месяца. На время такой процедуры должник не может распоряжаться своим имуществом, счетами и картами — они передаются финансовому управляющему, назначенному судом. Должнику оставляют лишь сумму прожиточного минимума.

Чтобы подать на банкротство, нужно собрать документы. Их список может различаться в зависимости от ваших жизненных обстоятельств — наличия семьи, детей, от вида задолженности и так далее:

Личные документы

Документы о долгах

Документы о доходах и имуществе

Другие документы

Как видно из списка документов, процедура банкротства через суд не бесплатна. Должник должен оплатить госпошлину — ₽300, заплатить финансовому управляющему за его работу — ₽25 тыс. Если вы не можете сразу перечислить деньги на депозит суда для управляющего, то можно попросить отсрочку, но для этого нужно подать ходатайство. Если должник пользуется услугами юристов, то это еще один пункт расходов. Как отмечали в Госдуме, общие затраты на судебную процедуру банкротства составляют примерно ₽100 тыс., так что не всем она по карману.

Перед тем, как подавать заявление на банкротство, нужно не только собрать все документы, но и составить список кредиторов с информацией о них, посчитать задолженность каждому кредитору и общую сумму долгов, составить опись имущества и выбрать саморегулируемую организацию арбитражных управляющих.

Если вы индивидуальный предприниматель, то перед этим нужно еще опубликовать уведомление о своем намерении подать заявление на банкротство в Едином федеральном реестре сведений о фактах деятельности юридических лиц. Сделать это необходимо не менее чем за 15 дней до обращения в суд.

Что будет дальше?

Процедура судебного банкротства может длиться от нескольких месяцев до нескольких лет. Если суд принял ваше заявление и вы доказали, что вы добросовестный гражданин, который оказался в трудной ситуации, то суд может утвердить несколько процедур:

Реструктуризация долгов. Ее применяют, чтобы восстановить платежеспособность должника и тот расплатился с долгами. Она позволяет человеку решить проблему без объявления себя банкротом. Однако для этого нужно иметь стабильный доход, за счет которого можно не только гасить задолженность, но и жить. Кроме того, нужно не быть судимым за экономические преступления, не иметь решения о признании банкротом в течение пяти лет и соответствовать некоторым другим условиям. Если с этим все хорошо, то составляется план реструктуризации долгов — их погашения по графику.

Реализация имущества. В этом случае должника признают банкротом. Такая процедура запускается, если никто не представил план реструктуризации долгов или его не одобрили, у должника недостаточно средств, чтобы платить по графику. Имущество банкрота распродают, а полученные деньги распределяют между кредиторами. Сюда входят не только недвижимость, но и драгоценности, и другие предметы роскоши, которые стоят более ₽100 тыс. Однако нельзя продавать единственное жилье должника. Если имущества банкрота не хватило, чтобы рассчитаться по всем долгам, то неоплаченная задолженность считается погашенной.

Мировое соглашение между должником и кредиторами. Его можно применить в любой момент рассмотрения дела о банкротстве. Однако для этого банкрот должен погасить задолженность перед кредиторами первой и второй очереди. После заключения соглашения полномочия финансового управляющего и производство по делу прекращаются, а должник приступает к погашению задолженности.

Внесудебное банкротство: кому оно подходит?

Процедуру внесудебного банкротства ввели в сентябре 2020 года. В отличие от судебного она бесплатна, так как нет финансового управляющего, а также не нужно платить госпошлину. Кроме того, не нужно отдавать деньги за рассмотрение заявления и включение данных в реестр.

Сумма долга, которая служит основанием для банкротства, тоже отличается. Процедуру можно пройти, если она составляет от ₽50 тыс. до ₽500 тыс. Она учитывается независимо от наступления даты платежа, просрочек и обращения кредитора в суд для взыскания задолженности. В нее входят несколько видов долгов:

Процедуру внесудебного банкротства можно пройти, если:

Должник оформляет заявление через МФЦ. К нему нужно приложить список всех известных кредиторов. Если какого-то кредитора или обязательства в перечне не будет, то по этим долгам придется платить. Внимательно и правильно записывайте все данные.

Процедура внесудебного банкротства длится полгода. В это время приставы не могут продать имущество в счет погашения долгов, не будут начисляться проценты и штрафы, а банк не спишет деньги со счетов. Тем не менее, везде есть свои исключения. Если ведется исполнительное производство по этим пунктам, то должник обязан по ним платить:

Если финансовое положение должника улучшится, то он должен в течение пяти дней сообщить об этом в МФЦ. Например, если у него появилось имущество или доход, с помощью которых можно полностью погасить долги или их значительную часть. Тогда процедура внесудебного банкротства прекратится. Повторно подать заявление в МФЦ можно будет только через десять лет.

Последствия: что ждет должника после признания банкротом

Потеря денег и имущества — не единственные последствия банкротства:

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале