возвращение страховки по кредиту при досрочном погашении в банке открытие

С 1 сентября 2020 года при досрочном погашении кредита можно вернуть деньги за страховку

С 1 сентября заработал новый закон. Он поможет заемщикам вернуть часть страховой премии — той суммы, что уплачена за полис, который был нужен для кредита. Раньше деньги тоже возвращали, но не по умолчанию, а зачастую вообще через суд. Многое зависело от условий договора и позиции кредитора.

Теперь у всех заемщиков одинаковые условия. Погасили кредит раньше срока — заберите свои деньги. Но, как обычно, есть нюансы — разбираемся.

Кого это касается

Это касается тех, кто взял кредит, оформил при этом страхование жизни, здоровья или объекта, а потом досрочно вернул всю сумму банку. Получается, что страховка такому заемщику может быть уже не нужна и логично было бы забрать часть денег. Раньше с этим были проблемы, теперь процесс возврата должен стать понятнее, а шансов получить назад свои деньги — больше.

Новый закон коснется только тех договоров страхования, что заключены с 1 сентября 2020 года. Если договор заключен раньше, то независимо от срока погашения кредита действует прежний порядок.

Когда можно вернуть часть страховой премии

Вот при каких одновременных условиях страховая компания должна вернуть заемщику деньги по новому закону:

Например, заемщик взял потребительский кредит на пять лет. И одновременно заплатил 10 000 Р за страхование жизни и здоровья на весь срок. Но кредит полностью погашен за два года. Значит, можно вернуть часть страховой премии за оставшиеся три года — пропорционально оставшемуся сроку. До нового закона банк или страховщик могли запросто отказать в возврате денег в таком случае — и это было законно.

Как вернуть деньги за страховку при погашении кредита

Чтобы забрать часть страховой премии, нужно написать заявление — в страховую компанию или в банк, если полис покупали через него.

Деньги должны вернуть в течение 7 рабочих дней со дня получения заявления. Страховую премию отдадут не за весь срок действия полиса, а только за оставшийся период. Это условие, которое теперь предусмотрено законом и касается всех.

Если страховку купили до 1 сентября

Для таких полисов новый закон не работает. По общему правилу страховая компания не обязана в любое время возвращать деньги за страховку только на том основании, что страхователь передумал или полис ему больше не нужен.

То есть сам факт досрочного погашения кредита не означает, что заемщик имеет право на возврат денег. Здесь все зависит от условий договора:

Если основания для возврата части страховой премии есть, но ее не отдают, отказ можно обжаловать. При требованиях меньше 500 тысяч рублей сначала нужно обратиться к финансовому уполномоченному и только потом — в суд.

Возврат страховки по кредиту в Банке Открытие после 01.09.20г. при досрочном погашении

Профессиональные рекомендации по возврату страховки по кредиту в Банке Открытие после 01.09.20г. при досрочном погашении. Подробная информация, ключевые моменты, которые нужно учитывать при отказе от страхования.

Сфера кредитования, страхования и финансовых услуг постоянно претерпевает серьезные изменения. Продолжает совершенствоваться законодательство, заемщики все больше знают о процессах отказа от услуг, сертификатов и страховок. При этом кредитно-финансовые организации также стремятся не упускать выгоду, поэтому условия регулярно меняются, бывает, что вернуть средства может быть крайне сложно.

В данном материале мы представляем вашему вниманию сведения о возврате страховки по кредиту в Банке Открытие после 01.09.20г. при досрочном погашении. Мы надеемся, что приведенная информация поможет вам разобраться в вопросе.

Анализ документации по кредиту в Банке Открытие

На нашем интернет-ресурсе уже представлена информация по данному вопросу. Вы можете ознакомиться с материалами, инструкцией и шаблонами заявлений.

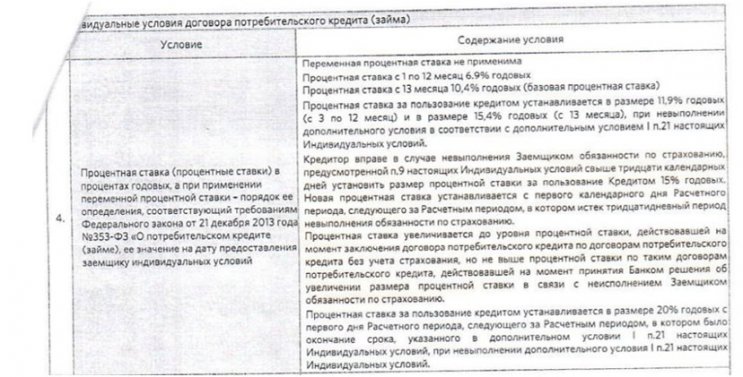

Отказ от сертификатов, дополнительных опций и полисов страхования всегда нужно начинать с внимательного изучения всех документов. Ключевая информация содержится в индивидуальных условиях кредитования. Пункт 4 предполагает данные о формировании процентной ставки по займу:

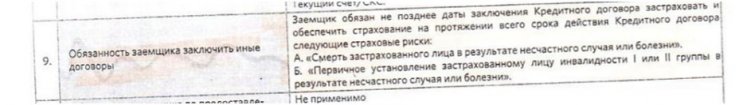

Процент по кредитному продукту зависит от наличия полиса страхования, который должен приобрести заемщик при оформлении займа. В пункте 9 предусмотрены риски, которые следует застраховать для действия дисконтной процентной ставки:

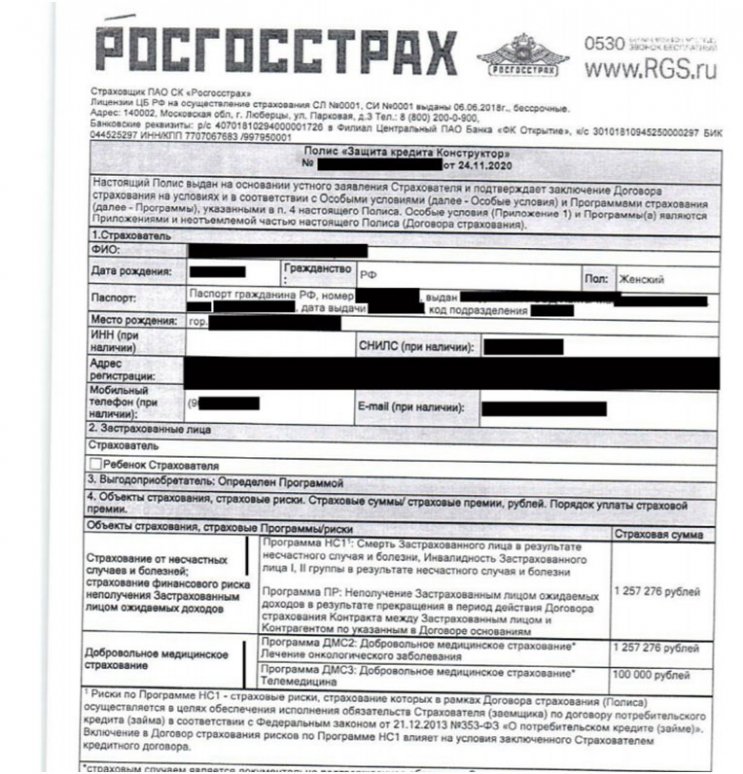

С учетом приведенных условий клиентом был оформлен полис страхования от ПАО СК «Росгосстрах».

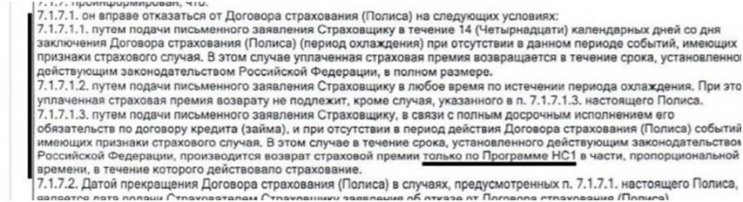

Это индивидуальный договор страхования, включающий несколько программ. Стоит обратить внимание, что Программа НС1 оказывает влияние на условия кредитного договора. Возможность отказа также указана:

С учетом этих сведений, следует помнить, что полную сумму страховой премии можно вернуть только в течение 14 календарных дней.

После 1 сентября прошлого года у заемщиков также есть возможность вернуть часть средств. Но учитывайте, что в случае с рассматриваемым примером можно получить только часть страховой премии по Программе НС1, которая оказывает влияние на договор кредитования. Мы считаем данный момент спорным.

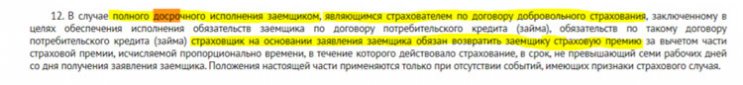

При внимательном рассмотрении нового Федерального Закона №483 можно увидеть, что действует следующее положение:

В рассматриваемом примере полис страхования отвечает указанным требованиям. Речь идет о договоре страхования, а не об отдельных рисках или программах. Фактически у заемщика нет возможности отказаться от отдельных программ, можно вернуть средства только за весь договор страхования. Мы считаем, что это нарушение прав заемщика.

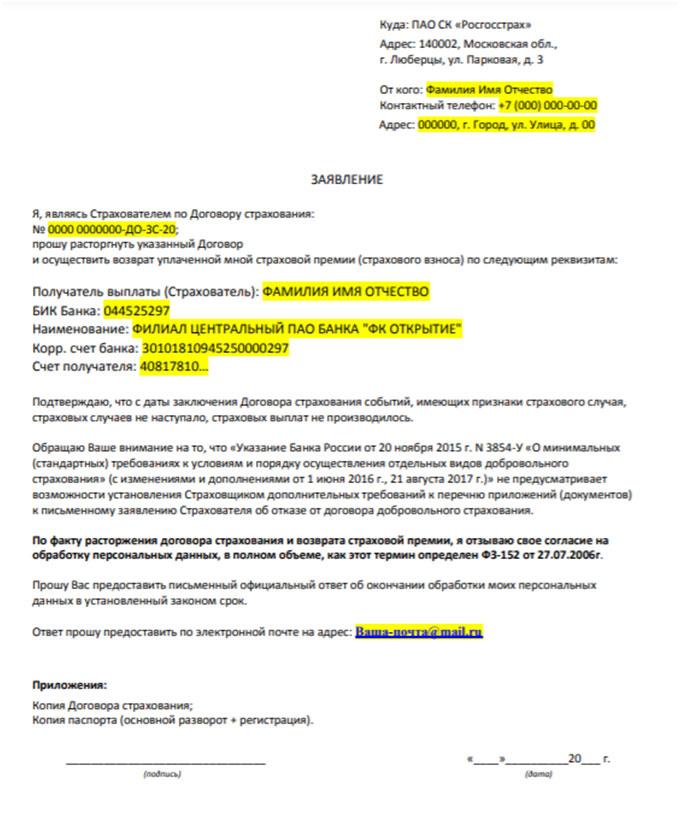

Как произвести возврат страховки по кредиту в Банке Открытие

С учетом приведенной информации заемщики могут вернуть полную сумму страховой премии только в течение установленного срока. Для этого необходимо подготовить заявление:

Вы можете изучить подготовленный шаблон, составленный по стандартной форме.

Как выполнить возврат страховки по кредиту в Банке Открытие после 01.09.20г. при досрочном погашении

Если заемщик не отказался от программ страхования в период охлаждения, но погасил кредит досрочно, то можно воспользоваться определенным алгоритмом действий:

1. Необходимо составить заявление, в котором указать, что в соответствии с Федеральным Законом №483-ФЗ вы намерены вернуть часть страховой премии. Страховая компания должна предоставить ответ в течение 10 рабочих дней.

2. В случае возврата средств только по одной программе можно смело писать претензию, в которой указывать законное обоснование вашей позиции:

В течение десяти рабочих дней компания должна предоставить ответ.

3. Если ответ не был получен или он вас не устраивает, то можно обращаться к финансовому уполномоченному. Оформить обращение можно через личный кабинет https://finombudsman.ru/lk/login на официальном сайте финансового уполномоченного. Или в письменной форме по адресу финансового уполномоченного: 119017, Москва, Старомонетный переулок, дом 3, АНО «СОДФУ».

4. Если подобный спор был разрешен не в вашу пользу, то можно составлять иск в суд о защите прав потребителей. Также рекомендуется указать сведения об уполномоченном, который занимался рассмотрением вашего вопроса.

Подобный порядок действий должен помочь отстоять свои права. Но учитывайте, что каждая ситуация требует отдельного рассмотрения, так как условия и аспекты постоянно меняются.

Возврат страховки по кредиту в Банке Открытие после 01.09.20г. при досрочном погашении – это процедура, которая может быть серьезно осложнена. Банки, учитывая законные нововведения, также стремятся изменить свои условия. Поэтому мы еще раз напоминаем, что важно стараться внимательно относиться к процессу кредитования.

Если у вас возникли вопросы или трудности с отказом от подобных услуг, то воспользуйтесь профессиональной помощью по номеру: 8 (977) 444-00-50. Поможем разобраться даже с самыми сложными ситуациями, связанными с кредитованием.

С представленной информации можно ознакомиться в подготовленном видеоролике.

Возврат страховки по кредитному займу в банке «Открытие»

Одним из лидеров российского рынка в сфере финансов является ПАО «ФК Открытие». Учреждение пользуется популярностью среди граждан, поскольку предоставляет практически весь спектр банковских услуг. Потребительские кредиты выдаются в организации под низкую процентную ставку, поэтому продукт пользуется спросом среди населения. Заемщикам дополнительно предлагают оформить страховой полис. В банке «Открытие» страховка по кредиту может быть аннулирована. Чтобы понять, как вернуть деньги, нужно разобраться с нюансами процедуры.

Законно ли требование вернуть кредитную страховку в банке «Открытие»

.jpg)

В соответствии с указанием ЦБ РФ от 20.11.2015 г. №3854-У, вернуть страховку клиент может в течение 14 дней с момента подписания соглашения. В этом случае премия возвращается в 100% объеме. Однако если в данный период произошла ситуация, относящаяся к категории рисковых, то средства не вернут.

Если с момента приобретения полиса прошло больше двух недель, то аннулировать его и запросить возврат денег можно только в том случае, если подобное предусмотрено кредитным договором.

Если есть такой пункт, то при соблюдении условий соглашение прекращает свое действие, проводится перерасчет и за неиспользованные дни возвращаются деньги.

Особенности оформления полиса в «Открытии»

Страховой полис при получении ссуды предоставляется, если клиент дает согласие. В соответствии с правилами, действующими в финансовой организации, оплатить страховку можно из тех средств, что выдаются заемщику в кредит. Допускается страхование жизни или получение защиты на случай лишения должности в компании, которая является партнером банка — СК «РГС-Жизнь».

Суммы при оформлении документов отличаются. Расчет проводится индивидуально для каждого заемщика. Размер страхового взноса определяется на основе параметров кредитного продукта. Если воспользоваться полисом, то заемщик даже при форс-мажорных обстоятельствах сможет исполнить взятые на себя обязательства и вернуть заем. Страховая компания выплатит долг. В документе детально прописаны случаи, попадающие под страхование.

За какие виды кредитов можно вернуть страховку

Чтобы разобраться, как вернуть страховку по кредиту в банке «Открытие», необходимо понимать, в каких случаях нужно требовать возврат. Если полис добровольный, то оказаться от него можно еще до оформления ссуды. За обязательные виды страховки средства не вернут.

Ипотечное кредитование

При покупке недвижимости в ипотеку клиентам предлагают несколько типов страхования:

В соответствии с ФЗ от 16.07.1998 г. №102-ФЗ «Об ипотеке» клиент обязан застраховать объект кредитования от разрушения. Вернуть оплаченную страховку нельзя.

.jpg)

Автокредит

ОСАГО является обязательным видом страхования, КАСКО — добровольным. Но это относится к действующим автовладельцам. Если клиент покупает машину в кредит, то транспорт остается в залоге у банка. Т.е. до полного погашения долга автомобиль остается собственностью финансовой организации.

Банк имеет право потребовать от заемщика застраховать имущество, находящееся в залоге. Пока задолженность не будет полностью оплачена, вернуть деньги за КАСКО нельзя.

Если клиент покупает машину, используя потребительскую ссуду, то страховка становится добровольной и от нее можно отказаться.

Потребительский заем

Заемщик имеет право отказаться от любого вида полиса на основании ФЗ от 21.12.2013 г. №353-ФЗ «О потребительском кредите (займе)», поскольку личное страхование (от увольнения, жизни, здоровья и т. д.) не является обязательным при оформлении данного банковского продукта.

За кредитку

При получении кредитной карты заемщикам также предлагают получить страховку. При отказе клиенту назначают повышенную ставку, уменьшают льготный период для беспроцентного гашения долга и устанавливают минимальный лимит на снятие наличных. Все виды полисов по кредитной карте являются добровольными. Клиент в любой момент может расторгнуть договор и запросить возврат средств.

Обязательно ли оплачивать страховой полис

Страховка оформляется добровольно. Ни одно финансовое учреждение не имеет права навязывать услугу клиентам. Также кредитное учреждение не может отказать заемщику в выдаче ссуды, ссылаясь на его нежелание страховаться. В соответствии с решением Президиума антимонопольной службы от 05.09.2012 №8-26/4, банкам запрещено принуждать граждан оформлять полис. Навязывание страховки нарушает и нормы ФЗ от 21.12.2013 г. №353-ФЗ.

Как банк принуждает брать страховку

В финансовых организациях заработная плата менеджеров зависит от процента продаж услуг. Поэтому сотрудники банка заинтересованы в том, чтобы убедить клиента в необходимости присоединения к программе. Изначально они умалчивают о включении в соглашение страховки. Если заемщик сам обращает внимание на невыгодность предложения, то используются разные манипуляции.

Самые распространенные схемы для убеждения клиента:

В каких случаях отказаться нельзя

Заемщик не может отказаться от двух типов страховок:

Эти два вида обязательных страховок, отказаться от которых заемщик не может. Страхование жизни и здоровья является добровольным.

Законно ли изменение ставок

Банк «Открытие» навязывает клиентам все типы страховок несмотря на то, что основная их часть является добровольной. Тем, кто отказывается от полиса, кредитное учреждение увеличивает ставки по займу, что влечет за собой рост суммы переплаты по задолженности.

Предложение по выбору программы не противозаконное. Банк не заставляет граждан, а стимулирует их. Т.е. организация предлагает выбор: кредит со страховкой или без нее. А то, что ссуда без полиса обойдется дороже — это рыночные отношения. Никто не заставляет брать заем со страховкой.

Способы уменьшения страховой суммы

Цена за включение клиента в программу коллективного страхования выше стоимости самого документа в десятки раз. Такая практика стандартна для кредитных учреждений. Например, за включение в программу нужно заплатить 75 тыс. руб., а сама страховка стоит 7 тыс. руб. Т.е. застраховаться можно намного дешевле, чем предлагают работники организации.

При отказе от полиса увеличивается процентная ставка по займу. Но в соглашениях кредитных учреждений прописано, что клиент имеет право выбрать любую компанию, даже не аккредитованную.

Чтобы избежать переплаты и вернуть денежные средства, нужно составить два заявления: одно — на возврат страховки, второе — уведомление банка об оформлении полиса в другой организации на сумму займа. Цена за документ составит 10 тыс. руб., а увеличить процентную ставку банк уже не имеет права.

Через аккредитованную компанию

Обращение в аккредитованные организации — это альтернативный вариант предложению от банка при получении займа. Его клиенты используют реже, несмотря на более выгодные условия. Обращаться в аккредитованные фирмы стоит по двум причинам:

Как вернуть страховые средства

Вопрос о расторжении страхового договора и возврате денег может возникнуть в любой момент: сразу после получения ссуды, при досрочном гашении долга или после закрытия кредита согласно графику.

Период охлаждения

Самый выгодный вариант отказа от страховки в ПАО Банк «ФК Открытие». Сразу после получения ссуды в течение 14 дней можно легко и быстро вернуть деньги. В этом случае клиент может столкнуться только с двумя проблемами:

Решить эти проблемы также можно двумя способами:

При отказе от полиса ставка по кредиту автоматически повышается и пересчитываются ежемесячные платежи.

Можно ли получить полную сумму

Основным условием для возврата 100% страхового вознаграждения является уведомление компании о расторжении договора в сроки, предусмотренные законом. Страховщик имеет право по собственной инициативе увеличить период для аннулирования документа. Согласно указанию ЦБ РФ от 21.08.2017 г. №4500-У, минимальный срок для обращения к страховщику с заявлением о разрыве соглашения составляет 14 дней.

.jpg)

Кто способен помочь при возврате

Для банка отказ клиента от полиса нежелателен, поэтому он предпринимает ряд мер, чтобы избежать отрицательного ответа. Если заемщик плохо ориентируется в законодательстве или не хочет самостоятельно заниматься аннулированием соглашения, можно обратиться за помощью к профессионалам.

Специальные компании и частные лица дают детальную консультацию или берут на себя все хлопоты, связанные с возвратом денег. Для этого потребуется оформить доверенность и заверить документ у нотариуса. Подобные услуги предоставляют кредитные брокеры.

Необходимые документы

Для возврата страховой премии нужно предоставить в банк заявление и пакет документов:

Если полиса на руках нет, потребуется направить запрос в банк или страховщику с просьбой предоставить документ. При отказе от страховки в период охлаждения не стоит тратить время на получение бумаг, сразу пишите заявление.

Составление заявления

Заявление на возврат денег пишут в свободной форме. В нем обязательно указывают следующую информацию:

Заявление разрешают оформлять в письменном виде, от руки. Главное, обязательно прописать просьбу о возврате, дату заключения соглашения и реквизиты документов. Документ отправляют в компанию по почте или через интернет. При оформлении заявления в период охлаждения не нужно придумывать основания для возврата, достаточно написать: «Прошу аннулировать договор страхования и вернуть оплаченный взнос».

.jpg)

Досрочное погашение и страховка

При досрочном закрытии кредита есть возможность вернуть часть суммы за неиспользованный период. Но есть ряд нюансов, при несоблюдении которых в возврате будет отказано:

Если страховщик отказывается возвращать остаток страховой премии, то придется обращаться в суд. Для расторжения соглашения потребуется подыскать весомое основание. Гашение задолженности таковым не является.

Если страховка это остаток суммы долга

В этой ситуации при закрытии долга сумма страховой выплаты при наступлении события, прописанного в соглашении, равна нулю. Ведь заем полностью погашен.

Твердая сумма выплаты

90% договоров коллективного или индивидуального страхования используют твердую сумму. Это означает, что жизнь клиента, при оформлении полиса на данный риск, будет застрахована условно на 5 млн руб.

При наступлении страхового случая выплата в первую очередь направляется на закрытие долга перед банком. Оставшаяся сумма достанется наследникам.

В таких ситуациях расторгнуть договор страхования возможно только после признания сделки недействительной.

Признание договора недействительным

Если клиент хочет отказаться от страховки, опираясь на ст. 32 закона «О защите прав потребителей», то вернуть деньги не удастся. Практически невозможно доказать, что услуга была навязана сотрудниками банками. Во-первых, клиент самостоятельно подписал бумаги. Во-вторых, кредитное учреждение предоставило ему возможность выбора: с полисом ставка ниже, без него — выше. В такой ситуации поможет только наличие записи разговора с сотрудником финансовой организации.

Возвращение после смерти заемщика

Нередко происходят ситуации, когда клиент банка умирает, не закрыв полностью ссуду. Наследникам нужно получить страховые выплаты, чтобы погасить долг. В такой ситуации премия равняется сумме займа.

При коллективном страховании сначала выплачивается задолженность перед банком, а оставшуюся сумму отдают наследникам. В некоторых договорах прописано, что страховая сумма равняется остатку долга. В этом случае наследники ничего не получат, поскольку выплата покроет оставшуюся задолженность, и деньги направляются сразу в кредитное учреждение.

Возврат страховых денег при оформлении коллективного полиса

Особенностью коллективной программы страхования является платное подключение. При оформлении индивидуального полиса клиент оплачивает только его стоимость. При коллективном — вносит страховой взнос и оплачивает подключение. Плата за присоединение к программе в два раза превышает цену самой страховки. При отказе клиенту возвращают его стоимость. Сумма, внесенная за подключение, не возвращается.

Отзывы клиентов о банке «Открытие»

Анна, 40 лет, Самара:

15.04.2020 г. обратилась за потребительским займом в банк «Открытие». При оформлении кредита работник банка уведомил, что в стоимость договора включена страховка. Когда я поинтересовалась, можно ли от нее отказаться, то услышала утвердительный ответ. Однако менеджер сразу предупредил, что в этом случае повышается риск отказа по заявке.

Поскольку деньги требовались срочно, решила лишний раз не рисковать. Ведь повторно подать заявку можно только через несколько недель. К тому же я знала о периоде охлаждения и возможности аннулировать договор. Спустя 6 дней после получения кредита составила заявление на отказ от полиса. Через неделю на карту вернули всю сумму страхового взноса. График платежей остался неизменным, но увеличилась процентная ставка.

Илья, 35 лет, Санкт-Петербург:

Жена в марте 2019 г. оформила потребительский заем. О страховке менеджеры банка решили промолчать. Да и мы не знали, что она имеет право отказаться. В результате 305 тыс. руб. вышли нам в 341 тыс. руб. Друг посоветовал написать заявление на аннулирование договора. Однако сотрудники банка сказали, что отказаться от полиса можно было только в течение 14 дней, а прошло уже 3 месяца. По остальным инстанциям ходить не стали, но неприятный осадок от сотрудничества с банком остался.

Возврат страховки по кредиту в банке Открытие

Помимо кредитования, финансовые организации представляют гражданам и другие услуги. Нередко заемщику при выдаче займа навязывается добровольное страхование жизни, здоровья и имущества. Как вернуть страховку по кредиту в банке «Открытие», куда обращаться и какие документы потребуются, узнаете из статьи.

Особенности оформления страховки в банке «Открытие»

При получении кредита в банке «Открытие» заемщику предлагаются следующие параметры страхования:

По закону кредитор не вправе навязывать заемщику страховую компанию. Страхователь сам выбирает компанию для покупки полиса.

Что касается комбинированного полиса, ранее действовал закон, по которому вернуть взнос с такой страховки в полном объеме было невозможно. Сейчас ситуация изменилась и ее можно аннулировать в течение 14 дней.

При коллективной программе банк взимает дополнительную комиссию за услуги по подключению. При расторжении договора вернуть эту комиссию нельзя.

Как банк «Открытие» принуждает к страховке

Кредитный специалист банка получает дополнительное вознаграждение за продажу сопутствующих финансовых продуктов. Поэтому он заинтересован в том, чтобы клиент застраховался.

Чтобы убедить клиента приобрести услугу, менеджер может сказать, что без страховки банк не одобрит кредит. По закону финансовая организация не может отказать в выдаче ссуды по причине отсутствия страхования.

Законно ли изменение ставок при отказе

Кредитор вправе установить пониженные ставки для застрахованных граждан. Договором кредитования может быть предусмотрен пункт о том, что если заемщик не застрахуется в течение месяца, банк повысит ставку.

Условия кредитной организации об увеличении ставки при неисполнении гражданином обязанности по страхованию является вполне законным.

Как исполнить «обязанность по страхованию»

Исполнить обязанность – значит застраховать риски, предусмотренные документами на выдачу ссуды.

В банке «Открытие» перечень рисков содержится в п. 9 индивидуальных условий кредитования:

После получения кредита застрахуйте перечисленные риски в любой СК и передайте документацию кредитору для подтверждения факта исполнения обязанности.

Дешевле ли в аккредитованной компании

Страховаться в аккредитованной компании выгоднее по 2 причинам:

Ознакомьтесь со списком аккредитованных СК на официальном сайте.

За какие страховки можно вернуть деньги

Страхователь вправе вернуть деньги за страхование:

За какие виды займов можно вернуть деньги

Расторгнуть страховое соглашение и возместить взнос в полном объеме можно по потребительским кредитам и кредитным картам.

Требование банка о покупке полиса при нецелевых займах является незаконным.

При ипотеке и автокредите можно отказаться только от добровольного страхования.

При ипотеке

Выдавая ипотеку, кредитор стремится минимизировать собственные риски по всем возможным страховым случаям. Поэтому клиенту предлагают страховать:

Согласно ст. 31 Федерального закона от 16.07.98г. № 102-ФЗ заемщик обязан застраховать предмет залога, т.е. жилье, которое до момента выплаты ипотеки является собственностью финансовой организации. За застрахованное имущество вернуть деньги нельзя.

При автокредите

Единственным обязательным видом страхования автотранспорта является ОСАГО.

КАСКО – добровольная программа, от которой гражданин вправе отказаться. Но, при покупке автомобиля с привлечением заемных средств машина находится в залоге у кредитора.

На основании ст. 343 ГК РФ залогодержатель вправе требовать страховать имущество от рисков утраты или повреждения.

Приобретение КАСКО при автокредите является одним из условий выдачи займа. Получить назад деньги можно только после выплаты кредита.

Возможен ли полный возврат страховой суммы

СК обязана вернуть гражданину уплаченный взнос в полном объеме, при выполнении следующих условий:

Если наступил страховой случай, СК выплатит возмещение, но не вернет премию.

Чтобы аннулировать полис после оформления:

Документы для возврата

Чтобы получить обратно уплаченную премию, подготовьте:

Образец заявления

Заявление на аннулирование страхового соглашения можно заполнить в офисе СК или отправить по почте заказным письмом с описью вложения.

Укажите в заявлении:

В конце поставьте дату и подпись. Заполните заявку в 2-х экземплярах, один остается у гражданина, второй – у СК.

Куда обращаться: в банк или к страховщику

Финансовая организация выступает в роли посредника между застрахованным лицом и СК. При этом кредитор не несет никакой ответственности перед клиентом за исполнение страхового соглашения.

Для расторжения обращайтесь к страховщику, т.к. соглашение заключено именно с ним. Если офиса СК нет в городе, подайте заявку и пакет документов в банковское отделение, в котором был оформлен заем.

Специалист примет документы и поставит штамп на одном экземпляре заявления. С момента принятия документов отсчитывается срок для возврата средств.

Если банк отказывается принять заявление

Направьте пакет документов в адрес СК по почте, заказным письмом. В письмо вложите опись направляемых документов.

Датой подачи заявления в данном случае будет считаться момент отправки заказного письма. Сохраните квиток о получении документации страховщиком.

При отправке документации почтой внимательно проверьте правильность заполнения заявления. Если оно содержит ошибки, исправить их будет уже невозможно, и СК обоснованно откажет в возврате денег.

Инструкция для расторжения сделки: сроки и этапы

Расторжение состоит из 4 этапов:

Страховщик рассматривает полученные документы, после чего принимает решение о возврате денег или об отказе в возмещении премии. Если принято положительное решение, средства перечисляют на реквизиты застрахованного лица в течение 10 дней с момента подачи заявления.

В период «охлаждения»

Самый простой способ аннулирования – подать заявление в течение 14 дней с момента подписания страхового договора. В этот период можно отказаться от любого вида добровольного страхования.

Заемщику не нужно указывать причину расторжения или ссылаться на нормы закона. Достаточно прописать «прошу расторгнуть соглашение и вернуть деньги».

После «периода охлаждения»

Вероятность возврата премии по истечении 2-х недель зависит от условий выдачи кредита.

Даже если страховщик согласится расторгнуть договор, вернуть деньги в полном объеме не получится, т.к. часть средств будет удержана СК на расходы по ведению дела.

При своевременном полном погашении

Если кредит закрыт в срок, получить обратно премию не получится. Срок действия полиса равен сроку погашения займа.

Фактически СК выполнила принятые на себя обязательства в полном объеме, страховой случай не наступил, значит, страховщик ничего не должен.

Докажите в суде, что услуга была навязана работником финансовой организации. В таком случае есть шанс, что судебный орган обяжет СК возвратить деньги.

Обратитесь за помощью к опытному юристу. Он проанализирует документы, поможет грамотно составить иск и собрать доказательную базу.

При досрочном погашении

При досрочном погашении кредита заемщик имеет право на возврат части уплаченной премии, если договор был заключен на таких условиях, что страховая выплата сокращается пропорционально остатку задолженности перед кредитором.

Сумма к возврату в данном случае рассчитывается пропорционально оставшемуся времени действия полиса.

Если в договоре между компанией и клиентом указано, что страховая сумма устанавливается в фиксированном виде и остается неизменной на протяжении всего срока действия соглашения, то возможность наступления страхового случая, срок действия договора и размер страховой выплаты не зависят от досрочного погашения обязательств по кредиту.

Как признать договор недействительным и расторгнуть в любой момент

По решению суда договор может быть признан недействительным по причине:

Аннулирование полиса не влечет автоматический возврат страхового взноса.

Согласно ст. 958 ГК РФ, если гражданин отказался от страховки, уплаченная премия не подлежит возмещению, если иное не предусмотрено условиями соглашения или законом.

Возвращение при смерти заемщика

В случае смерти застрахованного лица в период действия полиса получение страховой выплаты зависит от программы страхования.

Если был заключен индивидуальный договор, вся сумма возмещения выплачивается наследникам. За счет этих средств они смогут погасить остаток долга перед кредитором.

При коллективной программе страховщик сначала погашает задолженность заемщика перед финансовой организацией, а остаток выплаты перечисляет наследникам покойного.

Особенности выплаты при коллективной страховке

Если при индивидуальном страховании клиент платит только страховой взнос, то при коллективном дополнительно к премии оплачивается еще и комиссия банку за подключение к программе.

При расторжении коллективного договора человеку возвращают только премию. Плата за услугу по подключению к программе не возмещается.

В период охлаждения можно отказаться как от коллективной, так и от индивидуальной страховки. После 2-х недель возвратить деньги за коллективную программу можно только через суд.

Возвратить деньги через суд

До подачи искового заявления можно с высокой степенью вероятности определить, были ли ущемлены права заемщика при оформлении кредита. Для этого подайте жалобу в Роспотребнадзор.

Приложите к жалобе копию отказа страховщика от возврата уплаченного взноса за навязанную услугу.

Управление по надзору в сфере защиты прав потребителей вправе выписать штраф от 2 до 20 тыс. руб., а также вынести Постановление об устранении нарушений.

Если у заемщика есть на руках Постановление Роспотребнадзора, значит вина страховщика уже доказана. Это существенно упростит судебный процесс и позволит избежать лишних расходов на оплату труда юристов.

После получения Постановления Роспотребнадзора подайте исковое заявление в суд. Судебный орган аннулирует полис и обяжет СК возместить все расходы клиента.

Резюме

При возмещении страховки, навязанной банком «Открытие» при выдаче ссуды, помните: