возврат налога с дивидендов по акциям

Какие вычеты можно применить к доходам от инвестиций в 2021 году?

Все говорят, что с 2021 года изменилось налоговое законодательство. Однако мнения разнятся: кто-то даже пишет, что вычеты по ИИС больше не работают.

Подскажите, каким налоговым вычетом я смогу воспользоваться, если единственным моим доходом, который облагается налогом, в 2021 году будет доход от операций с ценными бумагами? Иными словами, смогу ли я хотя бы частично вернуть налог с дохода по операциям с ценными бумагами на брокерском счете?

Раньше этот налог можно было вернуть с помощью вычетов за лечение, обучение и другими способами. Как будет с 2021 года?

До 1 января 2021 года применить вычет можно было ко всем доходам, которые облагаются по ставке 13%, кроме дивидендов. С 2021 года все меняется.

Основная и неосновная налоговые базы

В налоговом кодексе доходы физических лиц разделены на основную и неосновную налоговые базы. Доходы, которые не относятся к основной налоговой базе, перечислены в подпунктах 1—8 пункта 2.1 и подпунктах 1—7 пункта 2.2 статьи 210 НК РФ. Все остальные доходы, которые облагаются по ставке 13 или 15% для резидентов, относятся к основной налоговой базе.

По общему правилу налоговые вычеты могут использовать налоговые резиденты в отношении доходов, которые относятся к основной налоговой базе. Например, к ней относятся доходы в виде процентов по вкладам в банке. Если в 2021 году вы заплатите налог с процентов по вкладам, его можно будет вернуть с помощью вычетов. Еще к основной налоговой базе по-прежнему относится заработная плата и доход от сдачи квартиры в аренду — уплаченный с таких доходов НДФЛ можно вернуть с помощью ИИС типа А, вычетов за покупку квартиры, лечение, обучение.

А вот доходы по операциям с ценными бумагами, производными финансовыми инструментами — ПФИ — и дивиденды к основной налоговой базе не относятся. Поэтому НДФЛ, уплаченный с доходов по обычному брокерскому счету, с помощью стандартного, социального, имущественного вычета или вычета по ИИС типа А вернуть нельзя.

Разберем на примере. Предположим, за год работодатель заплатил за инвестора 50 000 Р НДФЛ, еще 2000 Р НДФЛ инвестор заплатил с дохода по операциям с ценными бумагами. В 2020 году инвестор мог учесть для вычета весь этот доход: внес бы на ИИС 400 000 Р и вернул из казны 52 000 Р уплаченного налога.

Можно ли получить налоговый вычет с дивидендов

Практически все доходы в России облагаются налогами. За уклонение от их уплаты государством предусмотрена ответственность вплоть до уголовной. В данном разделе мы расскажем о том, как уплачивается налог с дивидендов и можно ли уменьшить его размер.

Порядок уплаты НДФЛ с дивидендов

По акциям российских компаний

Инвестору важно понимать, что место приобретения ценных бумаг (на бирже или нет) значения не имеет.

Если ценные бумаги учитываются на счете в регистраторе, выплата дивидендов происходит напрямую акционерам, и в таком случае налоговым агентом выступает эмитент, который и удерживает налог.

Если ценные бумаги хранятся в депозитарии брокера, выплата дивидендов происходит через депозитарий и, соответственно, налоговым агентом выступает депозитарий. Инвестор получает дивиденды уже за вычетом налога.

Так происходит в том случае, если выплата дохода по ценным бумагам осуществляется в денежной форме.

Иногда дивиденды выплачиваются имуществом (т.е. в натуральной форме). В таком случае эмитент не удерживает налог с выплачиваемого дохода, он направит в ИФНС уведомление о невозможности удержания, а ИФНС включит эту сумму в налоговое уведомление, на основании которого физическое лицо заплатит налог. Если выплата дохода производилась в 2020 году, заплатить налог необходимо до 1 декабря 2021 года.

При расчете НДФЛ на доход от выплаты дивидендов применяются два варианта процентных ставок:

СПРАВКА! Налоговым нерезидентом считается лицо, проживающее на территории России менее 183 календарных дней в течение последних 12 следующих подряд месяцев.

Для расчета налога нужно размер полученного дохода умножить на процентную ставку, соответствующую налоговому статусу налогоплательщика.

Размер НДФЛ = 100 000 руб. × 13 % = 13 000 руб.

По акциям иностранных компаний

При получении дивидендов от иностранных эмитентов налоги взимаются иначе. Несмотря на то, что ценные бумаги покупаются на Санкт-Петербургской или Московской бирже, брокеры не осуществляют удержание налогов, это делает компания-эмитент по тем ставкам, которые предусмотрены законодательством страны регистрации данного эмитента.

При покупке американских акций следует предварительно подписать форму W-8ben для того, чтобы избежать двойного налогообложения. После подписания такой формы налог будет удерживаться в размере 10 % от суммы выплаты. Если форма W-8ben не подписана, ставка налога будет составлять 30 %.

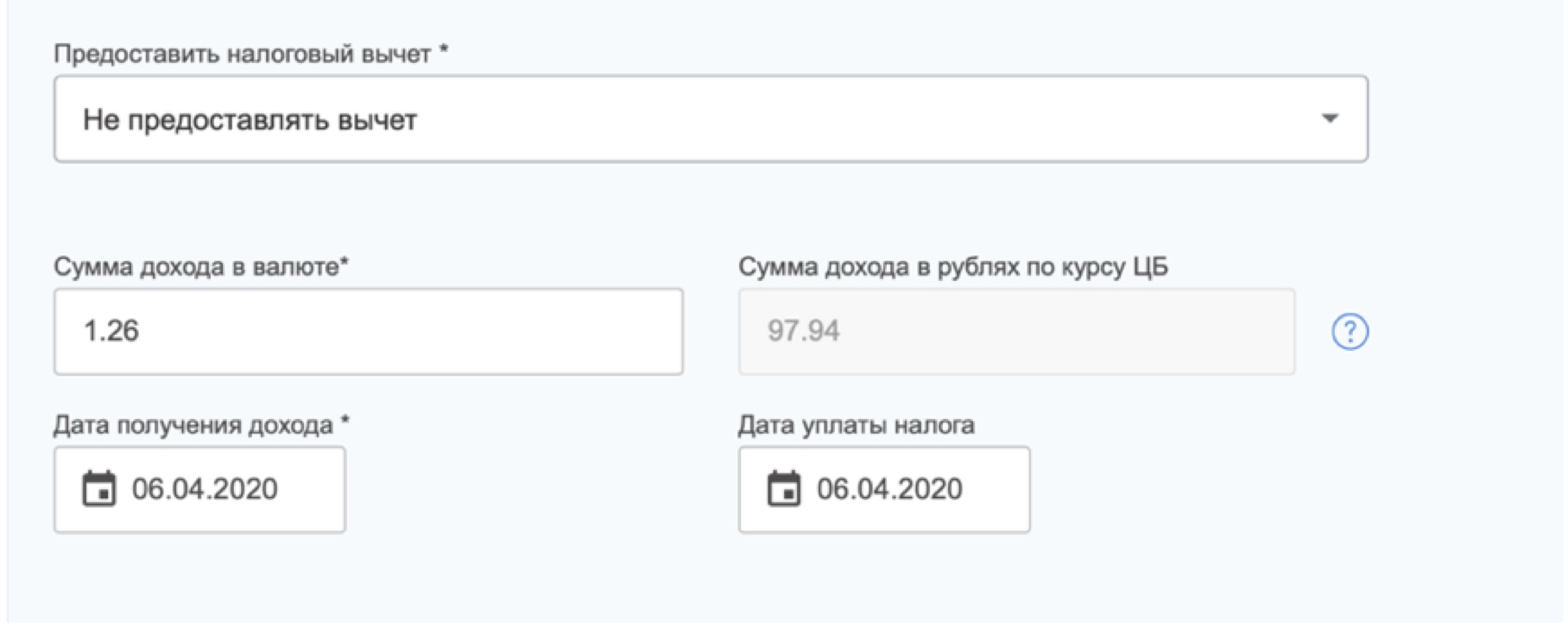

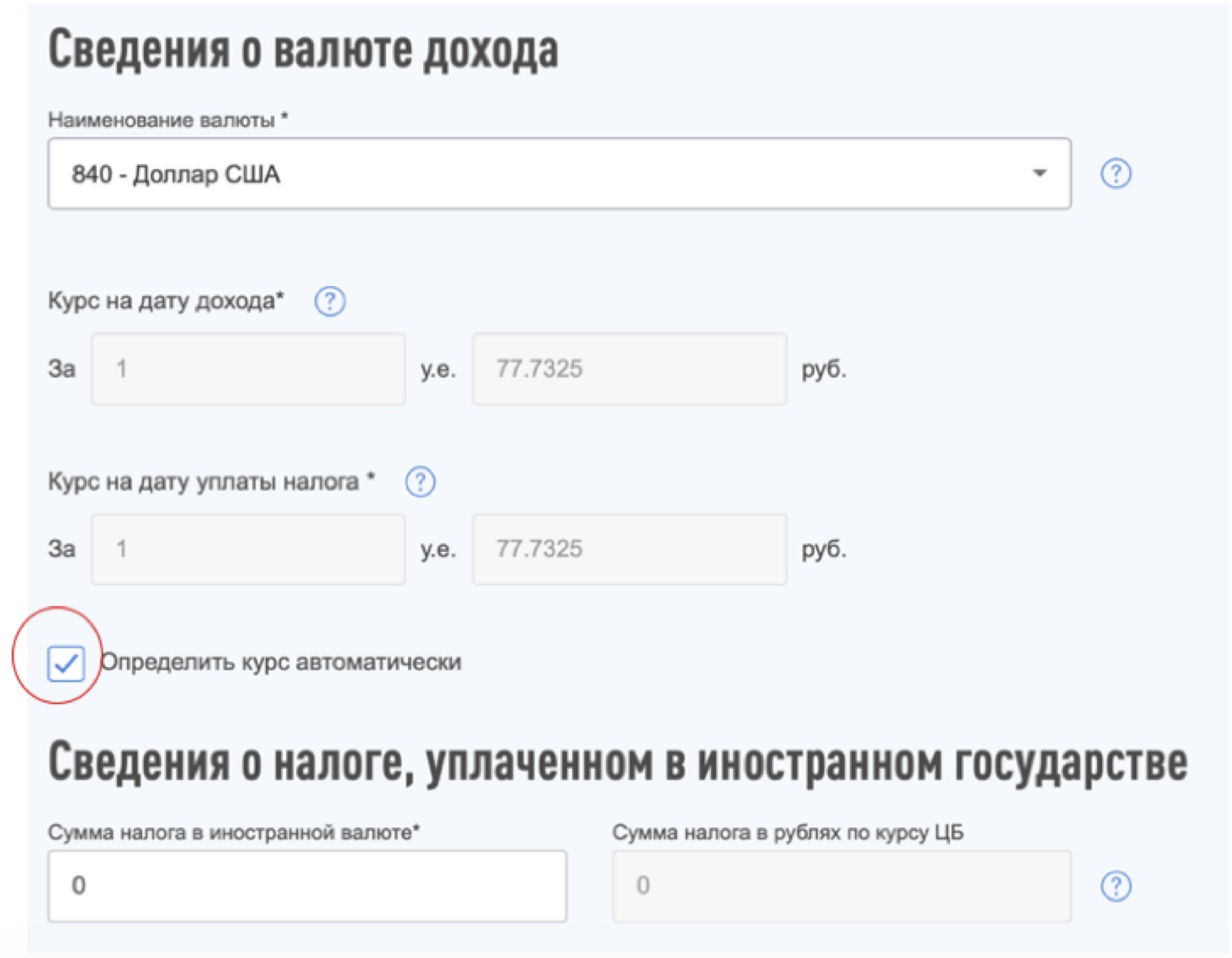

Факт выплаты налога должен быть подтвержден соответствующим документом от брокера. Если иностранный эмитент удержал налог по ставке 10 %, физическому лицу нужно будет самостоятельно доплатить 3% в российский бюджет. Доход, полученный в иностранной валюте, необходимо перевести в рубли, налог уплачивается в российской валюте.

ВАЖНО! Факт удержания налога иностранным Эмитентом должен быть подтвержден соответствующим документом от брокера. Если подтверждающих документов нет, налогоплательщику придется заплатить в российский бюджет все 13 %.

Налоги уплачиваются один раз в год по месту учета налогоплательщика.

Применяется ли к дивидендам налоговый вычет

Налоговых льгот при уплате НДФЛ с дивидендов не предусмотрено. В редких случаях налог может не взиматься, если дивиденды начислены компанией, которая получила прибыль в результате поступления дивидендов от других предприятий.

ВНИМАНИЕ! Некоторые инвесторы надеются, что налог на доход в виде дивидендов может быть уменьшен на сумму понесенных ранее убытков от операций с ценными бумагами. Однако это не так. Согласно российскому законодательству, дивидендный доход выделяется в отдельную налоговую базу и не может быть просальдирован с другими налоговыми базами.

Согласно налоговому законодательству РФ, физическое лицо не может получить налоговый вычет по НДФЛ, уплаченному с дивидендов.

А если акции были приобретены на ИИС

И здесь обрадовать нечем. Согласно налоговому законодательству к доходу в виде дивидендов нельзя применить ни один из налоговых вычетов, в том числе вычеты по ИИС. Дивидендные выплаты поступают на такой счет с уже удержанным НДФЛ. И вернуть уплаченный налог не получится ни при вычете на взносы, ни при вычете на доход.

Зачастую происходит так, что налоги сокращают и без того невысокую дивидендную доходность. Увеличить прибыль вполне возможно, если одновременно более активно проводить операции с ценными бумагами.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как платить налоги с доходов от инвестиций

Если вы торгуете на бирже, вам надо платить налоги с доходов.

Обычно все вопросы с налоговой за инвестора решает его налоговый агент — чаще всего это брокер и депозитарий. Это могут быть как две отдельные компании, связанные между собой договором, так и одна компания, у которой есть лицензии на брокерскую и депозитарную деятельность одновременно.

Налоговый агент — дальше для краткости я буду называть его брокером — рассчитывает ваши доходы, учитывает понесенные расходы, удерживает налог и подает сведения в налоговую.

В большинстве случаев этого достаточно и заполнять налоговую декларацию самостоятельно инвестору не нужно. Но бывают и исключения. О них эта статья.

Как победить выгорание

Дивиденды по ценным бумагам иностранных компаний, например «Эпла» или «Фейсбука», — это доход от источников за рубежом. По таким доходам брокер в РФ не выступает налоговым агентом. Отчитываться по ним нужно самостоятельно в любом случае, это не зависит от того, куда пришел доход: на брокерский счет, на банковский счет или на индивидуальный инвестиционный счет.

Бывает, что налог по таким доходам удерживает эмитент бумаг или вышестоящий депозитарий за рубежом, который перечисляет дивиденды вашему депозитарию. Но то, что за границей удержали налог, не освобождает инвестора от обязанности декларировать доходы и платить налоги в РФ. Надо подавать налоговую декларацию в срок до 30 апреля.

Дивиденды в России облагаются по ставке 13%. Если иностранное государство удержало налог с ваших дивидендов, а у России с этим государством есть соглашение об избежании двойного налогообложения, то «иностранный» налог можно зачесть в счет уплаты российского НДФЛ и доплатить в России разницу.

Если вы торгуете иностранными акциями, выпущенными не в США, они облагаются налогом по законам той страны, в которой зарегистрированы. Форма W-8BEN для них не действует.

Если все эти сведения есть в отчете вашего брокера, можно просто использовать его, Минфин разрешает. По американским акциям обычно пользуются формой 1042-S — ее используют американские компании, чтобы сообщить в Службу внутренних доходов США (IRS) о выплаченном доходе и удержанном с него налоге.

Форму предоставляют все иностранные компании, в том числе брокеры, если они выплачивают доходы и выступают по ним налоговыми агентами. Но и эта форма не содержит всей информации, которая требуется по российскому налоговому кодексу.

Некоторые брокеры в принципе не смогут подтвердить, что налог уплачен именно за вас. Это зависит от того, как у брокера организован выход на международный рынок. Инвестору в этому случае надо попросить брокера предоставить любые другие документы, которые у него есть.

ИФНС может не зачесть налог, уплаченный за рубежом, если у вас не будет документа с полным набором перечисленных в налоговом кодексе сведений. Тогда НДФЛ придется заплатить со всей суммы полученных дивидендов. Окончательное решение о возможности зачесть налог примет налоговый инспектор, который будет проверять вашу декларацию.

Если документы на иностранном языке, ИФНС может запросить нотариально заверенный перевод, но на практике может подойти и самостоятельный перевод.

Как рассчитать налог. Считаем так:

Дивиденды и ИИС: ограничения и условия

Согласно законодательству ни один из налоговых вычетов не применяются в отношении доходов в виде дивидендов. Это актуально и для вычетов по ИИС. А значит, уплаченный с дивидендов налог нельзя вернуть ни при вычете на взносы, ни при вычете на доход.

Налоговым кодексом предусмотрено, что в отношении доходов от долевого участия в организации (т.е. дивиденды) налоговые вычеты не применяются (абз. 2 п. 3 ст. 210 НК РФ).

Особенности уплаты НДФЛ по дивидендам установлены в статье 214 НК РФ. Данная статья не предусматривают возможность получения в отношении таких доходов инвестиционных вычетов. На основании данных норм Минфин России делает вывод, что инвестиционные налоговые вычеты в отношении дивидендов не применяются (письмо Минфина России от 03.04.2018 № 03-04-05/21361).

Поскольку вычет на взносы предоставляется налогоплательщику в виде уменьшения доходов при определении налоговой базы по НДФЛ, применить такие вычеты при отсутствии у налогоплательщика соответствующих видов доходов или недостаточной их величине не представляется возможным.

Пример 1

Потапова Ольга в 2018 году пополнила ИИС на 200 000 руб. Она является учредителем компании и получила за 2018 год дивиденды в сумме 300 000 руб., из которых был удержан налог в 13% в размере 39 000 руб. (300 000 руб. * 13%). Другого источника дохода у неё нет. Она не сможет применить вычет со взносов к дивидендам. Возврат не будет осуществлён.

Ситуация меняется, если вы не используете дивиденды в качестве дохода для применения вычета, а пополняете ИИС полученными дивидендами. Каких-либо ограничений, связанных с видом доходов, за счёт которых получены денежные средства, зачисляемые на ИИС, а также с видом счетов, с которых указанные денежные средства перечисляются на ИИС, Налоговый кодекс не содержит.

письмо Минфина России от 07.02.2018 № 03-04-05/7315

Пример 2

Сафронова Мария официально трудоустроена. Её зарплата составляет 45 000 руб., из которых ежемесячно удерживается НДФЛ в размере 5 850 руб. Также на обычном брокерском счёте она имеет акции, с которых получила дивиденды в размере 250 000 руб. Данные дивиденды она вывела со счёта и пополнила ими ИИС в 2018 году. Мария вправе рассчитывать на возврат в размере 32 500 руб.

Для получения вычета на взносы учитываются денежные средства, перечисленные на ИИС за календарный год, при этом заработанные на ИИС дивиденды взносами не считаются — это доход от операций на ИИС.

Что касается вычета на доход, то на дивиденды, заработанные на ИИС, он не распространяется. А это значит, что с дивидендов на ИИС в любом случае удержат 13%. Вне зависимости применяете вы вычет со взносов или вычет на доход.

Подробнее об ограничениях для каждого типа вычета на ИИС читайте в статьях «Ограничения для вычета на взносы по ИИС» и «Ограничения для получения вычета на доход».

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

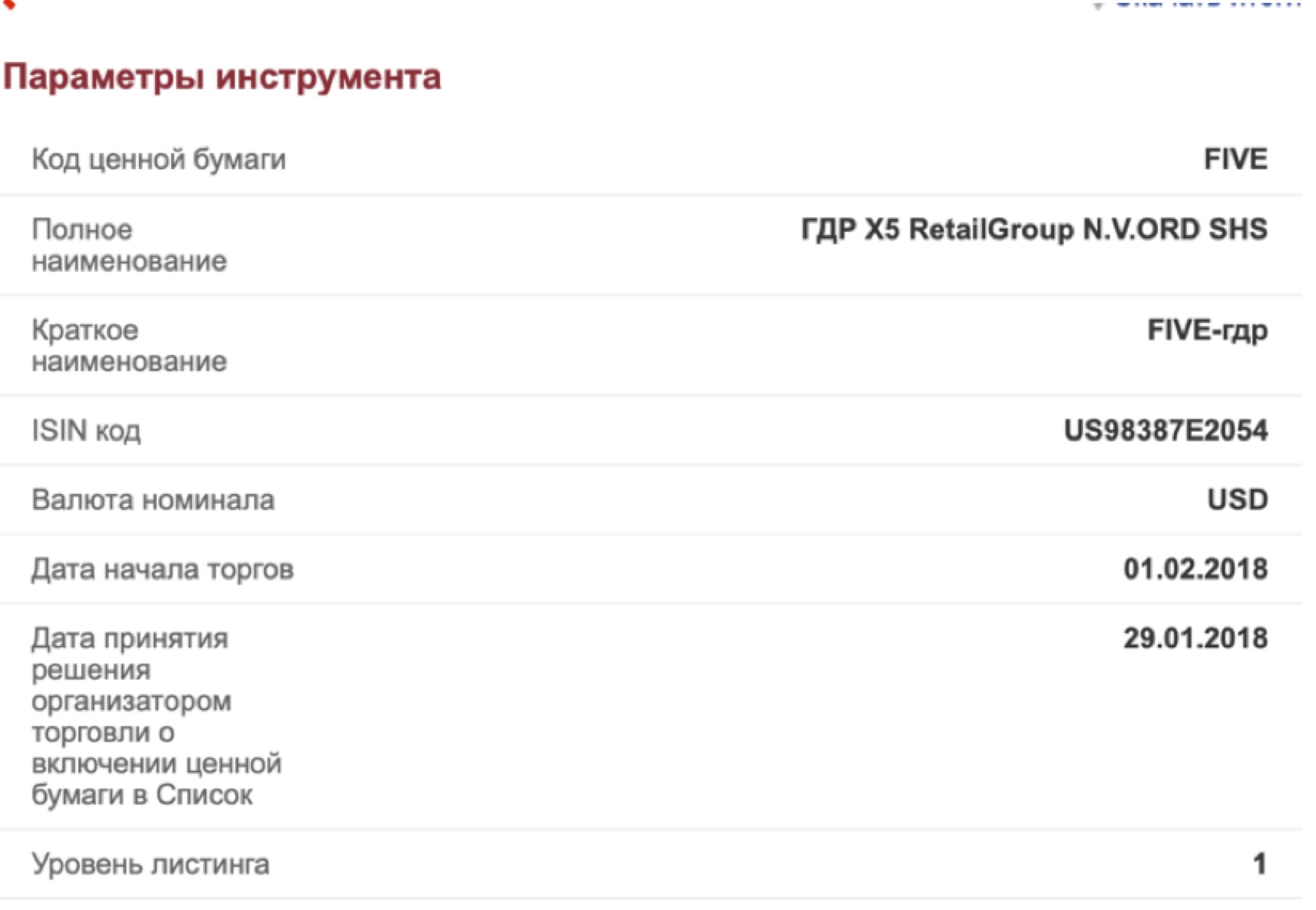

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

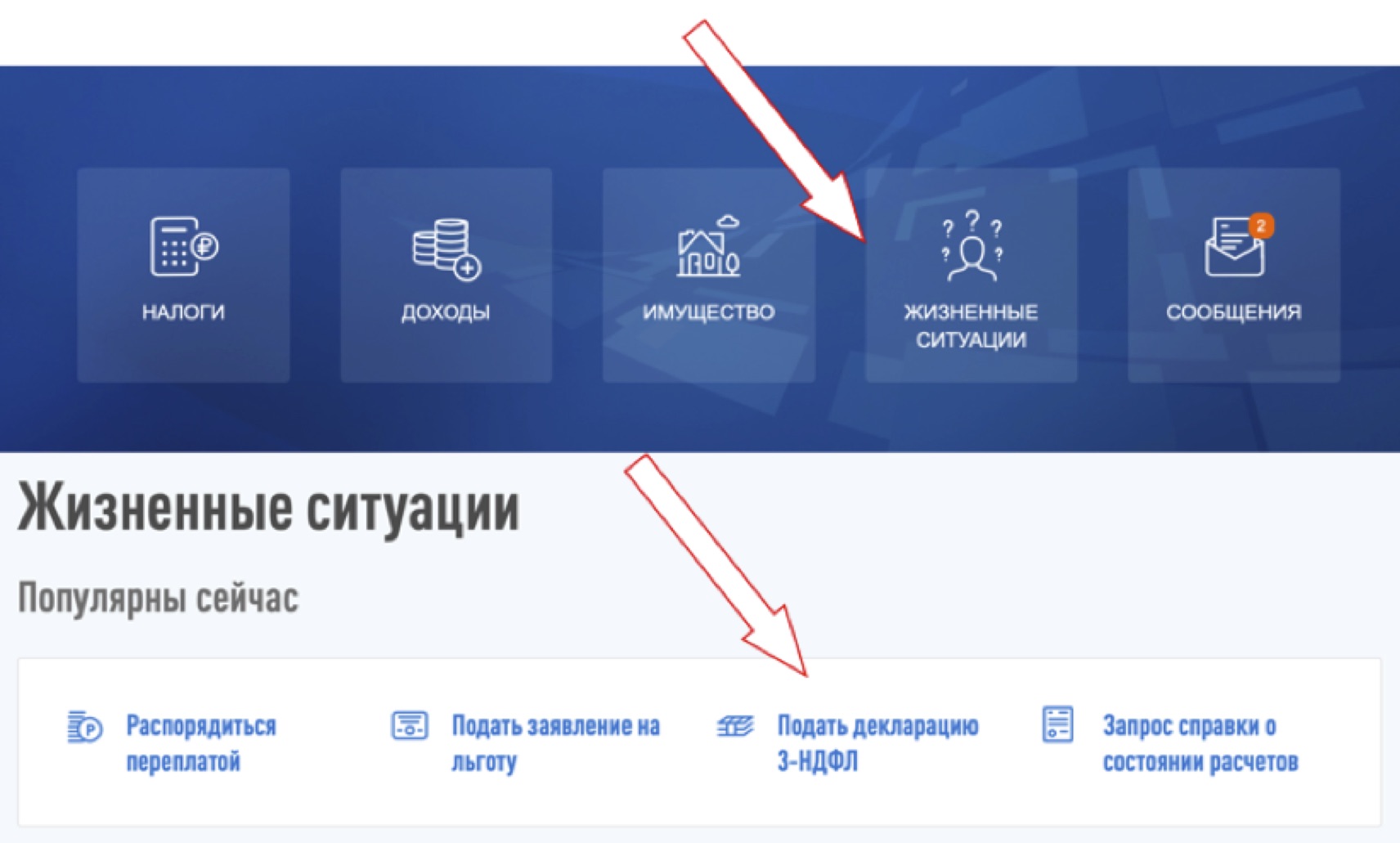

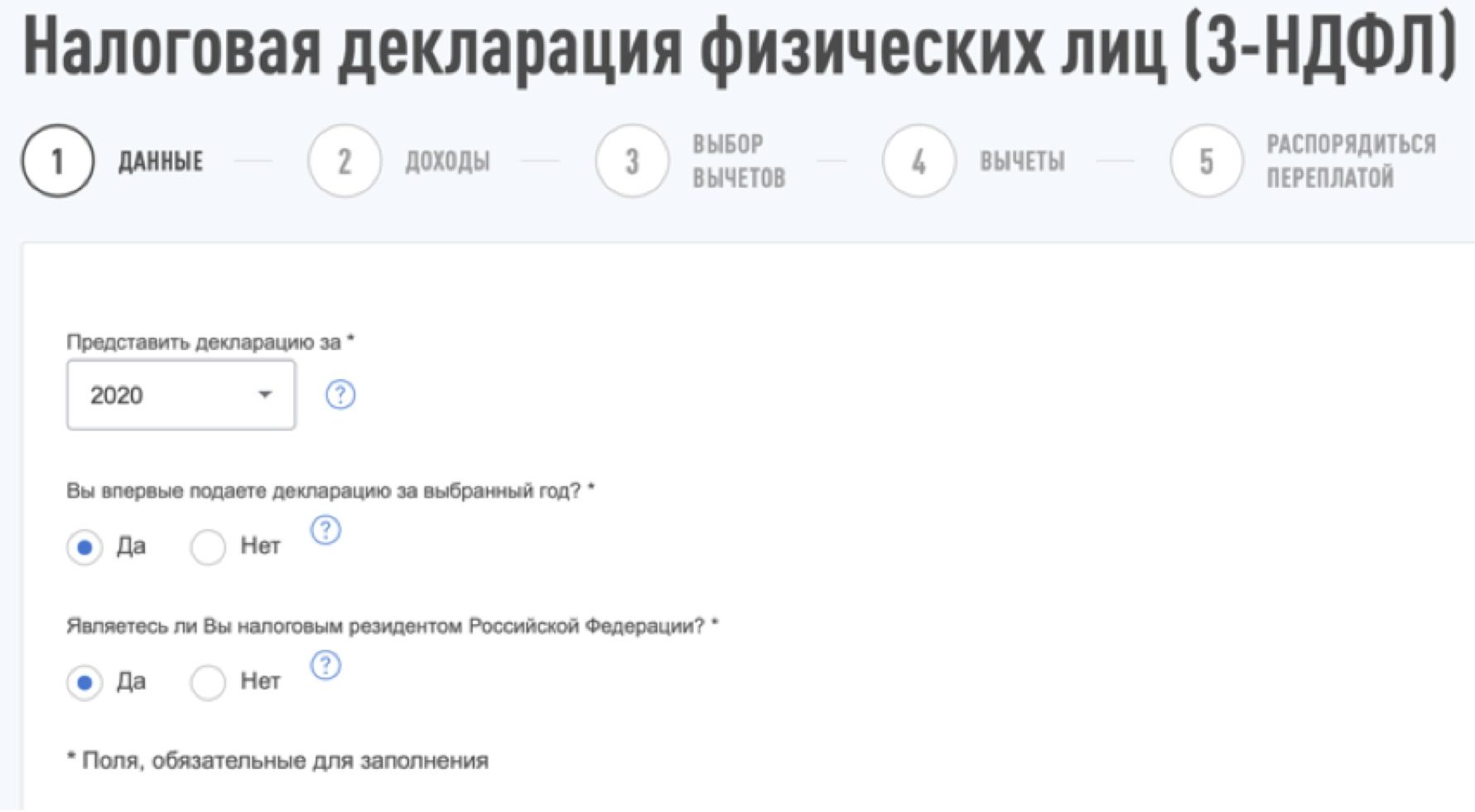

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

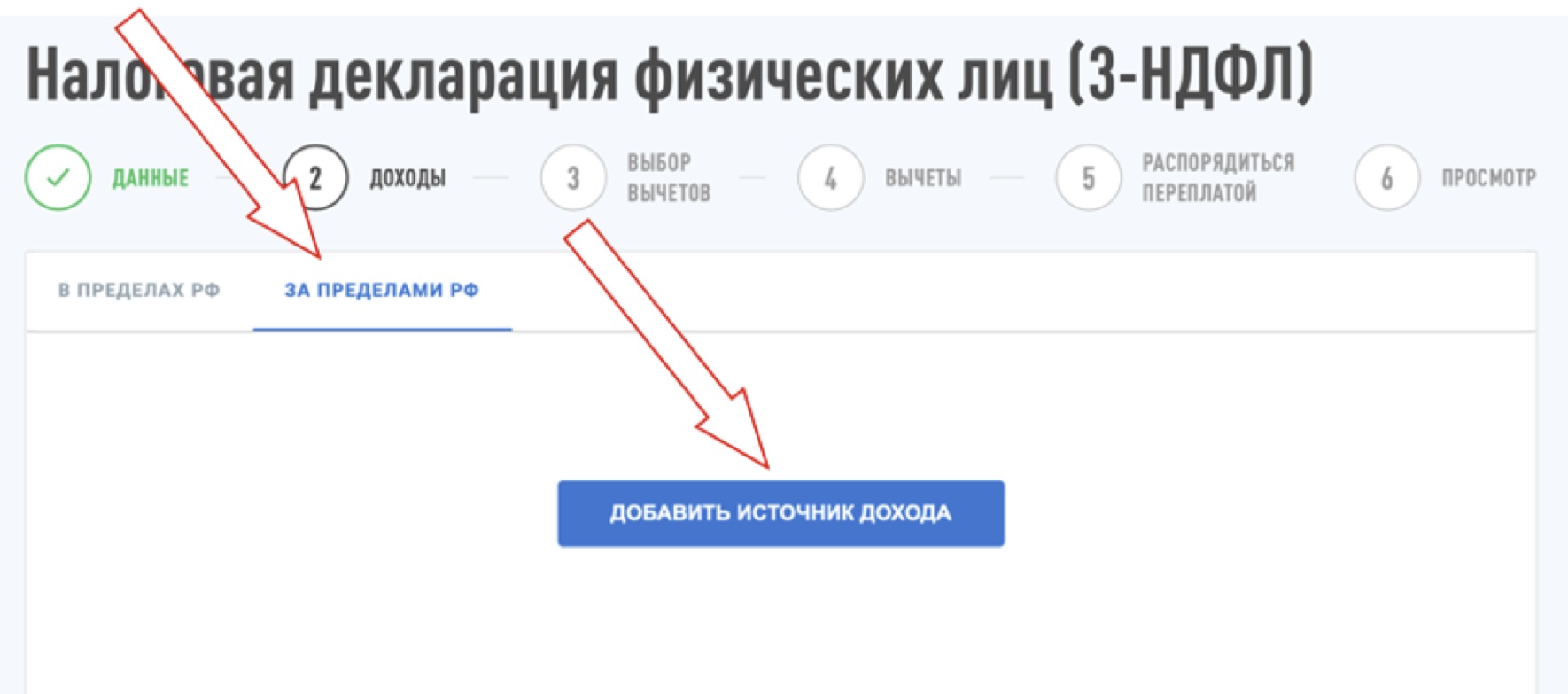

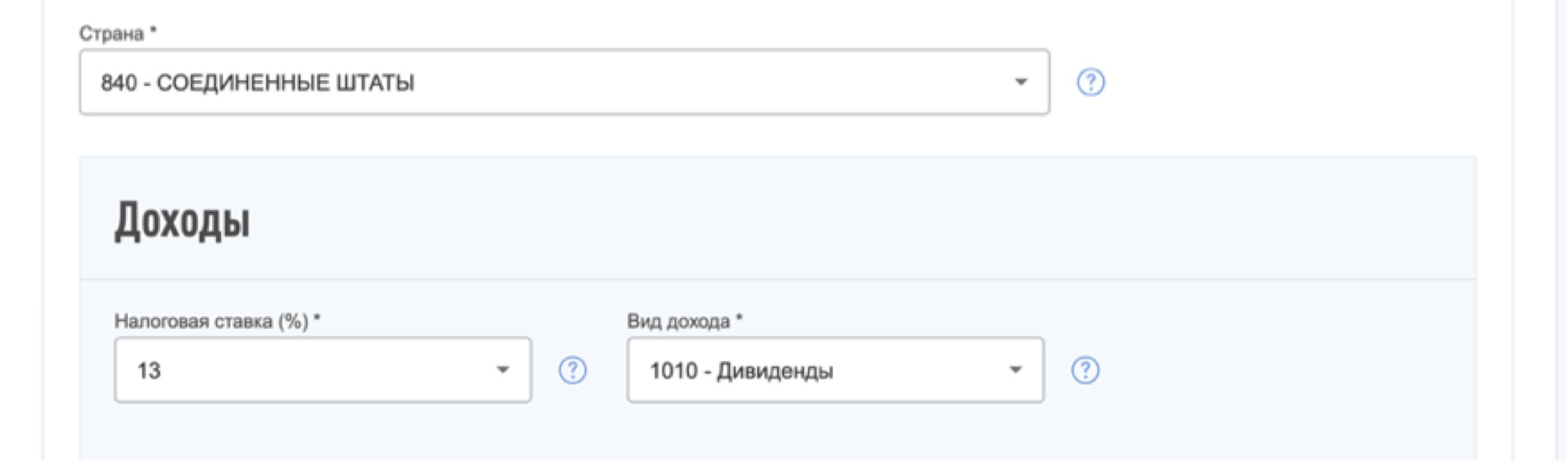

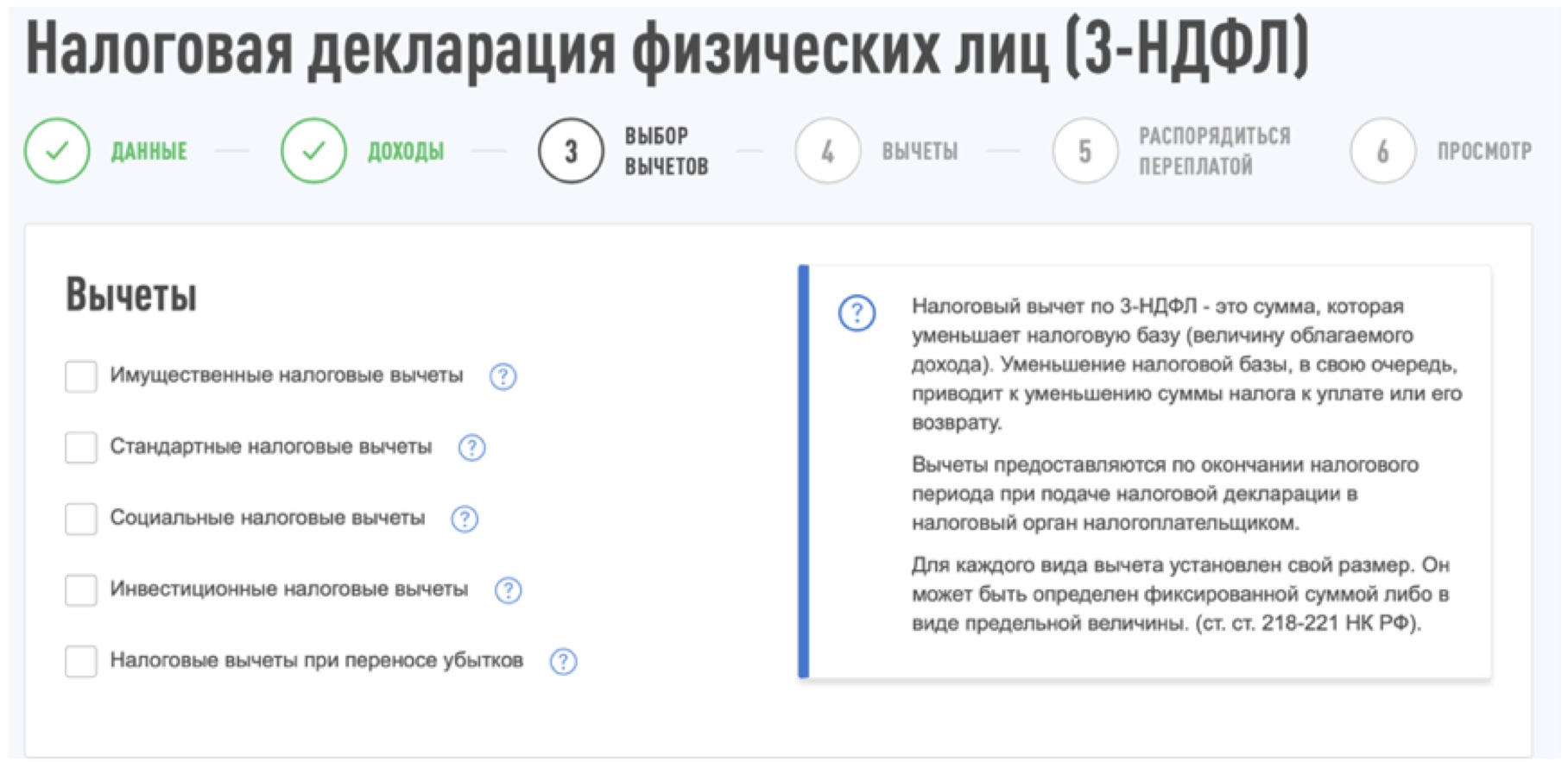

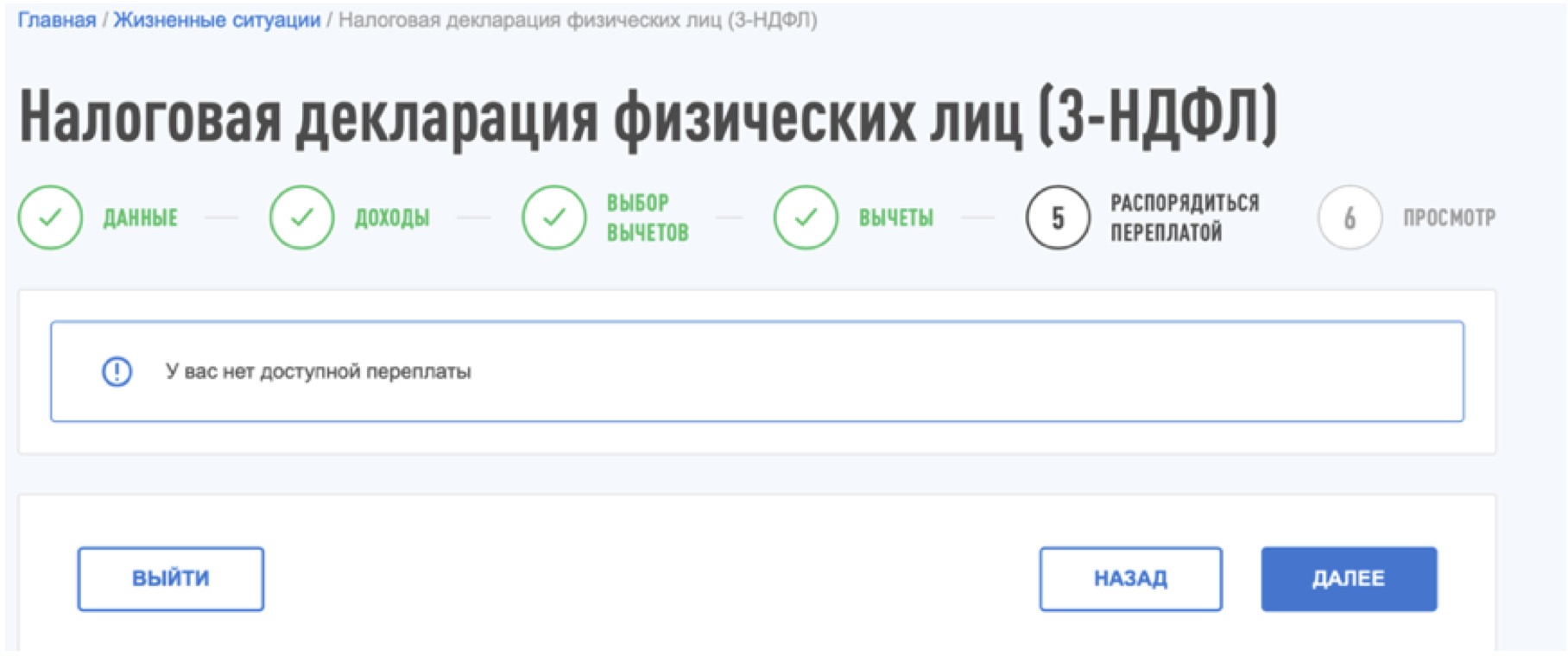

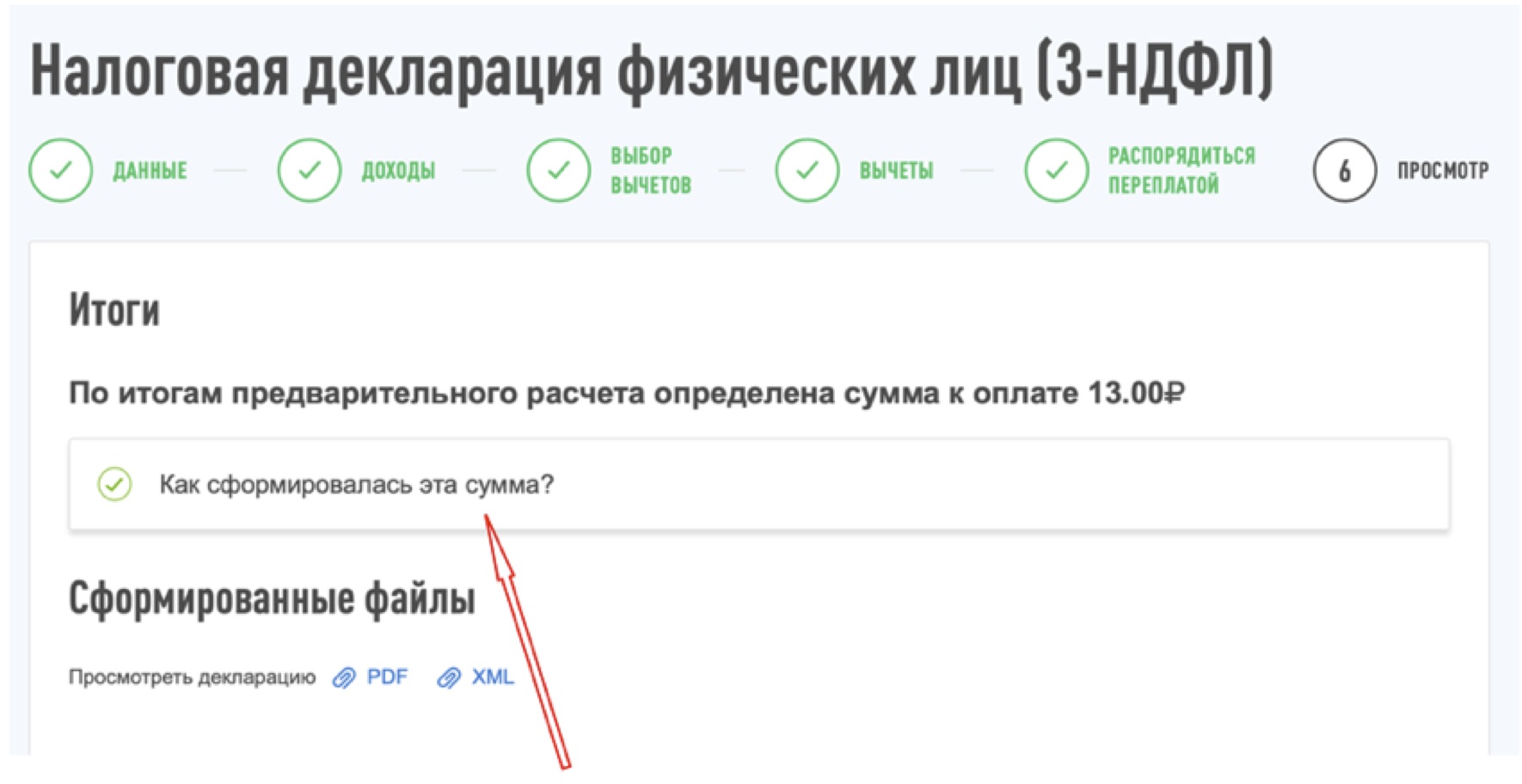

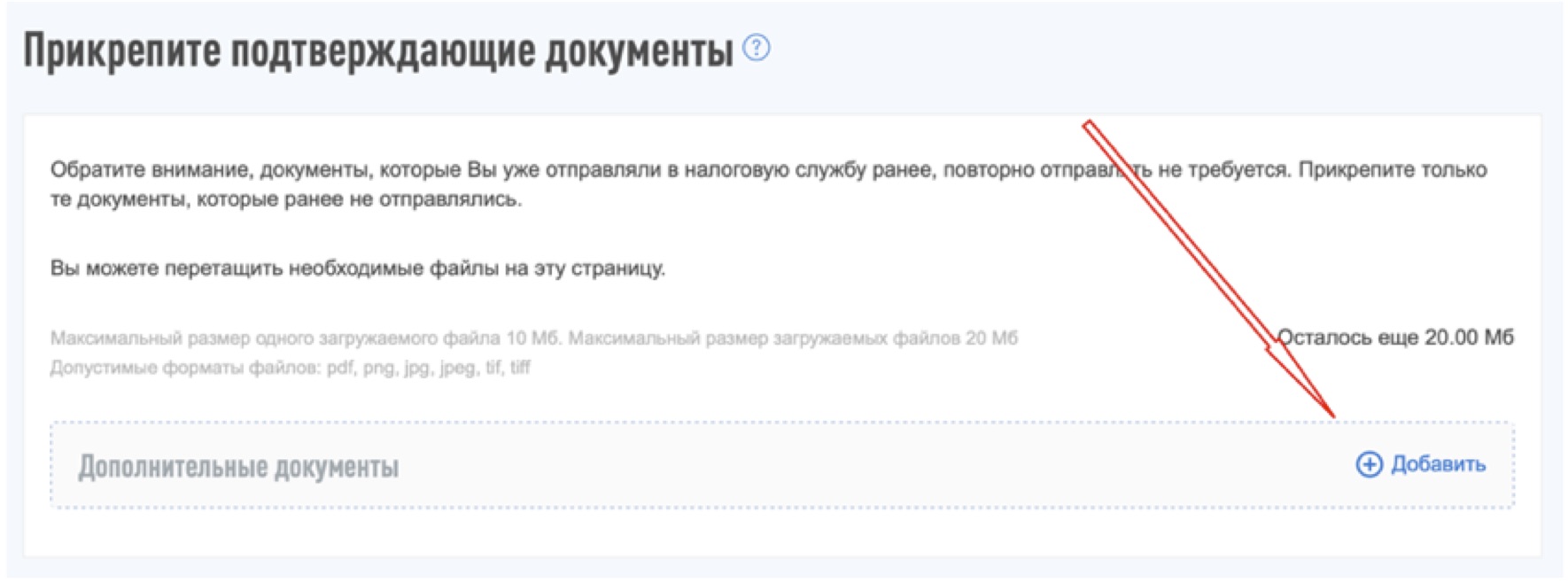

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее