возврат налогового вычета за проценты по ипотеке через госуслуги

Налоговый вычет через Госуслуги: когда, куда и сколько

Обратиться в ИФНС можно лично или электронно. Мы выбираем самый простой путь: рассказываем, как получить налоговый вычет через Госуслуги. Но обо всем по порядку.

Что это за фрукт?

Еще для каждого вида вычета есть свои правила. Например, у имущественного вычета остаток переносится на следующие годы, для инвестиционного вычета нельзя закрывать счет в течение трех лет, страхование жизни должно быть оформлено минимум на пять лет, а для вычета на лечение нужна специальная справка.

В стандартных случаях сумму вычитают из вашей начисленной зарплаты, выплачивая ее без удержания суммы НДФЛ или его части. Но если налог уже был удержан из зарплаты, при наличии права на вычет он будет считаться излишне уплаченным. Его государство готово вернуть. Для этого нужно заявить свое право на вычет, подав декларацию.

Когда нужно подать декларацию для вычета?

Как подать декларацию в ИФНС?

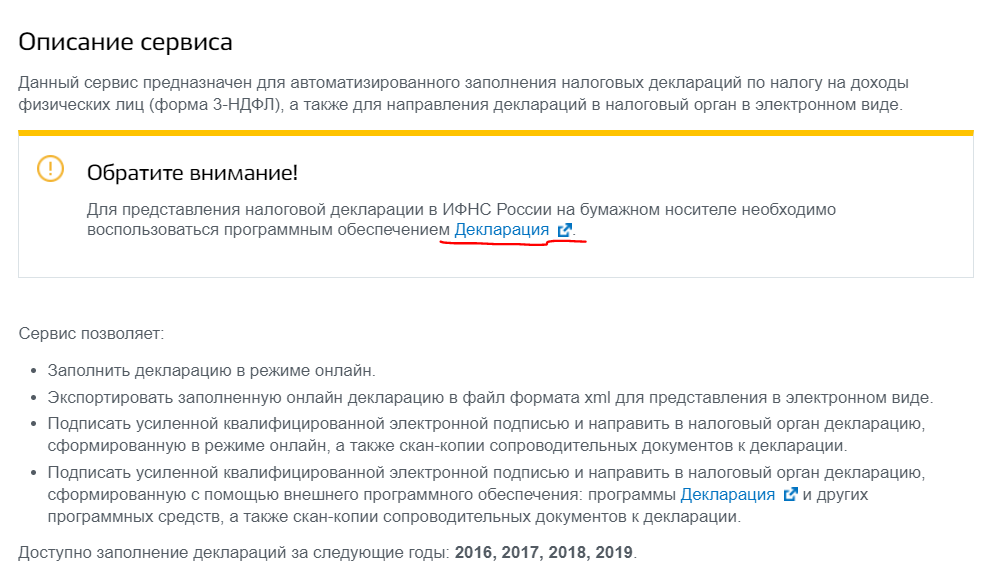

Вообще заполнить и подать декларацию можно множеством способов. Здесь и личный кабинет налогоплательщика на сайте ФНС, и специальные программы «Декларация» и «Налогоплательщик ЮЛ», и личное обращение в ИФНС. Но портал Госуслуг позволяет заполнить декларацию и оформить налоговый вычет онлайн, без загрузки программного обеспечения и иных лишних телодвижений. Потому наш выбор предопределен.

Налоговый вычет через госуслуги: пошаговая инструкция

Итак, регистрация и авторизация завершена. Что делать дальше? Рекомендуем придерживаться такого порядка.

Шаг 1. Получаем у работодателя справку 2-НДФЛ

Без нее декларацию не подать. Это справка о размере полученного дохода и уплаченного с него НДФЛ с помесячной разбивкой. Выдается по заявлению в течение нескольких дней, это не проблема. Ее также можно выгрузить из личного кабинета налогоплательщика на сайте ФНС. Справки за предыдущий год появляются в личном кабинете примерно в апреле следующего года или позже, когда работодатели сдают отчеты.

Шаг 2. Находим нужную услугу

Для этого переходим на сайт Госуслуги и во вкладке «Услуги» выбираем «Налоги и финансы», а там «Прием налоговых деклараций (отчетов)».

Нужно выбрать режим «Заполнить новую декларацию» и выбрать годы, за которые будут оформлена отчетность.

Шаг 3. Заполняем форму

Сведения из профиля, которые вы внесли в личном кабинете, автоматически загрузятся из системы идентификации. Это ускорит сам процесс заполнения и поможет избежать ошибок. Останется заполнить только сведения о доходах и вычетах. Нажимает кнопку «Далее», попадаем на вкладку «Доходы».

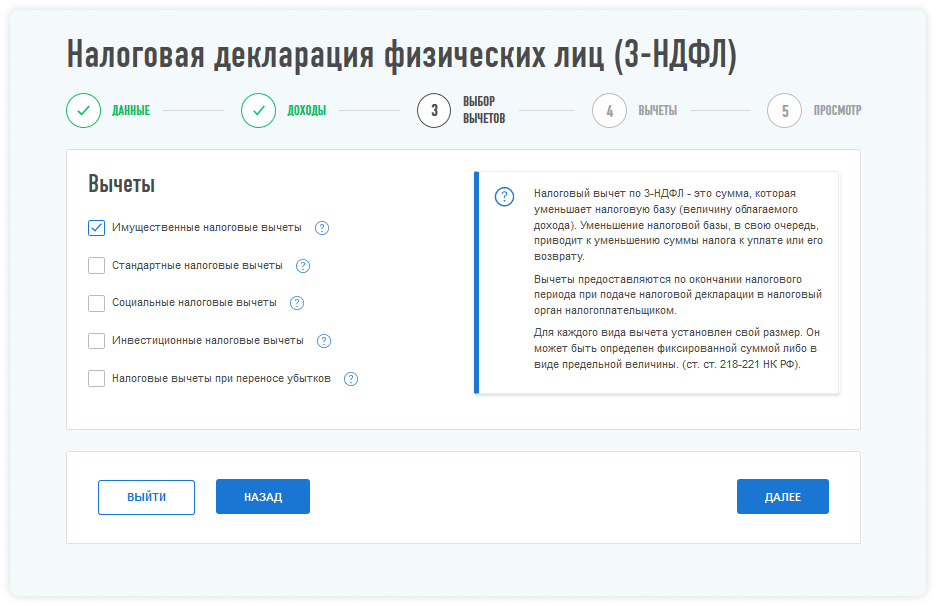

Доходы придется добавить с помесячной разбивкой вручную или выгрузить из справки 2-НДФЛ, если она была предоставлена в электронной форме. Очередной раз нажав «Далее» попадаем на страницу вычетов. Выбираем нужный вычет, ставим в нужном месте галочку и заполняем необходимую информацию. Например, если это возврат налога за лечение, Госуслуги предлагает выбрать «Социальные вычеты» и внести сумму потраченных на это расходов.

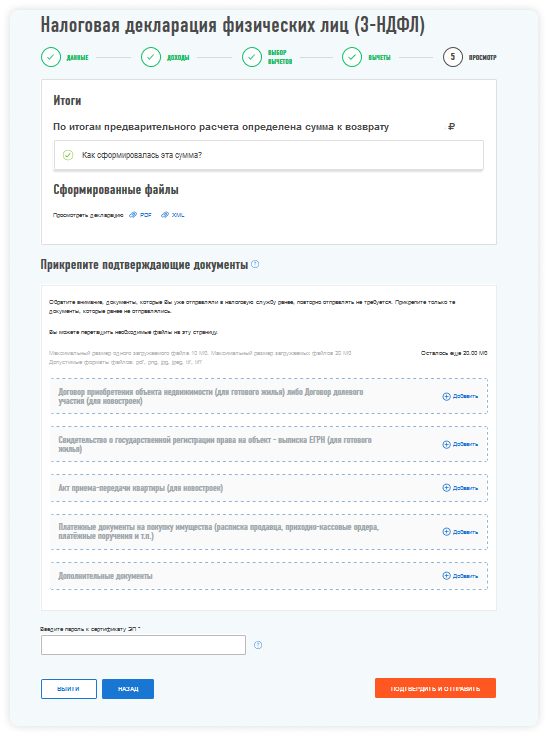

Шаг 4. Подводим итоги и отправляем декларацию

Система выведет вас на страницу «Итоги», где покажет общую сумму дохода, сумму к возврату и предложит 3 варианта действий: «Скачать», «Экспортировать», «Сформировать файл для отправки». Если у вас есть усиленная квалифицированная электронная подпись, выбираем третий вариант и отправляем декларацию сразу в налоговую. Если подписи нет, придется скачать декларацию и подать ее лично.

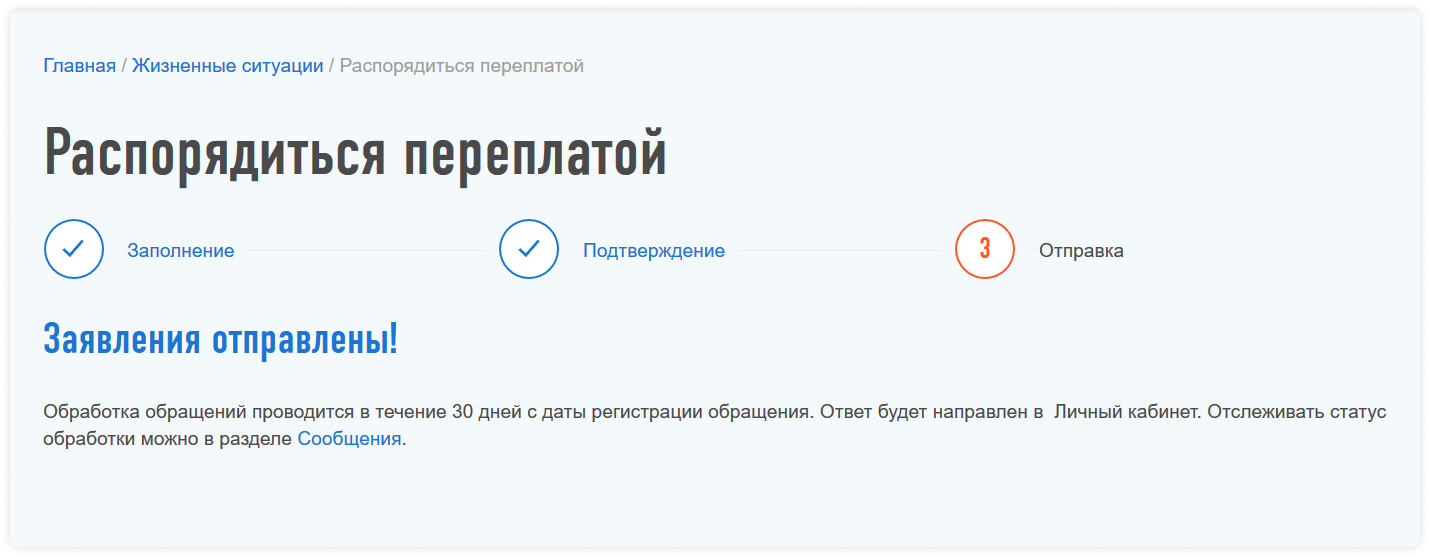

По регламенту на проверку декларации уйдет до 3 месяцев. Отследить статус проверки можно в личном кабинете. Если налоговики примут декларацию, система предложит подать заявление на возврат налога.

Шаг 5. Подаем заявление о возврате налога

Россиянам упростили получение налогового вычета: как будет работать схема

С 21 мая 2021 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2021 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры. Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб. Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

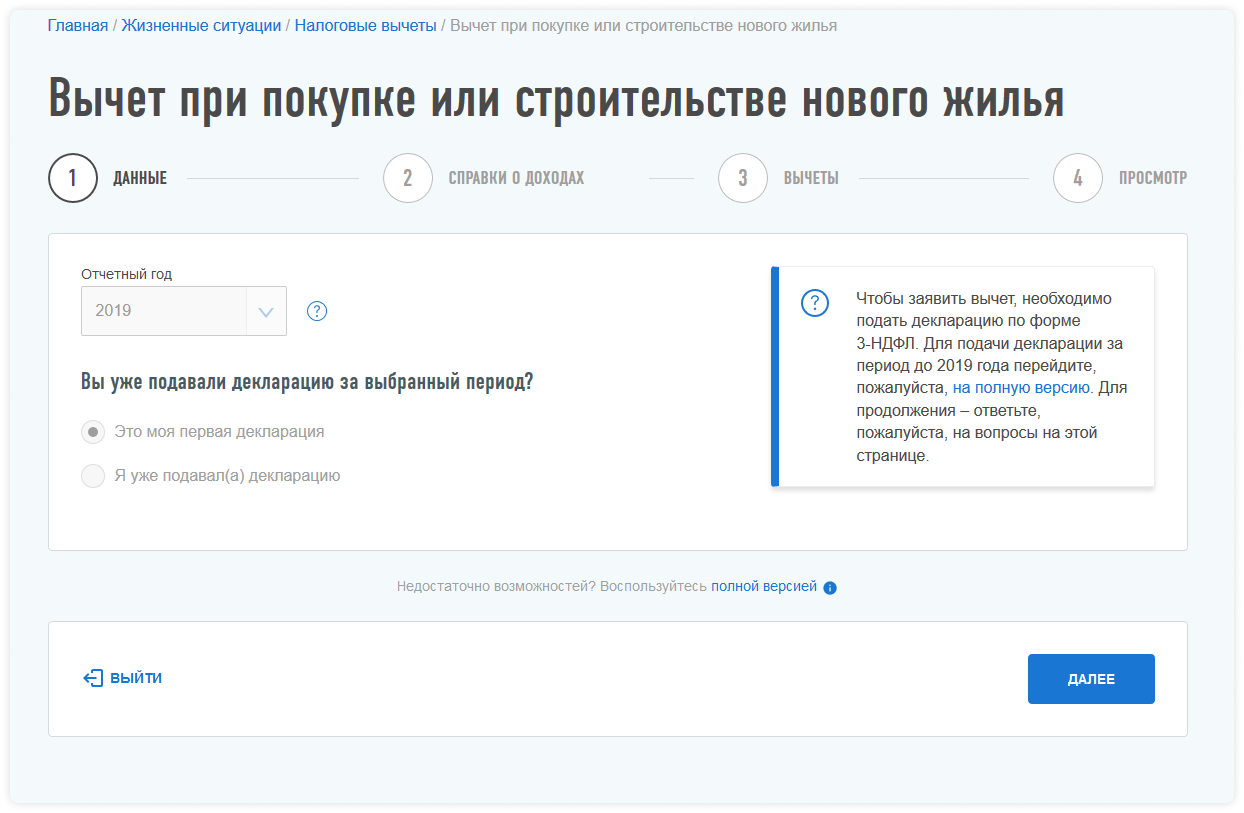

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг. После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

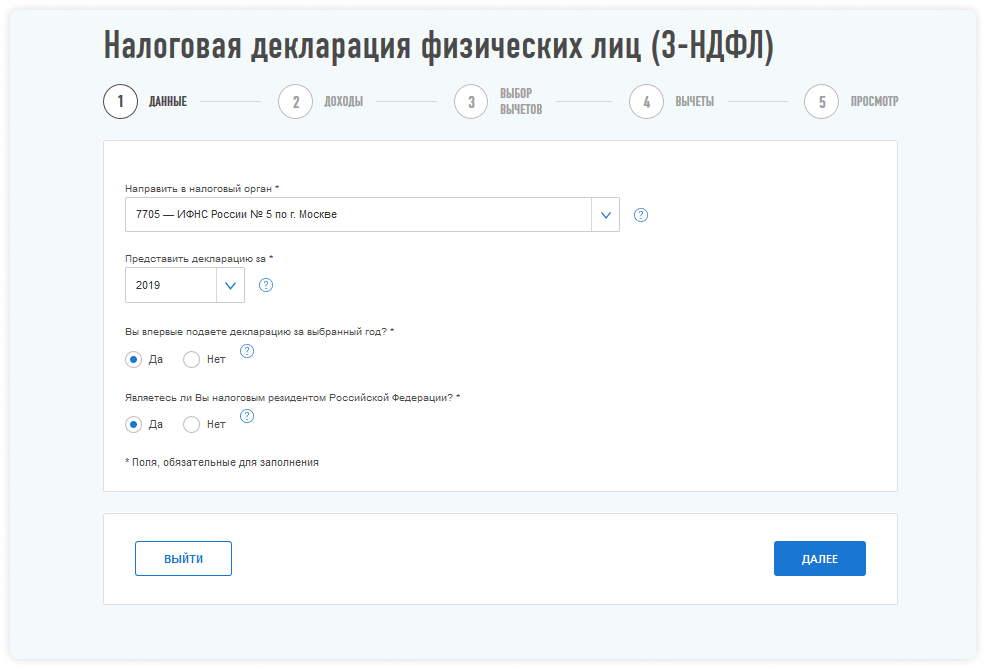

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

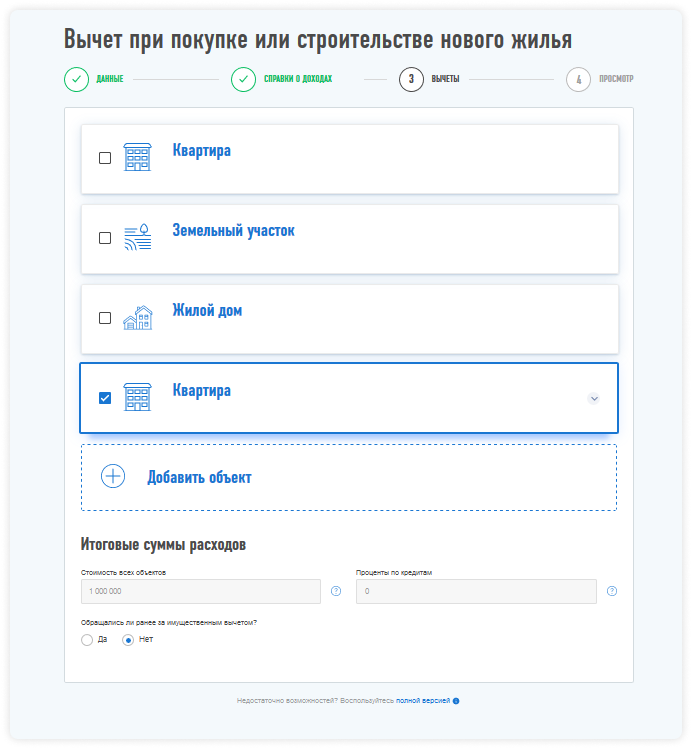

Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.

Оформление налогового вычета по ипотеке через госуслуги: пошаговая инструкция

Приобретая недвижимость за собственные накопления или в кредит, официально трудоустроенные граждане могут сделать возврат налогового вычета. Под этим понимается сумма, уменьшающая налогооблагаемую базу, с которой выплачивался НДФЛ в размере 13 %. Другими словами, это своеобразная преференция для граждан, предусмотренная НК РФ, позволяющая уменьшить размер налогооблагаемой базы на сумму, определяемую от конкретных обстоятельств реализации такого права на льготу.

Кто может рассчитывать на получение налогового вычета с приобретения недвижимости в кредит

НК РФ предусмотрено несколько видов налоговых вычетов, однако владельца приобретенной квартиры касается именно имущественный.

При заключении договора купли-продажи недвижимости, в том числе и в ипотеку, можно вернуть налоговый вычет. Однако законодательством установлен ряд условий к получателю:

Внимание! Сумма имущественного вычета рассчитывается за последние три года до даты подачи декларации.

Пошаговая инструкция оформления НВ через Портал госуслуг

Перед тем как оформить налоговый вычет, владельцу нужно подготовить декларацию по форме 3-НДФЛ и направить электронный документ в ФНС. Сделать это необходимо в следующем или любом другом году после оформления права собственности на недвижимость.

Инструкция для подачи декларации через Госуслуги:

Внимание! Часть личной информации гражданина будет автоматически подгружена из персонального профиля владельца учетной записи.

Срок рассмотрения электронной декларации составляет 30 дней, однако отсчет срока начинается после окончания камеральной проверки.

Какие потребуются документы

Для получения налогового вычета собственнику квартиры нужно подготовить следующий пакет документов:

С текущего года реквизиты банковского счета для перечисления налогового вычета указываются в заявлении, которое входит в состав налоговой декларации.

Чтобы получить возврат налогового вычета за уплаченные проценты по ипотеке, владельцу нужно дополнить пакет следующими документами:

Граждане могут обратиться к работодателю с уведомлением на возврат имущественного вычета.

Получить документ можно в ближайшем подразделении ФНС либо воспользоваться Порталом государственных услуг. В течение 30 дней заявителю предоставляется уведомление. Срок действия документа составляет 1 год.

Как получить налоговый вычет 650 000 рублей, если у вас ипотека

В статье расскажем, как получить налоговый вычет 650 000 рублей (и даже больше) от государства, если у вас есть ипотека.

Что такое налоговый вычет

Налоговый вычет — это возврат подоходного налога 13%, который государство удерживает из вашей официальной «белой» зарплаты.

Например, ваша официальная зарплата 40 000 рублей. Каждый месяц вы платите (это автоматически делает бухгалтерия) налог 13%. То есть 5 200 рублей.

В год налогов накапливается на 62 400 рублей. По закону, после покупки квартиры в ипотеку эти деньги можно вернуть себе. Делать это можно раз в год, пока не накопится лимит в 650 000.

Сколько денег можно вернуть

Налоговый вычет при ипотеке условно делится на две части — человек может вернуть до 260 000 рублей от стоимости недвижимости и до 390 000 рублей за проценты по ипотеке. Итого 650 000 рублей. Почему именно столько?

По закону, можно вернуть до 13% от стоимости жилья, но максимальная сумма на вычет не должна превышать 2 млн рублей. То есть купить жилье можно и за 7, и за 10 млн, но государство выплатит 13% только с 2 млн рублей.

То же самое и с процентами по ипотеке — там максимальная сумма для расчета составляет 3 млн рублей.

Получается, что до 260 000 рублей можно вернуть из своих налогов при покупке недвижимости, и до 390 000 рублей за выплаченные проценты по ипотеке.

Итого 650 000 рублей, но не больше, чем заплатили подоходного налога (13% от официальной зарплаты). То есть если за время выплат по ипотеке вы заплатили подоходных налогов на 400 000, вернуть можно будет только эти 400 000 (остальные 250 000 можно будет получить, если купить, например, еще одну квартиру в ипотеку).

Как получить вычет 1,3 млн рублей

Когда недвижимость покупается людьми, состоящими в браке (и у них нет брачного договора), эта недвижимость считается совместно нажитым имуществом. В этом случае каждый из супругов имеет право получить вычет с 2 млн рублей за покупку недвижимости и вычет с 3 млн за проценты по ипотеке.

Распределять вычет супруги могут на свое усмотрение. Если квартира стоит, например, 3 млн рублей, то вычет с 1 млн может получить жена, вычет с 2 млн — муж. Или в других пропорциях, как решат сами супруги. Договоренности надо зафиксировать в заявлении о распределении налогового вычета. Его подают в налоговую вместе с декларацией для возврата налога.

Поясним на примере. Олег и Маша купили квартиру в ипотеку за 14 млн рублей. Каждый из них может получить вычет с 2 млн за покупку квартиры — по 260 000 каждый (итого 520 000 рублей), и вычет с 3 млн рублей уплаченных процентов по ипотеке — еще по 390 000 рублей каждый (итого 780 000).

Таким образом, пара может вернуть 1,3 млн рублей — по 650 000 рублей на каждого.

Как получить налоговый вычет, если у вас ипотека в Сбербанке

Услугу по получению налогового вычета также можно заказать в центре ипотечного кредитования Сбербанка в вашем городе.

Главное преимущество сервиса возврата налогов от ДомКлик в том, что вам не придется собирать полный пакет документов для налоговой. Все нужные данные по недвижимости формируются автоматически из архива банка. От вас потребуется лишь справка 2-НДФЛ.

При использовании Сервиса возврата налогов, деньги придут на ваш счет, не важно открыт он в Сбербанке или в другом банке.

Открывать специальный счет для получения налогового вычета не нужно, можно использовать текущий счет вашей пластиковой карты. Если у вас карта Сбербанка, реквизиты можно за пару минут получить в приложении Сбербанк Онлайн.

В каких случаях можно получить имущественный вычет при ипотеке

Имущественный вычет — налоговый вычет при покупке недвижимости — можно получить, если вы работаете официально и получаете «белую» зарплату (платите подоходный налог 13%). Вычет при ипотеке можно получить в следующих случаях:

Важно отметить, что налоговый вычет можно получить не только при ипотеке. Правило распространятся и на покупку недвижимости за собственные средства, и на другие расходы. Например, на обучение или медицинскую помощь. Узнать обо всех видах налоговых вычетов можно на сайте Федеральной налоговой службы.

Когда вычет не предоставляется

Налоговый вычет при покупке недвижимости не получится получить, если:

Также важно помнить, что если вы приобрели недвижимость в текущем году, вычет возможно оформить только в следующем (например, если квартира приобретена в 2020 году, то документы на вычет можно подать в 2021).

Документы для получения вычета

Процесс получения имущественного вычета состоит из сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег. Вот к акие документы для этого нужны:

В каждой конкретной ситуации есть свои нюансы, поэтому рекомендуем уточнить подробные требования для оформления вычета в налоговой.

Можно ли сразу получить 650 000 рублей

Во-первых, ваш официальный доход в этом случае должен быть минимум 5 млн рублей в год (650 000 — это 13% от 5 млн). Во-вторых, сумма кредита должна быть около 31 млн, а ставка по ипотеке — примерно 10% годовых.

Получается, чтобы получить 650 000 налогового вычета разом, вам надо купить недвижимость стоимостью более 31 млн рублей и иметь официальный годовой доход минимум в 5 млн рублей.

Обычно это происходит по-другому. Чтобы было понятнее, объясним на другом примере.

В 2019 году Олег и Маша купили квартиру за 3 млн рублей в ипотеку. Раз в год каждый из них может получить налоговый вычет 13%. В 2019 году Олег официально заработал 0,5 млн рублей и заплатил налог 65 000. У Маши «белая» зарплата выше, в год она заработала 0,6 млн и заплатила налог 78 000.

Эти уплаченные за прошлый год налоги они могут получить в 2020 году (не раньше). 65 000 + 78 000. Итого 143 000 на семью. И так каждый год, пока не накопится лимит в 650 000.

Люди, как правило, сначала получают вычет за покупку квартиры (260 000 — 13% от 2 млн), а потом за проценты по ипотеке (390 000 — 13% от 3 млн). Поэтому процесс получения имущественного вычета обычно длится несколько лет.

Законодательство не накладывает ограничения на число лет возмещения. Если ипотечный договор подписан на 30 лет, то можно ежегодно оформлять вычет по мере уплаты процентов за ипотеку.

Единственное ограничение состоит в том, что подать декларацию и вернуть налог можно только за 3 предыдущих года. Например, в 2020 году уже нельзя подать декларацию и получить вычет за 2016 год.

Когда можно подать документы на вычет

Вы можете вернуть деньги, начиная с того года, когда у вас имеются на руках:

Есть мнение, что подать декларацию для получения вычета можно только до 30 апреля. Это не так. Подать декларацию вы можете в любое время и день года.

Как быстро придут деньги

Налоговая служба проверяет документы до 3 месяцев, а затем в течение 1 месяца перечисляет денежные средства вам на счет. То есть если вы подали документы на получение налогового вычета в августе 2020 года, то деньги получите к декабрю.

Как можно распоряжаться деньгами от налогового вычета

Деньги от налогового вычета — это налоги от вашей зарплаты, которые государство вам вернуло. Распоряжаться этими деньгами можно как угодно. Никаких ограничений, в том числе со стороны налоговой службы или банка, нет. Покупка автомобиля, шикарный отпуск, вклад на депозит — решать вам.

Вы также можете направить средства от налогового вычета на досрочное погашение ипотеки. Ведь чем меньше сумма по кредиту, тем меньше будет переплата по нему.

Налоговый вычет через Госуслуги

При некоторых обстоятельствах россияне могут оформить налоговый вычет — вернуть уплаченный с заработка НДФЛ, который по действующему законодательству составляет 13%. Возмещением занимается ФНС на основании предоставленного пакета документов и справки 3-НДФЛ. Последнюю можно заказать на Госуслугах.

Рассмотрим, как оформить налоговый вычет через Госуслуги, пошаговый порядок действий, сбор необходимых документов, ключевые условия получения возмещения НДФЛ. Полностью удаленного способа оформления нет, но часть процедуры можно провести через госпортал. Подробно обо всем — на Бробанк.ру.

За что дается налоговый вычет

Налоговый вычет предоставляется при некоторых расходах гражданина. То есть сначала он тратит деньги, а после подает заявление в ФНС на получение налогового вычета.

Существуют два основных налоговых вычетов:

Стандартно налоговый вычет на Госуслугах желают получать как раз граждане, которые купили недвижимость, прошли платное лечение или обучение. Но есть и другие виды вычетов, которые оформляются реже. Это инвестиционный, профессиональный и стандартный.

Стандартный налоговый вычет — это вычет для тех, у кого есть дети. Если зарплата родителя меньше 350 000 руб/год, он может через работодателя оформить вычет. Из налогооблагаемой базы ежемесячно будут убирать по 1400 на первого ребенка и по 3000 на последующих.

Кто может получить налоговый вычет

Прежде чем подать заявление на налоговый вычет через Госуслуги или иным способом, убедитесь, что вам положена эта льгота. Вычеты положены только резидентам РФ, которые имеют официальный заработок. Работодатель выплачивает каждый месяц за работника НДФЛ, его и можно вернуть путем оформления вычета.

Вы можете оформить вычет, если:

Налоговый вычет — это возврат ранее уплаченного работником налога НДФЛ. Сумму вычета ограничивает государство. Максимальные 390 000 актуальны при покупке жилья в ипотеку.

Как получить налоговый вычет через Госуслуги

Для примера рассмотрим самый популярный среди россиян вычет — при покупке недвижимости. Закон говорит о том, что при покупке или строительстве жилья стандартным образом можно вернуть максимально 260 000, а если речь об ипотеке, то 390 000.

Если это простая покупка жилья, то предельная сумма для расчета вычета — 2 000 000 рублей. То есть можно получить 13% от нее, а это 260 000 рублей. Если на квартиру потрачен 1 000 000, соответственно, можно получить максимум 13% от него, то есть 130 000. При цене жилья более 2 000 000 гражданин все равно получит предельно 260 тысяч.

Если речь об ипотеке, вычет рассчитывается с суммы до 3 000 000, в которую может входит и цена недвижимости, и начисленные банком проценты.

В пакет обязательных документов для получения имущественного налогового вычета входит справка 3-НДФЛ, вот как раз ее и можно заказать через государственный портал. Сам же вычет через Госуслуги не оформляется.

Как заказать 3-НДФЛ через Госуслуги:

Необходимо зайти на госпортал под своими учетными данными и найти через поиск страницу “Подача налоговых деклараций физлиц 3-НДФЛ”. Далее нажать кнопку “Получить услугу”:

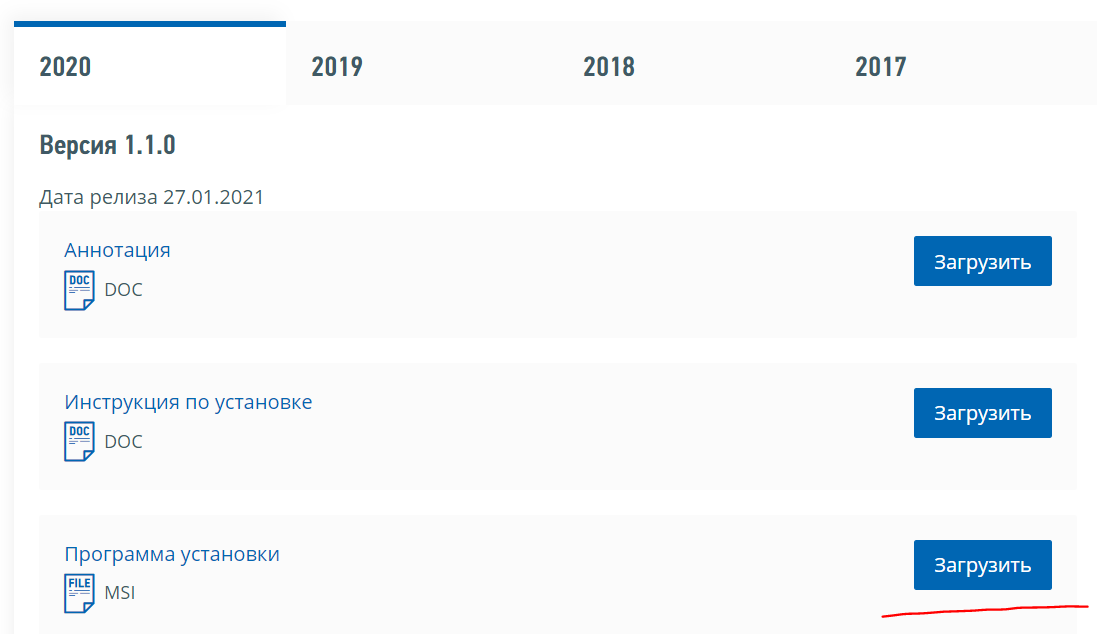

Система откроет страницу с пояснением, что для формирования справки 3-НДФЛ необходимо воспользоваться специальным сервисом от ФНС “Декларация”. Нужно кликнуть по этой ссылке:

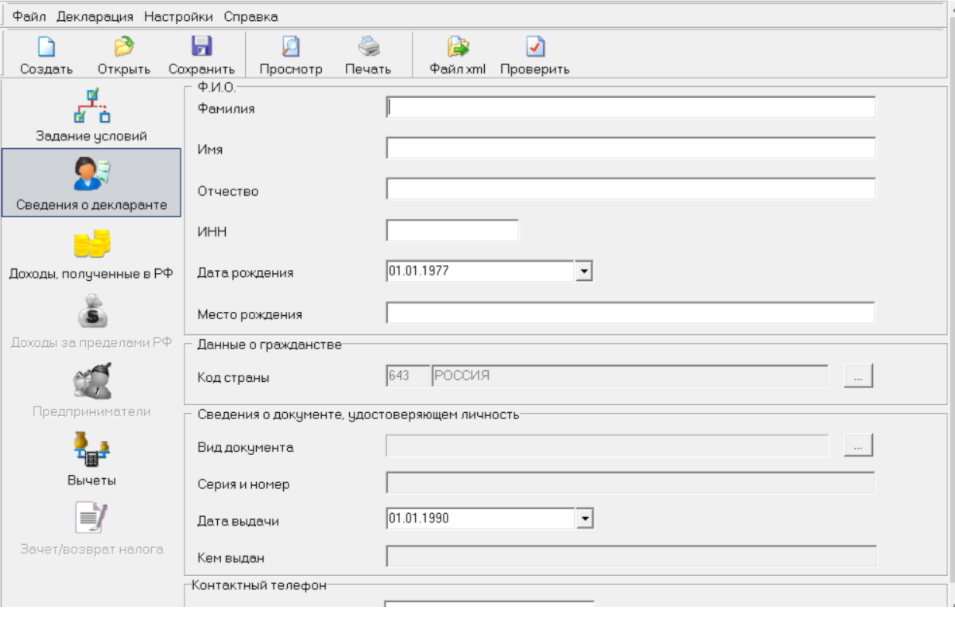

Портал Госуслуги перенаправит пользователя на сайт ФНС, откуда нужно установить программу Декларация на свое устройство. Установка стандартная и бесплатная:

После скачивания открываете программу и начинаете заполнение декларации уже через нее. Сначала указываете данные о себе, потом о доходах и так далее.

Программа формирует справку на основании представленных данных. Ее можно распечатать и приложить к пакету документов для передачи в ФНС.

Получить налоговый вычет через Госуслуги за квартиру, лечение или оплату образования нельзя. Единственное, что возможно, — это заказать справку 3-НДФЛ, которая нужна при оформлении имущественного вычета.

Как действовать дальше

Подать на налоговый вычет на Госуслугах невозможно, нужно контактировать непосредственно с Налоговой службой. Перед обращением нужно собрать пакет документов, который будет отличаться в зависимости от вида вычета.

Стандартно заявление подается гражданином на следующий год после покупки квартиры/оплаты лечения/обучения. Декларацию можно подать и за три предыдущих года. Например, в 2021 году подать за 2018, 2019 и 2020.

Если речь об имущественном вычете, гражданин предоставляет:

Сумму отложенного налогового вычета считает гражданин и указывает ее в заявлении. Сотрудники расчетов не ведут, но при проверке документов все будет проверено.

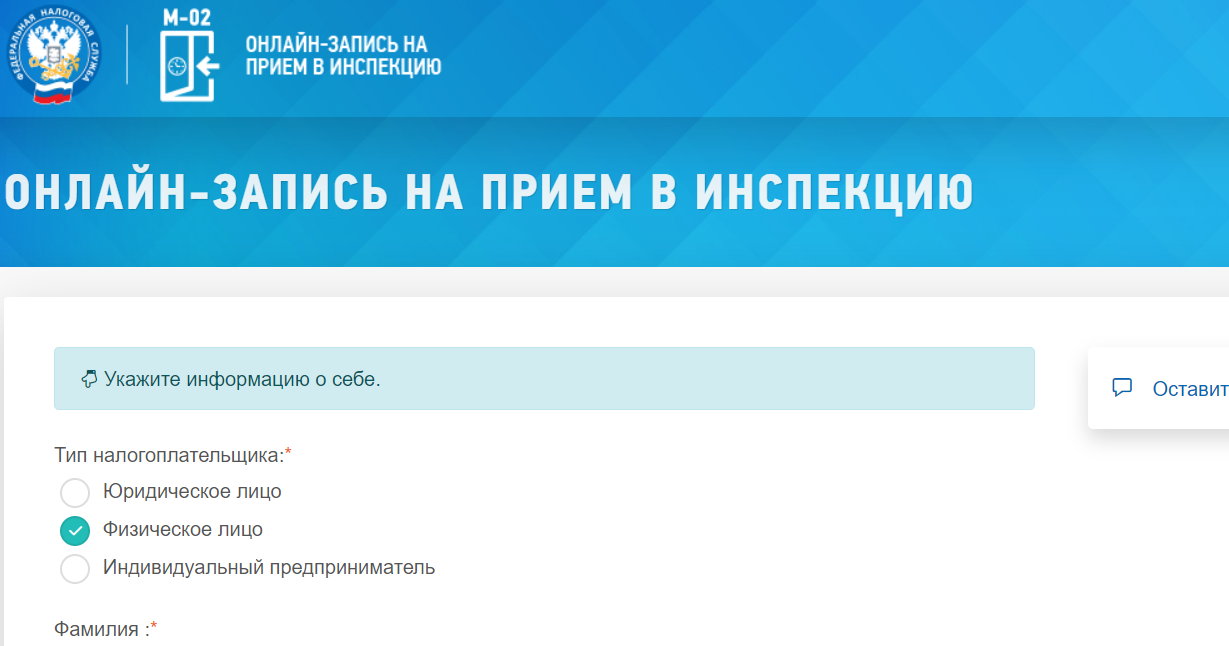

После сбора документов можно посещать ФНС по месту проживания. Предварительно можно записаться на прием на сайте налоговой службы:

Обратите внимание, что вычет можно получать несколько раз. Например, вы купили квартиру за 1 800 000 рублей, вам положен вычет в размере 234 000 рублей. Но если в этом прошлый год вы уплатили в виде НДФЛ 100 000, остальные 134 000 переносятся на следующие периоды.

После подачи документов налоговая выполняет проверку. Если все верно, вычет положен, он зачисляется на счет заявителя. Период ожидания — до 4 месяцев (через 3 дается отчет по итогу проверки, еще месяц дается ФНС для передачи средств).