возврат ошибочно перечисленной заработной платы на расчетный счет в 1с

Возврат излишне выплаченной зарплаты: причины и используемые счета

Проводки по возврату излишне выплаченной заработной платы зависят от причин, вызывающих необходимость такого возврата. Остановимся на двух часто встречающихся причинах:

В первом случае нужно сделать проводки:

Какие счета могут быть задействованы при сторнировании излишне начисленной зарплаты? Всё зависит от изначальных проводок по начислению зарплаты — в них могут участвовать различные счета (смотрите на рисунке ниже):

Подробнее о том, в дебет каких счетов может начисляться зарплата, узнайте из этого материала.

Крупные компании могут начислять зарплату с применением всех указанных счетов, если в их штате присутствуют:

В компаниях среднего и небольшого масштабов задействованных в начислении зарплаты счетов может быть меньше. В торговых организациях начисление зарплаты производится с участием счета 44 «Расходы на продажу». Неверно начисленная зарплата на переплаченную сумму должна быть сторнирована с того счета, в дебет которого она изначально начислялась.

Возврат переплаты из-за ошибок в платежном поручении не требует сторнировочных проводок при излишне выплаченной заработной платы. В учете отражается только операция возврата денег в кассу или на расчетный счет компании.

Важно! КонсультантПлюс предупреждает

Предложите работнику добровольно вернуть излишне выплаченную ему сумму или написать заявление об удержании долга из заработной платы, если обнаружены ошибки, которые не относятся к счетным.

Обратитесь в суд, если:

Подробнее смотрите в К+. Пробный доступ можно получить бесплатно.

Проводки по возврату сотрудником в кассу излишне выданной зарплаты или перечисленной на расчетный счет

Какие нужно сделать проводки при возврате излишне выданной зарплаты в кассу? Как отражается возврат переплаты, произведенный сотрудником безналичным способом? Разберем проводки для этих ситуаций на примере.

Как учесть исправление ошибки, связанной с излишне выплаченной заработной платой, при расчете налога на прибыль, вы можете узнать в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Менеджеру отдела продаж ООО «Электроника» Малинкиной С. А. за последний отработанный месяц начислили зарплату 42 800 руб., а на карту перечислили 37 236 руб., удержав НДФЛ.

Спустя несколько дней в бухгалтерию поступили уточненные данные по продажам, на основании которых был пересчитан размер премии. В результате сумма оплаты труда Малинкиной С. А. за вычетом НДФЛ составила 34 539 руб. (39 700 руб. с налогом).

Малинкина С. А. вернула переплаченную зарплату частями: 1500 руб. сразу внесла в кассу компании, а остаток в сумме 1197 руб. перечислила на расчетный счет ООО «Электроника».

В учете ООО «Электроника» произведены следующие записи:

Возврат заработной платы из банка в программах 1С

В практике бухгалтера нередко бывают ситуации, когда при перечислении заработной платы сотрудникам на карту операция не выполнена по каким-либо причинам. Например, не правильно указаны реквизиты получателя, заблокирована карта и т.п. В результате сумма зарплаты «зависает» на невыясненных платежах в банке и через пару дней возвращается на расчетный счет. Как отразить такие операции в программах 1С? Повлияют ли они на заполнение формы 6-НДФЛ? Рассмотрим на примерах как отразить это и в 1С: Зарплата и управление персоналом, ред. 3.1, и в 1С: Бухгалтерии предприятия ред. 3.0.

Возврат зарплаты из банка в 1С: ЗУП ред. 3.1

Обратите внимание, что этим документом отражается факт полного отклонения зачисления суммы сотруднику, т.е. нельзя отразить зачисление зарплаты частично.

Сформировать этот документ можно двумя способами:

• Первый способ: создать документ «Сведения о незачисленной зарплате» в разделе «Выплаты»;

• Второй способ: из документов «Ведомость в банк» или «Ведомость на счета».

Рассмотрим пример: зарплата за июль 2021 года была начислена и выплачена в полном объеме. Спустя несколько дней зарплата сотрудника Сидорова А.В. из-за ошибки в реквизитах карты была возвращена на расчетный счет организации. Соответственно, удержание НДФЛ не произошло.

Если бы такой ситуации не произошло, то мы бы видели идеальную картину в 6-НДФЛ:

НДФЛ в сумме 14940 рублей удержан в ведомости и отражен по строке 160 отчета 6-НДФЛ.

Но у нас произошел возврат зарплаты, поэтому структура 6-НДФЛ претерпит изменения.

Делаем всё поэтапно.

Первый способ.

Для формирования нового документа нажмите кнопку «Создать».

Шаг 2. В поле «Ведомость» укажите документ «Ведомость в банк» или «Ведомость на счета», по которому не прошла выплата.

В табличную часть внесите соответствующего сотрудника.

Сформируем заново 6-НДФЛ.

Видим, что сумма НДФЛ Сидорова в размере 4420 рублей стала неудержанной и отразилась по строке 170.

Важно! Из-за незачисления зарплаты не нужно удалять из первичной ведомости на выплату сотрудника Сидорова и его НДФЛ! Она остается как есть!

Потому что по ней идет удержание НДФЛ,

а документ «Сведения о незачисленной зарплате» сторнирует это удержание.

В итоге НДФЛ по Сидорову остается только исчисленным, что и отражается по строке 140 отчета 6-НДФЛ.

Шаг 3. Исправим реквизиты карты Сидорова А.В. и создадим новую ведомость в банк. По кнопке «Заполнить» программа сама подтягивает нужного сотрудника и его корректный НДФЛ.

Отчет 6-НДФЛ стал вновь корректен.

Причем в разделе 1 НДФЛ разделяется по датам выплаты, что вполне логично.

Второй способ

Расскажем еще об одном способе как можно ввести сведения о незачисленной зарплате.

Шаг 1. В документе «Ведомость в банк» (или «Ведомость на счета») разверните раздел «Выплата зарплаты и перечисление НДФЛ».

Шаг 2. Нажмите гиперссылку «Ввести сведения о незачисленной зарплате».

В результате откроется документ «Сведения о незачисленной зарплате» с указанной ведомостью.

Шаг 3. Добавьте в список сотрудников, по которым не прошла выплата зарплаты.

Далее действуйте по алгоритму, описанному в первом способе, т.е. проводите документ «Сведения о незачисленной зарплате» и создаете новую ведомость на выплату зарплаты.

Невыплата зарплаты в 1С: Бухгалтерии предприятия ред. 3.0

Программа 1С: Бухгалтерия предприятия устроена немного иначе, чем 1С: ЗУП, поэтому и механизм отражения невыплаты зарплаты здесь совершенно другой.

Выплата заработной платы здесь осуществляется с помощью документа «Ведомость в банк».

Приведем пример: в организации всего два сотрудника. Создана ведомость на выплату зарплаты. Сумма к выплате у обоих сотрудников одинакова – 52200 руб., НДФЛ удержанный 7800 руб.

Выплата заработной платы подтверждается нажатием кнопки «Оплатить ведомость».

В результате по каждому сотруднику формируются документы «Списание с расчетного счета».

Что делать, если платеж не прошел?

Например, у сотрудника Коротких В.П. неверно указаны реквизиты, в результате чего банк вернул перечисленную зарплату, в сумме 52200 руб. на счет организации.

Шаг 1. Зайдем в документ «Списание с расчетного счета», где была изначально перечислена зарплата.

Видим, что вид операции выбран верный «Перечисление заработной платы работнику», плюс подтянута корректная ведомость.

Эти действия заставляют программу провести записи в зарплатных регистрах для верного отражения этих операций в отчете 6-НДФЛ.

Но он нам не подойдет. Потому что банковские выписки сформировали обороты по счету 51 «Расчетные счета», эти операции (имеется в виду возврат незачисленной зарплаты) есть в банк-клиенте. Их нельзя отсторнировать или удалить, иначе у вас не сойдутся с банком итоговые суммы по расчетному счету.

Поэтому все банковские выписки необходимо сохранить в программе.

Однако и в таком виде оставить мы их не можем, так как в лучшем случае произойдет двойное удержание НДФЛ, в худшем – «полетит» весь зарплатный учет.

Что же делать? Будем хитрить.

Зайдем снова в списание с расчетного счета изначальной зарплаты Коротких В.П., и вместо 70 счета перенесем платеж на 76 счет. Это делается для того, чтобы убрать движение по зарплатным регистрам.

• Вид операции – «Прочие расчеты с контрагентами»;

• Статья расходов – добавьте новую статью «Возврат заработной платы»;

• Счет расчетов – 76.09 «Прочие расчеты с разными дебиторами и кредиторами», указав в качестве контрагента банк.

Бухгалтеру целесообразно выделить такие расчеты на счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами», чтобы не было путаницы в счете 70 «Расчеты по оплате труда», на котором должны отражаться только фактические суммы начисленной и выплаченной заработной платы.

Таким образом, в оборотно-сальдовой ведомости по счету 70 «зависнет» задолженность сотруднику Коротких В.П. в сумме невыплаченной зарплаты 52200 руб.

«Зависшая» сумма видна в оборотно-сальдовой ведомости на счете 76.09.

Шаг 2. При возврате денежных средств банком на расчетный счет отразите операцию «Поступление на расчетный счет» в корреспонденции со счетом 76.09 и видом операции «Прочее поступление».

В результате сальдо по счету 76.09 закрыто.

Как быть с суммой долга сотруднику?

После исправления реквизитов отправьте платежку в банк снова, сформировав новую ведомость на выплату зарплаты.

Шаг 3. Для корректного формирования ведомости и регистров, удалите из предыдущей ведомости сотрудника, по которому не прошла выплата. В нашем примере это Коротких В.П.

Шаг 4. Создайте новую ведомость в банк.

Шаг 5. В новой ведомости подберите сотрудника, по которому повторно формируется документ с помощью кнопки «Добавить».

Проведите документ и сформируйте документ, подтверждающий оплату по кнопке «Оплатить ведомость».

Зачисление зарплаты на карточку сотрудника Коротких В.П. подтверждено документом «Списание с расчетного счета».

Сформируйте отчет о движении документа. В нем видно, что кроме прочих зарплатных регистров устанавливается отметка, что указанная ведомость оплачена.

В результате выполненных действий сальдо по сотруднику Коротких В.П. на счете 70 закрыто.

Авторы статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Возврат излишне выплаченной зарплаты при увольнении в программных продуктах 1С

В практике бухгалтера иногда случаются непредвиденные ситуации. И так как они не часто распространены, то возникают вопросы: как отразить их в программе 1С? Одна из таких ситуаций – возврат излишне выплаченной зарплаты. Проблемы нет, если сотрудник продолжает работать в компании. В этом случае программа просто учтет излишне выплаченную сумму при расчетах за следующий месяц. А как быть если сотрудник уволился, а зарплата ему выплачена, но не отработана? Либо бухгалтером допущена расчетная ошибка при увольнении. Расскажем в этой статье, как отразить возврат излишне выплаченной зарплаты в программах 1С: ЗУП ред. 3.1 и 1С: Бухгалтерия предприятия ред. 3.0.

Возврат излишне выплаченной зарплаты в 1С: ЗУП ред. 3.1

Приведем условный пример: сотрудник Вишневская Светлана Николаевна получила аванс за первую половину месяца в размере 10000 руб., но, не отработав положенное время, уволилась.

Рассмотрим пошагово отражение возврата денежных средств сотрудником. Для этого в программе 1С: ЗУП предназначен документ «Возвраты сотрудниками задолженности».

Шаг 2. Нажмите «Создать» или кнопку «Ins» на клавиатуре.

Шаг 3. Заполните реквизиты документа (организацию, дату, месяц платежа), выберите требуемого сотрудника (Вишневская С.Н.).

В табличной части автоматически заполнятся данные о взаиморасчетах. В нашем примере: сумма выплаченного аванса – 10000 руб., начисленная зарплата за фактически отработанное время – 3720,14 руб. Долг сотрудника составил 6279,86 руб.

Шаг 4. Проведите документ по кнопке «Провести» и посмотрите «Движения документа», нажав кнопку «Еще» в верхней части документа.

Программа автоматически сформирует необходимые записи в регистрах по возврату задолженности сотрудником.

Проверим, как отразилось движение документа в расчетном листке сотрудника.

Шаг 5. Сформируйте «Расчетный листок сотрудника».

Долг за сотрудником равен нулю и в расчетном листке отражен документ погашения долга.

Возврат излишне выплаченной зарплаты в программе 1С: Бухгалтерия предприятия ред. 3.0

В программе 1С: Бухгалтерия предприятия ред. 3.0 документы на возврат заработной платы движения по необходимым регистрам не формируют. В результате в отчетах отражаются некорректные данные и это заводит пользователя в тупик. Выходить из этой ситуации нужно с помощью ручных операций, о которых расскажем далее.

В 1С: Бухгалтерия предприятия учет зарплаты может вестись двум способами: непосредственно в самой программе или же выгружаться из 1С: ЗУП.

Раздел «Зарплата и кадры» в программе появляется автоматически при ведении учета по юридическому лицу.

Рассмотрим пример, в котором учет заработной платы ведется в программе 1С: Бухгалтерия предприятия и раздел «Зарплата и кадры» включен.

Сотрудник Журавкина Е.А. получила аванс 07.08.2020 г. в размере 14400 руб. за первую половину месяца. Далее она была уволена 10.08.2020 г. по собственному желанию, в результате чего отработала меньше оплаченного времени.

Расчеты с сотрудниками можно посмотреть несколькими способами:

1 вариант.

В расчетном листке сформирован долг за работником 14400 руб., что соответствует сумме выплаченного аванса.

2 вариант. Сформировать отчет «Оборотно-сальдовая ведомость по счету» в разделе «Отчеты», выбрав счет 70 – «Расчеты с персоналом по оплате труда».

Сальдо на конец периода по дебету отражает выплату сотруднику аванса.

При увольнении сотруднику Журавкина Е.А. начислена зарплата за фактически отработанное время – 6 рабочих дней, что по сумме меньше полученного ей аванса.

Сформируем расчетный листок.

Расчетные листки по сотрудникам можно сформировать и из журнала «Все начисления». Они формируются по списку сотрудников из документа «Начисление зарплаты».

Долг за работником после начисления зарплаты составил 5451,29 руб.

Рассмотрим действия по возврату сотрудником излишне выплаченной зарплаты после увольнения.

Шаг 2. Нажмите кнопку «Поступление» и создайте новый документ. Заполните данные.

• счет учета – выбираем 70 – «Расчеты с персоналом по оплате труда». При указании счета изменяются поля документа;

• вид начисления, согласно статье НК РФ. В нашем примере пп. 1 ст. 255 НК РФ – начисления по окладу, тарифной ставке и т.п.;

При проведении документа формируются проводки в корреспонденции с указанным счетом 70 «Расчеты с персоналом по оплате труда».

После проведения документа сформируем «Оборотно-сальдовую ведомость по счету» 70 – «Расчеты с персоналом по оплате труда», видим, что сальдо отсутствует.

Но сформировать просто проводки недостаточно. Если посмотреть «Расчетный листок», то увидим, что сумма задолженности не уменьшилась. В таких отчетах записи производятся на основании записей регистров, а в проводках документа «Поступление наличных» этого нет.

Как выйти из ситуации и сформировать записи регистров по взаиморасчетам сотрудников?

Сделать это можно двумя способами:

• с помощью документа «Операции, введенные вручную»;

• ручная корректировка регистра в документе, в котором производился возврат, установив галочку «Ручная корректировка».

Действия выполняются одинаково в обоих случаях. Поэтому рассмотрим один из способов с помощью документа «Операция».

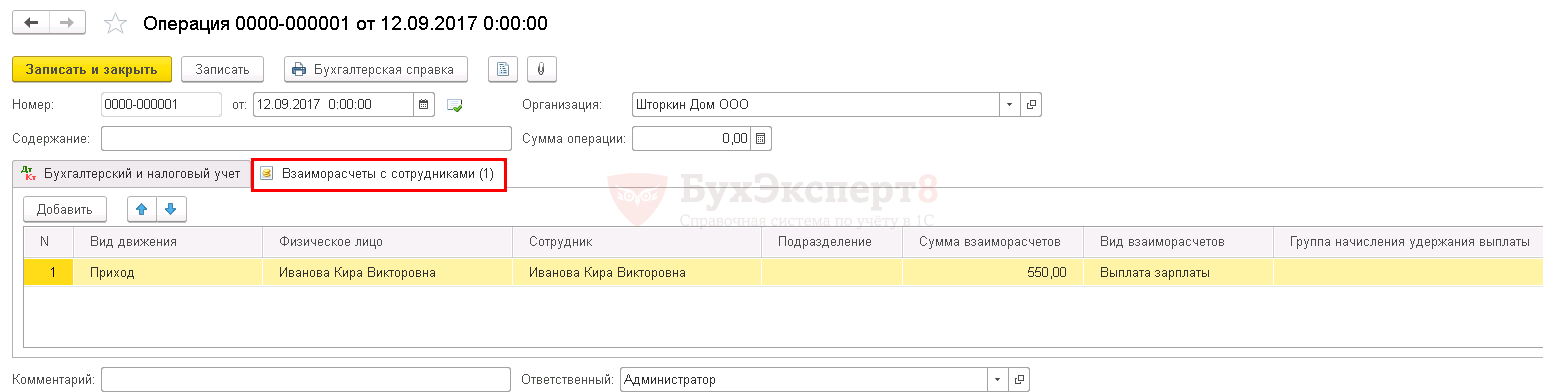

Шаг 1. Создайте документ «Операция». В кнопке «Еще» нажмите «Выбор регистров».

Шаг 2. Выберите регистр:

• взаиморасчеты с сотрудниками.

В документе появится закладка с указанным регистром.

Шаг 3. Заполните вкладку регистра следующим образом:

• вид движения – Приход;

• сумму взаиморасчетов и другие поля регистров.

На основе записи этого регистра формируется не только отчет «Расчетный листок сотрудника», но и другие отчеты.

Проверим «Расчетный листок сотрудника».

Внешний вид отчета остался прежним. Дополнительных строк, в отличие от расчетного листка, сформированного в 1С: ЗУП, не добавилось.

Однако задолженность равна нулю.

Таким образом мы отразили возврат излишне выплаченной зарплаты в 1С: Бухгалтерия предприятия ред. 3.0.

Если у вас происходят какие-то отклонения отчетов от «Оборотно-сальдовой ведомости», то обращайте внимание на регистры. Посмотреть их можно в документах, нажав кнопку «Показать проводки и другие движения документа», и при необходимости внести корректировки, как описано выше.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Как отразить возврат излишне перечисленной зарплаты сотруднику?

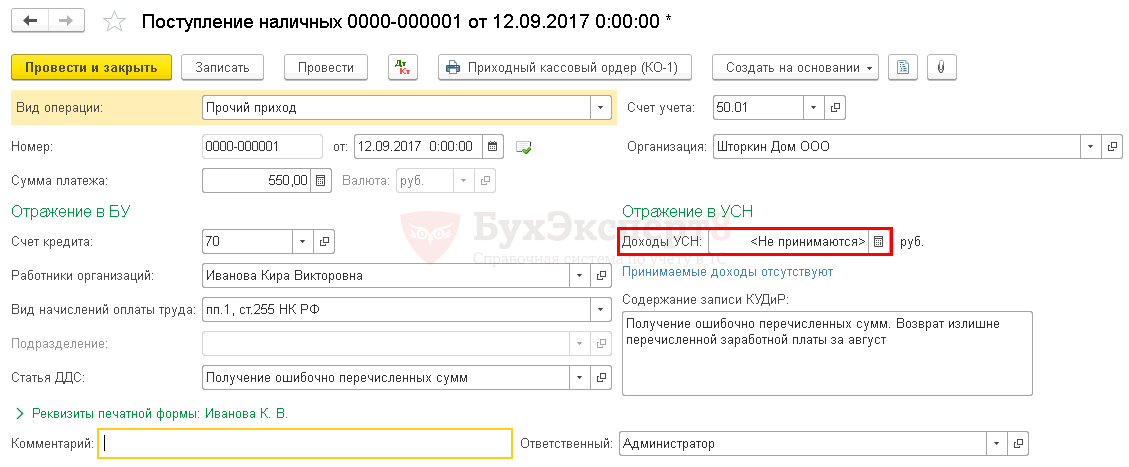

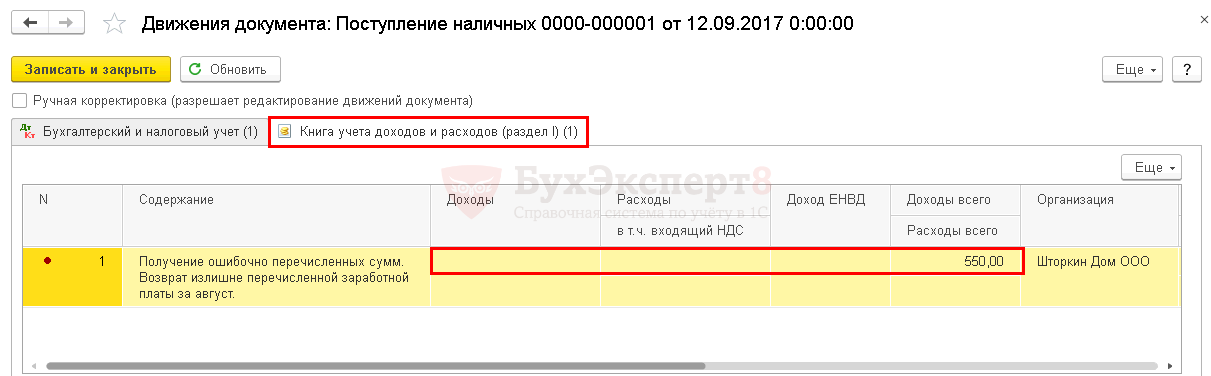

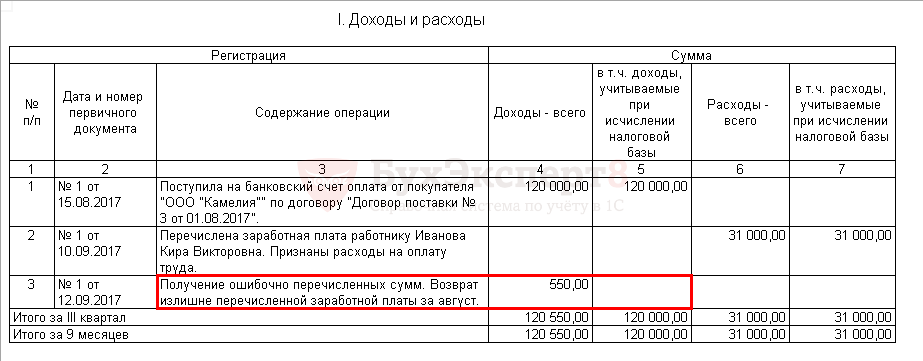

Организация на УСН. Как в программе «1С:Бухгалтерия 8» редакции 3.0 оформить возврат заработной платы, излишне перечисленной на карточку сотрудника, чтобы внесенная в кассу сумма не попала в КУДиР?

Возврат ошибочно перечисленной суммы может производиться путем внесения сотрудником денежных средств в кассу. Кассир обязан оформить приходно-кассовый ордер по форме № КО- 1 (п. 4.1 Указания Банка России от 11.03.2014 № 3210-У). Кроме того, в регистр накопления Взаиморасчеты с сотрудниками потребуется внести исправления. Рассмотрим действия в программе 1С по шагам.

Возврат суммы заработной платы, ошибочно перечисленной сотруднику

Получите понятные самоучители 2021 по 1С бесплатно:

Формирование отчета Книга доходов и расходов УСН

Корректировка регистра Взаиморасчеты с сотрудниками

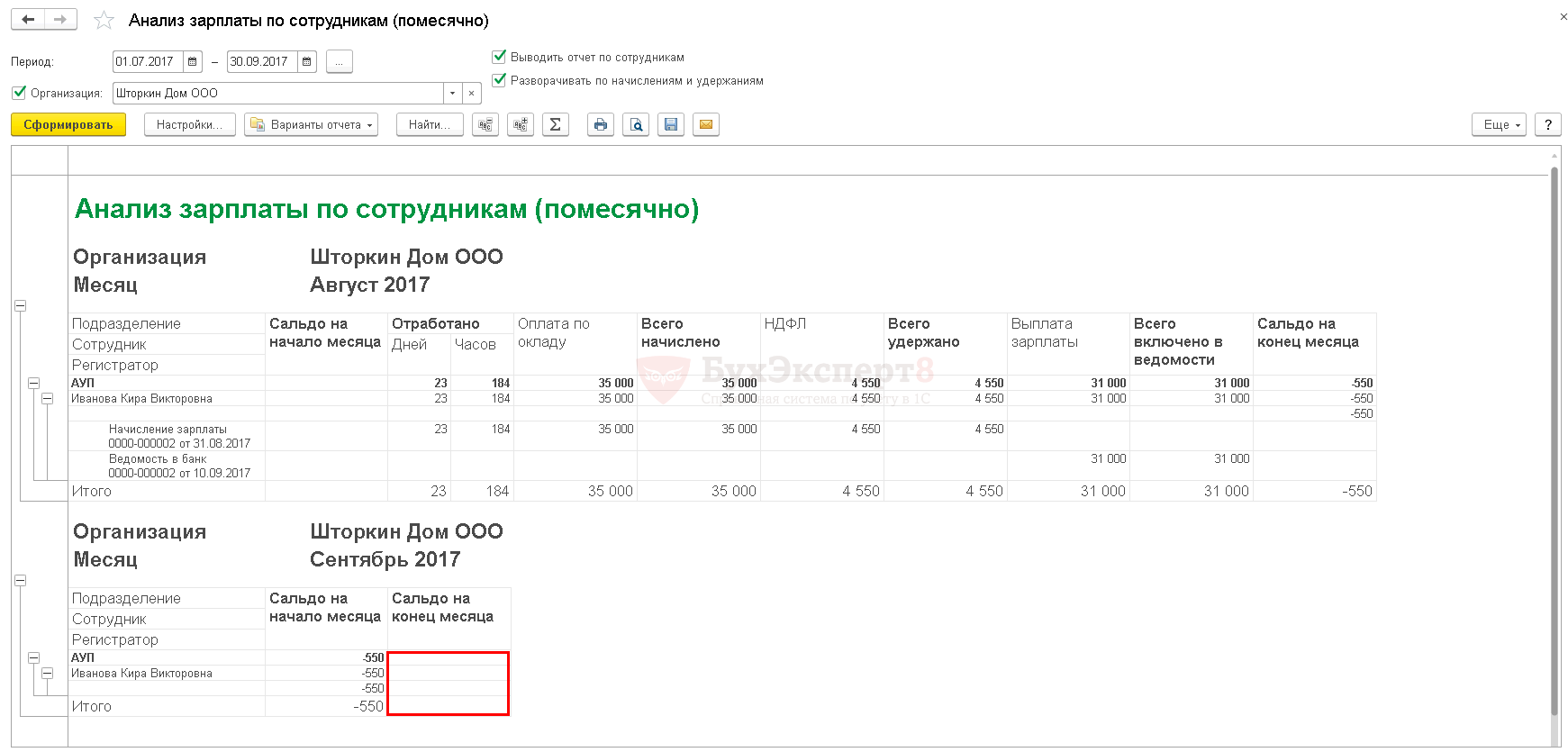

Формирование отчета Анализ зарплаты по сотрудникам (помесячно)

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо за классный семинар! Как всегда, получила много полезной информации.

Как в 1С:Зарплата и управление персоналом ред.3.1 провести возврат от работника излишне выплаченной зарплаты?

Вопрос:

Как в 1С:Зарплата и управление персоналом ред.3.1 провести возврат от работника излишне выплаченной зарплаты?

Ответ:

В программе ЗУП 3.1 есть специальный документ «Возвраты сотрудниками задолженности» для отражения возврата работником излишне выплаченной зарплаты. Находится данный документ в разделе «Выплаты».

При выборе сотрудника табличная часть документа заполняется автоматически.

«Сотрудник» – сотрудник, который добровольно погашает задолженность по зарплате;

«Месяц «– месяц, в котором возникла эта задолженность;

«Документ-основание» – документ, по которому возник долг сотрудника;

«Сумма» – сумма образовавшейся задолженности.

В поле «Форма расчетов» укажите, в какой форме сотрудник вернул задолженность – безналичным перечислением или наличными деньгами. «Провести и закрыть».

Посмотреть взаиморасчеты с сотрудниками по заработной плате можно с помощью отчета «Задолженность по зарплате» (раздел «Выплаты» – «Отчеты по выплатам»).

Документ «Возврат сотрудником задолженности» при синхронизации с программой «1С:Бухгалтерия 8» не формирует проводки.

Если денежные средства возвращены сотрудником в кассу или переведены на расчетный счет, это отражаем в бухгалтерской программе (документы «Приходный кассовый ордер» или «Платежное поручение»). Д50,51 К70 с видом операции «Прочий приход».