возврат платежки по зарплате на расчетный счет проводки

Возврат излишне выплаченной зарплаты: причины и используемые счета

Проводки по возврату излишне выплаченной заработной платы зависят от причин, вызывающих необходимость такого возврата. Остановимся на двух часто встречающихся причинах:

В первом случае нужно сделать проводки:

Какие счета могут быть задействованы при сторнировании излишне начисленной зарплаты? Всё зависит от изначальных проводок по начислению зарплаты — в них могут участвовать различные счета (смотрите на рисунке ниже):

Подробнее о том, в дебет каких счетов может начисляться зарплата, узнайте из этого материала.

Крупные компании могут начислять зарплату с применением всех указанных счетов, если в их штате присутствуют:

В компаниях среднего и небольшого масштабов задействованных в начислении зарплаты счетов может быть меньше. В торговых организациях начисление зарплаты производится с участием счета 44 «Расходы на продажу». Неверно начисленная зарплата на переплаченную сумму должна быть сторнирована с того счета, в дебет которого она изначально начислялась.

Возврат переплаты из-за ошибок в платежном поручении не требует сторнировочных проводок при излишне выплаченной заработной платы. В учете отражается только операция возврата денег в кассу или на расчетный счет компании.

Важно! КонсультантПлюс предупреждает

Предложите работнику добровольно вернуть излишне выплаченную ему сумму или написать заявление об удержании долга из заработной платы, если обнаружены ошибки, которые не относятся к счетным.

Обратитесь в суд, если:

Подробнее смотрите в К+. Пробный доступ можно получить бесплатно.

Проводки по возврату сотрудником в кассу излишне выданной зарплаты или перечисленной на расчетный счет

Какие нужно сделать проводки при возврате излишне выданной зарплаты в кассу? Как отражается возврат переплаты, произведенный сотрудником безналичным способом? Разберем проводки для этих ситуаций на примере.

Как учесть исправление ошибки, связанной с излишне выплаченной заработной платой, при расчете налога на прибыль, вы можете узнать в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Менеджеру отдела продаж ООО «Электроника» Малинкиной С. А. за последний отработанный месяц начислили зарплату 42 800 руб., а на карту перечислили 37 236 руб., удержав НДФЛ.

Спустя несколько дней в бухгалтерию поступили уточненные данные по продажам, на основании которых был пересчитан размер премии. В результате сумма оплаты труда Малинкиной С. А. за вычетом НДФЛ составила 34 539 руб. (39 700 руб. с налогом).

Малинкина С. А. вернула переплаченную зарплату частями: 1500 руб. сразу внесла в кассу компании, а остаток в сумме 1197 руб. перечислила на расчетный счет ООО «Электроника».

В учете ООО «Электроника» произведены следующие записи:

Возврат банком на расчетный счет денежных средств, перечисленных на выплату заработной платы в 1С

Вопрос задал Эльмира Е.

Ответственный за ответ: Елена Пьянкова (★9.85/10)

1С:Предприятие 8.3 (8.3.18.1433) ОСНО.

Добрый день!

Перечислила зарплату по зарплатному проекту, но не верно указала сумму (указала в разбивке по сотрудникам, а надо было общей суммой), в результате банк вернул ден. средства на расчетный счет. Затем заново отправила ден. средства на выплату зарплаты уже верно.

Подскажите, пожалуйста, на каких счетах отразить возврат денежных средств на расчетный счет и как правильно отразить повторную выплату заработной платы (по той же ведомости).

Заранее благодарна

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (3)

Добрый день! По одной ведомости не получится провести два раза документ, второй будет пустой.

Рассмотрим два варианта отражения:

1. Если зарплата ведется в ЗУП и настроена синхронизация:

В 1С Бухгалтерии должен быть проведен документ «Поступление на расчетный счет» по возврату средств:

— Вид операции — Прочее поступление;

— Счет расчетов — 70;

— Сотрудник организации — Сотрудник зарплата, которого вернулась.

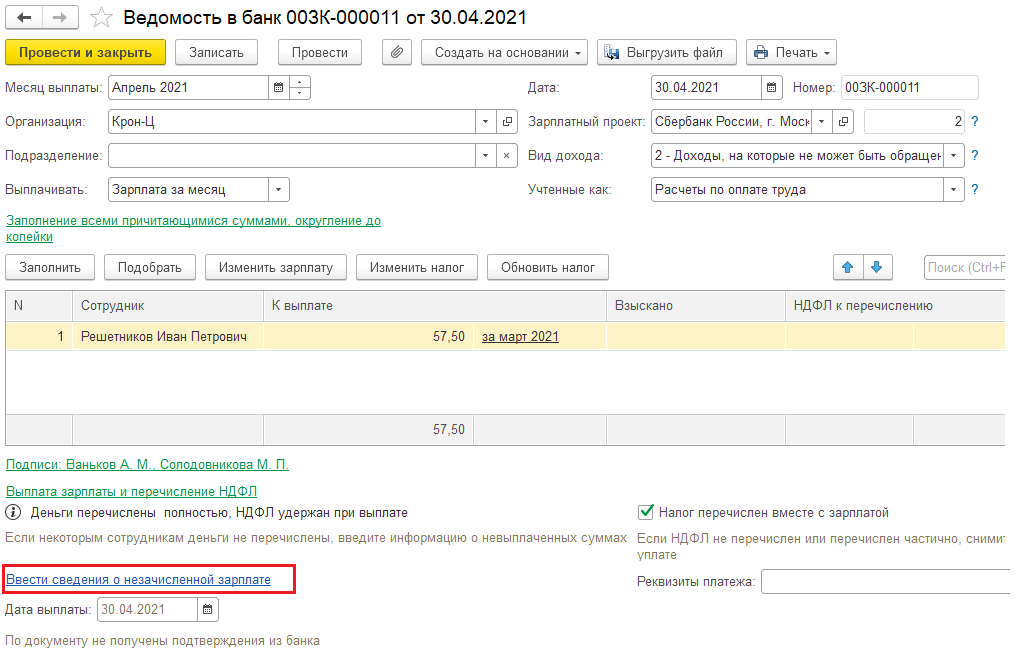

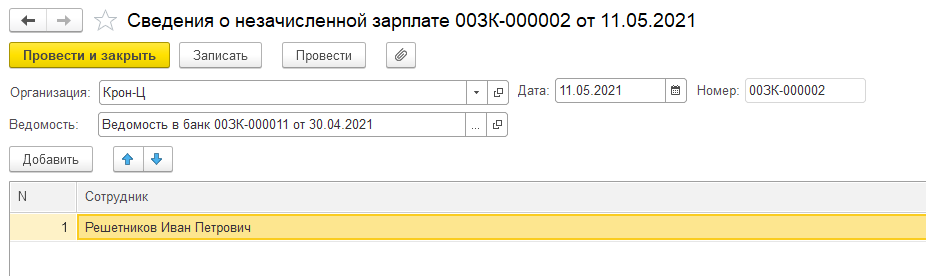

В 1С ЗУП нужно будет ввести документ «Сведения о неначисленной зарплате», который можно сформировать из самой ведомости по ссылке «Ввести сведения о незачисленной зарплате» :

После проведения этого документа зарплата будет считаться невыплаченной, НДФЛ неудержанным. Для повторной выплаты необходимо будет создать новую ведомость, перегрузить в 1С Бухгалтерию и провести новую платежку.

2.Если зарплата ведется в Бухгалтерии.

В 1С Бухгалтерии должен быть проведен документ «Поступление на расчетный счет» по возврату средств:

— Вид операции — Прочее поступление;

— Счет расчетов — 70;

— Сотрудник организации — Сотрудник зарплата, которого вернулась.

Необходимо с помощью документа «Операция, введенная вручную», вид операции «Сторно документа» отсторнировать ведомость, далее провести такую же новую и сделать новую платежку с этой ведомостью.

Добрый день! Если учитывать возврат на 70 счете, то она отразится по налоговому учету, налог с них платить? У меня дважды возврат пришел (пока не связалась с банком и не разобралась).

Некоторые советуют на 76 счет.

Сомневаюсь

Добрый день!

У нас по сути эта сумма закрывается:

дт70-кт51 — отправили платежку на зарплату

дт51-кт70 — платежка вернулась.

Если два раза вернули, тут нужно уточнить у банка, почему.

Можно как сторно запись провести (дт70-кт51).

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Возврат заработной платы из банка в программах 1С

В практике бухгалтера нередко бывают ситуации, когда при перечислении заработной платы сотрудникам на карту операция не выполнена по каким-либо причинам. Например, не правильно указаны реквизиты получателя, заблокирована карта и т.п. В результате сумма зарплаты «зависает» на невыясненных платежах в банке и через пару дней возвращается на расчетный счет. Как отразить такие операции в программах 1С? Повлияют ли они на заполнение формы 6-НДФЛ? Рассмотрим на примерах как отразить это и в 1С: Зарплата и управление персоналом, ред. 3.1, и в 1С: Бухгалтерии предприятия ред. 3.0.

Возврат зарплаты из банка в 1С: ЗУП ред. 3.1

Обратите внимание, что этим документом отражается факт полного отклонения зачисления суммы сотруднику, т.е. нельзя отразить зачисление зарплаты частично.

Сформировать этот документ можно двумя способами:

• Первый способ: создать документ «Сведения о незачисленной зарплате» в разделе «Выплаты»;

• Второй способ: из документов «Ведомость в банк» или «Ведомость на счета».

Рассмотрим пример: зарплата за июль 2021 года была начислена и выплачена в полном объеме. Спустя несколько дней зарплата сотрудника Сидорова А.В. из-за ошибки в реквизитах карты была возвращена на расчетный счет организации. Соответственно, удержание НДФЛ не произошло.

Если бы такой ситуации не произошло, то мы бы видели идеальную картину в 6-НДФЛ:

НДФЛ в сумме 14940 рублей удержан в ведомости и отражен по строке 160 отчета 6-НДФЛ.

Но у нас произошел возврат зарплаты, поэтому структура 6-НДФЛ претерпит изменения.

Делаем всё поэтапно.

Первый способ.

Для формирования нового документа нажмите кнопку «Создать».

Шаг 2. В поле «Ведомость» укажите документ «Ведомость в банк» или «Ведомость на счета», по которому не прошла выплата.

В табличную часть внесите соответствующего сотрудника.

Сформируем заново 6-НДФЛ.

Видим, что сумма НДФЛ Сидорова в размере 4420 рублей стала неудержанной и отразилась по строке 170.

Важно! Из-за незачисления зарплаты не нужно удалять из первичной ведомости на выплату сотрудника Сидорова и его НДФЛ! Она остается как есть!

Потому что по ней идет удержание НДФЛ,

а документ «Сведения о незачисленной зарплате» сторнирует это удержание.

В итоге НДФЛ по Сидорову остается только исчисленным, что и отражается по строке 140 отчета 6-НДФЛ.

Шаг 3. Исправим реквизиты карты Сидорова А.В. и создадим новую ведомость в банк. По кнопке «Заполнить» программа сама подтягивает нужного сотрудника и его корректный НДФЛ.

Отчет 6-НДФЛ стал вновь корректен.

Причем в разделе 1 НДФЛ разделяется по датам выплаты, что вполне логично.

Второй способ

Расскажем еще об одном способе как можно ввести сведения о незачисленной зарплате.

Шаг 1. В документе «Ведомость в банк» (или «Ведомость на счета») разверните раздел «Выплата зарплаты и перечисление НДФЛ».

Шаг 2. Нажмите гиперссылку «Ввести сведения о незачисленной зарплате».

В результате откроется документ «Сведения о незачисленной зарплате» с указанной ведомостью.

Шаг 3. Добавьте в список сотрудников, по которым не прошла выплата зарплаты.

Далее действуйте по алгоритму, описанному в первом способе, т.е. проводите документ «Сведения о незачисленной зарплате» и создаете новую ведомость на выплату зарплаты.

Невыплата зарплаты в 1С: Бухгалтерии предприятия ред. 3.0

Программа 1С: Бухгалтерия предприятия устроена немного иначе, чем 1С: ЗУП, поэтому и механизм отражения невыплаты зарплаты здесь совершенно другой.

Выплата заработной платы здесь осуществляется с помощью документа «Ведомость в банк».

Приведем пример: в организации всего два сотрудника. Создана ведомость на выплату зарплаты. Сумма к выплате у обоих сотрудников одинакова – 52200 руб., НДФЛ удержанный 7800 руб.

Выплата заработной платы подтверждается нажатием кнопки «Оплатить ведомость».

В результате по каждому сотруднику формируются документы «Списание с расчетного счета».

Что делать, если платеж не прошел?

Например, у сотрудника Коротких В.П. неверно указаны реквизиты, в результате чего банк вернул перечисленную зарплату, в сумме 52200 руб. на счет организации.

Шаг 1. Зайдем в документ «Списание с расчетного счета», где была изначально перечислена зарплата.

Видим, что вид операции выбран верный «Перечисление заработной платы работнику», плюс подтянута корректная ведомость.

Эти действия заставляют программу провести записи в зарплатных регистрах для верного отражения этих операций в отчете 6-НДФЛ.

Но он нам не подойдет. Потому что банковские выписки сформировали обороты по счету 51 «Расчетные счета», эти операции (имеется в виду возврат незачисленной зарплаты) есть в банк-клиенте. Их нельзя отсторнировать или удалить, иначе у вас не сойдутся с банком итоговые суммы по расчетному счету.

Поэтому все банковские выписки необходимо сохранить в программе.

Однако и в таком виде оставить мы их не можем, так как в лучшем случае произойдет двойное удержание НДФЛ, в худшем – «полетит» весь зарплатный учет.

Что же делать? Будем хитрить.

Зайдем снова в списание с расчетного счета изначальной зарплаты Коротких В.П., и вместо 70 счета перенесем платеж на 76 счет. Это делается для того, чтобы убрать движение по зарплатным регистрам.

• Вид операции – «Прочие расчеты с контрагентами»;

• Статья расходов – добавьте новую статью «Возврат заработной платы»;

• Счет расчетов – 76.09 «Прочие расчеты с разными дебиторами и кредиторами», указав в качестве контрагента банк.

Бухгалтеру целесообразно выделить такие расчеты на счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами», чтобы не было путаницы в счете 70 «Расчеты по оплате труда», на котором должны отражаться только фактические суммы начисленной и выплаченной заработной платы.

Таким образом, в оборотно-сальдовой ведомости по счету 70 «зависнет» задолженность сотруднику Коротких В.П. в сумме невыплаченной зарплаты 52200 руб.

«Зависшая» сумма видна в оборотно-сальдовой ведомости на счете 76.09.

Шаг 2. При возврате денежных средств банком на расчетный счет отразите операцию «Поступление на расчетный счет» в корреспонденции со счетом 76.09 и видом операции «Прочее поступление».

В результате сальдо по счету 76.09 закрыто.

Как быть с суммой долга сотруднику?

После исправления реквизитов отправьте платежку в банк снова, сформировав новую ведомость на выплату зарплаты.

Шаг 3. Для корректного формирования ведомости и регистров, удалите из предыдущей ведомости сотрудника, по которому не прошла выплата. В нашем примере это Коротких В.П.

Шаг 4. Создайте новую ведомость в банк.

Шаг 5. В новой ведомости подберите сотрудника, по которому повторно формируется документ с помощью кнопки «Добавить».

Проведите документ и сформируйте документ, подтверждающий оплату по кнопке «Оплатить ведомость».

Зачисление зарплаты на карточку сотрудника Коротких В.П. подтверждено документом «Списание с расчетного счета».

Сформируйте отчет о движении документа. В нем видно, что кроме прочих зарплатных регистров устанавливается отметка, что указанная ведомость оплачена.

В результате выполненных действий сальдо по сотруднику Коротких В.П. на счете 70 закрыто.

Авторы статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Особенности возврата в кассу излишне выплаченной зарплаты

Расчет заработной платы — процедура трудоемкая и кропотливая. Несмотря на повсеместную автоматизацию этого процесса, бухгалтер не застрахован от ошибок. Случаются и сбои в работе компьютерной техники, следствием чего могут стать неверные расчеты, выдача работникам завышенных сумм заработной платы.

Обнаружив ошибку, бухгалтер зачастую производит автоматический вычет из начислений следующего месяца по расчетам с работником, делая соответствующие проводки в бухгалтерском учете. Правомерен ли такой «простой» выход из положения? В каких случаях удержать излишек выплаченной заработной платы организация не имеет права? Несет ли бухгалтер ответственность за ошибки при расчетах заработной платы? Разбираемся в статье.

Возврат возможен не всегда

Сразу следует сказать, что «автоматические» вычеты излишне выплаченных работнику сумм из заработной платы следующего месяца либо невыдача ему части заработной платы наличными из кассы на тех же условиях незаконны.

Разрешение неприятной для бухгалтера ситуации следует начинать с получения заявления работника, в котором он просить удержать излишне полученную сумму денег либо обязуется внести ее наличными добровольно.

Обойтись без письменного согласия возможно только в некоторых случаях, описанных в ТК РФ (ст. 137):

Как правило, такие ситуации, в частности, подача работником ложных сведений, влияющих на расчет «зарплатных» сумм, решаются в судебном порядке (см. ТК РФ, та же статья).

Если работник письменно выразил свое согласие погасить переплату, работодатель может удержать ее только в течение месяца после завершения срока, определенного для возврата авансов, задолженностей, неверно начисленных сумм выплат.

Счетная ошибка и судебная практика

Наличие счетной (арифметической) ошибки – наиболее частый аргумент работодателя при удержании излишне выплаченных сумм оплаты за труд. Однако судебная практика в этой сфере чаще всего складывается не в пользу организаций.

Пример: Мособлсуд в своем определении №33-19764 от 12-10-10 г. высказал мнение, что переплата не может являться счетной ошибкой, а является следствием неправильного применения работодателем законодательства по труду. По мнению судей, переплату нельзя отнести и к суммам необоснованного обогащения (ГК РФ, ст. 1109). Работник возвращать излишне выплаченные ему средства не обязан. Кроме того, не все суды признают сбой в работе бухгалтерской программы счетной ошибкой.

Пример: Свердловский облсуд определением по делу №33-7642/2016 от 21-04-16 г. не признал техническую ошибку счетной, а Самарский облсуд в определении №33-302/2012 от 18-01-12 г. – признал.

Судебная практика по вопросам применения ст. 137 ТК однозначно свидетельствует о том, что счетной ошибкой нельзя признать:

Об этом свидетельствуют многочисленные решения судов всех инстанций, до Верховного включительно (определение №59-В11-17 от 20-01-12 г.).

На заметку! Роструд в своем письме №3044-6-0 от 09- 08-07 г. высказывает точку зрения, согласно которой даже при наличии бесспорной счетной ошибки необходимо письменное согласие сотрудника на погашение возникшей разницы за его счет.

Документальное оформление возврата излишних выплат

Обнаружив факт ошибки, бухгалтер обязан сообщить о нем руководству фирмы. Далее составляется акт, в котором фиксируются факт переплаты, сумма, период начисления и другие существенные сведения. Членами комиссии, подписывающими акт, могут быть: бухгалтер-расчетчик, главный бухгалтер, кассир и пр.

Второй экземпляр документа либо его копия направляется сотруднику, в отношении которого произошла ошибка. К акту прилагается официальное письмо уведомительного характера о необходимости погашения излишне выплаченной суммы в определенный срок.

Если работник не возражает, то на основании его заявления сумма гасится наличными деньгами либо безналичным удержанием из заработной платы на иных, согласованных с администрацией, условиях. Часто такое погашение происходит в рассрочку. Согласно ст. 138 ТК РФ удержание по общему правилу возможно в размере не более 20% с каждой зарплаты. При этом следует учитывать, что у работника, кроме указанной суммы к погашению, могут быть и другие удержания.

Если работник соглашается в письменной форме погасить долг наличными в кассу либо внести добровольно на счет фирмы, но срок этот истек, а долг не погашен, то в течение последующего месяца руководитель издает приказ на вычет суммы долга из заработной платы работника. Если работник уведомление проигнорировал или погасить переплату отказывается, работодатель может обратиться в суд.

Вопрос с работником, который при увольнении получил «на руки» больше положенного по закону, решается таким же порядком, как указано выше. В уведомлении целесообразно сразу указать на возможность обращения в суд при непогашении задолженности. Уволенные сотрудники в большинстве случаев добровольно гасить переплату отказываются.

Ответственность бухгалтера

Бухгалтер может нести материальную ответственность по закону, если погасить переплату за счет средств сотрудника не удалось. Основанием для привлечения счетного работника к ответственности может служить акт, фиксирующий (ТК РФ, ст. 247):

Размер убытка бухгалтером может быть погашен двояко:

Если бухгалтер не согласен погасить сумму ошибки добровольно либо истек месячный срок, о котором шла речь выше, вопрос о взыскании решается исключительно судом.

На заметку! Полная материальная ответственность бухгалтера может быть зафиксирована в трудовом договоре с ним.

Проводки

При обнаружении излишне начисленной и выплаченной суммы следует помнить, что часть этой суммы составляет налог на доходы. Таким образом, излишняя выплата «разбивается» на две самостоятельные суммы и отражается разными проводками.

Сначала переплату в целом сторнируют, применяя те же проводки, по которым она начислялась:

Дт20, 23, 26 Кт70 – сторно на сумму переплаты (аналогично сторнируют выплаты в Фонды по переплате).

Затем сторнируют НДФЛ: Дт70 Кт68/НДФЛ – сторно из суммы переплаты (13%).

Оставшуюся сумму, излишне выплаченную работнику, отражают на счете 73 с открытием соответствующего субсчета: Дт 73 Кт 70.

Работник добровольно гасит задолженность внесением средств в кассу либо удержанием из зарплаты. Возможно и внесение средств на расчетный счет фирмы: Дт50,51,70 Кт73.

Если долг по какой-то причине взыскать невозможно, то делаются такие проводки:

Какие проводки при возврате излишне перечисленных денежных средств

Варианты ошибок, требующих возврата денег, и их последствия

В отношениях между контрагентами возможны ошибки в перечислении денежных средств, связанные:

Подобные ошибки могут быть выявлены любой из сторон, но потребуют обязательного письменного выражения инициативы плательщика средств на совершение действий, осуществляемых в связи с их исправлением.

В ряде ситуаций ошибка может быть исправлена путем корректировки назначения платежа, если, например, между контрагентами существуют взаимоотношения поставщик — покупатель, в счет которых может быть учтена ошибочно переведенная сумма (или платеж с неверно указанным назначением).

Образец письма контрагенту об уточнении или изменении назначения платежа вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Исправление через корректировку платежа не может быть применено, если с получателем средств отсутствуют актуальные соглашения о взаимодействии.

Вне зависимости от того, по какой причине платеж сочтен сделанным безосновательно, учет его как у плательщика, так и у получателя осуществляется по одним и тем же алгоритмам с учетом того, что для этих двух сторон проводки при возврате ошибочно перечисленных денежных средств окажутся зеркальными.

Поскольку ошибочные перечисления, подлежащие возврату, не имеют связи с расчетами, выполняемыми между поставщиками и покупателями, НДС по ним не выделяется ни к оплате, ни в вычетах. Однако если расчеты ведутся в валюте, то могут возникать относимые в доходы/расходы курсовые разницы. Получателю средств при их возврате в назначении платежа в платежном документе следует отразить информацию о том, что этим платежом осуществляется возврат ошибочно перечисленных ему денежных средств, и дать ссылку на реквизиты документа, в котором плательщик выразил просьбу вернуть ему деньги.

Если же ошибка исправляется путем учета переведенной суммы в счет оплаты по другому договору поставки, то учитываться она будет в обычном для взаимоотношений поставщик — покупатель порядке с осуществлением необходимых операций по НДС.

Если вам нужно вернуть покупателю деньги из кассы, сначала посмотрите, что говорят о возврате эксперты КонсультантПлюс:

Если у вас нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

Неверно адресованные деньги поступили на расчетный счет: проводки

У получателя средств, на расчетный счет которого ошибочно поступили деньги, проводка, отражающая поступление неидентифицируемых средств, будет сделана в момент привязки платежного документа к счетам бухучета.

Относится подобная сумма в дебет счета 76, и делается это проводкой Дт 76 Кт 51 (52).

Соответственно, при возврате ошибочного платежа на расчетный счет контрагента проводка окажется обратной: Дт 51 (52) Кт 76. Курсовая разница при возврате валюты отразится проводкой Дт 91 Кт 76 или Дт 76 Кт 91.

Если же в отношении отраженного как ошибочный платежа возникнет решение об учете его в счет оплаты за будущую или уже состоявшуюся продажу товаров (выполнение работ, оказание услуг), то на основании письменной информации, полученной от плательщика, будет сделана запись Дт 62 Кт 76 с вытекающими отсюда последствиями в отношении НДС.

Проводки при возврате от контрагента ошибочно перечисленного платежа

У плательщика сумма, переведенная не тому контрагенту или перечисленная в большем объеме, тоже попадает на счет 76: Дт 76 Кт 51 (52) или Дт 76 Кт 60 (если исправить проводку, сделанную по платежному поручению, уже нельзя).

Возврат неверно перечисленных денежных средств от контрагента в проводках выразится как Дт 51 (52) Кт 76. По валютному платежу здесь также потребуется учесть курсовую разницу, величина которой будет отнесена либо в дебет, либо в кредит счета 91 (Дт 91 Кт 76 или Дт 76 Кт 91).

Если же в отношении ошибочного платежа принимается решение о зачете его в счет оплаты поставки в рамках уже существующих с контрагентом взаимоотношений, то платеж, учтенный на счете 60, за счет внутренней проводки просто поменяет аналитику. При этом возникнет возможность учета НДС в вычетах как по авансовой оплате, так и по поставке.

Итоги

Все действия с платежом, перечисленным контрагенту по ошибке, совершаются при наличии письменного указания об их сути со стороны плательщика. При этом средства могут быть зачтены в счет расчетов по имеющимся взаимоотношениям. В учете и у получателя, и у плательщика сумму ошибочного платежа отражают на счете 76. В корреспонденции с этим счетом у обеих сторон будет показано движение денежных средств по возврату: Дт 76 Кт 51 (52) — у возвращающей стороны, Дт 51 (52) Кт 76 — у получателя возвращаемых средств. Налоговых последствий возврат ошибочного платежа не имеет.