возврат товара по гарантии в течение гарантийного срока бухгалтерский учет

Возврат товара по гарантии в течение гарантийного срока бухгалтерский учет

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация приобрела оборудование (основное средство), в процессе эксплуатации выявился брак. Поставщик согласен заменить на новое. Но предлагает поступить таким образом: он выставляет новый счет на новое оборудование (общая сумма счета такая же, как за некачественное оборудование), покупатель этот счет оплачивает и, в свою очередь, выставляет поставщику счет и комплект документов на бракованное оборудование. Поставщик на общей системе налогообложения (ОСН), а покупатель на УСН (доходы).

Как правильно для покупателя оформить обмен?

По данному вопросу мы придерживаемся следующей позиции:

Операция по замене бракованного оборудования на качественное не должна отражаться в бухгалтерском и налоговом учете. После физической замены объекта основных средств на аналогичный амортизация по нему начисляется в прежнем порядке. На период осуществления операций, связанных с заменой, начисление амортизации не прекращается.

Обоснование позиции:

К поставке товаров применяются общие положения о договоре купли-продажи, если иное не предусмотрено правилами о договоре поставки (п. 5 ст. 454, ст. 506 ГК РФ). По договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену) (п. 1 ст. 454 ГК РФ). Согласно п. 2 ст. 470 ГК РФ в случае, когда договором купли-продажи предусмотрено предоставление продавцом гарантии качества товара, продавец обязан передать покупателю товар, который должен соответствовать требованиям, предусмотренным ст. 469 ГК РФ, в течение определенного времени, установленного договором (гарантийного срока).

В силу п. 2 ст. 475 ГК РФ в случае существенного нарушения требований к качеству товара (обнаружения неустранимых недостатков, недостатков, которые не могут быть устранены без несоразмерных расходов или затрат времени, или выявляются неоднократно, либо проявляются вновь после их устранения, и других подобных недостатков) покупатель вправе по своему выбору:

— отказаться от исполнения договора купли-продажи и потребовать возврата уплаченной за товар денежной суммы;

— потребовать замены товара ненадлежащего качества товаром, соответствующим договору.

Если на товар установлен гарантийный срок, покупатель вправе предъявить требования, связанные с недостатками товара, при обнаружении недостатков в течение гарантийного срока (п. 3 ст. 477 ГК РФ). О ненадлежащем качестве товара покупатель обязан известить продавца (п. 1 ст. 483, п. 2 ст. 513 ГК РФ).

Отметим, что в судебной практике превалирует мнение о том, что возврат некачественного товара продавцу представляет собой односторонний отказ стороны договора от исполнения договорных обязательств, т.е. договор купли-продажи в одностороннем порядке расторгается, а стороны возвращаются в исходное положение, и это означает, что реализация товара не состоялась, независимо от того, был ли принят к учету товар покупателем. Следовательно, в этом случае возврат товара не может квалифицироваться как его обратная реализация (смотрите, например, постановления АС Северо-Западного округа от 31.03.2017 N Ф07-1728/17 по делу N А66-15153/2015 (Определением ВС РФ от 24.07.2017 N 307-КГ17-8605 отказано в передаче дела в СКЭС ВС РФ), АС Московского округа от 07.10.2015 N Ф05-13318/15, АС Уральского округа от 26.11.2014 N Ф09-7148/14, ФАС Поволжского округа от 12.02.2013 N А65-14995/2012, ФАС Московского округа от 07.12.2012 по делу N А40-54535/12-116-118).

С учетом вышеизложенного считаем, что в рассматриваемой ситуации возврат поставщику бракованного оборудования обратной реализацией не является. Кроме того, вариант, предложенный поставщиком, влечет за собой дополнительную налоговую нагрузку для покупателя, в части признания выручки от реализации некачественного оборудования (ст. 346.15 НК РФ).

Бухгалтерский учет

Налоговый учет

НК РФ не установлены особенности налогового учета у налогоплательщика-покупателя в случае замены продавцом в течение гарантийного срока бракованного товара (в частности, принятого к учету в качестве амортизируемого имущества или МПЗ) на аналогичный качественный товар. В данном случае мы можем руководствоваться разъяснениями специалистов Минфина России.

В письме Минфина России от 14.06.2016 N 03-03-06/3/34278 финансисты указали, что, если производится замена по гарантии бракованного основного средства на исправное, эта операция не признается отдельной сделкой, а имеет место в рамках первоначального договора поставки. Поэтому в налоговом учете компании не происходит ошибок или искажений, не возникает доходов и расходов. Аналогичная позиция содержится и в письме Минфина России от 03.06.2015 N 03-07-11/31971.

Полагаем, что такой подход применим и для налогоплательщиков на УСН с объектом налогообложения «доходы» (п. 1 ст. 41, ст.ст. 248-250, п. 1 ст. 346.15 НК РФ).

Таким образом, применимо к рассматриваемой ситуации, в общем случае у организации в периоде выявления факта поставки некачественного оборудования и его замены поставщиком не возникает доходов, подлежащих признанию при применении УСН.

Документальное оформление возврата

Прежде всего, при обнаружении покупателем при эксплуатации оборудования факта его брака (неисправности) следует составить документы, служащие обоснованием для предъявления претензии поставщику. В качестве таковых могут выступать:

— акт о выявленных недостатках по качеству товара;

— акт экспертизы (при необходимости);

— претензия к поставщику с требованием о замене некачественного товара на качественный.

Поскольку, как было сказано выше, замена оборудования по гарантии не отражается в бухгалтерском учете, считаем, что составлять акт о списании бракованного станка и приходный ордер (либо другой документ) о принятии к учету полученного равноценного имущества не нужно. При этом полагаем, что в инвентарной карточке учета основных средств следует исправить сведения о замененном оборудовании, если в этом есть необходимость (заводской номер, номер паспорта и т.п.).

Некачественное оборудование может быть передано поставщику по накладной (с пометкой «на возврат») с указанием наименования и количества либо по акту приема-передачи, составленному в произвольной форме с пометкой «Замена товара по гарантийным обязательствам по договору N __».

Напоминаем, что организация вправе самостоятельно разработать формы первичных учетных документов с учетом требований ст. 9 Закона N 402-ФЗ.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

Как покупателю отразить замену по гарантии бракованного ОС?

Автор: Е. Л. Ермошина

По мнению Минфина, при возврате имущества, принятого на учет покупателем, последний должен исчислить НДС и выставить продавцу счет-фактуру. При замене ОС по гарантии амортизацию и амортизационную премию восстанавливать не нужно.

В соответствии с п. 2 ст. 475 ГК РФ в случае существенного нарушения требований к качеству товара [1] покупатель вправе по своему выбору отказаться от исполнения договора купли-продажи, потребовав возврата уплаченной за товар денежной суммы либо замены товара ненадлежащего качества товаром, соответствующим договору.

Согласно п. 3 ст. 477 ГК РФ, если на товар установлен гарантийный срок, покупатель вправе предъявить требования, связанные с недостатками товара, при обнаружении таковых в течение гарантийного срока.

Теперь представим такую ситуацию. В качестве товара выступает имущество, которое в учете покупателя будет числиться как основное средство. При его продаже поставщик в случае обнаружения недостатков в течение гарантийного срока обязуется произвести замену на такое же или аналогичное имущество. Покупатель приходует ОС, принимает к вычету НДС, вводит в эксплуатацию, уменьшает облагаемую базу по налогу на сумму амортизационной премии, начинает начислять амортизацию в бухгалтерском и налоговом учете. Далее происходит то, что наверняка знакомо многим налогоплательщикам, – спустя какое-то время (но до окончания гарантийного срока) обнаруживаются существенные недостатки ОС. Согласно условиям договора купли-продажи имущество возвращается продавцу, а он взамен предоставляет новое.

У организации-покупателя в этой ситуации возникает масса вопросов относительно того, как оформить и отразить состоявшиеся операции в бухгалтерском и налоговом учете.

Налог на добавленную стоимость.

Как было отмечено выше, в случае серьезного нарушения требований к качеству товара покупатель вправе отказаться от него и потребовать возврата денег или замены на другой, более качественный. Гражданским кодексом предусмотрены и другие случаи, когда покупатель имеет право расторгнуть договор в одностороннем порядке и возвратить продавцу его товар: нарушение ассортимента, количества, комплектации и иных существенных условий договора и др. Возврат товара может быть осуществлен, например, из-за снижения спроса на него, сворачивания покупателем бизнеса в регионе, то есть по причинам, от продавца не зависящим. Последний по просьбе покупателя может забрать товар назад (однако имейте в виду, что это право продавца, а не обязанность). Такой возврат осуществляется по отдельному договору купли-продажи, где стороны меняются местами, происходит «обратная реализация».

Однако на практике контролирующие органы предлагают считать обратной реализацией любой возврат товара, независимо от причины (не только при надлежащем исполнении договора купли-продажи, но и в случае нарушения продавцом условий договора).

Напомним, что согласно п. 3 Правил ведения книги продаж [2] регистрации в книге продаж подлежат составленные и (или) выставленные счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС, в том числе при возврате принятых на учет товаров.

Руководствуясь этой нормой и критерием «принято – не принято на учет», Минфин и ФНС на протяжении ряда лет дают следующие рекомендации.

Если имущество возвращено продавцу до принятия на учет покупателем (в том числе по причине брака), продавцу надо выставлять корректировочные счета-фактуры (см. письма Минфина России от 10.08.2012 № 03 07 11/280 и ФНС России от 05.07.2012 № АС-4-3/11044@).[3]

При возврате товаров, принятых на учет покупателем – плательщиком НДС, тот, по мнению Минфина, НДС не восстанавливает (Письмо от 29.11.2013 № 03 07 11/51923), а исчисляет налог и выставляет продавцу счет-фактуру по возвращенному имуществу (Письмо от 03.06.2015 № 03 07 11/31971).

В арбитражной практике по данному вопросу нет единого мнения. Есть пример, где судьи разделяют позицию ФНС и Минфина, – Постановление ФАС УО от 28.01.2013 № Ф09-14081/12 по делу № А50-8114/12. Можно встретить и противоположную точку зрения. Например, в Постановлении ФАС МО от 07.12.2012 по делу № А40-54535/12 116 118 арбитры отметили: причины и условия, по которым покупатель имеет право возвратить товар, а продавец обязан принять его обратно, перечислены в гл. 30 ГК РФ. В частности, это случай, когда покупатель обнаружил недостатки товара. Следовательно, такой возврат представляет собой односторонний отказ стороны договора от исполнения договорных обязательств, то есть договор купли-продажи в одностороннем порядке расторгается, а стороны возвращаются в исходное положение. Получается, что реализация товара не состоялась – независимо от того, был ли принят к учету товар покупателем. Значит, право собственности на товар от продавца к покупателю не переходит. Поэтому возврат товара не может квалифицироваться как его обратная реализация и выставление покупателем счетов-фактур на возвращаемый товар не является непременным условием для применения вычета продавцом. Таким образом, обязанность выставить счет-фактуру у покупателя не возникает.

Подведем итоги. Если организации не хотят спорить с налоговиками, то при возврате имущества (независимо от причины возврата) необходимо учитывать следующее:

При возврате бракованного основного средства, принятого покупателем – плательщиком НДС на учет, счет-фактура, выставляемый покупателем на основании п. 3 Правил ведения книги продаж, составля-ется на первоначальную стоимость ОС (Письмо Минфина России от 09.02.2015 № 03 07 11/5176).

Налог на прибыль.

Комментариев контролирующих органов на тему отражения в налоговом учете операций по замене бракованного основного средства не так уж и много. Тем примечательнее свежее письмо от Минфина на эту тему (от 03.06.2015 № 03 07 11/31971), где разъясняется, что если производится замена по гарантии бракованного основного средства на исправное, эта операция не признается отдельной сделкой, а осуществляется в рамках первоначального договора поставки, поэтому в учете организации не происходит ошибок (искажений), не возникает доходов и расходов. Таким образом, необходимости восстанавливать в составе доходов начисленную ранее по бракованному основному средству амортизацию и амортизационную премию нет.

Действительно, до того, как обнаружился брак, основное средство было поставлено на учет и использовалось в деятельности, направленной на извлечение дохода, а значит, все условия для применения амортизационной премии и начисления амортизации были соблюдены.

Однако остается неясным, что делать покупателю, который вернул продавцу бракованное ОС, а взамен получил аналогичное исправное ОС. Как в дальнейшем ему начислять амортизацию?

Попробуем поразмыслить над этим на конкретном примере.

Пример 1.

В январе 2015 года организация приобрела, оплатила и ввела в эксплуатацию основное сред-ство стоимостью 118 000 руб. (в том числе НДС – 18 000 руб.).

ОС относится ко второй амортизационной группе (имущество со сроком полезного использования свыше двух лет до трех лет включительно).

СПИ установлен в 25 месяцев, норма амортизации 4% (1 / 25 мес.).

Продавец основного средства установил гарантийный срок – один год с момента реализации ОС, в течение которого он обязуется в случае обнаружения неустранимых недостатков произве-сти замену или вернуть деньги.

В ноябре 2015 года был обнаружен брак и основное средство было возвращено продавцу, который заменил его на новое по той же стоимости – 118 000 руб. (в том числе НДС – 18 000 руб.). В этом же месяце новое ОС было введено в эксплуатацию.В данном примере фигурируют два основных средства – № 1 (которое изначально было приобретено и впоследствии выбыло по причине брака) и № 2 (пришедшее на замену № 1).

Сумма амортизации в месяц – 3 600 руб. (90 000 руб. х 4%).

№ 2. Полагаем, что применять амортизационную премию по новому ОС у налогоплательщика нет оснований, ведь эта премия не что иное, как 10% расходов на капитальные вложения (п. 9 ст. 258 НК РФ), а при получении ОС № 2 взамен бракованного ОС № 1 капвложений налогоплательщик не осуществлял.

По мнению Минфина, замена бракованного ОС не признается отдельной сделкой, а осуществляется в рамках первоначального договора поставки. Смеем предположить, что срок полезного использования должен остаться прежним (ведь он изменяется только в случаях реконструкции, модернизации и аналогичных), а значит, не меняется и норма амортизации (4%). Полагаем, что она должна применяться к первоначальной стоимости нового ОС (100 000 руб.). Следовательно, сумма амортизации в месяц должна составить 4 000 руб.

В связи с тем, что организация в общей сложности должна учесть в расходах для целей налогообложения ту сумму, которую она фактически потратила (а на приобретение ОС она потратила без учета НДС 100 000 руб.), амортизация будет начисляться начиная с декабря 2015 года до тех пор, пока не спишется остаточная стоимость 54 000 руб. (13 месяцев по 4 000 руб. и 1 месяц – 2 000 руб.).

В данном примере мы лишь высказали свою точку зрения, ведь четких норм для описываемой ситуации НК РФ не содержит. К ней нельзя применить положения ст. 268 НК РФ, где речь идет о реализации амортизируемого имущества, ведь, цитируя Минфин, замена по гарантии бракованного ОС на исправное ОС не признается отдельной сделкой.

Нельзя также списать остаточную стоимость ОС № 1 на основании пп. 8 п. 1 ст. 265 НК РФ (так как это не ликвидация), а затем оприходовать ОС № 2 как безвозмездно полученное.

На наш взгляд, подход, предложенный в примере 1, наиболее верный. Возможно, кто-то захочет продолжать начислять ежемесячную амортизацию по ОС № 2 в том же размере, что и по ОС № 1, – 3 600 руб. Тогда срок списания оставшейся суммы (54 000 руб.) составит 15 мес., что порадует инспекторов, так как бюджет при этом останется хоть в небольшом, но выигрыше. В любом случае нужно помнить золотое правило п. 7 ст. 3 НК РФ – все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Усложним пример

В примере 1 ситуация довольно проста – стоимость «замены» ОС равнялась стоимости первоначально полученного ОС. А что делать, когда продавец в документах на ОС № 2 указывает иную, более высокую по сравнению с ОС № 1 цену, при этом (в качестве моральной компенсации) отказывается от требования с покупателя возмещения разницы в ценах? Полагаем, что в этом случае разницу следует учитывать как безвозмездное получение: для целей исчисления налога на прибыль отражать во внереализационных доходах; часть «входного» НДС, относящегося к разнице в ценах, к вычету не принимать.Рассмотрим эту ситуацию на примере.

Пример 2.

Воспользуемся данными примера 1, изменив только одно условие – стоимость основного средства № 2 составила 141 600 руб. (в том числе НДС – 21 600 руб.). Продавец не стал требовать от покупателя возмещения разницы в ценах ОС № 1 и ОС № 2. Это закреплено в двустороннем соглашении.

Применять амортизационную премию по этому ОС у налогоплательщика нет оснований (см. пример 1). Значит, амортизация будет начисляться исходя из первоначальной стоимости 120 000 руб. по норме амортизации 4%.Сумма амортизации в месяц должна составить 4 800 руб.

Амортизация будет начисляться до тех пор, пока не спишется 74 000 руб. (15 месяцев по 4 800 руб. и 1 месяц – 2 000 руб.).

Как в бухгалтерском учете покупателя будут отражены эти операции?

Документальный и бухгалтерский учет гарантийных обязательств у продавца

Учет гарантийных обязательств может стать неприятным «сюрпризом» для начинающих предпринимателей. Проблема заключается в том, что продавец обязан обеспечивать ремонт реализуемых товаров. С финансовой точки зрения он может сделать это тремя путями:

Неправильный налоговый и бухгалтерский учет гарантийных обязательств может привести к проблемам с налоговиками. Кроме того, отсутствие финансовых и договорных возможностей реализации гарантий ведет к нарушению прав потребителей и штрафам. В такие ситуации может попасть каждый предприниматель.

Избежать проблем и штрафов можно при хорошем знании правил учета гарантийных обязательств. В сегодняшней статье мы разберем эти вопросы. В частности, предприниматели узнают про:

Статья поможет предпринимателям правильно организовать учет гарантий, чтобы обеспечить выполнение своих обязательств и при этом получить максимальную прибыль.

Бухгалтерский учет гарантийных обязательств

Если для сервисных центров гарантийный ремонт является обычной деятельностью, то для продавца – только прогнозируемой. Поэтому реализаторы продукции обязаны формировать резерв под сервисные гарантии.

Если покупатель приносит неисправный товар в течение гарантийного срока, то продавец может передать его на ремонт производителю или отремонтировать самостоятельно. В любом случае предприниматель несет затраты: в первом случае на пересылку товара, в другом – на покупку запчастей и зарплату работникам.

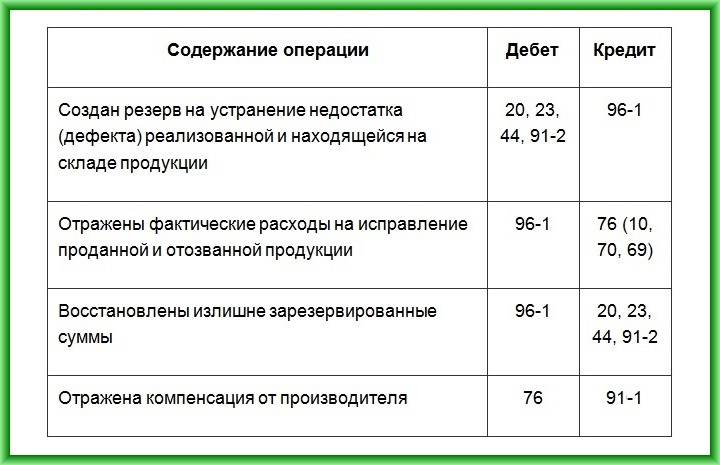

Учет резерва под гарантийные обязательства происходит на счете 96, а сама процедура должна проводиться с соблюдением требований ПБУ 8/2010. Так, стандартные бухгалтерские проводки, осуществляемые при ремонте товаров, выглядят следующим образом:

Расчет страхового резерва производится экспертным путем. Оценочное обязательство рассчитывается, исходя из затрат прошлого года по формуле:

Коэффициент оценочного обязательства = сумма понесенных за прошлый год гарантийных затрат/сумма проданных за прошлый год товаров

В результате суммы текущих продаж умножаются на коэффициент оценочного обязательства, а полученная сумма резервируется на счете 96.

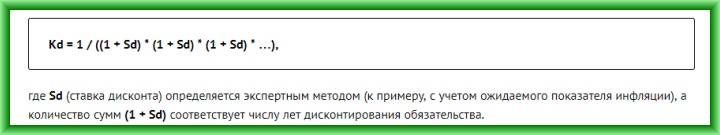

Если срок гарантийного обязательства превышает 1 год, то резерв в новом году можно частично расформировывать за счет пересчета с учетом коэффициента дисконтирования. Формула его расчета следующая:

Обязанность по формированию резерва лежит лишь на предпринимателях, которые используют общую систему налогообложения. В остальных случаях финансирование затрат происходит за счет имеющихся в наличии средств.

Упростить ведение учета гарантийных обязательств поможет программа складского учета. Она позволяет указывать в товарной карточке серийные номера изделий и прикреплять фото. В результате продавец всегда может быть уверен в том, что возвращенный неисправный товар был продан именно им.

Налоговый учет гарантийных обязательств

Расходы на гарантийный ремонт для продавца считаются связанными с реализацией. Поэтому при налогообложении прибыли они могут быть списанными двумя путями:

Конкретный метод должен быть закреплен в учетной политике магазина. Нужно заметить, что создание резерва является лишь правом, которое делает учет гарантии более прозрачным и расходы более прогнозируемыми.

Если компания приняла решение формировать для себя финансовый резерв, то порядок его создания в налоговом учете будет следующим.

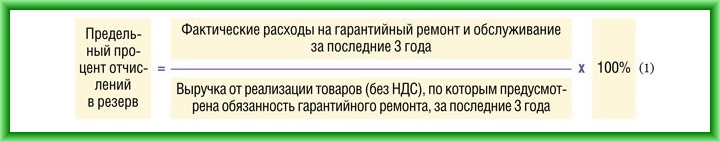

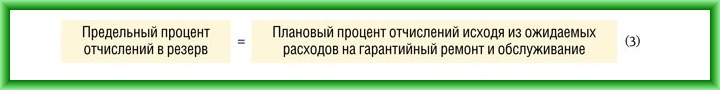

Шаг №1. Производится расчет оценочного обязательства по формуле:

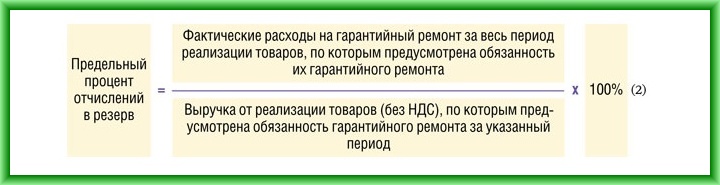

Шаг № 2. Если товары с гарантией продаются менее трех лет, то используется другая формула:

Шаг № 3. Если товары с гарантией ранее вообще не продавались, то для расчета оценочного обязательства берется следующая формула:

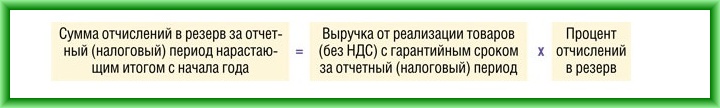

Шаг № 4. Последним этапом формируется резерв по мере продаж товаров по формуле:

Резерв формируется отдельно под каждую группу товаров. Впоследствии резервируемые суммы складываются.

Для учета продаж в разрезе товарных категорий удобно использовать программу складского учета ЕКАМ. Она позволяет формировать подробную аналитику по реализации товаров, а также учитывать гарантийные номера по каждой реализованной единице продукции.

Ежедневное формирование резерва является нецелесообразным. Поэтому рекомендуется рассчитывать его объем и делать проводки ежемесячно или ежеквартально, что должно быть отражено в учетной политике. Если продаж товаров за период по гарантии не было, то финансовый резерв не доначисляется.

Неиспользованная сумма оценочного обязательства может быть перенесена на последующий налоговый период. Если же учетная политика не предполагает такого переноса, то остаток резерва списывается на внереализационные доходы текущего периода.

Что делать при недостатке и избытке гарантийного резерва?

Налоговый и бухгалтерский учет гарантийных обязательств имеет свои нюансы при отклонении объема резерва от прогнозируемого. Рассмотрим три наиболее частных ситуации:

Если торговая точка постоянно работает над оптимизацией ассортимента, ищет поставщиков более надежных товаров, то размер гарантийного резерва будет снижаться. Это может привести к образованию его излишков в конце года. В таком случае остатки зарезервированных средств списываются на прочие доходы по кредиту счета 91-1. Если резерв изначально был сформирован со счета 91-2, то возможна и обратная проводка «Дт сч. 96/Кт сч. 91-2».

Расходы на гарантийный ремонт должны учитываться при формировании торговой наценки

Также может возникнуть ситуация, когда зарезервированной суммы оказывается недостаточно для покрытия расходов на гарантийный ремонт. В таком случае затраты начинают учитываться напрямую на счете 91-2. Никаких доначислений резерва в отчетном периоде не делается.

При прекращении продаж гарантийных товаров предприниматели не должны спешить списать зарезервированные средства. Ведь покупатели могут прийти с испорченным товаром в течение всего срока гарантии. Поэтому списание резерва по товарам, снятым с реализации, происходит только по истечении гарантийного периода последнего проданного изделия.

Возмещение затрат на гарантийный ремонт

Если вы являетесь продавцом, который предоставляет гарантии на реализованные товары, но расходы на ремонт возмещаются производителем, то сумма возмещения затрат будет учитываться следующим образом.

Возмещение стоимости гарантийных работ должно происходить в рамках договора

Бухгалтерский учет гарантийного обязательства признает возмещенную сумму доходом в момент её зачисления на банковский счет. Соответствующая проводка по кредиту 91-1 счета должна подтверждаться актом выполненных работ.

В налоговом учете сумма возмещения гарантийных затрат включается во внереализационные доходы того периода, в котором фактически были перечислены денежные средства.

НДС и гарантийный ремонт

С целью защиты прав потребителей государство пошло на уступки магазинам в сфере уплаты НДС при гарантийном ремонте. Если продавец самостоятельно предоставляет ремонтные услуги, то он не начисляет на них НДС. Причем это касается как самих услуг, так и стоимости запасных частей. Но здесь есть нюанс.

Если компания получает от производителя возмещение за проведенный ремонт, то сумма НДС по счету, выставленному клиенту, не начисляется только в рамках суммы возмещения. При получении продавцом от ремонтных услуг дополнительного дохода, он должен облагаться налогом.

Продавцы, являющиеся лишь посредниками при гарантийном ремонте, обязаны начислять НДС

Также важно учитывать, что входящий НДС при покупке запчастей продавец не может включить в налоговый кредит. Поэтому при их закупке нужно просить поставщика формировать документы (счет, накладные) без НДС.

Для использования налоговых льгот нужно собирать полный пакет документов при каждом гарантийном ремонте:

При отсутствии некоторых из перечисленных документов лучше перестраховаться и начислить НДС. В противном случае налоговики выявят нарушение при проверке и наложат штраф.

Таким образом, бухгалтерский учет гарантийных обязательств у продавца является довольно сложным. Поэтому предприниматели должны максимально тщательно следить за документальным оформлением гарантий и регулярно анализировать свои гарантийные расходы в программе складского учета.

Читайте также

У нас есть готовое решение и оборудование для онлайн-кассы

Испытайте все возможности платформы ЕКАМ бесплатно

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

(1).jpg)