возврат товара проводки отражение в декларации по налогу на прибыль

Возврат товара в учете поставщика

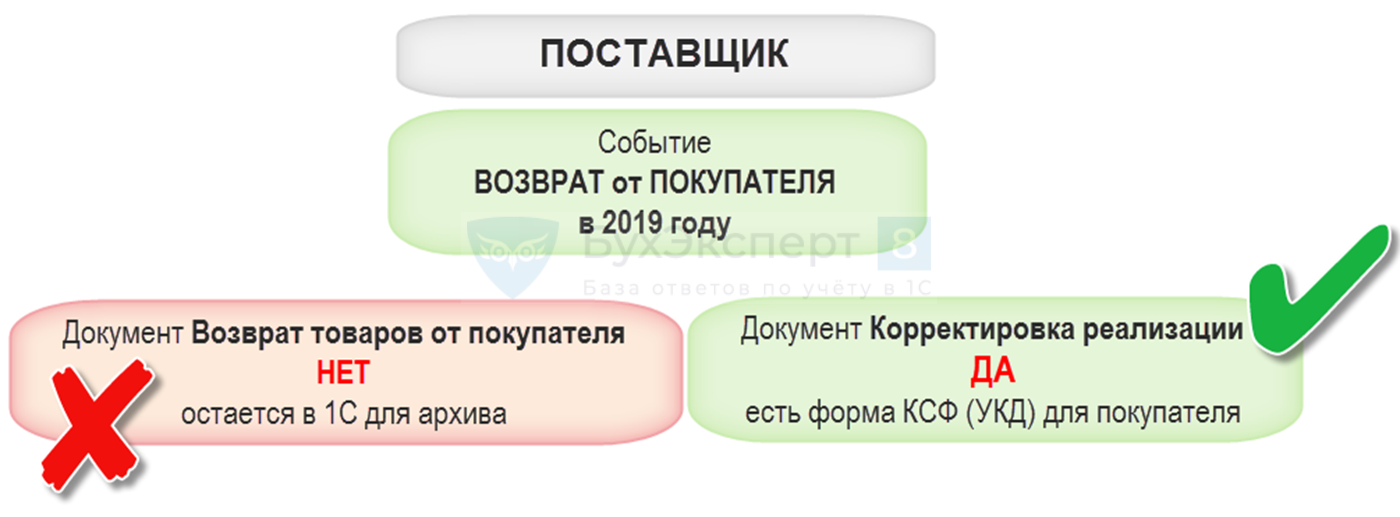

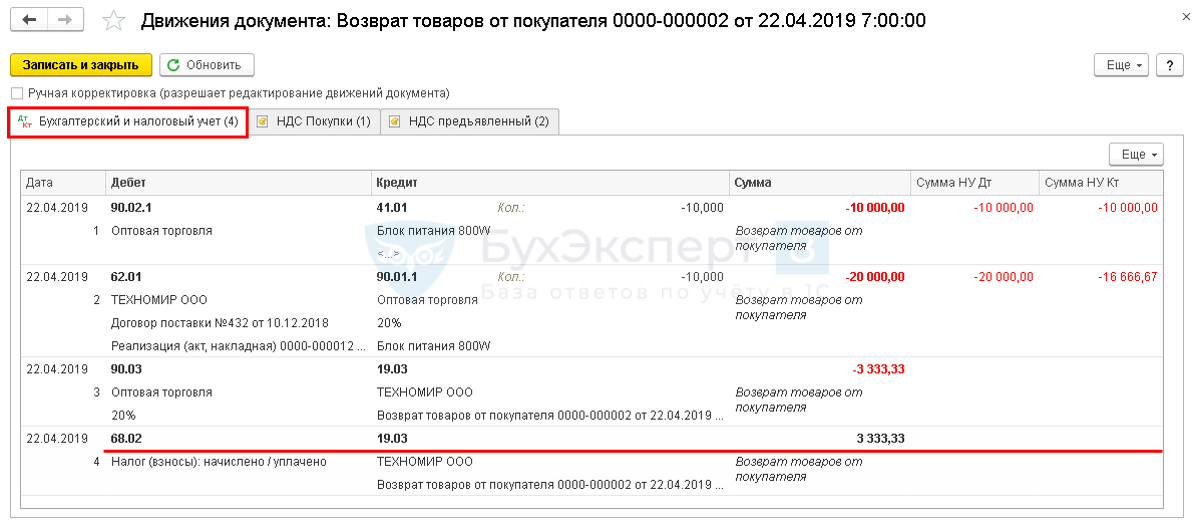

Как отразить в 1С в 2019 – было

Ждем изменений в 1С.

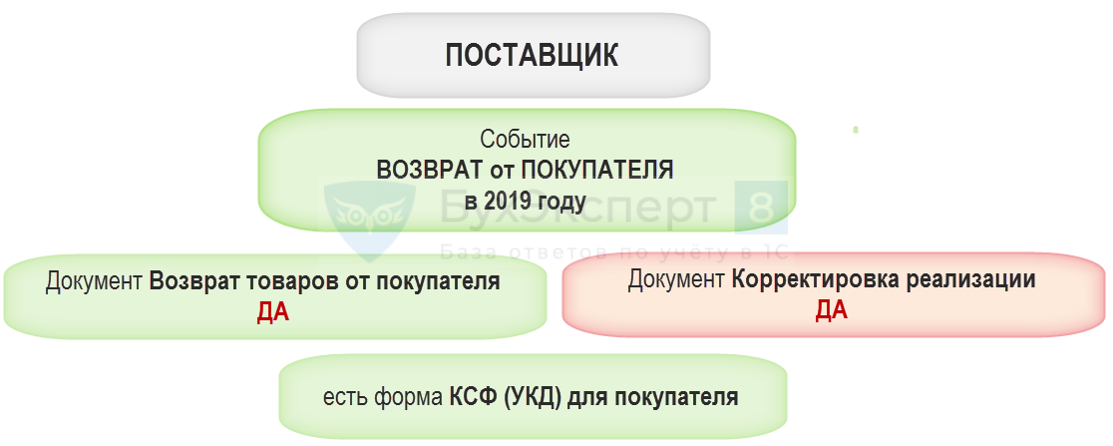

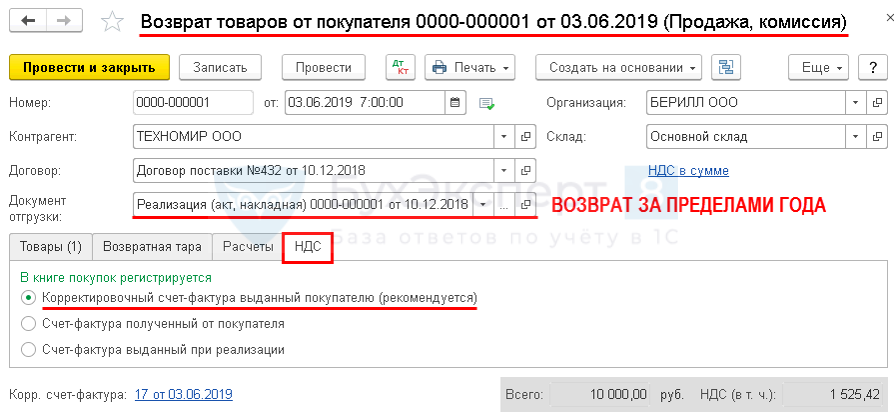

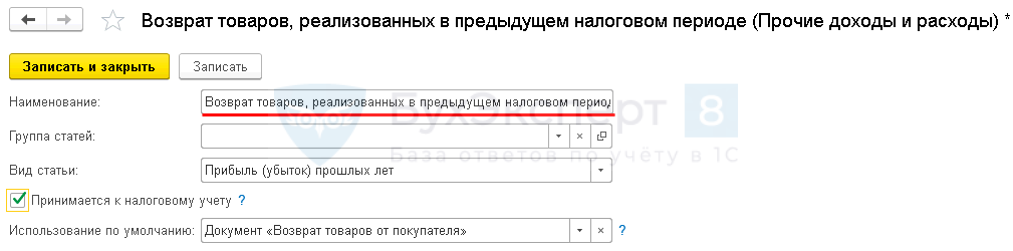

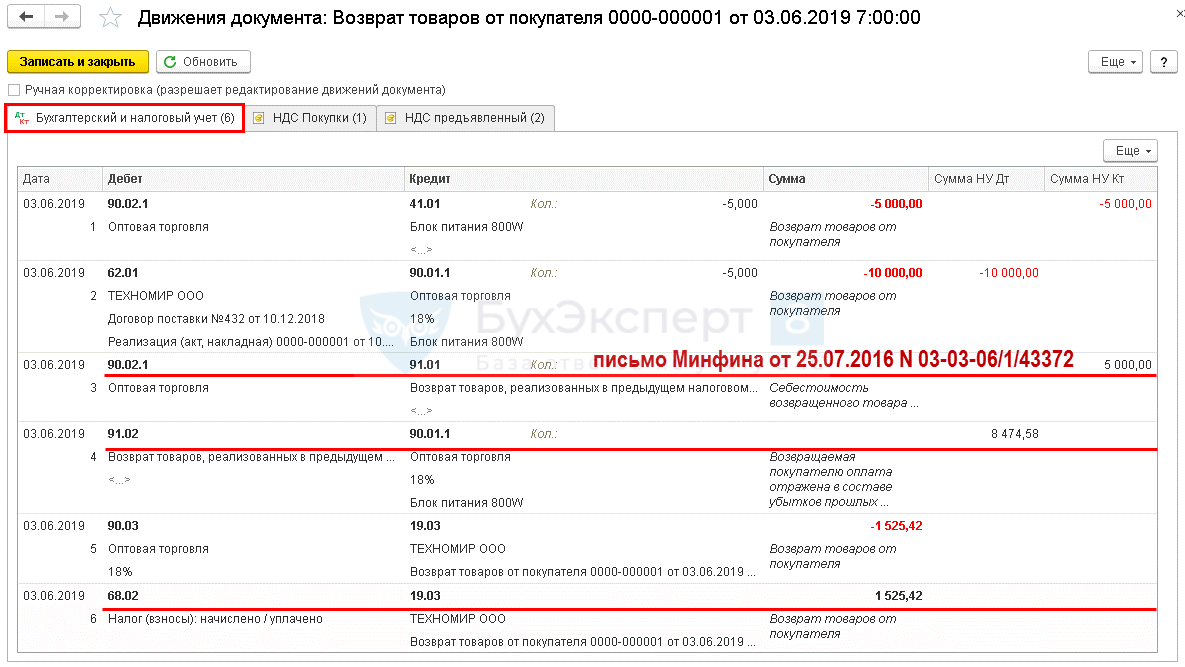

Как отразить в 1С в 2019 – стало

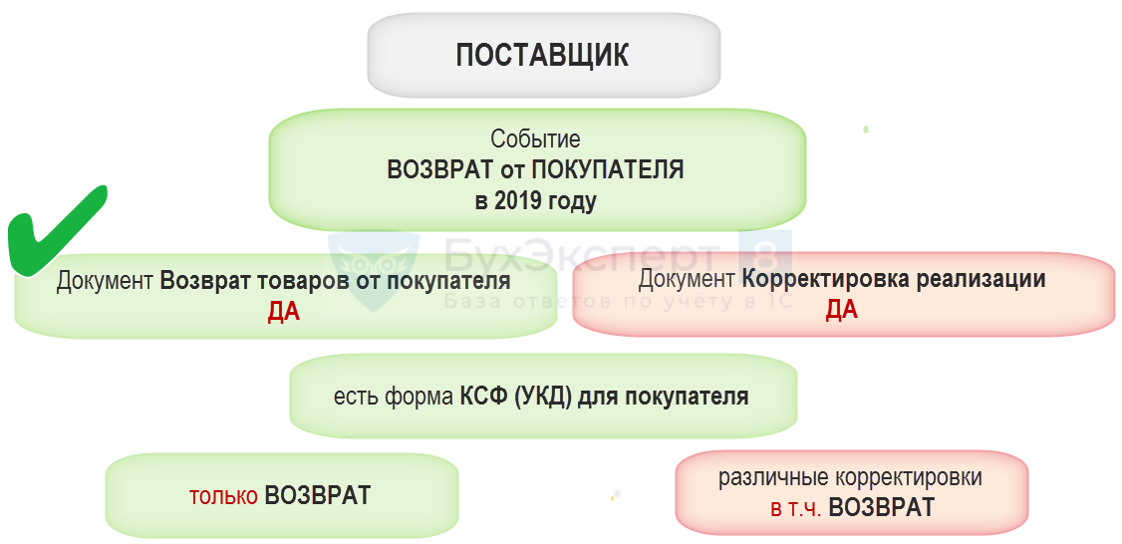

Как отразить в 1С в 2019 – в чем разница

Получите понятные самоучители 2021 по 1С бесплатно:

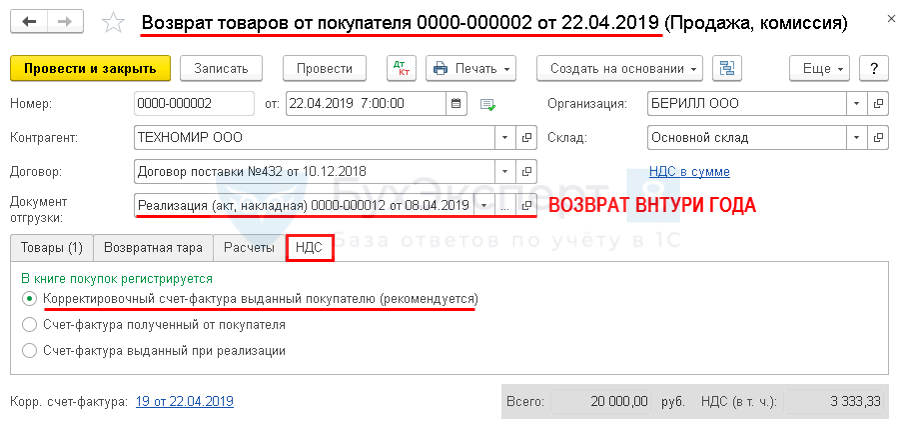

Как отразить в 1С

Документ Возврат товаров от покупателя :

Документ Корректировка реализации :

Организация заключила договор поставки с покупателем на ОСНО.

08 апреля отгружены товары Блок питания 800W (50 шт.) на общую сумму 100 000 руб. (в т. ч. НДС 20%).

22 апреля в партии были выявлены и возвращены поставщику некачественные товары – 10 шт. на сумму 20 000 руб.

Организация заключила договор поставки с покупателем на ОСНО.

10 декабря 2018 отгружены товары Блок питания 800W (20 шт.) на общую сумму 40 000 руб. (в т. ч. НДС 18%).

06 июня 2019 в партии были выявлены и возвращены поставщику некачественные товары – 5 шт. на сумму 10 000 руб.

Если перепровести документы за более ранние периоды 2019, то проводки обновятся:

Если по возвращаемым покупателем товарам, ранее принятым им на учет, отсутствуют корректировочные счета-фактуры, то у продавца суммы налога на добавленную стоимость по таким товарам к вычету не принимаются.

Если товары, ранее приобретенные и принятые на учет покупателем, в дальнейшем реализуются на основании договора купли-продажи (договора поставки), по которому покупатель выступает продавцом товаров, а бывший продавец – покупателем, то в отношении таких товаров выставляются счета-фактуры в обычном порядке, предусмотренном п. 3 ст. 168 НК РФ (= реализация) (Письмо Минфина РФ от 10.04.2019 N 03-07-09/25208).

Показатели не равны, потому что в Декларации по НДС сумма налога к вычету отражена в Разделе 3, стр. 120 (блок налоговые вычеты, а не как «реализация» с минусом). КСФ зарегистрирован в Книге покупок (абз. 3 п. 1 ст. 169 НК РФ).

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(6 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Благодарю за семинар! Как всегда, полезно, своевременно, квалифицированно и как правило, доходчиво. Благодарю

Возврат импортного товара: налоги и проводки

Российская организация осуществляет торговлю импортными товарами, бывают случаи, когда товар оказывается бракованным, но выясняется это на этапе, когда предмет торговли уже продан конечному покупателю. Покупатель, обнаружив брак возвращает его продавцу, в свою очередь российский продавец, который ранее приобрел этот товар у иностранного поставщика, возвращает его иностранной организации.

Разберемся как такой возврат импортного бракованного товара найдет отражение в налоговом и бухгалтерском учете.

Возврат товара покупателем

В письме УФНС России по г. Москве от 21.09.2012 N 16-15/089421@ указано, что в соответствии с п. 2 ст. 475 ГК РФ покупатель, которому продан товар ненадлежащего качества, вправе отказаться от исполнения договора поставки и потребовать возврата уплаченной за товар денежной суммы. Операция по возврату покупателю бракованной продукции может быть отражена в налоговом учете:

При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем (отчетном) налоговом периоде перерасчет налоговых обязательств производится в периоде совершения ошибки (п. 1 ст. 54 НК РФ).

Учитывая изложенное, ошибки (искажения) в исчислении налоговой базы, относящиеся к прошлым налоговым (отчетным) периодам, выявленные в текущем (отчетном) налоговом периоде, приводят к необходимости перерасчета налоговой базы за предыдущие налоговые (отчетные) периоды и представления в налоговые органы уточненной декларации по налогу на прибыль организаций.

Если возврат товара осуществляет организация, то по возвращенным товарам, ранее принятым на учет покупателем, соответствующий счет-фактуру продавцу этих товаров выставляет покупатель, являющийся налогоплательщиком налога на добавленную стоимость. Такой счет-фактура, полученный продавцом товаров от покупателя, является документом, служащим основанием для принятия к вычету налога на добавленную стоимость у продавца в порядке, установленном ст. 172 НК РФ.

Что касается возврата товаров, не принятых указанным покупателем на учет, то в этих случаях Правилами выставление счетов-фактур покупателями не предусмотрено (Письмо Минфина России от 07.04.2015 N 03-07-09/19392).

В письме ФНС России от 14.05.2013 N ЕД-4-3/8562@ указано, что исключений из общего порядка применения вычетов сумм налога на добавленную стоимость при возврате товаров лицами, не являющимися налогоплательщиками налога на добавленную стоимость, положениям гл. 21 НК РФ не предусмотрено, при возврате такими лицами всей партии отгруженных товаров, как принятых, так и не принятых на учет, следует руководствоваться п. 5 ст. 171 НК РФ. При этом счет-фактура, зарегистрированный продавцом в книге продаж при отгрузке товаров, регистрируется им в книге покупок по мере возникновения права на налоговые вычеты с учетом положений п. 4 ст. 172 НК РФ.

Таким образом, в налоговом учете в целях налога на прибыль возврат покупателем некачественного товара учитывается у поставщика как исправление ошибки. Доходы уменьшаются на выручку от реализации некачественного товара, а расходы — на его себестоимость. Для корректировки реализации прошлых периодов необходимо подать уточненную декларацию.

При возврате товара покупатель плательщик НДС должен выставить в адрес поставщика счет-фактуру. Полученный от покупателя счет-фактура регистрируется в книге покупок.

Если товар возвращает неплательщик НДС, то при возврате товара в книге покупок регистрируется счет-фактура, выставленный при отгрузке.

Возвращаем товар иностранному поставщику

Согласно п. 1, пп.1, 6 п. 2 ст. 238 ТК ЕЭС таможенная процедура реэкспорта — таможенная процедура, применяемая в отношении иностранных товаров и товаров Союза, в соответствии с которой иностранные товары вывозятся с таможенной территории Союза без уплаты ввозных таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин и (или) с возвратом (зачетом) сумм таких пошлин и налогов в соответствии со ст. 242 ТК ЕЭС, а товары Союза — без уплаты вывозных таможенных пошлин при соблюдении условий помещения товаров под эту таможенную процедуру.

Таможенная процедура реэкспорта применяется в отношении:

иностранных товаров, ввезенных на таможенную территорию Союза и находящихся на таможенной территории Союза, в том числе иностранных товаров, помещенных под таможенные процедуры;

товаров Союза, в отношении которых применена таможенная процедура выпуска для внутреннего потребления, если товары вывозятся с таможенной территории Союза по причине неисполнения условий сделки, на основании которой товары перемещались через таможенную границу Союза, в том числе по количеству, качеству, описанию или упаковке, при соблюдении условий, установленных п. 2 ст. 239 ТК ЕАС.

Наряду с этим п. 2 ст. 239 ТК ЕЭС установлено, что условиями помещения товаров, указанных в пп. 6 и 7 п. 2 ст. 238 ТК ЕЭС под таможенную процедуру реэкспорта являются:

Излишне уплаченные или излишне взысканные суммы таможенных пошлин, налогов подлежат возврату по решению таможенного органа по заявлению плательщика (его правопреемника). Указанное заявление и прилагаемые к нему документы подаются в таможенный орган, в котором произведено декларирование товаров, а в случае применения централизованного порядка уплаты таможенных пошлин, налогов в таможенный орган, с которым заключено соглашение о его применении, либо в таможенный орган, которым было произведено взыскание, не позднее трех лет со дня их уплаты либо взыскания (п. 1 ст. 147 ТК ЕЭС).

Согласно п. 1 ст. 139 ТК ЕЭС таможенная процедура экспорта — таможенная процедура, применяемая в отношении товаров Союза, в соответствии с которой такие товары вывозятся с таможенной территории Союза для постоянного нахождения за ее пределами.

В силу ст. 140 ТК ЕЭС условиями помещения товаров под таможенную процедуру экспорта являются: уплата вывозных таможенных пошлин в соответствии с ТК ЕЭС; соблюдение запретов и ограничений в соответствии со ст. 7 ТК ЕЭС; соблюдение иных условий, предусмотренных международными договорами в рамках Союза, двусторонними международными договорами между государствами-членами и международными договорами государств-членов с третьей стороной.

Обязанность по уплате вывозных таможенных пошлин в отношении товаров, помещаемых под таможенную процедуру реэкспорта, у декларанта не возникает (п. 9 ст. 241 ТК ЕАС).

При вывозе товаров за пределы территории Российской Федерации и иных территорий, находящихся под ее юрисдикцией, в таможенной процедуре реэкспорта налог не уплачивается, а уплаченные при ввозе на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, суммы налога возвращаются налогоплательщику в порядке, предусмотренном таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле (пп. 2 п. 2 ст. 151 НК РФ).

В письме Минфина России от 20.08.2014 N 03-07-08/41606 указано, что поскольку товар, вывозимый с территории Российской Федерации в связи с возвратом иностранному поставщику по причине ненадлежащего качества, не используется в операциях, облагаемых налогом на добавленную стоимость, суммы налога, уплаченные таможенным органам при ввозе товара и ранее принятые к вычету, подлежат восстановлению.

Согласно пп. 1 п. 1 ст. 164 НК РФ при реализации товаров вывезенных в таможенной процедуре экспорта применяется ставка НДС 0 процентов.

Таким образом, возврат товара иностранному поставщику может быть осуществлен в режиме процедуры реэкспорта, при этом следует учесть, что если возврат товара иностранному поставщику будет осуществлен по истечении 1 года со дня, следующего за днем их помещения под таможенную процедуру выпуска для внутреннего потребления, то возврат некачественного товара может быть возвращен только в процедуре экспорта.

Бухгалтерский учет

К фактическим затратам на приобретение материально-производственных запасов относятся, в частности, суммы, уплачиваемые в соответствии с договором поставщику (продавцу), таможенные пошлины.

1. Товары приняты на учет по цене внешнеторгового договора

Д 41 «Товары» К 60 «Расчеты с поставщиками и подрядчиками»

Таможенная пошлина включена с стоимость товара

Д 41 «Товары» К 76 «Расчеты с разными дебиторами и кредиторами»

Уплачен импортный НДС

Д 19 «Налог на добавленную стоимость по приобретенным ценностям» К 51 «Расчетные счета»

Принят к вычету импортный НДС

Д 68 «Расчеты по налогам и сборам» К 19 «Налог на добавленную стоимость по приобретенным ценностям»

2. Товар реализован покупателю

Д 62 «Расчеты с покупателями и заказчиками» К 90-1 «Продажи»

Сумма НДС, начисленная на реализацию

Д 90-3 «Продажи» К 68 «Расчеты по налогам и сборам»

Списана в расходы фактическая себестоимости товара

Д 90-2 «Продажи» К 41 «Товары»

3. Если возврат товара относится к одному календарному году

СТОРНО на сумму выручки от реализации товара

Д 62 «Расчеты с покупателями и заказчиками» К 90-1 «Продажи»

СТОРНО на сумму НДС, начисленную при реализации товара

Д 90-3 «Продажи» К 68 «Расчеты по налогам и сборам»

СТОРНО на фактическую себестоимость возвращенных товаров

Д 90-2 «Продажи» К 41 «Товары»

Возвращены денежные средства покупателю товара

Д 62 «Расчеты с покупателями и заказчиками» К 51 «Расчетные счета»

4. Если возврат товара в другом календарном году

Сумма, подлежащая возврату покупателю, отражается в прочих расходах

Д 91-2 «Прочие доходы и расходы» К 62 «Расчеты с покупателями и заказчиками»

Сумма фактической себестоимости возвращаемого товара отражается в прочих доходах

Д 41 «Товары» К 91-1 «Прочие доходы и расходы»

Отражен налоговый вычет по НДС

Д 68 «Расчеты по налогам и сборам» К 91-1 «Прочие доходы и расходы»

Возвращены денежные средства покупателю товара

Д 62 «Расчеты с покупателями и заказчиками» К 51 «Расчетные счета»

5. Возврат некачественного товара иностранному поставщику (реэкспорт)

Отражена стоимость некачественного товара, возвращаемого товара

Д 76 «Расчеты с разными дебиторами и кредиторами» К 41 «Товары»

Восстановлен НДС ранее правомерно принятый к вычету

Д 68 «Расчеты по налогам и сборам» К 19 «Налог на добавленную стоимость по приобретенным ценностям»

Претензия удовлетворена иностранным поставщиком

Д 51(52) «Расчетные счета» («Валютные счета») К 76 «Расчеты с разными дебиторами и кредиторами»

6. Возврат некачественного товара иностранному поставщику (экспорт)

Признана выручка от продажи товара на экспорт

Д 62 «Расчеты с покупателями и заказчиками» К 90-1 «Продажи»

Списана себестоимость возвращенного товара

Д 90-2 «Продажи» К 41″Товары«

Претензия удовлетворена иностранным поставщиком

Д 51 (52) «Расчетные счета» («Валютные счета») К 76 «Расчеты с разными дебиторами и кредиторами»

Таким образом, возврат бракованного товара покупателем может осуществляться поставщику на основании претензии путем оформления накладной на передачу товара. При возврате товара иностранному поставщику оформляются документы, предусмотренные таможенным законодательством, а также производится декларирование бракованных товаров в таможенных процедурах экспорта или реэкспорта.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Стр. 301 в декларации по прибыли при возврате товаров, реализованных в прошлых налоговых периодах — требование ИФНС

Вопрос задал Екатерина Ж. (Санкт-Петербург)

Ответственный за ответ: Мария Демашева (★9.72/10)

Добрый день. В 3кв.2019г. осуществлен возврат реализованного в 2017г. товара. Данная сумма отражена по строке 301 НД по налогу на прибыль. ФНС прислала требование пояснить полученный убыток, приравненный к внереализационным. Не нашла в базе знаний подтверждения отнесения этой хоз.операции в стр.301 НД прибыли.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (12)

Если мы говорим в плане автоматизации в 1С, то такой порядок предусмотрен письмом Минфина от 25.07.2016 N 03-03-06/1/43372.

На него можете сослаться в ответе в ИФНС.

Такие изменения прошли в 1С с релиза 3.0.71.75 для документа Возврат товаров от покупателя. На семинаре по НДС за 2 кв 2019 мы обсуждали эту специфику в блоке Возврат товаров долгожданные разъяснения и изменения в 1С

Если спорить не готовы, то можно отразить эту же операцию, но через Корректировку реализации.

Написала Вам на почту. Пришлите, пожалуйста, мне скан требования.

Мария, Требование отправила вам по эл.почте, Вы мне еще ответите?

Требование посмотрела, спасибо.

Изучите, что пишет Минфин в письме, на которое дала ссылку.

И так можете и отвечать, что в строках 300 и 301 отражена сумма по операции возврата товара от покупателя. Реализация была осуществлена в…

Дальше аргументы из письма Минфина и ссылку на него.

И сканы первички т.к. просят документально подтвердить.

Мария, вы имеете ввиду письмо от 25.07.2016 N 03-03-06/1/43372?

Мария, достаточно аргумента: «Товар, возвращенный покупателем, принимается к учету поставщика по стоимости, по которой данный товар учитывался на дату реализации»?

Таким образом, в НД в доходах по строке 101 (внереализационные доходы прошлых лет) указывается себестоимость возвращенного товара,

в Приложении 2 к листу 02 (расходы) по строке 300 (убытки прошлого налогового периода) сумма возвращенного товара в ценах реализации. Правильно я поняла механизм отражения этой хоз.операции?

Да, ключевой момент, который надо пояснить в ответ на требование, следующий.

Произведен возврат товаров, которые были реализованы не в текущем, а в прошлом налоговом периоде.

В целях налога на прибыль в этом случае

— выручка отражается, как убыток прошлых налоговых периодов;

— себестоимость отражается, как внереализационные доходы прошлых лет.

Расхождения налоговой базы по прибыли и НДС: как дать пояснения

Отчётный период — стресс для бухгалтера. Перед отправкой деклараций нужно проверить отчёты и сверить показатели с первичными документами. Но даже после доскональной проверки налогоплательщики получают требования из инспекции. Одно из самых противоречивых — пояснить расхождение между базой по прибыли и НДС. Расскажем, в чем могут быть нарушения и как ответить на запрос налоговой.

Расхождение налоговых баз по прибыли и НДС — есть ли тут нарушение?

Методологическая основа контрольных соотношений (далее — КС) внутри отчёта и между отчётами — указания к порядку заполнения налоговых деклараций. Но КС, сверяющего налоговую базу по налогу на прибыль (доходы от реализации + внереализационные доходы) и налоговую базу по НДС, нет ни в одном письме к порядку заполнения. Данное КС основано на требованиях законодательства и их толковании налоговой службой.

Бухгалтеры узнают о его существовании только после получения требования, которое выглядит следующим образом:

Срок для ответа на требование о предоставлении пояснений составляет пять дней (п. 3 ст. 88 НК РФ). В случае непредставления пояснений — штраф 5 000 рублей (п. 1 ст. 129.1 НК РФ). Повторное непредставление сведений в течение года влечет взыскание штрафа в размере — 20 000 рублей (п. 2 ст. 129.1 НК РФ).

И здесь бухгалтеры задают себе вопрос: почему это происходит, ведь налоговые базы по НДС и прибыли исчисляются разными способами и совпадают между собой в исключительно редких случаях.

Почему бухгалтеры получают требования и как на них отвечать

Давайте разберёмся, действительно ли расхождения между прибылью и НДС являются ошибкой, в каких случаях нужно представить уточнённую декларацию, законны ли требования инспекции о представлении пояснений.

В статье мы рассматриваем самые распространённые ситуации, в которых у налоговиков возникают вопросы. Частных случаев очень много и составить исчерпывающий перечень невозможно.

Ситуация 1. Проценты по денежному займу

ООО «Ментал» получило проценты по денежному займу. Их получение не влияет на налоговую базу по НДС, но при этом отражается в 7 разделе декларации по НДС в период начисления процентов (п. 1 ст. 146, пп. 15 п. 3 ст. 149 НК РФ). В прибыли полученные проценты возникают в последний день каждого месяца (п. 6 ст. 250, п.6 ст. 271 НК РФ).

Как дать пояснение: Ошибок в декларации нет. Расхождения в сумме 10 000 рублей возникли из-за внереализационного дохода (проценты по займу), отраженного в прибыли по строке 100 приложения 1 к листу 02 (п. 6 ст. 250 НК РФ). В налоговую базу по НДС эта сумма не попала на основании п. 3 ст. 149 и п. 1 ст. 146 НК РФ.

Подтверждающие документы: выписки по счетам 90.01 «Выручка» и 91.01 «Прочие доходы».

Ситуация 2. Реализация товаров, работ, услуг, освобождённых от налогообложения

ООО «МедДвижение» продает медицинские товары. Они не влияют на налоговую базу по НДС, но отражаются в 7 разделе декларации по НДС (ст. 149 НК РФ). Налоговая база по прибыли возникает в момент перехода права собственности к покупателю. (п. 3 ст. 271 НК РФ).

Как дать пояснение: Ошибок в декларации нет. В 4 квартале 2019 года наша организация реализовала медицинские изделия на сумму 10000 руб., которые не подлежат налогообложению по НДС и отражаются в 7 разделе декларации (пп. 1 п. 2 ст.149 НК РФ). В декларации по налогу на прибыль данная операция отражена в строках 010, 011, 012 приложения к листу 02 (п. 3 ст. 271 НК РФ).

Подтверждающие документы: договор купли-продажи и регистрационное удостоверение медицинских изделий.

Как сохранить расходы и вычеты?

Перед отправкой сверьте отчёт по прибыли с отчётом по НДС.

Ситуация 3. Экспортные операции

ООО «УкрепЭкспорт» продаёт товары в Казахстан. Бухгалтер отражает экспортные операции в декларации по НДС в 4 разделе в периоде, когда собран полный пакет документов (срок сбора документов 180 дней), подтверждающий экспортные операции (п. 9 ст. 167 НК РФ). В декларации по налогу на прибыль налоговая база возникает в момент перехода права собственности к покупателю (п. 3 ст. 271 НК РФ).

Как дать пояснение: Ошибок в декларации нет. В декабре 2019 года наша организация продала товары в Казахстан на сумму 10 000 рублей. Налоговая база по прибыли была начислена в момент перехода права собственности на товары в декларации по прибыли за 2019 год в строках 010, 011, 012 приложения к листу 02 (п. 3 ст. 271 НК РФ). А в декларации по НДС данная операция была отражена после получения полного пакета документа, на который предоставлено 180 дней, а именно 01.02.2020 и отражена в 1 квартале 2020 года в 4 разделе декларации по НДС. (п. 9 ст. 167 НК РФ).

Подтверждающие документы: договор купли-продажи со спецификациями, товарно транспортная накладная или акт приема-передачи.

Ситуация 4. Получение дивидендов и процентов по депозитам

ООО «Глория» вложило деньги в другое юрлицо и получает дивиденды. При определении налоговой базы по НДС они не участвуют и в декларации не отражаются (п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ). В прибыли доход возникает в момент получения денег (п. 8 ст. 250, п. 1 ст. 271 НК РФ).

Как дать пояснение: В декабре 2019 наша организация получила дивиденды в размере 10 000 руб, которые отражены в декларации по налогу прибыль в строке 100 приложения 1 к листу 02, в строке 070 листа (п. 8 ст. 250, п. 1 ст. 271 НК РФ). В расчёте налоговой базы по НДС данная операция не участвует и в декларации не отражается (п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ).

Подтверждающие документы: решение о выплате дивидендов, платежные поручения или кассовые документы на выплату дивидендов.

Ситуация 5. Положительные курсовые разницы

ООО «Море Криля» заключило договор поставки в Казахстан с частичной оплатой. Сумму НДС начислили с валютного аванса по курсу ЦБ РФ на дату отгрузки. При поступлении последующей оплаты сформировалась положительная курсовая разница.

В налоговой декларации по НДС положительная курсовая разница не исчисляется и не отражается (пп. 1 п. 1 ст. 146 НК РФ). Но учитывается при формировании налоговой базы по прибыли в момент переоценки обязательств (п. 8 ст. 271, п. 10 ст. 272 НК РФ).

Как дать пояснение: Ошибок в декларации нет. Наша организация заключила договор поставки с частичной оплатой в Казахстан. Сумма НДС была начислена с валютного аванса, по курсу Банка России, действующему на дату отгрузки. При поступлении последующей оплаты положительная курсовая разница была включена во внереализационные доходы по налогу на прибыль и отражена в строке 100 приложения 1 к листу 2 (п. 8 ст. 271, п. 10 ст. 272 НК РФ). Таким образом, налоговая база по налогу на прибыль и по НДС различается на суммы курсовых разниц, так как в декларации по НДС эти суммы не отражаются (пп. 1 п. 1 ст. 146 НК РФ).

Подтверждающие документы: выписки по счету 62 по субсчетам «Расчеты по авансам полученным», «Расчеты по отгруженным товарам»; по счету 91.1 «Прочие доходы».

Ситуация 6. Безвозмездная передача товаров, работ, услуг, имущественных прав

ООО «Дам в Дар» безвозмездно передало товары на сумму 10 000 рублей. Налоговая база по НДС возникла в момент передачи товаров (п.1 ст. 39, пп.1 п. 1 ст. 146 НК РФ). А вот налоговой базы по прибыли не было, поэтому бухгалтер не отразил её в декларации (ст. 249, ст. 250 НК РФ).

Как дать пояснение: Ошибок в декларации нет. В 4 квартале 2019 года наша организация безвозмездно передала товары третьим лицам на сумму 10 000 рублей и отразила эти операции в декларации по НДС за соответствующий период в строке 030 раздела 3 (010, 020 в зависимости от ставки налога) (пп.1 п. 1 ст. 146 НК РФ). Налоговая база по прибыли не возникла и в декларации по прибыли не отражена (ст. 249, ст. 250 НК РФ).

Подтверждающие документы: выписка по счету 91.02 «Прочие расходы» и договор, по которому одна сторона обязуется предоставить что-либо другой стороне без получения от неё платы или иного встречного предоставления.

Ситуация 7. Безвозмездное получение товаров, работ, услуг, имущественных прав

ООО «Сюрприз» получило в подарок от контрагента товары на сумму 10 000 рублей. Налоговая база по НДС не возникла, в декларации операцию бухгалтер не отражал (пп.1 п. 1 ст. 146 НК РФ). В декларации по налогу на прибыль доход возникает в момент получения товаров (п. 8 ст. 250, пп. 1 п. 4 ст. 271 НК РФ).

Как дать пояснение: Ошибок в декларации нет. В 4 квартале 2019 года наша организация безвозмездно получила товары на сумму 10 000 рублей и отразила эту операцию в декларации по прибыли в строке 100, 103 приложения 1 к листу 02. (п. 8 ст. 250, пп. 1 п. 4 ст. 271 НК РФ). Налоговая база по НДС не возникла и в декларации не отражена (пп.1 п. 1 ст. 146 НК РФ).

Подтверждающие документы: выписка по счету 98.2 «Безвозмездные поступления».

Ситуация 8. Выполнение строительно-монтажных работ для собственного потребления

ООО «Сами с усами» строило для себя склад. Доход возник при формировании налоговой базы по НДС и был отражён в декларации по итогам каждого квартала (пп. 3 п. 1 ст. 146 НК РФ). В базу по налогу на прибыль он не попал и в декларации отражён не был.

Как дать пояснение: Ошибок в декларации нет. В 2019 году наша организация строила объект недвижимости для собственного потребления и отражала эти операции в декларации по НДС по итогам каждого квартала в строке 060 раздела 3 (пп. 3 п. 1 ст. 146 НК РФ). Налоговая база по прибыли не возникла и в декларации по прибыли не отражена.

Подтверждающие документы: выписка по счетам 01 «Основные средства»; 08.03 «Строительство объектов основных средств».

Ситуация 9. По результатам инвентаризации оприходованы излишки

ООО «Складской запас» выявило излишки деревянных палет по результатам инвентаризации. В налоговой базе по НДС выявленные излишки не участвуют и в декларации не отражаются (пп.1 п. 1 ст. 146 НК РФ). В налоге на прибыль они возникают в момент окончания инвентаризации (п. 20 ст. 250, п. 1 ст. 271 НК РФ).

Как дать пояснение: Ошибок в декларации нет. Излишки ТМЦ, выявленные по результатам инвентаризации, учтены в составе внереализационных доходов и отражены в декларации по налогу на прибыль в размере 10 000 рублей по строке 104 приложения 1 к листу 02 (п. 20 ст. 250 НК РФ). При этом объекта налогообложения НДС на момент оприходования излишков не возникало (п. 1 ст. 146 НК РФ).

Подтверждающие документы: акт инвентаризационной комиссии и выписка по счету 91 «Прочие доходы и расходы».

Ситуация 10. Кредиторская задолженность списана в связи с истечением срока исковой давности

ООО «Возможность» списала задолженность перед контрагентом, так как истёк срок исковой давности. Сумма списания не требует восстановления в декларации по НДС и в налоговую базу не попадает.(письмо Минфина России от 21.06.2013 № 03‑07‑11/23503, постановление АС Центрального округа от 01.08.2017 по делу № А48-3674/2016). Но подлежит включению во внереализационные доходы по налогу на прибыль (п. 18 ст. 250 НК РФ)

Как дать пояснение: Ошибок в декларации нет. Расхождения в сумме 10 000 рублей возникли из-за внереализационного дохода (сумма просроченной кредиторской задолженности с учётом НДС), отраженного в декларации по прибыли по строке 100 приложения 1 к листу 02 (п. 18 ст. 250 НК РФ). В налоговую базу по НДС эта сумма не попала на основании п. 3 ст. 149 и п. 1 ст. 146 НК РФ.

Подтверждающие документы: выписки по счетам 90.01 «Выручка» и 91.01 «Прочие доходы».

Ситуация 11. Реализация плательщиком НДС вторсырья

ООО «Рудник» реализовало в адрес ООО «Техстрой» металлолом. Обе организации — плательщики НДС. Металлолом предназначен для использования «Техстрой» в деятельности, облагаемой НДС. Начислить НДС в данном случае должен не продавец, а покупатель-налоговый агент. Продавец выставит счёт-фактуру в адрес покупателя с пометкой «НДС исчисляется налоговым агентом». Покупатель в декларации отразит все операции, связанные с начислением и вычетами НДС при отгрузке металлолома. У продавца же в налоговую базу по НДС операция не попадёт. Но будет отражена в декларации по налогу на прибыль по строкам 010, 011, 012, 014 приложения 1 к листу 2.

Как дать пояснение: Нами был реализован металлолом по счёту-фактуре № 1 с пометкой «НДС исчисляется налоговым агентом». В декларацию по НДС данная операция не попадает и в расчете налоговой базы не участвует (п. 8 ст. 161 НК РФ). В декларации по налогу на прибыль реализация металлолома отражена по строкам 010, 011, 012, 014 приложения 1 к листу 2. (п. 3 ст. 271 НК РФ).

Подтверждающие документы: счёт-фактура с пометкой «НДС исчисляется налоговым агентом».

Исключение, когда НДС платит продавец:

Ситуация 12. Возврат, ранее приобретенных товаров

ООО «Домино» приобрело товар, в котором позже нашли брак. Компания передала поставщику акт о недостатках товара и товарную накладную на возврат. Продавец выставил корректировочный счёт-фактуру на уменьшение и зарегистрировал его в книге покупок. Для налога на прибыль доходы уменьшили на выручку от реализации брака, а расходы — на его себестоимость.

Покупатель зарегистрировал запись в книге продаж, тем самым отразив налоговую базу в декларации по НДС. В декларацию по прибыли операция не попала, так как не является доходом.

Как дать пояснение: Ошибок в декларации нет. Бракованный товар вернули поставщику. Полученные от поставщика денежные средства в доходы не включаются, а стоимость товаров, подлежащих возврату, в расходах не учитывается. На стоимость возвращаемых товаров был начислен НДС. Расхождения возникли потому, что дохода для целей налога на прибыль не возникло, а НДС был начислен по стр. 010 (020) и по графам 3 и 5 раздела 3 декларации (п. 1 ст. 146 НК РФ). Новый договор заключен не был, а произошло расторжение первоначального договора между организацией и поставщиком.

Подтверждающие документы: акт о недостатках товара, товарная накладная на возврат, корректировочный счёт-фактура.

Исключение. Если возврат товаров поставщику происходит по инициативе организации, у организации при расчёте налога на прибыль появляется налогооблагаемый доход, который можно уменьшить на стоимость возвращаемых товаров. С выручки от реализации начисляется НДС. Поскольку возврат происходит по ценам поставщика, выручка для целей расчёта налога на прибыль и НДС будет одинакова.

Ситуация 13. Штрафные санкции, не связанные с оплатой товаров, работ, услуг

Покупатель нарушил условия договора, предусматривающие поставку товаров, облагаемых НДС, и обязан перечислить неустойку (пени, штраф) продавцу. Сумма неустойки (ответственность за просрочку исполнения обязательств), полученная организацией от контрагента по договору, не связана с оплатой товара в смысле положения ст. 162 НК РФ, поэтому обложению НДС не подлежит. Она не отражается в налоговой декларации по НДС (письмо Минфина от 04.03.2013 № 03-07-15/6333), но включается в налоговую базу по прибыли и отражается в строке 100 приложения 1 к листу 02 (п. 3 ст. 250, подп. 4 п. 1 ст. 271 НК РФ).

Как дать пояснение: Ошибок в декларации нет. Полученная нами сумма неустойки по договору с контрагентом ООО «Янтарь», учтена в составе внереализационных доходов и отражена в декларации по налогу на прибыль в размере 10 000 рублей по строке 100 приложения 1 к листу 02 (п. 3 ст. 250, подп. 4 п. 1 ст. 271 НК РФ). При этом данная операция налогообложению НДС не подлежит (письмо Минфина от 04.03.2013 № 03-07-15/6333).

Подтверждающие документы: договор поставки с расчётом неустойки и выписка по счёту 91.01 «Прочие доходы».

Ситуация 14. Восстановление ранее созданного резерва, предусмотренного главой 25 НК РФ

У ООО «ЛУЧ» сформированная сумма резерва по сомнительным долгам на конец отчетного периода оказалась меньше, чем сумма остатка резерва. Разница была включена во внереализационные доходы и отражена в строке 100 приложения 1 к листу 2 декларации по налогу на прибыль. В налоговой базе по НДС восстановление ранее созданного резерва не отражается и в декларацию не включается.

Как дать пояснение: В декларации ошибок нет. Сумма резерва, исчисленного на отчётную дату, меньше, чем сумма остатка резерва предыдущего отчётного периода. Разница была включена в состав внереализационных доходов по строке 100 приложения 1 к листу 02 декларации по налогу на прибыль (п. 7 ст. 250, подп. 5 п. 4 ст. 271 НК РФ). В налоговой базе по НДС восстановление ранее созданного резерва не отражается и в декларацию не включается. (подп. 1 п. 1 ст. 146 НК РФ)

Подтверждающие документы: выписка по счёту 91 «Прочие доходы и расходы».

Если расчёты в декларации верны и налоги посчитаны верно, а разница между показателями выручки вызвана различными требованиями к порядку расчёта налога на прибыль и НДС, уточнёнка не требуется. Ответом на требование будет пояснение.

Требование по расхождению налоговой базы прибыли и НДС приходит не каждый квартал и не на каждую отправленную декларацию, даже если базы расходятся ежеквартально. Дело в том, что данное требование не автоматизировано, налоговые органы рассылают их после выборки вручную. Обычно это происходит после завершения календарного года, представления деклараций по НДС к возмещению, а также при выездной проверке.

Законны ли требования налоговой? Позиция судов

Налогоплательщики неоднократно пытались оспорить законность отправки данных требований.

Судебная практика на стороне налоговой и подтверждает, что требования законны. Точку в этом вопросе поставил Верховный Суд РФ, в Определении от 26.07.2018 № 307-КГ18-10196. Отметив, что «оспариваемое требование инспекции направлено на установление правильности заполнения обществом налоговой декларации по НДС, имеет целью устранение сомнений о возможных ошибках и противоречий в представленной им отчетности, требование не нарушает права и законные интересы общества».

Суды указывают, что налоговые органы выносят требования в соответствии с п. 3 ст. 88 НК РФ, чтобы устранить сомнения в возможных ошибках в отчётности при выявлении в процессе камеральной проверки расхождений данных в рамках одной отчётной формы, или при сравнении аналогичных показателей в нескольких документах.

Поэтому требование о предоставлении пояснений при расхождении налоговой базы по НДС и прибыли законно. В большинстве случаев оно не требует представления уточнённых деклараций, а нужно лишь для проверки правильности заполнения деклараций по НДС и прибыли.

Ирина Одарич, эксперт по НДС, СКБ Контур

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Самые важные статьи на почту раз в месяц

Добрый день! Субсидии, полученные налогоплательщиком на возмещение расходов по приобретению товаров (работ, услуг), не облагаются НДС (Письмо Минфина России от 28.02.2020 N 03-03-06/1/14801). Доходы, которые не учитываются в целях налогообложения прибыли, указаны в ст. 251 НК РФ. Перечень доходов закрытый. В соответствии с этой статьей не отражаются в составе доходов субсидии, полученные на возмещение расходов в соответствии со ст. 270 НК РФ, которые не признаются для целей налога на прибыль. Исходя из вышеизложенного, субсидия на закладку многолетних насаждений облагается налогом на прибыль и подлежит включению в состав внереализационных доходов.

При подготовке ответа на требование нужно дать пояснение о том, что Вашей организацией была получена субсидия на возмещение части расходов при закладке многолетних насаждений. Получение субсидии налогообложению по НДС не подлежит, но входит в состав внереализационных доходов.

Добрый день! Когда организация уступает право требования финансовому агенту взамен на финансирование, происходит реализация имущественных прав (ст. 128, п. 1 ст. 129 ГК РФ).

Услуги по договору факторинга не относятся к банковским операциям, поэтому облагаются НДС у финансового агента и организации в общем порядке. При этом НДС начисляется только с суммы превышения полученного финансирования над первоначальным долгом (ст. 155 НК РФ). Если при уступке права требования долга за реализованные, но не оплаченные товары (работы, услуги) цена сделки не превышает стоимость реализованных товаров (работ, услуг), НДС не начисляется.

Налог на прибыль при факторинге рассчитывается в том же порядке, что и при уступке права требования по договору цессии. Такой порядок подтверждает письмо Минфина России от 4 марта 2013г. № 03-03-06/1/6366.

Если было уступлено требование, срок погашения по которому еще не наступил, и в результате уступки получен убыток, то сумма финансирования в полной сумме отражается по строке 100 и включается в состав строки 340 приложения 3 к листу 02. Сводные данные строки 340 переносятся в строку 030 приложения 1 к листу 02. Данная строка затем сформирует итоговую сумму доходов организации от реализации (строка 040 приложения 1 к листу 02), которая будет отражена по строке 010 листа 02 декларации. Таким образом, выручка от уступки права требования войдет в состав доходов от реализации по организации в целом.